Автокредиты с плохой кредитной историей в москве

Содержание:

- Дадут ли автокредит, если у заемщика плохая кредитная история

- Государственная программа автокредитования

- Автокредит через автосалон, выгодно ли?

- Куда обратиться, чтобы получить автокредит с плохой КИ

- Как возникает отрицательная кредитная история

- Где можно получить кредит на авто с плохой кредитной историей – список возможных кредиторов

- Как оформить автокредит без первого взноса: порядок действий

- Стратегия получения

- Где взять автокредит с плохой кредитной историей?

- Как кредитная история влияет на шансы получить автокредит в банке

- Одобрят ли автокредит с плохой кредитной историей?

- Как исправить плохую кредитную историю

- Отделения и филиалы банков, предоставляющих услугу в Пушкино

- Причины возникновения плохой кредитной истории

- Беспроцентный кредит и кредит без страховки

- Возможно ли улучшить кредитную историю

- Где 100% дают автокредит с плохой кредитной историей

- Что такое черная кредитная история

- Меры безопасности со стороны банка по автозаймам

- Условия предоставления кредита и необходимые документы

- Альтернатива банкам

- Профессиональная помощь брокера

- Заключение

Дадут ли автокредит, если у заемщика плохая кредитная история

Человек при обращении за автокредитом готовит документацию и подает запрос на определенную сумму. Потенциальный кредитор изучает клиента, делает запрос на КИ, «пробивает» его по внутренним базам, изучает переданные данные по работе и зарплате. При этом сведения и БКИ играют ключевую роль в принятии решения. Если финансовая репутация испорчена, многие банки не тратят время на изучение другой информации — они отказывают.

К обращению в бюро КИ прибегают не все банковские организации, ведь это платная услуга. Кредитор подает запрос, если речь идет о крупной сумме и имеется риск потери денег. Если полученные данные показали, что человек ранее допускал просрочки, вероятность негативного ответа возрастает. Вопрос в том, как финансовые организации оценивают заемщиков, какие критерии применяют для решения задачи.

Крупные банки строго относятся к просрочкам, а мелкие кредиторы могут «простить» небольшие долги в прошлом. В борьбе за клиентов им приходится идти на ряд уступок.

Государственная программа автокредитования

Существует государственная программа, по которой можно взять автокредит на льготных условиях. Физическое лицо с плохой финансовой репутацией может даже не пытаться подавать заявку – банк точно ее отклонит. Мало будет наличия поручителей, залога и повышенной ставки по кредиту. Обычно банк выдвигает повышенные требования к приобретаемому автомобилю.

Неизвестно, когда будет еще один шанс получить кредит на льготных условиях. Поэтому стоит внимательно отнестись к условиям.

Кредит можно взять на срок до 3 лет с обязательной предоплатой в размере 15 % от рыночной стоимости автомобиля. Срок действия этой государственной программы – до 2020 года.

На собеседовании со специалистами банка необходимо грамотно разъяснить причины просрочек: объяснить, что возникали проблемы с работой, либо вы серьезно болели. Всё это поможет принять положительное решение относительно кредита.

Автокредит через автосалон, выгодно ли?

Когда возникает необходимость в покупке авто в кредит, то возможен вариант сотрудничества непосредственно с дилером – в самом автосалоне. Это менее хлопотно для заемщика. Работник салона не только подберет авто по вашему вкусу, но и может помочь в оформлении займа, если КИ испорчена.

Клиент экономит массу времени, избавляется от походов по разным банковским организациям, но выбор банков в салоне достаточно узкий – только партнеры. И помните, за комфорт принято платить. Покупка авто в кредит через автосалон обойдется заемщику на порядок дороже, чем если оформить кредит отдельно и прийти с деньгами в пункт продажи машин.

Нередко люди прибегают к помощи брокеров, чтобы взять автокредит с плохой КИ, но здесь также существуют подводные камни. Брокеры – это посредники между заемщиком и банком, они способны решить многие проблемы. Если вам интересен такой вариант, то обращайтесь к официально-зарегистрированным фирмам, имеющим соответствующую лицензию, иначе повышается риск встречи с мошенниками. Злоумышленники могут пообещать вам бесплатный займ, предложить подделать документы, даже саму кредитную историю, что противозаконно и невозможно, попросить предоплату. А надежные брокеры не работают дешево. Иногда размер их вознаграждения составляет львиную долю от суммы вашего кредита.

Куда обратиться, чтобы получить автокредит с плохой КИ

Если вариант с банком провалился, можно использовать альтернативные пути:

- Обратиться в дилерский центр. Как отмечалось, при таком сотрудничестве КИ не проверяется. ДЦ оценивает текущее финансовое положение человека — работу, доход, пакет имеющихся бумаг и т. д.

- Оформить помощь у частных заемщиков. В Сети встречаются физлица и компании, выдающие деньги для покупки ТС. Сделка оформляется на базе договора, где прописаны условия сотрудничества. Но здесь высок риск мошенничества и потери залогового имущества.

- Брокеры. Можно обратиться к посредникам, которые подбирают варианты клиентам с плохой КИ. Они сами выбирают кредитора и договариваются с ним о сотрудничестве. Минус — высокая цена услуг и риск нарваться на мошенника.

- Альтернативные пути. Если требуется небольшая сумма, можно оформить кредит в Вебмани или МФО, взять деньги под залог.

Подбор кредита

Как возникает отрицательная кредитная история

О том, как возникает отрицательная кредитная история, знают все, даже граждане, никогда не принимающие на себя кредитные обязательства перед банками. Достаточно единожды просрочить выплату тела кредита и начисленных по условиям договора процентов за использование средств или, того хуже, отказаться от выплаты займа, этот факт станет достоянием запроса банковского служащего. В особенности, если речь идет о непогашении задолженности по ипотеке или автокредиту с конфискацией имущества.

Самая невинная причина невыполнения выплаты – забывчивость клиента – может быть аннулирована при условии полного погашения всей суммы заемных средств и закрытия кредитной линии. В худшем случае, когда имел место быть отказ от выполнения обязательств перед финансовой структурой, загладить вину может хоть и позднее, но все же возмещение оговоренной договором суммы и/или по решению банка или суда рефинансирование кредита, в полной или частичной мере погашение процентов и штрафов за период просрочки.

Где можно получить кредит на авто с плохой кредитной историей – список возможных кредиторов

Есть отличный метод быстрого и эффективного поиска банковской организации, которая готова будет удовлетворить ваши потребности в выдаче нужной суммы в долг для покупки авто. На многих финансовых порталах существует услуга заполнения заявки во все банки сразу. Это действительно очень удобно для потенциального заемщика. В режиме онлайн заполняется всего одна анкета, а после, высвечивается готовый список возможных кредиторов. Вам же потребуется выбрать только одного для заключения с ним сделки.

Однако рекомендуем вам быть осторожными в предоставлении личных паспортных данных, которыми могут воспользоваться мошенники. Выбирайте проверенные сайты, не разбрасывайтесь конфиденциальной информацией о себе.

Мы также хотим обратить ваше внимание на следующие банки, где можно взять деньги наличными или на карту для покупки автотранспортного средства, не указывая кредитору цель получения займа. Кредиторы ниже проверяют и учитывают КИ, но отличаются лояльностью среди других банковских компаний:

| Название банка | Размер процентной ставки | Сумма к выдаче (рубли) | Особенности кредитования |

| «Тинькофф Банк» | От 12,9% | До 300 000 | Выдается кредитная карта, лимит которой может быть использован для покупки авто. Беспроцентный период по карте действует в течении 55 дней |

| «Хоум Кредит Банк» | 14,9% | До 500 000 для новичков (до 850 000 для зарплатных клиентов) | Выдается кредит наличными, которые можно потратить на любую модель транспортного средства |

| «Восточный Экспресс Банк» | 15% | До 500 000 | Срок кредита от 13 до 36 месяцев |

| «Русский стандарт» | От 15% | До 500 000 | Срок кредита составляет 60 месяцев. Сумма выдается наличными, требуется минимальный пакет документов |

| «Совкомбанк» | 12% | 100 000 | Кредит выдается на срок – 12 месяцев на любые цели |

Далее описаны наиболее яркие условия банков с конкретными программами автокредитования, действующими на рынке России:

| Название банка | Процентная ставка | Размер первоначального взноса | Сумма и срок |

| «Связь-Банк» программа «Свой автомобиль Стандарт» | 19,5% | От 30% | 100 000 – 3 000 000 рублей на 6-60 месяцев |

| «Московский Кредитный Банк» программа «Потребительский кредит для покупки авто» | От 12,5% | От 0% | 50 000 – 2 000 000 рублей на срок от 6 месяцев до 15 лет |

| «Запсибкомбанк» | От 15,25% | От 0% | До 100% от стоимости приобретаемого авто на срок до 5 лет |

Сравнивая потребительские кредиты и целевые займы на авто можно сделать вывод, что отдельный кредит наличными + собственные средства (при необходимости) обойдется заемщику выгоднее, чем полноценное кредитование по специальной программе. Преимущества последнего способа заключаются в более крупной сумме и длительном сроке. К тому же следует учитывать, что выдавая целевые займы на авто кредиторы ставят определенные требования к маркам машины, которые выступают в качестве залога. Поддержанный товар (б/у авто) может «не понравится» банковской организации, что станет причиной отказа в займе.

Как оформить автокредит без первого взноса: порядок действий

Взять автокредит без первоначального взноса можно онлайн. Находясь дома, а не в салоне, вы можете внимательно изучить предложения от разных банков и найти самый выгодный вариант. Дома вы можете подать заявки сразу в несколько банков, потратив на это не более 30 минут.

Пошаговая инструкция как взять автокредит:

- Выбрать конкретный автомобиль для покупки. Банки выдают автокредиты на новые и на подержанные машины.

- Выбрать банк для оформления кредита. Мы советуем выбирать банк, в котором у вас есть зарплатная касса или депозитный счет.

- Проверить требования к заемщикам на сайте банка. Узнать, какие документы требует банк. Чтобы взять автокредит без первого взноса, скорее всего, вам придется собрать полный пакет документов.

- Подготовить документы и подать заявку онлайн. Скорее всего, вам понадобится паспорт, трудовая книжка, СНИЛС или загранпаспорт, справка о размере дохода.

- Дождаться решения. Обработка анкеты занимает от 15 минут до 4 банковских дней. Если банк одобрит автокредит, он перечислит деньги владельцу машины.

После заключения сделки нужно поставить автомобиль на учет, оформить обе страховки: КАСКО и ОСАГО. В банк нужно передать договор купли-продажи имущества, квитанцию о переводе денег, свидетельство о постановке на учет, страховые полиса, справку об отсутствии обременений. Пока кредит за машину не выплачен полностью, она будет считаться залоговым имуществом.

В ряде случаев, банки требуют оформить КАСКО, чтобы при поломке или угоне машины страховая выплата была направлена на погашение кредита.

Стратегия получения

Для начала нужно найти самое выгодное предложение. При этом следует максимально четко обозначить для себя подходящие условия. Для этого необходимо учитывать следующие правила:

6

- Поискать предложения по региону можно быстро и просто через интернет.

- Оформлять онлайн-запросы нужно только через безопасное соединение, особенно если на сайте банка есть возможность синхронизации с Госуслугами.

- Дополнительно можно пройтись по округе и изучить предложения автомобильных салонов.

- Не стоит огорчаться отказам или сразу же соглашаться на сомнительные предложения.

После того как компания-кредитор будет выбрана, нужно подготовить все необходимые документы. Основные из них:

- Паспорт с пропиской.

- Другой документ, позволяющий удостоверить личность (СНИЛС, ИНН).

- Справка о зарплате. Автокредит одобрят, если будущие выплаты по займу будут меньше 50% от суммы дохода в месяц.

- Водительские права.

- Справки, подтверждающие отсутствие финансовой задолженности перед организациями и третьими лицами.

https://youtube.com/watch?v=Skze5QenrPs

Где взять автокредит с плохой кредитной историей?

Давайте рассмотрим некоторые организации, которые готовы одобрить автокредит даже если у вас испорченные данные. Начнем с небольших МФО:

- «Платиза». Сервис, который предлагает оформить займ с любой кредитной историей.

- «Мигкредит». Размер кредита может быть до 100 тыс. рублей, срок – до 44 недель.

- «Честное слово». У сервиса много специальных предложений, однако, сроки, на которые вы можете взять кредит, очень ограничены.

Некоторые крупные банки также выдают кредит с плохими данными:

- «Восточный Экспресс Банк». Ставка по автокредиту достигает 22%, однако размер кредита может составить до 1 млн. рублей.

- «Ренессанс Кредит». Предлагает гибкую систему процентных ставок (от 16% до 29%), размер займа – до 500 тыс. рублей.

- «Альфа-банк». Размер займа до 1 млн. рублей, решение об одобрении кредита занимает от 1 часа до 1 рабочего дня.

Лучший способ оформить автокредит без высоких процентов и в благонадежной компании – это оставаться человеком, который добропорядочно платит проценты по другим оформленным кредитам и не допускает ошибок в своей кредитной истории.

Как кредитная история влияет на шансы получить автокредит в банке

Кредитная история (КИ) влияет на возможность получить любой кредит, в том числе и на покупку автомобиля. Ведь в случае с автокредитом банк выделяет заёмщику немаленькую сумму и на большой срок. Если кредит на покупку мобильного телефона или компьютера можно взять и на три месяца, автомобиль стоит гораздо дороже. И смысл привлекать заёмные средства на его покупку имеется именно с перспективой расплатиться минимум за год.

Конечно, особенность автокредита — до полного расчёта автомобиль остаётся предметом залога, а его техпаспорт всё это время хранится в банке. Но банку нужны платежи в срок, а не судебные тяжбы, с которыми сопряжено взыскание долга с проблемного заёмщика, а реализация залога — это всегда время и дополнительная возня.

Поэтому кредитной организации всегда проще отказать заёмщику с признаками проблемного. Однако бывают и исключения.

Новая машина, пересекая порог автосалона, теряет 15–20% стоимости, с машинами б/у ситуация ещё сложнее, поэтому ликвидность кредитного авто заведомо сомнительна

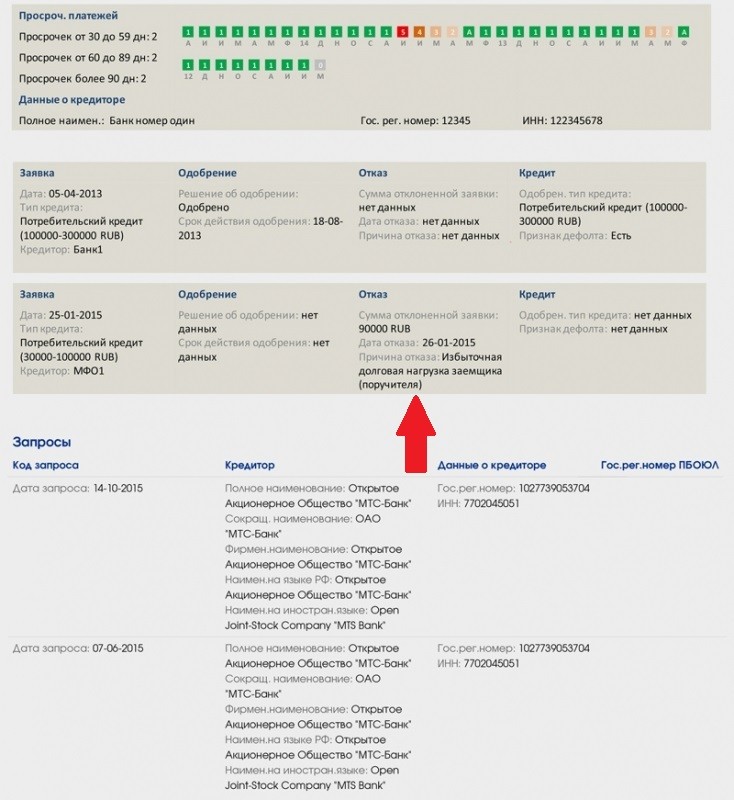

Одобрят ли автокредит с плохой кредитной историей?

Банки имеют право не сообщать, по какой причине клиент получил отказ. Но самые популярные причины – это низкая заработная плата и подпорченная кредитная история.

Ответ на вопрос, дадут ли банки деньги, зависит от того, насколько плоха КИ:

- Если до сих пор числится непогашенный просроченный кредит – однозначный отказ. Кредитным организациям не нужны лишние проблемы, поэтому тут только один вариант – оформить заём на другого человека.

- Если история испорчена из-за незначительных просрочек на несколько дней – есть шанс купить машину в кредит.

Чтобы точно знать, в каком состоянии находится кредитная история, нужно отправить запрос в бюро кредитных историй. Любое физическое лицо может бесплатно один раз в год получить информацию в БКИ.

Кредитная история может быть испорчена из-за технической ошибки банка. В этом случае нужно прийти в кредитную организацию со справкой о полном погашении кредита и исправить недоразумение.

Если же кредитная история испорчена по вине банковского клиента, можно улучшить ее, а затем обращаться за кредитом.

Как улучшить кредитную историю и получить кредит без отказа?

Если история выплат испортилась по объективным причинам (сокращение с работы, проблемы со здоровьем и т.д.), можно вместе с предварительной заявкой прикрепить документы, подтверждающие этот факт. Это может быть справка из медицинского учреждения или справка из бухгалтерии о том, что зарплату задержали.

Другой вариант – взять кредит на небольшую сумму в том банке, в котором собираетесь взять кредит на автомобиль. Быстрые кредиты выдаются без запросов в БКИ, поэтому получить их не составит труда. А если погасить задолженность быстро и в срок, то кредитная история улучшится. А вместе с тем отпадет проблема, как получить автокредит.

Как исправить плохую кредитную историю

Если человек не знает, как получить кредит с плохой кредитной историей, то следует сказать, что ее нужно просто исправить. Кредит с плохой ки может появиться у каждого, так как от этого никто не застрахован. Банки, которые не проверяют историю, не должны стать помехой для ее исправления

При просмотре кредитной истории, как главного фактора организации, специалист по кредитам обращает внимание на последние два года деятельности заемщика. Поэтому лучше всего взять в магазине товар в рассрочку и вовремя погасить задолженность

Клиент попросту должен улучшить свою банковскую репутацию. Взяв товар в рассрочку, есть возможность получить кредит при плохой истории. Именно поэтому банки могут выдавать кредиты без проверки. Улучшить ситуацию можно, исправив ошибки. Например, заемщик мог постоянно исправно выплачивать свою задолженность, но из-за ошибок в банке и несовершенства его работы платежи могли задерживаться. Поэтому все платежки должны сразу же проверяться клиентом, потому как результат отразится именно на заемщике. После исправления ситуации можно взять кредит без особых проблем.

Дело в том, что сами банки, дающие кредит, могут допускать ошибки. Если такое произошло, то нужно обратиться в организацию, потребовав распечатку обо всех совершенных операциях. С этими документами нужно будет обращаться в БКИ. Все подтверждения правоты клиента могут быть предоставлены в то учреждение, где заемщик хочет взять кредит с просрочками.

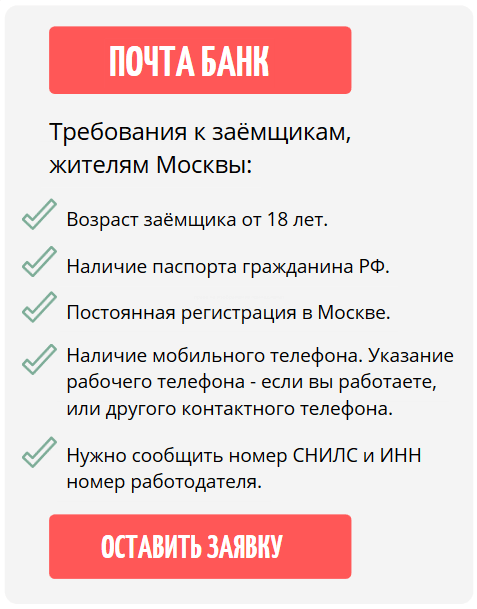

Отделения и филиалы банков, предоставляющих услугу в Пушкино

-

- Мини-офис № 089

-

Пушкино, Московский проспект, 44

- Время работы:

- Пн.—Пт.: 10:00—19:00

-

- Доп.офис №9040/00837

-

Московская область, Пушкино, микрорайон Серебрянка, 58

-

8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 18:30Вт.:с 09:00 до 18:30Ср.:с 09:00 до 18:30Чт.:с 09:00 до 18:30Пт.:с 09:00 до 18:30Сб.:с 09:00 до 17:00

-

- Пушкинский

-

Пушкино, мкр. Заветы Ильича, улица Чехова, 14А

-

8 800 100-24-24

- Время работы:

-

понедельник-пятница: 9:00-19:00

суббота: 10:00-17:00

-

- Клиентский центр «Почта банк»

-

Пушкино, Пушкинское шоссе, 1

-

8 800 550-07-70

- Время работы:

- Пн: выходной деньВт—Сб: 09:00-18:00Вс: выходной день

-

- Доп.офис №9040/00836

-

Пушкино, мкр. Заветы Ильича, улица Островского, 20А

-

8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 18:00Вт.:с 09:00 до 18:00Ср.:с 09:00 до 18:00Чт.:с 09:00 до 18:00Пт.:с 09:00 до 18:00Сб.:с 09:00 до 17:00

Причины возникновения плохой кредитной истории

Причин, по которым кредитная история становится плохой, множество. Ошибку может допустить не только сам заемщик, пропустив платеж, но и сотрудник банка, который неправильно его оформил. Более того, не стоит забывать о мошенничестве.

| Причина | Описание |

| Просрочка | Самая частая причина, по которой кредитная история становится плохой. Просрочки могут быть разными. Возможно вы внесли оплату в праздничные дни и банк не успел вовремя перевести ваш платеж. Если вы опоздали с платежом на несколько дней или даже месяцев, то банк, скорее всего, повысит требования к вам, а именно поднимет процентную ставку, либо же потребует дополнительного обеспечения кредита. |

| Ошибка банковского работника | Человеческий фактор часто влияет ключевую роль в снижении уровня кредитной истории. Случается, что заемщик вовремя и в полном размере оплатил кредит, а сотрудник банка перепутал реквизиты или внес не ту сумму. В результате возникает просрочка, которая носит название «технической», а в бюро кредитных историй вносятся испорченные данные. Если заемщик сумеет доказать, что просрочка произошла по вине сотрудника банка, то его данные в БКИ могут быть исправлены. |

| Техническая неполадка | Большая часть людей платят кредиты через терминалы или посредством интернет-сервисов. Это удобно, однако, иногда происходят технические сбои, что приводит к просрочкам. Также как и в случае с ошибками банковских работников, если вы сумеете доказать то, что ваша просрочка произошла из-за технического сбоя, то ваши данные буту исправлены. |

| Мошенничество | Мошенничество с кредитами встречается редко, но также имеет место быть. Мошенники оформляют кредит на человека по украденному паспорта, либо по его копии. Конечно, почти в 100% случаев с помощью суда моно доказать то, что кредит вы не оформляли. |

Беспроцентный кредит и кредит без страховки

Если вам повезет, то вы сможете оформить кредит без переплаты, т. е. беспроцентный кредит. В этом случае сам автосалон будет платить проценты за заемщика.

Особенностями такого займа являются то, что первый взнос должен составлять хотя бы 50% от стоимости транспортного средства, а общий срок займа не может быть больше 3 лет. Дополнительные страховки – это то, без чего при таком займа просто не обойтись. Процентная ставка по займа небольшая и, скорее всего, не превысит 10%.

Банки и автосалоны особое внимание уделяют таким мелочам, как возраст заемщика (от 23 до 65 лет). Для того чтобы оформить такой удобный займ вам будет необходимо предоставить копию паспорта, трудовой книжки и удостоверения водителя

Для того чтобы оформить такой удобный займ вам будет необходимо предоставить копию паспорта, трудовой книжки и удостоверения водителя.

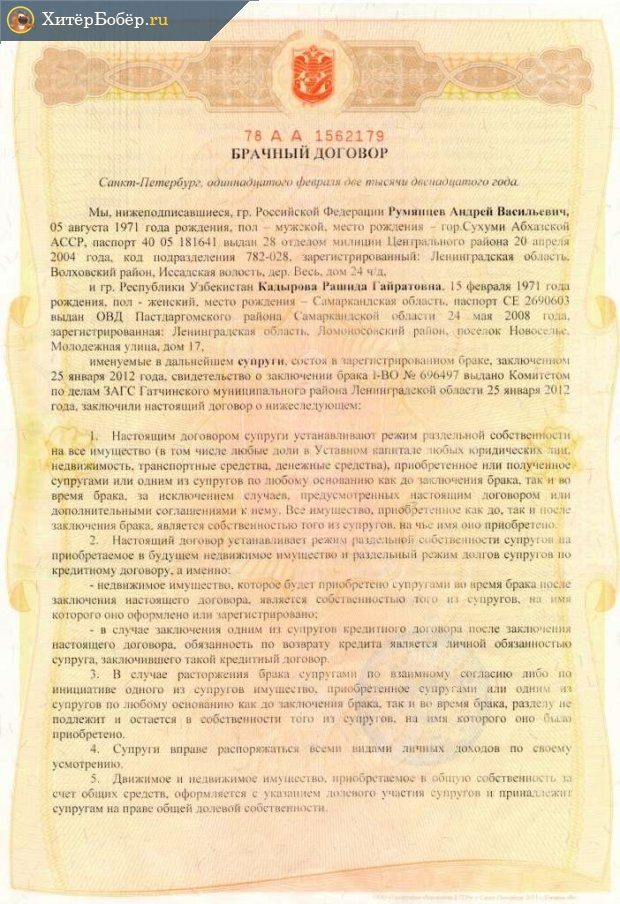

Если вы находитесь в браке, то от вас также могут потребовать копию паспорта супруга, если он или она также захочет управлять автомобилем. Срок выдачи таких займов составляет от 3 до 5 рабочих дней.

Возможно ли улучшить кредитную историю

Если есть время или если вы в будущем планируете купить автомобиль в кредит, нужно заранее позаботиться об исправлении кредитной истории. Это долго, требует усилий, но их нельзя считать напрасными.

Что нужно делать:

- Для начала можно взять несколько микрокредитов в МФО и вовремя их погасить. Микрофинансовые организации не утруждают себя изучением репутации заявителя, выдают небольшие займы всем без отказа. Обычно 7-8 таких погашенных займов способствуют исправлению кредитной истории.

- Рекомендуется взять потребительский кредит на покупку какой-нибудь электроники или техники в магазине и также вовремя его погасить без просрочки.

Некоторые банки предлагают специальные программы по улучшению кредитной истории. Желательно воспользоваться одной из них.

Испорченная кредитная история – это не приговор и не повод для того, чтобы распрощаться с мечтой о машине. Конечно ваши шансы на кредит будут несравнимо меньше, чем у добросовестных заемщиков, но шанс все же есть. Если вы оказались в такой ситуации, следует внимательно изучить все тонкости этого вопроса, постараться изменить кредитную историю или обратиться к профессиональному брокеру.

Где 100% дают автокредит с плохой кредитной историей

Оформить заявку и получить ответ из банка всего за 30 минут→

Оформить заявку и получить ответ из банка всего за 30 минут →

Получив несколько банковских отказов, заемщики часто ищут ответы на вопрос, какие же банки со 100% гарантией дают автокредит клиентам с плохой кредитной историей. Этому вопросу и посвящена данная статья

Особенности автокредитования при плохой КИ

Дело в том, что абсолютную гарантию не дает никто. Меняются банковские программы, условия кредитования, экономика далеко не в лучшем состоянии. Поэтому компании не всегда дают согласие даже тем, у кого безупречная кредитная история.

Актуальные предложения:

| Банк | % и сумма | Заявка |

| Восточный больше шансов | От 9,9%До 3000000 руб. | Оформить |

| Ренессанс Кредит самый быстрый | От 9,9% До 700000 руб. | Оформить |

| Хоум кредит стоит тоже попробовать | От 9,9%До 1000000 руб. | Оформить |

| Открытие Большая сумма | От 9,9%До 5000000 руб. | Оформить |

Посмотреть все банки, с которыми мы работаем, вы можете здесь ⇒

Есть еще много причин отказа, среди них:

- недостаточный размер зарплаты,

- нет официального трудоустройства,

- у заемщика есть другие невыплаченные кредиты,

- нет гражданства или прописки в регионе обращения,

- в КИ есть записи о судах, банкротстве и т.д.

Что по итогу? Не существует банков, которые бы 100% одобряли всем желающим кредитам. Все финансовые компании нацелены, в первую очередь, на получение максимальной прибыли, поэтому сотрудничество с потенциально ненадежными клиентами для них нежелательно.

Как можно решить проблему? Необходимо искать те компании, которые лояльно относятся к небольшим просрочкам в репутации заемщика, чаще всего, это небольшие региональные учреждения, которые заинтересованы в увеличении клиентской базы.

Вы можете оформить кредит наличными прямо сейчас, выберите банк:

Какие варианты могут быть предложены заемщику?

Если у вас ранее были проблемы с выплатами кредитов, причем неоднократно, то не стоит рассчитывать на самые выгодные условия

Любой банк относится к такому клиенту с осторожностью

Если вам все же необходимо оформить автокредит для семейных или личных целей, у вас есть несколько возможносткей для решения данного вопроса:

- Первый вариант – согласиться на невыгодные, но допустимые условия. Банк может кредитовать клиентов с плохой КИ, но при этом увеличит первоначальный взнос и проценты. Кроме того, вам обязательно придется оформлять личную страховку.

- Второй – оформлять кредиты не через банк, а непосредственно через дилеров. Они могут вовсе не проверять вашу КИ, поскольку обычно эта услуга платная. Но этот вариант не дает гарантии, ведь кредиты все равно выплачиваются банкам.

- Третий – кредитоваться под залог вашего имущества. Это может быть, например, недвижимость в вашей собственности. В этом случае вы сможете получить обычный потребительский кредит под низкий процент и на большую сумму, деньги потратить на любые цели. При этом не нужен будет первый взнос. Подробнее в этой статье.

Кредиторы готовы выдавать автозаймы на определенных условиях с более жесткими требованиями:

- Повышенная процентная ставка

- Небольшая сумма кредитования

- Короткий срок для возврата долга

- Банки попросят минимум 40-50% первоначального взноса.

Возможно, потребуется предоставить приобретаемое или имеющееся в собственности авто в качестве залога. Кроме того, обеспечением может выступить иное имущество. Заранее задумайтесь о поиске хорошего и прилично зарабатывающего поручителя, который имеет положительную кредитную историю.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Важно, чтобы вы также были официально трудоустроены и имели большой стаж, чтобы банк был уверен в вашей платежеспособности. Некоторые кредиторы просят поставить галочку напротив пункта о том, что вы не будете увольняться по собственному желанию до окончания срока действия кредитного договора

Какие банки могут одобрить автокредит с плохой историей?

Как мы уже писали выше, есть ряд банковских организаций, которые относятся к заемщикам более лояльно, нежели остальные. Конечно, за это придется переплачивать высокими процентами, но это лучше, чем вовсе получать везде отказ.

Вот какие варианты мы можем вам предложить:

| Банк | Сумма лимита, руб. | Процент, годовых |

| Сетелем банк | От 100.000 до 1.500.000 | От 18,4% |

| ЮниКредит Банк | От 100.000 до 1.200.000 | От 18,9% |

| Восточный Экспресс Банк | До 1.000.000 | От 19% |

| Плюс Банк | От 30.000 до 3.000.000 | От 20% до 25,7% |

| Локо-Банк | От 250.000—2.000.000 | От 21,4% |

| Связь-Банк | От 100.000 до 3.000.000 | От 21,5% |

Для предварительного расчета вы можете воспользоваться нашим онлайн-калькулятором:

Что такое черная кредитная история

Сведения о каждом взятом человеком займе поступают от различных кредитных учреждений в БКИ (Бюро кредитных историй), где хранятся в течение пятнадцати лет в специальном досье. Именно сюда обращаются представители банков после поступления заявки о кредите. Сделав запрос онлайн, они получают все сведения о том, насколько вовремя заемщик вносил обязательные ежемесячные выплаты, не было ли задолженностей, есть ли открытые кредиты. Затем на основе сведений из БКИ автокредит выдается или нет.

Если банку пришлось забирать деньги через суд, с помощью сотрудников исполнительной службы, это также не пройдет мимо внимания заинтересованных лиц. Автокредит без отказов не всегда просто получить и лицам с незапятнанной репутацией, а наличие подобного долга может стать причиной, по которой банк займа на покупку машины не даст.

Стоит заметить, что автокредит без кредитной истории также получить тяжело, поскольку без сведений о добросовестности заказчика в отношении выплаты долга банк часто предпочитает не рисковать. Тем не менее, справки о доходах, счет в банке, где планируется взять кредит, открытие кредитной карты и своевременное погашение процентов являются факторами, которые создают положительный образ в глазах банка.

Меры безопасности со стороны банка по автозаймам

Риск невозврата средств существует не только при плохой кредитной репутации заемщика, поэтому дополнительной гарантией банка по любому кредиту на покупку машины станет:

- Привлечение поручителя, гарантирующего выполнение финансовых обязательств в рамках договора с кредитором.

- Оформление залогового обеспечения на купленный автомобиль или иное имущество клиента.

- Обязательность оформления полной страховки каско на объект залога.

Кроме того, банку потребуется предъявить достаточно доказательств, подтверждающих стабильность материального положения и наличие средств для выплаты задолженности в полном объеме. Это можно сделать, предоставив справку о высоком заработке, справки о трудоустройстве в стабильной крупной компании, а также выразив готовность внести большой первоначальный взнос.

Нюансы проверки репутации плательщика в БКИ

Не стоит также исключать вероятность получения займа в другом кредитном учреждении, ведь разные финансовые структуры работают с разными БКИ, а значит, сведения о просрочках при выплате прошлого кредита могут храниться не во всех базах кредитных историй.

Больше всего шансов получить автокредит с плохой репутацией – в достаточно молодых банковских структурах, не обладающих широкими возможностями по проверке потенциальных клиентов. Кроме того, банк, только начинающий экспансию на рынке автокредитования, может с большей лояльностью относиться к каждому новому клиенту и давать нужные средства.

Даже если один банк дает отказ, это не значит, что остальные кредиторы также откажутся дать средства. Главное, не акцентировать на факте своих злостных неуплат в прошлом и предоставить работу по проверке надежности сотрудникам самого банка.

Изучить предложения новых банков, дающих ссуды на покупку авто, следует в обязательном порядке, так как помимо готовности снизить требования к заемщику они могут предоставить уникальные предложения с целью расширения собственной клиентской базы.

Условия предоставления кредита и необходимые документы

Заемщик должен быть гражданином РФ в возрасте от 18 до 60 лет, иметь постоянную регистрацию в стране. Кроме того, обязательны официальное трудоустройство и стабильный доход.

Чтобы оформить автокредит в банк предоставляют:

- паспорт заемщика;

- дополнительный документ для подтверждения личности – военный билет или водительское удостоверение;

- справку по форме 2 НДФЛ;

- копию трудовой книги, заверенную работодателем;

- правоустанавливающую документацию на имущество для залога;

- оформленные в автосалоне документы: оригиналы договора купли-продажи, страхового сертификата (КАСКО), счета.

Могут дополнительно потребоваться согласие супруга на предоставление общего имущества в залог, свидетельство о браке. Иногда требуется присутствие супруга.

Альтернатива банкам

В последнее время микрофинансовые организации (МФО) также стали предоставлять автокредит. В отличие от традиционных банков, они не так тщательно изучают кредитную историю клиента и готовы закрыть глаза на черную историю. Но за все надо платить. В данном случае – непродолжительный срок выплат и очень высокие проценты, общая сумма которых в итоге может в разы превысить стоимость автомобиля.

Еще один вариант – занять деньги у обеспеченных друзей или родственников под нотариальный договор. Здесь есть как положительные, так и отрицательные стороны. Ссуда в таких случаях обычно предоставляется либо под малые проценты, либо вообще без них, без справок о доходах, без проверки кредитной истории, но в случае невыплаты отношения могут быть навсегда испорчены.

Также заемщик может попросить в долг у компании, где работает. Но здесь есть нюансы. Это должна быть солидная фирма, которая твердо стоит на ногах и не собирается закрываться в течение нескольких лет. Кроме того, до окончания выплаты долга следует забыть о мысли найти альтернативную работу и довольствоваться урезанной зарплатой, которая вполне возможно, в ближайшем будущем не будет расти.

Профессиональная помощь брокера

В особо сложных ситуациях, когда было получено несколько отказов, можно обратиться за квалифицированной помощью кредитного брокера. Это человек, который компетентен во всех возможных вопросах, связанных с кредитованием.

В особо сложных ситуациях, когда было получено несколько отказов, можно обратиться за квалифицированной помощью кредитного брокера. Это человек, который компетентен во всех возможных вопросах, связанных с кредитованием.

В спектр оказываемых услуг входит выбор оптимально подходящего продукта, основанного на возможностях и на предпочтениях клиента. Также профессионал может сам оформить и подать заявку в финансовое учреждение.

Услуги данного специалиста платные. Это может быть, как фиксированная плата, так и определенный процент от полученного займа.

Именно по этой причине к данному профессионалу стоит обращаться только после полученных нескольких отказов, когда ситуация кажется безнадежной.

Помощь посредника не только поможет получить положительный ответ на заявку, но также предоставит возможность сэкономить личное время на посещение банков, на изучение их предложений, а также на проведение переговоров.

Заключение

Несмотря на то, что людям с проблемами по прошлым кредитам займы вполне доступны, в процессе оформления им нужно быть готовыми к особым условиям.

Несмотря на то, что людям с проблемами по прошлым кредитам займы вполне доступны, в процессе оформления им нужно быть готовыми к особым условиям.

Это может быть не только повышенная процентная ставка, но также размер первоначального взноса, который может достигать половины от общей стоимости авто.

Есть и некоторые преимущества, которые ожидают заемщика с подпорченной кредитной историей, который вносит приличный первоначальный платеж. Это возможность приобрести, как новый, так и ранее бывший в употреблении автомобиль.

При желании получить максимально выгодные условия кредитования, нужно адекватно взвешивать все условия по общим срокам погашения займа и по процентам.

Необходимо знать, что, если ставка является завышенной, переплата также будет достаточно высокой. Также нужно очень внимательно изучать кредитный договор и только после этого подписывать.

Плохая репутация по кредитам – это плохо, но совсем не приговор, не стоит кидаться на первое попавшееся положительное решение. Стоит поверить, что и для таких заемщиков существует достаточно много выгодных предложений.