Тарифы рко для ооо

Содержание:

- Критерии выбора банка для открытия расчетного счета

- 3 место. Тинькофф Бизнес, «Простой»

- Особенности кредитования юридических лиц

- ТОП-5 предложений

- Преимущества открытия расчетного счета в Альфа-Банке

- Сравнение тарифов РКО

- Кто такой брокер и зачем он нужен?

- Ланта-Банк — ваш брокер!

- В каком лучше банке открыть расчётный счёт для ООО

- Документы для получения кредита юр. лицам

- 4 место. Промсвязьбанк, «Бизнес Старт»

- Расчётный счёт и не только

- Тарифы РКО Альфа-Банка

- Итоговое сравнение выгодных расчетных счетов

- Популярные банки

- Итоговое сравнение тарифов расчетных счетов

Критерии выбора банка для открытия расчетного счета

Открывать счет нужно либо в банках, отделения которых расположены в вашем городе, либо если они предполагают полностью удаленное сотрудничество. Также нужно учитывать часы работы кредитной организации и время обработки платежей: даже если операция совершена онлайн, то через банк она пройдет только в рабочий период. Помимо этого, нужно учитывать репутацию банка, тарифы на содержание счета и наличие дополнительных приложений, которые облегчат работу с р/с.

Надежность банка

Выбирая, где лучше открыть расчетный счет для ИП и ООО, важно акцентировать внимание на репутации банка. В отличие от депозитов и вкладов, р/с не страхуются и, если кредитно-финансовая организация объявит себя банкротом или лишится лицензии, владелец счета может потерять свои деньги. Рассматривайте только крупные, известные банки, которые давно работают на рынке

Рассматривайте только крупные, известные банки, которые давно работают на рынке.

Открытие и стоимость ежемесячного обслуживания

Открытие р/с в основном бесплатное, а вот за обслуживание чаще всего взимается плата от 250 до 1000 рублей ежемесячно. Можно подключиться к предложению в моменты акций, тогда первые месяцы — а в некоторых организациях даже год — можно будет пользоваться счетом бесплатно.

Помимо этого, есть банки, которые не взимают плату, если в течение календарного месяца не было проведено ни одной денежной операции. Чтобы выгодней открыть расчетный счет для ИП или ООО, не стоит сразу выбирать организацию, где предлагают бесплатное открытие и ежемесячное обслуживание: возможно, у этой компании завышенные тарифы на проведение различных финансовых операций.

Тарифы

Помимо платы за открытие и обслуживание, в содержание расчётного счета входит стоимость:

- обналичивания;

- переводов физлицам;

- переводов юрлицам;

- внесения средств через банкомат и терминал;

- дополнительных инструментов и сервисов (карты, мобильные приложения).

Например, Сбербанк позволяет сделать 3 денежных перевода в адрес юрлица. Чтобы выбрать лучший банк для ИП под расчетный счет, постарайтесь прикинуть, насколько регулярно вам придется совершать те или иные платежи.

РКО от Восточный Экспресс

-

Открытие счета

бесплатно -

Абонентская плата

от 490 руб. в месяц -

Обслуживание переводов

бесплатно в рамках тарифа -

Назначение

для ИП и ООО -

Бонус

3 месяца бесплатно при оплате за год

Открыть

Подробнее

РКО от Локо Банк

-

Открытие счета

бесплатно -

Абонентская плата

от 0 руб. в месяц -

Обслуживание переводов

до 59 руб. за перевод -

Назначение

для ИП и ООО -

Бонус

3 месяца в подарок

Открыть

Подробнее

Начисление % на остаток

Услуга появилась относительно недавно и присутствует не во всех банковских предложениях. Суть заключается в том, что на остаток по р/с будет начисляться небольшой процент годовых, который «приплюсуется» к основному счету. Процент может быть начислен:

- На минимальный остаток. Например, если в течение месяца на счету было 300 тыс., но хотя бы на день эта сумма снижалась до 50 тыс.рублей, то процент будет начислен именно на меньшую сумму.

- На неснижаемый остаток на конец банковского дня. Допустим, ваш средний неснижаемый остаток на день составляет 300 тыс. рублей. Если в период расчёта сумма не снизится, то на эту сумму и будет начислен процент, однако, если на счету будет меньше денег, то дополнительных процентов не будет совсем.

- Ежедневное начисление процентов, при условии, что на счету всегда остается минимальная сумма, прописанная в договоре. Например, оговоренная сумма — 100 тыс. рублей. В первые 10 дней месяца на р/с было 200 тыс. рублей, в следующие 10 — 70 тыс. рублей, и в последние 10 дней месяца — 400 тыс. рублей. Тогда проценты не будут начислены только за период, в который сумма была 70 тыс., а за остальные дни проценты начислятся по оговоренной ставке.

Дистанционное управление счетом

При выборе банка для открытия расчетного счета для ООО и ИП, обращайте внимание на наличие сервисов, позволяющих дистанционно управлять счетом — мобильный банк и интернет-банкинг. Гораздо удобнее совершать платежи онлайн, чем тратить время на визиты в офис банка

Помимо этого, большинство операций необходимо подтверждать, что гораздо быстрее сделать через мобильное приложение или СМС

Гораздо удобнее совершать платежи онлайн, чем тратить время на визиты в офис банка. Помимо этого, большинство операций необходимо подтверждать, что гораздо быстрее сделать через мобильное приложение или СМС.

3 место. Тинькофф Бизнес, «Простой»

3 место

Новый продукт для предпринимателей от известного банка. Для открытия расчетного счета не придется никуда ездить — менеджер сам приедет к вам в офис с документами и банковской картой. Условия обслуживания вполне комфортные для индивидуального предпринимателя.

Как и Точка, Тинькофф работает почти во всех городах России.

На этой странице вы сможете ознакомиться c обзором банка Тинькофф Бизнес.

Условия

Условия в Тинькофф достаточно удобны для ИП.

Оформление

Счет оформляется полностью онлайн.

Услуги для ИП

Банк предлагает предпринимателям разнообразные услуги.

Надежность

Тинькофф – достаточно надежный онлайн-банк.

Удобство

Все операции со счетом проводятся в режиме онлайн.

- Стоимость в месяц 490 рублей (2 месяца бесплатно для новых клиентов)

- Стоимость открытия бесплатно

- Стоимость платежного поручения 49 рублей, безлимит при подключении пакета «Межбанк — без комиссии» (490 рублей в месяц)

- Переводы физическому лицуот 1,5% до 15%, на личную карту Тинькофф Блэк — бесплатно до 150 000 рублей

- Интернет-банкинг есть, бесплатно (поддержка новых браузеров, включая Safari под Mac)

- Приложение для iOS есть

- Вход в интернет-банк логин с паролем и подтверждающим кодом из SMS

- Снятие наличных от 1,5% до 15%

- Проценты на остаток по счету 0,5% годовых

- Оформление счета онлайн с выездом специалиста

- Бонусы при открытии счета Помощь в продвижении в Яндекс.Директе, myTagret, Google AdWords и на Youtube, 3 мес. бесплатного пользования сервисом Эльба и Мое Дело, 45 дней пользования «1C: Предприниматель» бесплатно

Преимущества

- Открытие счета без визита в банк

- Проценты на остаток по счету

- Реквизиты счета после оформления заявки

- Кредиты, гарантии и овердрафт для бизнеса

- Различные виды эквайринга

Недостатки

Дорогие платежные поручения

Подробнее

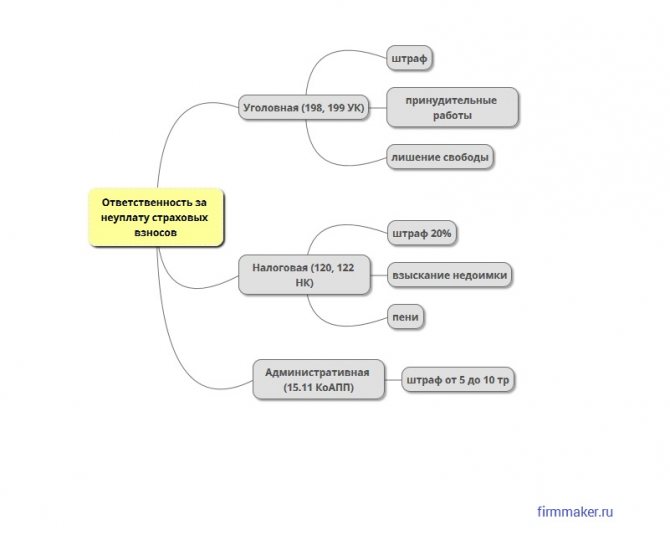

Особенности кредитования юридических лиц

Виды кредитования, доступные юридическим лицам, гораздо разнообразнее тех, что предлагаются ИП. Организации являются менее рискованным заёмщиком для банка, так как имеют более высокие обороты и крупные суммы прибыли.

Кредитование юридических лиц отличается от ИП по следующим параметрам:

- гибкие условия (крупным компаниям банки идут на уступки и предлагают займы с индивидуальными особенностями);

- документы для одобрения заявки (для организаций их перечень немалый);

- суммы кредита (компании могут позволить себе кредиты в несколько сотен миллионов рублей, в то время как займы для ИП сильно ограничены).

Потребительский кредит юридическим лицам не выдаётся, так как эта форма займа предназначена только для физических лиц. Особенностью её выступает непроизводственный характер, что противоречит целям бизнеса.

Чтобы оценить риски, которые несёт для банка заёмщик, необходимо оценить его кредитоспособность. Для этого анализируется целый спектр показателей деятельности юридического лица. К ним относят:

- прибыль;

- ликвидность;

- оборачиваемость;

- соотношение кредиторской и дебиторской задолженности;

- особенности отрасли, в которой занята организация.

Затем на основе полученной оценки банк относит заёмщика к одной из следующих групп:

- надёжные компании, которым выдаются крупные кредиты на самых выгодных условиях (могут быть оговорены индивидуальные условия);

- фирмы, имеющие средние риски при оплате кредита (им средства выдаются на стандартных условиях без предоставления льгот);

- организации, характеризующиеся повышенным риском для банка (деньги, предоставляемые юридическим лицам, имеют короткий срок возврата и ограниченную сумму. А может поступить отказ в кредитовании).

Чтобы банк не отказал в выдаче средств, необходимо соответствовать требованиям к потенциальным заёмщикам. Среди них наиболее часто кредитные организации выдвигают следующие:

- срок деятельности компании — не менее 12 месяцев;

- заёмщик является резидентом РФ;

- отсутствие плохой кредитной истории;

- нет долгов по налогам и взносам во внебюджетные фонды;

- прибыльная деятельность.

Некоторые компании соответствуют всем требованиям, подготовили полный пакет документов, но банк всё же отказал в кредитовании. Как быть в этом случае? Такое бывает нередко, и велика вероятность, что вашей вины в этом нет. Чтобы кредитную заявку одобрили, рекомендуем придерживаться следующих правил:

- отправляйтесь в тот банк, где у вас открыт расчётный счёт;

- не претендуйте на максимальную сумму сразу (лучше получить кредит небольшого размера, чтобы быстро погасить его и тем самым, увеличить шансы на последующий займ с большим лимитом);

- собирайте максимально полный пакет документов;

- по возможности выбирайте целевые займы;

- во время своей деятельности заключайте договора только с проверенными и надёжными контрагентами (соглашения с которыми вы сможете предоставить в банк).

ТОП-5 предложений

Альфа-Банк

Среди преимуществ расчётного счёта для ИП в Альфа-Банке назовём процент на остаток, отсутствие абонентской платы при нулевых оборотах, скидку 25% при оплате сразу за год, удобное приложение и интернет-банкинг. Доступны 7 тарифов. Также можно создать индивидуальный с помощью онлайн-конструктора.

Рассмотрим условия на примере тарифа «1%». Он подойдёт ИП с небольшими оборотами. Банк не берёт абонентскую плату, а также комиссию с рублёвых платежей. Внесение наличных обойдётся в 1% от суммы. Такая же комиссия установлена за безналичное зачисление средств на счёт. Снятие наличных бесплатное до 2 млн руб. в месяц.

Модульбанк

Банк даёт возможность получить реквизиты нового счёта за 5 мин. Достаточно зарегистрироваться на сайте, заполнить анкету, после чего сотрудник банка направит номер счёта. С этого момента уже можно использовать реквизиты в документах компании. Об открытии р/сч Модульбанк сообщит в ФНС сам. Для открытия достаточно паспорта ИП.

Дополнительный плюс – 0% комиссия за переводы в день поступления. Внутри банка платежи проходят круглосуточно. Внутрибанковские переводы осуществляются без комиссии. На остаток по счёту начисляют процент, он зависит от тарифа.

Рассмотрим два тарифа: стартовый и оптимальный:

- абонентская плата – нет по стартовому, 490 руб. по оптимальному (0 руб., если расходы по корпоративным картам за месяц составили 100 000 руб. или более);

- процент на остаток – 0% / 3%;

- максимальные обороты по счёту в месяц – 1 000 000 руб. / 10 000 000 руб.;

- комиссия за перевод юрлицам и ИП – 90 руб. / 19 руб.;

- комиссия за перевод физлицам на счет в другом банке – 0,75% / 19 руб.;

- пополнение счета со своей карты – 0,5% / бесплатно.

Тинькофф

В Тинькофф на выбор предлагают 3 тарифа. К плюсам обслуживания отнесём круглосуточные переводы внутри банка, управление счётом с телефона, подтверждение платежей по СМС.

Простой тариф имеет следующие условия:

- бесплатное открытие и 0 руб. за смену тарифа;

- 4% годовых на остаток при наличии операций за месяц;

- первый месяц 0 руб. за обслуживание, а для новичков – первые 6 мес. с регистрации ИП;

- внутрибанковские переводы, налоговые и бюджетные платежи с 0% комиссии, внешние переводы в рублях бесплатные первые три раза, далее – 49 руб.;

- за переводы на счёт физлица и снятие наличных комиссия составит: до 400 000 руб. – 1,5% плюс 99 руб., от 400 000 руб. до 1 000 000 руб. – 5% плюс 99 руб., от 1 000 000 руб. – 15% плюс 99 руб.

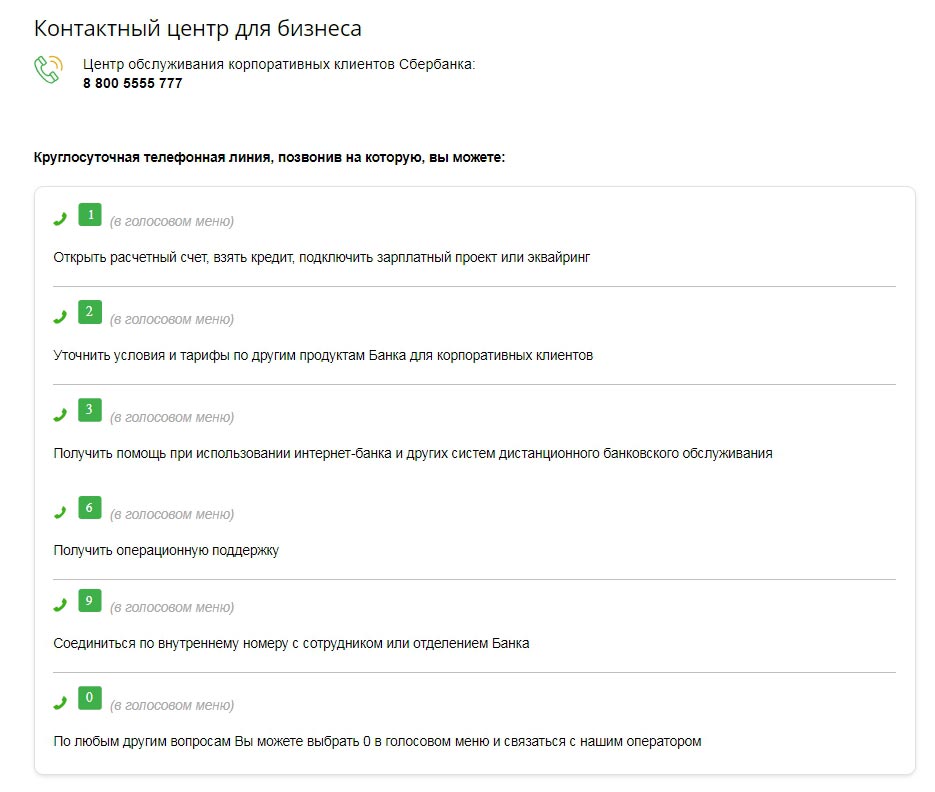

Сбербанк

Расчётный счёт в Сбербанке удобен тем, что в этом банке обслуживается множество ИП и компаний, а значит можно сэкономить на комиссии за переводы контрагентам.

Клиенты могут пользоваться современным личным кабинетом Сбербанк Бизнес онлайн.

К преимуществам отнесём подачу заявки онлайн. Заполните форму на сайте и через 5 мин. получите номер счёта. Чтобы пользоваться всеми его возможностями, принесите документы в банк в течение 30 дней.

Что нужно сообщить Сбербанку:

- тип счёта;

- информация об ИП;

- ОГРНИП;

- ИНН;

- годовая выручка (в рублях);

- вид организации;

- мобильный телефон представителя.

Всего для индивидуальных предпринимателей Сбербанк предлагает 5 тарифов. «Лёгкий старт» – это бесплатный пакет услуг, то есть абонентской платы он не предусматривает. Также есть «Удачный сезон», который стоит 490 руб. в месяц, «Хорошая выручка» за 990 руб. в месяц, «Активные расчёты» за 2490 руб. в месяц и «Большие возможности» за 8600 руб. в месяц.

Рассмотрим условия на примере тарифа «Лёгкий старт»:

- платежи юрлицам – бесплатно все внутренние и 3 внешних, далее любой платёж стоит 100 руб.;

- платежи физлицам от ИП – бесплатно до 150 тыс. руб., далее комиссия 1%;

- внесение денег через банкомат и терминал с комиссией 0,15%;

- снятие по бизнес-карте с комиссией 3%.

Банк Точка

В дополнение к расчётному счёту банк предлагает ведение бухгалтерии, расчёт налогов и отправку отчётности для ИП на УСН 6%, ЕНВД и патенте без сотрудников и эквайринга, 0% комиссии в рамках зарплатного проекта за переводы на карты банков-партнёров.

Рассмотрим условия по тарифу «Золотая середина»:

- 10 платежей – бесплатно, 60 руб. каждый последующий;

- переводы физлицам с ИП до 200 000 руб. бесплатно, от 200 000 руб. до 400 000 руб. – 3% от суммы и не менее 100 руб., от 400 000 руб. – 8% от суммы и не менее 100 руб.;

- снятие наличных: до 50 000 руб. – 1,5% от суммы и не менее 100 руб., от 50 000 руб. – 5% от суммы и не менее 100 руб.;

- входящие платежи и переводы – бесплатно.

Преимущества открытия расчетного счета в Альфа-Банке

- бонусы на обслуживание для нового клиента и скидки до 25% при оплате за полгода, год;

- до 3% на остаток по счету;

- переводы, доступ к онлайн-банку, тех. поддержка — круглосуточные;

- большой выбор предложений от партнёров с подарками, бонусами и акциями;

- подобрать выгодный тарифный план можно при помощи конструктора, который учтёт все ваши пожелания.

7 выгодных возможностей РКО в Альфа-Банке

- Бесплатное открытие счета и подключение интернет-банка

- Бесплатное обслуживание по тарифу «Просто 1%»

- Бесплатный выпуск карты для работы с наличными

- Бесплатные платежи в бюджет и бизнес-клиентам Альфа-Банка

- Бесплатные переводы на личный счет в Альфа-Банке до 100 000 руб. / мес.

- Круглосуточные платежи другим клиентам Альфа-Банка

- Онлайн-сервис: удобный интернет-банк для предпринимателей и крутой мобильный банк обеспечат вам доступ к счету с компьютера, планшета или смартфона в любое время.

Если выбрать подходящий для вашего бизнеса пакет услуг, вы сможете сократить стоимость расчетно-кассового обслуживания, а при оплате сразу за 9 месяцев еще в течение 3 месяцев вашу компанию будут обслуживать бесплатно. После открытия счета вы также сможете получать скидки на товары и услуги у партнеров банка и полезные сервисы для бизнеса в подарок.

Теперь, когда вы узнали все преимущества РКО в Альфа-Банке и нюансы банковского расчетно-кассового обслуживания, нет сомнения, какой банк выбрать – универсальный банк, предлагающий полный спектр услуг для юридических лиц, и предоставляющий технологичные сервисы для ведения РКО.

Сравнение тарифов РКО

Чем больше операций по счёту проводится, тем выше стоимость обслуживания. Посмотрим, какие расходы будут у ИП при ведении счёта в пятёрке лучших банков.

|

Банк итариф |

Альфа «Просто 1%» |

Тинькофф Банк«Простой |

Сбербанк «Лёгкий старт» |

ВТБ «На старте» |

Открытие«Первый шаг» |

|---|---|---|---|---|---|

|

Открытие счёта |

|||||

|

Обслуживание в месяц |

490 | 0 (первый год) | 0 (от 300 000 р. 1%) | ||

|

Стоимость электронной платежки |

бесплатно |

3 платежа бесплатно, далее 49 р. | до 3 платежей бесплатно, далее 199р. | до 5 платежей бесплатно, далее 100р. | до 3 платежей бесплатно, далее 100р. |

|

Перевод на личные нужды ИП |

До 100 000 р. в месяц бесплатно, далее 1%, не менее 100 р. | 150 000 на дебетовую карту, 250 000 на кредитную | До 150 000 р. в месяц бесплатно, далее 0,15-0,5% | Бесплатно вывод доходов ИП, зарплаты, дивидендов. |

До 100 000 р. в месяц бесплатно, далее 1% |

|

Пополнение счёта |

1% |

0,15% |

0,15% |

0,5% |

0,15% |

Кто такой брокер и зачем он нужен?

Брокер — это лицензированный посредник, который помогает вам совершать сделки купли-продажи ценных бумаг. Доступ на биржи открыт только для профессиональных участников. Всем остальным необходимо выбрать брокера, заключить договор брокерского обслуживания и открыть брокерский счет. С брокером инвестируют уже сотни тысяч россиян.

Вы сможете покупать и продавать интересующие вас ценные бумаги, а брокер будет выводить ваши заявки на биржу, вести учет купленных и проданных вами акций, начислять и списывать деньги от торговых операций на вашем брокерском счете. Чтобы снизить риски, выбирайте надежного брокера!

Ланта-Банк — ваш брокер!

Мы обладаем 20-летним опытом работы на фондовых рынках.

С нами вам доступен весь спектр операций с ценными бумагами на Московской и Санкт-Петербургской биржах, внебиржевом рынке и разнообразные финансовые инструменты включая:

- акции российских компаний;

- акции иностранных компаний, в т.ч. входящих в индекс S&P 500;

- облигации федерального займа;

- облигации субъектов РФ;

- корпоративные облигации;

- еврооблигации;

- иностранные биржевые инвестиционные фонды (ETF);

- валютные сделки.

Мы не устанавливаем особых ограничений для клиентов. Вы можете начать торговать на рынках, имея 30-50 тыс. рублей свободных средств.

Мы предлагаем нашим клиентам информационную поддержку и эксклюзивную аналитику, которая сэкономит ваше время и поможет успешной торговле.

Частным клиентам мы открываем ИИС, с помощью которого можно не только зарабатывать на ценных бумагах, но получить внушительный налоговый вычет.

У нас есть все необходимые лицензии профессионального участника рынка ценных бумаг и на осуществление брокерской деятельности, выданные уполномоченным органом

Трейдинг

в системе QUIK

Зарабатывайте на торговле ценными бумагами, не выходя из дома

Онлайн-доступ к биржевым торгам с компьютеров и ноутбуков на базе Windows

Все необходимые инструменты для анализа, совершения сделок и получения дохода

Установка и подключение системы QUIK для клиентов Ланта-Банка — бесплатно

Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности №077-02935-100000 от 27.11.2000 г., выдана ФКЦБ318 КБ

Политика совершения торговых операций за счет клиентов194 КБ

Декларация о рисках244 КБ

Регламент оказания услуг на рынках ценных бумаг (действует с 25.05.2020)965 КБ

Тарифы на оплату услуг253 КБ

Опросник физического лица — резидента17 КБ

Опросник физического лица — нерезидента23 КБ

Согласие клиента — иностранного налогоплательщика15 КБ

Регламент признания лиц квалифицированными инвесторами434 КБ

Порядок предоставления информации и документов инвесторам278 КБ

Правила обслуживания в системе «Ланта-Онлайн»307 КБ

Приложение № 1 (А, Б, В) — Заявления о присоединении к Регламенту86 КБ

Приложение № 2 — Список документов для открытия счетов79 КБ

Приложение № 3 (А, Б) — Анкеты физического и юридического лица59 КБ

Приложение № 4 (А, Б) — Доверенность на Банк24 КБ

Приложение № 5 (А, Б) — Доверенность на Уполномоченного представителя31 КБ

Приложение № 6 (А) — Поручение на отзыв денежных средств31 КБ

Приложение № 6 (Б) — Поручение на перераспределение денежных средств20 КБ

Приложение № 7 — Поручение на перемещение ценных бумаг15 КБ

Приложение № 8 (А) — Поручение на совершение сделки с ценными бумагами21 КБ

Приложение № 8 (Б) — Поручение на совершение сделки РЕПО с ценными бумагами24 КБ

Приложение № 8 (C) — Сводное поручение на совершение сделок с ценными бумагами20 КБ

Приложение № 9 — Уведомление о возможных рисках при предложении финансовых услуг25 КБ

Приложение № 10 — Порядок оказания услуг на валютном рынке262 КБ

Приложение № 11 — Тарифы на оплату услуг253 КБ

Приложение № 12 — Декларация о рисках244 КБ

Приложение № 13 — Заявление о предоставлении (смене) пароля58 КБ

Приложение № 14 — Информация Клиенту о недопустимости манипулирования рынком и об ответственности за манипулирование рынком81 КБ

Приложение № 15 — Заявление об учете расходов, связанных с приобретением и хранением ценных бумаг19 КБ

Приложение № 16 — Правила доступа к QUIK268 КБ

Правила и особенности налогообложения доходов и выплат по американским ценным бумагам286 КБ

Регламент оказания услуг на рынках ценных бумаг и приложения к нему (действовал до 16.12.2019) 2340 КБ

Регламент оказания услуг на рынках ценных бумаг и приложения к нему (действовал до 25.05.2020)3250 КБ

Ваш регион

Москва

Рязань

Санкт-Петербург

Орёл

Ливны

Мценск

Новосибирск

Куйбышев

Красноярск

Иркутск

Бодайбо

Усть-Нера

Алдан

В каком лучше банке открыть расчётный счёт для ООО

Проанализировав предложения и условия каждого представленного банка, самый выгодный для бизнеса банковский игрок Альфа-Банк, предлагающий компаниям:

- банкинг для любых платформ;

- ПО для iOS и Android;

- онлайн-оформление с выездом представителя;

- переводы на счета физлиц;

- бесплатные СМС;

- выпуск и ведение корпоративных карт;

- бонусы и промокоды;

- программы страхования.

Альфа-Банк улучшил для предпринимателей условия ведения бизнеса: все предлагаемые другими банковскими структурами услуги собраны в одном пакете. Если учесть их комфортную стоимость, то Альфа-Банк, однозначно, становится лидером рейтинга.

Документы для получения кредита юр. лицам

Чтобы подать заявку на кредит, необходимо заранее подготовить пакет документов. Он может отличаться в разных банках, но есть обязательные бумаги, список которых затребует любая кредитная организация. Их перечень следующий:

- свидетельство о регистрации налогоплательщика в ФНС;

- учредительные документы;

- сведения об имеющихся филиалах;

- выписка о назначении в должности уполномоченных лиц (имеющих доступ к счёту);

- карточка с образцами подписей и печатей (в случае одобрения кредитной заявки);

- лицензии, патенты на деятельность;

- бухгалтерская отчётность за предыдущий год и последний квартал;

- если у вас уже есть действующие кредиты, нужно предоставить справки по ним;

- при наличии расчётных счетов в других банках необходимы выписки по ним за последний год;

- для целевого кредитования потребуются договора, заключённые с контрагентами;

- документы на залог;

- бизнес-план для кредитования нового проекта.

4 место. Промсвязьбанк, «Бизнес Старт»

4 место

Крупный банк с государственным участием, признан Центробанком одним из системно значимых. Входит в тройку крупнейших коммерческих банков России, поэтому за отзыв лицензии можно не переживать

Стартовый тариф от ПСБ подойдет всем небольшим и недавно открывшимся ИП, которым важно сэкономить на открытии и обслуживании счета

Оформить расчетный счет можно во многих крупных городах — Москве, Санкт-Петербурге, Екатеринбурге, Волгограде, Челябинске и других.

Условия

Счет открывается и обслуживается полностью бесплатно.

Оформление

Можно оформить счет без визита в банк.

Услуги для ИП

Банк предлагает предпринимателям все необходимое.

Надежность

После санации ПСБ восстановил свою надежность.

Удобство

Банк предоставляет все необходимые инструменты для ведения бизнеса.

- Стоимость в месяц бесплатно

- Стоимость открытия бесплатно

- Стоимость платежного поручения 3 в месяц — бесплатно, далее — 100 рублей

- Переводы физическому лицуот 0,5% до 10%, внутри банка — бесплатно до 100 000 рублей

- Интернет-банкинг есть (поддержка новых браузеров, включая Safari под Mac)

- SMS-информирование 99 рублей в месяц

- Приложение для iOS есть

- Вход в интернет-банк USB-ключ

- Снятие наличных от 3%

- Проценты на остаток по счетунет

- Дополнительно кредиты для бизнеса с быстрым онлайн-оформлением

- Оформление счета онлайн с выездом специалиста или в отделении банка

- Бонусы при открытии счета Нет

Преимущества

- Полностью бесплатное обслуживание счета

- Круглосуточная поддержка внутрибанковских платежей

- Кредиты для бизнеса с быстрым онлайн-оформлением

- Помощь в регистрации бизнеса

Недостатки

Нельзя открыть счет в иностранной валюте

Подробнее

Расчётный счёт и не только

Наличие расчётного счёта в банке – обязательное условие для организации бизнеса. Обойтись без него могут только ИП с небольшими оборотами (не более 100 тыс. руб. по одному договору). Но это далеко не единственная из услуг, которая пригодится для бизнеса. Ещё банки предоставляют:

- кредиты для бизнеса;

- бизнес-карты (для снятия наличных со счёта и других операций);

- зарплатные проекты;

- эквайринг;

- банковские гарантии;

- открытие дополнительных счетов (в иностранной валюте, для участия в тендерах и закупках).

Конечно, не каждому предпринимателю понадобится этот набор целиком. Всё зависит от ниши. Если владельцу маркетингового агентства достаточно расчётного счета, то собственников торговых сетей больше интересует эквайринг.

Поэтому трудно составить рейтинг банков, который бы универсально подходил каждому конкретному бизнесу. Так что в этом рейтинге будут оцениваться только 3 параметра РКО:

- стоимость открытия счёта и обслуживания счёта;

- стоимость перевода контрагентам на счета в других банках;

- комиссия за пополнение счёта.

Тарифы РКО Альфа-Банка

Кредитно-финансовая организация предлагает широкий перечень тарифных планов. Различия между ними заключаются в условиях, комиссиях.

«Просто 1»

Это одно из самых выгодных предложений Альфа-Банка.

Без взимания комиссии можно:

- переводить деньги ИП и организациям через интернет-банк;

- отправлять средства физическим лицам (до 6 млн руб. в месяц);

- снимать наличные с бизнес-карты (до 1,5 млн руб. в месяц).

«Просто 1» — очень выгодное предложение.

«Лучший старт»

Тариф подходит начинающим предпринимателям и людям, имеющим небольшой бизнес.

Основные условия предложения:

- Обслуживание стоит 490 руб. в месяц.

- Переводы ИП и организациям с использованием интернет-банка доступны 3 раза в месяц бесплатно. После исчерпания этого пакета взимаются 50 руб. за каждую операцию.

- Переводы физическим лицам выполняются с комиссией, размер которой зависит от суммы. Наименьшая взимается при переводах до 150 тыс. руб. в месяц — 0,5% и дополнительно 50 руб.

- Бесплатные переводы с р/с ИП на личный счет в Альфа-Банке обходятся до 150 тыс. руб. в месяц.

- Снятие наличных с карты осуществляется с комиссией. Наиболее выгодные условия для сумм до 150 тыс. руб. в месяц — 1,25%, но не менее 129 руб.

«Лучший старт» подходит начинающим предпринимателям.

«Удачный выбор»

Если подключен данный тариф, то счет обслуживается за 1,69 тыс. руб. в месяц. Особенность предложения заключается в более дешевых переводах через интернет-банк. Взимаемая комиссия — 25 руб. за 1 операцию. При этом ежемесячно предоставляется бесплатный пакет, включающий в себя 10 переводов.

Тариф «Удачный выбор» позволяет ежемесячно снимать с бизнес-карты до 500 тыс. руб. с комиссией 1,5% (минимум 159 руб.). Для более крупных сумм предусмотрены менее выгодные условия.

«ВЭД плюс»

Это тарифный план, подходящий для работы с зарубежными партнерами.

Основные параметры предложения:

- Ежемесячная комиссия за обслуживание рублевого счета — 3,69 тыс. руб., первого валютного не в евро — 490 руб., в евро — 1,99 тыс. руб. при среднем остатке до 100 тыс. евро в месяц и 0,1% при остатке от 100 тыс. евро.

- Обслуживание второго и последующих счетов в иностранной валюте — 1,69 тыс. руб. в месяц.

- Рублевые переводы ИП и юридическим лицам через интернет-банк — без комиссии при выполнении первых 15 операций в течение месяца и по 25 руб. за каждую последующую транзакцию.

- Внутрибанковские переводы в иностранной валюте ИП и юрлицам — бесплатно, физлицам — с комиссией 1% (минимум 900 руб., максимум 30 тыс. руб.).

«ВЭД плюс» — тариф для работы с зарубежными партнерами.

«Все, что надо»

Тариф подходит компаниям с высокой финансовой активностью.

Основные условия:

- комиссия за обслуживание — 9,9 тыс. руб. в месяц;

- переводы ИП и юридическим лицам через интернет-банк всегда бесплатны;

- бесплатное снятие наличных с бизнес-карты — до 500 тыс. руб. в месяц;

- переводы на личный счет ИП — без комиссии для суммы до 300 тыс. руб. в месяц.

«Нотариус»

Тариф разработан для Москвы и Санкт-Петербурга.

Комиссия за обслуживание зависит от применяемой системы оплаты:

- при авансовой системе — 2 тыс. руб. за месяц, 10,2 тыс. руб. за 6 месяцев, 18 тыс. руб. за 12 месяцев;

- при постоплатной системе — 2 тыс. руб. за месяц при наличии оборотов, от 0 до 59 руб. за месяц при их отсутствии.

«Нотариус» — тариф для Москвы и Санкт-Петербурга.

На личный счет можно ежемесячно бесплатно переводить до 150 тыс. руб.

Итоговое сравнение выгодных расчетных счетов

|

Расчетные счета выгодные |

Открытие | Обслуживание | Платежка | ||||

|---|---|---|---|---|---|---|---|

| 1 | Точка (Начало) | 0 руб. | 700 | 700 руб. | |||

| 2 | Тинькофф (Простой) | 0 руб. | 490 | 490 руб. | 49 | 49 руб. | |

| 3 | Промсвязьбанк (Бизнес Старт) | 0 руб. | 0 руб. | 100 | 100 руб. | ||

| 4 | МТС Банк (Проще простого) | 0 руб. | 0 руб. | ||||

| 5 | Совкомбанк (Старт) | 190 | 190 руб. | 0 руб. | 50 | 50 руб. | |

| 6 | Райффайзенбанк (Старт) | 990 | 990 руб. | 0 руб. | 25 | 25 руб. | |

| 7 | Дело Банк (ДелоЛайт) | 0 руб. | 690 | 690 руб. | 39 | 39 руб. | |

| 8 | Промсвязьбанк (Платите меньше) | 0 руб. | 400 | 400 руб. | 100 | 100 руб. | |

| 9 | Альфа-Банк (Просто 1%) | 0 руб. | 0 руб. | ||||

| 10 | Промсвязьбанк (1% на все) | 0 руб. | 0 руб. | ||||

| 11 | Развитие-Столица (Трансформер) | 0 руб. | 500 | 500 руб. | 20 | 20 руб. | |

| 12 | Сфера (БКС Банк) — Пакет S | 0 руб. | 99 | 99 руб. | 90 | 90 руб. | |

| 13 | Энергомашбанк | 0 руб. | 0 руб. | 25 | 25 руб. | ||

| 14 | 0 руб. | 2000 | 2000 руб. | 25 | 25 руб. | ||

| 15 | Нико-банк (Дай пять!) | 0 руб. | 0 руб. | 49 | 49 руб. | ||

| 16 | Акцепт (Все включено) | 0 руб. | 9990 | 9990 руб. | |||

| 17 | Примсоцбанк (Старт) | 0 руб. | 1 | 1 руб. | 119 | 119 руб. | |

| 18 | Левобережный (Рост) | 0 руб. | 2000 | 2000 руб. | 20 | 20 руб. | |

| 19 | Владбизнесбанк (Цифровой) | 0 руб. | 490 | 490 руб. | 29 | 29 руб. | |

| 20 | Промтрансбанк (Бизнес-партнер) | 0 руб. | 0 руб. | ||||

| 21 | Интерпрогрессбанк (РКО) | 2000 | 2 000 руб. | 0 руб. | 30 | 30 руб. | |

| 22 | Левобережный (Все включено) | 0 руб. | 6900 | 6900 руб. | 25 | 25 руб. | |

| 23 | Промтрансбанк (Предприниматель) | 800 | 800 руб. | 690 | 690 руб. | 15 | 15 руб. |

| 24 | Челябинвестбанк (РКО) | 0 руб. | 0 руб. | ||||

| 25 | ККБ (РКО) | 0 руб. | 0 руб. | 25 | 25 руб. | ||

| 26 | Примсоцбанк (ВИП) | 0 руб. | 6000 | 6000 руб. | 35 | 35 руб. | |

| 27 | Уралпромбанк (Базовый) | 0 руб. | 650 | 650 руб. | 25 | 25 руб. | |

| 28 | Нико-банк (Один и все!) | 0 руб. | 0 руб. | 50 | 50 руб. | ||

| 29 | Киви-Банк (РКО) | 1500 | 1 500 руб. | 0 руб. | 18 | 18 руб. | |

| 30 | Сургутнефтегазбанк (Юбилейный) | 0 руб. | 0 руб. | ||||

| 31 | Центр-Инвест (Стандартный) | 0 руб. | 600 | 600 руб. | 30 | 30 руб. | |

| 32 | Челиндбанк (Стартовый Лайт) | 0 руб. | 0 руб. | 35 | 35 руб. | ||

| 33 | ПростоБанк (Просто Экономный) | 0 руб. | 0 руб. | ||||

| 34 | Россия (Отличное начало) | 0 руб. | 0 руб. | 35 | 35 руб. | ||

| 35 | Банк Хлынов (Оптимальный) | 0 руб. | 550 | 550 руб. | 100 | 100 руб. | |

| 36 | Примсоцбанк (Лайт) | 0 руб. | 1000 | 1000 руб. | 75 | 75 руб. | |

| 37 | Сургутнефтегазбанк (Тарифный план S1) | 0 руб. | 0 руб. | ||||

| 38 | Форштадт (Стандартный) | 1700 | 1 700 руб. | 0 руб. |

Популярные банки

Точка

Райффайзенбанк

Сбербанк

Тинькофф

Альфа-Банк

Открытие

Этапы открытия расчетного счета

1Выберите подходящий банк

2Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

При выборе расчетного счета следует учитывать размер и срок деятельности вашего предприятия, его тип (ИП или ООО), и возможности, которые предлагают банки для разных ситуаций. В определенных случаях будут выгодны счета с самыми разными условиями. Чтобы открыть расчетный счет, нужно заполнить онлайн-заявку на сайте банка и подготовить пакет документов для согласования у специалиста. Подобрать самое выгодное предложение для вашего бизнеса вы можете на этой странице. При выборе учитывайте стоимость открытия, обслуживания и выписки платежек, комиссию за прием и выдачу наличных, требования к компании и документам.

Преимущества

- Можно выбрать тариф с выгодными условиями по стоимости открытия, обслуживания и выписки платежных поручений

- При оформлении можно подключить дополнительные возможности и услуги (управление через интернет-банк, зарплатный проект, эквайринг и другие)

- Для небольших компаний подойдут счета с дешевым открытием и обслуживанием, для средних и крупных – с большим количеством возможностей и способов управления, а также с дешевыми платежками

- Все крупные банки предлагают тарифы, подходящие любому бизнесу

Недостатки

- Возможности расчетного счета сильно зависят от размера компании и ее годового оборота. На эти показатели опираются банки при выборе тарифов

- Условия расчетного счета не бывают удобными по всем показателям. Например, при бесплатном открытии и обслуживании возможна высокая плата за отправку платежных поручений, а управление счетом через интернет-банк может отсутствовать

Итоговое сравнение тарифов расчетных счетов

Также я изучил предложения по открытию счета для ИП в остальных крупных банках: Русском Стандарте, ВТБ, Абсолюте и других. Условия оказались не самыми выгодными для начинающего предпринимателя.

Сравнить условия расчетных счетов в различных банках вам поможет таблица:

| Банк и тариф | Открытие | Обслуживание | Платежка | Дополнительно |

| Точка, «Ноль» | Бесплатно | Бесплатно | Бесплатно | Онлайн-регистрация ИП — бесплатно (включая госпошлину) |

| Модульбанк, «Оптимальный» | Бесплатно | Бесплатно первые 3 месяца, далее — 690 рублей | 19 рублей | — |

| Тинькофф, «Простой» | Бесплатно | Бесплатно первые 2 месяца, далее — 490 рублей | 49 рублей | Перевод зарплаты на любые карты |

| Промсвязьбанк, «Бизнес Старт» | Бесплатно | Бесплатно | Первые 3 — бесплатно, далее — 100 рублей | — |

| Открытие, «Первый шаг» | Бесплатно | Бесплатно | 3 бесплатно, далее — 100 рублей | — |

| УБРиР, «Комфорт» | Бесплатно | 1 500 рублей | 30 рублей | — |

| Сбербанк, «Легкий старт» | Бесплатно | Бесплатно | Первые три – бесплатно, далее – 199 рублей | — |

| Дело Банк, «ДелоЛайт» | Бесплатно | 690 рублей, при тратах по бизнес-карте от 60 000 рублей или отсутствии оборотов — бесплатно | 5 бесплатно, далее — 39 рублей | Онлайн-бухгалтерия — от 5 800 рублей в год |

| Росбанк, «Доступный старт» | Бесплатно | 490 рублей | 75 рублей | Медицинская и юридическая поддержка |

| Альфа-Банк, «Просто 1%» | Бесплатно | 1-3% со всех поступлений на счет | Бесплатно | — |

| Уралсиб, «Начни с нуля» | Бесплатно | Бесплатно | 89 рублей | — |

| МТС Банк, «Проще простого» | Бесплатно | 490 рублей | 59 рублей | — |

Чтобы выбрать банк, который будет выгодным для ИП, нужно учесть большое количество условий

Обратите внимание на стоимость открытия, обслуживания и платежей, комиссии на пополнение и вывод средств со счета, услуги, которые банк предлагает бизнесу, и другие параметры. Желательно, чтобы ведение счета было недорогим, интернет-банк работал на любых платформах, а оформить РКО можно было бы без визита в банк

Лучшие условия для начинающих ИП предлагает банк Точка. На тарифе «Ноль» открытие, обслуживание и платежные поручения бесплатны. Также банк бесплатно поможет зарегистрировать ИП и откроет счет в течение дня с выездом специалиста на дом или в офис. Точка предлагает малому бизнесу все востребованные услуги — от эквайринга до бухгалтерии.