Что такое эмитировать платежные средства

Содержание:

- Банк-эквайер и банк-эмитент: отличия

- Что значит Банк-эмитент? Что такое Банк-эмитент?

- Как происходит эмиссия банковских карт?

- Обязанности банка-эмитента

- Функции банка эмитента

- Несоответствие карты платежной системе

- Обязательства банка-эмитента

- Что такое эмитент

- Для чего эмитенту выпускать ценные бумаги

- Функция банка-эмитента

- Формы эмиссии

- Отклонена сама карта

- Кто может быть эмитентом

- Что такое банк-эмитент, основные функции учреждения

- Виды эмитентов и их цели

- Банк эмитент. Что это?

Банк-эквайер и банк-эмитент: отличия

Банк-эквайер оказывает эквайринговые услуги – прием к оплате пластиковых карточек, выдача наличных, предоставляет данные о состоянии счета.

Простыми словами, банк-эквайер – это владелец терминала оплаты, установленного в торгово-сервисных сетях, или банкомата.

В функции эквайера входит:

Одно финансовое учреждение может быть одновременно и банком-эквайером и банком-эмитентом. Например, когда владелец карты Сбербанка пользуется банкоматом Сбербанка.

В том случае, когда техническое устройство принадлежит Альфа-Банку, он же выступает эквайером, а банк-эмитент – Сбербанк.

Что значит Банк-эмитент? Что такое Банк-эмитент?

Рассмотрите внимательно вашу платежную карту. На ней присутствуют важные данные:

- вид платежной системы (MasterCard, Visa, Maestro, Discover, JCB, ChinaUnionPay и т.д.);

- название банка-эмитента;

- номер карты;

- срок действия (месяц и год в формате ХХ/ХХ);

- ваши персональные данные (имя и фамилия латиницей).

На обратной стороне банковской карты, вы увидите сообщение: «Карта является собственностью банка-эмитента. Только держатель карты имеет право на ее использование».

Банк эмитент – это кредитно-финансовое учреждение (КФУ), которое выпустило вашу платежную карту.

Функции банка эмитента

- Выдача банковской карты – КФУ открывает счет, к которому будет привязана ваша карта. К одному счеты вы можете открыть несколько пластиковых карт, например, для членов вашей семьи.

- Авторизация карты – эта процедура осуществляется в момент проведения ваших платежей в торговых точках. Проведя это действие, КФУ подтверждает информацию о вас и вашей платежеспособности.

- Оплата счетов – процедура, в результате которой ваши денежные средства перечисляются с вашего счета на счет продавца. В некоторых случаях это списание происходит в течение нескольких часов/дней. Поэтому сумма операции может быть предварительно зарезервирована, чтобы вы не смогли воспользоваться этими деньгами повторно.

- Выставление счет-выписки – банк эмитент обязан предоставить вам информацию обо всех совершенных действиях с вашей картой. В счете-выписке присутствует информация о поступлениях (например, зарплаты) и списании средств (платежи или выдача наличных).

- Обеспечение безопасности карты – установление дополнительных средств защиты (например, лимиты, проверка кодового слова и т.д.) при доступе к вашей платежной карте, в том числе к вашей личной информации.

- Обмен данными с иными кредитными организациями – эта операция требуется, когда вы, например, находитесь в другом городе и вам необходимо снять деньги с вашей карты, но в банкомате другого банка (отличного от вашего банка-эмитента, указанного на карте).

При проведении вами безналичных платежей в счет какой-либо организации банк-эмитент вашей карты выступаетгарантом сделки. Т.е., он подтверждает вашу способность оплатить покупку без передачи вами наличных денег продавцу.

Именно поэтому продавец при проведении платежа требует:

- расписаться в чеке;

- предоставить документ, удостоверяющий личность.

Так он проверяет, что платежный инструмент банка эмитента, принадлежит держателю карточки, т.е. вам.

Если вы оплачиваете покупку в интернете, у продавца нет возможности проверить вашу личность. Поэтому созданы специальные дополнительные вопросы, ответив на которые вы заключите сделку.

- СVC2-код (расположен на оборотной стороне);

- платежный адрес банка эмитента (адрес, который указан в договоре КФУ на обслуживание платежной карты).

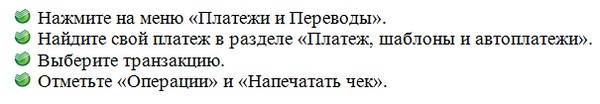

Процедура изъятия карты по команде банка эмитента

В любое время по команде банка эмитента ваша карта может быть изъята из обращения. Случаи бывают разные. Например, если истек срок действия или у КФУ имеются подозрения на мошеннические действия, банкомат может не вернуть вам карту. При этом денежные средства на вашем счете сохраняются. Получив новую пластиковую карту вы вновь можете пользоваться деньгами.

Как происходит эмиссия банковских карт?

Владельцем пластиковой карты, кредитной или дебетовой, является коммерческий банк, который ее выпустил и обслуживает. Клиент банка — это держатель карты.

Эмиссия кредитки обязывает банк выполнять такие функции:

- Авторизация карты. Именно эмиссионные банки после запроса, например, магазина проверяют остаток на счете, затем разрешает, либо отклоняет сделку.

- Автоматически проводить финансовые операции. Списание средств со счета при оплате товаров или услуг, не требует вашего участия.

- Предоставлять ежемесячный отчет о совершенных финансовых операциях.

- Обеспечивать безопасность пластиковых карт. Блокировать по первому требованию пользователя, если держатель потерял кредитку или ее украли.

- Предоставлять информацию о пользователе другим кредитным организациям. Это необходимо для предотвращения мошенничеств, которых стало довольно много в получении потребительских кредитов.

Процедура проведения эмиссии пластиковой карты — это достаточно сложное с технологической точки зрения мероприятие, которое проходит в несколько основных этапов:

- Предварительная подготовка. На специальное покрытие, выполненное из ПВХ состава, наносят красящий компонент. Каким будет дизайн, решает заказчик, исходя из технических возможностей изготовителя.

- Ламинирование. Специальное прочное глянцевое покрытие наносят на поверхность листа с двух его сторон. Это делает цвета красок насыщеннее, а само изделие более долговечным и устойчивым к механическим повреждениям.

- Вырубка карты. Это делает автоматическая линия, а все полученные после нарезки отходы идут в дальнейшую переработку.

- Имплантация. По специальной технологии в макет будущей карты вживляется микрочип — на нём будет храниться вся персональная информация о пользователе. Там же делают магнитную припрессовку — тёмное поле на обороте.

- Эмбоссирование. Нанесение уникального номера и имени клиента.

- Упаковка в пин-конверт. Их делают отдельные компании. Бумага является сопроводительным отчётным документом к каждой пластиковой карте.

Современная карточная эмиссия — это не только красивый дизайн, но и самый высокий уровень защиты и безопасности продукта, гарантирующий человеку сохранность имеющихся на ней денежных активов.

Банк-эмитент — это финансовая структура, которая может выпускать кредитные карты для своих клиентов, и об этом уже говорилось выше

При этом обращаем ваше внимание на то, что размер предоставленной в долг суммы по карте может не соответствовать запросу клиента. Ограниченный лимит по кредитной карте или полный отказ от сотрудничества могут иметь место, исходя из ряда причин:

- Информации по заемщику очень мало, в том числе наличие всего одного контактного телефона.

- Отсутствие семьи и детей. Принято считать, что люди, имеющие детей, уверены в своем будущем и более серьезно относятся к своим обязательствам.

- Возраст. Согласно статистике, хорошие лимиты принято давать тем людям, возраст которых от 25 лет до 45.

- Наличие трудового стажа и профессия. Чем дольше человек работает на одном месте, тем больше к нему доверия. К страховым агентам и агентам по недвижимости, достаток которых определяет ситуация, предъявляются особо жесткие требования.

- Наличие кредита. Финансовый институт не только узнает адрес банка-эмитента, выдавшего карту ранее, он просчитывает материальную нагрузку на клиента. Проверяет исполнение последних обязательств.

Все эти факторы и некоторые второстепенные моменты оказывают существенное влияние на решение банка о выпуске карты и при определении размера кредита.

Обязанности банка-эмитента

Помимо прав, в процессе взаимодействия с физическими лицами, банки-эмитенты несут и определенные обязанности. Основная обязанность организации заключается в обеспечении безопасности карточных счетов и неприкосновенности средств, принадлежащих клиентам. Ради сохранности собственных средств клиенты и обращаются в кредитные организации.

Помимо этого, банк обязуется открыть клиенту счет, выдать карту, и обеспечить круглосуточный доступ к собственным средствам без ограничений. Прочие обязанности эмитента:

- Бесплатный перевыпуск банковской карты после завершения срока действия.

- Выплата возмещения в случае потери средств клиентом по вине организации.

- Предоставление клиенту в очном и дистанционном режимах информации по счету и карте.

- Проведение моментальных операций при применении держателем банковской карты.

- Выдача наличных средств через собственные кассы.

- Обеспечение бесперебойной работы карты за границей домашнего региона и за рубежом — если это позволяет платежная система.

- Ведение курса конвертации при использовании банковской карты за границей.

Это лишь часть самых элементарных обязанностей, которые несет каждый банк-эмитент перед своими действующими клиентами. Этот список значительно шире, и с ним любой желающий может ознакомиться в теле договора на банковское обслуживание.

Федеральное законодательство регулирует и обязанности банков-эмитентов. За их деятельностью наблюдает главный регулятор — ЦБ РФ. При выявлении фактов нарушений ведения деятельности или фальсификаций, организация исключается из федерального реестра.

Анатолий Дарчиев – высшее экономическое образование по специальности “Финансы и кредит” и высшее юридическое образование по направлению “Уголовное право и криминология” в Российском Государственном Социальном Университете (РГСУ). Более 7 лет проработал в Сбербанке России и Кредит Европа Банке. Является финансовым советником крупных финансовых и консалтинговых организаций. Занимается повышением финансовой грамотности посетителей сервиса Бробанк. Аналитик и эксперт по банковской деятельности. darchiev@brobank.ru

Функции банка эмитента

- Выдача банковской карты – КФУ открывает счет, к которому будет привязана ваша карта. К одному счеты вы можете открыть несколько пластиковых карт, например, для членов вашей семьи.

- Авторизация карты – эта процедура осуществляется в момент проведения ваших платежей в торговых точках. Проведя это действие, КФУ подтверждает информацию о вас и вашей платежеспособности.

- Оплата счетов – процедура, в результате которой ваши денежные средства перечисляются с вашего счета на счет продавца. В некоторых случаях это списание происходит в течение нескольких часов/дней. Поэтому сумма операции может быть предварительно зарезервирована, чтобы вы не смогли воспользоваться этими деньгами повторно.

- Выставление счет-выписки – банк эмитент обязан предоставить вам информацию обо всех совершенных действиях с вашей картой. В счете-выписке присутствует информация о поступлениях (например, зарплаты) и списании средств (платежи или выдача наличных).

- Обеспечение безопасности карты – установление дополнительных средств защиты (например, лимиты, проверка кодового слова и т.д.) при доступе к вашей платежной карте, в том числе к вашей личной информации.

- Обмен данными с иными кредитными организациями – эта операция требуется, когда вы, например, находитесь в другом городе и вам необходимо снять деньги с вашей карты, но в банкомате другого банка (отличного от вашего банка-эмитента, указанного на карте).

Что значит «операция возможна только с банковской карты»?

Для такого отказа существует ряд причин:

Причина №1 Карта заблокирована

Проверьте карту на факт блокировки. Возможно, банк дезактивировал (заморозил) счет или конкретную карту без вашего ведома, поэтому онлайн-транзакция не может быть осуществлена.

Несоответствие карты платежной системе

Также распространенный случай проблем с банковскими кредитками – несоответствие платежной системе. Информационные системы, которые используются в картах, отличаются. Кроме того даже один банк может выпускать разные карты, рассчитанные на определенные операции. Если не получается оплатить услугу или покупку, одним из вариантов может быть несоответствие карты системе, используемой в терминале.

Такие казусы часто случаются в зарубежных поездках, когда человек рассчитывает на карточку, а оказывается, что в другой стране ее не принимают в магазинах.

В этом случае придется обратиться в банк и рассказать о своих проблемах. Тогда в банке предложат выпустить новую карту, привязанную к этому счету. Как правило, это универсальные карты, которые поддерживаются многими системами, в том числе и за границами государства. Поэтому перед поездкой за рубеж необходимо поинтересоваться возможностями оплаты картой услуг и товаров в той стране, куда человек направляется. Сделать это можно в банке-эмитенте, то есть том, который выпустил карточку.

Обязательства банка-эмитента

Банк-эмитент – это некая кредитная организация, выступающая в роли участника платежной системы, которая осуществляет выпуск кредитных карт. В обязанности финансового института входит обслуживание всех выпущенных кредитных карт. Кроме того, помимо обслуживания, финансовое заведение также еще берет на себя целый спектр обязанностей:

- Выдача на руки клиентам карт с параллельным открытием счета будущему владельцу. Сама же карта продолжает оставаться собственностью банка.

- Одна из задач – это проведение авторизации, ответ на запросы с торговых точек. Именно в таком формате осуществляется проведение сделки.

- Предоставление информации стороне о держателе кредитной карты, с которой клиент банка проводит взаиморасчеты.

- Полное обеспечение безопасности, в том числе и блокировка счетов, блокировка пластиковой карты при возникновении такой необходимости.

- Полный учет всех средств, израсходованных с банковской карты.

Банк-эмитент обязуется соблюдать все правила, которые детально прописаны в договоре о сотрудничестве с клиентом. Также документ содержит и обязательства клиента. При несоблюдении условия договора любой из сторон договоренность может быть расторгнута.

Целевое предназначение банковского эмитента:

- Оформление пластиковых карт. Учреждение создаёт персональный расчётный счёт — впоследствии к нему будет осуществлена привязка личной карты. Счёт может быть семейным — на него можно оформить сразу несколько карт.

- Авторизация. Процедура приведения карты в активное состояние с целью осуществления операций по транзакциям в торговой сети. Выполнив данное мероприятие, система подтвердит персональную информацию пользователя и факт его финансовой платёжеспособности.

- Оплата по счетам. Процесс, по итогам проведения которого деньги с текущего счёта владельца карты будут автоматически перенаправлены на реквизиты продавца или лица, выполнившего услугу. Списание денежных активов может быть как мгновенным, так и произойти спустя несколько часов или дней. Каким будет этот период, зависит от конкретного банка. Для удобства вкладчика сумма, которую нужно будет перевести третьему лицу, может быть заблаговременно зарезервирована, и средства не смогут быть применены ещё раз.

- Предоставление счёта-выписки. Эмитент в обязательном порядке предоставит пользователю все сведения об операциях, совершённых с помощью конкретной карты.

- Финансовая безопасность. Наличие дополнительных мер защиты — запросы кода, лимитные ограничения.

- Обмен информацией с другими финансовыми компаниями и кредитными учреждениями. Эта опция обязательно пригодится владельцу карты, если он будет находиться удалённо от дома. В результате таких манипуляций он сумеет вывести средства не только в другом регионе, но и через банкомат сторонней компании.

Что такое эмитент

- Что такое страна-эмитент? Государство имеет право выпускать национальную валюту, а также ценные бумаги. Россия — это страна-эмитент рублевых купюр.

- Что такое страна эмитента? Это страна, где зарегистрировано юридическое лицо, которое осуществляет эмиссию каких-либо ценностей.

Эмитент обязан не только выпускать материальные ценности, но и контролировать их обращение. Компания, которая выпускает ценные бумаги, обязана контролировать их продажу и обеспечивать права покупателей. Банк, который выпускает пластиковые карты, обязан создавать и обслуживать счета, обеспечивать их безопасность.

Для чего эмитенту выпускать ценные бумаги

Основным поводом стать эмитентом является, очевидно, финансовая выгода. Рассматривая вопрос более подробно, эмиссия ценных бумаг эмитентами предполагает соответствие одной или нескольким заданным целям, среди которых:

- увеличить собственный капитал учредителем;

- сформировать базовый уставный капитал при создании акционерного общества;

- увеличить сформированный ранее уставной капитал;

- привлечь заёмные инвестиции;

- скорректировать предоставляемый акциями объём прав обладателя;

- реорганизовать предприятие юридического лица;

- раздробить или консолидировать эмиссионные бумаги, выпущенные в прошлом.

Функция банка-эмитента

Но банк осуществляет еще выпуск денежной массы в обращение (банк первого уровня – центральный банк), а также банковских платежных карточек (банк второго уровня – сберегательный/коммерческий банк).

Банк-эмитент, если сказать простыми словами, – это финансовая компания, которая выпускает в обращение ценные бумаги, деньги и другие активы, используемые для расчетов и платежей.

При работе с банковскими платежными карточками банк выполняет следующие функции:

- эмиссию;

- выдачу клиентам;

- авторизацию (при совершении оплаты либо снятии наличности, после запроса о наличии средств – принятие либо отклонение запроса о возможности совершения операции);

- списание денежных средств со счета держателя карты;

- обеспечение безопасности карт;

- отчетность перед держателями (выписка о движении по счету, к которому выпущена карта, либо по самой карте);

- предоставление сведений о держателе иным кредитным учреждениям;

- постоянное взаимодействие и сотрудничество с клиентами, анализ их запросов либо жалоб.

Формы эмиссии

Различают формы эмиссии ценных бумаг:

- эмиссионные/неэмиссионные. Эмиссионные – облигации, акции, которые выпускаются предприятием с разрешением уполномоченного регулирующего органа. Для них необходима госрегистрация. Неэмиссионные – депозитные сертификаты, векселя, производные ценные бумаги. Согласование, а также госрегистрация не предусмотрены;

- бездокументарные/документарные. Для документарных активов характерна бумажная форма: сертификаты, простые и переводные векселя. Бездокументарные не требуют бумажной основы. Они выглядят как записи на счетах депо (акции, облигации, производные ценные бумаги);

- предъявительские/именные. В именных данные собственника фиксируются или прописываются в реестре государственного регистратора. Предъявительские не требуют указания владельца. Реестр держателей не ведется;

- открытая/закрытая эмиссия. Открытая, или публичная, предполагает публичную оферту для любых потенциальных инвесторов. Закрытая, или частная/приватная: предложение по покупке активов только для заранее определенных возможных инвесторов.

Отклонена сама карта

Это более серьезная проблема, в отличие от сбоев программы, принимающих оплату на сайте. Для ее решения недостаточно дождаться утра или повторно ввести реквизиты пластика. Нужно найти причину, из-за которой ваша карта была отклонена банком-эмитентом. Рассмотрим проблемы с кредиткой и способы их решения.

Карта заблокирована

В целях безопасности банки иногда блокируют счета пользователей. Обычно это происходит при сомнительных транзакциях. Например, вы хотели совершить операцию за границей, но не предупредили об этом банк. Есть шанс, что такая транзакция покажется эмитенту сомнительной и пластик заблокируют до выяснения причин.

Чтобы избежать случайной блокировки из-за нахождения за границей, уведомите банк о своих передвижениях. Это можно сделать по телефону или в офисе организации. Банк попросит перечислить все страны, где вы планируете расплачиваться карточкой, и даты нахождения за границей.

Если все же карточку заблокировали, вы можете связаться с представителем эмитента по телефону или через приложение, чтобы решить вопрос до приезда в Россию.

Не менее распространенная причина — подозрения в мошенничестве. Банки часто воспринимают операции в интернете как мошеннические действия и блокируют транзакцию, а заодно и карточку. Обычно специалист связывается с владельцем для уточнения информации об отклоненном платеже.

Судебные приставы тоже могут заблокировать карточку и списать с нее имеющиеся финансовые средства. Разблокировать счет можно, внеся на него необходимую сумму денег. Блокировка осуществляется по решению суда.

Закончился срок действия

Если у кредитки истек срок действия, платеж не пройдет в любом случае. Однако иногда операции отклоняют, даже если срок действия еще не подошел к концу. Причины могут быть связаны с холдированием средств на карте:

Учитывая эти особенности, рекомендуем использовать отдельную карточку для оплаты в интернете.

Кто может быть эмитентом

Эмитентами могут считаться только юридические лица, получившие соответствующие разрешения. Индивидуальные предприниматели и другие физические лица не могут собственнолично выпускать ценные бумаги.

Среди юридических лиц, имеющих право на выпуск в обращение акций или облигаций:

- частные предприятия;

- национализированные предприятия;

- государственные органы управления;

- органы местного самоуправления.

При этом, если облигации могут выпускать любые юридические лица, право на эмиссию опционов и акций предоставляется только предприятия с акционерным обществом.

Важно отметить, что с юридической точки зрения все эмитенты равноправны и имеют общие для всех требования для допуска к торгам на фондовой бирже. Однако, это не гарантирует идентичный интерес к таким бумагам со стороны потенциальных инвесторов

Очевидным выбором для них станут предприятия с наибольшими темпами роста, наивысшей общей стоимостью компании и прибыльностью

Однако, это не гарантирует идентичный интерес к таким бумагам со стороны потенциальных инвесторов. Очевидным выбором для них станут предприятия с наибольшими темпами роста, наивысшей общей стоимостью компании и прибыльностью.

Не последнюю роль играет и безопасность вложений. В случае инвестирования ожидаются стопроцентные гарантии по возмещению вкладов и выплат по ним.

Вместе с получением права выпуска ценных бумаг и документов эмитент берет на себя обязательства по выполнению всех прав и условий, предусмотренных эмиссируемыми бумагами.

Допускается делегирование права на эмиссию от юридического лица, получившего все соответствующие разрешения, третьей стороне.

В таком случае третье лицо получает все привилегии и финансовую прибыль выпуска документов, в то время, как обязательства по выполнению полного списка обязательств остаются за изначальным обладателем права эмиссии.

По этой модели к примеру, происходит выпуск криптовалют (Bitcoin, Litecoin, Dogecoin, Ethereum и многие другие) и эмиссия евроцентов.

Что такое банк-эмитент, основные функции учреждения

Эмитент-банк – это организация, помогающая в выполнения финансовых обязательств (и гарантирующая это), которые могут возникнуть при использовании пластиковых карт. Данное заведение часто называют также эмиссионным банком.

Совет!

Представляет собой учреждение, занимающееся выпуском в обращение документов, денежных знаков и ценных бумаг, например, облигаций, пластиковых карточек, чековых книжек и т. д.

Это зарегистрированный исполняющий банк с лицензией, а все его услуги выполняются строго на законном основании. Еще банк-эмитент – это название для учреждения, которое работает согласно поручению плательщика об открытии аккредитива.

Банк, выпускающий карты

Как известно, на банковской карте у каждого пользователя указан вид платежной системы. К примеру, Сбербанк России выпускает пластик Visa, MasterCard, Maestro и сберкарты. Некоторые российские пластиковые карты также содержат Ф. И. О. владельца.

https://youtube.com/watch?v=z4hCci8Xlcg

Кроме этого, на них указывается:

- наименование банка эмитента;

- номер карты;

- срок действия.

На другой стороне указано, что карта является собственностью эмитент-банка. Проще говоря, банк эмитент – это финансовая организация, которая выпустила вашу карточку.

Функции и форма заведения

Данное учреждение обладает широким спектром полномочий:

- Перед предоставлением карты клиенту открывает счет для него. Карточка является собственностью организации, а человеку она выдается на время.

- Проводит авторизацию, то есть дает ответы на запросы о возможности совершения сделки.

- Следит за переводом средств на счет организации за товары или услуги, за которыепользователь расплатился картой.

- Ведет подготовку, затем отправляет клиенту данные о проводимых операциях, произведенных за отчетный период, а также предоставляет информацию о задолженностях (при наличии) и сроках погашения.

- Гарантирует клиенту безопасность при проведении финансовых транзакций с использованием банковской карты.

- Проводит обмен информацией с кредитными организациями.

- Дает ответы на запросы пользователей, а также рассматривает их жалобы и пожелания.

Когда проводятся платежные операции с использование пластиковой карты, банк-эмитент выступает гарантом благополучной сделки.

Он подтверждает, что пользователь может производить безналичную оплату. Поэтому клиентам приходится предоставлять документы и расписываться в чеках. Таким образом, эмитент-банк проверяет, что операцию осуществил ее владелец.

Проблемы и их решения

При осуществлении покупок во Всемирной сети отсутствует возможность проверить личность пользователя: действительно ли держатель карты совершает покупку или операция проходит без его участия.

Для этого существуют спецвопросы. Отвечая на них, вы подтверждаете свою личность. Как правило, нужно указать СVC-код и/или платежный адрес эмитент-банка.

Предупреждение!

Стоит отметить, что эмитент-банк может изъять карточку у временного владельца раньше окончания срока ее действия. Это может произойти, если учреждение заподозрил, что при помощи вашей карты проводятся мошеннические операции.

Насчет денежных средств клиент может не беспокоиться, так как они сохраняются на его счете. Однако воспользоваться он сможет ими только после получения новой карты в ближайшем отделении банка.

Кроме этого, в случае если банкомат «съел» вашу карту, сразу обращайтесь в ближайший филиал эмитента, чтобы пластик заблокировали. Сегодня не существует критических проблем, все они решаемы, если вовремя подавать запросы в свой банк или на его горячую линию. Узнав, что такое эмитент-банк, можно не беспокоиться о безналичных оплатах.

Виды эмитентов и их цели

Перечисленные выше эмиссионные инструменты могут выпускать разные эмитенты. Рассмотрим их основные виды и цели, которые преследуют, выпуская в обращение активы.

Государство в лице Министерства финансов и Банка России

Государство – самый большой и надежный эмитент. Выпускает облигации федерального займа (ОФЗ) и еврооблигации через Министерство финансов. Такие бумаги считаются низкорискованными и часто используются консервативными инвесторами для защиты от колебаний фондового рынка.

Доходность по ОФЗ всегда чуть выше инфляции. Если Минфин не может погасить их в назначенный срок, объявляется дефолт. Это крайний шаг, который надолго подорвет доверие к стране как со стороны собственного населения и бизнеса, так и со стороны зарубежных инвесторов, а также лишит ее возможности дальнейших крупных заимствований.

Цели, которые преследует государство процедурой выпуска ОФЗ:

- пополнение государственного бюджета;

- необходимость реализации крупных инфраструктурных проектов;

- необходимость исполнения повышенных социальных обязательств;

- сдерживание инфляции.

Еще одним крупным игроком на рынке является Центробанк. Его главный эмиссионный инструмент – банкноты и монеты. Никто, кроме него, не имеет права осуществлять эмиссию денежных знаков. Цели понятны – предоставление удобного платежного средства всем желающим, а также поддержание приемлемого уровня цен и инфляции путем вливания в экономику денежной массы.

Муниципальные органы власти

Более рискованным, но все равно считающимся надежным вариантом являются муниципальные органы власти. Они выпускают облигации с доходностью чуть выше ОФЗ.

Ожидание минимального риска основано на том, что государство вряд ли даст объявить дефолт какому-нибудь региону. Всегда поддержит и поможет расплатиться с долгами. К тому же любое муниципальное образование обладает имуществом. В случае катастрофы его можно продать и погасить задолженность перед владельцами облигаций. Но возможен технический дефолт – когда погашение ценной бумаги по номиналу происходит не в то время, которое обозначено в проспекте эмиссии, а позднее.

Основными целями выпуска муниципальных облигаций являются получение дополнительных средств на развитие региона, выполнение социальных обязательств.

Банки

У банков широкий спектр эмиссионных инструментов. Это банковские карты, векселя, дорожные чеки, депозитные сертификаты, а также акции и облигации. С одной стороны, банковская эмиссия позволяет банкам получить капитал на свое развитие. С другой – обеспечить экономику современными и эффективными платежными средствами.

Не стоит забывать, что большинство банков являются коммерческими организациями, поэтому их главная цель – получение прибыли. Вспоминайте об этом, когда видите выгодные предложения по кредитным или дебетовым картам. Правила обращения ценных бумаг (акций и облигаций) одинаковы для всех эмитентов.

Коммерческие предприятия

Коммерческие предприятия выпускают ценные бумаги на фондовом и срочном рынках с целью финансирования своих инвестиционных проектов, увеличения уставного капитала.

Риск инвестирования в такие инструменты выше, чем в государственные. Однако степень риска имеет широкие границы. Например, акции и облигации голубых фишек считаются наименее рискованными, а ценные бумаги третьего эшелона имеют максимальную степень риска. Дефолты среди последних случаются с регулярной периодичностью, но и доходность по таким инструментам заметно выше. Инвестор самостоятельно должен принять для себя решение, стоит или не стоит вкладывать деньги в ценные бумаги эмитентов, предлагающих высокий доход.

Список голубых фишек состоит из 15 крупнейших компаний разной отраслевой принадлежности. В топ-10 входят Газпром, Сбербанк, Лукойл, Норникель и др. Полный список можно посмотреть на сайте МосБиржи.

Банк эмитент. Что это?

Рассмотрите внимательно вашу платежную карту.

На ней присутствуют важные данные:

- вид платежной системы (MasterCard, Visa, Maestro, Discover, JCB, ChinaUnionPay и т.д.);

- название банка-эмитента;

- номер карты;

- срок действия (месяц и год в формате ХХ/ХХ);

- ваши персональные данные (имя и фамилия латиницей).

На обратной стороне банковской карты, вы увидите сообщение: “Карта является собственностью банка-эмитента. Только держатель карты имеет право на ее использование”.

Банк эмитент – это кредитно-финансовое учреждение (КФУ), которое выпустило вашу платежную карту.

Держатель карты – это вы.

Например, банк эмитент Сбербанк выпускает карты нескольких систем: MasterCard, Visa, Maestro, Сберкарт.