Количество банков в россии

Содержание:

- Банк с госучастием

- Надёжные кредитные организации

- Рейтинг банков 2020 по данным ЦБ

- Рейтинг банков по версии ЦБ

- За что у банка могут отозвать лицензию?

- Самый надежный банк 2020 года

- Список банков России

- Уставной капитал и объединение банков

- Как определить надежность банка

- Группировка банков по размеру уставного капитала

- 100 самых больших банков России 2021: рейтинг по активам

- Банки, лишенные лицензии в 2017 году

- Динамика количества банков в России

Банк с госучастием

Контрольный пакет акций принадлежит не государству, а частным или иностранным владельцам. Однако государство (напрямую или косвенно, включая различные субъекты РФ или муниципальные образования) имеет в капитале банка долю от 15% до

Как показывает практика, банки, где государство обладает контрольной долей в капитале (более 50% акций), практически всегда получают помощь в случае появления финансовых затруднений (в виде вливаний в капитал или процедуры санации). Для клиентов государственного банка крайне мала (но не равна нулю) вероятность потерять в нем свои средства и сбережения. Отметим, что чем большая доля в капитале приходится на государственные структуры, тем больше вероятность получения финансовой помощи. Также следует учитывать, что государство может владеть банком напрямую, через муниципальные и республиканские администрации, через коммерческие структуры (где государство владеет контрольным пакетом) и т.д. Уровень надежности таких банков неравнозначен. Бывали случаи, когда отзывались лицензии у банков, значительными пакетами в которых владели муниципальные образования, власти субъектов РФ, госкомпании.

Надёжные кредитные организации

Надёжность банка определяется, прежде всего, качеством соответствующих показателей по бухгалтерским сводкам. Популярным количественным параметром является «активы-нетто». На основании этого показателя статистами и другими специалистами в банковской сфере делаются различные прогнозы, составляется рейтинг надёжности финансовых организаций.

Соответствующий коэффициент рассчитывают по собственной методике. Он включает в себя остатки средств по отдельных активным счетам баланса (безналичные денежные средства, наличные, прочие высоколиквидные активы).

Важно! Многие успешные и надёжные финансовые организации представляют собой учреждения с госфинансированием

Рейтинг банков 2020 по данным ЦБ

Центральный банк ввел особенный параметр, по которому определяется достаточный уровень капитала – Н 1.0. Этому критерию должен придерживаться любой банк на территории России. На 2020 год, средний уровень достаточности капитала находится на уровне 10-11%. Проверка, за которой скорее всего сразу последует отзыв лицензии, наступает если показатель упадет до 2%.

Рейтинг находится в постоянной динамике

Несмотря на то, что первая пятерка, практически остается без изменений, остальные позиции могут кардинальным образом меняться. Аналитики уделяют большое внимание следующим пунктам:

- гарантийные обязательства;

- финансовая отчетность и структура банка;

- ставки по кредитам и вкладам;

- рейтинг по реальным отзывам;

- состав учредителей.

Разные рейтинговые компании могут предлагать разные данные по местам одних и тех же финансовых учреждений. В России наиболее актуальными являются данные от ЦБ РФ. Учитывая такой рейтинг, шансы потерять свои средства значительно снижаются. Не на последнем месте стоит и рэнкинг.

Но не стоит путать понятия рэнкинг и рейтинг, так как их объективность, исходные и конечные данные могут сильно отличаться.

Выбор банка должен быть осознанным

Рейтинг банков по версии ЦБ

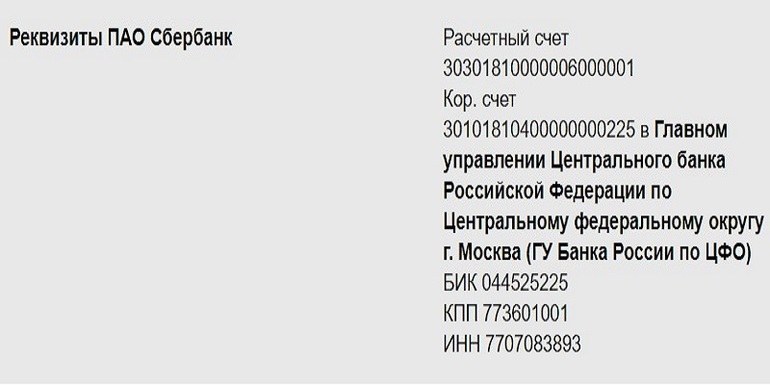

Как было уже сказано ранее, личный капитал дает возможность создать не только «подушку безопасности», но и шанс расплатиться со своими инвесторами и вкладчиками. На данный момент Центробанк предлагает присмотреться к следующим кредитно-финансовым учреждениям и выставил их в таком порядке:

1. Сбербанк. Традиционно и заслуженно занимает первую позицию среди самых надежных кредитно-финансовых организаций. Это и не удивительно, ведь он представляет собой самый большой и наиболее известный банк не только по количеству выданных кредитов, но и клиентов, вкладов, активов и размеру личных финансовых средств.

2. Банк ВТБ (ПАО). Уверенно занимает вторую позицию, и активно поглощает (в последние 10 лет) несостоявшиеся финансовые организации у которых отозвали лицензию или потерпели банкротство. По своей сумме активов, вкладов и количеству денег он уступает только Сбербанку.

3. Газпромбанк. Изначально кредитно-финансовая организация создавалось в качестве инструмента материальной поддержки проектов, созданных в сегменте нефти и газа, но постепенно, банк стал предлагать и другие финансовые услуги для юридических и физических лиц.

4. Россельхозбанк. Эта компания изначально рассматривалось как инструмент поддержки сельского хозяйства в Российской Федерации. Сейчас ассортимент услуг значительно увеличился и можно получить не только кредиты для сельскохозяйственного дела, но и на другие нужды.

5. Альфа-банк. Закрывает пятерку лучших банков. Зарубежные рейтинговые агентства и компании (из-за огромного количества западных инвестиций) традиционно оценивают его как наиболее устойчивый и предпочтительный в стране.

6. Московский кредитный банк. Активно представлен в стране с 1992 года и на данный момент имеет большую линейку услуг для физ- и юрлиц. Сейчас насчитывается около ста отделений по столице и МО.

7. ФК Открытие. Стабильно предлагает кредитно-финансовые услуги с 1993 года и сейчас имеет капитал в размере более 231 миллиона рублей.

8. ЮниКредит Банк. Акционерное общество коммерческого типа, которое активно занимается своей деятельностью с 1989 года. Сейчас входит в группу «UniCredit», работающую по всей Европе.

9. Райффайзенбанк. Всем известная «дочка» Raiffeisen Bank International. Предлагает услуги юридическим и физическим лицам с 1996 года, для резидентов и нерезидентов РФ. В национальной или иностранной валюте.

10. Росбанк. Банк, который является частью большой европейской финансовой группы Societe Generale. Капитал оценивается в 134 миллиона рублей. Центральный офис находится в Москве.

За что у банка могут отозвать лицензию?

Решение об отзыве лицензии принимает Центробанк РФ. Рассмотрим в таблице основания, необходимые для того, чтобы коммерческий банк в России лишился права заниматься своей деятельностью.

| Отзыв лицензии возможен | Отзыв лицензии неминуем |

|

После того, как организация получила лицензию, она в течение года не приступала к обозначенной в данном документе деятельности. Для получения лицензии были предоставлены недостоверные данные. Ежемесячный отчет о деятельности банка был задержан по его вине на срок более 15 дней. В банковской отчетности представлены не соответствующие действительности данные. Банк хотя бы единожды проводил операцию, не разрешенную его лицензией. |

Задержка погашения кредитной задолженности более чем на 14 дней. Уровень собственных средств банка упал за минимальную черту обозначенного допустимого. |

Само собой разумеется, что без лицензии банк не имеет права продолжать свою работу.

Надеемся, что такой краткий экскурс по количеству банков, их рейтингу, тенденциям развития помог вам разобраться при выборе организации для того или иного вида финансового обслуживания.

Самый надежный банк 2020 года

Естественно, данные Центробанка на 2020 год очень важно учитывать, но как уже было сказано ранее, нельзя исключать из виду и зарубежных, неангажированных экспертов. Необходимо рассматривать банк как финансовое учреждение, что не только предоставляет займы, получает депозиты и проводит денежные транзакции, но и совершает массу других, закрытых для простого клиента глаза операций

Топ надежных банков России по данным Forbes

Если учитывать данные ЦБ за последние несколько лет, там уверенно лидирует Сбербанк, но финансовые аналитики журнала Forbes так не считают. По их мнению, он заслуживает только 4-е место. Во время анализа учитывались показания рейтинговых агентств. Естественно, все они иностранные:

- RAEX

- АКРА

- Moody’s

- Fitch

- S&P

Forbes оценивает по собственным критериям

В рейтинг надежных банков, по версии специалистов из журнала Forbes, вошло только 13 финансовых учреждений, 5 из которых государственные. Естественно, в ТОП попали и «дочки» зарубежных банков. ТОП 5 надежных учреждений выглядит следующим образом:

- Росбанк

- UniCredit

- Raiffeisen Bank

- Сбербанк

- Sitibank

Естественно стоит отметить и другие банки в рейтинге, но по мнению «Форбс», наиболее устойчивыми являются дочерние отделения европейских банков. Самыми надежными из группы рейтинга BBB- и BB+ являются такие учреждения:

Лучше всего довериться именно им

Финансовые учреждения с рейтингами BB и BB- (Fitch) считаются как достаточно устойчивые, но этот показатель напрямую коррелируется наличием положительной динамики в бизнес среде и экономике. Если сложится неблагоприятная экономическая ситуация в государстве, у них останется ресурс, для сохранения собственных обязательств, перед своими вкладчиками:

Не менее надежные банки

Следующая группа банков будет рассчитывать только на собственные возможности, в случае проблем в экономике или внутренних. Но у этих финансовых организаций все же остается определенная подушка безопасности, которая в случае дефолта сможет сохранить все обязательства перед вкладчиками, благодаря распродаже активов. Это банки с рейтингом B+ (Fitch):

Середнячок

Следующая группа с рейтингом B (Fitch). Несмотря на то, что аналитики практически не отличают их от предыдущей группы, но риски этих банков оцениваются выше:

Четвертая группа по версии Форбс

Следующая группа выглядит следующим образом, а их риски оцениваются еще выше (B- Fitch):

Наиболее рискованная группа

Большинство вкладчиков, которые подбирают для себя подходящий вариант, оценивают в первую очередь уровень процентных ставок, но в первую очередь необходимо смотреть на стабильность банка. Естественно, вкладчику 1.4 миллиона рублей не стоит задумываться об отзыве лицензии у банка, ведь это та сумма, которая застрахована государством.

Но многие, более крупные вкладчики, не готовы волноваться относительно надежности банка, с учетом регулярных новостей от Центробанка, который «зачищает» банковскую структуру от банкротов, неликвидов и откровенных мошенников

Рекомендуем обратить внимание на рейтинг того самого ЦБ

Информация по данным ЦБ

У Центробанка рейтинг банков называется «Список системно значимых банков России». По мнению ЦБ, они являются непотопляемыми:

- МКБ

- Сбербанк

- UniCredit

- RosBank

- Россельхозбанк

- Alfa-Bank

- Гаспромбанк

- Промсвязьбанк

- Raiffeisen Bank

- VTB

- ФК Открытие

С большой долей вероятности можно говорить о том, что эти банки никогда не лопнут, даже во времена кризиса. Центробанк будет поддерживать их, ведь они напрямую связаны с экономикой РФ.

Список банков России

На данной странице представлены банки, имеющие свои представительства в России. Представлен полный список банков России как с государственной формой собственности, так и частные. На одном ресурсе вы можете получить информацию о банковской инфраструктуре города.

Услуги банков России

На сайте bankiros.ru представлен весь список банковских услуг и удобный поиск. Все виды и типы банковских продуктов.

Все типы кредитов:

- потребительские кредиты России,

- автокредиты,

- ипотечные займы,

- карточные продукты,

- рублевые вклады и вклады в валюте.

и другое:

- курсы валют в России,

- адреса и телефоны отделений банков, время работы, а также другие необходимые данные о том или ином банковском учреждении,

- банкоматов в России.

На странице указан официальный рейтинг всех банков России. Более подробную информацию Вы найдете на странице карточки банка.

Уставной капитал и объединение банков

Прочтя ст. 11 ФЗ «О банках и их деятельности», можно точно сказать, что появление новых кредитных организаций весьма проблематично — познакомимся с требованиями к уставному капиталу регистрируемого учреждения:

- Наименьший размер уставного капитала банковской организации для выдачи лицензии — 300 млн рублей.

- Наименьший размер уставного капитала кредитной, но при этом небанковской организации, планирующей работать и с физическими, и с юридическими лицами с банковской лицензией — 90 млн рублей.

- Наименьший размер уставного капитала кредитной небанковской организации, планирующей работать без лицензии банка — 18 млн рублей.

Размер собственных средств у уже действующего банка не должен быть ниже планки в 300 млн рублей. По этим показателям 150 банковских организаций сегодня находятся в зоне риска. У них есть два пути — закрытие или присоединение к более крупному банку. Такие учреждения испытывают три основных вида трансформаций:

- Слияние капитала с капиталом другой кредитной организации.

- Фактическое поглощение более крупным банком.

- Самоликвидация, ликвидация в связи с банкротством.

Как определить надежность банка

Когда граждане узнают из средств массовой информации об отзыве лицензии у очередного коммерческого банка, то оптимизма им такие известия не добавляют. Многочисленные консультанты по финансовой грамотности вываливают на головы рядовых потребителей огромный объем информации о том, как сохранить свои сбережения. В настоящее время количество людей, хранящих купюры разного достоинства в «чулках» или «подушках», снизилось до минимума. Но этого не достаточно, чтобы получить специальные знания о том, какому банковскому учреждению отдать на хранение свои заработанные тяжелым трудом «капиталы».

Если задаться вопросом, сколько банков осталось в России на сегодня, то однозначного ответа получить не удастся. У стороннего наблюдателя создается впечатление, что маховик отзыва лицензий на право банковской деятельности раскручивается все сильнее и сильнее. Имеет смысл напомнить, что десять лет назад в РФ насчитывалось более 1000 банковских учреждений. К началу 2017 года их осталось 623. Через четыре месяца, на начало апреля, в реестре значилось уже 607 брендов. Даже многие специалисты в банковском деле не всегда понимают логику этого процесса. В непростой ситуации оказались и вкладчики.

Информационные технологии внедряются в банковские процедуры высочайшими темпами. Рядовым потребителям предоставляется все больше услуг и возможностей, которые облегчают покупку товаров, оплату услуг, расчеты между собой. К удобному и простому сервису человек привыкает быстро. Одновременно повышается риск потери своих денег в результате действий мошенников или при закрытии банка. После крупных скандалов, вызванных отзывом лицензий в 2013–2014 годах, Правительство РФ приняло решение о страховании вкладов частных лиц. Это правильное решение, направленное на улучшение самочувствия граждан.

Обязательному страхованию подлежит скромная сумма 1,4 млн рублей. Многие люди благодарны и такой заботе со стороны государства. Однако задачи о выборе надежного банка эта процедура не решает. Задача осложняется тем, что значительная часть потенциальных вкладчиков элементарно не имеет выбора. Это жители небольших городков, где имеют свои представительства два—три банковских офиса. Изучать рейтинги и отзывы «благодарных клиентов» нет смысла. Но и пускать ситуацию на самотек тоже недопустимо.

Логика событий и направленность процессов в финансовой сфере позволяет сделать один важный вывод. Банки РФ, входящие в реестр системно значимых для экономики государства, можно с достаточным основанием отнести к категории надежных и доверить им свои накопления. В их числе значатся «Сбербанк», «Альфа-Банк», «Росбанк», «Россельхозбанк». Заботясь о сохранении своих сбережений, рекомендуется проявлять интерес к информации, которая касается банковской сферы. Сокращение числа банков будет продолжаться. На каком рубеже наступит стабилизация, покажет время.

Группировка банков по размеру уставного капитала

Теперь давайте посмотрим, как Центральным Банком РФ группируются банки второго уровня исходя из величины зарегистрированного уставного капитала банка по состоянию на 01.01.2019 года:

| Размер уставного капитала (млн.руб) | Количество банков России на 01.01. 2019 г.* |

|---|---|

| От 10 млрд. руб. и выше | 35 |

| От 1 до 10 млрд. руб. | 109 |

| От 300 млн. до 1 млрд. руб. | 125 |

| От 90 до 300 млн. руб. | 137 |

| До 90,0 млн. руб. | 78 |

| Всего | 484 |

В соответствии со Статьёй 11 ФЗ от 02.12.1990 N 395-1 (ред. от 27.12.2018) “О банках и банковской деятельности” (с изм. и доп., вступ. в силу с 01.01.2019) минимальный размер уставного капитала на день подачи ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций устанавливается в следующих суммах:

- 1 миллиард рублей – для вновь регистрируемого банка с универсальной лицензией;

- 300 миллионов рублей – для вновь регистрируемого банка с базовой лицензией;

- 90 миллионов рублей – для вновь регистрируемой небанковской кредитной организации, за исключением минимального размера уставного капитала вновь регистрируемой небанковской кредитной организации – центрального контрагента;

- 300 миллионов рублей – для вновь регистрируемой небанковской кредитной организации – центрального контрагента.

Из этого следует, что только 144 банка (35+109) или 29,8% от общего количества банков имеют уставный капитал более 1 миллиарда рублей и универсальную лицензию на работу с клиентами.

Материал подготовлен с учетом использования данных ЦБ о количестве банков и их группировке по размерам уставных фондов.

Изменение в материал внесены 04.02.2020 года.

Комментарии и отзывы отсутствуют.Комментировать!

100 самых больших банков России 2021: рейтинг по активам

Представляем топ 100 самых больших банков России по активам – рейтинг, по которому отчасти можно судить о надежности их для вкладов. Он может быть полезен жителям Москвы, СПБ и всей России, которые планируют открыть депозит.

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

1 |

Сбербанк |

33 141 998 |

19,6% |

|

2 |

Банк ВТБ |

16 421 037 |

18,4% |

|

3 |

Банк ГПБ |

7 231 608 |

15,0% |

|

4 |

НКО НКЦ |

4 865 097 |

24,9% |

|

5 |

«АЛЬФА-БАНК» |

4 546 203 |

25,8% |

|

6 |

«Россельхозбанк» |

3 859 562 |

18,5% |

|

7 |

«МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» |

2 914 750 |

19,6% |

|

8 |

«Промсвязьбанк» |

2 707 893 |

56,2% |

|

9 |

Банк «ФК Открытие» |

2 618 459 |

11,3% |

|

10 |

«Совкомбанк» |

1 457 584 |

26,2% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

11 |

«Райффайзенбанк» |

1 453 295 |

13,9% |

|

12 |

РОСБАНК |

1 372 543 |

13,7% |

|

13 |

ЮниКредит Банк |

1 273 079 |

5,4% |

|

14 |

АБ «РОССИЯ» |

1 016 938 |

6,0% |

|

15 |

Банк «ВБРР» |

989 330 |

50,8% |

|

16 |

Тинькофф Банк |

812 024 |

46,3% |

|

17 |

Банк «Санкт-Петербург» |

733 378 |

8,9% |

|

18 |

«Ситибанк» |

684 304 |

22,2% |

|

19 |

«АК БАРС» |

615 380 |

6,9% |

|

20 |

«НОВИКОМБАНК» |

558 328 |

18,2% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

21 |

АО «СМП Банк» |

544 454 |

14,7% |

|

22 |

ПАО «БАНК УРАЛСИБ» |

522 039 |

10,2% |

|

23 |

АО «Банк ДОМ.РФ» |

498 275 |

79,3% |

|

24 |

АО «Почта Банк» |

478 154 |

2,1% |

|

25 |

АО «БМ-Банк» |

404 214 |

5,8% |

|

26 |

ПАО МОСОБЛБАНК |

372 847 |

9,9% |

|

27 |

НКО АО НРД |

351 397 |

90,6% |

|

28 |

АКБ «ПЕРЕСВЕТ» (ПАО) |

346 192 |

11,1% |

|

29 |

Банк «ТРАСТ» (ПАО) |

322 678 |

49,2% |

|

30 |

РНКБ Банк (ПАО) |

281 002 |

31,7% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

31 |

ПАО КБ «УБРиР» |

277 789 |

7,3% |

|

32 |

ПАО «МИнБанк» |

277 121 |

-8,9% |

|

33 |

АО «Банк Русский Стандарт» |

254 109 |

-11,6% |

|

34 |

АКБ «Абсолют Банк» (ПАО) |

253 647 |

3,7% |

|

35 |

ООО «ХКФ Банк» |

222 378 |

-18,6% |

|

36 |

ПАО Банк ЗЕНИТ |

218 656 |

-8,3% |

|

37 |

ПАО «МТС-Банк» |

217 064 |

20,7% |

|

38 |

ПАО КБ «Восточный» |

191 165 |

-7,3% |

|

39 |

ТКБ БАНК ПАО |

190 272 |

16,3% |

|

40 |

АО РОСЭКСИМБАНК |

182 364 |

28,6% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

41 |

АКБ «Инвестторгбанк» (ПАО) |

174 197 |

-1,1% |

|

42 |

КБ «ЛОКО-Банк» (АО) |

158 224 |

40,7% |

|

43 |

ООО «Русфинанс Банк» |

150 402 |

-5,2% |

|

44 |

«Сетелем Банк» ООО |

150 206 |

0,7% |

|

45 |

АО «ВУЗ-банк» |

145 375 |

46,2% |

|

46 |

КБ «Ренессанс Кредит» (ООО) |

143 718 |

-12,0% |

|

47 |

АО «МСП Банк» |

142 067 |

22,0% |

|

48 |

ИНГ БАНК (ЕВРАЗИЯ) АО |

139 895 |

-24,0% |

|

49 |

АО «ОТП Банк» |

138 720 |

-5,2% |

|

50 |

ПАО АКБ «АВАНГАРД» |

136 953 |

15,6% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

51 |

«Азиатско-Тихоокеанский Банк» (ПАО) |

133 136 |

35,8% |

|

52 |

Банк «Возрождение» (ПАО) |

130 047 |

-47,6% |

|

53 |

ООО Банк «Аверс» |

121 590 |

12,7% |

|

54 |

АО «Кредит Европа Банк (Россия)» |

120 886 |

-9,7% |

|

55 |

АО БАНК «СНГБ» |

120 005 |

-59,6% |

|

56 |

ПАО АКБ «Металлинвестбанк» |

119 621 |

23,3% |

|

57 |

ПАО КБ «Центр-инвест» |

119 452 |

-0,1% |

|

58 |

КБ «Кубань Кредит» ООО |

118 524 |

9,0% |

|

59 |

Таврический Банк (АО) |

115 313 |

3,1% |

|

60 |

ББР Банк (АО) |

113 438 |

70,1% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

61 |

АО «РОСКОСМОСБАНК» |

112 583 |

-3,1% |

|

62 |

АО «Банк Финсервис» |

110 602 |

-6,5% |

|

63 |

ООО «Дойче Банк» |

108 992 |

-7,9% |

|

64 |

АО «РН Банк» |

107 450 |

-0,6% |

|

65 |

АО АКБ «ЦентроКредит» |

103 393 |

-3,6% |

|

66 |

ООО «Экспобанк» |

100 609 |

29,7% |

|

67 |

ПАО «СКБ-банк» |

88 519 |

-2,0% |

|

68 |

АО «Мидзухо Банк (Москва)» |

88 215 |

3,1% |

|

69 |

Банк СОЮЗ (АО) |

87 976 |

-14,7% |

|

70 |

ПАО «Запсибкомбанк» |

86 933 |

-40,0% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

71 |

ПАО «РГС Банк» |

84 765 |

86,0% |

|

72 |

ООО «Эйч-эс-би-си Банк (РР)» |

82 463 |

0,0% |

|

73 |

АО «Эм-Ю-Эф-Джи Банк (Евразия)» |

81 533 |

14,0% |

|

74 |

ПАО СКБ Приморья «Примсоцбанк» |

79 977 |

25,0% |

|

75 |

АйСиБиСи Банк (АО) |

79 946 |

33,8% |

|

76 |

АО «КОММЕРЦБАНК (ЕВРАЗИЯ)» |

79 521 |

35,4% |

|

77 |

АО «СМБСР Банк» |

76 684 |

2,1% |

|

78 |

АКБ «БЭНК ОФ ЧАЙНА» (АО) |

76 396 |

76,9% |

|

79 |

«СДМ-Банк» (ПАО) |

75 769 |

4,4% |

|

80 |

АО «Банк Интеза» |

75 269 |

17,3% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

81 |

Банк «Левобережный» (ПАО) |

75 187 |

8,6% |

|

82 |

АО «Тойота Банк» |

74 839 |

-2,2% |

|

83 |

АО «СЭБ Банк» |

74 376 |

53,6% |

|

84 |

ПАО «МЕТКОМБАНК» |

74 345 |

1,9% |

|

85 |

АО «БКС Банк» |

70 126 |

-1,8% |

|

86 |

РНКО «Платежный Центр» (ООО) |

67 589 |

10,0% |

|

87 |

АО «БАНК СГБ» |

65 450 |

11,7% |

|

88 |

АКБ «ФОРА-БАНК» (АО) |

60 055 |

13,5% |

|

89 |

ООО «КЭБ ЭйчЭнБи Банк» |

59 724 |

206,7% |

|

90 |

АО КБ «Солидарность» |

59 497 |

47,9% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

91 |

ПАО «ЧЕЛЯБИНВЕСТБАНК» |

58 438 |

11,6% |

|

92 |

Креди Агриколь КИБ АО |

57 588 |

26,7% |

|

93 |

КИВИ Банк (АО) |

57 284 |

-0,2% |

|

94 |

«БНП ПАРИБА БАНК» АО |

56 946 |

32,4% |

|

95 |

АО АКБ «МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ» |

56 322 |

21,2% |

|

96 |

ПАО «ЧЕЛИНДБАНК» |

55 347 |

1,7% |

|

97 |

АО «Газэнергобанк» |

53 008 |

28,1% |

|

98 |

АО Банк «Объединенный капитал» |

52 455 |

26,1% |

|

99 |

«БМВ Банк» ООО |

51 865 |

14,4% |

|

100 |

ООО «Фольксваген Банк РУС« |

50 656 |

9,5% |

Настоящий рейтинг не является базой для однозначных выводов о надежности и (или) финансовой устойчивости банков, входящих в рейтинг.

Сайт Top-RF.ru не несет никакой ответственности за последствия любых интерпретаций настоящего рейтинга и принятых на его основе решений.

Банки, лишенные лицензии в 2017 году

Говоря про надежные банки России, нужно упомянуть и те, которые не оправдали доверия своих непосредственных клиентов. Напомним, что в 2015 году лицензий лишились 93 банка, а в 2016 году — 97. Об итогах 2017 года говорить пока рано, но уже на сегодня права на ведение деятельности не имеют следующие кредитные организации:

- «Булгар-банк»;

- «Торговый городской банк»;

- «Татфонд-банк»;

- «Анкор-банк»;

- Северо-западный-1 «Альянс-банк»;

- «Экономический союз»

- «Сириус»;

- «Росэнергобанк»;

- «Енисей»;

- «Нефтяной альянс»;

- «Интехбанк»;

- «Сибэс»;

- «Тальменка-банк»;

- «Новация»;

- «Айви»;

- «Татагропромбанк»;

- «Образование»;

- РИТЦ;

- «Финарс»;

- «Крыловский»;

- «Международный строительный банк»;

- «Владпромбанк»;

- «Северо-восточный альянс»;

- «Риабанк»;

- «Интеркоопбанк»;

- «Московский национальный инвестиционный банк»;

- «Сталь-банк»;

- «Легион»;

- «Премьер-Кредит»;

- «Югра»;

- «Анелик РУ»;

- «Резерв».

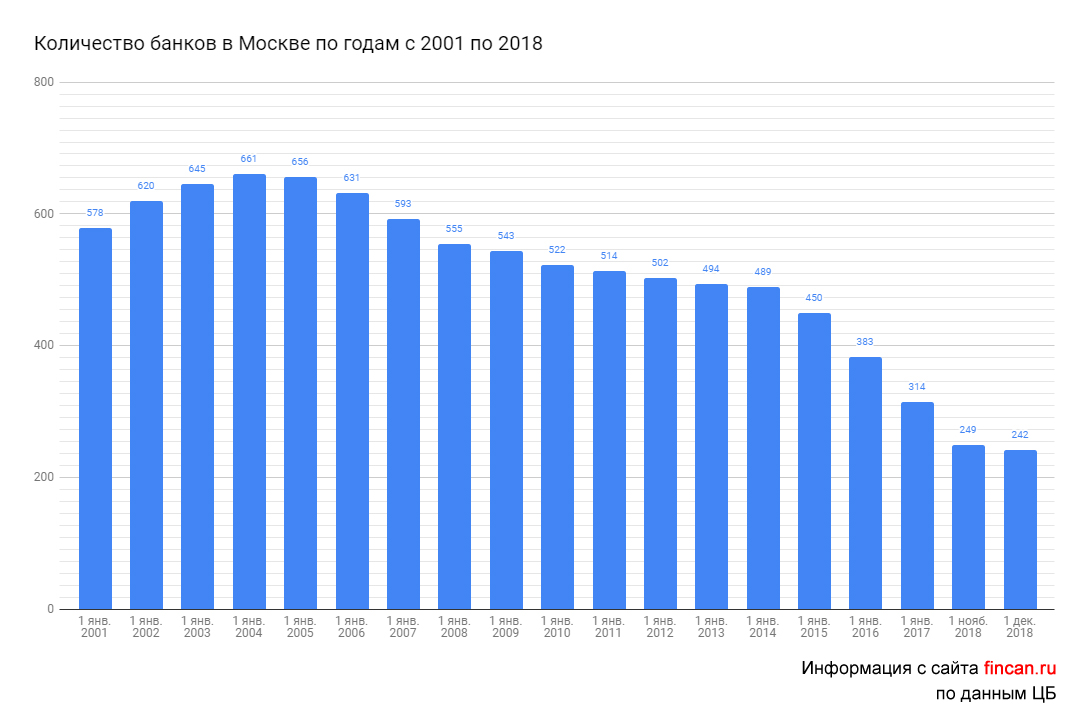

Динамика количества банков в России

Массовое сокращение числа банковских организаций началось в 2001 году. С тех пор их количество уменьшается с каждым годом. Причём за последние 4 года уменьшение числа банков было значительным. Об этом свидетельствует статистика: в 2014 г. общее число всех банков уменьшилось на 89 штук; в 2015 г. число упразднённых организаций достигло 101; в 2016 г. ещё больше – 110 штук; в 2017 г. было закрыто 62 банка, а в 2018 г. – уже 57. Итого с 2001 г. было ликвидировано 807 банковских организаций.

| По состоянию на | Кол-во действующих банков в РФ | В Москве |

|---|---|---|

| 1 янв 2001 | 1311 | 578 |

| 1 янв 2002 | 1319 | 620 |

| 1 янв 2003 | 1329 | 645 |

| 1 янв 2004 | 1329 | 661 |

| 1 янв 2005 | 1299 | 656 |

| 1 янв 2006 | 1253 | 631 |

| 1 янв 2007 | 1189 | 593 |

| 1 янв 2008 | 1136 | 555 |

| 1 янв 2009 | 1108 | 543 |

| 1 янв 2010 | 1058 | 522 |

| 1 янв 2011 | 1012 | 514 |

| 1 янв 2012 | 978 | 502 |

| 1 янв 2013 | 956 | 494 |

| 1 янв 2014 | 923 | 489 |

| 1 янв 2015 | 834 | 450 |

| 1 янв 2016 | 733 | 383 |

| 1 янв 2017 | 623 | 314 |

| 1 янв 2018 | 561 | 277 |

| 1 ноя 2018 | 499 | 249 |

| 1 дек 2018 | 490 | 242 |

Информация представлена на основании данных ЦБ.

Основной причиной закрытия банков считается утрата лицензии коммерческой организацией. Поводов для этого может быть несколько:

- невозможность погасить долг перед кредиторами;

- уклонение от исполнения нормативных актов Центробанка;

- в случае, если капитал банка не превышает нижний порог уставного капитала;

- несоблюдение законов, по которым должна осуществляться деятельность банковской организации.

В общем и целом уменьшение числа банков положительно влияет банковский сектор и стимулирует экономику страны. У населения появляется уверенность в стабильности действующей банковской системы за счет того, что на рынке остаются только надёжные организации, которые в силах выполнять свои обязательства перед вкладчиками и кредиторами, создавая обстановку стабильности.