Сколько банков нужно россии

Содержание:

- Надёжные кредитные организации

- Самый надежный банк 2020 года

- Специфика экономики РФ

- Структура банковской системы

- 2019

- Рейтинг банков 2020 по данным ЦБ

- Рейтинг банков по версии ЦБ

- Специфика экономики РФ

- Российские банки резко сократили выдачу потребительских кредитов

- Список банков России

- Динамика количества банков в России

- Какие банки в России самые надежные?

- 100 самых больших банков России 2021: рейтинг по активам

- Рейтинг по популярности

- Какие прогнозы?

- Структура банковской системы

- По федеральным округам

Надёжные кредитные организации

Надёжность банка определяется, прежде всего, качеством соответствующих показателей по бухгалтерским сводкам. Популярным количественным параметром является «активы-нетто». На основании этого показателя статистами и другими специалистами в банковской сфере делаются различные прогнозы, составляется рейтинг надёжности финансовых организаций.

Соответствующий коэффициент рассчитывают по собственной методике. Он включает в себя остатки средств по отдельных активным счетам баланса (безналичные денежные средства, наличные, прочие высоколиквидные активы).

Важно! Многие успешные и надёжные финансовые организации представляют собой учреждения с госфинансированием

Самый надежный банк 2020 года

Естественно, данные Центробанка на 2020 год очень важно учитывать, но как уже было сказано ранее, нельзя исключать из виду и зарубежных, неангажированных экспертов. Необходимо рассматривать банк как финансовое учреждение, что не только предоставляет займы, получает депозиты и проводит денежные транзакции, но и совершает массу других, закрытых для простого клиента глаза операций

Топ надежных банков России по данным Forbes

Если учитывать данные ЦБ за последние несколько лет, там уверенно лидирует Сбербанк, но финансовые аналитики журнала Forbes так не считают. По их мнению, он заслуживает только 4-е место. Во время анализа учитывались показания рейтинговых агентств. Естественно, все они иностранные:

- RAEX

- АКРА

- Moody’s

- Fitch

- S&P

Forbes оценивает по собственным критериям

В рейтинг надежных банков, по версии специалистов из журнала Forbes, вошло только 13 финансовых учреждений, 5 из которых государственные. Естественно, в ТОП попали и «дочки» зарубежных банков. ТОП 5 надежных учреждений выглядит следующим образом:

- Росбанк

- UniCredit

- Raiffeisen Bank

- Сбербанк

- Sitibank

Естественно стоит отметить и другие банки в рейтинге, но по мнению «Форбс», наиболее устойчивыми являются дочерние отделения европейских банков. Самыми надежными из группы рейтинга BBB- и BB+ являются такие учреждения:

Лучше всего довериться именно им

Финансовые учреждения с рейтингами BB и BB- (Fitch) считаются как достаточно устойчивые, но этот показатель напрямую коррелируется наличием положительной динамики в бизнес среде и экономике. Если сложится неблагоприятная экономическая ситуация в государстве, у них останется ресурс, для сохранения собственных обязательств, перед своими вкладчиками:

Не менее надежные банки

Следующая группа банков будет рассчитывать только на собственные возможности, в случае проблем в экономике или внутренних. Но у этих финансовых организаций все же остается определенная подушка безопасности, которая в случае дефолта сможет сохранить все обязательства перед вкладчиками, благодаря распродаже активов. Это банки с рейтингом B+ (Fitch):

Середнячок

Следующая группа с рейтингом B (Fitch). Несмотря на то, что аналитики практически не отличают их от предыдущей группы, но риски этих банков оцениваются выше:

Четвертая группа по версии Форбс

Следующая группа выглядит следующим образом, а их риски оцениваются еще выше (B- Fitch):

Наиболее рискованная группа

Большинство вкладчиков, которые подбирают для себя подходящий вариант, оценивают в первую очередь уровень процентных ставок, но в первую очередь необходимо смотреть на стабильность банка. Естественно, вкладчику 1.4 миллиона рублей не стоит задумываться об отзыве лицензии у банка, ведь это та сумма, которая застрахована государством.

Но многие, более крупные вкладчики, не готовы волноваться относительно надежности банка, с учетом регулярных новостей от Центробанка, который «зачищает» банковскую структуру от банкротов, неликвидов и откровенных мошенников

Рекомендуем обратить внимание на рейтинг того самого ЦБ

Информация по данным ЦБ

У Центробанка рейтинг банков называется «Список системно значимых банков России». По мнению ЦБ, они являются непотопляемыми:

- МКБ

- Сбербанк

- UniCredit

- RosBank

- Россельхозбанк

- Alfa-Bank

- Гаспромбанк

- Промсвязьбанк

- Raiffeisen Bank

- VTB

- ФК Открытие

С большой долей вероятности можно говорить о том, что эти банки никогда не лопнут, даже во времена кризиса. Центробанк будет поддерживать их, ведь они напрямую связаны с экономикой РФ.

Специфика экономики РФ

Вопрос о том, сколько банков в России на сегодняшний день, возникает не на пустом месте. Подавляющее большинство граждан трудоспособного возраста и пенсионеров страны пользуются услугами банков. Государственный бюджет в значительной мере наполняется за счет рентных платежей и акцизов от продажи на мировом рынке углеводородного сырья, продукции металлургической отрасли, сельского и лесного хозяйства. Для управления финансовыми потоками крупные компании, независимо от организационно-правовой формы, создают свои банковские учреждения. Подтверждением этому процессу могут служить «Газпромбанк» и «Почта Банк».

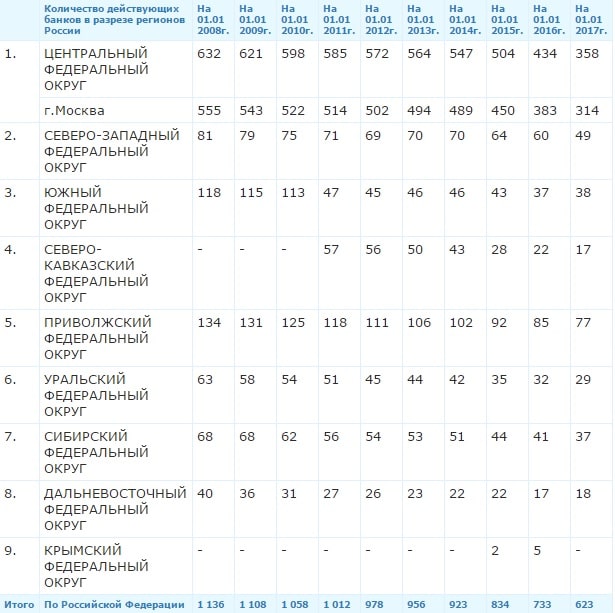

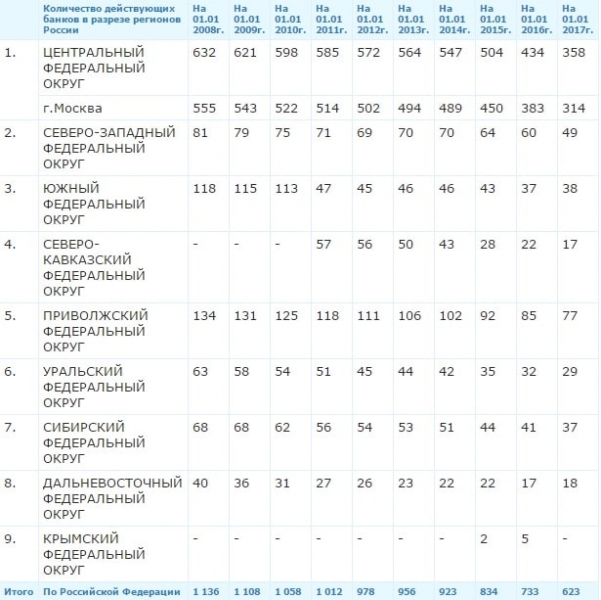

Общее количество действующих банков России 2008—2017

Общее количество действующих банков России 2008—2017

Правила открытия и функционирования банковского учреждения регламентируется законодательством, которое разрабатывается Центрбанком и Правительством РФ. Решающее значение для этого вида деятельности имеет современная инфраструктура. Чтобы предоставить клиенту качественную услугу, необходимо иметь в распоряжении следующие инструменты:

- организационно-информационные технологии;

- платежные системы для операций с пластиковыми картами;

- систему страхования вкладов.

Опыт развития рыночной экономики свидетельствует, что для поддержания соответствующего уровня обслуживания клиентуры банковской системе требуется специально подготовленный персонал. И не только специалисты в кредитно-финансовом секторе. Перспективные планы развития любого банковского учреждения можно успешно верстать только с учетом ситуации в мировой экономике. Поэтому аналитики и эксперты должны разбираться в тонкостях процесса и адекватно оценивать события во всех сферах межгосударственных отношений. Сегодня «Сбербанк» использует передовые информационные технологии, однако расширить сеть филиалов ему мешает политическая ситуация.

Производственный сектор за последние два десятилетия существенно сократился и доля произведенной промышленной продукции в общем объеме ВВП многократно уменьшилась. Активная часть населения частично «перетекла» в малый бизнес и частично поменяла профессию. И в том и в другом случае люди обращаются в банк, чтобы получить следующие виды кредита:

- ипотечный;

- коммерческий;

- потребительский.

Количество банков в РФ, работающих на рынке коммерческих и потребительских кредитов, за истекшее десятилетие снизилось. Отрицательная динамика объясняется возросшими требованиями к объему валютных резервов со стороны Центробанка России. Изменению конъюнктуры рынка поспособствовали микрофинансовые организации – МФО. В настоящий момент процесс передела сфер влияния незавершен. Ситуация осложняется кризисными явлениями в мировой и отечественной экономике. Аналитики прогнозируют ужесточение требований к деятельности коммерческих банков со стороны Центрального регулятора.

Структура банковской системы

Кредитно-финансовые учреждения призваны обеспечить стабильную деятельность крупных компаний и субъектов малого бизнеса. Расчетно-кассовое обслуживание юридических лиц, открытие депозитов и выдача кредитов для граждан необходимо выполнять в соответствии с принятыми нормами и правилами. Оптимальное количество банков, обслуживающих экономику страны, можно определить лишь приблизительно. Некоторые аналитики считают, что 500 банковских учреждений для сырьевой экономики России будет вполне достаточно. На начало 2008 года их насчитывалось 1136. Именно в этом году мировую финансовую систему «накрыла» первая волна кризиса.

С этого момента в Российской Федерации запущен процесс санации банковской системы. Центробанк РФ утвердил более жесткие правила поведения на финансовом рынке. При детальном анализе ситуации картина складывается следующая. Больше половины коммерческих банков имеют головные офисы в Москве и Центральном Федеральном округе. Соответственно, в субъектах Федерации, расположенных на востоке страны, доступ к банковским услугам существенно ограничен. Сложившееся положение не лучшим образом влияет на развитие удаленных от центра регионов и не способствует росту благосостояния проживающего там населения.

Для устранения сложившегося дисбаланса необходимо применять меры государственного регулирования. Именно эту задачу решает Центробанк России в текущий момент. Согласно действующим законодательным актам банковские учреждения подразделяются по следующим категориям:

- клиентские;

- отраслевые;

- функциональные.

Клиентские банки ориентированы на обслуживание частных и юридических лиц. Открытие депозитов и выдача кредитов для граждан регламентируется соответствующими инструкциями. Региональные банки привлекают клиентов из числа предпринимателей и крупных компаний бесплатным открытием расчетных счетов и минимальными комиссионными сборами за выдачу наличных.

Функциональные или специализированные банки призваны оказывать услуги в узком сегменте. Наиболее востребованная услуга – выдача ипотечного кредита. Количество банков в России на сегодня, которые занимаются ипотекой, – 96. По европейским нормам это очень мало. Аналитики отмечают, что значительная часть учреждений этого профиля сосредоточена в Москве и Санкт-Петербурге. Жители Сибири и Дальнего Востока тоже могут воспользоваться одной из 12 программ ипотечного кредитования в банке «Кедр». В «ЮниКредит Банке» таких программ более двух десятков. Предложения рассчитаны на группы населения с разным уровнем дохода.

2019

Стагнация бизнеса банков

Основной итог 2019 года для банковского сектора – стагнация бизнеса стала хронической. Темпы роста номинальных активов (2,7%), кредитов нефинансовому сектору (1,2%) и вкладов (7,3%) – наименьшие за последние три года. Также регулятор мог отозвать в 2,5-3 раза больше лицензий.

По итогам 2019 года отношение активов к ВВП упадет ниже 90% с максимальных 99,9% в 2015 году. Замедление темпов роста ВВП снижает возможности корпоративного бизнеса банков. Именно на последние три года пришелся реальный рост регуляторной нагрузки, увеличивающей вмененные издержки стоимости банковских услуг. В итоге Россия отдаляется от общепринятого для ведущих стран отношения банковских активов к ВВП порядка 110–130%. @banksta

В России осталось меньше 500 действующих банков

Число банков, у которых отозвали лицензию, в 2018‑м значительно выросло, однако совокупный размер их активов уменьшился. Об этом говорят данные «Мониторинга экономической ситуации в России», выпущенного в феврале 2019 года РАНХиГС.

В России, по данным на начало 2019 года, действует 484 кредитных организации, в прошлом году их было 542. Шесть лет назад, в 2013 году, в стране было 1094 банка. Сокращение числа банков произошло из-за политики ЦБ РФ: за последние 5 лет регулятор отозвал около 400 банковских лицензий.

В 2014‑м политика ЦБ наложилась на антироссийские санкции, в результате в течение каждого месяца в стране в среднем отзывались лицензии у 7 банков; годом ранее в месяц отзывались лицензии только у 4-5 банков. Больше всего лицензий было отозвано в 2016 году – 97. В 2017‑м этот показатель был значительно меньше – лицензию потерял только 51 банк. Однако в 2018 году Банк России начал более активно отзывать лицензии: за год их лишились 60 банков. Общий объем активов этих банков составил 562 млрд рублей – 0,65% от общего объема активов банковского сектора.

Рейтинг банков 2020 по данным ЦБ

Центральный банк ввел особенный параметр, по которому определяется достаточный уровень капитала – Н 1.0. Этому критерию должен придерживаться любой банк на территории России. На 2020 год, средний уровень достаточности капитала находится на уровне 10-11%. Проверка, за которой скорее всего сразу последует отзыв лицензии, наступает если показатель упадет до 2%.

Рейтинг находится в постоянной динамике

Несмотря на то, что первая пятерка, практически остается без изменений, остальные позиции могут кардинальным образом меняться. Аналитики уделяют большое внимание следующим пунктам:

- гарантийные обязательства;

- финансовая отчетность и структура банка;

- ставки по кредитам и вкладам;

- рейтинг по реальным отзывам;

- состав учредителей.

Разные рейтинговые компании могут предлагать разные данные по местам одних и тех же финансовых учреждений. В России наиболее актуальными являются данные от ЦБ РФ. Учитывая такой рейтинг, шансы потерять свои средства значительно снижаются. Не на последнем месте стоит и рэнкинг.

Но не стоит путать понятия рэнкинг и рейтинг, так как их объективность, исходные и конечные данные могут сильно отличаться.

Выбор банка должен быть осознанным

Рейтинг банков по версии ЦБ

Как было уже сказано ранее, личный капитал дает возможность создать не только «подушку безопасности», но и шанс расплатиться со своими инвесторами и вкладчиками. На данный момент Центробанк предлагает присмотреться к следующим кредитно-финансовым учреждениям и выставил их в таком порядке:

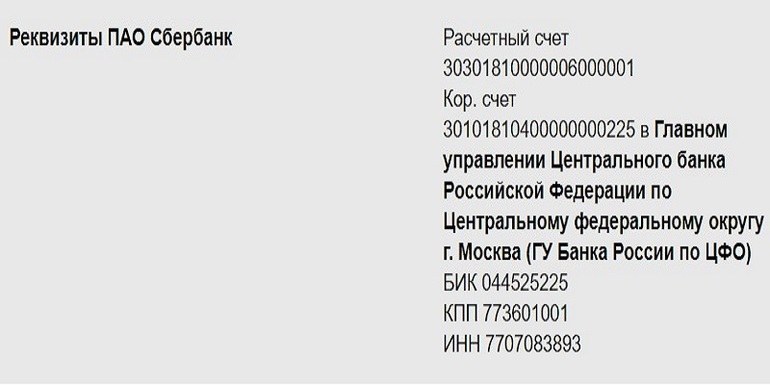

1. Сбербанк. Традиционно и заслуженно занимает первую позицию среди самых надежных кредитно-финансовых организаций. Это и не удивительно, ведь он представляет собой самый большой и наиболее известный банк не только по количеству выданных кредитов, но и клиентов, вкладов, активов и размеру личных финансовых средств.

2. Банк ВТБ (ПАО). Уверенно занимает вторую позицию, и активно поглощает (в последние 10 лет) несостоявшиеся финансовые организации у которых отозвали лицензию или потерпели банкротство. По своей сумме активов, вкладов и количеству денег он уступает только Сбербанку.

3. Газпромбанк. Изначально кредитно-финансовая организация создавалось в качестве инструмента материальной поддержки проектов, созданных в сегменте нефти и газа, но постепенно, банк стал предлагать и другие финансовые услуги для юридических и физических лиц.

4. Россельхозбанк. Эта компания изначально рассматривалось как инструмент поддержки сельского хозяйства в Российской Федерации. Сейчас ассортимент услуг значительно увеличился и можно получить не только кредиты для сельскохозяйственного дела, но и на другие нужды.

5. Альфа-банк. Закрывает пятерку лучших банков. Зарубежные рейтинговые агентства и компании (из-за огромного количества западных инвестиций) традиционно оценивают его как наиболее устойчивый и предпочтительный в стране.

6. Московский кредитный банк. Активно представлен в стране с 1992 года и на данный момент имеет большую линейку услуг для физ- и юрлиц. Сейчас насчитывается около ста отделений по столице и МО.

7. ФК Открытие. Стабильно предлагает кредитно-финансовые услуги с 1993 года и сейчас имеет капитал в размере более 231 миллиона рублей.

8. ЮниКредит Банк. Акционерное общество коммерческого типа, которое активно занимается своей деятельностью с 1989 года. Сейчас входит в группу «UniCredit», работающую по всей Европе.

9. Райффайзенбанк. Всем известная «дочка» Raiffeisen Bank International. Предлагает услуги юридическим и физическим лицам с 1996 года, для резидентов и нерезидентов РФ. В национальной или иностранной валюте.

10. Росбанк. Банк, который является частью большой европейской финансовой группы Societe Generale. Капитал оценивается в 134 миллиона рублей. Центральный офис находится в Москве.

Специфика экономики РФ

Вопрос о том, сколько банков в России на сегодняшний день, возникает не на пустом месте. Подавляющее большинство граждан трудоспособного возраста и пенсионеров страны пользуются услугами банков. Государственный бюджет в значительной мере наполняется за счет рентных платежей и акцизов от продажи на мировом рынке углеводородного сырья, продукции металлургической отрасли, сельского и лесного хозяйства. Для управления финансовыми потоками крупные компании, независимо от организационно-правовой формы, создают свои банковские учреждения. Подтверждением этому процессу могут служить «Газпромбанк» и «Почта Банк».

Общее количество действующих банков России 2008—2017

Правила открытия и функционирования банковского учреждения регламентируется законодательством, которое разрабатывается Центрбанком и Правительством РФ. Решающее значение для этого вида деятельности имеет современная инфраструктура. Чтобы предоставить клиенту качественную услугу, необходимо иметь в распоряжении следующие инструменты:

- организационно-информационные технологии;

- платежные системы для операций с пластиковыми картами;

- систему страхования вкладов.

Опыт развития рыночной экономики свидетельствует, что для поддержания соответствующего уровня обслуживания клиентуры банковской системе требуется специально подготовленный персонал. И не только специалисты в кредитно-финансовом секторе. Перспективные планы развития любого банковского учреждения можно успешно верстать только с учетом ситуации в мировой экономике. Поэтому аналитики и эксперты должны разбираться в тонкостях процесса и адекватно оценивать события во всех сферах межгосударственных отношений. Сегодня «Сбербанк» использует передовые информационные технологии, однако расширить сеть филиалов ему мешает политическая ситуация.

Производственный сектор за последние два десятилетия существенно сократился и доля произведенной промышленной продукции в общем объеме ВВП многократно уменьшилась. Активная часть населения частично «перетекла» в малый бизнес и частично поменяла профессию. И в том и в другом случае люди обращаются в банк, чтобы получить следующие виды кредита:

- ипотечный;

- коммерческий;

- потребительский.

Количество банков в РФ, работающих на рынке коммерческих и потребительских кредитов, за истекшее десятилетие снизилось. Отрицательная динамика объясняется возросшими требованиями к объему валютных резервов со стороны Центробанка России. Изменению конъюнктуры рынка поспособствовали микрофинансовые организации – МФО. В настоящий момент процесс передела сфер влияния незавершен. Ситуация осложняется кризисными явлениями в мировой и отечественной экономике. Аналитики прогнозируют ужесточение требований к деятельности коммерческих банков со стороны Центрального регулятора.

Российские банки резко сократили выдачу потребительских кредитов

Российские банки во II квартале текущего года выдали 2,54 млн потребительских кредитов, что на 45,3% меньше результата аналогичного периода прошлого года (4,65 млн), следует из обзора Национального бюро кредитных историй (НБКИ).

В то же время в июне по сравнению с предыдущим месяцем был зафиксирован рост выдачи потребкредитов — на 20,7% до 1,03 млн.

В целом за I полугодие 2020 года «падение выдачи потребительских кредитов оказалось не настолько радикальным», подчеркивают эксперты. Так, за первые 6 месяцев 2020 года было выдано 6,65 млн потребкредитов или на 27,5% меньше по сравнению с аналогичным периодом прошлого года (в 1 полугодии 2020 года — 9,18 млн).

Комментируя данные, директор по маркетингу НБКИ Алексей Волков констатировал, что «падение выдачи по потребительским кредитам во II квартале 2020 года по сравнению с аналогичным периодом прошлого года оказалось довольно существенным». «С одной стороны, риск-менеджмент банков по-прежнему придерживается консервативного подхода при кредитовании граждан. Поэтому в апреле—июне потребительские кредиты выдавались только тем из них, чей уровень долговой нагрузки и значение персонального кредитного рейтинга находились на высоком уровне», — поясняет эксперт.

Напомним также, что российская экономика в феврале—марте 2020 года оказалась под мощным воздействием сразу двух негативных факторов — стремительного распространения пандемии коронавирусной инфекции COVID-19 и ее пагубного влияния на глобальную экономику, а также обвала цен на нефть. На этом фоне рубль существенно обесценился к доллару и евро. Реагируя на ситуацию, правительство и Банк России утвердили несколько пакетов мер по поддержке экономики и граждан.

11 мая президент РФ Владимир Путин объявил о завершении с 12 мая единого периода нерабочих дней, введенного с 30 марта в рамках борьбы с COVID-19.

2 июня премьер-министр Михаил Мишустин представил главе государства общенациональный план по восстановлению российской экономики в 2020—2021 годах, сообщив, в частности, что стоимость нацплана составит около 5 трлн рублей. 19 июня Путину был направлен доработанный проект нацплана.

2 июля замминистра финансов РФ Владимир Колычев уточнил, что общая стоимость мер (антикризисный пакет), направленных на борьбу с распространением коронавирусной инфекцией в России и смягчение экономических последствий от введенных ограничений, оценивается в сумму порядка 4 трлн рублей. По его словам, основной фокус бюджетных мер был сделан на нескольких направлениях: укрепление системы здравоохранения, поддержка граждан и бизнеса, балансирование региональных бюджетов.

Список банков России

На данной странице представлены банки, имеющие свои представительства в России. Представлен полный список банков России как с государственной формой собственности, так и частные. На одном ресурсе вы можете получить информацию о банковской инфраструктуре города.

Услуги банков России

На сайте bankiros.ru представлен весь список банковских услуг и удобный поиск. Все виды и типы банковских продуктов.

Все типы кредитов:

- потребительские кредиты России,

- автокредиты,

- ипотечные займы,

- карточные продукты,

- рублевые вклады и вклады в валюте.

и другое:

- курсы валют в России,

- адреса и телефоны отделений банков, время работы, а также другие необходимые данные о том или ином банковском учреждении,

- банкоматов в России.

На странице указан официальный рейтинг всех банков России. Более подробную информацию Вы найдете на странице карточки банка.

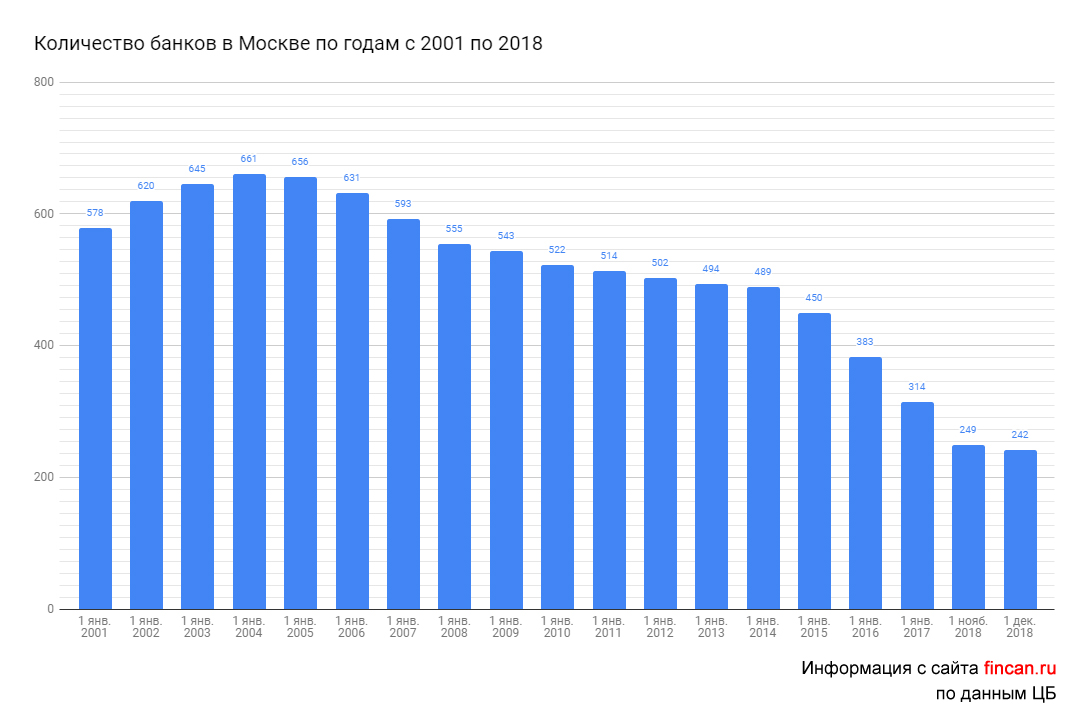

Динамика количества банков в России

Массовое сокращение числа банковских организаций началось в 2001 году. С тех пор их количество уменьшается с каждым годом. Причём за последние 4 года уменьшение числа банков было значительным. Об этом свидетельствует статистика: в 2014 г. общее число всех банков уменьшилось на 89 штук; в 2015 г. число упразднённых организаций достигло 101; в 2016 г. ещё больше – 110 штук; в 2017 г. было закрыто 62 банка, а в 2018 г. – уже 57. Итого с 2001 г. было ликвидировано 807 банковских организаций.

| По состоянию на | Кол-во действующих банков в РФ | В Москве |

|---|---|---|

| 1 янв 2001 | 1311 | 578 |

| 1 янв 2002 | 1319 | 620 |

| 1 янв 2003 | 1329 | 645 |

| 1 янв 2004 | 1329 | 661 |

| 1 янв 2005 | 1299 | 656 |

| 1 янв 2006 | 1253 | 631 |

| 1 янв 2007 | 1189 | 593 |

| 1 янв 2008 | 1136 | 555 |

| 1 янв 2009 | 1108 | 543 |

| 1 янв 2010 | 1058 | 522 |

| 1 янв 2011 | 1012 | 514 |

| 1 янв 2012 | 978 | 502 |

| 1 янв 2013 | 956 | 494 |

| 1 янв 2014 | 923 | 489 |

| 1 янв 2015 | 834 | 450 |

| 1 янв 2016 | 733 | 383 |

| 1 янв 2017 | 623 | 314 |

| 1 янв 2018 | 561 | 277 |

| 1 ноя 2018 | 499 | 249 |

| 1 дек 2018 | 490 | 242 |

Информация представлена на основании данных ЦБ.

Основной причиной закрытия банков считается утрата лицензии коммерческой организацией. Поводов для этого может быть несколько:

- невозможность погасить долг перед кредиторами;

- уклонение от исполнения нормативных актов Центробанка;

- в случае, если капитал банка не превышает нижний порог уставного капитала;

- несоблюдение законов, по которым должна осуществляться деятельность банковской организации.

В общем и целом уменьшение числа банков положительно влияет банковский сектор и стимулирует экономику страны. У населения появляется уверенность в стабильности действующей банковской системы за счет того, что на рынке остаются только надёжные организации, которые в силах выполнять свои обязательства перед вкладчиками и кредиторами, создавая обстановку стабильности.

Какие банки в России самые надежные?

Перед тем, как заключать договор, обязательно узнайте, не является ли этот банк проблемным, изучите отзывы и информацию в СМИ. Также можно просмотреть специальные рейтинги надёжности.

Если услышали, что у вашего банка начинаются проблемы, то рекомендуется снять наличные средства с карт или перевести деньги в другую организацию. Аналогично следует поступить и с депозитами.

Актуальный рейтинг надежности:

Как видите, очередной раз это рейтинг возглавляет «Сбербанк России», а сразу за ним расположились «ВТБ» и «Газпромбанк».

Если оценить ситуацию за прошедший год в целом, то наблюдалось массовое закрытие ненадежных банков. Общее количество организаций сократилось больше, чем на 50 компаний. Эксперты подсчитали, что оптимальное число кредиторов для России – около 500. И вполне вероятно, что скоро количество банков будет именно таким.

100 самых больших банков России 2021: рейтинг по активам

Представляем топ 100 самых больших банков России по активам – рейтинг, по которому отчасти можно судить о надежности их для вкладов. Он может быть полезен жителям Москвы, СПБ и всей России, которые планируют открыть депозит.

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

1 |

Сбербанк |

33 141 998 |

19,6% |

|

2 |

Банк ВТБ |

16 421 037 |

18,4% |

|

3 |

Банк ГПБ |

7 231 608 |

15,0% |

|

4 |

НКО НКЦ |

4 865 097 |

24,9% |

|

5 |

«АЛЬФА-БАНК» |

4 546 203 |

25,8% |

|

6 |

«Россельхозбанк» |

3 859 562 |

18,5% |

|

7 |

«МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» |

2 914 750 |

19,6% |

|

8 |

«Промсвязьбанк» |

2 707 893 |

56,2% |

|

9 |

Банк «ФК Открытие» |

2 618 459 |

11,3% |

|

10 |

«Совкомбанк» |

1 457 584 |

26,2% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

11 |

«Райффайзенбанк» |

1 453 295 |

13,9% |

|

12 |

РОСБАНК |

1 372 543 |

13,7% |

|

13 |

ЮниКредит Банк |

1 273 079 |

5,4% |

|

14 |

АБ «РОССИЯ» |

1 016 938 |

6,0% |

|

15 |

Банк «ВБРР» |

989 330 |

50,8% |

|

16 |

Тинькофф Банк |

812 024 |

46,3% |

|

17 |

Банк «Санкт-Петербург» |

733 378 |

8,9% |

|

18 |

«Ситибанк» |

684 304 |

22,2% |

|

19 |

«АК БАРС» |

615 380 |

6,9% |

|

20 |

«НОВИКОМБАНК» |

558 328 |

18,2% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

21 |

АО «СМП Банк» |

544 454 |

14,7% |

|

22 |

ПАО «БАНК УРАЛСИБ» |

522 039 |

10,2% |

|

23 |

АО «Банк ДОМ.РФ» |

498 275 |

79,3% |

|

24 |

АО «Почта Банк» |

478 154 |

2,1% |

|

25 |

АО «БМ-Банк» |

404 214 |

5,8% |

|

26 |

ПАО МОСОБЛБАНК |

372 847 |

9,9% |

|

27 |

НКО АО НРД |

351 397 |

90,6% |

|

28 |

АКБ «ПЕРЕСВЕТ» (ПАО) |

346 192 |

11,1% |

|

29 |

Банк «ТРАСТ» (ПАО) |

322 678 |

49,2% |

|

30 |

РНКБ Банк (ПАО) |

281 002 |

31,7% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

31 |

ПАО КБ «УБРиР» |

277 789 |

7,3% |

|

32 |

ПАО «МИнБанк» |

277 121 |

-8,9% |

|

33 |

АО «Банк Русский Стандарт» |

254 109 |

-11,6% |

|

34 |

АКБ «Абсолют Банк» (ПАО) |

253 647 |

3,7% |

|

35 |

ООО «ХКФ Банк» |

222 378 |

-18,6% |

|

36 |

ПАО Банк ЗЕНИТ |

218 656 |

-8,3% |

|

37 |

ПАО «МТС-Банк» |

217 064 |

20,7% |

|

38 |

ПАО КБ «Восточный» |

191 165 |

-7,3% |

|

39 |

ТКБ БАНК ПАО |

190 272 |

16,3% |

|

40 |

АО РОСЭКСИМБАНК |

182 364 |

28,6% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

41 |

АКБ «Инвестторгбанк» (ПАО) |

174 197 |

-1,1% |

|

42 |

КБ «ЛОКО-Банк» (АО) |

158 224 |

40,7% |

|

43 |

ООО «Русфинанс Банк» |

150 402 |

-5,2% |

|

44 |

«Сетелем Банк» ООО |

150 206 |

0,7% |

|

45 |

АО «ВУЗ-банк» |

145 375 |

46,2% |

|

46 |

КБ «Ренессанс Кредит» (ООО) |

143 718 |

-12,0% |

|

47 |

АО «МСП Банк» |

142 067 |

22,0% |

|

48 |

ИНГ БАНК (ЕВРАЗИЯ) АО |

139 895 |

-24,0% |

|

49 |

АО «ОТП Банк» |

138 720 |

-5,2% |

|

50 |

ПАО АКБ «АВАНГАРД» |

136 953 |

15,6% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

51 |

«Азиатско-Тихоокеанский Банк» (ПАО) |

133 136 |

35,8% |

|

52 |

Банк «Возрождение» (ПАО) |

130 047 |

-47,6% |

|

53 |

ООО Банк «Аверс» |

121 590 |

12,7% |

|

54 |

АО «Кредит Европа Банк (Россия)» |

120 886 |

-9,7% |

|

55 |

АО БАНК «СНГБ» |

120 005 |

-59,6% |

|

56 |

ПАО АКБ «Металлинвестбанк» |

119 621 |

23,3% |

|

57 |

ПАО КБ «Центр-инвест» |

119 452 |

-0,1% |

|

58 |

КБ «Кубань Кредит» ООО |

118 524 |

9,0% |

|

59 |

Таврический Банк (АО) |

115 313 |

3,1% |

|

60 |

ББР Банк (АО) |

113 438 |

70,1% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

61 |

АО «РОСКОСМОСБАНК» |

112 583 |

-3,1% |

|

62 |

АО «Банк Финсервис» |

110 602 |

-6,5% |

|

63 |

ООО «Дойче Банк» |

108 992 |

-7,9% |

|

64 |

АО «РН Банк» |

107 450 |

-0,6% |

|

65 |

АО АКБ «ЦентроКредит» |

103 393 |

-3,6% |

|

66 |

ООО «Экспобанк» |

100 609 |

29,7% |

|

67 |

ПАО «СКБ-банк» |

88 519 |

-2,0% |

|

68 |

АО «Мидзухо Банк (Москва)» |

88 215 |

3,1% |

|

69 |

Банк СОЮЗ (АО) |

87 976 |

-14,7% |

|

70 |

ПАО «Запсибкомбанк» |

86 933 |

-40,0% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

71 |

ПАО «РГС Банк» |

84 765 |

86,0% |

|

72 |

ООО «Эйч-эс-би-си Банк (РР)» |

82 463 |

0,0% |

|

73 |

АО «Эм-Ю-Эф-Джи Банк (Евразия)» |

81 533 |

14,0% |

|

74 |

ПАО СКБ Приморья «Примсоцбанк» |

79 977 |

25,0% |

|

75 |

АйСиБиСи Банк (АО) |

79 946 |

33,8% |

|

76 |

АО «КОММЕРЦБАНК (ЕВРАЗИЯ)» |

79 521 |

35,4% |

|

77 |

АО «СМБСР Банк» |

76 684 |

2,1% |

|

78 |

АКБ «БЭНК ОФ ЧАЙНА» (АО) |

76 396 |

76,9% |

|

79 |

«СДМ-Банк» (ПАО) |

75 769 |

4,4% |

|

80 |

АО «Банк Интеза» |

75 269 |

17,3% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

81 |

Банк «Левобережный» (ПАО) |

75 187 |

8,6% |

|

82 |

АО «Тойота Банк» |

74 839 |

-2,2% |

|

83 |

АО «СЭБ Банк» |

74 376 |

53,6% |

|

84 |

ПАО «МЕТКОМБАНК» |

74 345 |

1,9% |

|

85 |

АО «БКС Банк» |

70 126 |

-1,8% |

|

86 |

РНКО «Платежный Центр» (ООО) |

67 589 |

10,0% |

|

87 |

АО «БАНК СГБ» |

65 450 |

11,7% |

|

88 |

АКБ «ФОРА-БАНК» (АО) |

60 055 |

13,5% |

|

89 |

ООО «КЭБ ЭйчЭнБи Банк» |

59 724 |

206,7% |

|

90 |

АО КБ «Солидарность» |

59 497 |

47,9% |

|

№ |

Банк |

Размер активов на 1.01.2021, млн. руб. |

Темп прироста за 12 мес. |

|

91 |

ПАО «ЧЕЛЯБИНВЕСТБАНК» |

58 438 |

11,6% |

|

92 |

Креди Агриколь КИБ АО |

57 588 |

26,7% |

|

93 |

КИВИ Банк (АО) |

57 284 |

-0,2% |

|

94 |

«БНП ПАРИБА БАНК» АО |

56 946 |

32,4% |

|

95 |

АО АКБ «МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ» |

56 322 |

21,2% |

|

96 |

ПАО «ЧЕЛИНДБАНК» |

55 347 |

1,7% |

|

97 |

АО «Газэнергобанк» |

53 008 |

28,1% |

|

98 |

АО Банк «Объединенный капитал» |

52 455 |

26,1% |

|

99 |

«БМВ Банк» ООО |

51 865 |

14,4% |

|

100 |

ООО «Фольксваген Банк РУС» |

50 656 |

9,5% |

Настоящий рейтинг не является базой для однозначных выводов о надежности и (или) финансовой устойчивости банков, входящих в рейтинг.

Сайт Top-RF.ru не несет никакой ответственности за последствия любых интерпретаций настоящего рейтинга и принятых на его основе решений.

Рейтинг по популярности

Ежегодно агентства массовой информации составляют свои рейтинги самых популярных банков. Мнение народа не всегда совпадает с оценками аналитиков. В 2021 году участниками ТОП-7 стали:

- Сбербанк России. Медиаиндекс крупнейшего банка составил 163744. Наибольшее количество операций осуществляется именно в Сбербанке.

- Группа ВТБ. Суммарный индекс Банка ВТБ и его дочерних подразделений составил 94294.

- Внешэкономбанк. Весьма популярен у населения. Он не является коммерческим и преимущественно принимает участие в государственных проектах. Его рейтинг – 44907.

- Альфа-Банк. Совсем немного отстает от предыдущего участника рейтинга. Альфа-Банк сумел заработать 43544 пункта.

- Россельхозбанк. По популярности близок к Альфа-Банку. С незначительным отставанием получил 43344 пункта рейтинга.

- Газпромбанк. Несмотря на величину активов и надежность, недостаточно популярен у населения. Медиаиндекс всего 30233.

- Бинбанк. Замыкает семерку самых популярных Бинбанк с 23235 пунктами рейтинга.

Какие прогнозы?

Специалисты уверяют, что количество банков в России по годам будет только сокращаться. Однако точную цифру оставшихся действующих организаций никто называть не торопится. К тому же реально оценить выгодность массового сокращения числа банков в данный момент тоже сложно. Но аналитики сходятся в одном – в регионах очень мало банков, которые могут предоставить услуги по кредитованию на должном уровне для развития региональной экономики.

Опыт других стран показывает, что величина банковской организации не влияет на качество услуг – даже на территории маленького государства могут располагаться и крупные, и мелкие банки, которые могут вполне мирно уживаться. В этом плане показателен опыт Швейцарии.

С другой стороны вся деятельность по регулировке банковской ситуации напоминает маятник, поскольку правительство будто находится в постоянном поиске более выгодных условий для стабилизации экономической ситуации в банковской сфере. Более выгодным было бы создать приемлемые условия для региональных банков, чтобы они не закрывались. Кстати, Банком России в этом направлении уже предложены изменения. Если предложения Центробанка будут введены в действие, то все банки станут делиться на 3 вида:

- Федеральные;

- Региональные;

- Системно-значимые – их деятельность будет регулироваться отдельными требованиями.

Структура банковской системы

Кредитно-финансовые учреждения призваны обеспечить стабильную деятельность крупных компаний и субъектов малого бизнеса. Расчетно-кассовое обслуживание юридических лиц, открытие депозитов и выдача кредитов для граждан необходимо выполнять в соответствии с принятыми нормами и правилами. Оптимальное количество банков, обслуживающих экономику страны, можно определить лишь приблизительно. Некоторые аналитики считают, что 500 банковских учреждений для сырьевой экономики России будет вполне достаточно. На начало 2008 года их насчитывалось 1136. Именно в этом году мировую финансовую систему «накрыла» первая волна кризиса.

С этого момента в Российской Федерации запущен процесс санации банковской системы. Центробанк РФ утвердил более жесткие правила поведения на финансовом рынке. При детальном анализе ситуации картина складывается следующая. Больше половины коммерческих банков имеют головные офисы в Москве и Центральном Федеральном округе. Соответственно, в субъектах Федерации, расположенных на востоке страны, доступ к банковским услугам существенно ограничен. Сложившееся положение не лучшим образом влияет на развитие удаленных от центра регионов и не способствует росту благосостояния проживающего там населения.

Для устранения сложившегося дисбаланса необходимо применять меры государственного регулирования. Именно эту задачу решает Центробанк России в текущий момент. Согласно действующим законодательным актам банковские учреждения подразделяются по следующим категориям:

- клиентские;

- отраслевые;

- функциональные.

Клиентские банки ориентированы на обслуживание частных и юридических лиц. Открытие депозитов и выдача кредитов для граждан регламентируется соответствующими инструкциями. Региональные банки привлекают клиентов из числа предпринимателей и крупных компаний бесплатным открытием расчетных счетов и минимальными комиссионными сборами за выдачу наличных.

Функциональные или специализированные банки призваны оказывать услуги в узком сегменте. Наиболее востребованная услуга – выдача ипотечного кредита. Количество банков в России на сегодня, которые занимаются ипотекой, – 96. По европейским нормам это очень мало. Аналитики отмечают, что значительная часть учреждений этого профиля сосредоточена в Москве и Санкт-Петербурге. Жители Сибири и Дальнего Востока тоже могут воспользоваться одной из 12 программ ипотечного кредитования в банке «Кедр». В «ЮниКредит Банке» таких программ более двух десятков. Предложения рассчитаны на группы населения с разным уровнем дохода.

По федеральным округам

По представленной таблице можно сделать вывод, что наибольшее число банков располагается в Европейской части России, тогда как меньше всего региональных банковских организаций в Сибирской, Дальневосточной и на Урале. На этих территориях находится основной природно-ресурсный потенциал, а малое число кредитно-банковских организации создает сложности экономического развития этих регионов.

| Кол-во действующих банков по регионам | 1 янв 2010 | 1 янв 2011 | 1 янв 2012 | 1 янв 2013 | 1 янв 2014 | 1 янв 2015 | 1 янв 2016 | 1 янв 2017 | 1 дек 2018 |

| ЦФО | 598 | 585 | 572 | 564 | 547 | 504 | 434 | 358 | 276 |

| город Москва | 522 | 514 | 502 | 494 | 489 | 450 | 383 | 314 | 242 |

| СЗФО | 75 | 71 | 69 | 70 | 70 | 64 | 60 | 49 | 41 |

| ЮФО | 113 | 47 | 45 | 46 | 46 | 43 | 37 | 38 | 27 |

| СКФО | — | 57 | 56 | 50 | 43 | 28 | 22 | 17 | 12 |

| ПФО | 125 | 118 | 111 | 106 | 102 | 92 | 85 | 77 | 67 |

| УФО | 54 | 51 | 45 | 44 | 42 | 35 | 32 | 29 | 23 |

| СФО | 62 | 56 | 54 | 53 | 51 | 44 | 41 | 37 | 28 |

| ДФО | 31 | 27 | 26 | 23 | 22 | 22 | 17 | 18 | 16 |

| КФО (c 2020 г. — это часть ЮФО) | — | — | — | — | — | 2 | 5 | — | — |

| В целом по РФ | 1058 | 1012 | 978 | 956 | 923 | 834 | 733 | 623 | 490 |

Вернуться к содержанию