26 статья 395-1 фз о банках и банковской деятельности

Содержание:

- Разглашение банковской тайны по отношению к физическим и юридическим лицам. Когда и кому это возможно?

- Кому доступны составляющие банковскую тайну сведения и нюансы ее представления?

- Что значит закон о БТ

- Ответственность в случае разглашения БТ

- Что изменилось с 17 марта?

- Общие положения 395-1 ФЗ

- Развитие института банковской тайны

- Концепция банковской тайны

- Разглашение банковской тайны

Разглашение банковской тайны по отношению к физическим и юридическим лицам. Когда и кому это возможно?

Режим банковской тайны не является абсолютным. По закону к такой информации имеют доступ:

- сами клиенты;

- сотрудники банка;

- государственные структуры (на указанных в законе основаниях).

То есть все клиентские данные условно конфиденциальны и могут быть раскрыты третьим лицам. Особенно широк список этих лиц для организаций и индивидуальных предпринимателей. Для того чтобы государственные службы могли выполнять свои функции по финансовому мониторингу и контролю за законностью получения прибыли, в статье 26 ФЗ № 395-1 «О банках и банковской деятельности» предусмотрены основания для доступа к банковской тайне.

В этих случаях банк просто обязан рассекретить имеющуюся у себя информацию:

1. Судам по судебным запросам. Объемы и виды запрашиваемой у банков информации при этом нигде не регламентированы. В судебном порядке банковская тайна может быть раскрыта для использования в качестве доказательств, как материал для проведения следственных мероприятий. По решению суда может быть проведена выемка документации, содержащей сведения из банковской тайны. По физическим лицам запрашивается информация, если на денежные средства обвиняемого наложен арест.

2. Службе судебных приставов для осуществления исполнительных действий. По требованию пристава банк обязан предоставить информацию о клиенте-должнике и о его номерах счетов, операциях, остатках и о наличии любых ценностей на его имя.

3. Органам предварительного следствия. По запросу и только по делам из их производства.

4. Органам внутренних дел для выявления и пресечения преступлений, в том числе и налоговых. Банком по запросу предоставляются справки по счетам и операциям юрлиц и ИП.

5. Счетной палате в ходе проведения ревизий и проверок. Согласно федеральному закону № 41-ФЗ «О Счетной палате РФ» банки обязаны предоставлять по запросу документы и данные о проверяемых объектах.

6. Налоговым органам по их запросам и по собственной инициативе банка. Налоговый кодекс РФ обязывает банки сообщать о фактах открытия и закрытия счетов и вкладов юрлиц и ИП, а также о случаях изменения реквизитов их счетов. Сообщают в Налоговую и об остатках по счетам организаций и ИП, если движение средств по ним было приостановлено. На основании мотивированных запросов банки предоставляют выписки и справки о наличии счетов и об остатках средств на них. Налоговая может запросить данные и по физическим лицам и их счетам.

7. ПФР, ФСС и ФОМС по мотивированному запросу.

8. Таможенным органам для осуществления контроля. Для проверки у банка запрашиваются справки о внешнеэкономической деятельности проверяемых организаций, в частности, таможенных брокеров и перевозчиков, владельцев таможенных складов и прочих субъектов таможенного контроля. Все они перечислены в Таможенном кодексе РФ.

9. Росфинмониторингу для осуществления деятельности по противодействию легализации преступных доходов. В соответствии со 115-ФЗ информация об операциях и счетах клиентов передается не только по письменному запросу Росфинмониторинга, но и по инициативе самого банка. Это относится к случаям выявления подозрительных или подлежащих обязательному контролю операций. Информация предоставляется и по физическим лицам, и по ИП, и по организациям. Росфинмониторинг имеет право передавать эти данные правоохранительным органам.

10. Центральному банку по запросу. ЦБ РФ контролирует деятельность банков в сфере исполнения 115-ФЗ и имеет право запрашивать информацию по операциям клиентов в рамках этого закона.

11. Агентству по страхованию вкладов. В случае ликвидации кредитной организации в Агентство по страхованию вкладов передается реестр с данными вкладчиков и остатками на их счетах, подлежащих обязательному страхованию.

12. Бюро кредитных историй с согласия самих клиентов. Банк не вправе передавать кредитную информацию о клиентах без их письменного согласия на это. Другое дело, что отказ от передачи сведений в БКИ часто служит основанием для отказа в выдаче кредита.

13. Коллекторским агентствам по договорам об уступке прав требования. В случае продажи долгов банк передает не только просроченные кредиты, но и сведения о заемщиках.

Статьей 26 ФЗ «О банках и банковской деятельности» предусмотрен закрытый список органов, имеющих право работать с банковской тайной. Конечно, список ежегодно расширяется. При этом закон четко не описывает, в каком виде может быть затребована эта информация. Банки предоставляют по запросам госорганов справки по операциям и счетам, но что конкретно в них должно быть указано нигде не описано. Значит, госструктуры могут попросить указать в этих справках все, что сами считают нужным.

Кому доступны составляющие банковскую тайну сведения и нюансы ее представления?

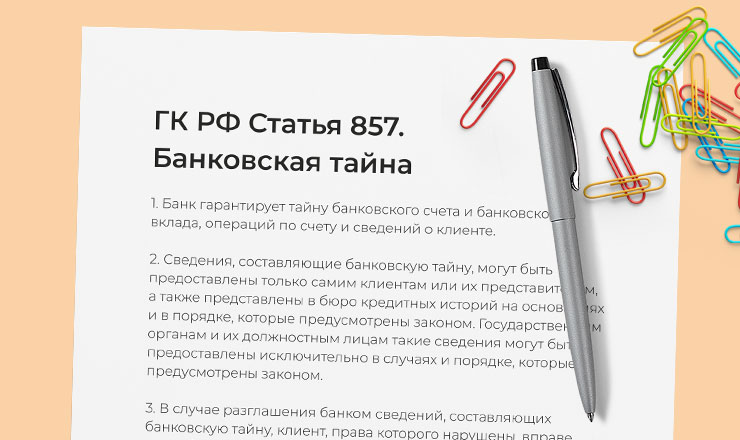

Посвященная БТ ст. 857 ГК РФ определяет, что:

- тайна банковского счета и банковского вклада, а также неразглашение информации об операциях по счету и сведений о клиенте гарантируется банком;

- составляющие банковскую тайну сведения могут быть сообщены:

- самим владельцам счета (клиентам);

- бюро кредитных историй;

- по запросам государственных органов (в случаях, установленных в ст. 26 закона о банках).

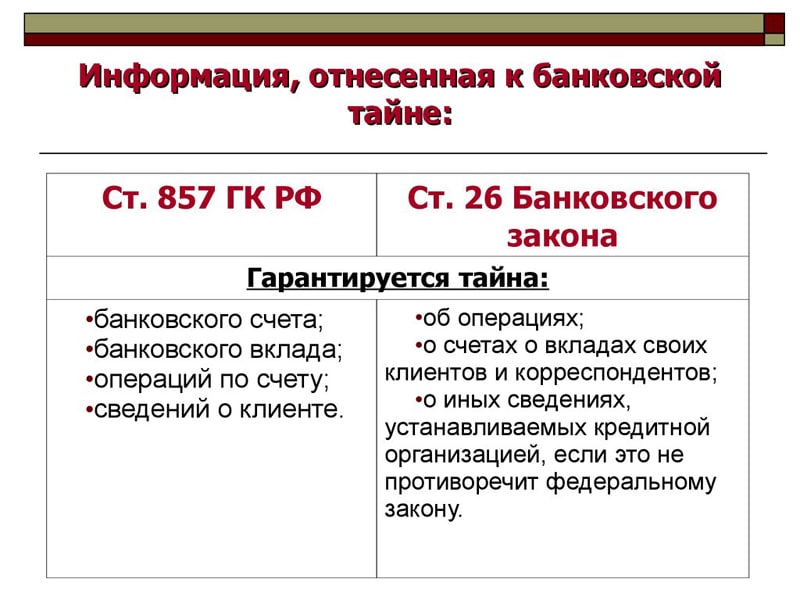

В размещенной ниже таблице перечислены:

- основные получатели секретных банковских сведений;

- особенности получения ими данной информации;

- ссылки на соответствующие кодексы и законы.

|

Государственный орган — получатель сведений |

Нормативный акт — основание |

Условия предоставления информации |

|

Росфинмониторинг |

Закон о противодействии легализации доходов, полученных преступным путем от 07.08.2001 № 115-ФЗ |

|

|

Налоговые органы |

Налоговый кодекс РФ Гражданский кодекс РФ |

Банки обязаны:

|

|

ОВД |

Закон о банках 395-1 (абз. 3 ст. 26) |

ОВД запрашивает у банков справки по операциям и счетам юрлиц и ИП в процессе выявления, предупреждения и пресечения налоговых преступлений |

|

Судебные приставы |

Закон о судебных приставах от 21.07.1997 № 118-ФЗ (п. 2 ст. 12, п. 2 ст. 14) |

С письменного разрешения старшего пристава банк обязан представить справки и объяснения в объеме, необходимом для выполнения своих функций |

|

Таможенные органы |

Таможенный кодекс ТС (ст. 136) |

С целью проведения таможенного контроля запрашиваются справки об операциях отдельных лиц |

|

Органы предварительного следствия |

Закон 395-1 (абз. 2 ст. 26) УПК РФ |

|

|

Счетная палата |

Закон «О счетной палате РФ» от 11.01.1995 № 4-ФЗ (ст. 13) |

Счетная палата при проведении проверок запрашивает у банков документальное подтверждение операций и состояние счетов проверяемых объектов |

Что значит закон о БТ

БТ – это практически общемировая практика, вводимая в государствах для того, чтобы заниматься регулированием деятельности различных банковских финансовых организаций. К примеру, если речь идет о швейцарских банковских учреждениях, то именно они приобрели достаточный вес в рамках финансового мирового рынка за счет как раз неукоснительного соблюдения норм законодательства в данной сфере. А те клиенты, которые обращаются в швейцарские банковские учреждения, уже точно уверены и знают то, что уже никакой иной клиенты или какой-либо человек не сможет получить тайные сведения о информацию о владельце счета или о его счете, а также о том, откуда деньги на нем появились.

Помимо всего прочего, так как клиентами банковского учреждения являются как юридические, так и физические лица, чьи права определенным образом и на основании целого комплекса правовых актов защищены, дополнительно работа банковского учреждения также регулируется несколькими соответствующими положениями ГК России (в особенности в отношении как заключения, так и расторжения договоров), а также соответствующими постановлениями ЦБ и Конституцией РФ. Защита происходит и за счет дополнительных Федеральных законов.

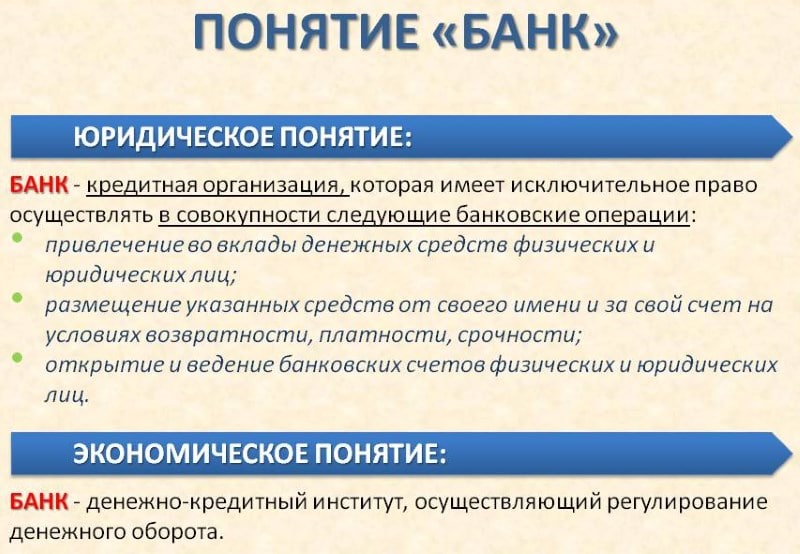

Законодательство о банках и их деятельности, несмотря на свою обширность, все равно не дает четкого определения понятию «банковская тайна», однако законодательство вместо этого подробным образом объясняет, что именно входит в эту самую тайну, а также регламентирует то, какие именно действия могут стать нарушением банковской тайны.

Так, согласно первым двум абзацам статьи 26 законодательства о банках, отмечается то, что банковская тайна – это данные о счетах, операциях, а также владельцах этих счетов и об источниках их финансовых доходов. И все эти данные в обязательном порядке должны быть защищены от третьих лиц.

В общем же положении банковская тайна – это определенное обязательство банковского учреждения относительно того, что банк не будет раскрывать такие-либо сведения, касающиеся своих клиентов. Исключением являются те случаи, при которых разглашение банковской тайны регламентировано согласием норм Федерального законодательства РФ, ГК и Конституции. Обязательство в стандартных случаях на себя берут как финансовые, так и кредитные организации, а также Банк РФ и все те юридические лица, чья деятельность в той ил иеной мере связана со страхованием финансовых вложений юридических и физических лиц.

При всем этом с точки зрения юридического законодательства банковская тайна и ответственность в случае ее разглашения может быть разделена на несколько ключевых разновидностей. Два основных вида появляются на основании правовой категории клиента банковской организации. Это ответственность и более серьезная ответственность в том случае, если были разглашены сведения не физического, а именно юридического лица, являющегося клиентом банка. Но, будь это физическое или юридическое лицо, ответственность все равно будет уголовной.

О блокировании карты банком, для читателей специально подготовлена статья: Что делать если банк заблокировал карту — сроки разблокировки и порядок обращения

Ответственность в случае разглашения БТ

Нет такого банка, который, вне зависимости от неосторожности или по собственной воле, не рискнет нарушать законодательство о конфиденциальности и сохранности личных данных своих клиентов. Суть такого риска заключается в том, что разглашение БТ в рамках УК России наказывается большим штрафом, вплоть до полутора миллионов рублей, или же более серьезными наказаниями

Данный аспект регламентируется согласно статье 183 УК России. В рамках этого правового акта на законодательном уровне предполагается то, что банк на сознательной основе разглашает личные данные БТ, преследуя при этом свои же собственные корыстные цели.

Стоит учесть, что данная статья используется в отношении тех лиц, которые разгласили данные БТ, а также в отношении тех лиц, которые сознательно противозаконным образом смог получить информационные данные БТ в банковском учреждении. Осужденным в данном случае может быть любой человек, связанный с рассматриваемым делом о нарушении БТ. Поэтому нет никакого значения, является ли человек работником банковского учреждения или же нет.

Наказания могут быть следующими:

- Штраф в размере 1,5 миллиона рублей.

- Штраф, равный доходу осужденной стороны за 3 последних календарных года.

- Ограничение рабочей трудовой деятельности осужденной стороны.

- Придельные работы на 5 лет.

- Ограничение свободы на 7 лет.

Судья при рассматривании дела будет выносить соответствующее судебное решение, при всем при этом основываясь на целом комплексе различных мотивов. Это могут быть мотивы совершенного преступного деяния, цели преступного деяния, степень осведомленности осужденного и виновного лица, смягчающие или же отягчающие обстоятельства, а также иные мотивы и важные данные о совершенном преступном деянии.

К примеру, в том случае, если виновная сторона, разгласившая БТ, разгласила несерьезные или относительно незначительные информационные данные о БТ, при этом не преследуя никаких корыстных или же личных мотивов, а после этого самолично признал вину в том, что он сделал, он может получить относительно мягкое наказание в виде штрафа, равного 300 тысячам рублей или же условного срока, установленного судебным решением.

Что изменилось с 17 марта?

Многие СМИ и даже некоторые блогеры сообщили, что со вчерашнего дня (а именно – с 17 марта) налоговая служба получит доступ к банковской тайне россиян. Учитывая, насколько серьезно ФНС относится к продвижению цифровых сервисов, у некоторых это вызвало определенные опасения.

Что же произошло на самом деле? С 17 марта вступил в силу закон, дающий ФНС право на расширенный доступ к банковской тайне. О законопроекте стало известно еще в декабре прошлого года – тогда предполагалось, что ФНС и банки (включая Центробанк) смогут взаимно получать информацию, составляющую, соответственно, банковскую и налоговую тайну клиентов. Сейчас вступил в силу один из этих законопроектов.

Согласно принятым поправкам, банки будут обязаны предоставлять налоговому органу некоторую информацию о своих клиентах в 3-дневный срок с момента получения мотивированного запроса. В частности, налоговики смогут получить от кредитных организаций такие данные:

- копии паспортов всех, кто имеет право получать средства со счета или распоряжаться ими (а также копии доверенностей, если они выдавались);

- копии документов, которые определяют отношения по части открытия, ведения и закрытия счетов клиентов;

- копии карточек с образцами подписи и оттиска печати;

- информацию о конечных собственниках клиентов (бенефициарные владельцы, выгодоприобретатели, представители).

Принять такой закон, по мнению Минфина, было нужно – потому что многие недобросовестные налогоплательщики изобретали все новые и новые способы уходить от налогов и скрывать свои доходы.

По правилам, которые действовали до принятия закона, банки могли передавать налоговой службе информацию об открытии или закрытии счетов и об изменении реквизитов (в рамках валютного контроля). А чтобы получить информацию об операциях по счету, ФНС должна была отправлять запрос в банк. Ту информацию, которую сейчас закон разрешает передавать ФНС, раньше служба могла получать только в рамках налоговой проверки – сейчас же для получения данных достаточно решения руководителя налогового органа.

Тормозить перед камерой будет бесполезно: в КоАП впишут штраф за превышение средней скорости на участке

Как сообщали представители отрасли, серьезного потока информации между ФНС и банками не было.

В ФНС еще раньше подчеркивали – речь не идет об отмене налоговой или банковской тайны, все эти данные по-прежнему имеют особый режим хранения и доступа. И когда информация попадет из банка в ФНС, она будет точно так же тщательно охраняться. И вообще новый закон позволит упростить взаимодействие банков и ФНС, и даже сократит число запросов в банки.

Общие положения 395-1 ФЗ

Перечень законодательных актов, являющихся основными в сфере регулирования банковской деятельности:

- ФЗ-351-1 — О банках и банковской деятельности — является основополагающим законом в области регулирования работы банков. Он определяет базовые понятия и термины, классифицирует банковские организации и документы, определяет отношения между государством, банками и клиентами, а также устанавливает порядок регистрации кредитных учреждений и их деятельность.

- ФЗ-86 — О Центральном банке Российской Федерации — регулирует деятельность главной финансовой организации страны, а также её филиалов. Банк России устанавливает национальную валюту, следит за её стабильностью и контролирует работу всех кредитных организаций.

- ФЗ-161 — О национальной платёжной системе — устанавливает порядок осуществления денежных переводов и правила предоставления платёжных услуг на территории РФ.

- И-153 — Инструкция ЦБ РФ об открытии и закрытии банковских счетов — предусматривает необходимые документы для создания банковского счёта, а также правила его использования.

- И-139 — Инструкция ЦБ РФ об обязательных нормативах банков — устанавливает правила расчёта обязательных банковских нормативов.

Также необходимо обратить внимание на Конституцию РФ, а именно на статьи 71, 74, 75, 83, 103, 106, которые разрешают и ограничивают работу банков, а также статья 857 ГК РФ, которая определяет понятие банковской тайны и предусматривает правила её соблюдения. Далее рассмотрим Федеральный закон “О банках и банковской деятельности”

Далее рассмотрим Федеральный закон “О банках и банковской деятельности”.

Краткое содержание ФЗ-351-1 по главам:

- Глава 1 предусматривает общие положения закона: определяет основные термины, используемые в банковской сфере, устанавливает виды финансовых и кредитных организаций, а также предусматривает основные правила их функционирования;

- Глава 2 регулирует порядок регистрации кредитных и банковских учреждений, правила получения соответствующей лицензии для осуществления деятельности и особенности ликвидации указанных организаций;

- Глава 3 перечисляет требования для обеспечения стабильной работы банковской системы, а также для защиты прав и интересов вкладчиков;

- Глава 4 устанавливает правила межбанковских отношений и порядок обслуживания клиентов;

- Глава 5 предусматривает особенности открытия и функционирования филиалов кредитных организаций на территории иностранных государств;

- Глава 6 определяет особенности осуществления банковских вкладов физическими лицами и правила их обязательного страхования;

- Глава 7 устанавливает требования к ведению бухгалтерского учёта в банковских организациях и порядок надзора за деятельностью кредитных учреждений.

Закон о банковской деятельности вступил в силу 2 декабря 1990 года. С момента принятия он неоднократно дополнялся и редактировался. Последние изменения ФЗ-351-1 произошли 31 декабря 2017 года.

Развитие института банковской тайны

Развитие института банковской тайны в ее современном понимании началось в XVIII веке в Швейцарии, а первые документированные свидетельства ее существования датируются 1713 годом. В 1713 году Великий Женевский Совет (кантональный совет) принял свод банковских правил, которые закрепляли за банками учетную обязанность «регистрировать своих клиентов и их операции», однако те же правила запрещали раскрывать эти сведения третьим лицам ни при каких обстоятельствах, за исключением «явно выраженного разрешения городского совета».

Первые банкиры Женевы были французами-протестантами, а первыми клиентами женевских банков стали французские короли. В этих взаимоотношениях требовалось соблюдение банковской тайны, так как никто не должен был знать, что король-католик пользуется деньгами еретиков

Впоследствии, одним из постоянных клиентов женевского банка был император Наполеон, так же высоко ценивший осторожность швейцарских банкиров

С 1789 года Швейцария выступала как политическим, так и финансовым убежищем для жертв политических потрясений, которые охватили Европу того времени. Учитывая интересы владельцев финансовых ресурсов, швейцарские банки сохранили денежные средства дворян, спасавшихся от Великой французской буржуазной революции. На протяжении XIX века швейцарские банкиры сохраняли деньги различных правительств, сменявших друг друга.

Таким образом, ключевой особенностью женевских банков была их международная деятельность, которая, благодаря неукоснительно соблюдаемому принципу банковской тайны, способствовала росту авторитета Швейцарии в области международного кредитования и финансовых операциях. В результате, во время политических гонений и религиозных гонений граждане других государств переводили свои финансы в Швейцарскую Конфедерацию, а швейцарские банки выступали кредиторами различных государств.

До 1934 года положения о банковской тайне содержались в Гражданском и Трудовом кодексах Швейцарской Конфедерации. В 1934 году Федеральный Совет принял закон «О банковской деятельности» . Закон закрепил юридический принцип банковской тайны и отнес данное понятие к уголовно-правовой сфере, а также включил прямое указание на то, что разглашение банковской тайны является уголовным преступлением. Принятию закона предшествовали судебные разбирательства в 1932 году, в ходе которых были ущемлены интересы двух тысяч французских аристократов, имевших счета в швейцарских банках, а также казни трех немецких граждан в 1934 году, имевших счета в банках Швейцарии, так как по законам фашистской Германии за сокрытие заграничных средств предусматривалась смертная казнь . Данные обстоятельства послужили достаточным основанием для того, чтобы власти Швейцарии приняли закон, предусматривающий обеспечение тайны вкладов клиентов швейцарских банков. В 1937 году в Уголовный кодекс Швейцарии была включена статья, направленная против иностранного шпионажа за сведениями и данными клиентов швейцарских банков.

Созданный с принятием в 1934 году данного закона принцип банковской тайны до недавнего времени считался одним из базовых условий частного финансово-кредитного обслуживания. В 1984 году 73% населения Швейцарии поддерживало сохранение банковской тайны, однако, уже в 2009-2010 годах ее дальнейшее сохранение в неизменном виде поддерживало только 44% граждан Швейцарии . Основная причина изменения отношения к институту банковской тайны заключалась в налоговом конфликте между Швейцарией и США.

Концепция банковской тайны

Банковская тайна представляет собой особый режим информации, который направлен на сохранение сведений, ставших известных кредитной организации в результате осуществления банковской деятельности. Сохранение сведений в тайне предполагает неразглашение информации о счетах клиентов банка, совершенных операциях, персональных данных клиента, корреспондентах и иной информации, если это не противоречит действующему законодательству. Юридическое закрепление принципа банковской тайны и ее границы различаются в зависимости от законодательства различных стран. Наиболее широкие границы банковской тайны характерны тем, что банки не имеют права предоставлять властям и исполнительным органам информацию о счетах своих клиентов при любых обстоятельствах, включая возбуждение уголовного производства.

Традиционное содержание банковской тайны имеет длительную историю. Формально, банковская тайна появилась еще до возникновения банков, когда функции расчетно-кредитного учреждения выполняли ростовщики. Сохранение информации о таких операциях было в интересах обоих сторон, так как для дворян обращение за услугами подобного рода не одобрялось. По мере усложнения экономических отношений и финансовых операций банковская тайна распространилась и на вклады, банковские расчетные счета, совершаемые операции и иные сведения клиентов банка.

В современных условиях концепция банковской тайны подразумевает, что данные о состоянии счетов клиентов банка и производимых операциях, а также иные сведения, которые банк не желает раскрывать, не подлежат разглашению, если это не противоречит действующему законодательству. Следовательно:

Разглашение банковской тайны

Каждый банк официально обязуется приложить усилия для сохранения конфиденциальности предоставленных клиентом сведений. Любая утечка информации может привести к финансовым убыткам, поэтому законом регулируются случаи, когда умышленное разглашение сведений официально разрешено. Запрос на получение данных, относящихся к банковской тайне, имеет право подать государственное или некоммерческое учреждение, которое уполномочено выполнять функции контроля и мониторинга банковской детальности.

Запросы на получение конфиденциальной информации поступают от:

- Федеральной службы по финансовому мониторингу в ходе борьбы с нелегально полученными доходами.

- Следственных органов на этапе расследования преступлений.

- Службы судебных приставов на этапе изъятия имущества для погашения долговых обязательств.

- Центрального банка в ходе сбора статистической и аналитической информации.

- Судов различной инстанции.

- Налоговой инспекции в случае рассмотрения дел об уклонении от уплаты налогов.

- Агентства по страхованию вкладов (только для физических лиц).

Перечень государственных органов, которые работают с конфиденциальной информацией юридических лиц, включает Счетную палату, МВД, Пенсионный Фонд, Таможенную службу и Фонд социального страхования. Часто сотрудники перечисленных выше организаций обращаются с запросом на получение секретной информации в ходе расследования преступлений, зачастую связанных с уклонением от налоговых, социальных и пенсионных выплат.

Юридические лица работают в условиях жесткого мониторинга финансовой деятельности, поэтому коммерческие банки обязуются предоставлять в уполномоченные органы весьма обширный пакет документов по первому же запросу. Иногда представители ПФ, Налоговой инспекции, ФСС и Росфинмониторинга требуют информацию исключительно в целях мониторинга, но в большинстве случаев запрос касается подозрительных транзакций. С разрешения клиента коммерческие банки отправляют данные в бюро кредитных историй.

Уполномоченные сотрудники государственных инстанций обычно требуют предоставить на проверку:

- Выписку из расчётного счета клиента, подтверждающую или опровергающую совершение транзакций.

- Данные касательно открытия или последующего закрытия расчетных счетов.

- Информацию о смене полученных ранее платежных реквизитов.

Передавать конфиденциальные данные физическим лицам запрещено. Исключением будут официальные представители клиента финансового учреждения или наследники, которые официально оформили право собственности на долги и имущество умершего. Если клиент не составил завещание, данные касательно имущества получает нотариус.

Коллекторы получают частичный или полный доступ к банковской тайне в двух случаях. Когда судом предоставлен исполнительный лист, соглашение клиента на раскрытие конфиденциальной информации не требуется. Внесудебное решение споров предполагает передачу долговых обязательств третьей стороне в соответствии с заключенным договором, регулирующим процесс уступки права требования. В рассматриваемом случае необходимо получить согласие от заемщика на изменение условий действующего кредитного договора.