Втб квик (quik vtb 24, webquik vtb24)

Содержание:

- Выбор оптимального брокера

- Выгодно ли открывать вклад ВТБ сегодня?

- Что представляет собой услуга

- Брокерское обслуживание от ВТБ

- Персональный брокер от ВТБ 24

- Какие депозиты для физлиц есть у ВТБ в 2022 году

- Тарифы ВТБ Брокер

- Сравнение вкладов в крупнейших банках

- Вход

- Услуги и продукты ВТБ Инвестиции

- Аналитика и техподдержка

- Наша оценка сервиса

- Главные критерии отбора брокера

- Тарифы

Выбор оптимального брокера

Сразу отметаем брокеров с обязательными месячными платежами и платой за депозитарий.

У нас остались 6 брокеров имеющие из расходов только комиссии за сделку:

- Открытие — 0.08%

- ВТБ — 0,05%;

- БКС — 0,3%

- Сбербанк — 0,06%.

- Финам — 0,05% или 0%.

- Уралсиб — 0,0475%.

Сомнения:

Уралсиб под вопросом. Тарифы на Мосбирже конечно «вкусные». Но все портит минимальная плата в 100 рублей за сделки на СПБ. Скорее нет, чем да.

Сбер вообще не имеет доступа на СПБ. Но это же СБЕР. ))) Как можно пройти мимо.

Дополнительно можно добавить в список кандидатов брокеров с минимальными депозитарными расходами.

| Брокеры | Комиссия за сделку | Депозитарные расходы, в год |

| Промсвязьбанк | 0,25% | 0,012% |

| Газпромбанк | 0,06% | 0,015 — 0,023% |

В финальном списке осталось 8 кандидатов:

- Открытие;

- ПСБ;

- Финам;

- БКС;

- ВТБ;

- ГАЗПРОМБАНК;

- УРАЛСИБ;

- СБЕРБАНК.

Продолжаем отсев.

Если нужна наивысшая надежность — то выбор естественно падет на госбанки — Открытие, ВТБ, Сбер или ПСБ. Но помним, у Промсвязьбанка есть санкционный список ценных бумаг (в первую очередь конечно же ETF под запретом). И как у Сбера — нет доступа на СПБ. Нет, спасибо! Хочется полного функционала и доступа на все биржи, как у остальных брокеров.

Еще сократить список кандидатов можно — возможностью/невозможность личного посещения офиса. Возможно в вашем месте проживания нет отделений нужного брокера. Вычеркиваем.

Ну а дальше … считаем выгоду от использования. С учетом вашего капитала. Частоты торговли и суммы торгового оборота. Нужности-ненужности доступа на другие площадки (помимо Московской биржи).

Спасибо за внимание! Сигнализируйте об ошибках и неточностях. Удачных инвестиций с низкими комиссиями!

Удачных инвестиций с низкими комиссиями!

Выгодно ли открывать вклад ВТБ сегодня?

На фоне западных санкций Банк России повысил ключевую ставку до 20,0% годовых, но затем начал ее постепенно снижать.

«Решение о повышении ставки до 20% было антикризисной мерой. Снижение ключевой ставки будет способствовать структурной перестройке экономики, не создавая проинфляционных рисков», — говорится в релизе ЦБ.

Динамика процентных ставок по вкладам в дальнейшем будет зависеть от изменения ключевой ставки.

«Опыт прошлых лет подсказывает, что после столь резкого повышения ключевой ставки ждать дальнейшего ее роста не приходится. Теперь ЦБ будет постепенно снижать ставку, а вслед за ней пойдут вниз и проценты по депозитам. Но этот процесс может затянуться на несколько месяцев», — считает экономический обозреватель Top-RF.ru Виктор Давиденко.

Глава ЦБ Эльвира Набиуллина заявляет, что пространство для дальнейшего снижения ключевой ставки сузилось.

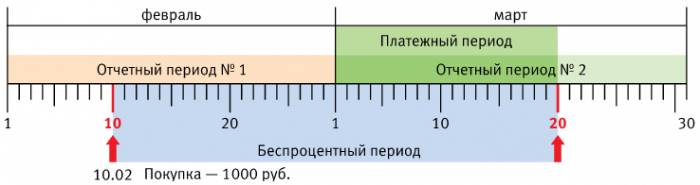

Учитывая тенденцию к уменьшению доходности депозитов, население сейчас выбирает все более долгосрочные инструменты вложения, чтобы зафиксировать текущие ставки до их очередного снижения. По оценке ВТБ, уже в начале 2023 года вкладчики будет размещать свои накопления на депозиты сроком от года.

Мы видим, что, несмотря на снижение доходности депозитов, приоритетным инструментом для сбережений в России остаются рублевые вклады. На наш взгляд, в текущей ситуации вложение средств на длинные сроки — это действительно надежная стратегия», — комментирует Мария Воронина, заместитель начальника управления «Сбережения» ВТБ.

Все вклады ВТБ застрахованы. Возмещение по вкладам, если наступил страховой случай, выплачивается в размере 100% суммы депозитов в банке, но не более 1 400 000 рублей. Генеральная лицензия Банка России №1000.

Что представляет собой услуга

Дополнительную прибыль от размещения собственных денежных средств можно получать не только посредством открытия депозитного счета. Гораздо более выгодным вариантом является услуга онлайн брокер ВТБ. Осуществлять фондовые операции клиент может самостоятельно или при помощи услуг опытного специалиста-брокера.

Общая информация

ВТБ брокер предоставляет широкий выбор различных инструментов по заработку прибыли, которые могут быть выбраны на усмотрение клиента. Ими являются фьючерсы, опционы, облигации и пр. Доход складывается по результатам сделок по купле и продаже ценных бумаг или валюты. Стать участником биржевых торгов может каждый желающий, располагающий определенной суммой свободных денежных средств.

Онлайн брокер от ВТБ дает своим клиентам возможность зарабатывать прибыль, не выходя из дома, имея под рукой компьютер и свободный выход в интернет. Торги на бирже осуществляются круглосуточно, поэтому клиент не ограничен по времени в совершении операций по купле-продаже ценных бумаг.

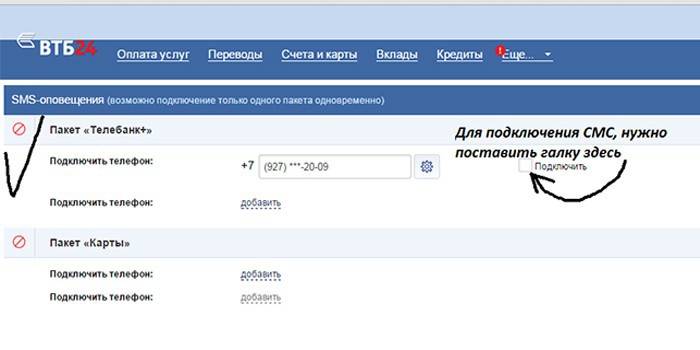

Группа ВТБ идет в ногу со временем, ею разработано специальное приложение для смартфонов, работающих на различных операционных системах. Оно устанавливается на телефон и дает клиенту возможность выполнять вход в свой личный кабинет прямо с устройства в любое удобное время.

На сегодняшний день многие фондовые компании предлагают всем желающим увеличить свой капитал, однако банк ВТБ станет лучшим помощником для вас в этом непростом деле. С его помощью вы сможете легко и быстро увеличивать сумму на своем счету.

ВТБ 24 на сегодня является не только брокером на фондовых биржах, но и надежных финансовым партнером для совершения сделок.

Стать участником торгов на фондовой бирже через брокерские услуги ВТБ довольно просто. Для этого нужно открыть счет в банке и разместить на нем минимальную сумму в 30000 рублей. Далее банк потребует предоставить необходимый пакет документов.

После подписания всех необходимых документов клиент получает данные для доступа в личный кабинет фондовой биржи, а также комплексную защиту своих персональных данных, называемую Inter Pro. Помимо того, особые условия предлагаются юридическим лицам и профессиональным инвесторам.

NASDAQ, Deutsche Borse, NYSE — это всемирно известные торговые площадки, на которых свою деятельность осуществляет ВТБ онлайн брокер.

Если клиент желает осуществить инвестиции в предприятие, то минимальная сумма вложения составляет 50000 долларов. Компания за пользование услугами взимает с клиента комиссию от полученной им прибыли. Размер ее устанавливается согласно тарифам банка и составляет минимум 1,5 %.

Если клиент желает осуществить инвестирование в еврооблигации, то минимальная сумма вложений равна 200000 евро. Выпуском облигаций занимаются такие гиганты промышленности России, как Газпром, Норильский никель, Северсталь и многие другие. Клиент посредством онлайн брокера ВТБ может стать заемщиком любому и названных компаний.

Обзор тарифов

Трейдер перед началом своей инвестиционной осуществляет выбор тарифного плана:

- Инвестор стандарт является оптимальным вариантом для новичка на фондовой бирже. Для начала деятельности по этой программе минимальная сумма взноса составляет 100000 рублей. Комиссия, взимаемая брокерам за собственный услуги, равна 0,0413 % от полученной прибыли.

- Профессиональный стандарт является максимально выгодным тарифом для профессиональных инвесторов. Комиссия, взимаемая брокером, варьируется от заработанной суммы прибыли и находится в диапазоне 0,02124-0,0472 %.

Все тарифы онлайн брокера ВТБ предусматривают взимание фиксированной комиссии в размере 150 рублей. Такие услуги, как маржинальное кредитование и подача заявок по телефону не облагаются комиссией.

Частные лица также могу приумножать свой капитал, открыв счет на брокерское обслуживание. Выполнить необходимые условия появится возможность управления активами непосредственно в личном кабинете.

Брокерское обслуживание от ВТБ

Новичку бывает достаточно непросто разобраться во всех тонкостях и принципах работы системы онлайн брокер от ВТБ.

Онлайн брокер от ВТБ 24 является своеобразным финансовым консультантом для клиентов по вопросам проведения торгов на фондовых биржах. Онлайн брокер предоставляет своим участникам информацию о новых методах получения дохода, принимает, обрабатывает и исполняет заявки на проведение тех или иных операция на бирже.

Зайдя в личный кабинет, клиент видит всю актуальную на данный момент информацию о деятельности биржи, получает новости, осуществляет выгодные финансовые операции.

Личный кабинет клиента

Онлайн брокер от ВТБ и его Личный кабинет — это один из самых востребованных и удобных сервисов, дающих возможность клиенту осуществить заработок как на федеральной, так и на международной фондовой бирже.

Рассмотрим основные преимущества сервиса:

- Существует возможность использовать услуги персонального консультанта.

- Клиент может перенести свою позицию на бирже на любое удобное для него время.

- Клиент может получить доступ в Личный кабинет, посредством которого он будет совершать финансовые операции на выбранной фондовой бирже.

- Составлять индивидуальные портфели ценных бумаг.

- Разрабатывать уникальные инвестиционные стратегии.

- Посредством личного кабинета осуществлять операции с ценными бумагами (облигациями, опционами, фьючерсами).

ВТБ выставляет своим клиентам условие – иметь счет на минимальную сумму в 100000 рублей.

При грамотном походе в работе с данной системой, ваши расходы будут самыми минимальными.

Капитал брокер от ВТБ

ВТБ Капитал брокер предоставляет своим клиентам осуществлять финансовые операции с ценными бумагами и валютой не только на федеральном, но и международном уровне. Посредством личного кабинета можно выбрать любую доступную для проведения торгов биржу.

Не так давно ВТБ Капитал брокер осуществляла свою деятельность под иным названием — ООО Мос-брокер.

ВТБ Капитал брокер является дочерним подразделением группы ВТБ и предоставляет своим клиентам следующий перечень услуг:

- аналитика;

- удаленный доступ;

- маржинального кредитования.

ВТБ Капитал брокер выполняет свою деятельность в соответствии с действующим законодательством, имеет все необходимые лицензии, разрешения. Сотрудники компании является высококвалифицированными опытными специалистами, а ее уставный капитал по величине превосходит другие организации. ВТБ Капитал брокер — это надежный партнер, включенный в федеральный реестр Удостоверяющих центров.

ВТБ Капитал брокер предлагает для физических и юридических лиц быстро открыть счет. Для этого, прежде всего, необходимо зарегистрироваться на сайте банка.

ВТБ Капитал брокер дает своим клиентам преимущество в продаже ценных бумаг на фондовых рынках, позволяя таким образом зарабатывать значительную прибыль от вложения собственных денежных средств.

Форекс брокер ВТБ

ВТБ 24 Форекс брокер является одним из известнейших компаний во всем мире. Организация осуществляет свою успешную деятельность вот уже более 6 лет. Сфера деятельности ВТБ 24 Форекс брокер базируется на оказании финансовых и инвестиционных услуг. Все операции осуществляются посредством использования платформ OnlineBroker и QUIK.

Услуги, предоставляемые онлайн брокером ВТБ, включают следующий сервис:

- Поддержку клиентов 24 часа 7 дней в неделю.

- Возможность пройти бесплатное курсовое обучение для самостоятельной работе на биржевой площадке.

- Дает возможность осуществлять фондовые операции не только на рынке Форекс, но и на любом другом из предоставленного перечня, в том числе международного уровня.

ВТБ 24 брокер дает своим клиентам выбрать оптимальный способ проведения сделок: через мета-трейдер, реутерс диалинг, онлайн сервис, ЕБС, по телефону.

Персональный брокер от ВТБ 24

Персональный брокер – это особая VIP услуга от ВТБ 24 для некоторых инвесторов. Является особым видом брокерского обслуживания со своими преимуществами и особенностями.

Персональный брокер онлайн от ВТБ дает своим клиентам возможность получить персональную консультацию по действию рынка Форекс, выгодности тех или иных видов вложений, правил работы в системе, а также новостей. Персональный брокер также принимает заявки от клиентов и выполняет их.

Преимущества Персонального брокера онлайн

Услуга персонального брокера онлайн от ВТБ снабжена рядом неоспоримы преимуществ. Рассмотрим основные из них:

- Клиент получает возможность индивидуального подхода для решения возникших проблем.

- Клиент имеет возможность получения самой выгодной инвестиционной стратегии на данный момент.

- Клиент может выполнять хеджирование своих позиций за пределами фондового рынка.

- Все счета клиента находятся под его непосредственным контролем. Сотрудник-брокер лишь озвучивает выгодные направления вложения денежных средств, тогда как решение полностью остается за клиентом.

- Клиент-участник системы Персональный онлайн брокер от ВТБ имеет собственную выделенную горячую линию для связи со своим специалистом, готовым ответить на его вопросы. По телефону при помощи услуг брокера он может осуществлять различные операции на фондовых рынках.

Благодаря персональному подходу и гибкости, можно зарабатывать как на повышении, так и понижении, в зависимости от выбранной стратегии. Капитал быстро приумножается, если в торговле помогают профессионалы.

Условия

Услуга Персонального брокера онлайн доступна тем клиентам, которые располагают объемами инвестирования на сумму от 5000000 рублей. Комиссия, взимаемая брокером за свои услуги, составляет 0,2 % от суммы ежедневно оборачиваемых денежных средств клиента на бирже. Также существует дополнительная фиксированная комиссия, равная 10 рублям за каждую заключенную сделку.

ВТБ 24 брокер считает в качестве суммы ежедневного оборота доход, полученный от сделок по операциям с ценными бумагами и валютой за установленный промежуток времени. ВТБ взимает с клиента комиссию, равную 1,5 % от минимального оборота по операциям с валютой (до 30 000 единиц). Если оборот превышает минимальную сумму в 30000 единиц, то в этом случае комиссия будет рассчитана иным способом. Подробнее о нем прописано в тарифах на обслуживание.

Владельцы пакетов услуг Прайм, Привилегия или Приоритет могут дополнительно подключить Персонального онлайн брокера. Им достаточно зайти в Личный кабинет и выбрать соответствующий раздел или обратиться лично в отделение банка с соответствующим распоряжением. Всем прочим инвесторам для подключения данной услуги стоит позвонить по телефону горячей линии и получить более точные сведения о том, в каком именно отделении ее можно подключить.

Какие депозиты для физлиц есть у ВТБ в 2022 году

Банк ВТБ полностью обновил базовую линейку вкладов для физических лиц. Раньше у ВТБ было три основных депозита — «Выгодный» под максимальный процент, «Пополняемый», а также «Комфортный» с частичным снятием. Их больше нет.

Но в итоге на сегодняшний день ситуация только усложнилась. Вместо трех базовых депозитов остался один, зато появилось сразу несколько сезонных промо-предложений.

Теперь обычным физлицам доступы базовые «Вклад в будущее» и «Большие возможности», которые можно открыть в рублях РФ и юанях, а также целый ряд промо-предложений:

✓«Первый» и «Управляемый» на срок 91 день;

✓«Новое время» на срок 181 день;

✓«Надежная основа» на срок 370 дней;

✓«История успеха» на срок 548 дней.

✓«Стабильный» на срок 1095 дней.

! Кроме того, имеются специальный пенсионный депозит, предложение для «новых клиентов», а также накопительные счета «Копилка» и «Сейф», позволяющие накапливать, но в то же время держать деньги под рукой.

Какой же из них будет самым выгодным для обычных физических лиц без пакета услуг «Привилегия»?

Тарифы ВТБ Брокер

В соответствии с тарифами банка, он взимает плату за предоставление услуг:

- брокерских;

- депозитарных.

Комиссия по брокерским услугам насчитывается в процентах от суммы сделок. Процентная ставка имеет зависимость от тарифного плана, выбранного клиентом, в среднем, она находится в пределах 0,01-0,15%.

Узнать размеры комиссии по конкретным услугам брокера, проводимых на срочном рынке, клиенты могут на сайте ВТБ. Они представлены в разделе «Тарифы» на странице сайта банка https://broker.vtb.ru/services/stock/tariffs/.

Клиентам, сотрудничающим с ВТБ, банк предлагает скидку в размере 10% на комиссию брокера при заключении договора с организациями, предложенными этим финучреждением. При использовании брокером денег клиента, ему начисляется вознаграждение в размере 1,5% годовых с учетом каждого полного дня пользования средствами.

Сравнение вкладов в крупнейших банках

Сравним наиболее доходные срочные депозиты (без учета комплексных предложений) в крупных банках России.

✓ Сбербанк «СберВклад» до 16,0% → от 100 000 руб. на 1-3 мес.

✓ Россельхозбанк «Доходный» до 16,00% → от 10 000 руб. на 182 дн.

✓ ВТБ «Первый» до 18,27% → от 30 000 руб. на 91 дн.

✓Райффайзенбанк«Фиксированный»до 18,40% → от 50 000 на 91-180 дн.

✓ Открытие «Надежный» до 18,50% → от 50 000 руб. на 91 дн.

✓Почта-Банк«Горячий сезон»до 18,50% → от 10 000 руб. на 91 дн.

✓ МКБ «МЕГА Онлайн» до 18,50% → от 1 000 руб. на 3 мес.

✓ Газпромбанк «Копить» до 18,68% → от 100 тыс. руб. на 91 дн.

✓ Альфа-Банк «Альфа-вклад» до 18,70% → от 5 млн руб. на 184 дн.

✓ Промсвязьбанк «Щедрый процент» до 19,00% → от 100 тыс. руб. на 91 дн.

✓Совкомбанк«Оптимальный»до 19,00% → от 50 000 руб. на 90 дн.

Доходность на сегодняшний день уточняйте в банках!

Вход

Где получить логин и пароль

Получение данных для входа зависит от того, каким образом клиент открывал счет. Если в отделении банка, то ему должны были выдать карту переменных кодов. Она доступна в личном кабинете в разделе настроек. Пользователь сможет распечатать ее при необходимости.

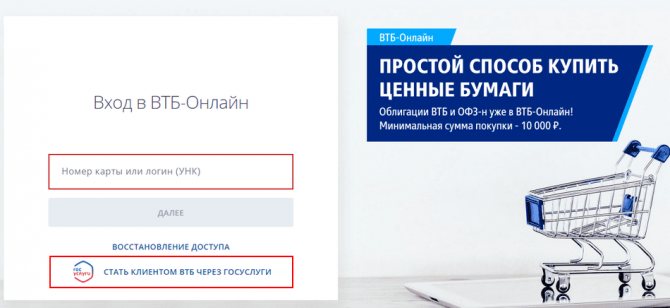

При оформлении счета в разделе Инвестиций в Интернет банке ВТБ Онлайн, то информацию можно посмотреть в том же разделе персональной информации. Логин расположен в разделе «Продукты» в главном меню ЛК.

Восстановление доступа

В случае утери пароля ВТБ Инвестиции допускает восстановление доступа. Для этого существует специальная опция на вкладке входа в ЛК https://online.vtb.ru/content/v/ru/login.html#/. Открывается меню из 3 вариантов:

- Не помню логин.

- Пароль.

- Что такое логин (УНК).

Эта инструкция касается веб версии терминала. В случае авторизации через мобильное приложение, необходимо зайти во вкладку Продукты и выбрать далее брокерский счет, нажав на кнопку Действия.

Где найти номер договора

Существует 4 варианта посмотреть номер соглашения:

- открыть вкладку «Еще» и далее перейти на информацию о пользователе;

- перейти в Личный Кабинет ВТБ-Онлайн. Далее в разделе Инвестиций нажать на кнопку инвестиционного соглашения. Через мобильное приложение нажать на брокерский счет, открывается подробная информация;

- при оформлении через офис договор распечатывается и выдается на руки клиенту;

- ЛК — Раздел профиля.

Чтобы изменить свой пароль для авторизации и входа, необходимо знать доверенный номер телефона, логин, пароль и номер договорного соглашения.

Услуги и продукты ВТБ Инвестиции

В рейтинге Московской биржи, опубликованной в январе текущего года, ВТБ занял 3 место по числу зарегистрированных и активных клиентов, а также 5 место по торговому обороту. Индивидуальный инвестиционный счет в банке открыли почти 540 тысяч россиян (3 место по РФ). Это говорит о том, что брокер входит в число лучших для открытия брокерского счета и долгосрочного сотрудничества.

Для новичков ВТБ подготовил бесплатный раздел Школа Инвестора. Здесь с помощью текстовых и видео-уроков можно ознакомиться с основами ведения торговли на фондовом рынке.

ВТБ Инвестиции имеет лицензии на оказание всех типов посреднических услуг:

- открытие и обслуживание брокерских счетов;

- предоставление доступа к IPO и SPO;

- продажа облигаций федерального займа населению;

- предоставление аналитической информации клиентам.

Неквалифицированные инвесторы могут вести торги на Московской и Санкт-Петербургской биржах. Для квалифицированных инвесторов ВТБ открывает доступ к мировым торговым площадкам, в числе которых LSE, Hong Kong Stock Exchange, NASDAQ, NYSE и XETRA.

Помимо основных инструментов для торговли у ВТБ есть и собственные инвестиционные продукты:

- структурные продукты для квалифицированных инвесторов, которые сочетают в себе долговые активы и деривативы;

- биржевые паевые инвестиционные фонды;

- облигации и еврооблигации ВТБ;

- торговые платформы: мобильное приложение «Мои инвестиции», OnlineBroker для компьютера и доступ к торговому терминалу QUIK.

Аналитика и техподдержка

Аналитический раздел сайта broker.vtb.ru следует признать не очень удачным. Ежедневно публикуемая оценка динамики «голубых фишек» основана только на техническом анализе. Прогнозы курса акций крупнейших компаний не учитывают ни их фундаментальных показателей, ни дивидендных ожиданий, ни общей ситуации на рынках, Отраслевые обзоры и комментарии выходят редко, а те, что имеются, давно потеряли актуальность. Несколько лучше смотрится аналитика валютного и товарного рынков, но и она ограничивается краткой компиляцией на основе новостных лент. Это тем более странно, что по итогам ряда лет, в т.ч. и 2020, аналитическая команда ВТБ была признана лучшей в России по результатам опроса журнала Institutional Investor (США). От солидного и амбициозного брокера с входным порогом 100 тыс. руб. можно было ожидать намного более профессионального подхода.

Рекомендую прочитать также:

Что такое ставка LIBOR и нужна ли она инвестору

К чему может привести сговор между банками: говорим о cтавке LIBOR

Удобное решение реализовано для техподдержки клиентов в особенно сложных ситуациях, подразумевающих квалифицированные действия с обеих сторон. Для этого от клиента требуется загрузить и установить приложение для удалённого доступа к компьютеру TeamViewer. После этого сотрудник техподдержки запрашивает разрешение на подключение к компьютеру клиента для управления им. Весь процесс можно наблюдать и контролировать в режиме реального времени. По завершении сеанса сотрудник отключается от компьютера и без нового согласования с клиентом снова подключиться к нему уже не сможет.

Наша оценка сервиса

Плюсы

Преимущества работы с ВТБ Мои Инвестиции:

- Надежность. Брокерские услуги предоставляют с 2003 года – на базе банка с государственным участием.

- Быстрое открытие счета – онлайн. Даже если инвестор не является клиентом банка ВТБ.

- Инвестиционный робот-советник. Подскажет, как собрать портфель ценных бумаг под финансовые цели клиента. Подробнее – здесь.

- Широкий выбор финансовых инструментов (10 000+). Брокер дает доступ к и Санкт-Петербургской, и Московской бирже. Выбор не ограничивается российскими акциями: есть и еврооблигации, и долларовые фонды.

- Есть возможность покупки валюты лотом менее 1 000 у.е. и получения дивидендов/купонов по облигациям прямо на карту. Валюта поступает моментально. Очень удобно для покупки зарубежных акций.

- Низкие комиссии. По размеру комиссионных ВТБ входит в тройку ведущих брокеров – наравне с БКС и Сбербанком.

- Упрощенный вычет по ИИС. ВТБ – первый (и на данный момент – единственный брокер!), который присоединился к упрощенному порядку предоставления вычетов по ИИС. Теперь налоговый вычет типа А можно получить в пару кликов: без заполнения декларации, предоставления подтверждающих документов и посещения налоговой. Все происходит онлайн – через личный кабинет налогоплательщика (ЛКН). Данные для ФНС будут передавать ВТБ. Схема простая: пополняем ИИС. В следующем году ВТБ направляет соответствующие сведения в налоговую. А ФНС проверяет расходы. Если все в порядке, пред заполненное заявление-уведомление появляется в ЛКН. Останется только подписать его электронной подписью, указав реквизиты счета для возврата НДФЛ, и дождаться поступления средств. Камеральная налоговая проверка займет 1 месяц (!) вместо 3-х. Затем средства перечислят в течение 15 дней. Отзывы реальных клиентов подтверждают: опция очень полезная.

- Персональный финансовый советник для клиентов с капиталом 30+ млн. руб.

- Сильная аналитика и инвестиционные идеи.

- 4 торговые системы на выбор клиентов.

Минусы

В числе недостатков:

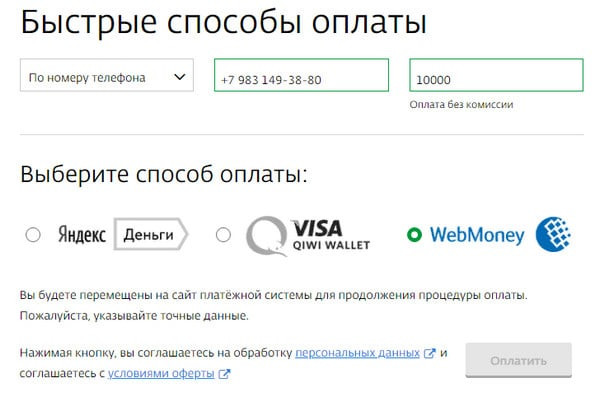

- Комиссия, лимиты и временные ограничения за пополнение с карт других банков. Платежи доступны только с 10.00 до 18.30 по МСК. И только по будням.

- Необходимость получать дебетовую карту ВТБ. Без нее заказать вывод просто не получится.

- Техподдержка. Не все специалисты саппорта компетентны. При возникновении “сложных” вопросов клиента часто перенаправляют от одного оператора к другому.

- Комиссия биржи. Она не включена в комиссию брокера (как у многих компаний) и удерживается отдельно.

- Маржинальное кредитование активируется автоматически. В отзывах клиенты отмечают списание дополнительных комиссий за торговлю с плечом, хотя ее активировать не планировали. Если не рассчитаете комиссию самостоятельно, и денег на открытие позиции на брокерском счете не хватит, – брокер может “загнать” в маржу.

Оценка

| Критерий | Оценка |

| Надежность | 5/5 |

| Работа мобильного приложения и торгового терминала | 4/5 |

| Комиссии | 4/5 |

| Служба поддержки | 3/5 |

| Платежные операции | 3/5 |

| Отзывы вложивших деньги клиентов | 4/5 |

Итоговая оценка: 3,83 / 5. ВТБ Мои Инвестиции привлекает низкими комиссиями на фондовом рынке, широким выбором финансовых инструментов (10 000 +) и надежностью. На этом плюсы заканчиваются. Диалоги со специалистами поддержки часто не завершаются решением вопроса клиента. Ответа на горячей линии можно ждать несколько минут, пока один оператор переводит диалог на другого. Основной бизнес ВТБ – банковское обслуживание, поэтому “профильных” саппортов не так много.

Платежные операции “привязывают” к карте ВТБ. По правилам брокера вывод осуществляется только на дебетовые карты одноименного банка. Хотите/не хотите – оформлять пластик придется.

Из минусов – отсутстивие преждупреждений о маржин-коллах и автоматическая активация маржи при недостатке средств на счете. Мобильное приложение тоже вызывает вопросы. Софт часто вылетает, а всплывающие уведомления о технических работах мешают работе на финансовых рынках.

Главные критерии отбора брокера

На что обратить внимание?

Перед выбором правильного брокера (подходящего именно вам) нужно четко для себя понять — какой будет ваш стиль торговли. Или к какой категории вы себя относите:

- спекулянт — частые, практически ежедневные сделки;

- трейдер или среднесрочный инвестор — несколько сделок в неделю, может быть в месяц. Но в любом случае торговля ведется каждый месяц.

- долгосрочный инвестор — несколько сделок в год.

Дополнительно. Каким капиталом вы располагаете? Будете ли выводить-вводить денежные средства на брокерский счет? Примерно какими суммами и периодичностью.

Один и тот же брокер может быть выгоден для трейдера. Но совершенно «разорителен» для пассивного инвестора. И наоборот.

В чем логика?

Мы упираемся в торговые расходы. Основные это:

- плата за сделки — процент от суммы операции;

- плата за депозитарий;

- минимальная месячная плата, которую клиент обязан уплатить брокеру.

Первая статья расходов есть абсолютно у всех брокеров. В среднем по рынку она примерно одинаковая. «Разброс» составляет 30-50%.

Депозитарные услуги. У кого-то плата «зашита» в комиссии за операции и как бы не взимается. Другие берут какой-то минимальный уровень. Третьи высчитываю с клиента по полной. В итоге, планка комиссий может составлять от нуля до нескольких сотен в месяц.

Третий пункт. Как и депозитарные расходы — плата может варьироваться от нуля до 200-300 в месяц и выше. Обычно с клиента вычитается сумма, за минусом торговых издержек, понесенных за текущий месяц.

Например, минимальная плата составляет 200 рублей. А трейдер уплатил комиссий за сделки 150 рублей (покупал-продавал ценные бумаги). В конце месяца брокер дополнительно спишет — 50 рублей.

Вернемся к нашим баранам, то есть брокерам.

Рассмотрим две противоположные ситуации.

Есть 2 человека: трейдер и инвестор. У каждого по 100 тысяч рублей.

Имеется 2 брокера, с различными торговыми условиями.

| Тарифы брокера | Комиссия за сделку (от оборота) | Фиксированные ежемесячные расходы (депозитарий) |

| Брокер А | 0,05% | нет |

| Брокер Б | 0,025% | 200 рублей |

Вопрос. У кого условия лучше?

Трейдер совершает по несколько сделок в день. Оборачивая капитал за месяц в несколько раз (а то и десятки-сотни раз).

Торгует каждый день. Утром купил на сто тысяч. Вечером продал на 100 тысяч. За месяц выходит 20 торговых дней.

Итого: его месячный торговый оборот составит 4 миллиона рублей.

Для него важны прежде всего уровень комиссий за сделки. Остальные расходы второстепенны.

Если ставка брокера 0,05%, расходы трейдера составят — 2 000 рублей в месяц.

Выберет трейдер брокера с комиссией в 0,025% — сразу экономит 1 000 рублей. Пусть даже у него будет плата за депозитарий — 200 рублей в месяц. Все равно трейдер будет типа «в плюсе» +800 рублей его выгода, по сравнению с первым брокером.

Позиция долгосрочного инвестора будет прямо противоположенная. Ему нужно купить один раз. На всю сумму.

У брокера А он заплатит 50 рублей (0,05% со 100 тысяч). У брокера Б — 25 рублей (0,025%). Разница невелика.

Депозитарий — либо ноль, либо 200 рублей.

Итого: издержки 50 рублей у первого брокера против 225 у второго (с депозитарием). Разница на расходах в 4,5 раза!

Отдельно нужно отметить такое понятие, как активный месяц. Обычно, если в месяце были сделки по покупки-продажи, включается депозитарный счетчик. Если сделок не было — плата не взимается.

И вот здесь мы плавно подходим к такой штуке, как пополнения брокерского счета собственными деньгами.

Например, инвестор пополняет счет дополнительно на 10 000 рублей ежемесячно.

В комиссиях за операции это будет 5 и 2,5 рубля соответственно. Но с учетом обязательных депозитарных расходах, мы получаем просто колоссальный разрыв в 40 раз!!! Пять рублей против 202,5!!!

Плюс возможны поступления денег на брокерский счет не только от себя. Но и в виде дивидендов и купонов.

И придется либо ежемесячно дополнительно «отслюнявливать» по 200 рублей за депозитарий, если нужно будет реинвестировать прибыль. Либо сокращать количество активных месяцев в году. Например, совершать сделки раз в квартал или реже.

Это не постулат, а общее правило. Некое среднее. Но как всегда, есть масса исключений.

Например, для игроков с крупными суммами.

Есть у меня допустим пара миллионов. Хочу разово вложиться на долгий срок. В рост активов или получение небольшого пассивного дохода от дивидендов или облигаций. Доход буду в будущем выводить со счета и «тратить на жизнь».

Мои разовые расходы на покупку бумаг будут у брокера А — 1 000 рублей (0,05% от 2 млн.) А у второго — 700 рублей (500 за оборот (0,025%) + 200 рублей депозитарий).

Тарифы

После начала сотрудничества с брокером ВТБ клиенты сразу отмечают преимущества тарифного плана:

- Комиссия компании составляет всего 0,012%.

- На бирже действует комиссия 0,01%. Это привлекательные условия обслуживания – самые выгодные среди других российских брокеров. Именно поэтому с компанией ВТБ начинают сотрудничать все больше граждан.

- Небольшая комиссия за снятие средств. Если клиент отправляет заявку на вывод меньше 300 000 рублей – дополнительные налоги отсутствуют. Это помогает избегать напрасных расходов для начинающих инвесторов, которые недавно пришли на фондовый рынок. Если выводить сумму больше 300 000 рублей, понадобится заплатить налог величиной всего 0,2%.