Когда обновляется кредитная история

Содержание:

- Части документа, на которые стоит обратить внимание

- Влияние просрочек

- Особенности подачи заявки на кредит

- На что смотрят банки

- Кто обращает внимание на кредитную историю

- Обнуление КИ

- Как избавиться от плохой кредитной истории?

- Что такое КИ и у кого она находится

- Виды КИ

- Банк России

- Типы просрочек и степень их влияния на КИ

- Как не пропустить платеж и избежать просрочки

- Информация о кредитной истории

- Как часто происходит обновление

- Заключение

Части документа, на которые стоит обратить внимание

КИ включает в себя следующие блоки:

- Личные данные: ФИО, серия и номер паспорта гражданина, информация о прописке и другие данные паспорта, дата и место рождения, номера ИНН, СНИЛС (если они есть).

- Основная часть документа, содержащая сведения о выплачиваемых и погашенных займах. В этом же разделе собрана информация об имеющихся просроченных платежах, непогашенных остатках, судебных решениях, взыскании задолженностей по услугам ЖКХ, алиментам. Также в этой части может содержаться персональный рейтинг заемщика, который влияет на решения финансовых организаций о выдаче кредита.

- Закрытая часть. Содержит данные о том, какие финансовые организации выдавали заем, кто запрашивал сведения, кому уступали задолженность.

- Информационная часть, где описывается, куда обращался гражданин и по каким причинам ему отказывались выдавать кредит.

Влияние просрочек

При какой просрочке будет портиться кредитная история? Задержки при просроченных выплатах повлияют на КИ в любом случае. Если деньги вносились несвоевременно, просрочка обязательно негативно влияет на кредитную историю: такие ошибки становятся наиболее частой причиной ухудшения рейтинга заёмщика и порчи КИ.

Замечая в кредитной истории допущенные просрочки, кредитор делает вывод, что клиент не сможет добросовестно и в установленные графиком сроки выполнять свои долговые обязательства. Заёмные деньги вряд ли будут выданы, ведь это невыгодно для финансовой организации.

Но при рассмотрении заявок принимаются во внимание различные факторы:

- суммы задолженностей по всем кредитам;

- количество и длительность задержек;

- наличие ещё действующих просрочек;

- кредитная нагрузка (общее число не закрытых договоров).

Учитываются финансовое состояние и статус заёмщика: занятость, заработок, трудоустройство, ежемесячные обязательные расходы.

Особенности подачи заявки на кредит

Испортить внутрибанковский рейтинг можно следующими действиями:

- Указать в анкете, что земельный участок является вашей собственностью, хотя на самом деле он принадлежит родственнику.

- Сбивчиво отвечать на вопросы сотрудника банка, нервничать и путаться в ответах (после этого вас признают неблагонадежным клиентом и добавят в черный список).

Официальная кредитная история может быть испорчена такими способами:

- Сотрудник банка сам допустил ошибку и внес неверные сведения о вас. Данную ситуацию можно исправить, обратившись в БКИ и предоставив необходимые документы, подтверждающие вашу правоту. В течение 30 дней заявление рассмотрят, после чего будет принято решение об исправлении КИ.

- В прошлом вы пропускали платежи и не погашали кредит вовремя.

Обязательные факторы

- Вы отправляли слишком много заявок на кредит. Если потенциальный заемщик 5 и более раз пытался получить ссуду, значит, он испытывает значительные финансовые затруднения. Банк решит не рисковать и в выдаче займа вам откажет. Если не желаете попасть в подобную ситуацию, найдите не более 3-х банков, предлагающих оптимальные условия кредитования, и подайте заявки. В случае отказа следует выждать несколько месяцев, и затем снова повторить попытку, однако уже с другими финучреждениями.

- В последнее время вы брали слишком много микрокредитов в МФО. Банки не желают видеть своими клиентами людей, которые выплачивают ссуды с завышенными процентными ставками. Все ваши многочисленные обращения в МФО за ссудами «до зарплаты» подтверждают, что вы очень нуждаетесь в средствах. Это сигнал о том, что вы не способны управляться с деньгами, копить их и экономить.

- Вы взяли много однотипных займов. Большинство банков предпочитают работать с клиентами, пользующимися «полезными» кредитами — например, ипотекой, либо автокредитом. Многочисленные мелкие займи свидетельствуют о том, что вам постоянно не хватает денег на элементарные вещи. Прежде чем обращаться в банк за ссудой, закройте несколько старых карт, полностью погасив задолженность.

- Вы допустили образование так называемой «пирамиды» кредитов — то есть каждый раз брали более крупную ссуду, чтобы погасить предыдущий займ. Для банка это означает лишь одно — за вами тянется целый шлейф долгов. И даже тот факт, что вы погасили все предыдущие кредиты, не спасает ситуацию.

Исправление

На что смотрят банки

Можно выделить несколько видов историй, от которых зависит решение банка при обращении в него за кредитом:

- Нулевая, то есть фактически в бюро нет никаких сведений о человеке, как о заемщике. Это не всегда хорошо, потому что фактически банк не знает, насколько вы хороший заемщик и чего можно от вас ожидать.

- Положительная, формируется в тех случаях, когда при возврате долгов не возникало никаких просрочек и не было спорных ситуаций, все соответствовало договору и составленному графику платежей.

- Отрицательные, образуются в случае возникновения проблем с оплатой, соответственно это любые просрочки, штрафные санкции банка, применяемые к заемщику.

Гораздо сложнее, когда уже есть отрицательная история. В этом случае банки просто могут не предоставить кредит и кредитную карту даже на небольшую сумму.

Кто обращает внимание на кредитную историю

Сведения о том, насколько платежеспособен и аккуратен был субъект КИ в исполнении своих финансовых обязательств, запрашиваются:

-

при подаче заявки на кредитование, покупку в рассрочку;

-

при оформлении кредитной или дебетовой карты, обладающей овердрафтом;

-

с целью формирования предодобренного предложения.

Банки и МФО могут получить доступ к данным только с согласия клиента. Согласие действует 2 месяца. Если в этот период был заключен договор, то у кредитора сохраняется доступ к КИ (по требованию) в течение всего срока действия соглашения с клиентом.

Чаще всего это происходит при подборе кандидатов на управленческие должности в таких отраслях:

-

госсектор;

-

банковская сфера, страхование;

-

крупные коммерческие компании.

Высокая закредитованность свидетельствует о низкой финансовой грамотности. Поэтому претенденту с плохой КИ, скорее всего, откажут в приеме на работу.

По данным БКИ, существует связь между аккуратностью при выплате кредитов и склонностью к риску. Водители, которые допускают крупные просрочки, чаще попадают в ДТП.

КИ нередко запрашивают страховые компании, чтобы предлагать клиентам справедливые цены на услуги. По той же причине согласие на доступ к КИ просят каршеринги.

Обнуление КИ

Если в течение 10 лет человек не пользуется банковскими услугами, кредитная история аннулируется. Если же потребитель будет подавать заявки, но отказ, информация об этом вносится в документ. Приобретение дорогостоящей покупки в рассрочку и своевременность ее погашения обязательно прописываются в истории. Поэтому обнуление документа происходит не так часто — слишком много действий заемщика влияют на обновление.

Чтобы точно узнать, обновляется ли отчет через десять лет, нужно помнить, что срок действия КИ неограничен, если банк регулярно передает сведения, связанные с заемщиком и его действиями.

Как избавиться от плохой кредитной истории?

Вы узнали, через какое время восстанавливается кредитная история, теперь приведем 8 рекомендаций о том, как не допустить низкий рейтинг:

- Платите вовремя. Часто деньги списываются с карты автоматически, при наличии на карте требуемой суммы. Своевременно обеспечьте нахождение денег в полном объеме.

- Если предстоит в будущем ипотека или крупный кредит, начните готовиться к этому заранее, чтобы быть уверенным в одобрении.

- Чтобы повысить рейтинг, финансовые аналитики рекомендуют взять небольшой займ в виде потребительского кредита. Оформите его на мелкую бытовую технику. Главное, чтобы ежемесячный платеж был комфортным и своевременным.

- Не гасите кредит досрочно. В понимании большинства людей, досрочное погашение – признак ответственного человека. В социальном плане это так, но для банка нет. Чем меньше тело долга, тем меньше банк получит средств в виде процентов.

- Не подавайте заявки в несколько банков одновременно. Это говорит об острой нужде и неумении жить по потребностям. Дождитесь решение первого банка и запрашивайте сумму во втором, если это будет необходимо.

- Если банк отказал в выдаче, рекомендовано обращаться повторно по истечении 30 мес. Часто банки отказывают, видя то, что другой банк вынес отрицательное решение, не разбираясь в причинах.

- Добросовестное пользование кредитными картами повышают рейтинг. У многих получается экономить с помощью кредиток, пользуясь кэшбэком. Но такой способ актуален для ответственных людей. Если не уверены – лучше не рисковать.

- Берите кредиты в банке, на карту которого получаете зарплату. Кредит доверия будет выше, а процентная ставка ниже.

Что такое КИ и у кого она находится

Подавая первую заявку на кредит, заемщики могут подозревать, что участвуют в открытии кредитного досье, которое хранится в специальной базе БКИ. Каждый раз, после внесения очередного платежа, оформления или закрытия долговых обязательств, клиент участвует в формировании своей кредитной истории.

Перед тем, как принять окончательное решение о выдаче заемной суммы, банк запросит из БКИ особый отчет, в котором будут указаны все события, связанные с кредитованием. Даже если банк отказывает по заявке, запись об этом появится в базе БКИ, с которой сотрудничает кредитор. Чем больше негативных записей в БКИ, чем серьезнее нарушения кредитного договора, тем меньше шансы на согласование выгодных условий.

Кредитная история (КИ) – досье на заемщика с записями об уже погашенных или текущих займах, из которого можно судить об ответственности и платежеспособности клиента.

Записи в КИ регулярно обновляются новой информацией:

- о внесении платежа в счет погашения кредита;

- об оформлении договора;

- закрытие кредитного долга (включая досрочное погашение);

- просрочке или ином нарушении договора с кредитором;

- подаче заявки на выдачу заемных средств;

- в запросах КИ со стороны кредиторов, других организаций.

Досье заемщика формируется за счет сведений, регулярно подаваемых кредитными организациями относительно погашения долга. Информацию кредитор подает в те БКИ, с которыми он сотрудничает. Это означает, что в другом бюро записей о заемщике может не оказаться.

Новые записи о клиенте передают в БКИ не сразу. На это отводится 5-дневный срок. От внимательности сотрудников банка и исправности системы обмена информацией с БКИ зависит корректность переданных сведений.

Чтобы исключить ошибку при обновлении КИ, заемщикам рекомендуется самостоятельно проверять состояние КИ, выявляя возможные ошибки и исправляя их.

Хотя специальной формы КИ не существует, есть единая структура данных, которые должны присутствовать в документе:

- Титульная часть с информацией о БКИ и персональными данными заемщика (ФИО, адрес, дата рождения, паспорт).

- Основной раздел с описанием кредитных обязательств, включая погашенные, своевременности и полноте погашения. Здесь указывают информацию о кредите – сумме долга, платежах, текущем статусе.

- Закрытый раздел (присутствует только в отчетах физлиц), где указана информация обо всех банках, МФО, других кредитных организациях, куда обращался клиент, и кто уже запрашивал КИ.

Собираясь получить отчет кредитования, заемщик должен владеть точной информацией, в каком из бюро хранится кредитная история, и обращаться именно туда.

Виды КИ

Достаточно условно можно разделить КИ на следующие группы:

- нулевые, что является свидетельством отсутствия обращений за получением кредита либо человек отказался участвовать в формировании досье;

- положительные – при расчете по взятым долгам не возникало никаких вопросов, все происходило согласно установленному графику;

- отрицательные – свидетельство серьезных проблем: просрочек, применения штрафных санкций, что и является основанием задать вопрос: восстанавливается ли кредитная история?

Нельзя не отметить существенные отличия в отношении разных компаний к качеству КИ. Если для одних сам факт отсутствия КИ уже плохо, то другие могут легко «закрыть» глаза даже на значительные задержки оплаты. Хотя, как правило, в качестве страховки, каждая из них поднимает проценты за использование полученных средств и серьезно ужесточает условия возврата.

Полная информация по заявителю попадает в БКИ, затем к тем компаниям, которые принимают решение о выдаче очередного транша. Причем её вполне достаточно для определенных выводов по вопросу предоставления либо отказа по кредитовым продуктам

Надеяться на то, что плохая кредитная история сама обнулится, серьезно не стоит, поэтому настолько важно серьезно подходить к формированию собственного досье

Банк России

Банк России предупреждает, что единственным официальным сайтом Банка России в информационно-телекоммуникационной сети «Интернет» является сайт, размещенный по адресу: www.cbr.ru.

Любые другие Интернет-сайты, имеющие созвучные или схожие доменные адреса, не имеют отношения к Банку России. В связи со случаями мошенничества в сети «Интернет», приводим некоторые рекомендации, которые помогут Вам обеспечить конфиденциальность информации, хранящейся в бюро кредитных историй и Центральном каталоге кредитных историй:

- не передавайте свои паспортные данные, код субъекта кредитной истории и дополнительный код субъекта кредитной истории посторонним лицам;

- не отвечайте на письма, присланные по электронной почте, которые под различными предлогами запрашивают Вашу конфиденциальную информацию.

Кредитная история – информация, состав которой определен Федеральным законом от 30.12.2004 № 218-ФЗ «О кредитных историях», и характеризующая исполнение субъектом кредитной истории принятых на себя обязательств по договору займа (кредита), а также иному договору или обязательству, предусмотренным Федеральным законом № 218-ФЗ.

Субъект кредитной истории – юридическое или физическое лицо (в том числе индивидуальный предприниматель), которое является заемщиком по договору займа (кредита), поручителем, принципалом, в отношении которого выдана банковская гарантия, или в отношении которого вынесено вступившее в силу и не исполненное в течение 10 дней решение суда о взыскании с должника денежных сумм в связи с неисполнением им обязательств по внесению платы за жилое помещение, коммунальные услуги и услуги связи либо алиментных обязательств и в отношении которого формируется кредитная история, а также физическое лицо, в отношении которого арбитражным судом принято к производству заявление о признании его несостоятельным (банкротом).

Бюро кредитных историй – юридическое лицо, зарегистрированное в соответствии с законодательством Российской Федерации, являющееся коммерческой организацией и оказывающее услуги по формированию, обработке и хранению кредитных историй, а также по предоставлению кредитных отчетов и сопутствующих услуг. Пользователь кредитной истории – индивидуальный предприниматель или юридическое лицо, получившие письменное или иным способом зафиксированное согласие субъекта кредитной истории на получение кредитного отчета в целях, указанных в согласии субъекта кредитной истории.

Кредитная история физического лица состоит из четырех частей, юридического лица – из трех частей:

- I часть – «титульная часть кредитной истории» – содержит сведения о субъекте кредитной истории, по которым его можно идентифицировать (например, для физического лица: Ф.И.О., данные документа, удостоверяющего личность и проч.; для юридического лица: полное и сокращенное наименования, ИНН, ОГРН и проч.);

- II часть – «основная часть кредитной истории» – содержит дополнительные сведения о субъекте кредитной истории, его обязательствах (в том числе информацию о сумме и сроке исполнения обязательств), сведения о процедурах банкротства и иную информацию;

- III часть – «дополнительная (закрытая) часть кредитной истории» – содержит сведения об источниках формирования кредитной истории, о пользователях кредитной истории, а также в отношении приобретателя права требования (в случае уступки права требования по договору займа (кредита).

В случае если субъектом кредитной истории является физическое лицо, в том числе индивидуальный предприниматель, его кредитная история состоит из IV частей. IV часть кредитной истории – «информационная часть кредитной истории» – содержит сведения о предоставлении займа (кредита) или об отказе в заключении договора займа (кредита) (в том числе с указанием причины отказа), о заключении договора поручительства, информацию об отсутствии двух и более подряд платежей по договору займа (кредита) в течение 120 календарный дней с даты наступления срока исполнения обязательства по договору займа (кредита), которое не исполнено заемщиком.

У субъекта кредитной истории – юридического лица информационная часть кредитной истории не формируется. Кредитная история раскрывается субъекту кредитной истории – целиком.

Типы просрочек и степень их влияния на КИ

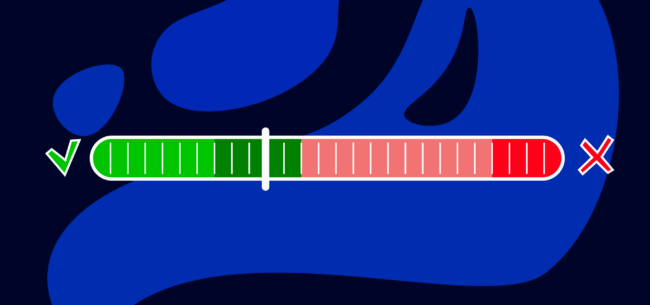

Просрочки классифицируются по продолжительности и по-разному влияют на кредитную историю. Во-первых, они бывают активными (действующими) и историческими, то есть допускавшимися ранее и уже исправленными. При наличии первых анализирующий репутацию кредитор с большой вероятностью примет решение об отказе в сотрудничестве.

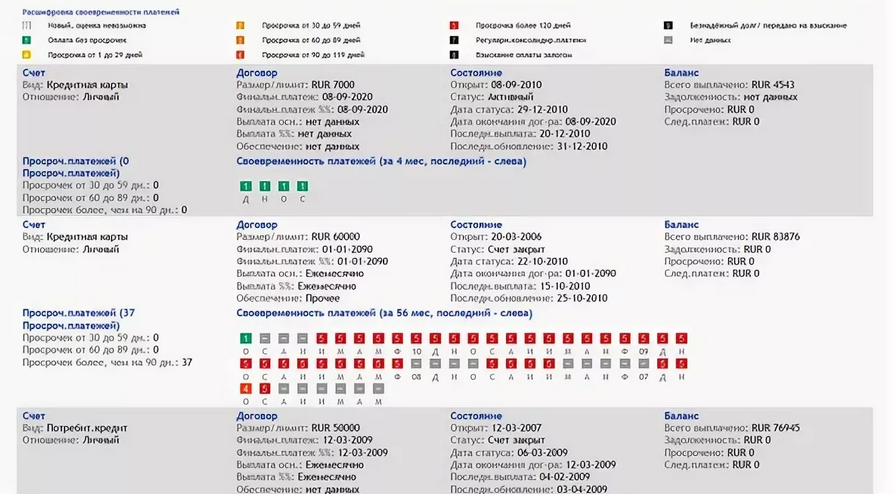

Во-вторых, задержки делятся по продолжительности. В кредитной истории совершаемые платежи по кредитам изображаются для каждого договора схематически квадратами, дополняемыми цифрами и буквами, описывающими выполнение долговых обязательств (сроки внесения, длительности задержек).

Многие крупные бюро для наглядности классификации присваивают выплатам разные цвета. Возможны такие варианты:

- Белый: данные об очередной выплате еще не поступили в БКИ.

- Зеленый: выплата была совершена своевременно.

- Желтый: допущена просрочка длительностью не более одного месяца.

- Светло-оранжевый или темно-желтый: платеж был задержан на срок от одного месяца до двух.

- Рыжий либо темно-оранжевый: просрочка длилась от двух до трех месяцев.

- Красный: сумма внесена с опозданием на три-четыре месяца.

- Темно-алый: платеж отсутствовал дольше 4-х месяцев подряд.

- Серый: информация из банка или МФО была передана несвоевременно или некорректно.

- Черный цвет: задолженность безнадежна, погашается обеспечением (залогом), передана коллекторам или взимается приставами.

Кредитная история любого физического лица состоит из четырех частей: титульной с персональными и паспортными данными, основной с характеристиками всех долговых обязательств, дополнительной с информацией о кредиторах и пользователях КИ (запрашивавших ее организациях), а также информационной с перечислением поданных заявок и признаков невыполнения долговых обязательств.

А вот в последней информационной части отражаются продолжительные просрочки, если на протяжении 120-и дней отсутствует два или более платежа подряд. И эта составляющая предоставляется юридическим лицам и индивидуальным предпринимателям без разрешения заемщика. То есть задержки выплат на 120 дней и непременно обнаружатся потенциальными кредиторами, и они на КИ влияют крайне негативно.

Как не пропустить платеж и избежать просрочки

Чтобы избежать начисления штрафных санкций за просрочку по кредитной карте Сбербанка (а она составляет 36% годовых на возникшую задолженность), надо знать как, и когда погасить долг.

Из чего формируется задолженность

- использованный основной долг (лимит кредита);

- начисленные проценты (указаны в вашем персональном тарифном плане и договоре о кредитовании счета);

- комиссии, возникшие в процессе использования карты – кроме вышеперечисленных, могут быть начислены: комиссия за ежегодное обслуживание, перевыпуск после утраты, экстренную выдачу (при пользовании кредиткой за границей);

- пени и штрафы за допущенные просрочки в предыдущем расчетном периоде;

- кросс-услуги такие, как страхование.

Как узнать сумму к уплате

- С помощью используемых банковских сервисов:

- Сбербанк Онлайн. Через ПК или мобильное приложение, открыв раздел “Кредиты”. Подключиться к услуге можно с официального сайта, если ваш мобильный телефон заведен в систему Сбербанка.

- Мобильный банк. Посредством отправки СМС на общеизвестный контактный номер 900, с указанием в тексте команды “ДОЛГ”.

- При обращении в банк:

- лично с паспортом;

- по телефонному звонку в контактный центр, пройдя процедуру идентификации (могут понадобиться паспортные данные, кодовое слово, информация о последних операциях по карте).

- В устройствах самообслуживания. Опция доступна в банкоматах и терминалах после идентификации пин-кодом.

- Из ежемесячного отчета. Рекомендуется сделать бесплатную подписку на рассылку по адресу электронной почты. В таком случае, вам все будет известно из полученной выписки за истекший отчетный период.

Как заплатить вовремя

Во избежание просрочки, погашение кредита надо производить заблаговременно, и уточнять дату зачисления средств по кредитной карте Сбербанка.

Оплата через Сбербанк

Вносить средства на кредитную карту Сбербанка таким способом необходимо за один операционный день до предстоящей даты платежа. Если этот день выпадает на выходные или праздники, оплата должна быть совершена в предпоследний рабочий день накануне даты гашения. Если операция производится безналично – с карты на карту, посредством удаленных каналов обслуживания (Сбербанк Онлайн, Мобильный банк, приложение на телефоне или банкомат), условием успешного проведения операции является наличие необходимой суммы на дебетовом счете.

Через сайты платежных систем

Логотип платежной системы расположен на лицевой стороне каждой пластиковой карты. На их официальном сайте можно сделать перевод на карту по ее номеру. Зачисление может производиться (в зависимости от ПС) от нескольких минут до трех дней. Это время надо тоже учитывать.

Через сторонние банки и другие организации

Время доставки перевода надо уточнять у отправителя. Банки обычно это делают в пределах от 1 до 3 операционных дней, Почта России – до 10. Чтобы оплатить кредит по кредитной карте Сбербанка таким способом, надо знать все банковские реквизиты получателя, а также указывать номер карты и ФИО владельца в назначении платежа. Также плательщик оплачивает комиссию за проведенную операцию. Возможно проведение перевода через салоны Связной, МТС и других партнеров.

Просрочка по кредитной карте грозит не только штрафами, но и ухудшением вашей репутации. Поэтому вы должны знать, как погасить кредитную карту вовремя и без просрочек. После полного погашения возьмите справку из банка.

https://youtube.com/watch?v=tZSvFigLCCs

Информация о кредитной истории

Она доступна любой кредитной организации. Поэтому не стоит думать, что какой-то из банков или микрофинансовых организаций ее не проверяет. Проверку проводят абсолютно всех, однако различные банки поступают по-разному, получив одну и ту же информацию:

- большинство крупных банков отказывают при виде отрицательной истории, так как клиентов у них много и лишний раз они не хотят рисковать;

- менее известные банки одобряют кредит на не очень большую сумму с завышенной процентной ставкой, таким образом, они подстраховываются от неуплаты и за короткий срок окупают выданный кредит за счет высоких процентов.

- микрофинансовые организации выдают небольшие кредиты под очень высокие проценты на короткие сроки, обычно не более 1-2 лет, при таких обстоятельствах сама сумма кредита возвращается компании за несколько платежей.

Существует много мнений о том, что кредитная история может обновиться в течение 3, 5 или 10 лет

Важно понимать суть этих понятий. Вся информация обновляется в бюро в течение 10 дней

То есть, если вы просрочили выплату по кредиту 10 марта, то 21 марта об этом уже поступят сведения. Соответственно, за 10 дней ваша история может испортиться. Точно также она может перестать быть нулевой. А вот положительной за 10 дней она не станет, если до этого была отрицательной.

Но в любом случае, если банки перестали посылать информацию о вас в бюро, обновится она только через 10 лет. Спустя это время при подаче вами заявки на кредит, бюро может выдать о вас нулевую историю.

Но важно помнить, что оформление даже потребительских рассрочек, обязательно формирует кредитную историю, а соответственно, время начинает отсчитываться снова с даты последнего внесения информации. Более подробно вы можете узнать об этом в следующем видео

Более подробно вы можете узнать об этом в следующем видео.

Как часто происходит обновление

Обновление КИ происходит постоянно, при наступлении каких-либо изменений в источниках, которые подают сведения в БКИ, но не позднее 5 дней с момента наступления таких событий. Такой порядок прописан п. 5 ст. 5 ФЗ №218 от 03.08.2018 г. Источники, которые влияют на формирование КИ:

- банки и все кредитно-финансовые организации, у которых с клиентом имеются договорные отношения;

- жилищно-коммунальные хозяйства;

- поставщики услуг связи;

- государственные органы, которые контролируют исполнение обязательств граждан по алиментам, коммунальным услугам, оплату за наем жилья и услуги связи.

Обновление КИ может происходить и по инициативе клиента в случае самостоятельного обнаружения ошибки в данных. В этом случае гражданин обращается в БКИ с указанием ошибки и документов, подтверждающих необоснованность указанных данных. Например, данные о последнем платеже по кредиту, которые не внесены, могут накапливать колоссальные просрочки.

Наличие квитанции станет поводом для инициации пересмотра и обновления КИ. Бюро самостоятельно напрямую с банком урегулирует сложившуюся ситуацию. При отсутствии исправления в КИ спустя 30 дней после направления запроса, гражданин вправе получить письменный ответ с обоснованием причин задержки со стороны БКИ или обратиться в суд.

Можно повлиять на улучшение плохой КИ заемщика легальными путями:

- Обратиться в МФО. Эти организации кредитуют охотнее, чем банки, что обосновано процентами, которые они запрашивают за свои услуги. Процентная ставка в МФО достигает 150-380 %. Суммы выдают небольшие и на короткие сроки. Своевременное исполнении обязательств положительно отразится на КИ и поможет восстановить кредитный рейтинг заемщика.

- Открыть кредитную карту. Банки проще идут на оформление кредитки, чем на выдачу наличных. При плохой КИ карта будет с жесткими ограничениями. Например, сумма для снятия до 3-5 тысяч, срок возврата заемных средств 30-60 дней, процентная ставка самая высокая в своей линейке. Но возврат средств вовремя или даже раньше срока повысит кредитный рейтинг и улучшит КИ заемщика.

- Купить товар в рассрочку и исправно платить все платежи или внести сумму до окончания срока. Такое отношение к финансовым обязательствам тоже повлияет на КИ в позитивном направлении.

- Предоставить пояснительные документы. В некоторых ситуациях клиент оказывается в тяжелых жизненных обстоятельствах: попадает под сокращение, получает серьезное увечье, становится жертвой форс-мажора. Часть кредитных учреждений лояльно относится к таким проблемам. При предоставлении пакета документов и справок проводят пролонгацию договора или снимают просрочки с клиента, образовавшиеся, например, за период его болезни. Как поступит кредитное учреждение в той или иной ситуации предугадать сложно, но попытаться доказать свою финансовую ответственность можно.

По закону информация о КИ должна обновляться в течение 5 рабочих дней с момента наступления каких-либо изменений, но по факту данные могут не поступать к Бюро гораздо дольше. Поэтому финансовые аналитики советуют хотя бы раз в год интересоваться собственной КИ, запрашивать ее для мониторинга и выявления случайных ошибок.

Заключение

Обновить данные в БКИ можно двумя основными путями: ждать 15 лет или брать кредиты, за которые вы точно можете расплатиться без просрочки. Если вы уверенны, что ваши взаимоотношения с банком были безоблачными и переживать не стоит, то все же рекомендуется хотя бы раз в год требовать от БКИ полной и достоверной информации обо всех ваших платежах и операциях. Так как часто бывает, что по вине банков происходят досадные ошибки, которые, увы, не так просто исправить. А между тем доверие к вам, как к ответственному плательщику, будет утрачено, и новый заем вам могут уже не дать.

Кредитная история (далее – также КИ) для выполнения своих задач должна быть актуальной, поэтому в нее должны вноситься соответствующие изменения. Обычно на внесение изменений уходит около 5 рабочих дней.

КИ – это совокупность данных об обязательствах конкретного человека или компании (субъекта КИ). С течением времени ситуация по исполнению обязательств изменяется (например, погашается кредит), а также могут измениться и личные данные субъекта КИ. Когда и как обновляется кредитная история, что является причиной для внесения таких изменений и что подлежит обновлению, написано далее в статье.

Что обновляется в кредитной истории

Кредитная история обновляется в случаях, предусмотренных ФЗ РФ от 30.12.2004 N 218-ФЗ «О кредитных историях». Согласно этому закону обновлению подлежит информация, содержащаяся в любой части КИ (подробнее о структуре кредитной истории написано здесь) , в частности:

ФИО; данные паспорта; сведения о взятых кредитах и порядке их погашения и др. Почему обновляется кредитная история

Основных причин обновления кредитной истории несколько:

Актуализация персональной информации при смене паспорта, фамилии или иных данных. Изменение ситуации по кредитам (преимущественно когда субъект кредитной истории обратился в финансовую организацию за кредитом, выплатил полностью ранее взятый заем или по согласованию с банком изменил условия выплаты кредитных средств). Корректировка кредитной истории в случае ошибки. Аннулирование КИ после окончания срока хранения или по другим причинам.

Чтобы быть уверенным, что вся информация в КИ отражена корректно, стоит это контролировать. В частности, можно периодически заказывать кредитный рейтинг . Он содержит всю нужную информацию по КИ, но при этом не портит кредитную историю и имеет ряд других преимуществ.

Когда и как обновляется кредитная история

Чаще всего обновление кредитной истории конкретного человека или компании происходит с помощью разных кредитных организаций. Они (как источники формирования КИ) обязаны для последующей актуализации КИ предоставить информацию в бюро кредитных историй в течение 5 рабочих дней от такого момента:

произошло событие, которое подлежит отражению в кредитной истории (погашение кредита, получение кредита и т.д.); кредитная организация узнала о событии, подлежащем отражению в кредитной истории (предъявление клиентом документов о смене фамилии, паспорта и др.).

Кроме того, отправить запрос в БКИ об обновлении КИ может сам субъект КИ в случае оспаривания кредитной истории или необходимости актуализировать личные данные (бланки таких заявлений, в частности, есть на сайте «Эквифакс»).

Таким образом, КИ обновляется по факту наступления событий, подлежащих отражению в КИ, или по факту получения кредитными организациями и БКИ соответствующей информации об этих событиях.

Банковский специалист Home Credit и BNP Paribas

Статья написана по материалам сайтов: kreditec.ru, mycreditinfo.ru, gidmoney.ru.