Кредитная история: как исправить

Содержание:

- Кредитная история испорчена. Можно ли ее улучшить?

- Как удалить сведения о себе из общей базы?

- Кому важна КИ?

- Через сколько лет обновится плохая КИ

- Причины плохой кредитной истории

- Как защитить кредитную историю

- Как заемщик может повлиять на кредитную историю?

- Где хранятся кредитные истории

- Существует ли неофициальный способ избавиться от плохой кредитной истории?

- Как очистить кредитную историю в общей базе. Вся правда

- Как получить данные о кредитном рейтинге?

- Программы для исправления истории кредитования в разных банках

- Как удалить кредитную историю

- Способы исправления кредитной истории с помощью банка

- Заключение

Кредитная история испорчена. Можно ли ее улучшить?

Вопрос, как улучшить КИ, если она окончательно испорчена, актуален для многих. Сначала необходимо разобраться, что понимается под исправлением, изменением истории в более благоприятную для заемщика сторону. Если речь идет об удалении имеющейся информации, замене ее на принципиально новую, данная операция невозможна.

|

Записи сделаны и останутся в КИ на ближайшие 15 лет. Все это время их смогут видеть банкиры, потенциальные работодатели, иные заинтересованные лица, имеющие на это право. |

Улучшение с удалением негативных записей возможно только в одном случае — если допущены технические ошибки, внесенная информация не имеет отношения к данному конкретному лицу. В этой ситуации остается только брать в банке справку об отсутствии долгов и пересылать ее в БКИ. После изучения полученной информации неверно сделанные записи будут удалены.

Как восстановить испорченную кредитную историю, если в прошлом были проблемы с деньгами? Необходимо:

- закрыть все текущие просрочки;

- если вопрос с взысканием задолженности решается в судебном порядке, попытаться урегулировать ситуацию мирным образом. Внесение данных о заемщике в списки ФССП — это автоматический отказ в выдаче даже минимальной суммы денег на многие годы вперед;

- попытаться договориться с кредитором о предоставлении рассрочки, если нет возможности расплатиться по долгам сразу.

После выполнения описанных шагов можно обратиться в МФО или небольшие банки для получения минимального займа. Взятое на себя обязательство необходимо выполнить с точностью до минуты и копейки. Это поможет получить положительную запись в КИ. Так придется делать несколько раз. Более крупные игроки, видя, что заемщик исполняет свои обязательства, могут исключить его из списков неблагонадежных клиентов.

Вопрос, как очистить имеющуюся кредитную историю в общей банковской базе, не имеет ответа. Ее невозможно устранить, заменить, удалить физически. Можно попытаться получить положительные записи, закрывающие имеющийся негатив.

Как удалить сведения о себе из общей базы?

Начнем с главного. Никакой общей базы нет. Соответственно, и данные стирать негде

Если говорить о желании очистить плохую кредитную историю, важно выделить способы законные и не очень

Мошеннические варианты удаления сведений из КИ

В интернете значатся десятки компаний, предлагающих за определенное вознаграждение сделать КИ кристально чистой

Если есть лишние деньги и не на что их потратить, можно обратить внимание на эти предложения. В среднем предлагается заплатить 10 тысяч рублей и получить новенькую историю без единого «пятнышка»

Заказчику выдается некая выписка из БКИ, в которой якобы нет ничего отрицательного. О том, что это был обман, заемщик узнает в банке, когда обращается с заявкой на получение определенной суммы. Здесь выясняется, что кредитная история никуда не делась, данные остались, а деньги заплачены мошенникам.

Другой вариант физического удаления КИ основан на использовании человеческого фактора. Всегда есть вероятность, что в Бюро кредитных историй или банке найдется человек, согласный за некоторое вознаграждение стереть негативную информацию. Но и здесь есть «подводные камни» и очень большие.

Не стоит забывать, что банк работает не с одним Бюро, а с 3-4 и более. БКИ — солидные организации. Если они не могут обеспечить сохранность данных, кто с ними захочет работать

Охране, безопасности серверов уделяется значительное внимание. В 2018 году Эквифакс Кредит Сервисиз подверглась атаке хакеров

Но руководство потом долго уверяло, что их клиентам не причинен ущерб.

Если и удастся удалить информацию физически, всегда остается риск получить уголовное дело в придачу по обвинению в мошенничестве. После этого ни один банк точно не захочет с вами сотрудничать.

Законные способы очистки кредитной истории

Важно: вариантов, как почистить кредитную историю, законно нет. Речь может идти не о физическом удалении информации, а о внесении положительных записей, способных закрыть ранее внесенный негатив

Исправление возможно, но в очень ограниченном количестве ситуаций:

Исправление возможно, но в очень ограниченном количестве ситуаций:

- в кредитной истории допущены ошибки, касающиеся персональных данных заемщика: даты рождения, номера паспорта и т. д. В большинстве случаев подобные недочеты исправляются БКИ после проверки предоставленных документов без лишних проволочек;

- заемщик узнает о том, что на нем числятся те кредиты, которых он не получал. Лучше обратиться в тот, банк, который внес подобную информацию. Если это — просто невнимательность служащих, ошибка исправляется достаточно просто. Если кредит действительно кому-то выдан, в договоре значатся ваши паспортные данные, разрешить ситуацию будет непросто. Придется обращаться в правоохранительные органы и суд, писать претензии и т. д.;

- давно погашенные займы и кредиты значатся действующими. По разным причинам (халатность, отзыв лицензии у банка и т. д.) сведения о закрытии задолженности не переданы в БКИ.

Если выявлены подобные проблемы, стоит переслать нужную информацию в БКИ, подкрепив ее соответствующими справками и документами.

Бюро кредитных историй дается ровно месяц на то, чтобы проверить предоставленные сведения и дать ответ. Если заемщик полагает, что его проблема не исправлена, остается писать заявление в суд. Речь идет об исправлении исключительно технических ошибок. Отрицательные записи, отражающие реальность, удалить не удастся.

Кому важна КИ?

Такие сведения проверяют не только банковские структуры и сами заемщики. Нередко просматривают репутацию клиентов и работодатели при приеме на работу или страховые агенты, которые опасаются сотрудничества с мошенниками. Такая необходимость возникает в следующих ситуациях:

- При просрочках или открытых задолженностях клиент может обратиться к страховщикам для заключения договора с последующей подстройкой заранее спланированного страхового случая, чтобы точно получить компенсацию. Если компания видит испорченную КИ, то нередко отказывает в страховании или корректирует условия.

- Принимая нового сотрудника на работу, руководитель также знакомится с финансовой репутацией соискателя. При высокой закредитованности возникают сомнения в умении распоряжаться деньгами, поэтому на должность бухгалтера или заведующего складом претенденту не стоит рассчитывать.

- Наиболее часто репутация заемщика интересует банковские учреждения перед выдачей кредита. Перед одобрением запроса на выдачу определенной денежной суммы, сотрудник компании с представителем службы безопасности собирает сведения в БКИ о наличии задолженностей и исполнения обязательств перед предыдущими кредиторами. Если пользователь благонадежный, то получает ссуду на привлекательных условиях на продолжительный срок.

Через сколько лет обновится плохая КИ

Если в прошлом имеется негативный опыт кредитования, закончившийся длительными просрочками, судебными разбирательствами, принудительный взысканием, стоит всерьез задуматься о паузе в кредитовании. Испорченная КИ не оставляет шансов на выгодные условия по кредиту.

Через какое время обновляется кредитная история, зависит от отношений заемщика с банками и частотой обновления записей в КИ. По закону, для полного обновления КИ необходимо, чтобы между заемщиком и кредитором на протяжении 10 лет отсутствовали какие-либо действующие обязательства. Непогашенная задолженность, незакрытые кредиты не дают возможности для обновления базы БКИ.

Если кто-либо предлагает исправить историю за определенную плату, обещая удалить все негативные упоминания в базе БКИ, следует отказаться от подобного варианта обновления, поскольку технически удалить сведения из всех бюро не представляется возможным и является незаконным. Оплачивая услугу обновления КИ, заемщик с испорченным досье просто дарит деньги мошенникам.

Причины плохой кредитной истории

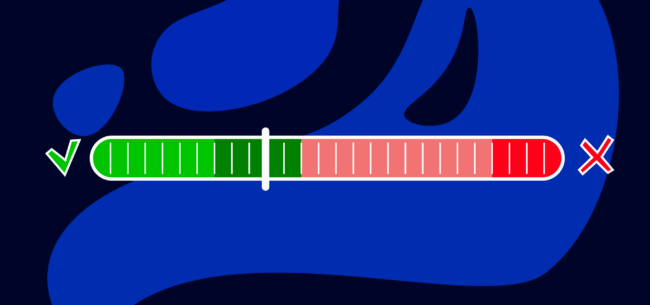

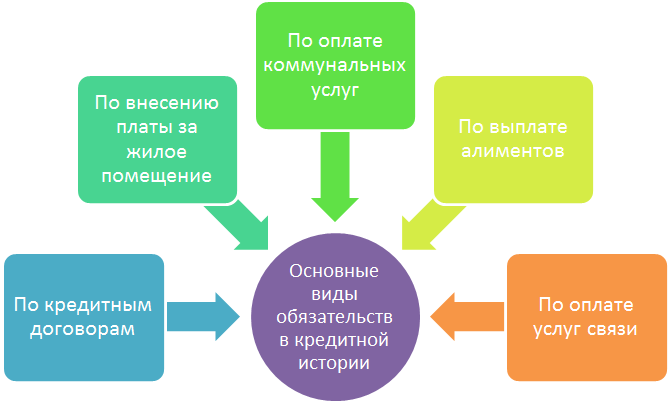

Кредитная история — это своего рода финансовый рейтинг, содержащий данные о конкретном гражданине и его взаимоотношениях с банками и микрофинансовыми организациями. Хорошая кредитная история дает шанс получить заем на более выгодных условиях (пониженная ставка, повышенная сумма займа, увеличенный срок и так далее). С плохой же КИ шансы на получение кредита вообще существенно снижаются.

В большинстве случаев, банки не сообщают клиенту причину отказа. Тем не менее, снижение кредитного рейтинга происходит в следующих случаях:

- Просрочки по платежам. Некоторые банки не передают данные в бюро кредитных историй, если просрочка составляет 1-2 дня. Другие же сразу пересылают информацию. Соответственно, наличие задержек по платежам (длительность не важна) негативно влияет на рейтинг.

- Банковские ошибки. Случается, что данные о закрытии задолженности не поступают или теряются в системе. Это также негативно сказывается на истории.

- Большое количество кредитов. Каждый новый заем фиксируется в БКИ, соответственно, чем их больше, тем меньше шансов получить новый кредит. Хуже всего, если человек набрал займов в МФО.

- Частая смена личных данных. Это касается перемены ФИО, места регистрации, работы, телефона. Все вышеуказанные пункты заставляют банки волноваться и часто выносить отрицательное решение.

- Банкротство. Сама по себе процедура не оказывает влияния. Однако поскольку проводить ее можно только в том случае, если у человека есть долг более 500 тысяч, КИ сильно портится.

- Ненадежное поручительство. Сам человек может быть добросовестным плательщиком, но если он поручился за другого гражданина, который не выплачивает кредит, это сказывается и на нем.

- Заводилось дело в службе судебных приставов. Особенно негативная ситуация выглядит, если старый долг на момент подачи заявки по-прежнему не оплачен.

- Задолженности по ЖКХ, алиментам, налоговым платежам или штрафам.

Кредитный рейтинг

Как защитить кредитную историю

Итак, можно ли очистить КИ, мы разобрались. Но как же поступить, чтобы она оставалась положительной, а в случае появления сложностей с выплатами улучшить ее?

Стоит выделить немало действенных способов защиты КИ с нуля:

- Ежемесячно вносить платежи по кредитам без задержек. Иногда возникают технические просрочки, но они не страшны. Однако сотрудники банков советуют для исключения подобных неприятностей оплачивать кредиты заранее — приблизительно за пять дней до установленного срока. Так можно легко защитить свою кредитную историю даже от незначительных нарушений.

- Сообщать в банк обо всех финансовых трудностях, уже возникших или только предполагающихся. Например, заемщик допускает, что его могут в ближайшее время уволить, задержать заработную плату, снизить ее размер. Если заемщику сделать это в срок, то банк не успеет передать собранные сведения о нарушении графика в кредитное бюро, следовательно, досье не будет подпорчено. А также часто кредитная организация идет навстречу должнику и прощает ему короткую просрочку (до десяти дней), ведь проблемы с деньгами возникают у каждого. Либо вводит реструктуризацию займа.

- Не оформлять одновременно много кредитов. Когда на человеке висят одновременно кредит на автомобиль, на развитие бизнеса и еще ипотека, то банки весьма подозрительно относятся к таким клиентам. Особенно «придирчив» к заемщикам Сбербанк. При пяти открытых и действующих займах банк однозначно отказывает в предоставлении нового кредита, потому что сомневается в благополучном финансовом положении дел человека. Ведь традиционно это заемщики, закрывающие один кредит при помощи другого.

- Добросовестно закрывать все кредиты в срок или даже раньше него. Банки уважают таких клиентов и доверяют им. Хорошо, если раньше имелось не более двух-трех кредитов и все они были погашены вовремя безо всяких претензий со стороны кредиторов.

- Обдумать последствия перед тем, как выступать поручителем. Если настоящий должник отказывается платить долг, то соответствующая (негативная) запись делается не только в отношении его, но и в отношении его поручителя, который на деле может оказаться вполне законопослушным гражданином. Но именно поручительство за недобросовестного должника испортит всю его репутацию. Если он захочет обратиться за помощью в банк, то ему могут легко отказать в выдаче кредита, изучив его историю. При этом сотрудники банка даже не обязаны сообщать о причинах отказа.

- При утере паспорта необходимо срочно обращаться в компетентные органы, где четко фиксируется дата подачи заявления. Иногда трудности возникают не по вине заемщика, а из-за различных мошенников, которые занимаются кражей личных данных и оформляют кредиты на чужое имя. Для этого похищается (копируется) паспорт, затем находят похожего внешне человека. Пострадавшему потом очень сложно доказать свою непричастность к провернутой афере.

Не стоит попадаться на уловки мошенников, предлагающих исправить КИ за деньги в Москве или любом другом регионе страны.

Наша команда

-

Владислав Квитченко

генеральный директор -

Татьяна Смирнова

Старший юрист по банкротству физ. лиц -

Григорий Нечаев

Юрист по банкротству физ. лиц -

Олег Мартин

Финансовый аналитик -

Ярослав Митьков

Младший юрист по банкротству физ. лиц

Как заемщик может повлиять на кредитную историю?

Кредитное досье является объективным источником информации для принятия решений по выдаче ссуд и кредитных карт. Возможность изменения КИ обычно интересует граждан, получающих отказы от банков. На деле удалять или корректировать финансовую историю не выгодно, так как ее отсутствие будет рассматриваться банками как недостаток.

При наличии плохой КИ заемщик имеет право:

- потребовать изменить данные, содержащие ошибки;

- скорректировать историю, если добросовестно выплатил ряд займов.

При принятии решений кредитно-финансовые компании опираются не только на данные БКИ, но и на сведения, собранные другими банками. Изменение КИ вызовет подозрение, так как банкиры обнаружат несоответствие между сведениями Бюро и финансовой организации, которая кредитовала должника. После этого последует отказ в выдаче займа.

Где хранятся кредитные истории

Они хранятся в бюро кредитных историй (БКИ). В России такие бюро представляют собой коммерческие организации (по данным ЦБ РФ на июль 2020 года их зарегистрировано 10).

Общий доступ к ним закрыт. Его могут получить по запросу:

- сам человек;

- иное лицо с согласия;

- Центральный каталог кредитных историй (только личные данные лица, без конкретных операций и задолженностей);

- суд, органы следствия по уголовному делу.

Информация поступает в обязательном порядке от кредитных, микрофинансовых организаций, инвестиционных платформ. Также сам субъект по заявлению может внести изменения в данные при предоставлении документарных оснований.

Как выглядит кредитная история

Как узнать свою кредитную историю

Кредитные истории могут храниться в нескольких организациях одновременно. В течение 1 года можно бесплатно узнать 2 раза свою кредитную историю и рейтинг на электронных носителях (в том числе 1 бесплатный раз в бумажном варианте).

Данная информация представляет собой отчет. Для его получения можно:

- заполнить через интернет заявку на сайте МФЦ;

- самостоятельно обратиться в бюро кредитных историй (в срок 1-3 суток);

- получить черед кредитную организацию (сведения предоставляются в течение 30 дней, по обоснованному заявлению — в более короткий срок).

Как узнать кредитную историю

Существует ли неофициальный способ избавиться от плохой кредитной истории?

Есть только одна возможность удаления в кредитной истории части записей, которые не соответствуют действительности. Законный способ улучшить свое положение, повысив шансы на выгодные кредиты, заключается в следующем. Каждый человек, обнаруживший ошибки в КИ, вправе потребовать бесплатно удалить неверные факты из биографии, которую содержит база, если:

- обнаружились ошибки при переносе информации от банка в БКИ по несуществующим просрочкам или неполной оплате обязательного взноса;

- перепутаны имена заемщиков со сходными ФИО;

- банк выдал кредит по подложным документам на имя заемщика;

- неверно указаны общие данные о кредите и т. д.

Возникновением ошибок при занесении записей заемщик «обязан» техническим сбоям при отправке и человеческому фактору с банальными ручным опечатками и неправильными цифрами.

Чтобы попытаться исправить ситуацию, обладателю испорченной КИ необходимо действовать следующим образом:

- Подать запрос в банк с просьбой сообщить личный код кредитной истории.

- Обратиться в НБКИ (расшифровывается как Национальное бюро КИ) или иную организацию для выдачи выписки.

- Проанализировать записи и найти ошибки (если есть).

- Подать заявление в банк, по которому обнаружена ошибка, с просьбой откорректировать запись согласно представленным доказательствам (личные документы, информация из кредитного договора, квитанции о своевременной оплате).

- Банк обязан в 30-дневный срок рассмотреть обращение и принять меры по ликвидации ошибки, подав соответствующие данные в БКИ.

Если банк настаивает, что данные переданы верно, возможно, придется обращаться в суд с иском, в котором нужно сообщить аналогичные сведения о выявленной ошибке и доказательствах своей невиновности. Если суд выносит решение в пользу заемщика, Национальное бюро КИ обязано внести исправления и удалить негативные записи.

Если нет желания погружаться в сложные судебные разбирательства или заемщик признал правоту банка, имеет смысл подумать о ином способе финансирования, пока не истечет 10–15 лет. Если без кредитных средств никак не обойтись, заблаговременно предпринимают меры по «обелению» истории путем участия в специальных кредитных программах (например, «Кредитный доктор» от «Совкомбанка») и ожидания того, когда новые положительные записи позволят рассчитывать на согласование банковского займа.

Когда предлагают неофициально исправить записи, стоит задуматься, почему услуга оказывается на правах анонимности и за отдельную плату

Удаление КИ могут предложить только мошенники и недобросовестные сотрудники банков, пытающиеся подработать на доступе к важной информации. Помимо отсутствия гарантий по исправлению, заемщик рискует оказаться вовлеченным в уголовно наказуемые действия, и тогда о кредите можно забыть на ближайшие десятилетия

Как очистить кредитную историю в общей базе. Вся правда

Вопросом, как очистить кредитную историю в общей базе, задаются все больше граждан страны. Постоянные кредиты, невозможность вовремя оплатить задолженность, все это приводит к ухудшению кредитного отчета. Иногда ситуация настолько критическая, что возможностью избавиться от проблем представляется только стертая информация по всем долгам.

Общая база хранения кредитной истории — так ли

Всем известно, что отчет по кредитной истории каждого участника банковских отношений хранится в Бюро Кредитных Историй. На сегодняшний момент официально действует 16 организаций. Каждая несет ответственность за сохранность личных данных, соблюдает запрет на передачу отчета третьим лица без согласия субъекта.

Говорить о наличии единой базы, не совсем правильно. Ведь отчет может находится не в одном бюро, а нескольких. Все зависит от банка, в котором оформлен кредит. Информация передается в то БКИ, с которым заключено партнерское соглашение. Если займы получены в нескольких организациях, то вероятность нахождения отчета сразу в 2-3х бюро возрастает.

Неофициальный способ очистить кредитную историю

Все больше предложений появляется от «лжесотрудников» бюро. Предлагается за денежное вознаграждение удалить ненужную информацию по кредитам. Поддельные документы доказывают отношение к работе одного из бюро. Просят выполнить несколько простых действий:

- Указать личные данные, для доступа к отчету;

- Перевести на счет около 10 000 р. за услугу;

- Указать почту, для получения чистой КИ.

Через сутки идеальная кредитная история показывается вам. Проблемы начнутся, как только обратитесь за очередным кредитом. Поймете, что ничего не изменилось, все данные продолжают действовать.

Обнаружить мошенников сложно. Они не оставляют данных для связи, аргументируя это незаконной деятельностью и страхом быть уволенным с работы.

Варианты улучшить кредитную историю. Что нужно знать

Если возник вопрос «как очистить кредитную историю», значит стало затруднительно получить необходимый заём в банке. И произошло это из-за плохой КИ, которую испортили просрочками и неуплатами.

! Кредитная история хранится в бюро 10 лет со дня последних изменений.

Поэтому есть два варианта решения вопроса:

- Можно дожидаться истечения срока действия отчета. Через 10 лет смело идти в банк и создавать новую историю.

- Исправить КИ и получить необходимый кредит в скором времени.

Способы улучшить кредитную историю зависят от того, насколько велики суммы долгов и наличие судебных взысканий. Алгоритм действий следующий:

⓵ Погасить действующие долги. Если их несколько, начинать нужно с меньших сумм, постепенно закрывая крупные. Если выплаты не возможны из-за возникших ситуаций (рождение ребенка, увольнение и т.д.

), необходимо незамедлительно обратиться в банк, где оформлен кредитный договор. У многих действуют специальные программы, которые снижают процентные ставки, дают рассрочку. Это снизит финансовую нагрузку, даст возможность вовремя вносить платежи.

Без выполнения этого пункта последующие не имеют никакой ценности.

⓵ Самостоятельно оформить мелкие ссуды. Этот вариант может использовать даже гражданин с безнадежной ситуацией. МФО предоставляют такие займы, не проверяя кредитную историю. Нужен только паспорт. Главное условие – погашать долг точно в срок.

Желательно воспользоваться услугами не единожды. После этого можно переходить на небольшие (новые) банки. Продолжать «обновлять» кредитную историю уже там. Примерно через 1- 1,5 года обратиться в известную банковскую организацию.

Как правило, на решение по кредиту больше влияет «свежая» информация за последние 2-3 года.

⓵ Использовать готовые программы. В таком случае лучше сразу выбрать крупный банк, или тот, в который раньше обращались. Исправление происходит в несколько этапов. Каждый отличается суммой и процентами по ней.

Организация доверяет и готова предложить «весомые» суммы.

Ответ на вопрос «как очистить кредитную историю в общей базе» исчерпан. Удалить отчет невозможно, кроме того, единой базы хранения не существует. Что можно предпринять, так это исправить свою КИ одним из вышеописанных способов.

Если вам постоянно отказывают в кредитах, проверьте свою кредитную историю.Закажите онлайн отчет и узнайте по каким причинам вам делают отказы, в каком состоянии ваша КИ. Посмотрите на себя глазами банков!

Как очистить кредитную историю в общей базе. Вся правда was last modified: Апрель 18th, 2017 by Александр Невский

Как получить данные о кредитном рейтинге?

Проверка кредитной истории доступна каждому россиянину и регулируется действующим законодательством. Чтобы убедиться в том, что данные запрашиваются ее владельцем, Бюро требует пройти процедуру идентификации. Это можно сделать несколькими способами:

- отправив письмо на адрес НБКИ (необходимо нотариальное заверение);

- подтвердив запрос электронной подписью;

- отправив телеграмму через отделение почтовой связи;

- посетив портал госуслуг;

- лично обратившись в офис организации;

- через интернет на сайте партнера НБКИ.

О том, как бесплатно получить сведения читайте здесь.

Наиболее удобным способом является тот, что доступен в режиме онлайн. При этом в течение года допустимо запрашивать данные 2 раза совершенно бесплатно, третье и последующие обращения будут стоить 450 рублей. Оплату также можно произвести через интернет.

Существует несколько способов восстановить репутацию добросовестного заемщика. Одни доступны в режиме онлайн, другие — только при посещении банка, третьи — при внесении платы. Какой вариант выбрать, каждый заемщик определяет для себя сам.

Посмотрите видео в тему:

Программы для исправления истории кредитования в разных банках

Если нет желания обращаться в МФО и отдавать сотни тысяч рублей в качестве процентов, можно поискать программы по улучшению негативной кредитной истории в серьезных и солидных банках. Здесь так же придется год-два выполнять условия жесткого кредитного договора, платить взносы в соответствии с графиком, но повышается вероятность улучшения личного рейтинга.

Чтобы воспользоваться займом для исправления отрицательной кредитной банковской истории, можно просмотреть официальные сайты следующих кредиторов.

Сбербанк

Сбербанк формально не предлагает программы по улучшению кредитных историй. Более того, он сотрудничает с максимальным количеством БКИ.

Как исправить и улучшить плохую КИ в Сбербанке? Если очень хочется завоевать расположение именно крупнейшего банка страны, можно попробовать:

- перевести заработную плату на счет Сбербанка;

- обратиться за кредитной картой. Их обычно выдают после облегченной проверки;

- запросить небольшую сумму в качестве кредита.

Важно подчеркнуть, что речь не идет об исправлении кредитной истории в ситуации, когда в ФССП значатся исполнительные листы на конкретное лицо.

Сбербанк подобные заявки не рассматривает вообще

Максимум, что будет принято во внимание — закрытые просрочки не более 90 дней

Как исправить отрицательную историю потребительского кредитования через Сбербанк? Закрыть текущие долги и кредиты, вовремя оплачивать коммунальные услуги и арендную плату (это относится к юрлицам). В этом случае есть вероятность, что банк со временем и выдаст займ на требуемую сумму.

Восточный Банк

В Банке Восточный для исправления негативной кредитной истории можно запросить банковскую карту с лимитом до 300 тысяч рублей. Процентная ставка — от 29,9% годовых. Заявки принимаются как в офисе, так и на официальном сайте. Решение озвучивается через 30 минут.

Совкомбанк

Совкомбанк — практически единственная банковская структура, предлагающая целенаправленную программу по исправлению КИ — Кредитный Доктор.

Улучшить плохую кредитную историю с помощью Совкомбанка можно, если последовательно пройти 3 этапа. На первом заемщик подписывает договор на выдачу небольшого займа, но денег на руки не получает. Они зачисляются сразу на счет банка в качестве оплаты за услуги.

На втором этапе заемщик может получить 10-20 тысяч. Вернуть их нужно в строгом соответствии с графиком платежей. Если первые этапы пройдены успешно, на третьем выдают в качестве займа до 100 тысяч рублей.

Вся программа рассчитана почти на 2 календарных года. Только после этого в КИ вносится положительная запись.

Важно: чтобы подключиться к программе, нужно не иметь действующих займов, кредитов, просрочек.

Тинькофф Банк

Банк Тинькофф не разрабатывает и не предлагает программы по улучшению кредитной истории. Но здесь можно запросить кредитную карту с лимитом до 300 тысяч рублей по ставке от 15% годовых. На первоначальном уровне заемщик получает не более 30-50 тысяч. Если нет просрочек, карта активно используется, впоследствии банк может увеличить лимит, но не чаще 1-го раза в месяц.

Как удалить кредитную историю

Как стереть кредитную историю? Любой, задающийся этим вопросом гражданин, должен понимать, что законное аннулирование КИ возможно только в нескольких случаях, о которых говорится ниже. Неофициальные методы считаются незаконными, а также высока вероятность столкнуться с мошенниками.

В общей базе данных

К законным способам удаления кредитной истории можно отнести следующие:

- При подписании кредитного договора можно отказать сотруднику банка в проверке кредитной истории. Здесь есть два варианта исхода событий: первый – заявителю откажут в ссуде, второй – сотрудники пойдут навстречу клиенту, но с условием наличия высокой процентной ставки, а также минимальных сроков на выплату ссуды.

- Можно отправить запрос в ЦККИ и изучить выписку на наличие ошибок. Если неточности будут обнаружены, необходимо заняться их устранением, настояв на корректировке.

- Обратиться в суд с заявлением об удалении кредитного договора. При составлении иска нужно ссылаться на нормы законодательства. Что касается практики, то даже если подобные дела встречаются, они не приводят к успеху. Причиной этому становится подписанное заявителем разрешение на просмотр КИ.

Неофициальные методы

Сейчас в интернете можно найти множество предложений, в которых говорится о полном удалении кредитной истории. Но не стоит прибегать к этим услугам, так как все они являются незаконными. На данный момент существует несколько неофициальных методов:

- Взлом базы БКИ с целью удаления сведений о клиенте. Суть в том, что сделать это практически невозможно. Гражданин отдает мошенникам денежные средства, но они даже не предпринимают никаких попыток по удалению кредитной истории. Если человека поймают на попытке взлома, то ему грозит лишение свободы на срок до четырех лет.

- Взятка сотрудникам БКИ. Некоторые сотрудники могут обнулить кредитную историю, но за крупную сумму. Перед этим клиент должен понимать, что идя на этот шаг, он совершает уголовное преступление.

- Использование услуг сторонних компаний. Для этого нужно представить сотрудникам следующие бумаги: копию кредитного договора, выписку из БКИ, выписку по счету, доверенность на полное удаление досье или же его корректировку. После этого юристы будут заниматься удалением негативных сведений о клиенте из базы. За данную услугу потребуется отдать немаленькую сумму – от 200 000 тыс. до 1 млн рублей.

Это интересно: Как увеличить лимит по кредитной карте

Способы исправления кредитной истории с помощью банка

Перед тем как выбрать банк для исправления испорченной кредитной истории необходимо разобраться с причинами низкого рейтинга и подобрать оптимальный способ его восстановления. Рекомендуется предварительно запросить отчет во всех крупнейших бюро кредитных историй. Если в нем будут обнаружены ошибки, то рекомендуется пройти исправление кредитной истории в бюро кредитных историй (БКИ) или первоначального кредитора и только затем улучшать кредитный рейтинг.

Все варианты исправления КИ с помощью банка сводятся к созданию в БКИ новых записей об успешно выплаченных новых кредитах. Они постепенно будут ослаблять влияние старых просрочек.

В каждом конкретном случае ответ на вопрос, реально ли изменить плохую кредитную историю через новые ссуды будет индивидуальным. Обычно если старые просрочки закрыты, и они не были слишком длительными, то это вполне реально. Но исправление кредитной очень плохой истории в банках может быть невозможно из-за отказов в предоставлении даже маленьких кредитов или в выдаче кредитных карт.

Взять потребительский экспресс-кредит

Самый простой вариант получить новую положительную запись в отчете БКИ – взять новую ссуду и погасить ее своевременно. Брать в долг крупную сумму необязательно, да и получить ее с низким рейтингом сложно. Рекомендуется брать кредит для исправления кредитной истории по программам экспресс-кредитования.

Перед тем как исправить КИ с помощью нового кредита в банке надо внимательно подойти к выбору подходящего предложения. Только после этого можно оформлять заявку, подписывать документы и получать деньги.

Исправление КИ будет происходить автоматически с каждым платежом, внесенным по графику. Никаких дополнительных действий совершать не требуется. Банк будет передавать данные в БКИ.

Особенности экспресс-кредитов наличными

- Минимальные требования к заемщикам и пакету документов. Обычно нет необходимости представлять справки о зарплате.

- Быстрое одобрение и получение. Часто деньги можно получить за 1-2 часа или максимум на следующий день.

- Относительно небольшие суммы. Они могут достигать 300 тыс. – 2 млн рублей, но рассчитывать на максимальную сумму при неидеальной КИ не стоит.

- Удобные сроки кредитования. Они могут достигать 3-5, а иногда и 7 лет.

Если клиент допускает вновь просрочки, то вместо улучшения рейтинг будет ухудшаться. Из-за этого исправление кредитной истории с помощью банка в дальнейшем может стать недоступно.

Оформить кредитную карту или карту рассрочки

Еще один вариант повысить свой кредитный рейтинг – взять кредитную карту для исправления КИ или оформить карту рассрочки. Они предназначены прежде всего для оплаты покупок, но данные по кредиткам также передаются в БКИ.

Исправление плохой кредитной истории в банке с помощью кредиток и карт рассрочки имеет ряд особенностей:

- Одобряют кредитку или карту рассрочки проще, чем ссуду наличными. Этот вариант доступен часто, даже если взять новый кредит для исправления кредитной истории не получилось.

- Можно избежать переплаты по процентам и улучшать КИ. Для этого достаточно погашать долг по кредитке до конца грейс-периода, а по карте рассрочки – просто своевременно вносить оплату.

- Если просто получить кредитку или карту рассрочки и не пользоваться ей, то положительно повлиять на КИ она не сможет. Желательно использовать такую карточку в качестве основной при оплате покупок.

- За счет кэшбэка можно сэкономить на покупках. Он доступен деньгами, баллами или бонусами по многим видам кредиток.

Оформить товар в магазине в кредит (POS-кредитование)

Если планируется крупная покупка, то исправить кредитную историю с помощью кредита в банке можно, оформив ссуду на приобретение товара в магазине. Выдают POS-кредиты банки-партнеры конкретной компании. Обычно их представители есть прямо в торговой точке.

Особенности POS-кредитования для улучшения КИ

- Процент одобрения значительно выше, чем по кредитам наличными.

- В некоторых случаях проценты могут компенсироваться продавцом полностью или частично (рассрочки, акции со снижением процентов и т. п.).

- Наличные средства этим способом не получить.

Заключение

Кредитная история – это заключение о качестве исполнения обязательств по займам, ссудам. Данное досье по инициативе заемщика удалить из БКИ невозможно. Корректировка истории выполняется только после обнаружения в ней неверных сведений.

Если КИ испорчена, не стоит обращаться к сомнительным организациям и мошенникам. Заемщик должен действовать самостоятельно. Следует проверить отчет из банка, в котором был погашен последний кредит, выплатить все текущие задолженности, при необходимости подать запрос в БКИ. Внести положительные сведения в кредитное досье поможет оформление и своевременная выплата нового займа.

Прочтите также: Как исправить кредитную историю займами

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.