Депозитный сертификат

Содержание:

- Сберегательный сертификат

- Сберегательный сертификат Сбербанка: проценты 2018

- Доходность

- Какая информация должна содержаться в сертификате?

- Сберегательный сертификат

- Недостатки

- Что это депозитный сертификат?

- Особенности оформления

- Что такое сберегательный сертификат?

- Комментарий к статье 844 Гражданского Кодекса РФ

- Реквизиты банковских сертификатов

- Практика внедрения депозитных сертификатов в России

- Виды и формы

- Чем же отличается сберегательный сертификат от обычного вклада?

- Преимущества и недостатки

Сберегательный сертификат

Это ценная бумага, подтверждающая факт внесения в банк физическим лицом денежных средств, называется сберегательным сертификатом. Если простыми словами, это документ подтверждающий права вкладчика на получение суммы вклада с начисленными процентами. Он оформляется в национальной валюте на любой срок в трехлетнем периоде.

Такой вклад имеет срочный характер без возможности пополнения и пролонгации. Право выпуска сберегательных сертификатов предоставлено только банковским организациям.

Виды

Сберегательные сертификаты бывают именные и на предъявителя.

По именным ценным бумагам допускается возможность уступки прав требования по договору цессии. По документу на предъявителя получить средства может любой человек, в чьих руках он окажется. При этом получателем может быть резидент или нерезидент РФ.

Сертификаты сберегательного банка СССР, выпущенные до 1991 года включительно, могут быть выкуплены в размере 40% от их номинальной стоимости. На сертификаты изданные позже можно получить инвестиционный доход по ставке 10% к их номинальной стоимости, откорректированной до 40%. Все эти документы выкупаются банком и после погашения держатели уже не могут рассчитывать на дополнительные выплаты.

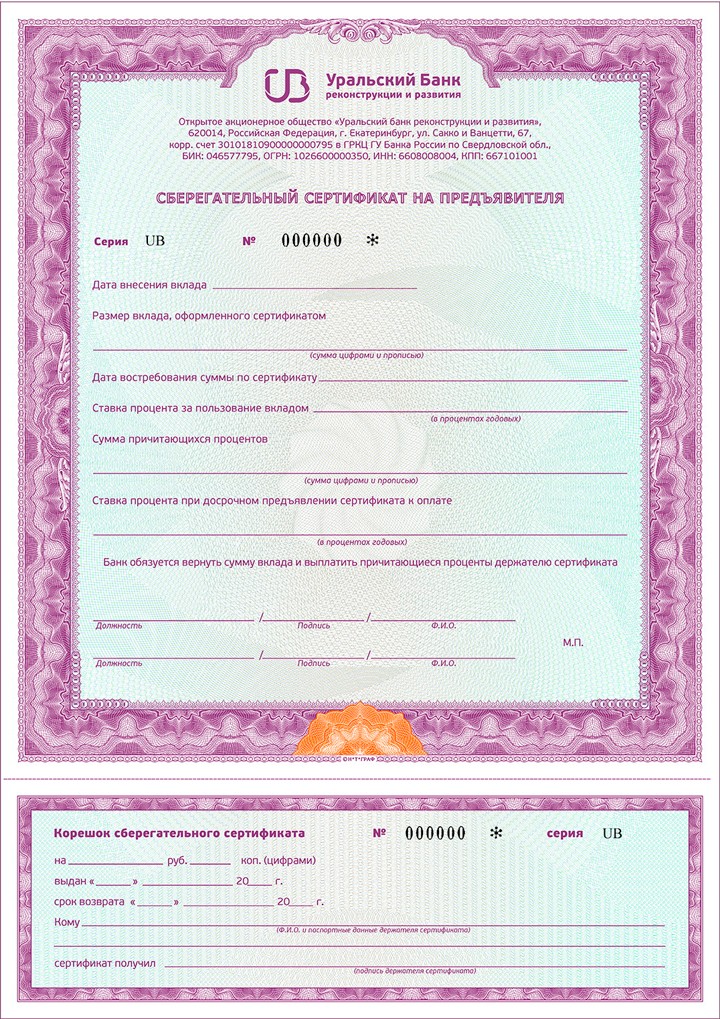

Образец документа

Сберегательный сертификат оформляется на бланке строгой отчетности. На нем отображается информация идентифицирующего, уточняющего и регламентирующего характера.

В верхней части бланка по центру указывается название банка-эмитента и вид бумаги. В основном тексте документа отображают информацию о размере вклада, применяемых к нему процентов и сроков, а также об условиях его досрочного погашения.

Ниже приведены образцы сберегательных сертификатов в разных банках и в разное время:

Сбербанк

Сберегательный банк РФ

Уральский Банк Реконструкции и Развития

Особенности

- Средства по вкладу могут быть получены в любом отделении банка, являющегося его эмитентом, а не только в том офисе, в котором он был оформлен и выдан.

- Не выпускаются в иностранной валюте. Их стоимость определяется в рублевом эквиваленте.

- Все виды сберегательных сертификатов срочные. По окончанию установленного срока, на который они оформлялись, держателю документа выплачиваются проценты. При фактическом предъявлении документа после его крайней даты актуальности, физическому лицу будет выплачено тело вклада и проценты, начисленные только за период, на который он был оформлен. За все остальное время процентный доход не будет начисляться.

- Не предусмотрена возможность автоматической пролонгации, поэтому после даты погашения обязательства перед держателем со стороны банка считаются полностью выполненными.

- Устанавливается фиксированный процент.

- Условия обслуживания не могут быть изменены в одностороннем порядке. Оформленный вклад нельзя пополнить. С него также не получится снять средства.

- Может передаваться по наследству, а также выступать предметом залога, однако им не получится расплатиться за оказанные услуги или за товары.

- Восстановление прав с последующим оформлением дубликата по утраченным именным ценным бумагам проводится банком, их выпустившим в обращение.

Факторы, влияющие на показатель доходности

Доходность по сберегательному сертификату определяется установленной банком процентной ставкой. Поскольку вклады по этим программам оформляются в рублевом эквиваленте, то она изначально высокая.

На точное значение процента оказывает влияние ключевая ставка Центробанка и степень эффективности деятельности финансового учреждения, а также выполнение держателем ценной бумаги обязательств по срокам вклада. При их несоблюдении доходность может быть низкая или даже нулевая.

Порядок выплаты процентов

Сертификат к погашению предоставляется после наступления даты требования вклада, указанной на документе. Его держателю выплачивается номинальная стоимость ценной бумаги и сумма начисленных процентов.

Деньги выдаются через кассу или по переводу на заранее открытый в банке карточный или расчетный счет. После завершения процедуры погашения, ценный документ изымается у держателя.

Преимущества и недостатки

Основным преимуществом сберегательного сертификата является применяемая к вкладу высокая процентная ставка. Держатели отмечают простоту оформления и возможность свободного обращения. Ценная бумага не учитывается при разделе имущества, к ней не могут быть применены арест и ограничительные меры по использованию вклада.

Из недостатков можно отметить потерю доходности при досрочном снятии средств. Минусом также является отсутствие страхового покрытия и возможность использования третьими лицами неименного сертификата.

Сберегательный сертификат Сбербанка: проценты 2018

Сберегательный сертификат Сбербанка в 2018 году может служить альтернативой вкладам физических лиц — проценты у депозитного сертификата на предъявителя выше.

Сертификат Сбербанка для физических лиц – это ценная бумага, которая оформляется на предъявителя. Сберегательный (депозитный) сертификат в 2018 году, подобно вкладу, используется клиентами Сбербанка России для хранения и приумножения денежных средств с доходностью существенно выше, чем по депозитам.

Полезная информация

Процентная ставка Сберегательного сертификата Сбербанка в 2018 году выше, чем у вклада. Одной из причин этого является то, что все депозиты физических лиц банка участвуют в системе страхования вкладов, а сертификаты страхованию не подлежат. Это надо помнить, хотя вероятность того, что Центральный банк РФ может лишить Сбербанк России лицензии, не велика.

Сберегательный сертификат Сбербанка выдается на предъявителя, поэтому его удобно использовать не только для накопления денег, но и в качестве подарка.

Депозитный сертификат Сбербанка России можно:

- подарить друзьям либо родственникам (сертификат не именной – достаточно просто передать его);

- оставить в банке на ответственное хранение (услуга бесплатна).

Сберегательный сертификат Сбербанка для пенсионеров может быть удобен тем, что его просто передать по наследству. В случае, если депозитный сертификат хранится у владельца, для этого не нужно оформлять завещание, достаточно передать его в руки наследнику. В случае, если ценная бумага сдана на хранение в банк, для ее получения наследнику требуется предъявить свидетельство о праве на наследство.

Обратите внимание

Если Депозитный сертификат пришел в негодность, например, случайно постиран или разорван, надо принести то, что от него осталось в банк. Ценную бумагу передадут на экспертизу, и в случае ее успешного прохождения владельцу будет выдан дубликат или выплачены деньги.. Но при этом надо помнить, что если вы потеряли Депозитный сертификат Сбербанка России, то права собственности на него можно восстановить только через суд!

Но при этом надо помнить, что если вы потеряли Депозитный сертификат Сбербанка России, то права собственности на него можно восстановить только через суд!

Сберегательный сертификат Сбербанка в 2018 году: ставки и условия

Срок вклада: 91 день (3 мес.) — 1095 дней (3 года);

Минимальная сумма вклада: 10 000 рублей;

Пополнение: не предусмотрено;

Частичное снятие: не предусмотрено;

Проценты начисляются в конце срока;

Пролонгация: не предусмотрена.

Сертификат Сбербанка: процентная ставка в 2018 годуаранее уточнить в какой именно офис банка в вашем городе следует обращаться. А затем все прос

Проценты по Сберегательному (депозитному) сертификату Сбербанка России составляют от 0,01 до 7,10% в рублях в зависимости от суммы и срока вклада.

| Номинал, руб | 91-180 дней | 181-365 дней | 366-730 дней | 731-1094 дней | 1095 дней |

| от 10 тыс.до 50 тыс. | 0,01 | 0,01 | 0,01 | 0,01 | 0,01 |

| от 50 тыс.до 1 млн. | 4,95 | 5,25 | 5,25 | 5,25 | 5,25 |

| от 1 млндо 8 млн. | 5,75 | 6,05 | 6,05 | 6,05 | 6,05 |

| от 8 млн.до 100 млн. | 6,40 | 6,70 | 6,70 | 6,70 | 6,70 |

| от 100 млн. | 6,80 | 7,10 | 7,10 | 7,10 | 7,10 |

Условия досрочного расторжения: при востребовании Сберегательного (депозитного) сертификата доход начисляется исходя из фактического срока хранения денежных средств по процентной ставке 0,01% годовых.

Обратите внимание

Сертификат Сбербанка на предъявителя: как оформить

Получить сберегательный сертификат можно не во всех отделениях Сбербанка, поэтому лучше заранее уточнить в какой именно офис банка в вашем городе следует обращаться. А затем все просто:

- Обратитесь в подразделение Сбербанка России, осуществляющее операции со сберегательными сертификатами, имея при себе паспорт или иной документ, удостоверяющий личность.

- Определите количество приобретаемых сертификатов, их номинал и срок. От выбранных условий зависит процентная ставка.

- Оплатите сертификат наличными или за счет средств, хранящихся на вашем вкладе в Сбербанке.

- Получите ваш сберегательный сертификат.

Подробнее об условиях оформления и процентных ставках сберегательных (депозитных) сертификатов Сбербанка России на сегодня узнавайте на официальном сайте или в отделения банка. Контакты: 900, 8 (800) 555-55-50. Генеральная лицензия на осуществление банковских операций № 1481. Информация не является публичной офертой.

По данным с http://top-rf.ru/investitsii/358-sberegatelnyj-sertifikat-sberbanka-protsenty.html

Доходность

Извечный вопрос. В самом общем виде доходность депозитных сертификатов близка к доходности следующих финансовых инструментов: банковские вклады, краткосрочные и среднесрочные облигации.

Особо следует отметить степень волатильности цены и доходности, которая у облигаций заметно выше. Как следствие, в определенные временные отрезки доходность облигаций может обгонять доходность депозитов, а в иные – отставать. В целом депозитные варианты приносят меньший доход, чем облигации. Преимущества сертификатов основаны на другом: их незыблемая надежность, гарантии выплат и относительная гибкость по сравнению с банковскими вкладами.

С другой стороны, депозитные сертификаты, как правило, более доходный финансовый инструмент, чем банковские депозиты (на 1–2%). С этой точки зрения документ выглядит весьма привлекательным инструментом среднесрочного и долгосрочного финансирования и может составить надежный фундамент любого инвестиционного портфеля. Именно так их и следует использовать.

Сегодня сберегательные и депозитные ценные бумаги предлагают клиентам почти все банки, входящие в ТОП-100. В частности, вы можете самостоятельно оценить параметры их эмиссии, рыночного хождения, удобство и доходность:

- Сбербанк России (в настоящее время приостановил выпуск именных бумаг);

- Газпромбанк;

- ВТБ;

- Банк открытие;

К вашим услугам также ценные бумаги «Банка Москвы», «УБРиР», «Промсвязьбанка», «Проминвестбанка», «Петрокоммерцбанка» и многих других.

Какая информация должна содержаться в сертификате?

Обязательными реквизитами сертификатов являются:

- обязательное наименование ценной бумаги – сберегательный (депозитный) сертификат,

- номер и серия сертификата,

- дата внесения вклада или депозита,

- размер вклада/депозита,

- безусловное обязательство банка вернуть сумму и выплатить проценты,

- дата востребования денег по сертификату,

- ставка процента за пользование депозитом/вкладом,

- сумма причитающихся процентов,

- ставка процента при досрочном предъявлении сертификата к оплате,

- наименование, местонахождение и корреспондентский счет кредитной организации, открытый в Банке России,

- для именного сертификата: наименование и местонахождение вкладчика – юридического лица и ФИО и паспортные данные вкладчика физического лица,

- подписи двух лиц, которые уполномочены подписывать подобные документы, а также печать банка.

Вышеуказанные реквизиты являются обязательной информацией, которая должен содержать любой сертификат, выданный банком.

При отсутствии хотя бы одного из этих пунктов сертификат считается недействительным.

Сберегательный сертификат

Помимо всего прочего, такие бумаги дополнительно делятся на те, которые выданы физическим лицам, и те, которые ориентированы на юридических лиц. Различаются в этом случае и названия. К примеру, если сначала идет слово «сберегательный», значит, этот документ предназначен для физического лица. Основным отличием от бумаги, которая ориентирована на юридических лиц, является то, что при погашении сумма может быть получена не только безналичным, но и наличным образом.

Наиболее распространенным примером подобных финансовых инструментов является депозитный сертификат Сбербанка. Некоторые другие банковские организации также выпускают такие ценные бумаги, но наиболее популярным и востребованным является именно Сберегательный банк.

Недостатки

Как у любого финансового инструмента, у сертификатов есть определенные минусы. Они не слишком безопасны для открытого хранения, особенно если выписаны «на предъявителя». То есть если третье лицо тем или иным образом завладело этой ценной бумагой, оно может без всяких ограничений и абсолютно законно снять все деньги. Другой момент – налоги. Средства, получаемые по сертификатам, облагаются налогом, как на обычные доходы физических лиц, что не слишком выгодно в большинстве ситуаций.

Последний и наиболее важный негативный фактор – система страхования вкладов. Обычный депозит в ней участвует и в случае каких-либо проблем с банковской организацией, где он хранился. А вот депозитный сертификат в этом не участвует, и в случае проблем единственной возможностью вернуть свое остается только суд.

Что это депозитный сертификат?

Депозитный сертификат — одна из разновидностей ценных бумаг, которые выпускают и выдают своим клиентам (юридическим лицам) коммерческие банки.

Данный сертификат является документом, подтверждающим и удостоверяющим факт и сумму внесённого в банк вклада и право держателя на получение суммы с процентами по завершении установленного срока. Документ подтверждает право вкладчика на получение указанной в нём суммы. Средства можно получить в любом отделении банка, выдавшего данное свидетельство.

Выпуск и выдача депозитных сертификатов регламентируется на законодательном уровне статьёй 844 ГК РФ.

В России подобными сертификатами пользуются различные предприятия, желающие временно разместить свободные активы и получить доход на свой капитал. Документ можно приобрести как за наличные банкноты, так и за счёт средств, размещённых на вкладе клиента банка.

Особенности оформления

У любого официального документа есть прописанные в законодательстве правила заполнения разных полей, строк и таблиц. Касается это и такой ценной бумаги, как депозитный сертификат. Причем первые ограничения возникают ещё на стадии выпуска, ведь единственная валюта, в которой могут быть эти документы – российский рубль. При этом получать средства по сертификату может как гражданин России, так и лицо с другим гражданством или вообще без оного. На ценной бумаге должен быть прописан тип документа, его серия и номер, а также дата, когда была внесена сумма. Сам размер средств также прописывается в этой бумаге вместе с четко сформулированным обязательством финансовой организации возвратить деньги при определенных условиях.

Ещё в сертификате указывают срок действия, процент и данные организации, которая эмитировала бумагу. Естественно, там же должны стоять все требуемые подписи и печати. Интересной особенностью является то, что нигде не прописано, каких данных на документе быть не должно, так что при желании получатель сертификата может потребовать указать некие уникальные данные, которые могут иметь то или иное отношение к потенциальному будущему владельцу средств, особенностям их возврата и так далее. Если сертификат относится к именному типу, в нем должны фигурировать все данные владельца.

Что такое сберегательный сертификат?

Банковский сберегательный сертификат — это ценная бумага, как правило формата А4, которую может приобрести резидент РФ или иностранный гражданин за наличные деньги или безналичным способом, с целью получения выгоды в виде годового процента. Специфику можно сравнить с самым обычным банковским вкладом. Однако есть небольшие отличия. В данном случае вы не открываете вклад, а покупаете ценную бумагу определенное время и конкретного номинала. Через указанный промежуток времени вам придется сдать ценную бумагу обратно в банк, а тот в свою очередь должен вернуть вам полную стоимость ценной бумаги и начисленные за это время проценты.

Важно, что сберегательный сертификат могут купить только физические лица, для ЮЛ действует другой тип — депозитный. Также следует указать, что такие бумаги могут быть именными или оформленными на предъявителя

Еще одной особенностью является ограниченный срок действия, который составляет всего 3 года. То есть по истечению этого времени, необходимо будет идти в банк, получать деньги с причитающимися процентами и снова покупать ценные бумаги, если будет такая необходимость.

При желании владелец такой бумаги может закрыть его досрочно, как в случае со вкладами. Однако проценты также пересчитают по ставке до востребования или оставят прежними, но начислят за фактическое количество дней хранения.

Если говорить простым языком, то ценная бумага удостоверяет право своего владельца на возврат вложенных средств и начисленных за это время процентов. Соответственно, выпуск сберегательных сертификатов доступен только банковским организациям, после предоставления отчета в Банк России.

Основной и единственной валютой ценной бумаги в независимости от их вида может быть только российский рубль. Более подробное описание понятия содержится в гл. 7 ГК РФ.

Рублевые бумаги выпускают многие российские банки, например, Банк Москвы предлагает ценную бумагу для физлиц под 11,9% годовых. В крупнейшем банке страны — Сбербанке России сертификаты предлагают по ставке в размере до 12%.

Комментарий к статье 844 Гражданского Кодекса РФ

1. Сберегательным сертификатом признается ценная бумага, удостоверяющая факт внесения в банк-эмитент денежных средств в качестве вклада и право вкладчика получить по истечении установленного срока сумму вклада и процентов по нему в любом учреждении данного банка. Держателем сберегательного сертификата может быть только гражданин. Депозитный сертификат — ценная бумага, аналогичная сберегательному сертификату, однако его держателем может быть только юридическое лицо. В основе отношений между банком-эмитентом депозитного или сберегательного сертификата и его клиентом лежат отношения банковского вклада (займа).

Правила по выпуску и обращению депозитных и сберегательных сертификатов сообщены письмом ЦБ РФ от 10.02.92 N 14-3-20 «О депозитных и сберегательных сертификатах банков». Форма бланка депозитного сертификата, установленная письмом Госбанка СССР от 10 июля 1993 г. N 360 «О введении платежных документов единого образца», имеет рекомендательный характер.

Банк, желающий выпустить депозитные и сберегательные сертификаты, должен утвердить условия их выпуска и обращения. Этот документ в десятидневный срок после его принятия необходимо представить в Главное территориальное управление ЦБ РФ по месту нахождения корреспондентского счета банка. Регистрация проспектов эмиссии депозитных сертификатов не требуется.

Сберегательный сертификат может быть выдан только гражданину РФ или иного государства, использующего рубль в качестве официальной денежной единицы. Депозитный сертификат может быть выдан только организации, являющейся юридическим лицом, зарегистрированным на территории РФ или на территории иного государства, использующего рубль в качестве официальной денежной единицы. Сертификаты не подлежат вывозу на территорию государства — «нерублевой зоны», не могут служить платежным средством за проданные товары.

2. Сертификаты могут быть срочными или до востребования. Срок обращения депозитных сертификатов (с даты выдачи сертификата до даты, когда владелец сертификата получает право востребования депозита или вклада по сертификату) ограничивается одним годом. Срок обращения сберегательных сертификатов — тремя годами. Если срок получения депозита (вклада по сертификату) истек, такой сертификат считается ценной бумагой до востребования. Это означает, что банк обязан выплатить указанную сумму по первому требованию владельца.

На бланке сертификата должны содержаться следующие обязательные реквизиты: а) наименование «депозитный» (или «сберегательный») сертификат: б) указание на основание выдачи сертификата (внесение депозита или сберегательного вклада); в) дата внесения депозита или сберегательного вклада; г) размер депозита или сберегательного вклада, оформленного сертификатом; д) безусловное обязательство банка вернуть сумму депозита или вклада; е) дата востребования держателем сертификата внесенных им денег; ж) процентная ставка банка; з) сумма причитающихся процентов; и) наименование и адрес банка-эмитента; к) имя (наименование) приобретателя сертификата (для именного сертификата); л) подписи двух лиц, уполномоченных банком на совершение такого рода сделок, скрепленные печатью банка. Отсутствие в тексте сертификата какого-либо из обязательных реквизитов делает его недействительным. Банк, выпускающий сертификат, может включить в него иные дополнительные реквизиты, которые не противоречат законодательству.

Сберегательные сертификаты Сбербанка РФ могут обращаться по своим, отличным от перечисленных выше условиям, согласованным с ЦБ РФ.

3. Сертификаты могут быть именными и на предъявителя. Сертификаты на предъявителя передаются путем простого вручения. Именные — путем заключения договора об уступке права требования (цессии). В соответствии с письмом ЦБ РФ от 10.02.92 N 14-3-20 этот договор должен оформляться на оборотной стороне сертификата. Однако нет оснований полагать, что несоблюдение указанного правила должно приводить к недействительности договора об уступке права требования по депозитному (сберегательному) сертификату. Такой договор может быть составлен также на отдельном листе и заключен другими способами, предусмотренными законодательством.

4. По требованию вкладчика — физического лица банк обязан (а по просьбе вкладчика — юридического лица банк вправе, если иное не предусмотрено договором) до оговоренной даты возвратить срочный вклад, оформленный соответственно сберегательным или депозитным сертификатом. При этом выплачиваются проценты, установленные банком по вкладам до востребования, если условиями сертификата на этот случай не определен иной размер процентов.

Реквизиты банковских сертификатов

Если в банковском сертификате нарушены обязательные реквизиты или особенности оформления, то он признается недействительным. Исправления в этом документе не допустимы, но если возникли во время цессии, то должны быть подтверждены у нотариуса. Банковскими служащими обязательно проверяются все 12 реквизитов. Ценные бумаги изготавливаются промышленным способом по установленному стандарту. Запоминать реквизиты на память нет необходимости, всегда можно посмотреть образец.

Важно запомнить реквизиты банковских сертификатов, которые необходимо заполнить: сумма вложенных денег, временя их истребования, процентная ставка. Необходимо проверить подписи работников банка, их должно быть не менее двух

Внизу ценной бумаги находится «корешок сберегательного сертификата», который имеет номер и серию самого документа. Вписав в него паспортные данные лица, которому есть желание передать сертификат, можно торжественно вручить подарок новому обладателю вместе со всеми правами на этот документ. Для переуступки прав на депозитные сертификаты тоже имеются корешки или приложения, иногда данные прописываются на задней стороне ценной бумаги.

Практика внедрения депозитных сертификатов в России

В настоящее время депозитные сертификаты предлагают для приобретения и пользования своим клиентам более 25 коммерческих банков РФ.

Российские банковские организации продают депозитные сертификаты в рублях и в валюте. Большей актуальностью пользуются сертификаты на вклады в евро и в долларах, поскольку эти валюты более безопасны в плане инфляции по сравнению с рублём.

Процентные ставки по депозитным сертификатам всегда намного выше, чем по стандартным срочным депозитам, поскольку они не защищены Агентством по страховым вкладам, а это значит, что банк способен предложить более высокие проценты.

Ключевая сложность при покупке депозитного сертификата — это довольно крупные суммы вкладов, из-за чего данный финансовый продукт и позиционируется в основном как услуга для среднего и крупного бизнеса. Банки РФ устанавливают минимальный размер вклада на уровне 100-500 тысяч рублей.

Условия погашения российских банков, как правило, следующие:

- По окончании срока договора предъявленный депозитный сертификат погашается в полном объёме с полной выплатой процентов по депозиту.

- При досрочном прерывании договора предъявленный депозитный сертификат погашается в полном объёме, но проценты выплачиваются путём расчёта по ставке, прописанной в сертификате.

- Процедуру уступки (цессии) некоторые банки проводят бесплатно, другие — взимают дополнительную комиссию за её проведение.

- Сроки размещения финансовых средств в виде рассматриваемой ценной бумаги составляют от нескольких месяцев до 3 лет. Самыми актуальными на российском фондовом рынке считаются годовые ценные бумаги, сочетающие оптимальный срок и хорошие проценты.

5

(100%) 1

голос.

Это бумага выдаваемая банком юридическому лицу в подтверждение того, что им была внесена определённая сумма на депозит. В депозитном сертификате (ДС) оговариваются проценты, которые банк должен будет выплатить держателю сертификата по истечении указанного срока вклада. Помимо этого могут быть прописаны условия досрочного расторжения сертификата (в этом случае, как правило, сильно снижается изначально установленная процентная ставка).

Этот вид ценных бумаг появился относительно недавно. Первые ДС были выпущены в США в 1961 году, к концу 60-х они распространились и на страны Европы. В России ДС появились в 1992 году.

Основные отличия депозитного сертификата от простого банковского депозита:

- Все расчёты по ДС осуществляются в безналичной форме;

- Депозитный сертификат можно использовать в качестве залога;

- ДС можно оформить только на юридическое лицо;

- ДС можно передавать, перепродавать другим лицам.

Виды и формы

Все выпущенные бумаги подобного типа разделяются на несколько типов и разновидностей. Некоторые считают, что вексель и депозитные сертификаты – одно и то же, однако на самом деле это разные вещи.

К примеру, первый документ чаще всего не имеет определенного срока годности, а также каких-либо особых условий хранения средств. То есть по нему можно свободно снять деньги в любой момент времени. Второй документ чаще всего имеет срок годности и указывает на определенные условия, типа получаемых владельцем процентов. Кроме всего прочего, такие ценные бумаги бывают именными и такими, которые работают с любым предъявителем. Первые подразумевают, что получить средства может только тот человек, на чье имя выписана бумага. Второй же имеет более широкое применение, и его может обналичить абсолютно любое лицо, на данный момент владеющее сертификатом.

Чем же отличается сберегательный сертификат от обычного вклада?

Не защищены государственной системой страхования вкладов

К существенным недостаткам сберегательных сертификатов относится то, что они не попадают под государственную систему страхования вкладов. Вкладчик рискует, когда выбирает сертификат для вложения капитала. В случае отзыва лицензии у банка, клиент не сможет получить компенсацию.

Наличие минимальной суммы

К недостаткам можно отнести и тот момент, что для сертификатов банки устанавливают определенную минимальную сумму, которая достаточно велика, и не каждый вкладчик имеет в наличии такую сумму денег.

Требует ответственности при хранении

Бланки сберегательных сертификатов имеют высокую степень защиты, и подделать их практически не возможно

Однако, нужно уделять повышенное внимание хранению сберегательных сертификатов, так как только при его наличии банк возвратит вкладчику денежные средства. Поэтому многие банки рекомендуют хранить сберегательные сертификаты в банковских ячейках, которые гарантируют, что сертификат не сможет никто украсть и с ним ничего не случится

При утрате восстанавливается через суд

Еще один значительный минус сертификатов в том, что при их утере, если вкладчик вовремя не сообщит в банк о пропаже, деньги может получить мошенник. Поэтому банки рекомендуют, при обнаружении пропажи немедленно сообщить в банк о случившемся. Сама процедура восстановления сертификата очень сложна, требует сбора большого количества документов. Кроме того, такая процедура восстановления сертификата, по времени занимает большой промежуток, так как требует обращения в суд, который должен вынести свое решение. Поэтому хранение сертификатов в банковских ячейках наиболее эффективный метод обеспечения безопасности сберегательных сертификатов.

Проценты по вкладу, затребованному раньше срока возврата, пересчитываются по пониженной ставке

Сберегательный сертификат позволяет получить деньги вкладчику досрочно. Как и в случае с большинством срочных вкладов, проценты по вкладу в таком случае будут начислены по ставке договора «до востребования», которая имеет небольшую величину. Чтобы, получить проценты по вкладу, указанные в сертификате, надо дождаться срока возврата вклада, тогда клиент получит вклад с начисленными процентами в полном объеме.

Не требует больших формальностей при передаче или дарении другому лицу

Сберегательный сертификат на предъявителя имеет положительную особенность. При желании его можно передать или подарить родственникам, друзьям, близким людям. При этом такая процедура не требует от вкладчика каких-либо формальностей в отличии от обычного вклада, ни каких походов к юристам и утомительных сборов документов. Ценные бумаги просто передаются выбранному лицу. При определенных ситуациях, такая простая процедура передачи очень привлекательно для вкладчиков.

Служит залогом при выдаче кредита

Еще одно привлекательное качество, которое имеет сберегательный сертификат и о котором вкладчики зачастую не осведомлены, — это то, что сертификат может служить залогом для получения кредита. При таком обеспечении банк обычно рассчитывает сумму кредита в зависимости от величины сберегательного сертификата. Использование сберегательного сертификата в качестве залога очень удобно, так как вкладчик получает двойную выгоду, одновременно используя деньги по кредиту и получая проценты по вкладу.

Клиент банка, выбирая сертификат как средство вложения денег, должен помнить, что данная ценная бумага имеет свои преимущества и свои недостатки. Вкладчик должен выбрать, что ему важнее: большие проценты или более надежная государственная защита вклада, возможность без формальностей передать, подарить вклад или риск потерять все деньги по сертификату в случае утери. В конечном счете, только вкладчику делать выбор, какой вид сбережений ему больше подходит. Стоит отметить, что на данном этапе у населения пока еще популярнее обычные вклады.

Основным банком в России активно развивающим систему сберегательных сертификатов является Сбербанк. Здесь выпущено 97% от всех эмитированных ценных бумаг. Причем растут темпы инвестирования в сберегательные сертификаты. Если в 2011 году было выпущено сертификатов на общую сумму 11,5 млрд. рублей, то в 2012 году эта сумма составила 230 млрд. рублей. Таким образом, только за год объем вкладов в сберегательные сертификаты возрос в 20 раз. Статистика показывает, что в 2013 году тенденция сохраняется. На конец года объем сберегательных сертификатов составит примерно 400 млрд.рублей.

Преимущества и недостатки

Каждый самостоятельно решает, как и куда ему вкладывать средства. Сберегательный сертификат, как и любой продукт, имеет свои преимущества и недостатки. При этом для каждого клиента они могут быть свои.

Плюсы

- Возможность получить стабильный фиксированный доход по достаточно привлекательным процентным ставкам;

- Возможность передать право получить деньги другому человеку. Так можно сделать подарок детям, родным и близким;

- Возможность получить повышенный доход за счет капитализации начисленных процентов.

Минусы

- Высокий риск возникновения проблем в случае утери бумаги;

- Если нужно срочно снять деньги, даже по уважительным причинам, есть вероятность получить нулевой доход;

- Нельзя пополнять счет.

Таким образом, каждый клиент должен самостоятельно для себя решить, хочет он пользоваться такой услугой или нет. Однако если сертификат уже на руках (сейчас физические лица не могут его приобрести), то нужно ждать окончания срока его действия.