Автоплатеж дсж кк в сбербанке: что это такое и как отключить

Содержание:

- Условия предоставления

- Как навязывают автоплатеж в банке

- Оформление

- Доходность

- Наступил страховой случай: что делать?

- Обзор лучших программ

- Сбербанк придумал новый способ обогащения за счет клиентов?

- Особенности индивидуального страхования жизни

- Что такое выкупная сумма?

- Что такое автоплатеж?

- Как отключить услугу автоплатежа по страховке?

- Как отключить EKP INSURANCE PAYMENT

- «ДСЖ КК»

- Как отказаться от страховки

- Автоплатеж ДСЖ кк Сбербанка: что это, как отключить

- Много ли отзывов тех, кто получал деньги?

- Как отключить автоплатеж по ДСЖ КК

- Как отключить

Условия предоставления

Пользуясь услугой, у клиента должны быть обязательства:

- Чтобы списание производилось, на карте обязательно должна быть искомая сумма. Система всегда предупредит о том, что произойдет списание, причем заблаговременно – за сутки. У клиента есть возможность пополнить счет, положив на карту недостающую сумму. Если решено данный платеж пропустить, клиенту это легко сделать, лишь потребуется отправить определенный код, набрав номер «900».

- Следить за присланными смс-сообщениями. Они должны приходить после произведения платежа, а значит деньги списаны.

Чтобы всегда можно было подтвердить оплату, придется в отделении банка взять выписку.

Внимание! Подключиться нужно, когда клиенту пришло смс-сообщение с данным предложением и с кодом подключения. При желании самостоятельно подключиться, поможет номер телефона «900», профессиональные операторы подскажут, как правильно это сделать, или после того, как произошло подключение к «сбербанку-онлайн».

Как навязывают автоплатеж в банке

В соответствии с российским законодательством, страхование потребительского кредита и суммы задолженности не является обязательной формой страхования. Вы можете с полным правом отказаться от такой услуги, а менеджеры банка не обязаны ее навязывать.

В реальности же получается совсем другая история. Руководство отделений Сбербанка требует от своих подчинённых выполнение плана по заключённым страховым договорам. В соответствии с ним каждый специалист должен под любыми способами навязать человеку, пришедшему в банк за кредитом, заключение договора страхования жизни. При этом сам факт согласия может лишь подтверждаться галочкой, самовольно установленной специалистом в системе Сбербанк Онлайн. Вскоре после этого заёмщик получает соответствующую смс, и с него каждый месяц начинают списываться средства.

Поводы, под которыми специалисты банка навязывают автоплатёж ДСЖ КК Сбербанка, обычно сводятся к убеждению, что без страховки банк попросту не даст человеку кредит. Также пугают, что при отказе от услуги у человека будет навсегда испорчена кредитная история, и он больше не получит займ ни в одном банке.

Разумеется, всё это ерунда и нарушение законодательства. Но специалистов банка это ничуть не смущает. План же надо выполнять.

Страховка может быть навязана специалистами Сбербанка под любыми предлогами

Оформление

Для оформления страховки нужно обратиться к выбранному страховщику. При себе нужно иметь паспорт и деньги.

Компания подготовит текст страхового договора, в соответствии с выбранной страховой программой и его нужно будет только подписать.

Что указывается в договоре:

- страховая сумма и размер страховых взносов;

- срок страхования;

- весь комплекс рисков, которые покрывает полис;

- права, обязанности, ответственность сторон;

- порядок выплат и размер возмещения в зависимости от вида страхового события.

Договор всегда подписывается в письменной форме. Многие компании предоставляют возможность оформить заявку онлайн на покупку полиса страхования жизни. Это сокращает сроки оформления, ведь большую часть данных можно отправить через интернет.

В качестве дополнительных документов, после заполнения анкеты страхователя, компания может попросить медицинские справки о состоянии здоровья. Например, это возможно, если у клиента были в прошлом серьезные заболевания.

Доходность

Страховщики зарабатывают немного, если сравнивать с высокорискованными инвестициями в акции или в недвижимость. Среднегодовая доходность редко когда превышает 6-8% годовых в рублях.

В основном компании выбирают сбалансированные консервативные стратегии и умеренный, но стабильный доход.

Когда рассчитывать на получение выплат?

Выплаты проводятся после признания страхового события. Делается это в сроки, указанные в договоре (обычно в течение месяца). Суммарный размер страховой суммы по каждому риску, за исключением ДТП или авиакатастрофы, страховщики часто ограничивают.

Например, в договоре прописывается, что выплаты не могут превышать 1,5-2 млн. рублей. Если клиент умер, то наследникам потребуется подождать 6 месяцев для получения выплаты.

Наступил страховой случай: что делать?

При наступлении страхового случая нужно известить страховщика в течение месяца. Подаются также документы на выплату, в соответствии со списком, указанным в договоре. Это делает либо сам застрахованный, либо его наследники.

В страховую компанию подается:

- заявление о страховой выплате;

- копия паспорта;

- договор страхования жизни;

- полные банковские реквизиты для перечисления страховой выплаты;

- медицинские справки, подтверждающие факт наступления инвалидности или заболеваний (например, справка МСЭ об установлении группы инвалидности и пр.);

- свидетельство о смерти и другие документы.

Если соблюдены все формальности, то страховщик выплачивает деньги на банковский счет клиента. Например, по страховому риску «Дожитие», единовременно выплачивается 100% страховой суммы и начисленный дополнительный инвестиционный доход на дату страхового случая.

По риску «Смерть» в первые несколько лет делается единовременная выплата, равная сумме страховых взносов, подлежащих уплате до даты наступления страхового случая и плюс инвестиционный доход. Если клиент умер от несчастного случая или попал в ДТП, то его наследникам выплачивается 100% страховой суммы.

Обзор лучших программ

РОСГОССТРАХ-Жизнь.

Компания предлагает целый ряд программ страхования жизни. Самые популярные: “Забота о будущем: Престиж», “Забота о будущем: Комфорт для детей”, “Комфорт для взрослых”.

Величина начисленного дополнительного дохода не гарантируется и определяется в зависимости от результатов инвестиционной деятельности компании.

ИНГОССТРАХ-Жизнь.

Сбербанк придумал новый способ обогащения за счет клиентов?

Сбербанк осваивает новые легкие способы обогащения за счет своих клиентов.

Александра Баязитова, наш финансовый обозреватель в своем блоге рассказала, как с помощью добровольно-принудительной страховки вечнозеленый банк снимает с держателей кредитных карт дополнительную финансовую стружку.Речь идет о ДСЖ КК. За аббревиатурой скрывается услуга по страхованию жизни и здоровья держателя кредитки.

Страховка, разумеется, не бесплатная, получить выплаты по которой почти невозможно. При наступлении страхового случая банк найдет причины, чтобы оставить деньги себе. На своем сайте Сбербанк подчеркивает, что участие в ДСЖ КК дело сугубо добровольное. Однако клиенты Сбербанка рассказывают, что их подключали к услуге через некоторое время после получения карты даже в том случае, когда они прямо заявляли об отказе от неё в отделении банка.

Зачастую о своей страховке клиент узнает, когда с его счета уже списали деньги. Банк действует просто. По умолчанию подключает к «сервису» всех держателей.

Первый месяц идет в «тестовом режиме», а затем, если клиент не отключил услугу и у него образовывается задолженность по карте более чем в 1 000 рублей с его счета при помощи «Автоплатежа» начинает оплачиваться страховка «ни от чего». Кстати сказать, не все сразу понимают, что средства списаны именно за сбербанковскую страховку. Уведомление «Оплата ДСЖКК прошла успешно» с номера 900 вызывает ассоциации с жилищно-коммунальными услугами, которые граждане часто оплачивают в автоматическом режиме.Теперь о суммах и сроках списания.

20-го числа каждого месяца система проверяет задолженность по кредитной карте и формирует сумму к списанию в размере 0,7 % от суммы долга. Не трудно рассчитать, что при сумме долга по карте в 50 тыс.

рублей будет списано 350 рублей. Еще раз напомним, что это получить страховую выплату клиент не сможет ни под каким соусом.Отключить страховку можно: 1.

через Сбербанк Онлайн. Платежи — Автоплатеж — находим страховку ДСЖ КК — удаляем её через параметры; 2.

через номер 900. Операторы проведут отключение по запросу клиента; 3.

с помощью кода-команды отключения услуги. В тексте сообщения об оплате ДСЖ КК должен быть код отключения данной услуги.

Отправьте его в ответном SMS; 4. обратившись в подразделение банка, именуемое «Сбербанк — страхование жизни» по телефону — 8 800 555-55-95.

Но ДСЖ КК не единственная подобная страховка от Сбербанка. В семействе существуют еще: ДСЖ ПК — страхование участников потребительского кредита; ДСЖ НПР — страхование клиентов от недобровольной потери работы. Не дайте себя обобрать — проверьте свои «Автоплатежи»!

С 22 октября новые правила трудовых проверок. Готовьтесь в нашем . Научим составлять документы так, что ни один инспектор не придерется. Обучение полностью дистанционно.

Выдаем сертификат. .

Всё о кадровом учёте: учимся составлять кадровые документы без ошибок Надежда Флакс Хочу купить за 7 450 ₽ Рубрики: Подписывайтесь на «Утреннего бухгалтера». Все для бухгалтера. Пора завести блог на Клерк.ру Блог компании на «Клерке» — это ваш новый инструмент, чтобы рассказать о себе.

Публикуйте любой контент про вашу компанию.

Особенности индивидуального страхования жизни

Особенности страхования жизни зависят от типа соглашения между выгодоприобретателем и страховщиком, и стоимость страхования человеческой жизни зависит от некоторых важных критериев:

- Половая принадлежность клиента — стоимость страховки мужчин выше, чем для женщин;

- Возрастной период клиента — чем старше желающий застраховаться, тем выше стоимость страхового клиентского взноса;

- Если человек находится в группе страхового риска — проживает в опасной местности, имеет профессиональную занятость, которая каждый день сопровождается рисками для жизни и здоровья;

- Медицинские показатели здоровья страхователя — наличие смертельно опасной неизлечимой болезни;

- Индивидуальные эксклюзивные договора жизни — это инвестиционные соглашения на взаимовыгодных условиях — клиент — компания;

- Если этапы заключения накопительного типа, или же инвестиционного соглашения — на длительный временной период, тогда страховой индивидуальный взнос меньше, чем заключение договора на минимальный по закону о страховании срок;

- В любом договоре, страховая компания обязана едино разово выплатить всю сумму средств наследникам на случай смерти клиента.

Что такое выкупная сумма?

Выкупная сумма – это финансовые средства, которые предназначены, для того, чтобы при расторжении договора страхования, страхователь получил свои выплаты.

Выкупная финансовая сумма состоит из:

- Резервной суммы, которую заплатил страхователь;

- Сумма страховых премий клиенту;

- Сумма от инвестирования финансового капитала страхователя.

Страховая организация просчитывает положенную долю клиенту, исходя из суммы страхового взноса для выкупной суммы. Инвестиционный капитал, который внес в страховую организацию клиент, выплачиваются в полном объеме и по желанию клиента единоразовой суммой, или же частями.

Та сторона, которая приняла решение о расторжении соглашения и берёт все убытки по данному контракту на себя.

Расчёт выкупной финансовой суммы

Выкупная сумма — это весь премиальный накопленный капитал застрахованного, минус той суммы штрафа, который взымается, если клиент добровольно расторгает досрочно контракт страховки своей жизни.

В каждый последующий год, сумма увеличивается и по истечению срока контракта, если ничего с жизнью клиента не произойдёт, то выкупная сумма будет не меньше, чем сумма страхового вложения, а иногда она бывает значительно больше.

Когда составляется договор страховки жизни, тогда в нем прописываются все финансовые обязательства между клиентом и страховой организацией и прописывается гарантированная финансовая сумма выплаты.

Сумма выплаты зависит от состояния финансового рынка на расчётный период, а также от процентных ставок по инвестиционным средствам. Также к сумме прибавляются всевозможные премиальные, поощрения, бонусы.

Также из общей выкупной суммы высчитывается сумма налога на страхование жизни.

Что такое автоплатеж?

Данная функция доступна как на дебетовых, так и на кредитных картах, основное требование – наличие на ней средств. Также, автоматический платеж привязывается не к определенному клиенту банка или номеру телефона, а к карте.

Итак, благодаря функции автоплатеж можно оплачивать ряд счетов:

- штрафы ГИБДД;

- мобильная связь;

- интернет;

- кабельное ТВ;

- ЖКХ;

- кредиты.

Стоит обратить внимание, что в случае с оплатой сотовой связи, автоплатеж будет пополнять счет заданного номера, как только на нем закончатся средства. Оператор используемой связи сразу же отправляет в Сбербанк заявку, а затем автоплатеж выполняет свою работу

Но если же клиент пользуется популярными в последнее время пакетами, включающими в себя интернет, звонки и смс-сообщения за определенную плату, то и в этом случае автоплатеж справится с поставленной задачей. Так как данные пакеты мобильной связи подразумевают ежемесячную оплату, то клиент так же, как и в случае с интернетом или телевидением, устанавливает необходимую дату и сумму.

Как отключить услугу автоплатежа по страховке?

Особенно актуален данный вопрос для тех держателей, которым фактически она была навязана. Хотя законодательство и запрещает банкам это делать, но существует много обходных путей. Фактически банки могут отказать в кредите, если вы не присоединитесь к условиям страхования.

Немногие знают, что услугу страхования по кредитке Сбербанка очень просто отключить. Главное – сделать это вовремя, пока клиент не успел заплатить существенную сумму за ненужную ему страховку.

Существует несколько способов отказа от навязанной услуги:

- Позвонить на стандартный номер 900 и попросить оператора отключить данную услугу.

- Еще раз прочитать сообщение об автоплатеже. В нем должна содержаться код-команда отказа от услуги. Далее следует отправить код в ответном сообщении.

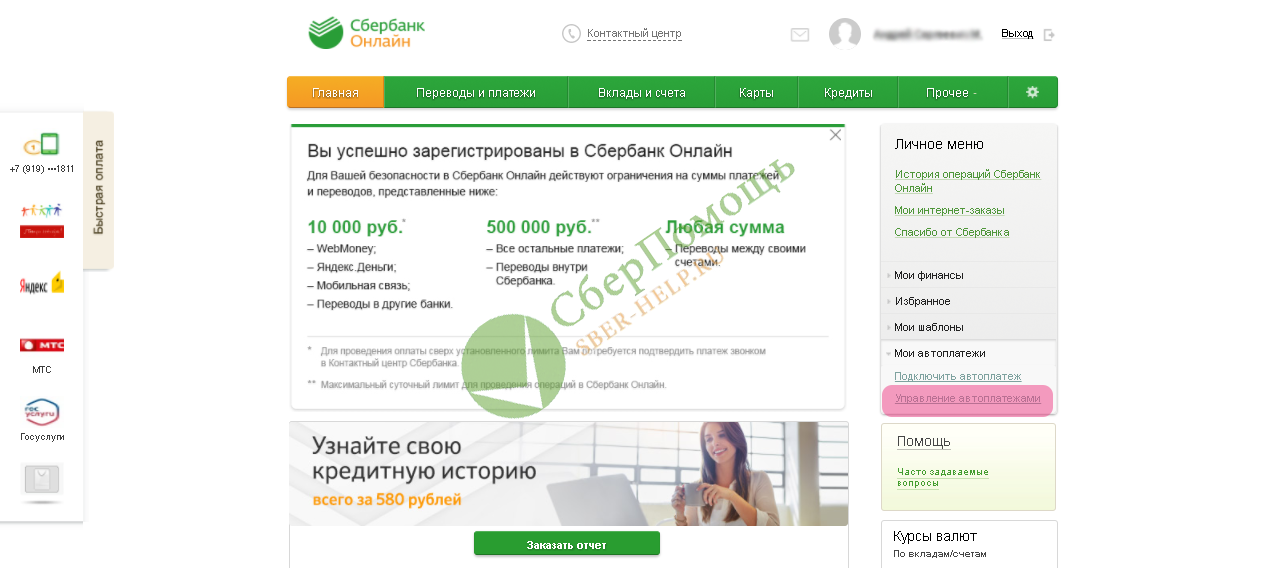

- Найти в приложении Сбербанк Онлайн пункт «Платежи», затем выбрать опцию «Автоплатежи». Далее следует найти в нем страховку по своей кредитке и удалить ее через соответствующие параметры.

- Позвонить сотрудникам, занимающимся решением вопросов страхования, по номеру 8 800 555-55-95.

На сайте Сбербанка приведена информация о том, что каждый клиент может отказаться от услуги страхования следующим образом. Он должен отключить услугу автоплатежа в приложении или отправить код из SMS-сообщения.

Тем не менее, лучше не доводить ситуацию до необходимости совершения вышеописанных действий. Каждый клиент должен действовать на опережение и изначально отказываться от навязанных услуг. Для этого нужно быть бдительными, внимательно читать договор и не поддаваться на уговоры сотрудников. Тогда не придется разбираться с отключением данной услуги.

Некоторые клиенты считают, что подобным образом можно только отключить услугу автоплатежа, но не отказаться от самой услуги. Поэтому при ее отключении не забудьте уточнить у сотрудника этот момент.

Таким образом, не следует оставлять без внимания сообщения от Сбербанка. Более того, рекомендуется иногда самостоятельно проверять баланс своей карты на случай списания комиссий за ненужные услуги. Тогда их вовремя можно будет отключить.

Как отключить EKP INSURANCE PAYMENT

Вернуть средства, списанные с карты или счёта, уже не удастся – подписанный договор в суде будет полностью оправдывать действия Сбербанка. Доказать, что вам не сообщили о возможности отказа от страхования, будет сложно, скорее даже невозможно.

Поэтому возникает вопрос – расторгать полис или продолжить платить? Это также не однозначный вопрос, ведь с одной стороны клиент получает спокойствие и гарантию возврата средств в случае ошибки системы, действия мошенников и хакерских групп. Ежемесячная/Полугодичная плата за уверенность не так уж и велика – зависит от особенностей кредитования, содержания пунктов в страховом полисе.

В случае, если вы решили отказаться от подобного, рекомендуем поспешить – расторгнуть договор можно лишь в течение 14 дней со дня подписания. Далее это возможно лишь по окончанию согласованного периода.

Последний может составлять несколько лет, в случае досрочного отказа могут последовать штрафные санкции, «финальные» выплаты.

- Для полноценной консультации лучше обратиться в ближайшее отделение «Сбербанк» – разъяснить ситуацию, потребовать разговора с компетентным в данном вопросе лицом.

-

Обязательно проверьте в вашем кабинете пункт “Платежи” – “Автоплатежи” и удалите там лишние опции.

- В крайнем случае – обращаемся на общероссийскую горячую линию по номеру 900 или 8800-555-5550.

- Отдельно можно связаться и со страховым центром банка – 8 800 555-55-95

- Также можно подать жалобу на действия сотрудника, не сообщившего всех деталей (также вряд ли приведёт к чему-то, ведь вы могли и обязаны были прочитать каждый бланк, отмеченный подписью).

«ДСЖ КК»

С января в массовом порядке началось подключение клиентов Сбербанка, которые пользуются кредитными продуктами банка, к платным услугам, зашифрованным загадочными аббревиатурами.

«ДСЖ КК» – это платная страховка от несчастных случаев и болезни, которая, вероятнее всего, по факту не поможет клиенту банка, поскольку Сбербанк всегда в состоянии найти миллион причин не выплачивать денежные средства, когда в этом возникнет реальная необходимость у пользователя услуги.

Кроме того, существует «ДСЖ ПП» (это страхование по потребительскому кредиту) и «ДСЖ НПР» (страхование клиентов от потери работы, кроме случаев увольнения по собственному желанию).

«ДСЖ КК» – это услуга, которая подключается всем пользователям кредитных карт Сбербанка, как новым, только получившим свою кредитку в банке, так и тем, кто пользуется такой картой уже не один месяц.

Происходит все, как это и обычно бывает в Сбербанке, тихо и просто: банк уже многим клиентам, пользующимся кредитными картами, подключил услугу «ДСЖ КК» автоматически в так называемом тестовом режиме.

Поскольку во время тестирования услуги она бесплатная, Сбербанк о таком подключении обычно не информирует. А спустя месяц, если вы не отказались от данной услуги, банк считает, что вы согласны ей пользоваться и дальше, и формирует вам ежемесячный автоплатеж. При этом вам придет СМС-сообщения с номера 900 следующего содержания: «Оплата ДСЖКК прошла успешно».

Подавляющая часть клиентов сразу и не поймут, что это очередная платная услуга, навязанная крупнейшим банком страны. Некоторые, например, думают, что это какая-то оплата за ЖКХ.

Сама сумма списания по «ДСЖ КК» равна 0,7% от суммы задолженности по вашей кредитной карте. То есть если вы, например, должны 100 000 руб., то банк спишет с вас ни много ни мало 700 руб.

Также стоит обратить внимание, что если при подключении «ДСЖ КК» в «тестовом режиме» к 20-му числу система не обнаружила задолженности по вашей кредитной карте, либо она не превысила 1000 руб., то в таком случае страховая защита не будет активирована и комиссия, разумеется, не будет списываться

Как отказаться от страховки

Отказ осуществляется в форме заявления. Какого-то специального бланка не существует, то есть оно пишется свободно, но в обязательном порядке должна содержаться следующая информация:

- реквизиты заявителя;

- данные страховой компании, с которой был заключен договор;

- информация о заключенном договоре, в том числе дату и его назначение;

- чётко выраженное желание о расторжении сделки. При этом нужно указать, что отказ производится в период охлаждения, на основании Указания Банка России. Иных причин выдумывать не нужно, их пояснение не носит обязательного характера.

В конце обязательно ставится дата и подпись.

Скачать заявление об отказе от договора страхования (образец)

Заявление подаётся в офис компании, где договор заключался. Если же договор был оформлен через агента, необходимо обратиться к страховой компании, а не к посреднику. Допускается направление документации через почту.

На практике часто возникает вопрос, нужно ли прикладывать к заявлению оригинал полиса. В Указании Банка России такого требования нет. Если в правилах страхования или в договоре данный момент также не был указан, то такая необходимость отсутствует. Одного заявления будет достаточно.

Автоплатеж ДСЖ кк Сбербанка: что это, как отключить

Автоплатёж ДСЖ КК в Сбербанке подключается при оформлении кредитных карт автоматически. Банк зачастую не уведомляет клиента об этом. В конце месяца приходит сообщение о списании средств со счёта. Если эта услуга нежелательна, от неё можно отказаться.

Автоплатёж ДСЖ КК Сбербанка: что это

Аббревиатура имеет следующее значение: добровольное страхование жизни по кредитной карте Сбербанка. Услуга подключается держателям карт в тестовом режиме, сроком на 1 месяц.

Если клиент не направил в ответном СМС-сообщении цифровой код отказа от оплаты суммы за участие, банк пролонгирует договор еще на один месяц.

Часто клиенты игнорируют сообщение о списании средств, не понимая его смысл. Они могут не подозревать об активации страховки.

Обычно это происходит по одной из причин:

- Пришло сообщение с предложением от банка. Клиент, не разобравшись в его значении, отправил ответное сообщение на номер 900, подтвердив, таким образом, своё согласие.

- Специалист банка уговорил принять услугу, не предоставив полной информации о ней.

- Клиент подписал кредитное соглашение, не обратив внимания на пункт о ДСЖ КК.

Согласно договору, автоплатёж подключается добровольно. Клиент имеет право пользоваться услугой по желанию и может отключить её в любой момент, если посчитает это нужным.

Сколько стоит

Размер страхового взноса составляет 0,7% от суммы задолженности. Итоговое обязательство по кредиту за прошедший период указывается в ежемесячном отчёте Сбербанка. Например, если долг составлял 10 000 руб., размер страховки рассчитывается таким образом: 10 000 * 0,7% = 70 руб.

Если задолженность в отчётном периоде была менее чем 1 000 руб., или вовсе отсутствовала, страховой взнос не начисляется.

Как происходит оплата

Банк подключает владельцу кредитной карты функцию «Автоплатёж». Оплата страховки осуществляется ежемесячно 19 числа по результатам отчётного периода.

На номер клиента приходит сообщение с указанием:

- номера карты, с которой производилось списание;

- размера списанной суммы;

- остаток средств после списания;

- а также начальной и конечной даты периода действия страховки.

Внесение платы за участие в программе ДСЖ осуществляется ежемесячно с использованием услуги «Автоплатеж».

Как отключить ДСЖ КК автоплатёж Сбербанк

Клиент имеет право отказаться от страхования жизни, когда пожелает.

Это можно сделать, воспользовавшись одним из способов:

- В сообщении о списании суммы страхового взноса указывается код отказа от услуги. Следует отправить его в ответном СМС*.

- Участие физического лица в программе ДСЖ может быть досрочно завершено по его письменному заявлению, лично предоставленному в отделение Сбербанка. Заявления, отправленные почтой, курьерской службой или с использованием электронных каналов связи не рассматриваются. В документе обязательно указывается Ф. И. О., паспортные данные, подпись клиента с расшифровкой, дата подписания.

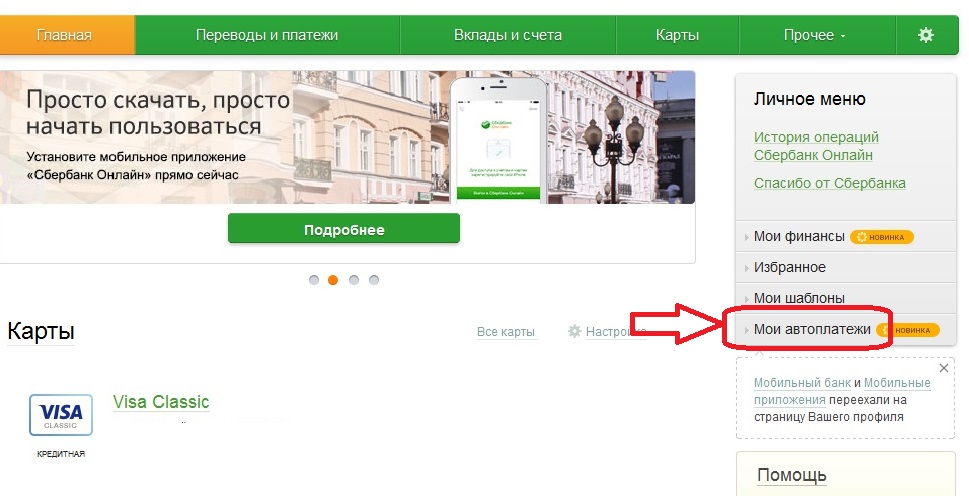

- Воспользоваться сервисом «Сбербанк Онлайн» на сайте банка. В личном кабинете в разделе «Личное меню» выбрать вкладку «Мои автоплатёжи». В списке подключенных услуг найти ДСЖ КК и отключить её.

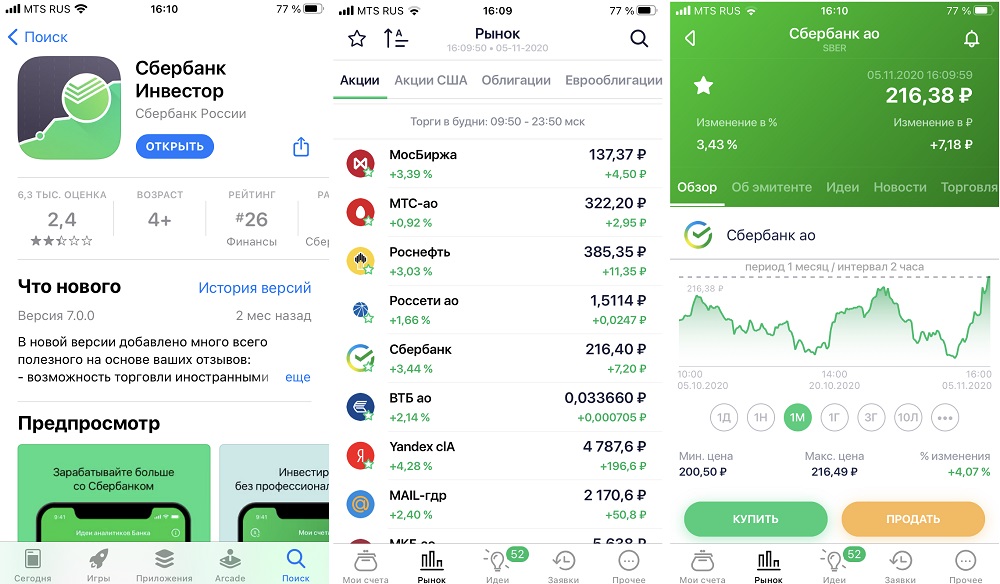

- В мобильном приложении Сбербанка. В нижнем меню выбрать раздел «Платежи», внизу страници перейти во вкладку «Автоплатежи» и отключить услугу.

*Ответное СМС-сообщение с цифровым кодом должно быть отправлено Клиентом в Банк до 19 числа включительно месяца, в котором Банк отправил СМС-сообщение Клиенту.

Управление «Автоплатежами» на сайте банка:

Управление «Автоплатежами» в мобильном приложении:

После принятия положительного решения о расторжении договора добровольного страхования жизни держателя кредитной карты, банк в течение 30 календарных дней (начинает считаться со следующего дня после даты внесения суммы за страховку) вернёт деньги, списанные за участие в программе.

Если у вас возникли проблемы с возвратом страховки, вы можете обратиться к профессионалам, которые решат все вопросы за вас.

Подключить и отключить данную услугу легко в любой момент. Внимательно ознакомьтесь с правилами предоставления ДСЖ и примите взвешенное решение.

alt: Скачать «Правила участия в программе ДСЖ КК».

Решение об участии или отказе от ДСЖ клиент принимает сам. Сбербанк предлагает варианты уменьшения рисков и финансовой нагрузки на родных и близких при наступлении страхового случая.

Много ли отзывов тех, кто получал деньги?

Клиенты в целом позитивно относятся к инвестиционному страхованию. Людей устраивает страховая защита от основной группы рисков, в особенности, если речь идет о заемщиках или о единственных кормильцах семьи.

Как показывает практика продлевается на новый сроки мизерное количество страховых договоров. В основном клиенты просто забирают свои деньги.

Из недостатков отмечают также большие потери при расторжении договора. Если уже через год после оформления страховки срочно понадобятся деньги, то вернуть их в размере 100% не удастся.

Выбирая инвестиционные программы по страхованию жизни, желательно обращать внимание на гарантии доходности, а также сбалансированность инвестиционного портфеля страховщика. Главный критерий выбора – надежность самого страховщика, а уж во вторую очередь – эффективность его инвестиционной стратегии

Главный критерий выбора – надежность самого страховщика, а уж во вторую очередь – эффективность его инвестиционной стратегии.

Как отключить автоплатеж по ДСЖ КК

По желанию клиент может отказаться от автоплатежа. Выполнить манипуляцию можно 24 часа в сутки.

Чтобы его отключить необходимо послать сообщение на номер, который указан в сообщении об оплате денежных средств. Делается это следующим образом:

- в полученном сообщении указаны все данные, чтобы отказаться от «Автоплатеж». Следует просто отправить ответное сообщение. Ответное сообщение должно быть отправлено не позднее 19 числа текущего месяца, иначе пролиться автоматически еще на месяц.

- при письменном уведомлении от физического лица о намерении прегрешения предоставления данной функции. Необходимо написать заявления, которое отправляется при помощи почты или иной курьерской службы, при помощи электронной почты. В заявлении необходимо полностью указать фамилию, имя, отчество, данные паспорта, подпись и дата.

- вход в личный кабинет интернет-банкинга и отключения. Можно это сделать при помощи мобильно приложения. Необходимо найти раздел «платежи», перейти в «автоплатежи». Там будет указана КК-страховка, используя параметры, удаляем.

- звонок на номера 900, 8 800 555-55-95. Оператор отключит самостоятельно.

Как отключить

Отключить услугу страхования можно несколькими способами:

- Наиболее простой метод – звонок на номер 900. После ответа необходимо лишь запросить отключение у работника банка.

- При получении СМС о снятии суммы за услуги необходимо тщательно его изучить. В сообщении должны присутствовать коды, с помощью которых можно отказаться от услуги. Потребуется лишь переслать их в обратном СМС на номер 900.

- Отключить услугу можно и через приложение «Сбербанк Онлайн». Оно есть для системы Андроид и iOS. Деактивировать опцию можно через подпункт «Платежи». Там следует перейти в сервис «Автоплатежи», и в нем найти шаблон на КК-страхование. Зайдя в параметры, удалить его.

- Написав заявление о расторжении страхового соглашения и возврате денежных средств в отделении банка. Для этого потребуется лично посетить кредитную организацию. При себе нужно иметь паспорт, полис страхования, соглашение на кредит. При принятии заявления придется подождать получения компенсации в течение двух недель.

В случае возникновения сложностей при отмене автоплатежа можно обратиться работникам страховой организации Сбербанка. Они смогут помочь и объяснят, как отключить услугу.

Данный сервис крайне выгоден банку, поэтому руководство всячески стимулирует сотрудников на продажу этого финансового продукта. Таким образом, самое крупное банковское учреждение страны страхует себя от появления ситуаций, в которых заемщик становится неплатежеспособным.

При этом подключение страховки дает Сбербанку крупную прибыль. Такая услуга как автоплатеж высоко рентабельна, каждый год она приносит финансовому учреждению миллиарды рублей. Заработок поступает прямо и косвенно, на комиссионных выплат от сторонних фирм. Прибыль от автоматизированных отчислений по страховым взносам в пять раз превышает величину компенсаций.

Услуга «ДСЖ КК» имеет множество плюсов, при условии, что клиенту она необходима. В противном случае это трата средств, которую можно прекратить

Важно внимательно относится к подписанию соглашений с банком и взаимодействию с банковскими сервисами. Таким образом, можно сберечь свои денежные средства и нервы