Программа страховой защиты в тинькофф

Содержание:

- В чем польза страхования?

- Вопросы и ответы

- «Тинькофф» — Возврат Страховки при Досрочном Погашении Кредита

- Как Вернуть Страховку по Кредиту в «Тинькофф» – Пошаговая Инструкция Отказа

- Какие риски входят в программу страхования?

- «Тинькофф» – Как Заполнить Заявление об Отказе от Страховки по Кредиту?

- «Тинькофф» — Отказ от Страховки и Возврат Денег Через Суд

- Можно ли отказаться от страховки по кредитной карте и вернуть страховые взносы

- Зачем нужна страховка владельцу кредитной карты

- Можно ли отказаться от карты Тинькофф?

- Преимущества страхования по кредитным продуктам в Тинькофф банке

- Преимущества страхования в Тинькофф

В чем польза страхования?

Страховой полис необходим как физическим, так и юридическим лицам, ведь с его помощью они могут уберечь себя от потери финансовых средств, имущества и иных жизненно важных объектов. Благодаря ему пользователи обеспечивают себе чувство спокойствия, так как даже в случае возникновения непредвиденных обстоятельств, у них все будет в порядке.

А вы знали, что стоимость полиса может полностью покрыться за счет уменьшения процентной ставки?

Чаще всего страховка оформляется при взятии кредитной задолженности, однако не редки случаи и при открытии депозитных счетов, поскольку денежные средства, хранящиеся в банковской компании, также нуждаются в защите, как и те, что были выданы по ссуде.

Если клиент не собирался оформлять страховой полис, однако он оказался включенным в договор, и ему совершенно не хочется разбираться с бумагами, то стоит сосредоточиться на преимуществах страховки, ведь их немало:

- Снижение процентной ставки при кредитовании;

- Увеличение процентной ставки при хранении депозитного счета;

- Защита денежных средств;

- Двойной уровень безопасности.

Возьмем, к примеру, кредит. При отсутствии оформленного страхового полиса клиенту увеличат процентную ставку на 2-3 параметра, в то время как сама страховка стоит практически столько же.

Вопросы и ответы

При оформлении страховки для путешественников в Тинькофф Страхование у многих лиц возникают следующие вопросы – как действовать при наступлении страхового случая? Есть ли офисы у страховщика? О каком промокоде идет речь при заполнении заявки?

Подобные ответы на все эти вопросы представлены ниже по тексту.

Что делать при страховом случае в путешествии и как получить выплату — порядок действий

При наступлении страхового случая во время путешествия страхователю необходимо предпринять следующие действия:

- В первую очередь необходимо любым удобным способом связаться с ассистансом Тинькофф Страхование – компанией EUROP Assistance.

- Оператор уточнит все детали и приступит к поиску ближайшей клиники. Туда будет отправлено гарантийное письмо, на основании которого страхователю окажут медицинскую помощь бесплатно.

- В экстренных случаях необходимо, прежде всего, вызвать скорую помощь при этом параллельно пытаться выйти на связь с оператором страховщика.

На практике иногда происходят ситуации, когда по определенным причинам связаться с ассистансом не получается. В подобном случае нужно самостоятельно ехать в ближайшую клинику. Там следует показать страховой полис и при необходимости внести оплату за лечение.

ВАЖНО. Все чеки и квитанции в обязательном порядке нужно сохранить, так как на основании их в дальнейшем можно будет получить компенсацию от страховщика.. Страховое возмещение производится после возвращения путешественника в Россию

Для его получения нужно предпринять следующие шаги:

Страховое возмещение производится после возвращения путешественника в Россию. Для его получения нужно предпринять следующие шаги:

- в ближайшее время сообщить в Тинькофф Страхование о наступлении страхового случая (по телефону, по почте или в чате),

- сотрудник страховой компании подскажет, что делать и какие документы собрать,

- после подготовки полного пакета бумаг, его нужно отправить в адрес Тинькофф Страхование,

- далее нужно дожидаться выплаты – страховщик на протяжении 15 дней будет принимать решение о предоставлении компенсации, а в случае положительного ответа направит деньги в течение следующих 5 дней. Они поступят по реквизитам, указанным страхователем.

Есть ли у Тинькофф офисы страховой компании?

Да, у страховщика есть офисы в некоторых городах России, а именно: Москва, Омск, Калининград, Оренбург, Санкт-Петербург и др. Однако эти подразделения не предназначены для продажи страховок. В Тинькофф Страхование вся работа со страховыми продуктами производится в дистанционном порядке.

Что за промокод при оформлении полиса страхования в Тинькофф и где его взять

При заполнении заявки на сайте страховщика можно увидеть специальное окно, куда предлагается ввести промокод. Речь идет о специальном наборе символов, при вводе которого можно получить скидку на полис.

Такие промокоды выдаются в индивидуальном порядке. Получить их можно следующим образом:

- подключиться к рассылке на сайте Тинькофф Страхование,

- установить на телефон мобильное приложение,

- зарегистрироваться в личном кабинете,

- поинтересоваться у знакомых, работающих в Тинькофф.

«Тинькофф» — Возврат Страховки при Досрочном Погашении Кредита

Досрочное погашение долга является основанием для частичного возврата 57,5% от суммы, уплаченной при заключении договора. Учитывается остаток срока страхования и предшествующий период.

Если заявление на возврат подается после оформления договора, итоговая сумма к выплате облагается НДФЛ. Для резидентов РФ ставка составляет 13%, нерезидентов – 30%.

По обязательным договорам страхования выгодоприобретателем назначается Сберегательный банк. Это означает, что именно банк будет получать выплату или решать, кому она достанется при наступлении страхового события.

Поскольку после погашения задолженности имущество перестает быть предметом залога, договор можно расторгнуть. Для этого потребуется:

- после погашения кредита запросить справку об отсутствие задолженности;

- заполнить заявление, приложить документы;

- обратиться в офис страховой компании.

Если по конструктивным элементам оформлен не годовой полис, а договор с ежегодной оплатой на весь срок кредитования, то можно не вносить очередной взнос. В этом случае бланк обязательной защиты автоматически расторгается. Однако такой вариант актуален для тех клиентов, у которых ежегодная оплата подходит после полного погашения кредита.

Особенно занимательным выглядит Определение Судебной Коллегии по гражданским делам ВС РФ от 22 мая 2018 года № 78-КГ18-18 по делу одной гражданки, досрочно погасившей кредит.

Суть в следующем – страховщик не вернул ей премию пропорционально “неиспользованным” дням. Гражданка обратилась в суд первой инстанции – он ей отказал в удовлетворении требований, далее – в апелляционный суд, он тоже отказал.

И лишь ВС РФ не согласился с вынесенными решениями и обязал страховщика выплатить премию за “неиспользованные” дни.

При постановлении вердикта Верховный Суд отметил, что, согласно условиям страхового контракта, страховая сумма равна 100 % от размера долга по кредитному договору.

Поскольку на момент досрочного гашения этот долг стал равен нулю, то и страховая сумма стала нулевой. Значит, смысла в страховании, при котором невозможна выплата страховой компенсации, нет.

Интересно и то, что ВС РФ отметил, что норма ч. 1 ст. 958 Кодекса все-таки диспозитивная, а не императивная. То есть не только гибель имущества или прекращение предпринимательской деятельности – основание для пропорциональной компенсации страховой премии.

По отношению к данному делу эту норму следует трактовать “отпадение страховых рисков” (так как страховщик уже не имеет обязанности осуществлять страховое возмещение).

Как Вернуть Страховку по Кредиту в «Тинькофф» – Пошаговая Инструкция Отказа

Пошаговый алгоритм действий при возврате страховой премии выглядит так:

Пошаговый алгоритм действий при возврате страховой премии выглядит так:

- Клиент собирает пакет документов и подает все в СК, если оформлена индивидуальная страховка. При коллективном страховании документация направляется в банк.

- На рассмотрение заявления страховщику отводится 10 дней. По результатам гражданину направляют мотивированное решение с ответом или причинами отказа.

При отрицательном ответе необходимо обратиться в Роспотребнадзор или оспорить решение страховщика через районный суд по месту регистрации компании.

Что входит в перечень обязательной документации:

- заявление по установленной форме;

- паспорт;

- договоры кредитования и страхования;

- справка о досрочном погашении кредита.

Дополнительно могут понадобиться сведения о банковском счете для перечисления премии и квитанции о внесении денежных средств в счет досрочного закрытия долга.

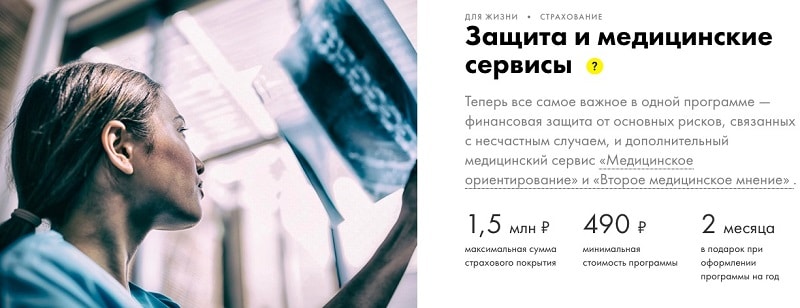

Какие риски входят в программу страхования?

Необходимо сразу отметить тот факт, что набор рисков, которые входят в программу, ограничен общими условиями страхования, а именно:

- Смерть клиента из-за продолжительной болезни или же из-за несчастного случая. В этом случае компания оплачивает весь долг в Тинькофф.

- Получение инвалидной группы (первой или второй) в результате несчастного случая, страховщики также выплачивают полную сумму задолженности.

- Потеря рабочего места, а соответственно и заработной платы из-за ликвидации компании, сокращения или же переезда организации.

Из-за увольнения страховая компания готова выплатить от 1/30 до 115% от среднего дохода за месяц. Однако здесь нужно помнить о том, что выплаты производятся исключительно после того, как заемщик предоставит справку о доходах (2-НДФЛ).

Перечисление денежных средств от страховщиков происходит в течение трех месяцев. Использовать их можно по своему усмотрению.

«Тинькофф» – Как Заполнить Заявление об Отказе от Страховки по Кредиту?

Обязательная к внесению информация зависит от критериев страховщика. Если им устанавливается форма заявления, необходимо использовать только ее.

Общие правила оформления заявления выглядят так:

- Если бланк содержит клеточки для указания информации, сведения желательно вносить печатными буквами, по одному символу на клетку.

- Для заполнения подходят чернила черного или синего цветов. Использование цветных ручек, карандашей, фломастеров, маркеров не допускается.

- Если от имени застрахованного лица действует законный представитель, понадобятся сведения о нотариальной доверенности.

Важно! В некоторых СК есть сервисы онлайн-подачи заявления о возврате. В таком случае документ заполняется на ПК, потребуется электронная подпись заявителя

Ответ направляется гражданину на электронную почту.

В дальнейшем для оспаривания отрицательного решения достаточно распечатать сам документ или скопировать его на карту памяти, если он заверен усиленной электронной подписью.

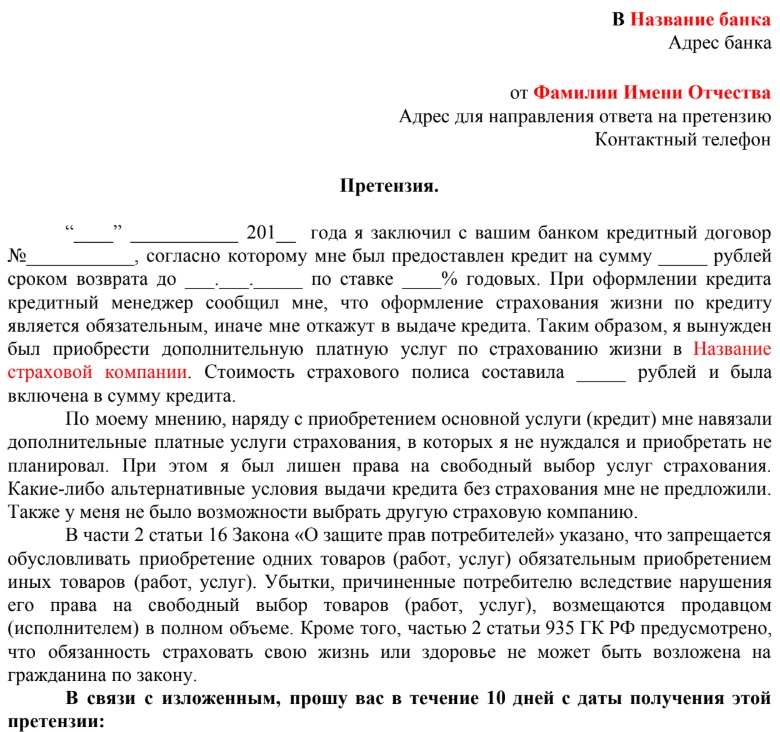

«Тинькофф» — Отказ от Страховки и Возврат Денег Через Суд

На основании ст. 958 ГК РФ застрахованные граждане могут вернуть часть премии при досрочном прекращении договора кредитования, либо при условии, что на момент отказа отсутствует возможность наступления страхового случая.

Также основанием может стать нарушение банком ст. 16 Закона РФ от 07.02.1992 №2300-1, согласно которой запрещается продажа товара (заключение кредита) при условии оформления другой услуги (страховки).

Вышеуказанное на данный момент наиболее распространено. 95% клиентов утверждают, что при оформлении потребительских займов сотрудники банков навязывают страхование, объясняя это возможным неодобрением кредита или повышением ставки.

Стоит учитывать, что законодательством оставляет за банками право отказывать в кредитовании без объяснения причин. Таким образом, отказаться от страховки до оформления кредитного договора проблематично, и есть шанс остаться без нужного займа.

Несмотря на законодательные ограничения, клиенты находятся в невыгодном положении, и отказываться от полиса, даже зная свои права, при острой нужде в деньгах проблематично.

Можно получить средства, и следом сразу же подать заявление на возврат премии. Однако даже в этом случае страховщики могут отказывать в выплатах безосновательно, указывая в письменном решении самые разные причины.

Исключение составляет обращение в «период охлаждения»: в этом случае СК обязательно должна произвести все выплаты и вернуть уплаченные деньги в установленные сроки.

Столкнувшись с проблемой отказа, заемщик вправе потребовать в СК письменное решение с указанием причин. При невыполнении требования остается только один выход – обращение в суд.

Зачастую заемщики сталкиваются с такой проблемой, как получение отказа в возврате страховой премии. Стоит учитывать, что данный отказ неправомерный. При получении отказа следует отстаивать свои права.

Скачать бланк досудебной претензии: .

Инструкция, как вернуть деньги через суд:

Получить от страховщика документальное подтверждение, что возврат не производится. Обращаться в суд можно в том случае, если получен официальный отказ от финансовой компании

При этом важно, чтобы документ был в оригинале.

Подготовить документы, а именно паспорт, полис добровольной защиты и чек об оплате.

- Составить исковое заявление. В бланке указать личные данные, сведения по кредитному и страховому договору. При самостоятельном обращении в суд предлагаем скачать образец искового заявления. Заполнить документ и внести дополнения можно через компьютер.

- Подать полный пакет документов в суд и дождаться итогов рассмотрения.

Судебные тяжбы со страховыми компаниями при отсутствии юридической подготовки и опыта – трудоемкий процесс, практически всегда обреченный на провал истца. В разбирательствах участвуют опытные юристы СК, которые наверняка знают, что сделать и чем апеллировать, чтобы суд принял их сторону.

Самый оптимальный вариант – обращение за помощью к юристу или адвокату, специализирующемуся на кредитовании. Самостоятельно выиграть дело тяжело, т.к. в ходе разбирательств понадобится идеально знание ГК РФ и иных законодательных актов.

Сама процедура возврата страховки в судебном порядке производится в соответствии с ГК и ГПК РФ:

Истец (застрахованное лицо) подает исковое заявление по месту жительства ответчика (СК) в районный суд, указав в документе ссылки на все законодательные нормы, которые были нарушены отказом.

- Судья принимает документы к рассмотрению в течение 5 дней, выносит соответствующее определение о начале производства и направляет сторонам – истцу и ответчику. Последний также получает копию иска.

- Назначается предварительное заседание, в ходе которого судья уточняет детали дела, истребует дополнительную документацию.

- После предварительного заседания назначаются разбирательства.

- Решение принимается не позднее двух месяцев от даты поступления иска. Срок может быть увеличен при систематическом переносе заседаний в случае неявки сторон, но при отсутствии уважительных причин суд оставляет за собой право заочного рассмотрения.

По истечении срока апелляционного обжалования (1 месяц) решение обретает законную силу. Истцу необходимо обратиться в суд за исполнительным листом, на основании которого будут производиться выплаты при удовлетворении иска. Также сторонам выдаются заверенные копии решения.

Важно! На практике самостоятельно подготовить все документы крайне сложно. Для получения положительного результата лучше воспользоваться помощью опытного юриста

Квалифицированный юрист может грамотно составить исковое заявление и сам отправит его в суд.

Можно ли отказаться от страховки по кредитной карте и вернуть страховые взносы

Законодательство допускает отказ от страховки, но есть условия, на которые следует обратить внимание. Чтобы получить деньги, потраченные на страховку, нужно написать в Тинькофф страхование, изложить просьбу о возврате средств

Чтобы получить деньги, потраченные на страховку, нужно написать в Тинькофф страхование, изложить просьбу о возврате средств.

Кредитная карта

- Минимальный платеж до 8%

- Возвращаем до 30% баллами

- 120 дней без процентов

Заявка онлайн →Дебетовая карта

- До 30% кэшбэк

- До 6% годовых

- Бесплатное обслуживание

Заявка онлайн →Кредит до 2 000 000 без справок и визита в банк!Оформить онлайнГлавная » Страхование

Все банковские учреждения пытаются убедить своих клиентов в необходимости оформления страхового полиса, даже идут на то, чтобы, не спрашивая, включить её в договор на оказание той или иной услуги. В этой статье мы рассмотрим, есть ли польза от неё, а так же расскажем, как отключить страховку в том случае, если вы не хотели её оформлять.

Зачем нужна страховка владельцу кредитной карты

Жизненные ситуации, вмиг изменившие привычный уровень дохода, могут случиться с каждым. Потеря работы, рождение ребенка, болезнь и другие случаи вынуждают искать деньги на оплату непредвиденных расходов. Что делать, если при этом есть и долги по кредитам? Банки не готовы прощать невозвраты: недисциплинированных заемщиков ждет общение с сотрудниками службы взыскания и судебные иски. Ситуацию изменит страховой полис. Если заемщик оформил полис на случай потери здоровья или работы, банк примет от страховой компании возмещение затрат по кредиту. Конечно, если страховой случай будет доказан.

Как «работает»Тинькофф Онлайн-Страхование и что получают ее участники? На практике схема простая: при оформлении кредита, заемщику предлагается пакетное страхование: в полис входят риски потери работы, жизни и здоровья.

Если после получения кредита происходит несчастный случай и результатом будет инвалидность или гибель клиента, страховая компания возмещает банку долги заемщика в полном объеме. Также происходит и в случае потери работы: заемщик предоставляет страховщику выписку из трудового контракта и заявление о возмещении расходов.

Страховая компания проверит каждый случай. Условиями страхования для выплаты компенсаций есть ограничения. Например, если вас уволили за нарушение трудовой дисциплины, это не будет расцениваться как страховой случай.

Итак, страховой полис выгоден, он уменьшает риски невозврата долга кредитору в случае непредвиденных ситуаций. Но за все нужно платить, и услуги страхования — это дополнительная финансовая нагрузка на бюджет заемщика. Сколько стоит полис и можно ли от него отказаться? Читайте об этом далее.

Можно ли отказаться от карты Тинькофф?

Отказаться от банковского продукта (Платинум, Tinkoff Black) можно на любом этапе пользования. Но нужно строго соблюдать пункты договора, заключенного между банком и пользователем, так как условия отказа от дебетовых и кредитных карт различаются.

Особенность банка Тинькофф в том, что стандартных отделений, куда можно прийти с возникшими вопросами, у него нет. Действовать придётся дистанционно.

Для этого следует определить:

- активирована ли карта к моменту принятия решения о возврате;

- имеется ли задолженность;

- есть ли на балансе личные средства.

Поговорим о нюансах отказа на разных этапах оформления карточки.

Отмена заявки на карту

На сайте заполнена анкета, но договор ещё не был заключён? Вы пока не являетесь клиентом Тинькофф банка, от карты можно отказаться без проблем. Достаточно уведомить банк по телефону 8(800) 555-777-8, оператор обязан принять уведомление.

Или напишите в чат на странице www.tinkoff.ru/contacts.

Отказ до получения

Если карта, от которой вы хотите отказаться, не получена, достаточно позвонить на горячую линию Тинькофф по номеру 8 800 755-10-10. Учтите, что оператор может отговаривать от отказа. Если решение принималось обдуманно, не следует реагировать на уговоры. Сотрудник колл-центра заблокирует карту, и этот вопрос будет закрыт.

Если карта не получена, но имеется договорённость с курьером о доставке, отказаться так же просто. Алгоритм тот же:

- Позвонить в колл-центр.

- Отменить заявку, выслушав попытки отговорить.

Нужно твёрдо отстаивать позиции, оператор отменит выезд курьера.

Если карта пришла по почте, а не с курьером, забирать её из почтового отделения необязательно. Почтовые работники через некоторое время перенаправят отправление обратно в банк.

Отказ после получения и до активации

Когда кредитная карточка вручена пользователю, вместе с ней получен договор, подготовленный к подписанию. Разберём, как отказаться от полученной, но неактивированной кредитной карты Тинькофф.

Можно отказаться, позвонив по контактному телефону, указанному в договоре. Или подписать его, но карточку пока не активировать. Сделать это следует в течение полугода: есть время подумать. Пройдёт полгода, и банк аннулирует карту сам. Однако до этого будет напоминать о необходимости активации звонками, сообщениями.

Возможные неприятности:

- попадёте в чёрный список;

- при последующем обращении за банковским продуктом откажут в обслуживании;

- одобрят минимальный лимит.

Преимущества страхования по кредитным продуктам в Тинькофф банке

Когда гражданин заключает с банком кредитный договор, защите подлежат интересы всех участников сделки. «Тинькофф» получает гарантию того, что даже при резком изменении финансового положения клиента деньги, выданные в долг, не пропадут. Если даже он не сможет делать платежи по кредиту, за него это сделает страховая компания.

Если у вас есть вопрос к юристу, задайте его в форме:

Заемщику оформить страховку тоже выгодно, ведь при потере работы или резком ухудшении здоровья он может не беспокоиться за то, что должен организации.

Но ситуация усложняется, если страховки нет. В этом случае банк может подать иск в суд, чтобы добиться возвращения долга. В случае смерти клиента, его имущество вместе с долгом переходит к наследникам, которые должны урегулировать этот вопрос с банком.

«Тинькофф» сделал все возможное для того, чтобы упростить процедуру страхования. Сотрудничество с финансовой организацией отличается следующими преимуществами:

- Число документов, требуемых для заключения договора, максимально сокращено. Клиенты имеют право в любой момент отказаться от страховки, при этом им не придется собирать большой пакет бумаг.

- Банк обслуживает граждан дистанционно, поэтому все процессы отлажены. Многим клиентам «Тинькофф» нравится, что им для решения возникших вопросов не нужно ходить в банковское отделение. Это экономит время.

- При подключении страховки увеличивается кредитный лимит. Гражданин защищен, поэтому банк доверяет ему больше денег.

- Качество работы сотрудников клиентской поддержки высокое, они доступны круглосуточно.

- Если произойдет страховой случай, заемщику достаточно собрать требуемые документы и отправить их по интернету. Никуда ходить не нужно.

- Подключить и отключить страховку можно дистанционно. Есть несколько способов это сделать, клиент может выбрать наиболее подходящий вариант.

Страховка подключается автоматически, когда гражданин ставит свою подпись. Но от полиса можно отказаться. Для этого нужно открыть последнюю страницу договора, а затем в специальном разделе поставить галочку.

Очень часто, когда заемщикам только говорят о страховании, они стараются от него отказаться. Но торопиться не стоит

Важно трезво оценить свое финансовое положение, подумать, возможно ли в будущем полностью погасить кредит, если банк в случае длительных просрочек выставит такое требование

Лимиты по кредитной карте Тинькофф могут быть большими, и долговая нагрузка становится высокой. В этом случае полис выступает в качестве дополнительной защиты гражданина.

Есть еще один момент, на который необходимо обратить внимание перед подписанием договора. За страхование придется платить, и это не фиксированная сумма

Банк взимает 0,89% от суммы долга по кредитной карте.

Это значит, что при увеличении суммы задолженности придется больше платить за страховку. Если долг сокращается, за страхование финансовая организация взимает меньшую плату.

Например, если кредитный лимит 20000 руб., клиент сделал покупку на 10000 руб., то за страхование он заплатит 89 руб. Но при увеличении трат до 100 тысяч руб. взимается плата за страхование 890 руб. ежемесячно. Если сумма долга составляет 300 тысяч руб., то каждый месяц за полис клиент будет платить 2670 руб.

Для многих заемщиков такая сумма становится дополнительной нагрузкой. Тратя деньги банка, нужно учитывать, что возвращать придется не только долг, но и ежемесячно оплачивать страховку.

Кроме того, что банк предлагает программу защиты заёмщика при кредитовании, в нём также .

Преимущества страхования в Тинькофф

Оформление страхового полиса осуществляется в интересах и клиента, и банка. При выдаче кредита страхование позволяет сократить риски не возврата заёмных денег в связи с наступлением непредвиденных обстоятельств (например, потерей заёмщиком работоспособности).

Как правило, большинство банков требуют предоставления объёмного комплекта документов, если клиент желает получить кредит и оформить страховой полис.

Компания Тинькофф максимально упростила данную процедуру, что сделало доступным широким слоям населения получение практически любого банковского продукта.

К преимуществам страхования в Тинькофф относят:

- отсутствие необходимости ехать в офис банка для оформления полиса;

- решение любых вопросов дистанционно (через e-mail, телефон или онлайн-чат на веб-сайте компании);

- наличие круглосуточной поддержки;

- минимум документации для получения полиса;

- возможность расширения страховки путём подключения дополнительных опций;

- осуществление оплаты раз в год или ежемесячно;

- сохранение конфиденциальности каждого клиента;

- оперативное принятие решения о выплате до 15 суток максимально.