Профессия страховой агент, кто такой страховой агент

Содержание:

- Плюсы и минусы профессии

- Перспективы работы

- Ловушка на страхового агента

- Что делает страховой агент

- Каким должен быть страховой агент автострахования

- Наиболее распространенные вопросы

- Почему “страховой агент” – звучит гордо?

- Работа страховым агентом: недостатки

- Ежедневные задачи

- Зарплата

- Какие бывают страховые агенты?

- Страховой агент — кто это?

- Где можно получить профессию страхового агента?

Плюсы и минусы профессии

Несмотря на высокий спрос, профессия страхового агента не относится к числу престижных. Ежедневно он должен общаться с большим количеством людей из разных социальных слоев, что со временем может вызвать эмоциональную усталость, выгорание. Тем не менее у профессии много преимуществ:

- Свободный рабочий график – позволяет строить свой день так, как удобно.

- Зарплата не имеет ограничений, зависит от успешности деятельности агента.

- Возможность быстрого обучения и повышения квалификации параллельно работе.

- Допустимо совмещение с другими видами деятельности. Это актуально на первых порах, пока не наработаны опыт и клиентская база. Через несколько лет уже не будет времени на другую работу, да и необходимость иметь «запасной аэродром» отпадет.

- Хорошие перспективы карьерного роста.

- Возможность знакомства с известными людьми.

К недостаткам относятся:

- Непрерывный поиск новых клиентов – от этого зависит эффективность работы и карьерный рост.

- Нестабильность заработков, особенно в начале карьеры.

- Частые стрессовые ситуации – хамство со стороны клиентов, конфликты, нуждающиеся в урегулировании.

- Необходимость всегда быть собранным и готовым выехать на деловую встречу, которая может быть назначена в вечернее время, в выходной день.

Перспективы работы

Вариантов страхования – много, но практически все агенты «стартуют» с ОСАГО. Продавать полисы ОСАГО – куда проще, чем остальные, потому что ОСАГО – обязательное страхование, и клиенту не нужно объяснять, зачем его покупать. Со временем, набравшись опыта, специалист подключает к списку продаваемых полисов КАСКО, страхование жизни и здоровья, недвижимости – в общем, все, что можно застраховать. Одновременно с подключением новых продуктов растет и база клиентов. Это – крайне важный момент, из-за растущей базы клиентов ежегодный заработок агента растет экспоненциально (это когда в каждом последующем году увеличение прибыли – больше, чем в предыдущем).

Если страховой агент «находит себя» в этой сфере, рано или поздно он становится брокером. Отличие агента от брокера состоит в следующем: агент действует в интересах страховой компании, его цель – продать полис; брокер же действует в интересах клиента, его цель – провести человеку детальную консультацию и помочь выбрать наиболее выгодный вариант. Для брокерской деятельности нужна лицензия, для получения лицензии нужно как минимум ИП. Брокеры обычно создают собственные компании и привлекают агентов на взаимовыгодной основе – начинающий агент получает обучение и поддержку в юридических вопросах, брокер берет себе небольшой процент от награды агента.

Сколько можно заработать

Зависит от того, как быстро пополняется база клиентов. Например, средняя цена за годовой полис ОСАГО для машины, попадающей под категорию «В», зарегистрированной в Москве – 15000 рублей. Вознаграждение страховых компаний колеблется от 10 до 40%, возьмем 20% для расчетов. В месяц вы находите 7 клиентов. Наконец, представим, что вы начали работать в июле 2020 года. В первый месяц своей работы вы заработаете 21000 рублей. Через год, в июле 2021 года, вы заработаете уже 42000 рублей – от 7 новых клиентов и от 7 клиентов, которые придут за продлением полиса.

Прибыль на 5-й год работы:

Страховой продукт

Ваш заработок, естественно, зависит от того, какой именно продукт вы предложите клиенту. У разных компаний – разная стоимость полиса, и чем выше будет стоимость, тем больше вы получите (при условии, что вознаграждение агента в процентах плюс-минус одинаковое). Но чем больше стоимость – тем меньше клиентов.

Комиссия с продукта

Ваш непосредственный заработок – это комиссия (вознаграждение), которую вам отчисляет страховая компания. Процент зависит от конкретной компании (в пределах 10-30%), он не фиксирован – успешным агентам платят больше. Вы можете узнать, сколько конкретная компания платит агенту, зарегистрировавшись в нашем агентском кабинете.

Ловушка на страхового агента

Екатерина, как вы думаете, откуда ветер дует? Почему возникли подобные разговоры? По-моему, очевидно, что введение этой нормы закона лоббируют крупные страховые компании. Их выгоды при положительном исходе дел очевидны. И государство в этом вопросе с ними заодно. В настоящее время многие заинтересованы в том, чтобы количество страховых компаний, действующих на рынке, было значительно меньше работающей сегодня тысячи компаний. От многих специалистов можно слышать мнение, что число компаний не должно превышать трехсот. Но, хотя небольшим компаниям введение подобной нормы закона не выгодно, с точки зрения цивилизации рынка в ней есть крупица здравого смысла.

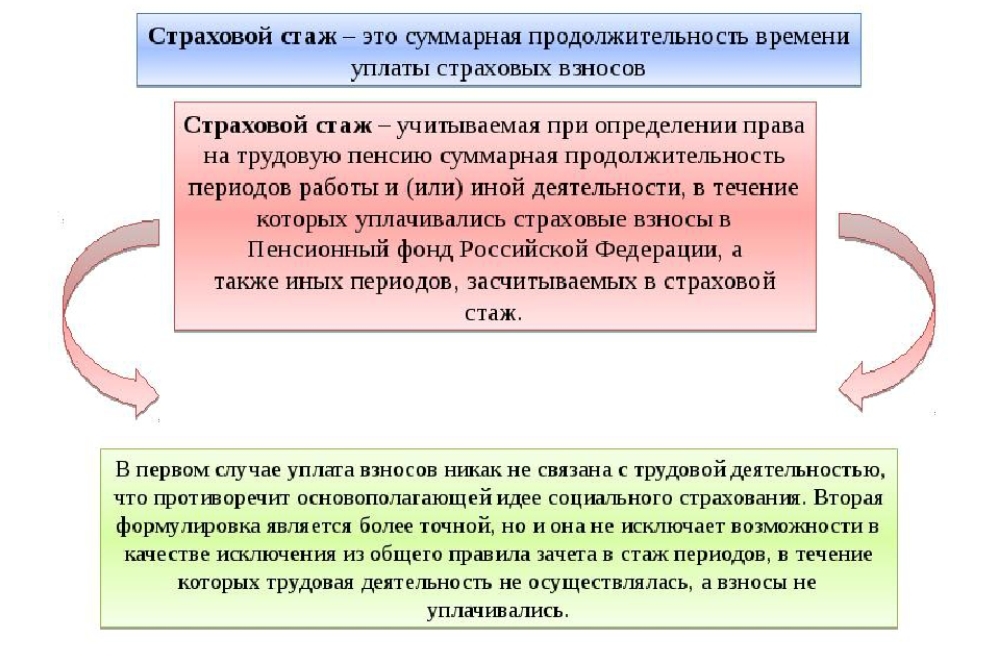

Что делает страховой агент

Смысл страхования заключается в том, чтобы обезопасить здоровье или имущество человека от ущерба. В случае непредвиденных обстоятельств он получит либо денежную компенсацию, либо покрытие расходов на лечение. Клиенту необходимо обратиться в страховую компанию, сделать денежный взнос и заключить специальный договор.

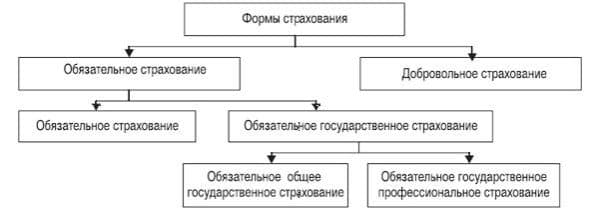

Во многих странах страховые взносы имеют обязательный характер.

К примеру, в России это ОМС для оказания бесплатной медицинской помощи и ОСАГО для автотранспорта. В обоих случаях основным документом застрахованного лица является полис.

Страховой агент делает все, что связано с поиском клиентов и заключением с ними договоров на определенные страховые продукты.

Каким должен быть страховой агент автострахования

Страховой агент может действовать от лица конкретной страховой, а может оказывать брокерские услуги и предлагать сразу несколько вариантов страхования от различных компаний. Клиенту остаётся выбрать подходящий.

Агент и клиент обговаривают условия страхования, оформляется двусторонний договор, производится оплата, оформляется полис.

https://www.youtube.com/watch?v=l2XwIx6s6j0

а также поддержание связи с лицами, заключившими договор. Обеспечение сохранности документов и ведение учета.

Оценка масштаба ущерба при наступлении страхового случая .

Они во многом похожи на обязанности менеджера по продажам, так как заключаются в продаже услуг. Должностные обязанности страхового агента таковы:

- активные продажи (поиск клиентов, телефонные и личные переговоры, заключение договоров);

- поддержание существующей клиентской базы (продление и расширение страховых соглашений);

- консультации по особенностям различных видов страхования;

- ведение документооборота (договоры, счета, акты и прочее);

- решение вопросов по оценке ущерба и страховым выплатам;

- анализ причин нарушения договоров и принятие мер по их устранению.

Также в функции страхового агента может входить:

- подготовка статистической отчетности — еженедельной, ежемесячной, ежегодной;

- инкассация страховых выплат.

Страховым агентом человек может работать, как состоя в штате компании, так и по агентскому договору.

Исполняя свои обязанности, страховой агент вправе требовать от руководства компании:

- Предоставлять ему для ознакомления документы, которые касаются его агентской деятельности.

- Требовать от компании, чтобы ему оказали содействие в исполнении его обязанностей.

- Способствовать совершенствованию работы компании, внося соответствующие предложения.

- Лично или по поручению компании запрашивать документы, которые ему понадобились в процессе работы.

Должностные обязанности агента:

- Агент заключает страховые договора в пределах своей компетенции.

- Он обязан знать условия в регионе, какие именно страховые услуги требуются населению и организациям.

- Ведет переговоры с возможными клиентами. Конечная цель бесед и переговоров – заключение страхового договора.

- При заключении договора именно страховой агент определяет возможные риски. В этом случае он должен учитывать возраст, здоровье, трудовой стаж и другие критерии.

- Агент оформляет, заключает и регулирует все отношения по страховым договорам. Он обязан обеспечить выполнение договора. Агент так же принимает страховые взносы.

- Агент обязан правильно начислять взносы, оформлять документы, бережно хранить их.

- Он обязан предоставлять клиентам полную информацию.

- Он обязан поддерживать связь со страхователем все время, пока действует страховой договор.

- При наступлении страхового случая агент производит оценку, а так же определяет его размер.

- Агент обязан принимать от страхователей претензии, жалобы, обращения по всем вопросам, связанным с действующим договором.

- В случае нарушения договора, устанавливает причины. Принимает меры по их устранению.

Наиболее распространенные вопросы

Решила стать страховым агентом, необходимо ли оформлять ИП?

По закону выступать агентом в сфере автострахования может физическое лицо, то есть никаких дополнительных действий по получению особого статуса не требуется.

Необходимо ли агенту платить налоги?

Уплата налога с доходов предусматривается в любом случае. Если страховой агент выступает физическим лицом, взимание налогов осуществляется автоматически самой программой. Для ИП и организаций предусматривается самостоятельная оплата агентом всех предусмотренных законом платежей перед фискальными органами.

Как происходит выплата вознаграждений?

Выплаты участникам программы проводятся однократно в следующем месяце после расчетного периода. Чаще всего это происходит после 20-го числа.

Информация, необходимая страховому агенту

При оформлении ОСАГО агенту необходимо получить перечень необходимой для заключения договора информации. Потребуются следующиеданные:

По страхуемому автомобилю:

- Модель авто, ее возраст;

- Мощность силового агрегата;

- VIN-код;

- Данные о ПТС;

- Данные диагностической карты.

По водителям:

- ФИО и дата рождения;

- Данные текущих прав и дата получения первых водительских прав.

По страхователю:

- ФИО и дата рождения;

- Паспортные данные, включая прописку.

В случаях, когда оформлением ОСАГО занимается не владелец машины, дополнительно потребуется предоставить сведения и по ее собственнику. Набор информации идентичен данным по страхователю. Кроме того, необходимо знать с какого времени оформляется страховка, и телефонный номер для контакта с клиентом.

Всю необходимую для работы информацию агент всегда может получить в соответствующих разделах программы, в которой он осуществляет работу.

Профессия страховой агент очень престижна в крупных городах.

Агентом называют человека, который действует от лица определенной фирмы и заключает договора страхования.

Сейчас можно встретить огромное количество вакансий с довольно приличной заработной платой. Действительно ли страховой агент — это такая престижная профессия?

Страховой агент

– связующее звено крупной компании и людей, которые хотят сделать свою жизнь безопаснее. Страховой агент обязан выяснить желания клиента, рассказать ему о возможных условиях страхования, действующих тарифах и компенсационных выплатах.

После данных действий производится заключение договора страхования на наиболее выгодных для клиента условиях.

Данная профессия имеет определенные требования к кандидатам. Подходит общительным и целеустремленным людям

. Стать страховым агентом может любой человек, достигший совершеннолетнего возраста.

Почему “страховой агент” – звучит гордо?

По-моему мнению, преимущества профессии налицо:

- свобода,

- доход,

- помощь людям,

- обучение и развитие,

- общение,

- надёжность и поддержка.

Страховому рынку обязательно нужен агент, без него никак.

У меня в настоящее время появились семейные клиенты, которые страхуют у меня себя и свое имущество. Также я с лёгкостью предлагаю услуги страхования, когда еду в общественных транспорте, на улице, в магазине и т.д.

Очень важно любить то, что ты делаешь для своих клиентов, не считаясь со временем, погодными условиями и различными обстоятельствами. Работа агента интересна, поэтому я призываю молодое поколение и взрослое население, которое осталось без работы, посвятить свою трудовую деятельность Госстраху, где опытные специалисты окажут помощь

Не нужно бояться трудностей и сложностей, которые встречаются на пути.

Хочется выразить благодарность областном руководителю Костылеву Павлу Николаевичу и сотрудникам, которые оказывают помощь в моей работе!

Для себя я не представляю другой работы, как интересной работы страхового агента.

Ваш страховой агент, Валентина Николаевна

P.S. Эту статью и фотографии агента мы получили по электронной почте. Приятно, что самим страховым агентам важен и интересен наш ресурс и то, что мы делаем.

“Уважаемый Денис Борисович, этот конкурс приурочен как будто к моему юбилею 3 июня 2021 года 60-летию, двадцать лет жизни из которых посвятила Росгосстраху”.

Мы от всей души поздравляем Валентину Николаевну с юбилеем в страховании и с 60-летием. Прекрасный страховой агент у которого стоит чему поучиться. Здоровья Вам, Валентина Николаевна, такой же неиссякаемой энергии и достатка. Достатка в клиентах и в вашем семейном бюджете!

Полезные и правдивые истории про страховых агентов и для страховых агентов в рубрике #ЯАгент.

Calmins.com

Работа страховым агентом: недостатки

1. Зависимость дохода от показателей продаж. Отсутствие фиксированной зарплаты для многих людей является существенным недостатком

Особенно это важно для тех, кто не имеет других источников заработка: работа страхового агента, особенно в первое время, может не дать желаемого уровня дохода

2. Недоверие населения к страховым продуктам. На сегодняшний день то, что можно объединить в понятие «страховая культура» в постсоветских странах находится на очень низком уровне. Тому есть объективные причины: опыт и практика взаимодействия со страховыми компаниями показывают, что реально получить страховое возмещение часто бывает очень непросто, и страховщики делают все возможное, чтобы его не выплачивать или максимально занизить выплату. Соответственно, людей очень трудно убедить в необходимости иметь страховую защиту.

К слову сказать, в развитых странах дела обстоят иначе: там среднестатистический житель имеет сразу несколько разных страховок.

3. Самостоятельный поиск клиентов. Работа страхового агента «на дому» предполагает необходимость самостоятельно нарабатывать себе клиентскую базу. А это не так то просто, особенно при отсутствии необходимых знаний и опыта.

4. Личная ответственность. Если у человека, оформившего страховой продукт, возникнут проблемы с получением страхового возмещения (что, как мы знаем, очень распространенное явление), на кого обрушится весь негатив? Правильно — на страхового агента, который ему его продал. Поэтому страховой агент должен быть готов еще и к «разруливанию» всевозможных спорных ситуаций, причем, его заработок от этого зависеть не будет, а нервов придется потратить немало.

Теперь, видя основные плюсы и минусы работы страховым агентом, я думаю, вы сможете сформировать свое мнение и определиться, подойдет вам такая работа или нет.

В заключение немного статистики: как показывают исследования, наибольших успехов в работе страховыми агентами достигают 2 категории людей: это студенты и люди в возрасте старше 50 лет. На первый взгляд — совершенно разные группы населения, ну а если задуматься, то можно найти этому логичное объяснение.

Поскольку работа страховым агентом доступна каждому, ее часто выбирают студенты, не имеющие опыта работы и ищущие подработки, чтобы заработать себе на учебу. Ввиду своей молодости, активности и хорошо развитых коммуникационных навыков, они достигают в этом деле хороших успехов. А у людей в зрелом возрасте много таких же пожилых знакомых, а это как раз тот возраст, когда люди уже начинают серьезно задумываться о страховании, что является хорошим стартом для начала работы страховым агентом.

Еще раз выделю примерный список категорий людей и профессий, которые имеют наилучшие предпосылки для работы агентом страховой компании:

- студенты;

- пожилые люди, пенсионеры;

- работники банков;

- работники автопредприятий;

- работники сферы здравоохранения;

- люди, занимающиеся сетевым маркетингом;

- люди с опытом работы в сфере прямых продаж;

- работники крупных предприятий с большим коллективом.

Один страховой агент может работать сразу на несколько страховых компаний, давая своим клиентам возможность выбора.

Надеюсь, что эта информация была вам интересна и полезна. В следующей статье я более подробно расскажу о том, как стать страховым агентом. Оставайтесь с нами и следите за обновлениями. До новых встреч на Финансовом гении!

Ежедневные задачи

Основная цель – найти и удержать новых клиентов, заключение с ними договора страхования. Для выполнения поставленных задач нужно быть хорошим профессионалом и тонким психологом, чтобы подобрать необходимую и востребованную программу страхования, которая устраивает заказчика по деньгам и условиям.

Специалист должен суметь выяснить предпочтения, подобрать оптимальные условия, которые бы заинтересовали, уметь доходчиво преподнести информацию о тарифах страхования, применять скидки и акции для различных клиентов.

Чтобы работать в этой сфере, достаточно достигнуть совершеннолетия, быть общительным и коммуникабельным. В процессе деятельности необходимо нарабатывать клиентскую базу.

К ежедневным обязанностям относят:

- поиск клиентов – достаточно сложная процедура, ведь надо заинтересовать потенциальных страхователей, презентовать им услугу, и объяснить, что у конкурирующих фирм предложения хуже;

- заключение и продление полисов – специалист должен ориентироваться во всех видах страхования и знать их особенности, уметь составлять и корректировать договора;

- оценка ущерба – эта функция может не входить в круг обязательств, но полезно уметь рассчитывать ущерб и в различных ситуациях уметь давать консультацию;

- ведение документации – он отвечает за хранение документов, своевременное переоформление договоров и сдачу в архив;

- продвижение услуг – проводить рекламу фирмы и услуг среди потенциальных клиентов.

Для того чтобы достигать поставленных целей, страховой агент:

- заключает сделки со страхователями;

- подбирает подходящие под нужды заказчиков программы страхования;

- вносит исправления и корректировки в документы, если допущена ошибка;

- изучает рынок услуг и проводит анализ спроса;

- рассматривает и анализирует предложения конкурентов, с целью создать конкуретное предложение для клиентов компании;

- проводит анализ контингента населения и ищет потенциальных клиентов;

- общается с клиентами, отвечает на все поставленные вопросы, консультирует, пытается заинтересовать и привлечь людей для оказания им услуг;

- оценивает уровень риска.

Что делает агент по страхованию? В первую очередь он должен определить, какие потребности существуют у каждого отдельного клиента. После этого агент должен предложить несколько наиболее подходящих вариантов страхования. Каждый тип страхования должен быть расписан отдельно и должны быть указаны тарифы и расписаны их нюансы. В обязанности страхового агента входит не только заключение договора, но и контроль их исполнения.

Страховые агенты могут иметь разные специальности, хотя могут работать в одной и той же организации. Специализация может касаться страхования ответственности, личного страхования, страхования различных рисков и страхования имущества. Обязанности страховых агентов можно сравнить с обязанности менеджеров по продаже. Они также должны уметь продать свой продукт и свои услуги.

Зарплата

Как таковой фиксированной зарплаты у страхового агента нет. Работа у него – сдельная. Оплата представляет собой комиссию от стоимости проданного полиса.

В зависимости от вида страхования комиссия может быть в размере от 10 до 30 процентов от стоимости. Поэтому сказать заранее, сколько человек будет получать, устроившись страховым агентом нельзя.

На первых порах, конечно, немного. Но надо учесть, что верхней планки для заработка агента не существует. Поэтому зарплата агента зависит от его трудолюбия.

Если вы настойчивы, трудолюбивы, уверены, активны, способны говорить с каждым на его языке, если вы человек не равнодушный, то можно попробовать себя на этом поприще.

Учтите только, и это важно, труд страхового агента – это ответственность не только перед собой и своей компанией, а, и, наверно, в первую очередь, перед теми, кому вы реализуете страховые продукты. Полезное видео!

Полезное видео!

Один из минусов работы агента автострахования — это отсутствие гарантированной части зарплаты. Доход полностью зависит от того, как он сработал. Конечно, все водители должны иметь обязательную страховку (ОСАГО), но на ней много не заработаешь. Чтобы обеспечить себе приличный доход, нужны клиенты, оформляющие расширенные полисы, например, КАСКО, которые предусматривают покрытие дополнительных рисков.

Итак, зарплата, вернее, доход агента автострахования зависит от количества клиентов и видов страхования. Поначалу, пока клиентская база не наработана, это будут небольшие деньги, возможно 10-20 тысяч рублей. Страховые агенты со стажем в состоянии зарабатывать 50 и 100 тысяч каждый месяц.

Зарплата страхового агента полностью зависит от его трудолюбия и активности. В среднем страховой агент имеет 10-20% от сделок.

Активно работающие новички имеют не менее 18 тыс. руб. в месяц. Страховые агенты с большим стажем до 50 тыс. руб. Некоторые страховые агенты с очень большой клиентской базой имеют доход в 200 тыс. руб.

Начиная работать страховым агентом нужно иметь ввиду, что первое время будет очень сложно найти клиентов. И это обязательно отразится на зарплате.

Также стоит понимать – не все люди хотят страховаться. Придется приложить немало усилий и потратить много нервов, чтобы получить первую заработную плату. Но со временем находить новых клиентов будет проще, и заработная плата будет увеличиваться.

Профессия страхового агента, как и любая другая, имеет свои достоинства и недостатки. Эта специальность позволит быстро улучшить свое материальное положение и продвинуться по карьерной лестнице, но не каждый сможет добиться такого успеха. Если вы не умеете работать с людьми, никакие другие профессиональные навыки не помогут Вам найти клиентов.

Какие бывают страховые агенты?

Агентом можно работать в штате страховой компании. При такой схеме работы есть свои плюсы и минусы. Если страховой агент работает по трудовому договору, то у него есть свое рабочее место, график работы. На работу придется ходить по установленному в страховой компании графику, однако отпадает сложность в поиске новых клиентов. Еще один плюс – у штатных страховых агентов есть окладная часть. Как правило, она не очень большая, а общая заработная плата зависит от объема продаж, но для новичков — это огромное подспорье. Пока человек формирует собственную базу клиентов и постигает азы страхования он получит оклад в независимости от того были продажи за месяц или нет. Как правило, должность штатных страховых агентов звучит, как “менеджер по страхованию” или “страховой специалист”. В его обязанности входит тот же функционал, что и у агента: поиск клиентов, продажа страховых полисов, оформление необходимой документации, пролонгация договоров.

Еще одна схема работы – заключить агентские договора со страховыми компаниями и работать удаленно по собственному графику. При таком варианте у агента отсутствует оклад, его доход — это комиссионное вознаграждение от продажи полисов. Доход удаленного страхового агента не ограничен, и зависит только от собственной целеустремленности, дисциплины и желания заработать. На практике очень много примером, когда, начав заниматься страхованием в качестве подработки, со временем это становится основным источником дохода. Именно так начинали работать все крупные страховые агентства и брокеры. Сейчас у агентов огромные возможности.

Во – первых существуют обязательные виды страхования, такие как ОСАГО или страхование имущества при оформлении ипотечного кредита.

Во – вторых многие страховки можно продавать онлайн. Сейчас есть много онлайн – сервисов, которые позволяют начать зарабатывать на страховании через 10 минут после подключению к их сервису. При этом не нужно ездить по страховщикам, предоставлять документы для заключения агентского договора, получать БСО и сдавать отчеты. Все осуществляет онлайн. Например, партнерская программа компании Инзуро, позволяет своим агентам делать расчеты сразу в нескольких страховых компаниях

Это существенно упрощает работу: автоматизированные калькуляторы, возможность подтягивать информацию из баз данных, отсутствует региональный фактор – совершенно не важно, где находится клиент, не нужен офис и прочее

Страховой агент — кто это?

Любой страховой агент — это посредник между страховой фирмой и клиентом. Бывает, что страховые агенты состоят в штате крупной страховой компании и работают от её лица. Однако законом не возбраняется, если страховой агент работает на себя и представляет интересы сразу нескольких фирм. В этом случае агент ищет клиентов самостоятельно и работает на выезде.

Основной источник заработка в обоих случаях — это процент от сделок. Хотя служащий страховой компании при этом может иметь и небольшой оклад, как правило, в размере прожиточного минимума.

Агенты работают с физическими лицами и с корпоративными клиентами.

Обязанности страховых агентов при любом варианте трудоустройства не слишком отличаются:

- поиск клиентов («холодные» и «горячие» звонки);

- разъяснение условий страхования, консультация по страховым продуктам;

- работа с клиентской базой (продление договоров, расширение контактов);

- участие в оценке ущерба и решения по компенсациям;

- заключение договоров и оформление полисов;

- наблюдение за исполнением страхового договора, принятие решений по выплатам.

Если страховой агент работает в компании, то собирает статистику, производит инкассацию выплат, подготавливает отчеты о своей работе для начальства, участвует в совещаниях и проектной работе по договорам.

Где можно получить профессию страхового агента?

Получить профессию страхового агента одновременно и легко, и сложно. Найти и поступить на специальные курсы, на базе которых осуществляет подготовка страховых агентов, и прослушать теоретическую часть обучения – не проблема. А вот осилить практические занятия по силам далеко не каждому. Из-за этого многие из тех, кто хотел получить эту профессию так и не смогли этого сделать.

Конечно же, стать страховым агентом можно и без диплома о высшем образовании. Однако работодатели отдают преимущество дипломированным специалистам, уже имеющим опыт общения с людьми (психологам, социологам, экономистам, педагогам и т.д.). Еще большее предпочтение отдается специалистам со специальным образованием. Это говорит о том, что если вы хотите добиться успеха в этой профессии, то лучше всего не ограничиваться обучением на курсах, и задуматься о получении профильного образования, которое можно получить в лучших ВУЗах России по специальности «Страховое дело». К таким ВУЗам можно отнести:

- Московский финансово-юридический университет;

- Пятигорский государственный лингвистический университет;

- Институт менеджмента, маркетинга и финансов (Воронеж);

- Институт страхования Финансовой академии при Правительстве РФ;

- Школа страхового бизнеса МГИМО(У) МИД РФ.

Московский городской университет управления Правительства Москвы

Москва

| Тип | Форма | Стоимость |

| Бакалавриат | Очная | 20 500 000,00 ₽ |

Экономика

| Тип | Форма | Стоимость |

| Бакалавриат | Очная | 20 500 000,00 ₽ |

Московский государственный институт международных отношений (университет) Министерства иностранных дел Российской Федерации

Москва

| Тип | Форма | Стоимость |

| Бакалавриат | Очная | 598 000,00 ₽ |

| Бакалавриат | Очная | 598 000,00 ₽ |

Экономика

| Тип | Форма | Стоимость |

| Бакалавриат | Очная | 598 000,00 ₽ |

| Бакалавриат | Очная | 598 000,00 ₽ |

Национальный университет «Высшая школа экономики»

Москва

| Тип | Форма | Стоимость |

| Бакалавриат | Очная | 400 000,00 ₽ |

| Бакалавриат | Очная | 420 000,00 ₽ |

| Бакалавриат | Очная | 420 000,00 ₽ |

Экономика

| Тип | Форма | Стоимость |

| Бакалавриат | Очная | 475 000,00 ₽ |

| Бакалавриат | Очная | 475 000,00 ₽ |

| Бакалавриат | Очная | 475 000,00 ₽ |

| Бакалавриат | Очная | 475 000,00 ₽ |

Московский государственный университет имени М.В. Ломоносова (МГУ)

Москва

| Тип | Форма | Стоимость |

| Бакалавриат | Очная | 400 000,00 ₽ |

| Бакалавриат | Очная | 325 000,00 ₽ |

| Бакалавриат | Очная | 182 000,00 ₽ |

| Бакалавриат | Очная | 325 000,00 ₽ |

Экономика

| Тип | Форма | Стоимость |

| Бакалавриат | Очная | 182 000,00 ₽ |

Международный еврейский институт экономики, финансов и права

Москва

Экономика

| Тип | Форма | Стоимость |

| Бакалавриат | Очная | 360 000,00 ₽ |

Дипломатическая академия Министерства иностранных дел РФ

Москва

Экономика

| Тип | Форма | Стоимость |

| Бакалавриат | Очная | 353 000,00 ₽ |

Финансовый университет при Правительстве РФ

Москва

| Тип | Форма | Стоимость |

| Бакалавриат | Очная | 324 000,00 ₽ |

Экономика

| Тип | Форма | Стоимость |

| Бакалавриат | Очная | 350 000,00 ₽ |

Всероссийская академия внешней торговли

Москва

Экономика

Российский экономический университет имени Г.В. Плеханова

Москва

| Тип | Форма | Стоимость |

| Бакалавриат | Очная | 340 000,00 ₽ |

| Бакалавриат | Заочная | 105 000,00 ₽ |

| Бакалавриат | Очно-заочная | 115 000,00 ₽ |

Экономика

| Тип | Форма | Стоимость |

| Бакалавриат | Очно-заочная | 115 000,00 ₽ |

| Бакалавриат | Заочная | 105 000,00 ₽ |

| Бакалавриат | Очная | 340 000,00 ₽ |

Одинцовский гуманитарный университет

Одинцово