Как быстро погасить кредит: 5 стратегий для практичных людей

Содержание:

- Расчетный и платежный периоды пользования кредитной картой

- Как погасить долг

- Способы погашения задолженности

- Виды досрочного погашения кредитов

- Не делайте просрочек по основной сумме долга

- Порядок и правила погашения кредитных карт

- Из чего складывается долг по кредитной карте

- С помощью кредитки можно зарабатывать

- Способы узнать долг

- Как быстро погасить кредитку Сбербанка или Тинькофф?

- Закрытие карты

- Рефинансирование

- Как пользоваться кредитной картой Сбербанка: основные правила

- Структура

- Советы заемщикам: как быстрее погасить кредит

- Как погасить долг по кредитной карте?

Расчетный и платежный периоды пользования кредитной картой

Для того чтобы не возникала просроченная задолженность, необходимо разобраться, когда кредитными средствами можно пользоваться, а когда пришло время их вернуть, и как закрыть долг по кредитной карте.

Расчетный период – это временной промежуток, в который можно пользоваться деньгами со счета кредитной карты. Он длится в большинстве случаев один календарный месяц. То есть один месяц, скажем, май, идет один расчетный период, от которого будет рассчитываться льготный период. В следующем месяце начинается другой расчетный период и так далее. В начале каждого расчетного периода формируется выписка счета, в котором указывается долг на кредитной карте, образовавшийся за время пользования в предыдущий расчетный период.

Помимо этого в выписке указана информация о размере минимального платежа и сроках его внесения, игнорировать которые себе дороже. Если средства не будут внесены на счет до указанной даты, образуется долг по кредитной карте со всеми вытекающими негативными последствиями.

У каждого банка свои правила определения срока расчетного периода. Где-то за дату отсчета 30 календарных дней берут день, когда была совершена первая покупка, где-то это дата оформления договора. Узнать подробно о том, когда начинается ваш расчетный период, можно следующими способами:

- В личном кабинете на сайте банка или мобильном приложении.

- У сотрудника банка в момент оформления договора.

- Из выписки счета.

Платежный период – это время, предполагаемое на возвращение потраченных средств на кредитную карту.

Платежный период начинается сразу по окончании расчетного и по негласному стандарту длится 20-25 дней. Если принимать расчетный период за один календарный месяц, то платежный период будет длиться до 20-25 чисел следующего месяца.

То есть, если расчетный период закончился в мае, то вернуть денежные средства необходимо до 20-25 июня. Однако пополнять кредитную карту необязательно именно в платежный период, такая схема придумана банком для легкости восприятия системы. На самом деле долг по кредитной карте можно вернуть и во время расчетного, и во время платежного периодов, главное – до окончания срока последнего.

Также необходимо внимательно рассмотреть понятие льготного периода.

Это одно из важнейших условий предоставления услуг кредитной карты, умелое пользование которым позволит расплачиваться ею, не выплачивая проценты. Если провести сравнение, то льготный период – это банковская рассрочка.

Большинство банков предлагают льготный период длиной до 50 дней. Хотя на кредитном рынке существуют предложения и до 100 дней, а то и больше. Льготный период – это срок, который начинается вместе с расчетным периодом, а заканчивается вместе с платежным. Если вы успеете воспользоваться кредитными средствами и вернуть их обратно в течение этого срока, то платить проценты банку вам не придется.

Приведем примеры в числах. Допустим, вы совершили покупки на сумму 10000 рублей 3 мая и 5000 рублей 18 мая. Но погасили всю сумму, а именно 15000 рублей, 15 июня. Получается, что вы вернули долг в срок льготного периода, поэтому проценты начислены не были. Схема расчета одинакова для каждого льготного периода, который, напомним, начинается вместе с расчетным. И если деньги, потраченные с карты в июне, вы успеете вернуть к 20 июлю, то снова укладываетесь в свой льготный период и опять же не платите проценты.

Но льготный период безоговорочно действует только на безналичный расчет

При снятии наличных, неважно какими способами (через кассу или терминал своего банка либо стороннего), кредитная организация может начислить проценты на задолженность по ставке, оговоренной в договоре, невзирая на льготный период

Обязательная сумма платежа – это минимальное взыскание долга по кредитной карте, которое банк требует вернуть до определенного срока. Для кредитора это гарантия, во-первых, вашей платежеспособности, а во-вторых, вашего искреннего намерения вернуть долг. Не рекомендуем пропускать сроки обязательного платежа даже на один день, так как это повлечет за собой наложение штрафа в минимальном размере 500 рублей, а также начисление пеней 0,1-2 % от суммы задолженности за каждый просроченный день.

Сумма обязательного платежа формируется на процентном соотношении от потраченных средств за время расчетного периода. Стандартно это 5-7 %. Этот платеж может включать:

- часть основного долга;

- начисленные проценты за пользование кредитными средствами;

- комиссии;

- штрафы;

- пени.

Как погасить долг

Современные технологии позволяют выбрать способ погашения кредитного лимита. Как погасить кредитную карту

- через онлайн-банкинг;

- через терминал компании эмитента;

- через электронный терминал QIWI, CyberPlat, etc;

- наличными в банковском отделении;

- через онлайн-платежные сервисы.

Наилучшего или наихудшего метода оплаты нет, у всех свои преимущества и недостатки. Так, к примеру, онлайн-банкинг позволяет мгновенно перевести средства с дебетовой карточки на кредитную, особенно если они зарегистрированы у одного эмитента. Но если дебетовая карта принадлежит другому банку, то возможно снятие комиссии за перевод средств, а это дополнительные траты.

Банковские терминалы удобны отсутствием комиссии, но не всегда находятся поблизости или к ним выстраивается очередь. В противовес банковским терминалам, терминалы платежных систем расположены повсеместно, но зачастую взимают комиссию за погашение займа на карте. Ее размер изменяется в зависимости от платежной системы.

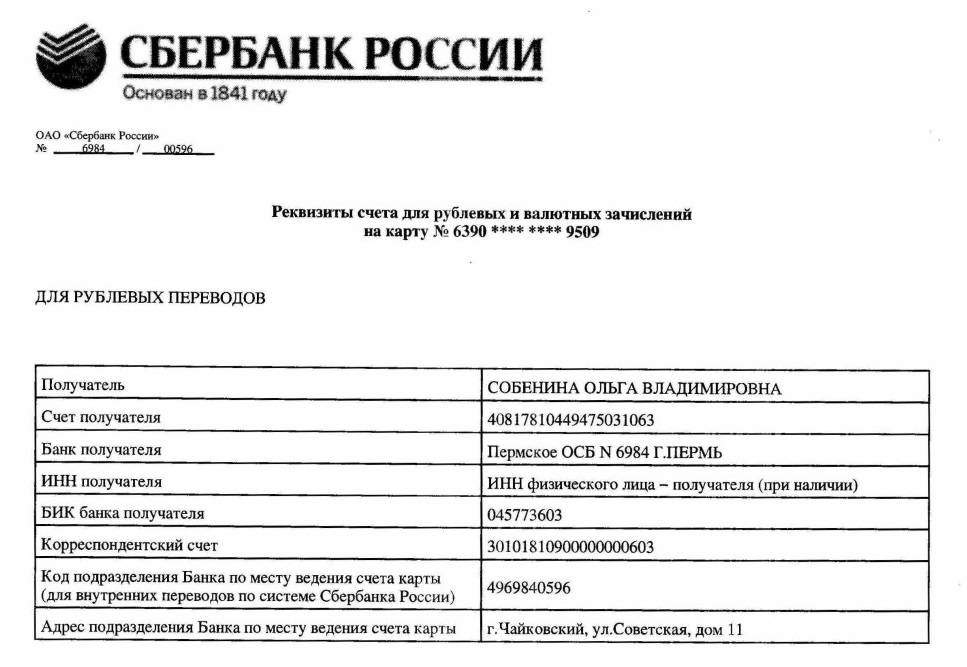

Как погасить долг по кредитной карте с помощью наличных? Можно воспользоваться системой «Контакт», почтовым отделением, банковским переводом, и наконец, рассчитаться в кассе банковского отделения. Оплата наличными всегда сопряжена с двумя трудностями:

- в первую очередь, необходимостью предоставить правильные реквизиты получателя и длительной процедурой возврата средств, если допущена ошибка;

- во вторую очередь, продолжительностью зачисления средств.

Определившись с методом погашения кредитной задолженности, уточните сумму ближайшего платежа и произведите оплату. Для всех методов, кроме банковского перевода, срок зачисления средств не превышает один час.

Способы погашения задолженности

Как погасить кредит по карте по карте льготный период обслуживания у которой уже закончился? Ответ довольно прост. Вернуть деньги заемщик может любым удобным методом. Главное, чтобы денежные средства до заимодавца дошли вовремя, иначе платы за пользование займом не избежать. Совершить платеж можно:

- непосредственно в офисе банка;

- через терминал;

- в филиалах банков (в этом случае нельзя забывать про комиссию);

- переводом через онлайн терминалы, например, с дебетовой карточки на кредитку;

- почтовым переводом, но высылать нужно заранее, так как есть вероятность просрочки платежа.

Все устроено для удобства клиента, и препятствий к осуществлению выплаты, кроме отсутствия желания возвращать долг и нехватки денег, нет. Даже если необходимой суммы для решения проблемы, как быстро погасить кредитную карту, не имеется, следует заплатить проценты, оставив основной долг на следующий месяц (если такое возможно, решается при согласовании с банком).

Условия возврата прописаны в договоре

При взятии определенной суммы в долг, особенно в банковских организациях, оформляется договор о предоставлении займа. В документе описываются сроки погашения, сумма, процентная ставка, штрафные санкции, одним словом, все условия, на основании которых будет выдан кредит.

Для того чтобы понимать, на что соглашается кредитозаемщик, нужно прочитать условия перед подписанием. Только так можно оградить себя от будущих неприятностей, связанных с незнанием своих же обязанностей и невнимательностью. Погашение кредита по кредитной карте должно фиксироваться платежным документом, на тот случай, если факт оплаты придется доказывать.

Как закрыть кредитку?

Если физическому лицу больше не нужна кредитная карта условия погашения кредита выполнены, следует закрыть предоставленный лимит. Сделать это можно в такой последовательности:

- Проверить баланс кредитки, если имеется долг, то погасить задолженность.

- Написать заявление в банке о закрытии карточки, при необходимости приложив все документы о выплатах по ней. Некоторые банковские организации требуют дополнительно заявление о закрытии договора на кредитную карту.

- Получить документ о закрытии активного счета.

- Через некоторое время позвонить и перепроверить информацию о закрытии карточки. Документ, выданный в банке желательно не терять.

Итак, для закрытия кредитки, не потребуется много времени. Поэтому не тяните, ведь игнорирование довольно простой процедуры может отрицательно сказаться на кредитной истории и материальном положении.

4

Виды досрочного погашения кредитов

Досрочное погашение кредита предполагает выплату долга банку до истечения срока возврата. Кредитополучатели стремятся сократить время пользования займом, чтобы не выплачивать лишние деньги. Процедура возврата довольно проста, однако финансовым организациям не выгодна потеря прибыли в виде процентов. Раньше даже в договорах специально прописывался запрет на досрочное погашение. Сейчас многое изменилось, условия для заемщиков смягчились, поэтому вернуть долг досрочно можно в любом банке.

Различают два основных способа досрочного возврата долга:

- частичное погашение, при котором клиент вносит на счет средства, превышающие сумму на момент оплаты;

- полное погашение, когда клиент вносит всю сумму и закрывает кредит до истечения оговоренного срока.

Несмотря на упрощение процедуры возврата кредита заемщики часто совершают ошибки и остаются должны банку. Следует знать некоторые нюансы, чтобы правильно рассчитать вносимую сумму.

Не делайте просрочек по основной сумме долга

Важно, чтобы в процессе пользования кредитной картой вы не допускали просрочек. В банковских условиях и правилах использования продуктов всегда указывают «драконовские» штраф и пени, которые вам нужно внести при просрочке по кредитному платежу

По возможности вносите обязательный платеж заранее, не дожидаясь последнего дня месяца. В случае технических сбоев, средства все равно успеют зачислиться на счет кредитки своевременно

В банковских условиях и правилах использования продуктов всегда указывают «драконовские» штраф и пени, которые вам нужно внести при просрочке по кредитному платежу. По возможности вносите обязательный платеж заранее, не дожидаясь последнего дня месяца. В случае технических сбоев, средства все равно успеют зачислиться на счет кредитки своевременно.

Перед подписанием документов на оформление кредитной карты изучите какие санкции ожидают вас в случае просрочки по обязательному ежемесячному платежу.

Это интересно: Как делится квартира в ипотеке при разводе если есть дети: взгляд со всех сторон

Порядок и правила погашения кредитных карт

Человек, получивший кредитную карту для того чтобы погасить прошлый кредитный договор, не должен забывать и о некоторых правилах:

- закрытие кредита осуществляется как заемными, так и наличными деньгами;

- кредитной карточкой оплачивается любой кредитный договор, в том числе и ипотечный, причем операцию по погашению кредита можно осуществить в кассе и банкомате, принадлежащим любому банку.

Мнение эксперта

Наталья Пономарева

Старший кредитный инспектор в банке из ТОП-50, стаж в банковской сфере 11 лет

Оформить кредит

Существует 2 способа погашения кредита:

- Аннуитетный.

- Диффернцированный.

При аннуитетном способе кредит заемщика делится на равные доли, оплачиваемые раз в месяц вместе с процентами. Такой режим оплаты действует до тех пор, пока клиент полностью не закроет кредитный договор.

При диффференцированном способе человек вносит максимальную сумму платежа в первые 1-2 месяца. Причем он выплачивает и основной долг, и проценты. А размер ежемесячного платежа с каждым месяцем становится только меньше. Минус такого способа в том, что конечная сумма кредита вместе с процентами увеличивается. В итоге заемщик платит сумму вдвое больше первоначальной.

Из чего складывается долг по кредитной карте

Взятый займ в кредитной организации и возникающая в связи с этим задолженность тоже имеют свою структуру. Цена такого использования этих денежных средств включает в себя:

- Тело кредита – это та самая фиксированная сумма, которую владелец кредитки использовал на необходимую ему покупку.

- Проценты за пользование взятыми взаймы деньгами начисляются по истечении льготного периода.

- Штрафы назначает банк в случае опоздания уплаты долга клиентом.

- Превышение указанного в соглашении кредитного лимита может стать причиной дополнительных начислений, которые потом придется оплатить.

- Обналичивание денежных средств всегда сопровождается комиссией.

- Платные услуги, которые обязательно будут предложены держателю карты при займе. К ним относятся оповещение по смс, годовое или месячное обслуживание, выдача выписки по карте и некоторое другое.

Поэтому, в первую очередь, уточните полную сумму долга с учетом всех штрафов, пени, процентов и комиссий.

С помощью кредитки можно зарабатывать

Кредитная карта может не только сберечь ваши деньги, но и увеличить доход. Для этого потребуется дополнительно оформить дебетовый пластик с высоким процентом на остаток.

Схема предельно проста. Вы получаете зарплату и вносите всю сумму на дебетовую карту. Там деньги хранятся в течение месяца, и на них начисляется процент. Текущие расходы вы оплачиваете кредиткой.

Важно! Тщательно следите за тратами, чтобы долг по кредитной карте не превысил суммы на дебетовом пластике.

В конце месяца вы снимаете деньги и погашаете задолженность по кредитке. Накопленные проценты остаются на дебетовой карте. Получив очередную зарплату, вы снова кладете деньги под процент, а для оплаты повседневных расходов используете кредитку. Таким образом, деньги не просто хранятся на вашем счете, но и приносят определенный, пусть и не очень большой доход.

Пример. Сергей получил зарплату 60 000 рублей. На вклад он сразу же внес 10 000 рублей, оставшиеся 50 000 положил на дебетовую карту Tinkoff Black. Наш герой потратил 3 000 рублей, чтобы получать процент на остаток по счету – 3,5%. В течение месяца молодой человек расплачивался только кредиткой. Его собственные деньги хранились на счету дебетовой карты, принося доход. К концу расчетного периода Сергей заработал на остатке по счету 247 рублей – за 1 месяц и 24 дня. За год можно заработать более 1 500 рублей.

Кроме того, кредитная банковская карта с кешбеком Тинькофф Платинум позволила молодому человеку вернуть часть потраченных денег баллами, которыми можно компенсировать траты в кафе и столовых, а также расходы на ж/д билеты. Истратив 45 000 рублей, он заработал 450 бонусных баллов.

Схему можно усложнить, введя в нее еще одну кредитку – с возможностью снятия наличных без комиссии в льготный период. Найти подходящий вариант легко. К таким продуктам относятся «Карта возможностей» от ВТБ и «100 дней без процентов» Альфа-Банка. Работает это так:

- Вы пользуетесь первой кредитной картой.

- Со второй кредитки снимаете сумму для погашения долга в течение льготного периода.

- Закрыв задолженность по первой карте, вы получаете возможность снова использовать ее.

- С зарплаты вы закрываете вторую кредитку до окончания беспроцентного периода.

Использование двух карт позволит получать льготные условия постоянно.

Способы узнать долг

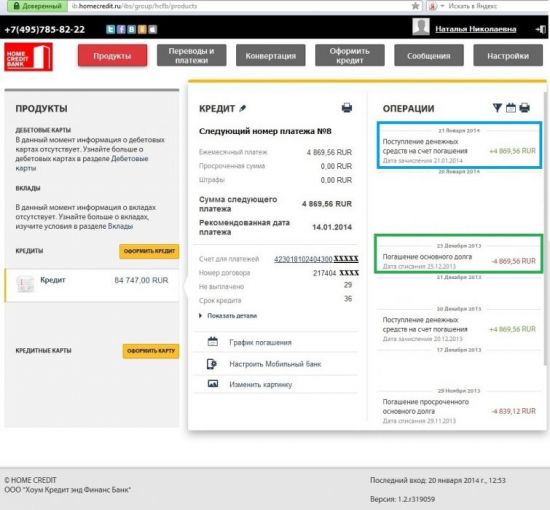

В зависимости от условий, которые предоставляют кредитные организации, существует несколько основных способов, как заемщик может получить точную информацию по имеющейся задолженности:

- Позвонить по горячей линии сотрудникам банка, спросив контрольную информацию; сотрудники предоставят точную сумму, которую нужно внести на определенную дату.

- Зарегистрироваться и войти в личный кабинет, с помощью которого можно управлять всеми операциями по счету, а также контролировать каждый день начисление процентов. Здесь всегда будет отражаться сумма, которую нужно погасить на определенную дату.

- Путем мобильного банка. Эту услугу можно активировать в отделении банка либо по телефону, с помощью нее можно получать информацию на мобильный телефон о сумме задолженности.

- В самом отделении банка. Сотрудники всегда подскажут любую информацию при предъявлении паспорта заемщика.

Важно понимать, что при осуществлении перевода денежных средств с одного счета на другой, они могут поступить не сразу, а спустя несколько рабочих дней. Поэтому этот момент тоже надо учитывать и осуществлять перевод точно той суммы с учетом процентов, которая должна быть погашена на определенную дату

Как быстро погасить кредитку Сбербанка или Тинькофф?

Многие известные фирмы выдают кредитные карты мгновенно. Под давлением бренда вы не можете долго изучать условия, а сразу оформляете договор.

Но чтобы погашать кредитную карту Тинькофф или Сбербанк было удобнее, стоит прибегнуть к планированию. Заранее сопоставьте свои расходы и размер долга. Определитесь, как вы будете вести себя в ситуации, если по быстрому «скинуть пластик» не выйдет.

Прибегнете к планированию расходов. Не оформляйте бесцельных карт на покупку мало необходимых вещей. Иначе, вы потратите весь лимит, залезете в долги и будете расплачиваться годами.

Не забывайте о процентах и штрафах. Многие люди рассматривают только льготный период карточки, думая, что деньги вернуться сами. А необходимо начинать анализ как раз таки с негативных сторон.

Закрытие карты

Часто кредитную карту получают вместо простого потребительского кредита. Дело в возможности безболезненного досрочного погашения долга. Особенно это актуально для кредиток с льготным периодом. Так вы не только сэкономите, но и сможете отказаться от использования заемных средств. Просто внесите всю сумму до окончания беспроцентного периода.

После этого вы также можете закрыть пластик, если не планируете им пользоваться дальше. Для этого обратитесь в отделение банка, где вам поможет сотрудник. Некоторые организации позволяют провести эту операцию онлайн: достаточно зайти в приложение или интернет-банк, проверить, есть ли задолженность по кредитной карте и погасить ее, отключить все платные функции и заблокировать карточку. Некоторые банки позволяют расторгнуть договор кредита через чат поддержки: просто напишите о своем намерении, остальное вам подскажет специалист.

Рефинансирование

Бывают случаи, когда заемщик неправильно рассчитал порядок погашения заемных средств и накопились большие проценты за пользование деньгами. Погасить разом всю сумму он не может, а частичная оплата уходит только на погашение процентов. Что делать в такой ситуации? Отказаться от уплаты долга – это не выход, потому что банк все равно взыщет через судебных приставов положенную сумму.

Есть решение, которое может спасти от образования дальнейшего крупного долга. Такой кредит можно рефинансировать любым обычным потребительским кредитом. Его можно оформить как в этой же кредитной организации, так и в другой. Средства будут получены на 3-5 лет, а ежемесячный платеж не будет такой высокий. Сумма долга не будет ежемесячно увеличиваться. И клиент сможет расплатиться с образовавшейся задолженностью в удобные для него сроки.

Как пользоваться кредитной картой Сбербанка: основные правила

У кредиток значительный диапазон применения. С их помощью можно:

- делать покупки в долг в любом магазине, в том числе и в интернете;

- оплачивать любые услуги (коммунальные, мобильной связи), госпошлины, штрафы и др.;

- обналичивать заемные средства в банкомате;

- перевод на рублевые дебетовые карточки (собственные и посторонних лиц) через интернет-банк.

За переводы и снятие денег в банкомате снимается комиссия в 3%, при этом прекращается действие грейс-периода.

Выбор и активация

Перед оформлением кредитки следует учесть свои требования

и пожелания к продукту, чтобы выбрать подходящий вариант. Банк предлагает

пластики разными по уровню и с различными опциями, использованием бонусов

(мили, Спасибо, кэшбэк). При подписании договора внимательно изучите его,

разберитесь во всех ньюансах, кажущиеся непонятными

Обратите особое внимание

на размер процентов, льготного периода, установленные ограничения и имеющиеся

бонусы

Перед активацией пластика банковские сотрудники

рекомендуют еще раз проверить на его лицевой стороне корректность написания

фамилии и имени, а затем расписаться в специальном поле. Активация кредитки

проводится в автоматическом режиме.

Перед первой платежной операцией нужно

воспользоваться банкоматом или терминалом для проведения следующего действия:

- вставить пластик в картоприемник, ввести ПИН-код;

- сделать запрос по балансу.

После этого можно делать безналичные расчеты.

Карточки с программой мили от Аэрофлот и с возможностью автоматически совершать благотворительность

Правила пользования

кредитными картами Сбербанка

Чтобы получить выгоду от кредитки и не влезть в долги, специалисты советуют придерживаться следующих правил:

- Для комфортного взаимодействия с банком подключите интернет-банкинг и СМС-оповещение. Благодаря этому сервису вы будете своевременно получать напоминание о дате и сумме очередного платежа, а также отслеживать баланс по карточке.

- Контролируйте ежемесячные отчеты банковского учреждения, чтобы быть в курсе финансовой ситуации.

- Погашайте задолженность до окончания льготного периода, не дожидайтесь конечного дня уплаты. Если опоздаете с платежом, банк сразу начислит проценты за использование заемных средств. В этом заключается все «коварство» использования кредитных карт любого банка, и Сбербанка в том числе. Проценты по кредиткам высокие (свыше 20%). Если пропустить дату платежа, придется выплачивать не только долг, но и проценты. Все ваши свободные средства будут уходить на уплату процентов, а сам долг будет расти. В этом случае кредитка становится финансовой «обузой» для картодержателя.

- Если у вас в Сбербанке открыта зарплатная карточка, перечисляйте с нее деньги для погашения долга. Возьмите за правило после зачисления зарплаты сразу выплачивать задолженность.

- Старайтесь пополнять кредитку суммами крупнее минимального платежа. Это обязательная сумма, позволяющая дальше пользоваться пластиком. Чем дольше вы возвращаете долг, тем дороже он вам обойдется.

Золотые кредитные продуты банка с условиями выпуска

Если возникают любые спорные вопросы по применению

карточку, нужно обращаться в колл-центр банка для их своевременного решения.

Как пополнять

Своевременное пополнение кредитной карты Сбербанка – залог ее

успешного использования. Зачисление

средств на счет можно осуществить несколькими способами:

- В личном кабинете Сбербанк Онлайн. В разделе «Карты» выбрать обозначение кредитки, в меню операций кликнуть на «Пополнить». Из списка выбрать зарплатную карточку для списания и перечислить нужную сумму.

- В мобильном приложении интернет-банка. Операция по перечислению производиться аналогичным способом, как и в веб-версии.

- Отправить СМС на номер 900. Для отправки СМС-сообщения создайте текст типа «ПЕРЕВОД XXXX YYYY ZZZZ», где XXXX – последние 4 цифры зарплатной карточки, YYYY – последние цифры номера кредитки, ZZZZ – сумма в рублях.

- В банкомате. В меню на экране выбирается раздел «Платежи и переводы», затем – «Пополнить» и дальше действовать согласно подсказкам на экране.

Чтобы осуществлять платежи вовремя, нужно точно знать дату и сумму погашения. Узнать эту информацию можно:

- В отчетах по карточке, которые приходят ежемесячно на электронную почту картодержателя.

- В Сбербанк Онлайн во вкладке «Информация по карте».

- В мобильном приложении, открыв страницу карточки с информацией по ней.

Вам может быть интересно:

Сбербанк страхование путешественников

Структура

Кредитка дает электронный доступ к выделенному вам банком кредитному счету. На нем лежат средства, которыми вы можете пользоваться по своему усмотрению. Таким образом, пластик может лежать в вашем кошельке до большой распродажи в салоне домашней техники, или же быть вашим основным платежным инструментом.

Главное удобство кредитных карт в том, что заемщику не нужно отчитываться о том, на что идут полученные им деньги. Кроме того, для использования кредита, клиенту не нужно каждый раз обращаться в банк за подписанием договора. По сути, кредитка – это многоразовый возобновляемый займ.

Долг по кредитной карте возникает при ее использовании для оплаты различных услуг, снятии наличных или при переводах. Однако это не только потраченная вами сумма. У задолженности есть своя структура, которая включает:

- Тело кредита, то есть сумму, которую вы использовали на покупку;

- Проценты за использование средств – начисляются либо сразу после совершения покупки, либо после окончания грейс-периода;

- Штрафные санкции – если вы нарушили условия договора и не вернули деньги до окончания срока;

- Перерасход лимита (овердрафт) также приводит начислению дополнительных процентов;

- Комиссия за обналичивание средств, если такая операция проводилась;

- Плата за сопутствующие услуги – СМС-оповещения, годовое обслуживание и т.д.

Поэтому стоит внимательно следить за своими расходами.

Советы заемщикам: как быстрее погасить кредит

Если у вас есть дополнительные источники дохода, но при этом деньги постоянно куда-то уходят, и направлять их на погашение задолженности не получается, нужно пересмотреть свое отношение к финансам. Вполне возможно, что резервы есть, просто вы не умеете ими пользоваться.

Что нужно сделать:

- Планировать свой бюджет – обязательно найдите себе приложение или сервис, где вы будете фиксировать свои доходы и расходы. Проанализируйте, куда уходит больше всего денег, и как можно эти затраты свести к минимуму, как можно сэкономить. Обязательно 15-20% откладывайте сразу на досрочное погашение.

- Искать подработки. Если у вас есть основное место трудоустройства, но при этом остается 2-3 дня выходных, их также можно занять с пользой. Такси, служба доставки продуктов или воды, работа через Интернет – есть много вариантов, как можно подработать. Все полученные деньги направляйте сразу на кредитный счет.

- Минимизируйте расходы по кредитам. Откажитесь от личного страхования, ведь оно добровольное. Не снимайте наличные с карточки, старайтесь обходиться только безналичными платежами с льготным периодом, и возвращать деньги до его окончания.

По кредитным картам очень важно платить не минимальный платеж, а гораздо больше. Ведь если вы вносите всего 5% от суммы долга, то на оставшиеся 95% процентов начислят очень много

Вносите посильные суммы, чем больше они будут, тем лучше для вас.

Если у вас есть ипотека, то здесь направлений для экономии не так много – отказ от личного страхования, использование помощи со стороны государства. Сейчас есть много вариантов субсидий для семей с детьми, начиная от молодой семьи и заканчивая выдачей материнского капитала.

Обязательно сходите в соцзащиту или МФЦ чтобы узнать, на что вы можете претендовать. Например, маткапитал сейчас составляет до 600 тысяч, выплата семьям многодетным – еще 450 тысяч, получается более миллиона рублей на погашение долга безвозмездно.

Как погасить долг по кредитной карте?

Есть несколько основных способов погашения долга по кредитной карте. Какие-то из них считаются более удобными или популярными, чем другие, но использовать можно любой из вариантов, который удобен данному клиенту. Рассмотрим самые распространенные схемы.

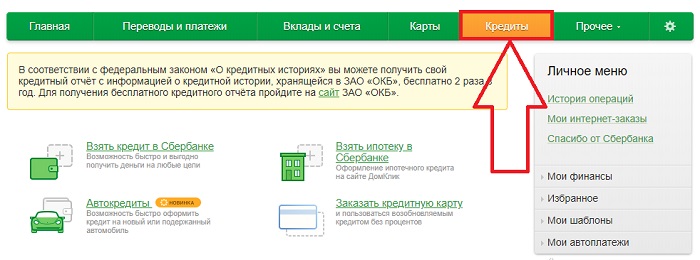

С помощью Сбербанк-Онлайн

Данный способ удобен тем, что клиенту не нужно лично посещать отделения банка и даже вообще покидать свое жилье. Инструкция:

- Зайти в личный кабинет «Сбербанк Онлайн». Нужна регистрация. Следует учитывать, что даже в том случае, если у клиента есть карта банка, не обязательно, что у него есть регистрация в системе.

- Перейти в раздел «Кредиты».

Выбрать нужную кредитную карту.

Выбрать пункт погашения задолженности.

Указать счет, с которого будут списываться средства и сумму.

Подтвердить операцию.

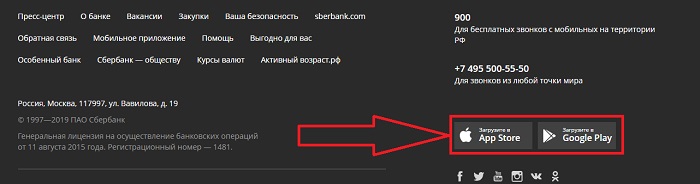

Через мобильный банк

Второй вариант погашения – при помощи мобильного приложения на смартфоне. От предыдущего способа этот отличается только тем, что нужно сначала будет установить приложение на смартфон и зайти в него. Общий принцип совершения платежей и все особенности остаются неизменными. Найти приложения можно в официальном магазине. Чтобы было проще и быстрее, а главное, надежнее, лучше переходить в магазин с официального сайта банка. Кнопки для этого находится в нижней части основной страницы:

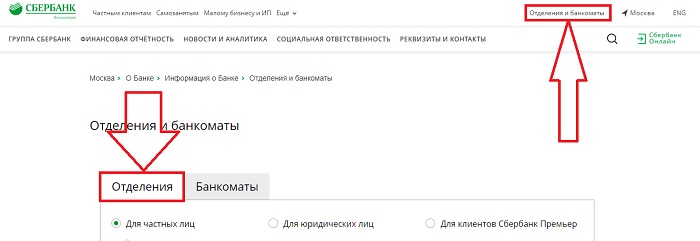

В офисе банка

Если личный кабинет банка не подходит по каким-то причинам (не подключен мобильный банкинг, нет подходящего смартфона и так далее), то лучше обращаться в отделения Сбербанка. В любое, хотя лучше именно в то, где и оформлялась кредитная карта. Найти их можно при помощи соответствующего раздела на сайте банка:

В отделение нужно приходить с паспортом и кредитной картой. Можно также еще захватить и договор на обслуживание, но это уже не обязательно. Далее необходимо:

- Взять талон на очередь (иногда это не актуально).

- Дождаться своей очереди.

- Объяснить менеджеру суть обращения.

- Дождаться оформления всех платежных документов.

- Внести средства в кассе или лично менеджеру (последнее особенно актуально в том случае, если клиент планирует погашение при помощи другой карты).

Через Почту России

Погасить кредит можно и в отделениях Почты России. Это стандартная процедура перечисления средств на счет клиента

Важно помнить, что может сниматься комиссия. За счет того, что на почте часто есть большие очереди и сама процедура не очень удобная, особой популярностью данный способ не пользуется

Электронными платежами

Погашение долга по кредитной карте Сбербанка осуществляется в виде обычного пополнения платежного средства. Как следствие, можно воспользоваться любой системой, которая ориентирована на такие операции. Самый простой пример – перечисление на карточный счет с электронного кошелька Яндекс.Денег, Qiwi и так далее. Также у многих банков есть свои собственные сервисы перечисления средств с карты на карту, которыми тоже можно воспользоваться. Как и в предыдущем случае нужно помнить о том, что с клиента будет списываться комиссия. Например, для Яндекс.Денег это 3% от суммы, а для Qiwi – 2%. Использовать такие варианты есть смысл только в том случае, если клиент активно работает с электронными кошельками и значительная часть его собственных средств хранится именно на них. Во всех остальных случаях лучше пополнять кредитку Сбербанка при помощи внутренних сервисов.