Как частично погасить кредит?

Содержание:

- Частичное погашение кредита

- Как происходит процедура погашения

- Процедура частичного досрочного погашения кредита

- Закрытие ипотеки

- Выгодно ли досрочное погашение для кредитора?

- Виды досрочного погашения кредитов

- Досрочное погашение по действующему законодательству

- Что выбрать?

- Как вернуть страховку при досрочном погашении кредита

- Как вернуть страховку при досрочном погашении кредита

- Как рассчитать излишне уплаченные проценты

- Погашение с помощью рефинансирования

- Взыскание процентов при досрочном погашении

Частичное погашение кредита

Часто у заемщиков появляются дополнительные средства, позволяющие выплатить взятый кредит быстрее. Что такое досрочное частичное погашение займа и какова его процедура – далее.

Что такое частично досрочное погашение кредита

Частичное досрочное погашение – это превышение суммы внесенного платежа над тем его размером, который указан в договоре. Простыми словами, если заемщику необходимо в этом месяце заплатить 10 тыс. р. в качестве ежемесячного взноса, а он вносит 15 тыс. р., то сумма 5 тыс. р., является досрочным частичным погашением. В таком случае банк уменьшает остаток основного долга (тела кредита), и пересчитывает проценты за пользование займом.

Вопреки укоренившемуся мнению о том, что досрочное погашение не разрешается самими банками, это не так. Гражданский кодекс РФ гарантирует право заемщика досрочно погашать долги перед фин.учреждениями. Однако в договоре кредитования могут быть предусмотрены штрафные санкции за это, поэтому перед подписанием, кредитное соглашение следует внимательно изучить.

Порядок досрочного погашения кредита

Порядок частичного погашения кредита довольно прост:

Изучите договор кредитования. В нем должно быть оговорено требование банка уведомлять о планируемом частичном досрочном погашении долга.

Если такое требование есть — обратитесь на горячую линию банка и уточните, в какое вам отделение лучше обратиться для получения консультации. Как правило, процедура погашения происходит там, где вы брали заем.

Подойдите к ответственному менеджеру и сообщите о своих намерениях. Он выдаст вам бланк заявления «О частичном досрочном погашении кредита».

Если бланк не предусмотрен, то пишите заявление в произвольной форме, указав сумму досрочного погашения. Обязательно заполните заявление в двух экземплярах, один из которых оставите себе с регистрационным номером и подписью принявшего лица.

При частичном погашении кредита в Сбербанке, либо в другом фин.учреждении — укажите в заявлении дату операции и номер счета, с которого будут списаны средства.

Перед тем как внести сумму в кассу, уведомьте об этом менеджера банка

Это очень важно, так сотрудники организации должны будут подготовить соответствующие документы. Дело в том, что при оплате кредита сумма платежа сначала зачисляется на ваш лицевой счет, а уже потом на кредитный.

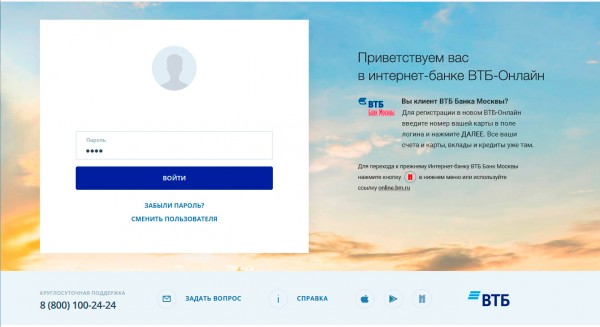

При частичном досрочном погашении в ВТБ вам предложат два пути:

- пересчитать график погашения кредита с уменьшением суммы платежа;

- сократить срок кредита с тем же графиком, что указан в договоре.

Первый вариант не подходит для ипотечного кредитования. Дело в том, что договор ипотеки вместе с графиком платежей регистрируется в Регистрационной палате. Его изменение требует обязательной регистрации в данном ведомстве. Поэтому при ипотеке вам просто могут сократить срок кредита.

Частичное погашение кредита: плюсы и минусы для заемщика

Досрочное погашение является большим плюсом для заемщика.

Клиент снимает с себя долговое бремя и экономит на процентах, что немаловажно в условиях кризиса. Минусы досрочного погашения кредита станут заметными при снижении курса национальной валюты. В таком случае выгодней дополнительные средства вложить в покупку иностранной валюты, чтобы при ее подорожании выплатить большую сумму

Однако здесь есть одно «но». Большинство банков привязывают процентную ставку по кредиту к ставке ЦБ, которая в условиях девальвации национальной валюты, как правило, растет. Соответственно, ваши будущие платежи по займу могут тоже вырасти

В таком случае выгодней дополнительные средства вложить в покупку иностранной валюты, чтобы при ее подорожании выплатить большую сумму. Однако здесь есть одно «но». Большинство банков привязывают процентную ставку по кредиту к ставке ЦБ, которая в условиях девальвации национальной валюты, как правило, растет. Соответственно, ваши будущие платежи по займу могут тоже вырасти

Минусы досрочного погашения кредита станут заметными при снижении курса национальной валюты. В таком случае выгодней дополнительные средства вложить в покупку иностранной валюты, чтобы при ее подорожании выплатить большую сумму. Однако здесь есть одно «но». Большинство банков привязывают процентную ставку по кредиту к ставке ЦБ, которая в условиях девальвации национальной валюты, как правило, растет. Соответственно, ваши будущие платежи по займу могут тоже вырасти.

Как происходит процедура погашения

Так как процедуры погашения займа в разных банках могут отличаться, то этот вопрос лучше сразу уточнять непосредственно в банке, где он был взят. К примеру, для досрочного закрытия кредита в Сбербанке требуется заявление, где указывается дата и величина досрочного платежа. В Почта-Банке можно по телефону горячей линии или обратившись в лично банк не менее, чем за день до проведения очередного платежа, чтобы озвучить сумму досрочного платежа. Если величина внесенных средств будет меньше, чем для полного закрытия кредита, то производится частичное покрытие долга.

При преждевременном полном (или частичном) закрытии долга надо четко усвоить два момента:

- если выплачивать займ полностью, сумму остатка по нему надо знать с точностью до копейки,

- о своем намерении погасить займ досрочно надо предупреждать банк заранее, иначе сверх сумма просто не спишется с суммы долга.

Остальные нюансы погашения долга следует уточнять у конкретного банка.

Есть еще один нюанс, упрощающий процедуру преждевременного закрытия займа. Как правило, для этого требуется написание заявления, для чего надо посетить банк, но в некоторых случаях о своем желании раньше срока вернуть займ банк можно не уведомлять. Когда это действует? В законе «О потребительском кредите» говорится, что если кредит нецелевой, не уведомляя банк можно отдать всю сумму в течение двух недель с даты его оформления, при целевом займе в течение тридцати дней. Естественно, и в том и в другом случаях, заемщик обязан заплатить проценты за те дни, во время которых денежные средства были в его ведении, даже если он не пользовался ими.

Если эти сроки прошли, то должник должен поставить в известность банк о своем желании рассчитаться раньше срока (минимум за 30 дней, если в договоре не указан другой срок). Банки могут установить требование, чтобы эта частичная оплата долга была в ту же дату, что и оплата очередного платежа (если долг закрывается частично). Все шаги по досрочному полному или частичному оплачиванию кредита можно вписать в такую схему:

- не меньше, чем за 30 дней до вероятной даты погашения надо посетить отделение банка, где он оформлен, и написать заявление о погашении, где будет указана ожидаемая величина платежа,

- для получения ответа на заявление надо позвонить служащему банка. Во многих банках согласие можно получить в течение пяти дней,

- в банке вам озвучивают дату, до которой необходимо внести платеж. Чаще всего это дата внесения ежемесячного платежа. Для оплаты не надо приходить в банк точно в этот день. Есть возможность внести деньги на счет раньше, но график пересчитывают в день, который установлен для внесения планового платежа (если погашение неполное). При полном досрочном закрытии кредита ограничения по датам обычно не применяются, так как график расчетов пересчитывать не нужно,

- если было частичное покрытие долга, после установленного дня для внесения ежемесячного платежа, клиент обращается в отделение банка, для того, чтобы взять новый график платежей. Если долг был погашен полностью, то он получает письмо с уведомлением, что его долг был закрыт.

https://youtube.com/watch?v=f1RhcV213Zk

Эта схема погашения наиболее распространенна, но бывают и другие вариации, например:

- в некоторых банках пересчитывают график в любой день, и погашать займ досрочно разрешается в любое, удобное время,

- исправленный график платежей может выдаваться до внесения платежа, но вступит в силу только после частичной досрочной выплаты,

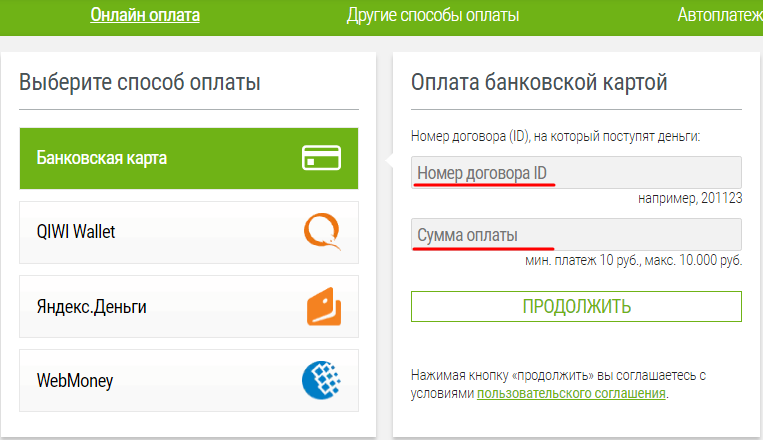

- в некоторых банках процесс досрочного погашения упрощен еще больше: можно, не уведомляя банк, самостоятельно, при помощи интернет-банкинга, внести на счет сумму, которая превышает плановый платеж, а потом распечатать новый график платежей. Но при этом виде погашения все же следует прийти в отделение и взять письмо о закрытии займа.

Процедура частичного досрочного погашения кредита

Чтобы раньше срока погасить заём, нужно предпринять следующие шаги:

- Высчитать, какая сумма остается для оплаты (в отделении финансового учреждения можно попросить об этом менеджера, либо сделать это самостоятельно или при помощи специальных калькуляторов в сети).

- Узнать у менеджеров финансовой организации, есть ли какие-либо штрафы, пени.

- Прочитать контракт и узнать, существуют ли санкции за преждевременную уплату задолженности. Там могут перечислены некоторые условия, при которых досрочно закрыть кредит невозможно.

- Сообщить банку о желании погасить часть долга досрочно не менее, чем за две недели.

- Ждать рассмотрения заявления (не дольше 5 дней).

- Если заявление одобрено, обе стороны удовлетворены условиями, клиент переводит финансовому учреждению оговоренную сумму.

Подробно условия должны быть прописаны в соглашении между сторонами. При частичном погашении долга график платежей меняется. Финансовое учреждение пересчитает кредит, снизит проценты и изменит срок или сумму взносов. Все изменения легко увидеть в новом графике.

Самостоятельный расчет производится так:

- От остатка основного долга надо отнять сумму предполагаемого взноса для досрочного погашения.

- Разделить получившуюся сумму на количество оставшихся месяцев.

При помощи этого можно приблизительно оценить выгоду, потому что условия для различных банковских продуктов отличаются в разных организациях.

Закрытие ипотеки

Перечислите банку сумму долга в соответствии с тем, что указали в заявлении. Средства зачислятся на счет через некоторое время, точный срок уточните у сотрудников банка

Важно убедиться в полном погашении кредита и закрытии счета

Получите от кредитной организации закладную, если она составлялась, и справку о полном погашении долга. Это должен быть правильно оформленный документ с подписью сотрудника банка и записью об отсутствии претензий. Иногда при закрытии ипотеки счет закрывается автоматически. Рекомендуется убедиться в этом, так как содержание счета предоставляется бесплатно только на время выплаты долга.

Выгодно ли досрочное погашение для кредитора?

Выдавая кредит клиентам, банки назначают процентную ставку на «тело» займа и распределяют выплаты общей суммы на определённое количество месяцев. Внося ежемесячно назначенную сумму, заёмщик в первой половине срока, указанного в соглашении, выплачивает в основном проценты. Каждая последующая выплата включает в себя значительную прибыль банку, так как процентная ставка распределена в его пользу.

Сокращая этот срок тем, что он частично погашает долг, клиент лишает банк процентов, на которые тот рассчитывал, составляя договор, поэтому любая кредитная организация не заинтересована в том, чтобы график выплат нарушался в первой половине периода выплат.

Для потенциального заёмщика важно внимательно ознакомиться с условиями кредитора касательно частичного досрочного погашения долга. Например, некоторые банки вносят в договор условие о минимальной сумме, которую можно внести при желании закрыть досрочно часть кредита

Некоторые организации, надеясь на то, что заёмщики невнимательно читают договоры, вносят противозаконный пункт о запрете частичного закрытия долга. И то, и другое условие является нарушением законодательства, поэтому может быть оспорено в суде.

На какую сумму уменьшится основной долг после «досрочки»?

В вашем графике платежей каждый ежемесячный платеж разбит на 2 части: основной долг и проценты за пользование кредитом. За месяц банк суммарно должен взять с вас столько процентов, сколько написано в графике.

Поэтому, приходя в банк с определенной суммой денег, имейте в виду, что основной долг уменьшится не на нее, а на разницу между внесенной суммой и процентами за данный месяц.

Например, клиент делает досрочное гашение в марте, в котором банк должен получить с него 3850 рублей процентов. На счет клиент положил 40000 рублей. После процедуры досрочного гашения ссудная задолженность станет меньше на 36150 рублей.

Когда проводить досрочное гашение?

Насколько выгодным будет досрочное гашение, зависит от того, через какое время после взятия кредита его проводить. Вспомните правило второе: пересчитываются только проценты. Следовательно, оформлять досрочное гашение целесообразно в тот период, когда процентов взимается больше всего.

Откройте свой график платежей и посмотрите на колонку с процентами по кредиту. Независимо от того, дифференцированные у вас платежи или аннуитетные, сумма взимаемых процентов постоянно уменьшается. То есть в первые месяцы они самые большие.

При аннуитетных платежах примерно к середине срока сумма, которую берут за пользование кредитом, уравнивается с суммой, идущей на гашение ссудной задолженности. Во второй половине срока действия кредитного договора на проценты поступает меньше, чем на основной долг.

Из этого следует простой вывод.

Проводить досрочное гашение выгоднее в первой половине срока действия кредитного договора.

Если же делать это ближе к планируемому закрытию кредита, то практически никакой выгоды вы не получите. Просто закроете кредит на несколько месяцев раньше. Однако принесет это скорее моральное удовлетворение.

Виды досрочного погашения кредитов

Досрочное погашение кредита предполагает выплату долга банку до истечения срока возврата. Кредитополучатели стремятся сократить время пользования займом, чтобы не выплачивать лишние деньги. Процедура возврата довольно проста, однако финансовым организациям не выгодна потеря прибыли в виде процентов. Раньше даже в договорах специально прописывался запрет на досрочное погашение. Сейчас многое изменилось, условия для заемщиков смягчились, поэтому вернуть долг досрочно можно в любом банке.

Различают два основных способа досрочного возврата долга:

- частичное погашение, при котором клиент вносит на счет средства, превышающие сумму на момент оплаты;

- полное погашение, когда клиент вносит всю сумму и закрывает кредит до истечения оговоренного срока.

Несмотря на упрощение процедуры возврата кредита заемщики часто совершают ошибки и остаются должны банку. Следует знать некоторые нюансы, чтобы правильно рассчитать вносимую сумму.

Досрочное погашение по действующему законодательству

Сейчас можно досрочно погасить аннуитетный кредит в любом банке. Законом предусмотрено, что кредиторы не имеют права запрещать заемщикам возвращать деньги быстрее, чем планировалось, а также выставлять какие-либо требования к досрочному гашению (например, банк не может установить минимальную сумму дополнительно взноса либо их периодичность).

Банкам доступно лишь включать в кредитный договор пункт о том, с каким результатом будет происходить досрочное гашение потребительского кредита: с уменьшением срока действия кредита либо со снижением ежемесячного платежа.

Одни могут предлагать клиентам выбор, другие же оставляют только один способ. В этом случае заемщик может только смириться, поскольку в законе сказано лишь, что клиент имеет право совершать частичное и полное досрочное гашение.

Итак, обсудив, что такое досрочное гашение и разрешено оно или запрещено, поговорим о том, насколько это выгодно.

Что выбрать?

Фактически при аннуитетных платежах выгоднее погашать остаток срока. Этот вывод можно сделать даже исходя из того, что сотрудники банка всегда предлагают противоположный вариант. При разовом досрочном изменении срока платежа разница может быть и не особо ощутима. Но если срок выплаты аннуитетного платежа сократить хотя бы на полгода или год, то разница станет более явной. Данный вариант будет выгодным в следующих случаях:

- Если банк предоставляет возможность досрочно много раз гасить кредит, не беря за это дополнительных комиссий.

- Если по взятому займу не прошло еще две трети срока.

- Если размер платежей обременителен заемщику и он желает как можно скорее выплатить заем.

- Платежи являются аннуитетными.

Но есть и определенные минусы данного выбора, которые обязательно нужно учитывать и изучить их фактическое присутствие:

- В соглашении может быть указаны минимальные и предельные рамки для досрочного погашения как в количестве раз, так и в самой сумме.

- В кредитном соглашении могут быть прописаны дополнительные комиссии, которые изменят всю выгоду от произведенных действий по досрочным выплатам.

- Уменьшение временного периода может сопровождаться дополнительной документальной волокитой для заемщика, которая будет каждый раз доставлять ему дискомфорт.

- Существует риск ухудшения финансового состояния заемщика, в этом случае данная сумма может стать непосильной для него.

- Если платежи в настоящий момент составляют более половины дохода семьи.

Это основные минусы, которые могут быть обнаружены заемщиком, осуществляя уменьшение срока задолженности. Но в то же время бывает выгодно и погашение суммы самого займа. К таким случаям относятся:

- Когда платежи осуществляются дифференцированно.

- Когда сумма платежа в месяц превышает половину бюджета или может стать непосильной для семьи в ближайшем будущем.

- Если уменьшение срока кредита сопровождается определенными штрафными санкциями, а данный вариант является бесплатной альтернативой.

Если платеж не является высоким и оплата его ежемесячно не напрягает заемщика, то, безусловно, ему будет выгоднее погашать срок займа при аннуитетных платежах. Полностью противоположно нужно поступать при дифференцированных выплатах. Этот случай подразумевает более выгодный вариант — погашение суммы платежей.

Еще одним положительным моментом в сторону уменьшения срока полученного займа является то, что многие кредиты подразумевают обязательное предоставление имущественного залога. А согласно российскому законодательству, данное имущество подлежит обязательному страхованию весь период действия соглашения. Соответственно, сократив срок выплат на несколько лет, можно сэкономить приличную сумму только на одной страховке.

Если есть необходимость избавиться как можно скорее от займа или уменьшить ежемесячную плату, то нужно делать то, в чем выражается острая необходимость. В любом случае досрочное погашение займа будет снижать сумму переплаты.

Как вернуть страховку при досрочном погашении кредита

Страховые договоры не являются обязательным условием при выдаче кредитов. Банки могут предлагать различные условия, в том числе и со страховками, за счет чего снижается процентная ставка.

Таким образом, страховую премию в итоге оплачивает клиент, внося ежемесячные платежи. Банк зачисляет страховую премию в тело финансирования, на которое начисляются проценты. Но при досрочном погашении кредитования есть возможность вернуть часть оплаченной премии и проценты по договору.

Условия по возврату зависят от соответствующего договора страхования. Информация, которая регламентирует возврат индивидуальным полисом клиента, или общие правила страхования должны быть размещены в открытом доступе на сайте страховщика.

Последовательность действий для возврата страховки:

- Уточнить информацию о возможности возврата самостоятельно в документах или позвонив на горячую линию.

- Обратиться в офис банка для написания обращения.

- В заявлении могут понадобиться номер счета, который принадлежит клиенту, и реквизиты банка.

Денежные средства поступают на назначенный счет в течение 10 рабочих дней. Если страхователем является банк, в случае коллективного договора, то деньги сначала придут на сбербанковский счет, открытый для погашения кредитования. Если образуется переплата, то денежные средства можно будет забрать путем написания дополнительного заявления.

Как вернуть страховку при досрочном погашении кредита

При досрочном погашении кредита возврат страховки возможен. Изучите условия всех вышеуказанных договоров. В качестве страховщика может выступать непосредственно кредитная организация либо страховая компания. Чтобы вернуть деньги, нужно обращаться именно к страховщику, даже если вы заключали договор в банке.

Остальные моменты определяются предметом страхового договора. Если вы оформили страховку на недвижимость или транспортное средство, измените выгодоприобретателя в договоре, чтобы при наступлении страхового случая получателем выплат являлись вы или ваш родственник, а не банк. Тогда не исключено, что страховка вам пригодится.

Если по требованию банка вы оформили страхование жизни или здоровья, а также в качестве страхового случая по договору указана потеря места работы, и вы приняли решение вернуть эти средства, нужно предпринять следующие шаги:

Шаг 1. Подача заявления в банк или страховую компанию.

Не используйте бланк, который вам предложит заполнить страховщик. Скачайте бланк с сайта самостоятельно и принесите в офис страховщика уже заполненный документ в двух экземплярах. Независимо от того, что указано в договоре о возврате неиспользованных сумм, стоит проявить терпение и вернуть деньги, особенно если речь идет о большой сумме.

К заявлению должна быть приложена копия документа, подтверждающего досрочное погашение кредита. При заполнении бланка приведите ссылки из Гражданского кодекса РФ. Помните, что, если вы осуществили досрочное погашение кредита, вернуть вам могут только ту часть премии, которая относится к периоду с даты закрытия долга по факту до даты его закрытия по первоначальным условиям договора.

Шаг 2. Не сдаваться, если юрист от банка или страховой компании направит вам письмо об отказе в возврате страховой премии. В этом письме могут быть приведены ссылки на следующие нормы:

- пункт в договоре, где сказано, что в случае досрочного прекращения обязательств перед банком неиспользованная часть страховки не возвращается;

- п. 3 той же самой ст. 958 Гражданского кодекса РФ, где содержится фраза о праве страховщика не возвращать средства, если страхователь расторгает договор раньше срока по собственному волеизъявлению.

Шаг 3. Получив такое письмо с отказом, вы можете действовать двумя способами.

Первый, как было сказано ранее, – смена выгодоприобретателя. В этом есть смысл, если сумма страховой премии, заявленная к возврату, меньше, чем возможные судебные издержки и оплата услуг адвоката.

Второй вариант – обратитесь к юристу, который подготовит материалы в суд. Из обзора судебной практики по этому вопросу следует, что не всегда дела решаются в пользу страхователя. Тем не менее во многих случаях при досрочном погашении кредита страховка возвращается, истец выигрывает дело.

Во избежание потери средств при досрочном погашении кредита внимательно читайте договор займа, изучайте на сайтах условия выдачи ссуд, предлагаемые различными банками. Вернут ли страховку при досрочном погашении кредита, во многом зависит от того, является ли страховая премия самостоятельной услугой или включается в состав банковской комиссии.

Кто выступает в качестве страховщика – непосредственно банк или отдельная страховая компания? При получении кредита сразу поинтересуйтесь у сотрудника банка, возможен ли возврат неиспользованных средств по договору страхования при досрочном погашении кредита. В большинстве крупных банков эти условия, как правило, прописаны в договоре.

Как рассчитать излишне уплаченные проценты

Чтобы рассчитать излишне уплаченные проценты, необходимо взять проценты, начисленные по кредитной ставке, указанной в договоре, и посчитать, какая их часть приходится на месяцы, во время которых заемщик фактически пользовался деньгами.

Предположим, в составе аннуитета, согласно формуле, указанной в договоре, вами заплачено процентов за 7 месяцев по годовому кредиту в размере 3350 рублей.

В коммерческих кредитах аннуитеты не очень распространены, чаще всего их можно встретить в потребкредитовании. У кредитования коммерческих организаций имеются свои особенности – досрочный возврат кредита для них запрещен по инициативе заемщиков.

В этом случае возврат процентов возможен лишь тогда, когда банком досрочно взыскивается задолженность по причине ухудшения обеспечения по кредиту.

Если вы желаете рассчитать, какие суммы вам придется вносить по кредиту при аннуитетной форме платежей, а также то, как они изменятся после досрочного погашения, то воспользуйтесь кредитным калькулятором аннуитетных платежей, размещенным на данной странице.

Это сделать довольно легко. Потребуется взять сумму процентов за пользование кредитом, которые предусмотрены кредитным договором и разделить это число на количество месяцев, во время которых вы фактически пользовались банковскими деньгами.

Если вы не хотите самостоятельно считать это, можете попросить сделать пересчет кредитного инспектора. Скорее всего во время пересчета окажется, что вы переплатили и банк вам должен какую-то сумму денег.

Интересно, что заемщик может вернуть 13% от этой суммы, но для этого необходимо собрать необходимые документы и подать их в ФНС. Денежные средства будут перечислены на указанный вами счет. Однако для получения этого налогового вычета требуется иметь официальный доход.

Погашение с помощью рефинансирования

Рефинансирование как таковым погашением не является, так как заемщик все равно остается должен точно такую же сумму, как и до рефинансирования. Однако подобная система может несколько снизить процентную ставку, увеличить или уменьшить срок выплат или предлагаться с другими выгодными условиями.

Например, клиенту осталось погашать кредит еще 5 лет, с ежемесячным платежом в 20 тысяч. Из-за изменения финансового состояния, он больше не может обслуживать этот долг. Человек обращается в другой банк, который готов на рефинансирование, где обговаривает выгодные для себя условия. В результате новый банк погашает долг в старом и теперь заемщик является должником другой финансовой организации. В рамках такой процедуры, в данном примере, человек мог договориться об увеличении срока выплат до 10 лет с уменьшением суммы до ежемесячного платежа до 10 тысяч рублей.

Взыскание процентов при досрочном погашении

Выполнение финансовых обязательств клиентом до указанного в документах крайнего срока позволяет быстро избавиться от дополнительной платежной нагрузки, дополнительно сэкономив денежные средства на выплате процентных ставок и комиссий. Если заемщик обладает нужной суммой денежных средств, можно рассчитаться с образовавшимися долгами в полном или частичном объеме. Преждевременное выполнение обязательств приносит выгоду, а заемщик оставляет за собой право претендовать на возмещение уплаченных процентов после возникновения переплаты.

Виды кредитных платежей:

- Аннуитетные выплаты — погашение займа путем ежемесячного внесения на расчетный счет финансового учреждения указанной в договоре суммы, состоящей из основного платежа и процентных начислений. При досрочном погашении допускается сокращение периода осуществления взносов или перерасчёт с уменьшением размера платежей.

- Дифференцированные выплаты — возвращение оговоренной суммы путем ежемесячных платежей с учетом постепенного сокращения взносов. Размер взноса уменьшается на протяжении всего периода кредитных отношений. В случае преждевременного выполнения полученных на добровольной основе финансовых обязательств срок действия сделки не изменяется.

Отталкиваясь от выбранной схемы погашения, финансовое учреждение может призвать клиента уплатить совокупную сумму процентов, начисленных вплоть до даты осуществления последнего платежа. Впрочем, по закону организация не может запрашивать полное погашение запланированных выплат.

Процесс обслуживания сделки, за который начисляются процентные ставки, заканчивается во время досрочного закрытия договора. В итоге кредитор не настаивает на возвращении процентов, которые по факту не начислены на момент выполнения контрагентом всех финансовых обязательств перед обслуживающим учреждением.

Алгоритм перерасчета платежей при досрочном погашении

В рамках актуальной судебной практики по различным вопросам кредитных правоотношений и защиты прав потребителей отечественные финансовые учреждения не просто обязаны содействовать процессу досрочного погашения кредита, но и должны обеспечить верный расчет платежей, устранив риск возникновения переплаты. Прежде чем инициировать закрытие сделки, клиенту рекомендуется обратиться к менеджерам обслуживающей организации с просьбой рассчитать сумму выплат на момент частичного или полного погашения образовавшейся задолженности. Расчеты можно сделать самостоятельно с помощью кредитных калькуляторов, но в этом случае повысится риск возникновения сопутствующих ошибок.

Как правило, проблемы с переплатой возникают в случае погашения займа по аннуитентной системе. Согласно особенностям этой схемы выплат, клиенты кредитных организаций заранее отчисляют проценты. На момент досрочного погашения заемщик может погасить часть будущих отчислений раньше обозначенного договором периода.

В процессе расчёта коэффициентов аннуитетных платежей нужно учесть:

- Процентную ставку за месяц, которая определяется путем деления годового показателя на 12.

- Число оставшихся до полного погашения задолженности платежей (количество месяцев).

Общий размер кредита и особые условия досрочного погашения по договору можно узнать в ближайшем отделении банка. После внесения платежей настоятельно рекомендуется подать заявку на получение справки, подтверждающей отсутствие каких-либо претензий со стороны обслуживающей организации. Если по кредиту образуется даже незначительная задолженность, кредитор вправе требовать компенсацию убытков и начислять штрафы.

Таким образом, досрочное погашение любых кредитных продуктов является одним из доступных и универсальных способов быстро снизить уровень переплаты. Однако в случае применения аннуитетной схемы платежей заемщику рекомендуется настоять на перерасчете выплат. До момента осуществления преждевременного закрытия сделки стоит выполнить расчет процентов по задолженности, детально изучив все условия, связанные с осуществлением платежей.