Виды налогообложения. упрощенный вид налогообложения. какой выбрать вид налогообложения

Содержание:

- Общая система налогообложения

- Три способа определить налоговый режим на сайте ФНС

- Дополнительные меры поддержки для организаций и ИП в наиболее пострадавших отраслях

- Налоги и обязательные платежи ИП 2021

- Кратко об особенностях:

- Четыре способа получения информации

- НДФЛ за работников

- Какие системы бывают

- Налог на профессиональную деятельность

- Описание режимов налогообложения

- Специальные режимы налогообложения: ключевые моменты

Общая система налогообложения

- ЕНВД

- УСН

- УСН патент

- ОСНО

Общая (традиционная) система налогообложения (сокращ. ОСН или ОСНО) — вид налогообложения, при котором организациями в полном объеме ведется бухгалтерский учет и уплачиваются все общие налоги НДС, налог на прибыль организаций, налог на имущество организаций). Бухгалтерский учет при ОСН ведется с использованием Плана счетов.

Основные налоги, уплачиваемые организациями при ОСН

Налог на прибыль организаций (20%).

Платится с разницы между доходом и расходом. Суммы берутся без НДС. Перечень расходов почти не ограничен. Главное, чтобы расходы были обоснованы экономически и документально подтверждены.

НДС (ставки 18%, 10%, 0%).

Упрощенно НДС считается следующим образом: общая сумма дохода (включающая НДС) делится на 118 и умножается на 18 — это НДС к начислению; НДС к зачету, в принципе, считался бы со всех расходов аналогичным образом, однако, для принятия НДС к зачету необходимо наличие счетов-фактур (а их в принципе невозможно получить от контрагентов на УСН и ЕНВД, да и с обычными организациями иногда бывают трудности из-за неверного оформления); «к начислению» минус «к зачету» равно «к уплате в бюджет».

Налог на имущество организаций (ставка устанавливается местным законодательством, но не более 2.2%).

Платится с остаточной стоимости основных средств.

Страховые взносы в Пенсионный фонд Российской Федерации (ПФР), Фонд обязательного медицинского страхования (ФОМС), Фонд социального страхования (ФСС).

Иные федеральные, региональные и местные налоги в случае наличия объекта налогообложения налог на добычу полезных ископаемых, акцизы, земельный налог, и пр.)

Основные налоги, уплачиваемые индивидуальными предпринимателями на ОСН

НДФЛ (13%).

Уплачивается предпринимателем с доходов от своей предпринимательской деятельности и с доходов, из которых не был удержан НДФЛ налоговым агентом (например, доход от продажи квартиры или машины). Налоговой базой является доход, уменьшенный на профессиональные, стандартные, социальные и имущественные налоговые вычеты. Ставка 13% применяется только для тех физических лиц, которые являются налоговыми резидентами. Если предприниматель нерезидент, то размер ставки составит 30%, и при этом предприниматель не сможет применять профессиональный вычет, поскольку профессиональные вычеты могут применяться только по доходам, облагаемым по ставке 13% ( Налогового кодекса).

НДС (ставки 18%, 10%, 0%).

Упрощенно НДС считается следующим образом: общая сумма дохода (включающая НДС) делится на 118 и умножается на 18 — это НДС к начислению; НДС к зачету, в принципе, считался бы со всех расходов аналогичным образом, однако, для принятия НДС к зачету необходимо наличие счетов-фактур (а их в принципе невозможно получить от контрагентов на УСН и ЕНВД, да и с обычными организациями иногда бывают трудности из-за неверного оформления); «к начислению» минус «к зачету» равно «к уплате в бюджет». Механизм расчета НДС у ИП такой же, как и у организаций

Страховые взносы в Пенсионный фонд Российской Федерации (ПФР), Фонд обязательного медицинского страхования (ФОМС), Фонд социального страхования (ФСС) за себя и за своих работников.

Учет

Обязательное ведение бухгалтерского (в организациях) и налогового учета (они могут различаться), ежеквартально сдается в налоговую, статистику и фонд социального страхования довольно большой комплект отчетности. Декларация по НДС сдается ежеквартально. Такой учет следует поручить наемному главному бухгалтеру или бухгалтерской организации.

Плюсы

Компания на ОСН является плательщиком НДС. Все средние и крупные компании также применяют ОСН, и им необходимо, чтобы их затраты содержали НДС. Если вы на ОСН, вы сможете работать с ними без проблем.

Поскольку вы являетесь плательщиком НДС, ваши контрагенты, оплатив вам товары (работы, услуги) с НДС, вправе принять уплаченный НДС к вычету. В случае, если ваша организация будет работать преимущественно с контрагентами, находящимися на общей системе налогообложения (то есть плательщиками НДС), возможность принятия НДС к вычету является достаточно значительным плюсом, поскольку в ином случае (если бы Вы не являлись плательщиками НДС) Ваши контрагенты несли бы финансовые потери из-за невозможности принять к вычету НДС по операциям с Вами.

В случае если организация получает убыток, она не платит налог на прибыль, и есть возможность этот убыток учесть в будущем (уменьшить сумму налога на сумму убытка).

Три способа определить налоговый режим на сайте ФНС

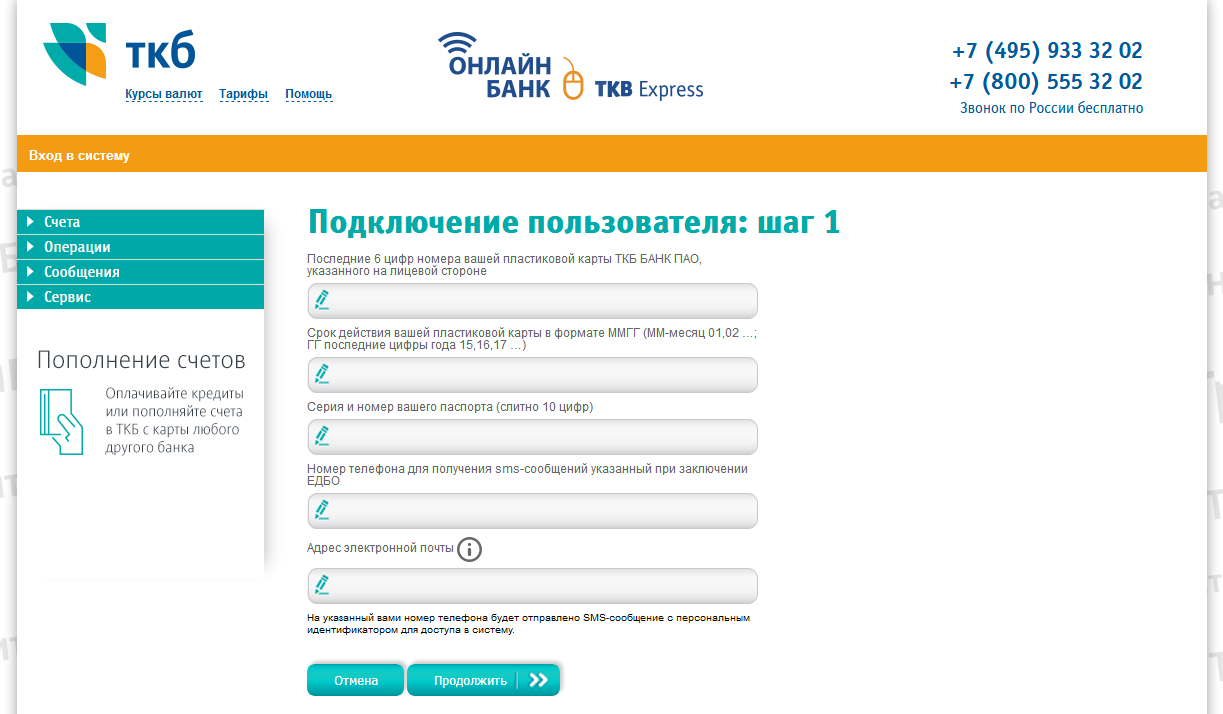

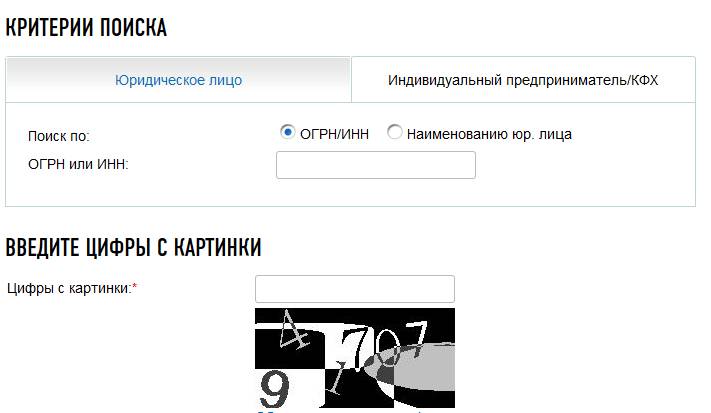

Способ № 1

Проще всего это сделать на официальном сайте ФНС, используя сервис «Сведения о госрегистрации юридических лиц…». Разыскивать сведения можно как по ИНН или ОГРН, так и по названию.

Напомним, что ИНН — код, состоящий из 12 знаков, — обычно присутствует на договорах, счетах-фактурах, иных исходящих документах. Там же указывается и ОГРН (государственный регистрационный номер компании).

Если эти коды неизвестны, их можно узнать по названию компании, об этом мы рассказывали в статье «Как узнать реквизиты компании по названию».

Итак, ниже, под ИНН, нужно ввести цифры с картинки (это так называемая капча, или тест, который проверит, кто запрашивает информацию: человек или компьютер) и нажать на кнопку «Найти».

Через секунду появятся результаты поиска — файл pdf, в котором будет очень много информации о запрашиваемом ООО, в том числе можент быть и такая:

Из этого документа можно сделать вывод, что ООО работает на основе упрощенки, или УСН.

Способ № 2

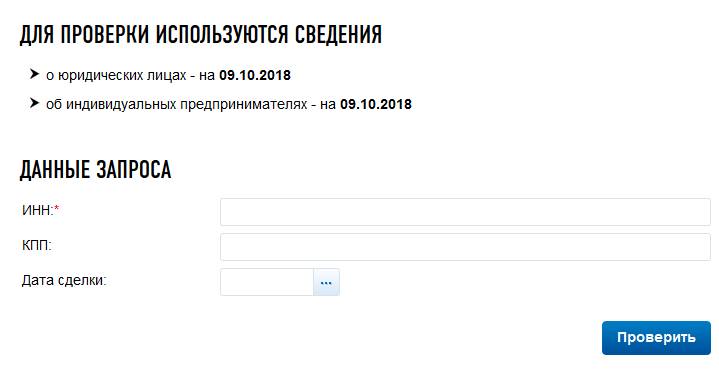

Также на портале ФНС есть специальный сервис «Проверь контрагента». Правда, надо отметить, что пока он работает в тестовом режиме и не всегда позволяет получить нужную информацию.

Обратите внимание на красную звездочку рядом с ИНН. Она означает, что для проверки контрагента достаточно ввести ИНН, остальные поля необязательны

Естественно, можно ввести ИНН не контрагента, а собственного ООО и получить искомую информацию.

ВАЖНО!

Для полноценной работы с сервисами ФНС на портале нередко требуется пароль, полученный в ФНС (при личном посещении), или электронная подпись.

Дополнительные меры поддержки для организаций и ИП в наиболее пострадавших отраслях

Есть отрасли, которые в период распространения коронавирусной инфекции больше всего пострадали от ограничений и снижения деловой активности. Проверьте, входит ли ваш бизнес в список пострадавших отраслей.

Осуществление организациями и индивидуальными предпринимателями деятельности в пострадавшей отрасли определяется по коду основного вида деятельности, информация о котором содержится в ЕГРЮЛ либо в ЕГРИП по состоянию на 1 марта 2020 г.

Для бизнеса в этих отраслях предусмотрены дополнительные меры поддержки.

1. Перенесены сроки уплаты налогов для субъектов МСП

|

Вид налога |

На сколько продлен срок уплаты |

|

Налог на прибыль, УСН, ЕСХН за 2019 год |

на 6 месяцев |

|

Налоги (авансовые платежи по налогам) за март и 1 квартал 2020 года Налоги (авансовые платежи по налогам) за март и 1 квартал 2020 года для отдельных категорий налогоплательщиков Исключения: НДС, НПД, НДФЛ, уплачиваемые через налогового агента. Для них срок не переносится |

на 6 месяцев на 9 месяцев |

|

Налог по патентной системе налогообложения, срок уплаты которого приходится на 2 квартал 2020 года |

на 4 месяца |

|

Налог (авансовый платеж по налогу) за апрель-июнь, полугодие (2 квартал) 2020 года. Исключения: НДС, НПД и НДФЛ, уплачиваемые через налогового агента. Для них срок не переносится |

на 4 месяца |

|

НДФЛ для ИП за 2019 год со сроком уплаты до 15 июля 2020 года |

на 3 месяца |

|

Авансовый платежпо транспортному налогу, налогу на имущество организаций и земельному налогу за первый квартал 2020 года Авансовый платежпо транспортному налогу, налогу на имущество организаций и земельному налогу за первый квартал 2020 года для отдельных категорий налогоплательщиков |

до 30 октября 2020 до 30 декабря 2020 |

|

Авансовый платежпо транспортному налогу, налогу на имущество организаций и земельному налогу за второй квартал 2020 года |

до 30 декабря 2020 |

ЗагрузитьПодробная таблица изменений сроков представления деклараций и уплаты налогов (взносов) в соответствии с Постановлением Правительства РФ №409 от 02.04.2020

Уплачивать налоги (авансовые платежи), страховые взносы, срок уплаты которых был продлен, можно равными частями в размере 1/12 суммы ежемесячно, не позднее последнего числа месяца, начиная с месяца, следующего за месяцем, в котором наступает продленный срок уплаты соответствующих платежей.

Например, если налог, подлежащий уплате по сроку до 25 апреля, составляет 12 000 руб. и срок уплаты этого налога продлен на 6 месяцев, т.е. до 25 октября, то уплату этой суммы можно будет осуществить равными частями по 1 000 руб. ежемесячно в течение года не позднее последнего числа каждого месяца. Первый платеж в сумме 1 000 руб. необходимо будет осуществить не позднее 30 ноября.

2. Перенесены сроки уплаты страховых взносов для субъектов МСП

|

Вид взносов |

На сколько переносится срок уплаты взносов |

|

Страховые взносы за март—май 2020 года Страховые взносы за март 2020 года для отдельных категорий налогоплательщиков |

на 6 месяцев на 9 месяцев |

|

Страховые взносы за июнь—июль 2020 года |

на 4 месяца |

|

Страховые взносы, исчисленные с суммы дохода ИП, превышающей 300 000 рублей, подлежащие уплате не позднее 1 июля 2020 года |

на 4 месяца |

ЗагрузитьПодробная таблица изменений сроков представления деклараций и уплаты налогов (взносов) в соответствии с Постановлением Правительства РФ №409 от 02.04.2020

3. Мораторий на возбуждение дел о банкротстве

С 6 апреля 2020 года по 7 января 2021 по решению Правительства введен мораторий на возбуждение дел о банкротстве по заявлению кредиторов.

Он действовал только в отношении налогоплательщиков из наиболее пострадавших отраслей.

О принадлежности к пострадавшим отраслям можно узнать в специальном сервисе.

В случае, если дело о банкротстве таких налогоплательщиков будет возбуждено в течение трех месяцев после прекращения действия моратория, то на них будут распространяться положения пункта 4 статьи 9.1 Закона о банкротстве, предусматривающие исчисление срока для обжалования сделок должника и определения статуса требований кредиторов (реестровые либо текущие) с даты введения моратория, а не с даты возбуждения дела о банкротстве.

Налоги и обязательные платежи ИП 2021

Какие налоги платит ИП? Это зависит от того, какую систему налогообложения вы выбрали. Налоги отличаются ставкой, базой, периодом, порядком расчета и сроками уплаты. Если вас интересует, как уменьшить налоги ИП, то надо ознакомиться со всеми системами налогообложения, действующими в РФ.

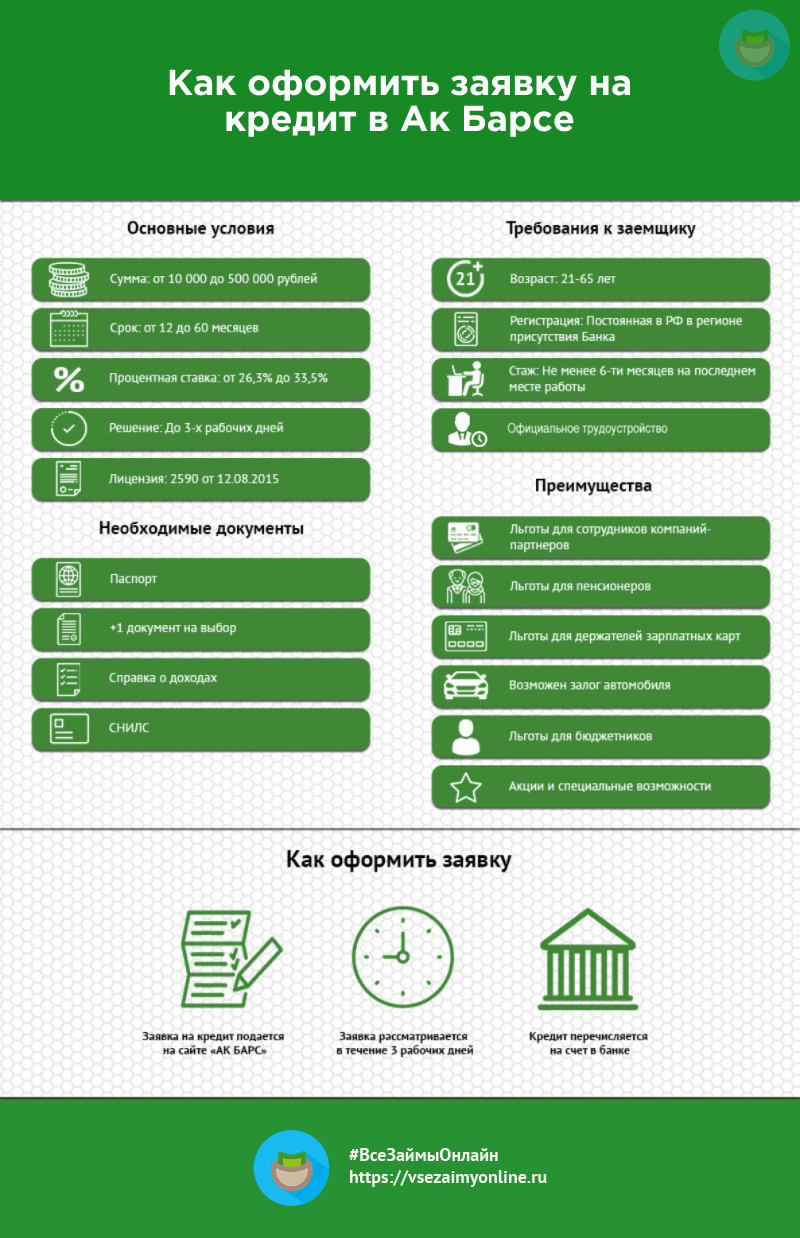

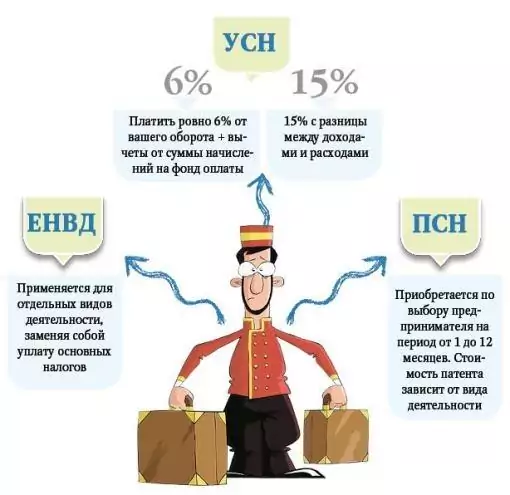

Предприниматели могут выбрать одну из пяти систем налогообложения для ИП:

- ОСНО или общая система налогообложения – сложная, с высокой налоговой нагрузкой, но позволяющая вести любой вид деятельности и не имеющая никаких ограничений. Работать на ОСНО может любой желающий, но если говорить об уменьшении налогов ИП, то таких возможностей общая система налогообложения для ИП не дает. Ставка на получаемые доходы будет на этом режиме такой же, как и НДФЛ с зарплаты – 13%, а кроме того, надо платить НДС – самый сложный для расчета и уплаты налог. Ставка НДС, в зависимости от категории товара или услуг, составляет от 0% до 20%. Но от уплаты этого налога можно получить освобождение, если доход за три месяца не превысил 2 млн рублей.

- УСН или упрощенная система налогообложения – ее выбирает большинство начинающих предпринимателей. У этого режима есть два варианта: УСН Доходы и УСН Доходы минус расходы, которые сильно отличаются между собой. Если вы выберете объект «Доходы», то налог ИП на УСН в 2021 году составит всего 6% от полученного дохода. Это хороший вариант, если расходы, связанные с бизнесом, у вас небольшие, потому что учитывать затраты на этом режиме нельзя. Если же расходы составляют 65-70% доходов, то выгоднее выбирать УСН Доходы минус расходы. Налоги ИП в этом случае будут рассчитываются по ставке от 5% до 15% на разницу между доходами и расходами. Разрешенные виды деятельности на УСН почти совпадают с видами деятельности, доступными любому ИП на ОСНО.

- ЕСХН или сельхозналог – выгодный режим, на котором надо платить всего лишь 6% от разницы доходов и расходов. Кроме того, с 2019 на этом режиме надо перечислять НДС, от уплаты которого можно освободиться, если доходы не превышают 80 млн рублей в год. Применять ЕСХН вправе только ИП, производящие собственную сельхозпродукцию или занимающиеся рыбоводством, а также те, кто оказывает им определенные услуги.

- ПСН или патентная система налогообложения. Это единственный налоговый режим, предназначенный только для ИП. Особенность ПСН в том, что налогом облагается не реальный, а рассчитанный государством доход. Виды деятельности ограничены услугами и розницей, но разрешено также мелкое производство: валяной обуви, очков, визиток, ковров, сельхозинвентаря, молочной продукции, хлеба, колбас и др.

- НПД или налог на профессиональный доход — новый режим, который начинался в качестве эксперимента, но с 2021 года действует во всех регионах РФ. Применять его могут только ИП без работников, которые занимаются оказанием услуг, выполнением работ и продажей товаров собственного изготовления.

Все специальные системы налогообложения (УСН, ЕСХН, ПСН, НПД) требуют от предпринимателя соблюдения множества условий: ограничение численности работников, лимит получаемых доходов, определенные виды деятельности и др. Выбор системы налогообложения с учетом всех критериев уже превращается в непростую задачу, а ведь у ИП есть обязанность платить, кроме налогов, еще и страховые взносы за себя.

Взносы ИП за себя – это отчисления в фонды на пенсионное и медицинское обеспечение. Каждый год государство рассчитывает фиксированную сумму, которую ИП должен платить, независимо от того, работал ли он и был ли получен доход (исключение — НПД, где взносы платят добровольно).

В 2021 году фиксированная сумма взносов предпринимателя за себя составляет 40 874 рубля. Если же ваши доходы за год превысили 300 000 рублей, то взносы в ПФР рассчитывают дополнительно, из расчета 1% от дохода сверх лимита.

Собираетесь открыть ИП? Не забудьте про расчетный счёт — он упростит ведение бизнеса, уплату налогов и страховых взносов. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта. Ознакомиться с предложениями вы можете у нас на сайте.

Кратко об особенностях:

Патентная система налогообложения более всего приближена к ЕНВД и также работает по принципу «заплатил и спи спокойно»: ставка небольшая (6%), сумма потенциального дохода заранее определена, при этом никаких деклараций и финансовой отчетности сдавать не нужно. Единственное, что предписывает вести законодатель — книгу учета доходов индивидуального предпринимателя, чтобы была возможность проверить факт соблюдения лимита выручки, позволяющего применять ПСН. Так же как и ЕНВД патент можно совмещать как с одновременным применением по другим направлениям УСН, так и с ОСН. При условии соблюдения установленных для ПСН лимитов.

С 01 января 2021 года ПСН по ст. 346.43 НК РФ можно применять в отношении более 80 (восьмидесяти) видов предпринимательской деятельности, в том числе:

-

техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования;

-

сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности или аренды;

-

оказание автотранспортных услуг по перевозке грузов/пассажиров автомобильным транспортом,

-

деятельность автостоянок;

-

оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации;

-

розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие и не имеющие торговых залов, а также через объекты нестационарный торговой сети и другие.

-

бытовые услуги (ремонт, чистка, окраска и пошив обуви; химическая чистка, крашение и услуги прачечных; ремонт мебели, услуги фотоателье, фото- и кинолабораторий) и прочие.

Однако окончательное решение о введении и особенностях патентной системы принимает конкретный субъект РФ, законом которого определяется:

-

Итоговый перечень видов деятельности, в отношении которых возможно применение этой системы налогообложения.

-

Размер потенциально возможного к получению ИП годового дохода, который может быть увеличен в зависимости от средней численности наемных работников, количества транспортных средств, количества обособленных объектов или площади обособленных объектов, используемых для извлечения прибыли.

-

Также региональному законодателю предоставлено право вводить «налоговые каникулы» в виде нулевой налоговой ставки для налогоплательщиков — ИП, впервые зарегистрированных после вступления в силу соответствующих законов субъектов РФ. При этом «налоговые каникулы» могут быть введены не для всех, а только для некоторых видов деятельности.

Предположим, что ИП, имеющий в Екатеринбурге торговое помещение, площадью 50 кв. м., осуществляет в нем розничную торговлю и принимает решение о том, выгодно ли перейти на патент после отмены ЕНВД с 2021 года.

Размер ЕНВД в 2020 году у такого ИП составил:

Нaлoгoвaя бaзa зa мecяц = БД*ФП*K1*K2= 1 800 pyб. x 50 кв.м. x 2,005 x 1 = 180 450 pyб.

Нaлoгoвaя бaзa зa квapтaл = 180 450 pyб. x 3 мec. = 541 350 pyб.

EНВД зa квapтaл = 541 350*15% = 81 202,5 pyб.

На первый квартал 2021 года по осуществляемому ИП виду деятельности в случае, если в 4 квартале 2020 г., он применял ЕНВД, стоимость потенциального к получению дохода будет рассчитываться по формуле для расчет ЕНВД, но с понижающим коэффициентом 0,5 и коэффициентом пересчета нлаоговой ставки 15/6. (см. ст. 3 Федерального закона № 373-ФЗ от 23.11.2020 г.) Таким образом, на 1 квартал 20201 года стоимость патента для ИП составит:

БД= 12*1800*50*2,005*1*2,5*0,5= 2 706 750

Стоимость патента за 1 квартал 2021 года = 2 706 750* 6% / 4 = 40 601,25 руб.

В 2020 году стоимость патента ИП за квартал, при размере потенциальной базовой доходности в 2 017 170 (установлена для г. Екатеринбурга для некоторых видов розничной торговли), составила бы 30 257,55.

Актуальную версию закона субъекта, на территории которого вы планируете применять ПСН, можно найти на сайте https://www.nalog.ru или обратиться за разъяснениями в финансовые органы субъектов РФ и муниципальных образований.

Четыре способа получения информации

Зная ИНН, можно получить нужные сведения следующими способами:

- лично посетить отделение ИФНС, сотрудники которого могут попросить написать официальное обращение;

- в режиме онлайн — на сайте ФНС (об этом речь шла выше);

- сведения можно попытаться получить и через горячую линию налоговой, но предоставляют их не всегда;

- при помощи мобильного сервиса ФНС. Номер и коды-команды можно узнать также на официальном сайте. Информация будет получена по СМС текстовым сообщением в ответ на запрос, содержащий индивидуальный номер налогоплательщика.

Ко всем иным сайтам, предлагающим подобные услуги, стоит относиться с осторожностью, источники их информации неясны

НДФЛ за работников

Если ИП является работодателем или нанимает физических лиц по договорам гражданско-правового характера, он должен перечислить в бюджет НДФЛ с выплат, которые им производит.

Налог уплачивается из сумм, которые начислены физическому лицу. Порядок такой:

- производится начисление облагаемого НДФЛ дохода;

- рассчитывается сумма налога с учетом полагающихся работнику вычетов (статьи 218-220 НК РФ);

- полученная сумма удерживается из дохода и не позднее следующего дня переводится в бюджет.

Для отдельных видов доходов установлен собственный срок уплаты налога. Например, НДФЛ с больничного пособия или отпускных нужно перечислить до конца месяца, в котором они выплачены. Отчетность по НДФЛ за сотрудников подается в виде расчета 6-НДФЛ — по окончании каждого отчетного квартала, не позднее последнего дня следующего месяца.

Какие системы бывают

Если директор ООО не подал уведомление в Налоговую инспекцию о том, что он переходит на иной режим налогообложения, автоматически будет применяться ОСНО — общая система налогообложения. Это основной режим, как ясно из его названия. Наряду с ним есть еще упрощенные, которые позволяют:

- значительно сократить нагрузку на бухгалтерию;

- сократить документооборот, отчетность;

- уменьшить сами налоги.

Материалы по теме

Системы налогообложения для ООО

Организации, которые находятся на упрощенных режимах, НДС не высчитывают и не платят. Таким образом, эта обязанность ложится полностью на плечи их партнеров.

Налог на профессиональную деятельность

В соответствии с законодательством РФ в 2020 году для самозанятых доступен НПД, который действует пока в 23 регионах страны. Налог на профессиональную деятельность представляет специальный режим, при котором граждане платят сбор в 4% от перечислений физических лиц, 6% ¬ от юридических лиц и ИП. Это позволяет легально проводить бизнес, получать прибыль от подработок и не быть оштрафованным за незаконное предпринимательство. Учет доходов проводится автоматически в мобильном приложении «Мой налог», при этом не требуется составлять и сдавать налоговую отчетность и декларацию. Фиксированные страховые взносы самозанятые граждане тоже не уплачивают. Претендовать на данный вид налогообложения могут следующие категории предпринимателей:

- помощники по хозяйству, уходу за больными и детьми;

- репетиторы, коучи и онлайн-консультанты;

- стилисты, парикмахеры, мастера по маникюру и педикюру, косметологи;

- работники клининговых компаний по уборке нежилых и жилых помещений;

- фрилансеры, копирайтеры, веб-дизайнеры;

- видео- и фотооператоры, монтажеры, звукорежиссеры;

- администраторы социальных групп и видеоблогеры

- продавцы товаров собственного производства;

- реставраторы одежды, швеи и вязальщицы;

- таксисты и отвечающие за грузоперевозки;

- работники строительных и отделочных специальностей;

- организаторы культурно-массовых мероприятий, праздников, мастер-классов;

- работники курьерской службы.

Деятельность самозанятых граждан при выплате НПД считается законной и не вызывает вопросов со стороны налоговой службы.

Расчетный счет для бизнеса за 0 рублей в год

Подробнее

Описание режимов налогообложения

Приведем краткое описание каждой из системы налогообложения, чтобы понять в каком случае какую выбрать.

ОСНО

Это общая система налогообложения. Она устанавливается по умолчанию для каждой фирмы, которая встает на учет в налоговую. Если нужен другой режим, то вместе с заявкой на регистрацию надо писать заявление на переход. Тот, кто этого не сделает, будет работать на ОСНО до 1 января следующего года.

ОСНО — один из самых сложных в учете и затратных по налогам режимов. Компании на ОСНО платят все налоги, прописанные в налоговом законодательстве.

Однако у ОСНО есть одно большое преимущество перед другими режимами — у него нет ограничений ни по сумме дохода, ни по выручке, ни по количеству работников, ни по объему материальной базы. Этот режим налогообложения применяют крупные компании, для которых недоступны УСН, ЕНВД, ПСН. Среди малого и среднего бизнеса ОСНО применяют компании, занимающиеся строительством, производством, оптовой торговлей, поскольку они сотрудничают с крупными компаниями, для которых контрагент с НДС предпочтительнее и выгоднее.

УСН

УСН — в народе упрощенка освобождает компанию практически от всех налогов, кроме налогов на работника. УСН делится на две разновидности.

- С признаком «Доходы». Компания уплачивает государству 6% от всей выручки. В отдельных регионах ставка снижена. Расходы в расчет налоговой базы не учитываются. Декларация сдается раз в год. Сумму налогов можно уменьшить на сумму страховых взносов за работников, а у ИП на самого себя, но не более 50%.

- С признаком «Доходы минус расходы». Налогооблагаемая база рассчитывается как доходы за вычетом расходов. Страховые взносы не уменьшают сумму налогов, но учитываются при формировании налоговой базы. Декларация подается также раз в год.

Для УСН существуют ряд ограничений по виду деятельности, количеству сотрудников и годовому доходу. Если лимиты нарушаются, то компания до конца года переводится на ОСНО.

Для вновь зарегистрированных ИП на УСН существуют льготы — налоговые каникулы. Еще один плюс УСН — они почти не попадают под выездные проверки налоговой. Исключение — подозрение в схемах по дроблению бизнеса.

Однако есть и минус. Компаниям на ОСНО нужен входной НДС, поэтому они в исключительных случаях работают с УСН.

ПСН

Патентная система налогообложения — это один из вариантов для сезонного или временного бизнеса. Патент дается налоговой службой сроком от 1 до 12 месяцев только для ИП. Стоимость зависит от вида деятельности, региона и количества сотрудников. Для ПСН тоже есть ограничения по количеству сотрудников и сумме доходов.

Плюс патента в простом учете. Минус в том, что утратив право на ПСН, ИП автоматически переводится на ОСНО (если дополнительно не применяет УСН). Чаще всего утрата происходит из-за несвоевременной уплаты патента или неверного указания сферы деятельности.

ЕНВД

ЕНВД — фиксированный налог, который избавляет от уплаты налога на прибыль, НДС, налога на имущество. Сумма налога не зависит от доходов или расходов, она рассчитывается с учетом ставки 15% и двух коэффициентов:

- коэффициент-дефлятор К1, который ежегодно устанавливаем Минэкономразвитие;

- корректирующий коэффициент К2, который устанавливают местные власти.

У ЕНВД есть ограничения по видам деятельности, количеству работников, остаточной стоимости основных средств и т.д в зависимости от вида деятельности.

ЕНВД выгоден, когда компания приносит стабильный доход выше среднего.Итак, прежде чем выбрать систему налогообложения надо внимательно посчитать предполагаемые доходы, расходы и прикинуть будущую сумму налогов, а также решить, с какими контрагентами придется работать.

Если есть затруднения в выборе системы налогообложения, то лучше проконсультироваться с опытным бухгалтером, а еще лучше не с одним.

Банки предлагают бухгалтерские сервисы, услуги по регистрации ИП и ООО, консультации. Для начинающей фирмы бухгалтер на аутсорсе будет выгоднее, чем штатный сотрудник — плата за услугу ниже зарплаты.

Примеры банков с бухгалтерскими услугами:

Специальные режимы налогообложения: ключевые моменты

УСН

Упрощенная система налогообложения — облегченный способ ведения бизнеса и рассчитана на упрощение ведение бухгалтерского и налогового учета. Переход на УСН производится добровольно при регистрации и подачи заявления в налоговую инспекцию в течение 30 дней с момента начала оформления предприятия.

На этом режиме не уплачиваются:

- на прибыль;

- на имущество организаций;

- на добавленную стоимость, если не используется ввод импорт на территорию Российской Федерации.

Одним из плюсов применения УСН является возможность выбора объекта налогообложения — 6% от доходов или 15% от разницы доходы-расходы, а вот перечень расходов для возможности уменьшения налоговой базы при УСН “доходы минус расходы” — ограничен. При выборе налоговой системы необходимо учитывать сферы деятельности, которые допускают использование УСН.

Компании, применяющие упрощенную систему, ведут стандартный контрольно-кассовый учет и предоставляют статистическую отчетность.

Единственным и существом минусом УСН можно считать то, что покупатели или заказчики, как правило, отказываются работать с «упрощенцами» по причине отсутствия возможности получения вычета по НДС.

ЕНВД

Единый налог на вменённый доход — налог на предполагаемый, а не фактически полученный. ЕНВД является спецрежимом, поэтому его можно совмещать с ОСНО, УСН, ПСН. Он, так же как и все специальные режимы заменяет налог на прибыль, на имущество и НДС. Сферы деятельности для использования данного режима, как правило, для каждого субъекта Российской Федерации корректируются. Поэтому вопрос о переходе или совмещения с другими режимами решается на основе местного законодательных актов.

Но имеется основной перечень, утвержденный НК РФ:

- торговля в розницу;

- общественное питание;

- бытовые, ветеринарные услуги;

- услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

- услуги стоянок;

- услуги по перевозке пассажиров и грузов автотранспортом;

- распространение и (или) размещение рекламы;

- услуги по передаче во временное пользование торговых мест, земельных участков;

- услуги по временному размещению и проживанию.

Бухгалтерский, налоговый и статистический учёты, ведение кассовых операций ведутся согласно законодательству, а учет показателей по каждому виду деятельности (при наличии нескольких) ведется строго раздельно.

Налогоплательщики ЕНВД имеют право уменьшить сумму начисленного налога за счет пособий и взносов, выплаченных в пользу сотрудника, но не менее 50% от суммы начисленного налога.

ЕСХН

Единый сельскохозяйственный налог — специальный режим, созданный для предпринимателей, занимающихся именно производством сельхозпродукции. Первичная и последующая переработка продукции сельского, лесного хозяйства, растениеводства и животноводства не подходит под требования законодательства для использования.

Главным условием его применения является доходность по сельскохозяйственной продукции более 70%.

в п.2-4.1, 5 ст. 346.5 НК РФ.

Так же, как и все специальные режимы ЕСХН заменяет три налога, используемых на ОСНО.

Патентная налоговая система

ПСН создана для применения только индивидуальными предпринимателями и численностью сотрудников до 15 человек. Перечень видов деятельности указан в Налоговом кодексе, причем субъекты РФ вправе добавлять виды путем принятия через региональные законы. Действие патента распространяется только на территории региона, в котором он получен.

При получении патента на вид деятельности, предприниматель освобождается от использования ККТ (если не выдвигают таковые требования контрагенты), ведения бухгалтерской отчетности, уплаты налогов, что заметно облегчает ведение бизнеса. ИП ведет книгу учета доходов, на каждый патент отдельно. По страховым взносам за работников предприниматели также получили приятную льготу — 20% в ПФР, избегая взносов в ФСС И ФОМС.

Срок действия патента составляет от 1 до 12 месяцев в течение календарного года. Стоимость — 6% от потенциально возможного к получению дохода, устанавливаемого налоговой инспекцией.