Пифы сбербанка управление активами

Содержание:

- От чего зависит доходность вложений

- Виды ПИФов

- Что сделать, чтобы стать инвестором

- Уровень надежности паевого фонда и риски пайщиков

- Как выбрать ПИФ

- Как появились инвестфонды

- Что обещают паевые фонды в России: уровень доходности и риска

- Пять несложных этапов в выборе инвестиционного фонда

- Принцип работы инвестиционных фондов

- Что такое паевой инвестиционный фонд (ПИФ)?

- О компании

- Гарантируется ли доходность вложений?

- Условия инвестирования

- Как вывести деньги из паевого фонда?

- Что такое инвестиционный пай?

- Что такое открытый фонд?

- Что такое закрытый фонд?

- Куда инвестируют ПИФы

- Заключение

- БПИФ AMEM — Рынки возможностей от УК АТОН | Еще один фонд акций на развивающиеся рынки

От чего зависит доходность вложений

Прежде чем приступать к изучению рейтингов паевых инвестфондов, следует вспомнить о том, что при любом инвестировании доходность и надежность финансовых инструментов находятся в обратно пропорциональной зависимости. Иначе говоря, наиболее доходный ПИФ наверняка не будет самым надежным, и наоборот.

Поэтому просматривать все рейтинги подряд не имеет смысла

Если для вас в приоритете максимальный доход, и не пугают серьезные риски, обратите внимание на ПИФы, работающие с высокомаржинальными финансовыми инструментами (акциями компаний второго эшелона, деривативами), и изучите их показатели

Для тех, кому важнее обеспечить надежность вложений, подойдут фонды, инвестирующие в классические активы – недвижимость, золото, облигации государства и крупнейших госкорпораций. Проанализируйте их рейтинги и решите, в какой ПИФ лучше вложить свои деньги.

Сказать, какие ПИФы – акций или облигаций – обеспечат более высокую доходность, невозможно. В открытых рейтингах доходности за прошлый год они практически на равных конкурируют за места в первой десятке. В целом, доходность акций российских эмитентов сильно зависит от внешнеполитической ситуации, колебания курсовой стоимости отечественных облигаций меньше подвержена этим рискам.

Во многом доходность зависит от вида активов, в которые вкладывается управляющая компания. За 2019 год ПИФы, инвестирующие в зарубежные бумаги, показали 12,4-28,9% доходности, фонды драгметаллов – 0-8,2%. На длительном горизонте инвестирования (3-5 лет) хорошую прибыль показывают ПИФы, вкладывающиеся в акции высокотехнологичных компаний, нефтегазового сектора, а также государственные и муниципальные облигации.

Виды ПИФов

ПИФы различают по ликвидности — возможности в любое время купить или продать пай. Паи открытых ПИФов можно купить и продать в любой рабочий день. Они подойдут для регулярных вложений и активной стратегии портфеля. В России больше двухсот открытых паевых фондов, поэтому розничному инвестору есть из чего выбрать. Порог входа во многие открытые ПИФы не превышает 1000 рублей, а для их покупки не нужен статус квалифицированного инвестора.

Интервальные ПИФы доступны только в определенные промежутки времени — например, только в июне и декабре. В другие месяцы сделки совершать нельзя. Неудобства компенсирует более высокая доходность: УК может спланировать более удачную стратегию без опасений, что кто-то из пайщиков внезапно решит забрать деньги.

В закрытые ПИФы можно инвестировать в процессе создания фонда, а выйти только когда фонд будет расформирован. Чаще всего закрытые ПИФы создаются под конкретный проект и его участников. Например, инвесторы заранее договорились купить «в складчину» помещение для аренды, собрали нужную сумму — фонд сформирован, то есть закрыт.

Что сделать, чтобы стать инвестором

Чтобы начать инвестировать и приобрести пай в выбранном фонде, нужно выполнить несколько простых действий. Посетить офис УК и оставить свою заявку. Для оформления с собой нужно иметь: паспорт и денежные средства, чтобы купить пай. Если расчет будет безналичным, то нужен только паспорт.

Если инвестировать планируете в ПИФ какого-либо банка, то посетить придется сам банк, а точнее, любое его отделение.

Специалисты рекомендуют ознакомиться со всеми условиями и документами на официальном сайте компании. Можете также позвонить туда и все вопросы обсудить с консультантом по телефону.

Уровень надежности паевого фонда и риски пайщиков

С расчетом доходности паевых фондов и топовыми ПИФами мы разобрались. Теперь пришло время добавить большую ложку дегтя и подробно разобраться с рисками. Есть подводные камни, которые начинающий инвестор должен знать перед распределением свободных средств в разные фонды. При вложении в лучшие по доходности ПИФы, растущие на 30–40% за несколько лет, вкладчик не почувствует ощутимых просадок из-за различных комиссионных. Если же за 3 года фонд прибавил к цене 5%, то всю прибыль пайщик потратит на налоги и другие сборы. Именно поэтому, кроме красивых цифр аналитики за 3–5 лет, необходимо знать стоимость операционных расходов.

На доходность ПИФа влияют три фактора:

- законодательные нормы;

- издержки;

- механизм управления.

Согласно действующему законодательству, определенную часть от общего объема инвестиций паевой фонд должен хранить, чтобы удовлетворять запросы вкладчиков по продаже их долей.

Одним из самых замалчиваемых недостатков при инвестировании — это комиссионные сборы. На этом моменте стоит остановиться более подробно.

- Комиссия за приобретение паев. При покупке доли инвестор платит 1–4% сверху.

- Комиссия за погашение. В момент, когда вкладчик захочет превратить ценные бумаги в реальные деньги, он заплатит 2–3% так называемой надбавки. От нее можно избавиться, если срок владения активами превышает 1–3 года (в зависимости от правил доверительного управления).

- Вознаграждение управляющей компании — 2–5% в год.

- Расходы на оплату услуг специального депозитария — 1–2%.

- Другие расходы — 1–2%. Сюда входит оплата услуг независимых специалистов.

- НДФЛ. Для резидентов 13%, для граждан других стран 30%. Платить налог не нужно, если покупка паев не принесла доход или срок владения превышает 3 года.

Комиссионные сборы придется погасить, даже если по итогам года фонд ушел в убыток. Для примера возьмем (гипотетически) ПИФ Сбербанка «Природные ресурсы». Представим, что он за год вырос на 28%. Допустим, инвестор купил 100 паев на сумму 145 тысяч рублей. Грязная прибыль составила 41 тыс. руб. Около 5% (2 тыс.) нужно заплатить за работу управляющей компании, специального депозитария и т. д. Комиссия за погашение — 410 рублей. Подоходный налог — 3560 для резидентов. Таким образом, чистая прибыль составит 35 тысяч.

Сравнение ПИФов по стратегии инвестирования и размерам комиссий поможет составить список перспективных фондов. К примеру, УК Сбербанка берет за свои услуги 3,2%, а «Райффайзен Капитал» – 3,9%. Разница кажется несущественной, но когда одни издержки накладываются на другие, это отнимает значительный процент прибыли.

Кроме высоких комиссий есть и другие нюансы, о которых должен помнить инвестор.

- Сомнительные активы. Если управляющая компания работает на базе банка, то она может приобрести его облигации для потенциального заработка. УК и банк в выигрыше, а вот пайщики могут не получить прибыль.

- Сокрытие условий. Авторитетные управляющие компании четко излагают условия доверительного управления, и при консультации честно рассказывают обо всех комиссиях и надбавках. При этом УК могут показывать выгодную для себя статистику. Например, демонстрировать графики периодов с высокой доходностью. ПИФ может принести доход 30% за 3 года, а с начала нового года демонстрировать отрицательную динамику.

- Урезанная отчетность. Управляющая компания должна постоянно отчитываться о состоянии дел в фонде. В 2016 году Центробанк пересмотрел требования к финансовым отчетам, и они потеряли информативность.

- Нет гарантий дохода. Можно строить красивые прогнозы, но как будет вести себя определенный рынок в долгосрочной перспективе — неизвестно.

Паевые инвестиционные фонды не стоит рассматривать исключительно как источник пассивной прибыли и закрывать глаза на недостатки. Обязательно изучайте правила доверительного управления и знакомьтесь с действующими клиентами выбранной управляющей компании.

При выборе фонда опирайтесь на следующие критерии:

- Срок инвестирования.

- Надежность УК (срок работы и рейтинги профильных агентств).

- Статистика фонда за 3–5 лет.

- Уровень риска.

- Объем издержек.

- Минимальная сумма взноса.

ПИФы — один из многочисленных способов инвестиций. Они могут принести гораздо больше прибыли, чем банковские вклады, но при этом объем издержек паевых фондов довольно высокий. Начинающие инвесторы должны тщательно изучить теоретическую базу и получить фундаментальные знания в вопросах функционирования ПИФов.

Опубликовано:

Добавить комментарий

Вам понравится

Как выбрать ПИФ

1. Выбрать ПИФ по уровню риска/доходности

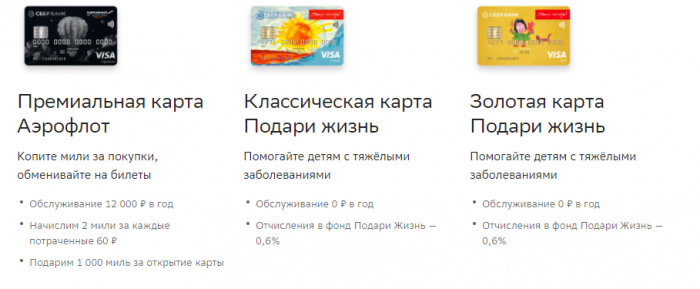

НИЗКИЙ РИСК, УМЕРЕННЫЙ ДОХОД Для кого? Если ваша цель получить доход выше вклада, защититься от инфляции и при этом минимизировать риски убытков, Вам подойдут ПИФы, инвестирующие в облигации.

Фонд облигаций Илья Муромец Фонд рассчитан на тех, кто стремится в первую очередь сохранить свои средства, предпочитая низкий уровень риска, и ожидает получить доходность, превышающую ставки по банковским депозитам.Для инвестирования выбираются активы с привлекательным соотношением риск/доходность и с возможностью роста курсовой стоимости.

a

за 3 года*

Все фонды

Открытые фонды облигаций

Фонд облигаций Илья Муромец Сбер — Валютные облигации (ранее — Еврооблигации) Фонд Денежный

Архивные фонды

Фонд Глобальный долговой рынок

СРЕДНИЙ РИСК, СРЕДНИЙ ДОХОД Для кого? Оптимальное сочетание риска и доходности: возможность заработать больше, купив ПИФы, которые инвестируют не только в облигации, но и в акции.

Фонд Сбалансированный Стратегия фонда рассчитана на инвесторов, предпочитающих долгосрочный взвешенный подход к вложению средств, и основывается на динамичном распределении средств между акциями и облигациями. Выбор бумаг основывается на тщательном фундаментальном анализе эмитентов и оценке их кредитных качеств. Соотношение облигаций и акций в структуре фонда может меняться в зависимости от конъюнктуры рынка.

a

за 3 года*

Все фонды

Открытые фонды облигаций

Фонд перспективных облигаций

Открытый фонд смешанных инвестиций

Фонд Сбалансированный

ОПИФ фондов

Фонд Золото

Закрытые фонды

Фонд Коммерческая недвижимость Фонд Арендный бизнес 2 Фонд Арендный бизнес 6

Архивные фонды

Фонд Арендный бизнес

ВЫСОКИЙ РИСК, ПОВЫШЕННЫЙ ДОХОД Для кого? Эти ПИФы инвестируют преимущественно в акции, по ним возможен большой доход, но и риск убытков гораздо выше. Подходят для опытных инвесторов, готовых рисковать.

Фонд акций Добрыня Никитич Фонд инвестирует средства в диверсифицированный портфель акций преимущественно российских эмитентов, обладающих достаточной ликвидностью и высоким потенциалом роста. Основу портфеля составляют ликвидные акции. Некоторая доля активов может инвестироваться в акции второго эшелона. Отбор акций происходит на базе тщательного фундаментального анализа эмитентов, а также оценки текущей стоимости акций относительно их долгосрочного потенциала роста.

a

за 3 года*

Все фонды

Открытые фонды акций

Фонд акций Добрыня Никитич Фонд Электроэнергетика Фонд Природные ресурсы Фонд Глобальный Интернет Фонд Потребительский сектор Фонд Финансовый сектор

ОПИФ фондов

Фонд Глобальные акции (ранее – Америка) Фонд Биотехнологии

Архивные фонды

Фонд Европа Фонд Развивающиеся рынки Фонд Глобальное машиностроение Фонд акций компаний малой капитализации Фонд Телекоммуникации и технологии Фонд активного управления

* __.__.____ — __.__.____

Получить консультацию

Получить консультациюпоказать все

2. Выбрать валюту и определить срок инвестиций

ПИФы могут вкладывать средства пайщиков в ценные бумаги (акции, облигации или др.), номинированные не только в рублях, но и в иностранной валюте. Инвестируя в такие паевые фонды, Вы сможете получать доходность в валюте, но стоимость пая в рублях может снижаться в периоды, когда курс рубля растет по отношению к доллару США. При этом вложение средств в паевые фонды и вывод средств производятся только в российских рублях.В ПИФы облигаций целесообразно инвестировать на срок от 1 года, в ПИФы акций – на 3 года и более, в ЗПИФ недвижимости – на 5 лет. Подробно смотрите на страницах ПИФов.

3. Сравнить доходность ПИФ за разные периоды

На нашем сайте Вы можете посмотреть и сравнить доходность паевых фондов за разные периоды в таблице и на графике. Изучите эту информацию перед инвестированием в ПИФ или обратитесь к нашему консультанту, который поможет выбрать подходящий для Вас паевый фонд.

4. Узнать, как меньше рисковать и зарабатывать больше

Мы рекомендуем инвестировать средства не в один паевой фонд, а сразу в несколько. Так Вы сформируете инвестиционный портфель фондов (набор из нескольких ПИФ) и диверсифицируете Ваши вложения для снижения риска.

Как появились инвестфонды

Прототип инвестиционных фондов появился еще в 1770-х. Из-за массовых банкротств британских предприятий и банков пострадали многие инвесторы за пределами Лондона. Тогда голландский брокер Авраам ван Кетвич решил создать финансовый инструмент, который давал возможность диверсифицировать портфель без необходимости покупать множество бумаг. Его инвестиционный фонд вкладывался в гособлигации Австрии, Швеции, Дании, России и других стран.

Фонд ван Кетвича успешно работал еще 50 лет, что привело к появлению похожих фондов в Британии, Швейцарии и США. Финансовых инструментов становилось все больше, а диверсификация — лучше. Первый биржевой фонд появился в 1990 году в Канаде, в 1993 — в США. Это был фонд Standard & Poor’s Depositary Receipts или SPDR. Спустя пять лет он вырос до $160 млн, а сейчас это самый популярный биржевой фонд в мире с активами на $329 млрд.

Что обещают паевые фонды в России: уровень доходности и риска

Все больше предприимчивых россиян отодвигают на второй план банковские вклады и обращают внимание на менее популярные финансовые инструменты. На это влияют многочисленные рекламные предложения, продвигающие быстрое обогащение, и различные блоги в интернете

Купить акции или облигации может каждый, но нужно составить список перспективных компаний.

Для успешного заработка на ценных бумагах не хватит поверхностного обзора динамики стоимости за последние 3–5 лет. Нужны теоретические знания о конкретном рынке, практический опыт инвестирования и постоянный мониторинг экономических новостей.

В паевых инвестиционных фондах всю грязную работу делает портфельный менеджер управляющей компании. Он выбирает перспективные активы и формирует базу, которая должна приносить доход в долгосрочной перспективе. Анализ ПИФов показывает, что УК могут вкладывать деньги в разные направления: акции, облигации, биржевые индексы, недвижимое имущество и т. д.

В некоторых случаях управляющие компании инвестируют средства в зарубежные фонды, которые ориентируются на компании в разных нишах. Большим спросом пользуются субъекты из сферы IT и биотехнологий.

Для составления полной картины начинающий инвестор должен иметь представление о механизме работы паевых фондов. УК создает ПИФы, и на первом этапе собирает деньги заинтересованных вкладчиков. Параллельно менеджеры подбирают перспективные ниши, которые будут расти в течение длительного срока.

Плюсы ПИфов:

- низкий порог входа;

- большой выбор управляющих компаний;

- в конце календарного периода инвесторы получают отчет о деятельности УК;

- есть независимые регуляторы (специальный депозитарий и Центробанк РФ);

- прозрачная структура;

- оплата налогов только в момент продажи паев (если зафиксирована прибыль);

- высокая ликвидность (открытые ПИФы).

Авторитетные управляющие компании в России сдержаны в своих обещаниях. Они не гарантируют миллионный доход, но несут ответственность за состав портфеля. УК выгодно, чтобы цена пая росла, увеличивалась стоимость чистых активов (СЧА) и пополнялся список вкладчиков. По официальной статистике, одной из самых авторитетных организаций в этой сфере является «Сбербанк Управление активами» — свыше 160 тысяч участников. Не все получают прибыль, но если взглянуть на рейтинг самых доходных ПИФов этой управляющей компании, то становится ясно, что стоит выделить немного денег для приобретения у них паев.

Для начинающих инвесторов подходят открытые фонды (ОПИФ). Они не ограничивают время продажи доли. Если вкладчик периодически мониторит динамику стоимости и видит предпосылки для дальнейшего роста, он может найти стороннего покупателя и выручить за свои активы побольше денег, чем выдаст управляющая компания после погашения паев

Свобода действий инвесторов ОПИФ — это отлично, но более опытные бизнесмены обращают внимание на закрытые фонды (ЗПИФ)

Продать долю в ЗПИФ можно только после окончания срока доверительного управления. Обычно, это 3–10 лет после даты создания фонда. В этом случае свобода действий уже в руках УК

Ей не нужно держать свободные средства для погашения паев вкладчиков, портфельные менеджеры могут сосредоточиться на единственной важной задаче: увеличение доходности

Все паевые фонды можно условно разделить по уровню риска. В группу самых безопасных входят ПИФы облигаций. Средний риск — акции, биржевые индексы, недвижимость. Что касается финансовых инструментов с наиболее высоким уровнем риска, то здесь все зависит от управляющей компании. К примеру, УК Сбербанка относят к рискованной категории акций российских компаний. Кстати, у них один из самых удобных сервисов по паевым фондам. Потенциальные инвесторы могут ознакомиться с динамикой конкретного ПИФа, скачать правила доверительного управления и прочитать комментарии о динамике определенного рынка на одной странице.

В России много доходных фондов, и условия входа доступные, поэтому обязательно стоит обратить на них внимание, если есть свободные деньги и хочется создать источник пассивного дохода

Пять несложных этапов в выборе инвестиционного фонда

От того, насколько верно будет выбран инвестиционный фонд, вкладчик сможет рассчитывать на максимальную прибыль и целостность средств.

Прежде чем приступить к выбору ПИФа, ответьте на вопросы:

- какова цель инвестиций;

- ожидаемые типы дохода – быстро, надёжно, постоянно;

- на какой срок будет вклад;

- какую сумму будете вкладывать в актив;

- согласны ли вы на риск.

От ответов на эти вопросы и определяйте инвестиционные фонды. И помните, ни один паевой фонд не даст гарантии на закреплённую ставку прибыли.

На получение дохода влияет положение дел на экономическом рынке, уровень мастерства управляющей организации и рыночные взаимодействия субъектов во временной период жизни страны.

Далее представлена инструкция для дебютантов в инвестировании. Этапы и первые шаги:

Шаг 1. Определитесь с количеством вкладываемых средств и сроком вклада

Это самый важный шаг для начинающего пайщика.

Если ваша сумма мала, то количество доступных инвестиций не велико. Чем больше вкладываемые средства, тем шире спектр предложений.

Временные рамки имеют важное значение, так как периоды оборота капитала в фондах отличаются друг от друга. Например, фонды недвижимости требуют длительных вложений, а в фондах акций обращение средств идёт быстрее, но возрастает риск потерь

Шаг 2. Определитесь с типом ПИФа

По мнению экспертов для тех пайщиков, у которых нет опыта инвестирования, самый лучший вариант – вложиться в открытый паевой инвестиционный фонд и обязательно, чтобы ликвидность пая была высока.

Тогда вы сможете в любой момент вывести активы. Для начала присмотритесь к интервальным фондам. Есть такие, которые продают доли либо каждый год, либо каждый месяц.

Для более опытных вкладчиков, которые понимают степень риска и уровень дохода, существуют более совершенные инструменты. Это может быть вложение в венчурный, смешанный фонды или фонд недвижимости.

Шаг 3. Подберите управляющую компанию

Как правило, компании, осуществляющие управление паевыми вкладами, не обманывают инвесторов. Причина лежит на поверхности: есть закон, запрещающий вводить инвесторов в заблуждение необоснованными обещаниями.

Управляющая организация может вам предложить сделать активный или пассивный вклад. Если доля вклада активна и находится в открытом фонде, то можно осуществлять личный контроль за портфолио своих инвестиций.

Например, добавлять или снимать деньги в любое время, просматривать баланс и тому подобные действия для получения максимальной прибыли.

Если вас интересует только доход, то выбирайте закрытые либо интервальные фонды. Все заботы по развитию средств лягут на плечи управленцев.

Шаг 4. Сопоставьте рейтинг фондов

Показатели инвестиционных фондов есть на разных уведомительных ресурсах и открыты для всех. Найдите несколько информационных площадок и сравните данные, опубликованные на них.

Например, объём средств, привлечённых фондом, ликвидность, применение финансовых коэффициентов.

Шаг 5. Сделайте заключение в пользу какого-либо фонда

Проведя мониторинг, проанализировав собранную информацию как о фондах, так и управляющих компаниях, можно придти к окончательному выводу.

Если у вас всё-таки остались сомнения и опасения, то всегда можно поинтересоваться мнением экспертов или почитать отзывы на форумах, посвящённых данной тематике. Было бы неплохо прочитать другие статьи по подобной теме.

Новенький инвест чаще всего смотрит на сколько стабильны и популярны паевые инвестиционные фонды у вкладчиков. Запомните, точка зрения большого количества людей не всегда приводит к успеху.

Принцип работы инвестиционных фондов

Инвестиционный фонд, как инструмент коллективных инвестиций, позволяет зарабатывать своим вкладчикам без траты времени и применения каких-либо усилий. По сути, инвесторы вкладывают средства в общую кассу и дальше фондом управляют специалисты, которые могут выудить из него максимальную прибыль. После этого, в зависимости от доли участия в фонде, все инвесторы получают проценты прибыли. Сами же управляющие весьма заинтересованы в том, чтобы прибыль была как можно больше, ведь именно от ее размера они получат комиссионный процент.

От многих других форм коллективного капиталовложения, ИФ отличаются тем, что являются высоколиквидным инструментом – вкладчик может в любой момент продать свою долю в фонде и получить живые деньги.

Основные преимущества ИФ:

- Активами управляют профессионалы, которые заинтересованы в прибыльности капиталовложений;

- Торговые риски снижаются за счет диверсификации средств;

- В обороте большие суммы, что приносит больший доход, если бы инвестор вкладывал средства самостоятельно;

- Работа фонда прозрачна и может контролироваться инвесторами.

В то же время имеются и минусы сотрудничества с фондами. В первую очередь надо понимать, что риски неудачных сделок всегда сохраняются, а несмотря на контроль со стороны госорганов, никаких гарантий о прибыльности ИФ быть не может.

Что такое паевой инвестиционный фонд (ПИФ)?

Паевой инвестиционный фонд – одна из форм коллективного вложения средств (инвестирования). Средства клиентов фонда передаются в доверительное управление управляющей компании, а она, в свою очередь, вкладывает их в ценные бумаги (например, акции, облигации) или другие активы. Целью вложения средств в паевые фонды является получение дохода от роста стоимости таких активов. Активы фонда при этом являются общим имуществом владельцев паев, а размер доли каждого владельца пропорционален количеству принадлежащих ему инвестиционных паев.

Был ли ответ полезен?

ДаНет

О компании

В этом году Сбербанку АМ исполнится 8 лет. В 2012 г. государственный банк купил ЗАО Тройка Диалог» за $ 1 млрд. На сегодня Сбербанком АМ» управляются активы стоимостью свыше $ 15 млрд. Организация получила оценку А++ (высшая), а в 2018 г. – звание лучшей УК года.

Гарантируется ли доходность вложений?

По закону управляющая компания не имеет права гарантировать доходность инвестиций. Инвестор должен знать, что доходность паевых инвестиционных фондов в прошлом не определяет ее в будущем, а также не гарантируется государством. Вложения в паевые фонды для тех, кто готов принимать риски инвестирования, они не застрахованы и могут в отдельные промежутки времени быть убыточными.

Был ли ответ полезен?

ДаНет

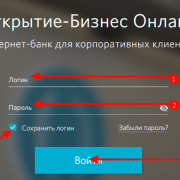

Выдача паев открытого фонда занимает до 3 рабочих дней с даты их оплаты. По факту приобретения вы сможете увидеть информацию о паях на главном экране Сбербанк Онлайн в разделе «Инвестиции и пенсии» или в Личном кабинете и мобильном приложении Сбер Управление Активами.

Был ли ответ полезен?

ДаНет

Частные инвесторы говорят о несоответствии заявленной Сбербанком АМ доходности реальной. Большая часть отзывов о паевых инвестиционных фондах негативна. Вкладчики не советуют инвестировать в ПИФы Сбербанка АМ.

Условия инвестирования

Минимальная сумма вложений для первой покупки паев:

- в личном кабинете и мобильном приложении – от 1 000 руб.

- в офисе ПАО Сбербанк или АО «Сбербанк Управление Активами» – от 15 000 руб.

Минимальная сумма вложений для последующих покупок паев – от 1 000 руб.

Паи вы купите по стоимости, увеличенной на:

- 1% при покупке паев одного фонда на сумму до 3 млн рублей

- 0,5% при покупке паев одного фонда на сумму свыше 3 млн рублей

Это комиссия при покупке (надбавка к стоимости пая).

При погашении паев вы получите сумму, уменьшенную на:

- 2% при владении паями от 0 до 180 дней

- 1% при владении паями от 181 до 731 дня

- 0% при владении паями свыше 731 дня

Это комиссия при погашении (скидка со стоимости пая).

Если вы купили паи после 01.01.2014, владели ими больше трёх лет и продали их дороже, чем купили, то можете не платить с полученной прибыли подоходный налог (НДФЛ). Максимальная сумма прибыли, которая освобождается от налога, составляет 3 млн рублей в год.

Как вывести деньги из паевого фонда?

Чтобы вывести свои деньги из открытого паевого фонда достаточно погасить его паи. Заявку на погашение паев можно подать в любой рабочий день, после чего деньги поступят на счет в срок, предусмотренный Правилами доверительного управления фондом. Если на день погашения стоимость пая больше, чем на день покупки, вы получите доход за вычетом возможной комиссии за покупку и погашение паев (подробнее о комиссиях читайте в Условиях обслуживания на страницах паевых фондов).

Погасить паи закрытого фонда можно после прекращения фонда. Сроки и порядок прекращения закрытых фондов устанавливаются Правилами каждого конкретного фонда.

Был ли ответ полезен?

ДаНет

Что такое инвестиционный пай?

Инвестиционный пай является именной ценной бумагой, удостоверяющей право его владельца на долю в имуществе, составляющем фонд. Пай существует в бездокументарном виде, а именно в виде электронной записи в реестре владельцев паев. Подтверждением того, что клиент стал владельцем пая, служит выписка из реестра, где указывается количество приобретенных паев и цена, по которой были приобретены паи.

Был ли ответ полезен?

ДаНет

Что такое открытый фонд?

Открытые фонды – это фонды, паи которых могут быть погашены в любой рабочий день. Их стоимость рассчитывается ежедневно. Ее можно узнать на нашем сайте.

Был ли ответ полезен?

ДаНет

Что такое закрытый фонд?

Закрытым фондом называется фонд, количество выдаваемых паев которого ограничено правилами доверительного управления фондом. Паи закрытых фондов могут быть погашены не ранее срока, установленного правилами доверительного управления.

Был ли ответ полезен?

ДаНет

Да, включая иностранную валюту.

Был ли ответ полезен?

ДаНет

Куда инвестируют ПИФы

ПИФы могут состоять из самых разных активов. Чаще всего российские инвесторы вкладываются в консервативные фонды с вложениями в облигации, однако Банк России отмечает растущий интерес инвесторов к фондам на акции.

Есть ПИФы, которые инвестируют в иностранные фонды — это так называемые «фонды фондов». Например, «Сбер управление активами» покупает акции фонда SPDR S&P 500, формирует из них собственный фонд «Глобальные акции» и продает его паи российским вкладчикам. Несмотря на одинаковый портфель активов, это разные по своей сути инструменты. За управление УК Сбера берет 1% в год, к этому прибавляется комиссия спецдепозитария — до 0,65% и расходы на покупку и продажу.

Кроме того, владельцы фонда SPDR S&P 500 получают ежеквартальные дивиденды, которые не выплачивает ПИФ Сбербанка. По закону Российские открытые ПИФы в целом не могут платить дивиденды инвесторам. Но это не значит, что управляющие забирают дивиденды себе — на них УК покупает активы в ПИФы, то есть реинвестирует. Для инвестора это значит, что стоимость пая вырастет соразмерно дивидендам.

Среди инвесторов есть спрос на такие фонды фондов. Как и многие фонды на иностранных биржах, в России SPDR S&P 500 доступен только квалифицированным инвесторам и владельцам счетов у зарубежных брокеров. Поэтому для многих проще переплатить посреднику, чем разбираться с получением статуса или открытием такого счета.

Несмотря на то, что ПИФы могут состоять из иностранных финансовых инструментов, паи таких фондов торгуются только в рублях.

Заключение

Прежде чем вложить средства в какой-либо инвестиционный фонд на территории РФ, каждый должен взвесить все плюсы и минусы и ознакомиться с другими программами увеличения дохода. Надеюсь, я хоть немного помог вам в этом.

БПИФ AMEM — Рынки возможностей от УК АТОН | Еще один фонд акций на развивающиеся рынки

БПИФ АТОН – Рынки возможностей вышел на Мосбиржу 16 апреля 2021 года. Тикер на бирже – AMEM. Разбираемся с составом, комиссиями и прочими параметрами фонда.

- О фонде AMEM

- Состав БПИФ AMEM

- Нужно знать!

- Дивиденды

- Историческая доходность

- Немного о стратегии портфельного инвестирования

- Резюмируя