Пиф “илья муромец” сбербанка: описание, цена пая, отзывы 2019

Содержание:

- Глобальный интернет — ПИФ Сбербанка

- Примеры фондов и их доходность

- Как стать инвестором фонда: регистрация в личном кабинете

- Как инвестировать в ПИФ Илья Муромец Сбербанк России?

- Доходность и условия ПИФ Перспективные Облигации

- Закрытые паевые фонды Сбербанка

- ПИФ Илья Муромец Сбербанка: описание и проценты

- Как купить ПИФы Сбербанка?

- Знакомимся с ПИФами Сбербанка

- Как управлять активами в личном кабинете?

- Как выбрать ПИФ

- Приобретение пая

- Условия предоставления займов и кредитов

- Как оценить эффективность управления фондом?

- Паевые фонды от Сбербанка: актуальные предложения

- Что такое ПИФ

- Сбербанк управление активами ПИФы: доходность

Глобальный интернет — ПИФ Сбербанка

Этот инвестиционный проект является весьма рискованным, но при этом всё больше инвесторов желает внести свою финансирование в разработку программного обеспечения, а также для поддержки тех людей, которые занимаются деятельности во всемирной паутине. В последнее время этот род деятельности набирает популярности и демонстрирует стабильный рост акции, и при этом риски сохраняются. В этом направлении инвестиционные средства идут не только на российские нужды, но и для нужд зарубежных предприятий. Средний срок данной инвестиционной деятельности составляет 3 года. Что касается риска то стоимость на акции если и упадет то это будет на небольшой промежуток времени ведь всё зависит от колебания на мировом рынке.

Примеры фондов и их доходность

Есть несколько популярных российских инвестиционных фондов, в которые можно вложить имеющиеся у вас свободные деньги с умеренным риском их возможного провала:

- Фонд облигаций Илья Муромец — имеет доходность своих облигаций до 38% за 3 последних года, минимальная стоимость одного пая составляет 33 тыс. руб, вложения осуществляются только в акции надежных российских эмитентов с тенденцией к возрастанию его доходности;

- Фонды Еврооблигаций — инвестирование происходит в долларах США и имеет своей целью значительный рост доходов и сохранение их от инфляции, доходность фонда составляет 14% за год, в сумме за 3 предыдущих — около 111%, минимальная сумма приобретаемого пая равняется 50000 рублей.

- Фонд перспективных облигаций — инвестирует средства в рублевые депозиты, работает на внутреннем рынке, минимальный размер пая равен 35000 рублей, предполагаемая доходность составляет 10-12%

- Фонды рискованных или мусорных облигаций — прибыльность по ним составляет более 15% ежегодно, за несколько лет осуществления может превысить более чем 100-120%, основной недостаток — возможность потерять свои денежные средства на фоне экономических обвалов ил проведения биржевых спекуляций.

Важно!

Мусорные облигации являются самыми прибыльными, но предлагаются компаниями, имеющими низкий уровень деловой респектабельности — Ba / ВВ или же не имеющими его вообще. Выпускаются для поглощения мелких компаний более крупными. Предлагаемые облигации могут потерять свой вес, поскольку часто вкладываются в предприятия с сомнительными перспективами, используются для обмена на деньги.

Фонды с высокой прибыльностью всегда будут пользоваться возрастающей популярностью благодаря большим прибылям, но и при вложении денег обязательно понадобится собрать необходимое количество информации о организации. Лишь после этого можно реализовать инвестирование, небольшими суммами и в разные места.

Как стать инвестором фонда: регистрация в личном кабинете

Простота оформления, удобство анализа паев – все это возможности личного кабинета. Клиенту банка потребуется авторизация, при необходимости регистрация. Управляющая компания предлагает стать участником проекта по минимальному вложению – 15 т. р. Инвестировать личные средства можно в:

- Управляющей компании.

- Офисе Сбербанка.

В будущем паи можно докупать, внося по тысячи рублей. Указанные показатели могут меняться, потому перед оформлением необходимо зайти на официальную страницу управляющей компании, обратиться в банк для получения разъяснений, инструкций. Потенциальным клиентам предложены комиссии – скидки, надбавки.

Важно! Инвестировать личные средства компания предлагает не менее, чем на год!

Как инвестировать в ПИФ Илья Муромец Сбербанк России?

Для покупки паев есть несколько путей:

- удаленно, через Личный кабинет – достаточно официально зарегистрироваться на федеральном портале государственных услуг и уже с него покупать и продавать, погашать и обменять собственный пай, не посещая специально офис.

- непосредственно в офисе самой Управляющей компании – в этом случае консультант предоставит всю необходимую информацию и подготовит пакет документов, проведя оплату через кассу банка.

- в самом отделении Сбербанка — специалисты помогут выбрать и оформить ПИФ, подготовят пакет документов и проведут оплату. При этом оплату можно провести как в отделении Сбербанка, так и удаленно, прибегнув к помощи банковских сервисов.

Доходность и условия ПИФ Перспективные Облигации

Краткая информация по фонду Перспективные Облигации Фонд нацелен на получение дохода за счет вложений в облигации отечественных эмитентов, отличающихся высоким уровнем прибыльности. При этом предпочтение отдается второму и третьему эшелонам. Но при выборе упор делается на тенденции роста стоимости в долгосрочном периоде. Также значение имеет уровень надежности (он должен быть приемлемым). Сегодня фонд вошел в тройку самых прибыльных в пересчете за 3 года. Фонд Перспективных облигаций признан первым среди ПИФов Сбербанка по объему привлеченных средств и доходности. Инвестирование в фонд дает возможность заработать на стоимости облигаций и начислений процентов (купонный доход).

Среди остальных преимуществ ОПИФа следует отметить:

- минимальные вложения;

- возможность пополнения в любое время;

- использовать в качестве копилки;

- средний уровень риска;

- получаемый доход превышает уровень инфляции и процентные ставки по рублевым вкладам.

Про ПИФ Сбербанка биотехнологии можно узнать подробнее на нашем сайте.

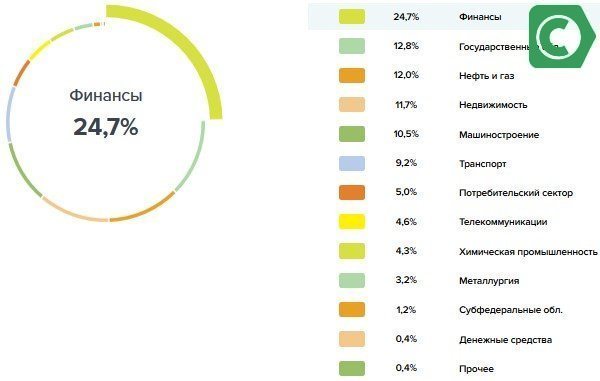

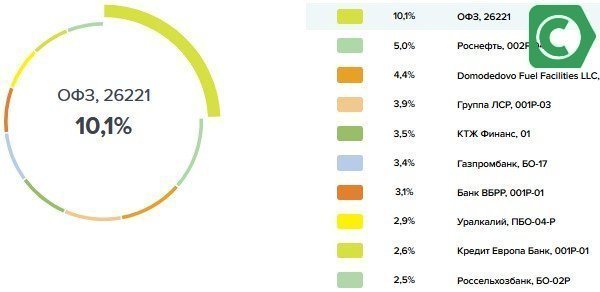

Структура фонда (данные указаны в % по состоянию на 31.07.2018г.):

- Финансы — 24,7;

- Государственные обл. — 12,8;

- Нефть и газ — 12,0;

- Недвижимость — 11,7;

- Машиностроение — 10,5;

- Транспорт — 9,2;

- Потребительский сектор — 5,0;

- Телекоммуникации — 4,6;

- Химическая промышленность — 4,3;

- Металлургия — 3,2;

- Субфедеральные обл. — 1,2;

- Денежные средства — 0,4;

- Прочее — 0,4.

Структура портфеля бумаг в разрезе отраслей На сегодняшний день в инвестиционном портфеле фонда занимают акции следующих компаний (данные в %):

- ОФЗ — 10,1;

- Роснефть — 5,0;

- Domodedovo Fuel Facilities LLC — 4,4;

- Группа ЛСР — 3,9;

- КТЖ Финанс — 3,5;

- Газпромбанк — 3,4;

- Банк ВБРР — 3,1;

- Уралкалий — 2,9;

- Кредит Европа Банк — 2,6;

- Россельхозбанк — 2,5.

Топ-10 предприятий, входящих в состав ПИФа На 10 августа 2020 г. стоимость пая составила 3733 руб. За 3 последних года доходность выросла на 35%.

Исходя из последних изменений условий инвестирования, стать пайщиком имеет право практически любой клиент. Условия стали более лояльными:

- Первоначальный минимальный взнос — 1 тыс. руб. (при покупке дистанционно через Личный кабинет или мобильное приложение) и 15 тыс. руб. (при покупке в офисе банка или УК).

- Возможность постепенных систематических вложений: от 1,0 тыс. руб.

Предусмотрены комиссии при приобретении и погашении паев:

- Надбавка — 1% (при покупке до 3 млн. руб.) и 0,5% — свыше этой суммы.

- Скидка при погашении — 2% (период владения 180 дней), 1% (до 732 дней).

- При владении на большем сроке комиссия при погашении отсутствует.

ПИФ Перспективные облигации относится к фондам среднего риска Надбавка подразумевает определенную комиссию. Получить минимальный размер можно при покупке паев на сумму от 3 млн. рублей. Скидки предполагают взимание части суммы при погашении (закрытии) пая. Наибольший размер скидки (2%) рассчитан на краткие периоды (до полугода). Чтобы не выплачивать комиссию, можно погасить пай по прохождении двух лет. В этом случае она не начисляется. Это еще один плюс в пользу осуществления долгосрочных вкладов.

Если вкладчик владел паями больше 3-х лет, и смог продать их по стоимости выше закупочной, то он не будет платить подоходный налог с полученной прибыли.

Закрытые паевые фонды Сбербанка

Данная категория ПИФов принципиально отличается от всех предыдущих, поскольку является закрытой и купить паи данных фондов возможно тольков строго обозначенные периоды: при формировании или при выделении дополнительных паев по согласованию с остальными инвесторами.

Фонд «Коммерческая недвижимость»

Формирование и подписание договора на управление активами было произведено в 2004-м, сроком до 2019-го года. Как понятно из названия вложения производятся в коммерческую недвижимость на всей территории России. Портфель включает только 2 пункта: недвижимость – 87,2%, а также денежные средства и дебиторскую задолженность – 12,8%.

В собственности фонда имеется большое количество коммерческой недвижимости по всей стране: ТЦ Молодая семья (г. Казань), ТЦ Малинка (г. Новосибирск), складские и торговые помещения в Москве и Подмосковье, и др. Также ЗПИФ участвует в долевомстроительстве нескольких жилых комплексов. Доход пайщикам поступает от аренды и продажи помещений, а также за счет роста цен на недвижимость. Прибыль с аренды перечисляется пайщикам регулярными платежами. Также паи продаются на Московской бирже.

Статистика по прибыли за год показывает отрицательный результат – -5,4%, за 3 года данный показатель еще хуже – -19,58%. СЧА фонда равен чуть более чем 3 млрд руб. и регулярно сокращается за счет падения стоимости паев (в данный момент цена доли стоит 200 рублей).

Фонд «Жилая недвижимость 2»

Если ПИФ «Коммерческая недвижимость» специализируется прежде всего на ТЦ и офисах по всей России, то Фонд «Жилая недвижимость 2» инвестирует только в долевое строительство жилых домов в Москве и Подмосковье с целью последующей продажи готовых квартир со значительной прибылью для вкладчиков. Как и у предыдущего ЗПИФа паи этого выставляются на торги на MOEX.

Данный фонд относительно новый и статистики доходности за 3 года у него еще нет, однако, таковая за 2 года и за 12 месяцев показывает стабильный убыток в -20,05% и -17,63% соответственно. СЧА – 2,93 млрд руб., снижается из-западения стоимости активов, однако это компенсируется выпуском и продажей дополнительных паев, которые за 2 года дали прирост в 31,9%. Срок действия договора управления закончился в конце 2017-го года.

Фонд «Жилая недвижимость 3»

Данный фонд во многом похож на предыдущий, поэтому чтобы не повторятся, опишем лишь существенные отличия, а они есть и касаются не только доходности (-3,51% за год) и размера СЧА (1,38 млрд руб.). Например, несмотря на то, что договор на управление фондом подходит к концу лишь в начале апреля 2019-го, «Сбербанк управление активами» предусматривает досрочный выкуп до 20% паев в середине и конце 2018-го года.

Фонд «Арендный бизнес»

Как и сказано в названии, ЗПИФ главным образом нацелен на получение доходов с аренды складских помещений (а также с их перепродажи или отчуждения) и предусматривает инвестиционные выплаты пайщикам каждый квартал года.

Создан данный фонд был в 2016-м году, а в следующем даже удостоился премии Investor Awards 2017, как лучший инвестиционный продукт-2016

Неудивительно, что за последние 12 месяцев СЧА вырос, внимание, на 18666,11% и сейчас составляет 4,73 млрд руб., однако годовая доходность пока -3,6%. Стоимость пая в пределах 300 000 рублей

Договор на управление истекает 30 апреля 2021-го года, за полгода до этой даты планируется начинать окончательную продажу активов фонда.

Фонд «Арендный бизнес 2»

По своим целям и стратегии этот закрытый ПИФ аналогичен предыдущему, точно также предполагает ежеквартальные выплаты и продажу активов в последнее полугодие перед окончанием договора на управление, которое произойдет 30 сентября в 2021-м году.

На момент написания статьи данный ПИФ начал действовать еще совсем недавно и статистических данных по нему имеется немного. Так, СЧА составляет 25,66 млн руб. а доходность на 14.05.2017 – +0,52%.

Для сравнения

- Инвестиции в ПАММ счета могут приносить от 60 до 120% прибыли в год;

- Инвестиции в Форекс могут приносить около 100% годовых.

Для тех кто хорошо разбирается в рынках и имеет желание самостоятельно собрать портфель или вести торговлю, может получать:

- На бинарных опционах от 70% прибыли за каждую сделку;

- Cамостоятельно покупать акции.

ПИФ Илья Муромец Сбербанка: описание и проценты

ОПИФ на сегодня является крупнейшим на российском рынке. Прибыльность фонда обусловлена приростом капитала за счет роста стоимости ценных бумаг. Особенностью фонда выступают:

- Инвестирование осуществляется только в облигации российских эмитентов; Срок потока платежей выше среднего; Облигации с высокой рентабельностью; Облигации с низкой степенью риска; Облигации с тенденцией к росту ценности.

Основная часть портфеля формируется из эмитентов 1 и 2 эшелона, имеющих высокое кредитное качество. В небольших долях включаются и эмитенты 3 эшелона, что позволяет поднять доходность портфеля

Отбор их происходит на основе тщательного анализа, при котором главное внимание уделяется показателям кредитного качества. Грамотное составление инвестиционного портфеля подтверждает уровень доходности (37,44% за 3 года и 7,7% за последний год)

Уровень риска при вложениях — низкий.

Ниже приведен Паспорт фонда, в котором можно найти практически всю самую актуальную информацию о нем и его работе.

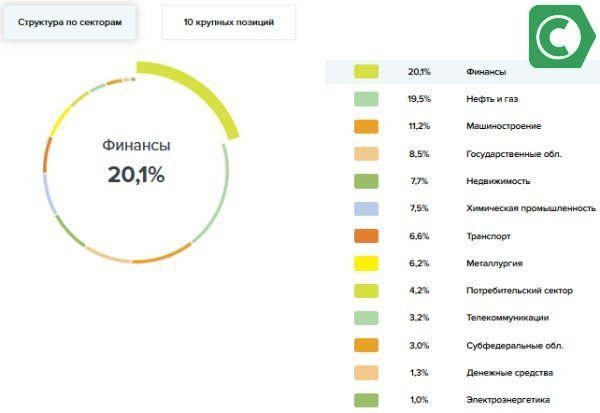

Структура фонда поделена между несколькими секторами. 10 крупных позиций занимают следующие (данные в процентах):

- финансы — 20,1; нефть и газ — 19,5; машиностроение — 11,2; государственные облигации — 8,5; недвижимость — 7,7; химическая промышленность — 7,5; транспорт — 6,6; металлургия — 6,2; потребительский сектор — 4,2; телекоммуникации — 3,2; субфедеральные облигации — 3,0; денежные средства — 1,3; электроэнергетика — 1,0.

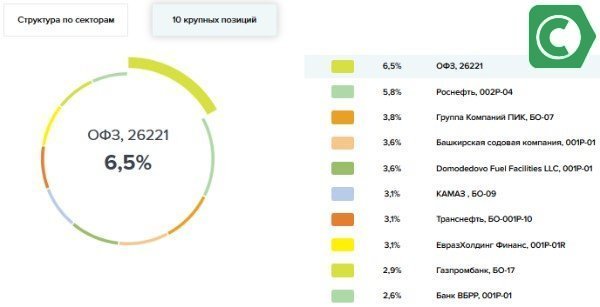

Профиль инвестиционного портфеля состоят из 91 компаний. Из них 10 занимают следующие верхние позиции (данные указаны в процентном соотношении):

- ОФЗ — 6,5; Роснефть — 5,8; Группа компаний ПИК, БО-07 — 3,8; Башкирская содовая компания — 3,6; Domodedovo Fuel Facilities LLC — 3,6; Камаз — 3,1; Транснефть — 3,1; ЕвразХолдинг Финанс — 3,1; Газпромбанк — 2,9; ВБРР — 2,6.

Как купить ПИФы Сбербанка?

Приобрести паи можно 2 способами:

- при визите в офис Сбербанка с зоной обслуживания «Премьер» (при себе необходимо иметь паспорт, минимальная сумма инвестиций от 15000 рублей);

- в личном кабинете на сайте управляющей компании sberbank-am.ru (минимум для вложений — 1000 рублей).

Как купить ПИФ в Сбербанке онлайн? Для приобретения паев, выполните следующие шаги:

- Зайдите на сайт sberbank-am.ru

- В верхнем правом углу нажмите на вкладку «Личный кабинет».

-

Введите пароль для входа в учетную запись. Получить доступ можно через личный кабинет портала Госуслуг. В первом случае вам необходимо нажать на ссылку «Госуслуги» и затем на кнопку «Продолжить».

- После этого вас перебросит на портал Госуслуг, где потребуется ввести логин и пароль от этого сервиса и нажать на кнопку «Войти». Оттуда вас автоматом перебросит обратно на сайт Sberbank. Если у вас не получается зарегистрироваться через портал gosuslugi, то можно получить доступ к учетной записи в офисе Сбера с зоной обслуживания «Премьер».

- В личном кабинете зайдите на вкладку «Портфель».

- Напротив пункта «Паевые инвестиционные фонды» нажмите на кнопку «Купить».

- Выберите подходящий ПИФ по сфере инвестирования, доходности и уровню риска с помощью фильтров и нажмите на кнопку «Выбрать.»

- Внизу страницы появится всплывающее окно, где необходимо нажать на кнопку «Продолжить оформление».

- Проверьте выбранный продукт и сумму инвестирования и нажмите на кнопку «Далее».

- Заполните предложенную форму с персональными данными и реквизитами вашего банковского счета (это необходимо для возврата платежа в случае ошибки). Нажмите на кнопку «Далее».

- Подтвердите введенные данные, нажав на кнопку «Подтверждаю».

- После этого будет сформирована заявка на покупку паев. Запишите или скопируйте этот номер и дату платежа, так как эта информация вам потребуется при оплате пая через систему «Сбербанк Онлайн».

- Войдите в личный кабинет «Сбербанк@Онлайн» и перейдите в раздел «Переводы и Платежи».

- В справочнике в разделе «Страхование и инвестиции» нажмите на ссылку «ПИФы».

- Нажмите на ссылку «Сбербанк Управление Активами».

- Выберите название ПИФа, номер заявки, дату, которые вы записали в пункте 12, ФИО инвестора и нажмите на кнопку «Продолжить».

- Подтвердите операцию с помощью СМС.

В течение 5 рабочих дней после оплаты покупки в личном кабинете инвестора в разделе «Портфель» у вас появится информация о приобретенных паях и появится графическая структура портфеля. До этого момента статус операции можно отслеживать в разделе «История» — «История операций», где вы сможете увидеть, что заявка находится на стадии «Обработка». О подтверждении покупки паев вы получите СМС на указанный контактный номер телефона. После этого в разделе «Портфель» вы сможете отслеживать в режиме онлайн текущую стоимость паев и размер прибыли.

Знакомимся с ПИФами Сбербанка

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Услуги по инвестированию в ПИФы предлагают сейчас различные управляющие компании. Коль скоро есть конкуренция, интерес представляют конкретные условия и доходность. Итак, ПИФы Сбербанка. Непосредственное управление ими осуществляет дочерняя компания «Сбербанк Управление Активами» (сайт sberbank-am.ru). На рынке она с 1996 г., но до ноября 2012 г. называлась «Тройка Диалог», после чего была выкуплена Сбербанком. На данный момент под управлением компании находится 21 открытый паевой фонд (ОПИФ) и 5 закрытых фондов недвижимости (ЗПИФН) с суммарным капиталом 775 млрд руб. Все они различаются по уровням риска и доходности:

- Низкий риск и низкий доход (большинство ОПИФ облигаций);

- Средний риск и средний доход (все ЗПИФН, ОПИФ: Золото, Перспективных облигаций и Сбалансированный);

- Высокий риск и высокий доход (все ОПИФ акций, 4 ОПИФ фондов).

Приобрести паи ЗПИФН Сбербанка, как правило, можно только при создании фонда. Это объясняется тем, что покупая ряд объектов недвижимости, фонд на несколько лет прекращает инвестиционные операции на рынке и получает доход с арендных платежей. В дальнейшем он распродаёт эти объекты по максимально возможной стоимости, чтобы получить прибыль на росте цен. Владелец пая ЗПИФН может получать пассивный доход, если это предусматривают правила фонда. У хозяина пая ОПИФа пассивного дохода нет. Ему не выплачиваются ни купоны по облигациям, ни дивиденды по акциям, в которые инвестирует фонд. Единственный доход, который может получить инвестор, это продажа пая дороже покупки.

Купить паи можно 2 способами: в отделениях Сбербанка или через личный кабинет. Приобретение через ЛК совершается на сайте управляющей компании или на портале Госуслуги (gosuslugi.ru). Онлайн-способ не только удобнее, но и экономичнее: если в отделении банка минимальный пай стоит 15 000 руб., то для покупки онлайн достаточно всего 1000 руб. Это позволяет даже людям с низким доходом сформировать диверсифицированный инвестиционный портфель. При покупке и продаже пая в общем случае взимаются агентские комиссии. В качестве агента может выступать ПАО Сбербанк или другой банк, работающий по договору с управляющей компанией. Эти комиссии не имеют отношения к оплате услуг по управлению капиталом, они берутся за оформление сделки. При покупке пая комиссия зависит от инвестируемой суммы: если она меньше 3 млн руб., то 1%, а начиная с 3 млн руб. снижается до 0,5%.

Что такое ETF на золото и выгодно ли в него инвестировать

ETF на золото – способ заработать на древнейшем активе

При продаже пая комиссия берётся, только если срок инвестирования оказался менее 372 дней. Так, при периоде 180 дней и менее ставка равна 2%, от 181 до 371 – 1%. Услуги по управлению ПИФом облагаются комиссией, которая зависит от конкретного фонда и может меняться в широких пределах (обычно от 1,5 до 3% годовых). Есть ещё комиссия, которую берёт депозитарий, и статья «прочие расходы». В сумме все эти расходы могут «съесть» годовую прибыль инвестора и даже принести ему убыток. Что касается налогообложения, то если пай куплен позднее 01.01.2014 и был во владении инвестора более 3 лет, то каким бы ни был процентный доход за это время, платить с него подоходный налог (НДФЛ) не нужно. Инвестор получает освобождение от налога по льготе для долгосрочного владения ценными бумагами (ЛДВ). Единственное ограничение – максимальная сумма не облагаемой налогом прибыли: не более 3 млн руб. в год.

Как управлять активами в личном кабинете?

Использование личного кабинета для управления – это идеальная возможность обеспечить себе экономию времени и средств. Чтобы получить доступ к нему, нужно зайти в отделение и оформить подобное разрешение. В процессе прохождения подобной процедуры пользователь получает специальную электронную подпись для выполнения стандартных онлайн-операций на сайте.

После авторизации в Сбербанк онлайн клиент автоматически получает доступ к таким важным функциям, как:

- Проверка состояния счета;

- Активность заявок на осуществление нужной операции;

- Запрос передачи сведений на почту и на мобильный;

- Возможность подать заявку на приобретение, погашение или обмен приобретенных паев между разными выбранными фондами.

Если при использовании персонального раздела у пользователя возникают проблемы, клиент может обратиться к сотрудникам организации по номеру горячей линии 8 800 1003 111. Это оптимальная возможность получить сведения по услугам специального доверительного управления и по доходности продукта.

Как выбрать ПИФ

1. Выбрать ПИФ по уровню риска/доходности

НИЗКИЙ РИСК, УМЕРЕННЫЙ ДОХОД Для кого? Если ваша цель получить доход выше вклада, защититься от инфляции и при этом минимизировать риски убытков, Вам подойдут ПИФы, инвестирующие в облигации.

Фонд облигаций Илья Муромец Фонд рассчитан на тех, кто стремится в первую очередь сохранить свои средства, предпочитая низкий уровень риска, и ожидает получить доходность, превышающую ставки по банковским депозитам.Для инвестирования выбираются активы с привлекательным соотношением риск/доходность и с возможностью роста курсовой стоимости.

a

за 3 года*

Все фонды

Открытые фонды облигаций

Фонд облигаций Илья Муромец Сбер — Валютные облигации (ранее — Еврооблигации) Фонд Денежный

Архивные фонды

Фонд Глобальный долговой рынок

СРЕДНИЙ РИСК, СРЕДНИЙ ДОХОД Для кого? Оптимальное сочетание риска и доходности: возможность заработать больше, купив ПИФы, которые инвестируют не только в облигации, но и в акции.

Фонд Сбалансированный Стратегия фонда рассчитана на инвесторов, предпочитающих долгосрочный взвешенный подход к вложению средств, и основывается на динамичном распределении средств между акциями и облигациями. Выбор бумаг основывается на тщательном фундаментальном анализе эмитентов и оценке их кредитных качеств. Соотношение облигаций и акций в структуре фонда может меняться в зависимости от конъюнктуры рынка.

a

за 3 года*

Все фонды

Открытые фонды облигаций

Фонд перспективных облигаций

Открытый фонд смешанных инвестиций

Фонд Сбалансированный

ОПИФ фондов

Фонд Золото

Закрытые фонды

Фонд Коммерческая недвижимость Фонд Арендный бизнес 2 Фонд Арендный бизнес 6

Архивные фонды

Фонд Арендный бизнес

ВЫСОКИЙ РИСК, ПОВЫШЕННЫЙ ДОХОД Для кого? Эти ПИФы инвестируют преимущественно в акции, по ним возможен большой доход, но и риск убытков гораздо выше. Подходят для опытных инвесторов, готовых рисковать.

Фонд акций Добрыня Никитич Фонд инвестирует средства в диверсифицированный портфель акций преимущественно российских эмитентов, обладающих достаточной ликвидностью и высоким потенциалом роста. Основу портфеля составляют ликвидные акции. Некоторая доля активов может инвестироваться в акции второго эшелона. Отбор акций происходит на базе тщательного фундаментального анализа эмитентов, а также оценки текущей стоимости акций относительно их долгосрочного потенциала роста.

a

за 3 года*

Все фонды

Открытые фонды акций

Фонд акций Добрыня Никитич Фонд Электроэнергетика Фонд Природные ресурсы Фонд Глобальный Интернет Фонд Потребительский сектор Фонд Финансовый сектор

ОПИФ фондов

Фонд Глобальные акции (ранее – Америка) Фонд Биотехнологии

Архивные фонды

Фонд Европа Фонд Развивающиеся рынки Фонд Глобальное машиностроение Фонд акций компаний малой капитализации Фонд Телекоммуникации и технологии Фонд активного управления

* __.__.____ — __.__.____

Получить консультацию

Получить консультациюпоказать все

2. Выбрать валюту и определить срок инвестиций

ПИФы могут вкладывать средства пайщиков в ценные бумаги (акции, облигации или др.), номинированные не только в рублях, но и в иностранной валюте. Инвестируя в такие паевые фонды, Вы сможете получать доходность в валюте, но стоимость пая в рублях может снижаться в периоды, когда курс рубля растет по отношению к доллару США. При этом вложение средств в паевые фонды и вывод средств производятся только в российских рублях.В ПИФы облигаций целесообразно инвестировать на срок от 1 года, в ПИФы акций – на 3 года и более, в ЗПИФ недвижимости – на 5 лет. Подробно смотрите на страницах ПИФов.

3. Сравнить доходность ПИФ за разные периоды

На нашем сайте Вы можете посмотреть и сравнить доходность паевых фондов за разные периоды в таблице и на графике. Изучите эту информацию перед инвестированием в ПИФ или обратитесь к нашему консультанту, который поможет выбрать подходящий для Вас паевый фонд.

4. Узнать, как меньше рисковать и зарабатывать больше

Мы рекомендуем инвестировать средства не в один паевой фонд, а сразу в несколько. Так Вы сформируете инвестиционный портфель фондов (набор из нескольких ПИФ) и диверсифицируете Ваши вложения для снижения риска.

Приобретение пая

Многие потребители, узнавшие о подобном предложении Сбербанка, желают приобрести пай, что позволит увеличить доход и успешно инвестировать средства. На сегодняшний день данный продукт может похвастаться крайне лояльными условиями приобретения, что делает его доступным для широкого круга клиентов.

Минимальный размер инвестируемых финансов, необходимых для приобретения 1 пая, составляет 15 тыс рублей. После того, как клиент успешно стал пайщиком, он сможет инвестировать в продукт меньшие суммы — от 1,5 тыс рублей. Кроме того, периодически финансовая организация проводит различные акции, которые позволяют приобрести паи со скидкой.

При желании приобрести паи, необходимо учитывать расходы, связанные с управлением средств. Среди них, упоминания заслуживают следующие пункты:

- комиссия, взимаемая в пользу управляющей компании будет составлять 1,5% от стоимости чистых активов ПИФа;

- оплата услуг аудитора, депозитария и регистратора, которая может составлять не более 0,3% от стоимости активов;

- расходы, возмещение которых осуществляется за счет имущества, входящего в фонд, не могут превышать 0,2% от стоимости активов.

Необходимо помнить о том, что условия приобретения пая отличаются, в зависимости от выбранного метода оформления продукта. Если пользователь решит приобрести паи через мобильное приложение или личный кабинет, первичная сумма вложений, необходимая для приобретения, уменьшится до 1000 рублей. При обращении с этой целью в офисы компании, будут действовать стандартные расценки.

Приобрести паи можно через интернет

Приобрести паи можно через интернет

Управление активами

Услуги по инвестированию средств в подобного рода ПИФы предоставляется дочерним учреждением Сбербанка, получившим название Управление Активами Сбербанк. Чтобы приобрести паи в выбранном фонде, гражданину РФ потребуется выбрать один из доступных вариантов обращения:

- лично посетить центральный офис компании;

- посетить ближайший филиал Сбербанка;

- прибегнуть к услугам банков-агентов;

- воспользоваться специальной системой обслуживания клиентов.

Необходимо учитывать, что условия приобретения ПИФа могут варьироваться, в зависимости от способа, который выбрал клиент для инвестирования средств. Главный офис УК позволяет клиентам приобретать, переводить средства, реализовывать имеющиеся ПИФы, а также оформлять доверенность на управление денежными средствами.

Система самообслуживания представляется одним из самых удобных вариантов, так как позволяет пользователю самостоятельно управлять счетом в удаленном режиме. Для этого, ему необходимо посетить филиал Сбербанка и запросить информацию, необходимую для авторизации в личном кабинете. После этого, ему будет присвоена специальная подпись, которая позволит совершать операции.

С помощью подобного дистанционного сервиса, пользователь может:

- проверить текущий баланс счета;

- уточнить статус отправленных заявок на операции с паями;

- получать нужные сведения по e-mail, а также с помощью мобильного телефона;

- подавать заявки на выполнение различных операций по счету.

Для того чтобы получить более подробную информацию по данному продукту или другим ПИФам, необходимо позвонить по номеру горячей линии 88001003111 или посетить ближайший филиал УК или Сбербанка. Кроме того, необходимые сведения можно получить на официальном сайте управляющей компании.

Управлять своими активами можно через интернет

Управлять своими активами можно через интернет

Условия предоставления займов и кредитов

Внимание. Никогда не платите никаких предоплат, ни за что до фактического получения денег

Заемщиками коммерческой микрофинансовой организации (ломбарда) являются физические лица.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме потребительского кооператива финансовой взаимопомощи, могут быть только физические лица – члены такого кооператива, осуществляющие ремесленную деятельность, деятельность по оказанию услуг в сфере агроэкотуризма, ведение личного подсобного хозяйства, получающие заем на цели осуществления указанной деятельности, а также физические лица, являющиеся собственниками имущества, учредителями (участниками) коммерческих организаций, получающие заем на цели осуществления предпринимательской деятельности данной коммерческой организации.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме общества взаимного финансирования, могут быть члены такого общества, являющиеся исключительно субъектами малого и (или) среднего предпринимательства, получающие заем на цели осуществления предпринимательской деятельности.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме фонда, могут быть как физические, так и юридические лица. При этом заем физическим лицам предоставляется на цели осуществления ремесленной деятельности, деятельности по оказанию услуг в сфере агроэкотуризма, ведения личного подсобного хозяйства, а физическим лицам, являющимся собственниками имущества, учредителями (участниками) коммерческой организации, – на цели осуществления предпринимательской деятельности данной коммерческой организации. Субъектам малого и (или) среднего предпринимательства заем предоставляется на цели осуществления предпринимательской деятельности.

Как оценить эффективность управления фондом?

Чтобы оценить результаты деятельности паевого фонда за какой-либо период, необходимо сравнить его доходность с доходностью рынка в целом, которую может продемонстрировать эталонный показатель (бенчмарк). Например, на рынке акций в качестве эталона используют Индекс МосБиржи, так как он отражает поведение российского рынка акций в целом. Если фонд вкладывает средства в акции компаний из отдельной отрасли экономики, в качестве бенчмарка может использоваться отраслевой индекс, например, Индекс МосБиржи электроэнергетики. Если доходность фонда лучше, чем доходность бенчмарка за аналогичный период, то можно утверждать, что фонд управляется эффективно.

Паевые фонды от Сбербанка: актуальные предложения

Существенно понизив требования к размеру стартового взноса, Сбербанк делает вложения в ПИФы более доступными большинству российских граждан. Практически любой человек может стать сегодня полноправным пайщиком, выбрав для себя наиболее подходящий фонд коллективного инвестирования.

Сбербанк предлагает инвесторам следующие категории ПИФов:

- Фонд инвестиций, специализирующийся на вложениях в долговые бумаги (облигации). Этот ПИФ считается наиболее интересным вариантом для относительно долгосрочной перспективы. Эксперты прогнозируют ощутимый рост стоимости пая в этом фонде, что обещает неплохую прибыль его инвесторам.

- Фонд вложений в драгоценные металлы. Рекомендуется для консервативных инвесторов, рассчитывающих на стабильный небольшой доход при низком уровне допустимого риска. Порядка 40% инвестиций этого фонда направляется в золото, 25% – платина, 5% – палладий, а остальная часть – другие разновидности драгметаллов.

- Фонд вложений в акции. Этот ПИФ банк ориентирует именно на тех клиентов, которые желают заработать значительную прибыль, соглашаясь на адекватно повышенные риски. Доходность и стоимость инвестиционного пая зависят преимущественно от конкретных компаний-эмитентов, в акции которых вкладываются средства фонда.

- Сбалансированный ПИФ. Инвестиции здесь распределяются следующим образом: облигации – 50%, акции – 50%. Такой подход позволяет диверсифицировать и сбалансировать соответствующие риски. Однако данное соотношение между активами может меняться, адекватно реагируя на конъюнктуру рынка.

По мнению большинства экспертов, наиболее выгодным и стабильным вариантом коллективного инвестирования считается фонд облигаций Илья Муромец. На сегодня этот ПИФ показывает впечатляющие результаты по показателю доходности и динамике стоимости пая.

Что такое ПИФ

Аббревиатура ПИФ расшифровывается просто: паевой инвестиционный фонд. Он работает за счет того, что пайщики доверяют ему свои вложения (инвестиции). Члены фонда делают это на определенных условиях: вложенные деньги должны привести к получению и дальнейшему извлечению последующей прибыли. В такой своеобразный сейф инвесторы складывают свои активы – от денег до ценных бумаг, от долей в ООО до прав на недвижимость. Главная цель пайщиков – не только вовремя вернуть их обратно, но и получить дополнительный доход.

Под одним паем понимается условная имущественная доля, из которых и состоит конкретный фонд. Чтобы имущество не лежало мертвым капиталом, его отдают в распоряжение управляющей компании. УК занимается зарабатыванием финансовых средств от имени ПИФа, используя созданные пайщиками активы. К ее компетенции относится:

- покупка и продажа ценных бумаг;

- сдача в аренду недвижимости;

- операции с валютой в рамках действующего законодательства;

- выдача займов;

- реализация и приобретение долей в организациях.

Если в итоге повышается стоимость общего имущества, пропорционально вырастает и цена одного пая.

Сбербанк управление активами ПИФы: доходность

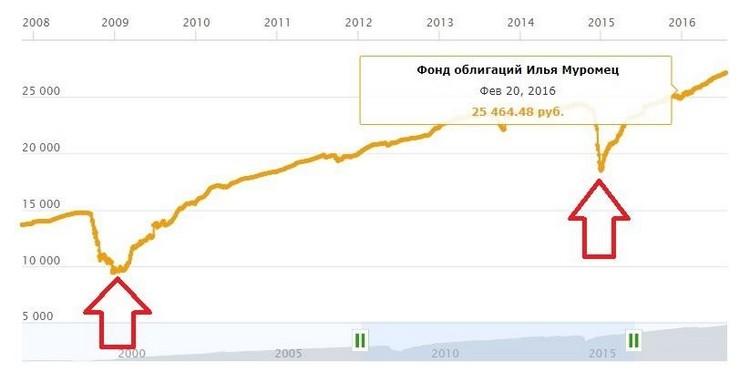

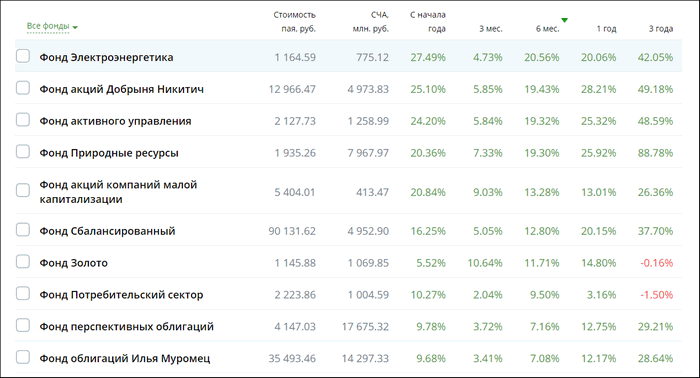

На графике показана доходность фондов за последний год (2017). Из приведенных данных можно сделать вывод, что наилучшие результаты роста продемонстрировал ПИФ «Глобальный интернет». В «минус» ушли фонды, специализирующиеся на недвижимости, «Добрыня Никитич», «Еврооблигации», «Природные ресурсы».

Рейтинг доходности ПИФов Сбербанка с начала 2017 года

По доходности за последние 3 года лидируют следующие ПИФы, продемонстрировавшие рост более 61% (более 20% годовых):

- Финансовый сектор;

- Электроэнергетика;

- Потребительский сектор;

- Природные ресурсы;

- Глобальный интернет.

Подробные данные приведены в таблице:

Доходность фондов за 3 года

В разделе «Сравнить доходность» на сайте Сбербанк Управление Активами ПИФы динамика роста позволит вам оценить состояние фондов, перспективы и риски для вложений.

Посмотрите видео с примером инвестирования в ПИФы:

Оцените, пожалуйста, статью:

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

100% полезный контент и никакого спама!