Перечень страховых обязательств сбербанка при ипотеке

Содержание:

- Цена кредита без страховки

- Можно ли вернуть ранее уплаченную страховку

- Виды страхования

- Случаи, которые не являются страховыми

- Аккредитованные страховые компании

- Страхование квартиры в Сбербанке

- Как оплатить страхование ипотеки через «Сбербанк Онлайн»?

- Сопутствующие страховые продукты

- Стоимость страхования жизни при ипотеке в сбербанке

- О компании

- Страхование жизни и здоровья

Цена кредита без страховки

Полная стоимость ипотеки зависит от некоторых факторов. Необходимо понимать, что это не только общий долг и процентная ставка по ипотеке Сбербанка. В данную сумму входят: страховка, плата за введение счета, штрафы и пени за нарушение условий.

В течение всего срока заемщику потребуется вносить оплату в полном размере. Однако некоторые уверены, что могут отказаться от страховки и сэкономить. На самом деле не все так просто, поскольку есть обязательные виды, от которых нельзя отказаться. Что касается добровольных услуг, то при отказе кредитор просто увеличивает ставку на 1-3%.

Поскольку обязательная страховка по ипотеке заключается отдельно, полную стоимость кредита можно посмотреть в личном договоре.

В целом при оформлении защиты только на конструктивные элементы переплата за 10 лет может составить от 40 000 до 60 000 рублей. Согласитесь, сумма существенная.

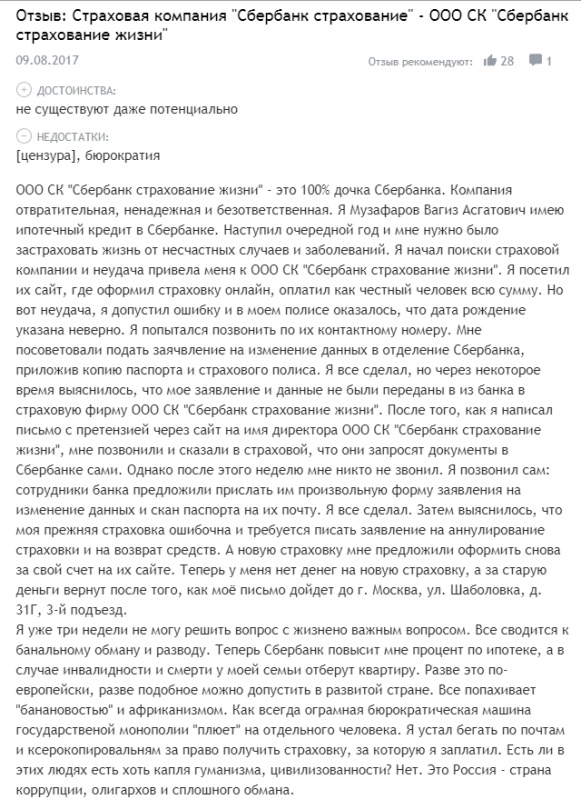

Граждане, которые застраховали ипотеку в Сбербанке онлайн или лично, активно оставляют отзывы. Изучив их, становится ясно, что положительных крайне мало. В каждом отзывы клиенты жалуются, что кредитор навязывает продукт, повышает ставку, плохо делает выплату или вовсе игнорирует клиента.

Вашему вниманию отзыв, в котором сказано, с какими сложностями столкнулся клиент при дистанционном оформлении страхового продукта по ипотеке в Сбербанке. Изучив его, становится ясно, что клиент получил проблемы в результате допущенной ошибки. Страховщик, вместо того чтобы быстро внести изменения в режиме реального времени, стал запрашивать заявление, после чего вовсе предложил купить новый бланк, а ранее оформленный бланк аннулировать и вернуть деньги.

В завершение следует отметить, что граждане обязаны страховать ипотеку, которая оформляется в Сбербанке. Где лучше оформить защиту, они решают самостоятельно. Чтобы сэкономить свое время, мы предлагаем купить защиту через интернет после получения расчета сразу от всех аккредитованных компаний.

Предлагаем после изучения статьи оставить отзыв той категории граждан, которая приобретала полис в Сбербанке при оформлении квартиры в кредит. Расскажите, как вы оформляли защиту, какую стоимость пришлось заплатить и что вы можете посоветовать тем, кто только принимает решение. Оставить отзыв каждый желающий может в разделе «».

Будем благодарны, если после прочтения статьи вы поставите лайк и сделаете репост.

Также рекомендуем узнать, как оплатить страховку по ипотеке в Сбербанк онлайн.

Можно ли вернуть ранее уплаченную страховку

Да, такая возможность есть. В частности, после полного погашения долговых обязательств перед банком. Но об этом знают далеко не все. Рассмотрим подробнее, как это сделать. Алгоритм действий выглядит следующим образом. После погашения ипотеки в полном объеме необходимо:

- Подать соответствующее заявление.

- Приложить к заявлению справку от банка о частичном или полном погашении задолженности или ее рефинансировании.

Таким образом, можно вернуть до 50% годового взноса по страховке (в случае, если до окончания его действия остается 11 месяцев и больше). Если банк, по каким-либо причинам отказывается вернуть деньги по страховке, нужно обращаться в суд.

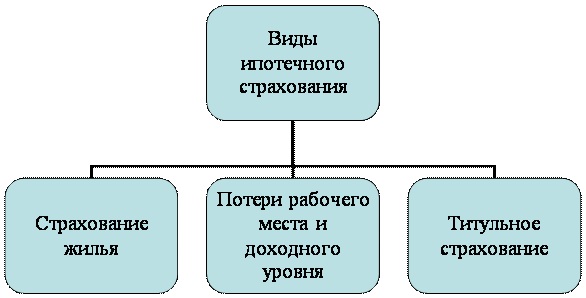

Виды страхования

Всего на практике выделяют три вида страховки, из которых всего одна является обязательной. Остальные же относятся к числу добровольных. Каждая из них может оформляться как по отдельности, так и совокупным полисом.

Выделяют такие виды страхования:

Имущества. Этот вид страхования является обязательным для каждого заемщика. Можете быть уверенны, ни один банк не даст кредит без оформления этой страховки. При оформлении ипотеки в Сбербанке можно воспользоваться услугами «Сбербанк страхования», так и другими партнерскими компаниями. Полис рассчитан на случай полного или частичного уничтожения недвижимости, вызванного природными катаклизмами (затопление, ураган) или вследствие бытового пожара, взрыва, затопления соседями и даже грабежа. Причем выгодополучателем является банк, который получит компенсацию от страховой компании

Важно понимать, что страховка оформляется ежегодно и чаще всего представляет собой единовременный взнос. При расчете стоимости полиса учитывается год постройки недвижимости, общая стоимость приобретаемого имущества и размер оформляемой ипотеки

Средний размер ставки в 2019 году составляет 0,225% годовых от оставшихся кредитных обязательств. Для расчета предстоящей суммы страховки можно воспользоваться калькулятором на сайте страховой компании.

Жизни и здоровья. Этот вид страхования чаще всего просто навязывается большинству клиентов для спокойствия банка. Так, в случае смерти клиента или утери им здоровья, займ погасит страховая. Конечно, если рассмотреть этот полис со стороны выгод заемщика, то и для него он будет полезен. Если один из случаев настанет, клиент будет уверен, что его долги не перейдут на родственников и семью. При отказе же от страховки банк сразу прибавляет к ставке 1%. А теперь нужно задуматься о сумме страховки. Она устанавливается в пределах 0,5-2% от размера займа. Конечно, чаще всего кредит берется минимум на 5 лет, следовательно, и оформить страховку желательно на такой же срок, а это неплохая переплата. Стоит либо поискать страховщика с меньшей ставкой, либо постараться отказаться от страховки вовсе.

Титула. Этот вид страховки пригодится на случай утери прав на квартиру. Применяют такой вид страхования чаще при покупке квартиры на вторичном рынке, для избегания риска появления неожиданных владельцев жилья, выявления ошибок при заключении договора или признания продавца недееспособным уже после заключения всех договоров. Тогда долг будет выплачивать страховая. При этом ставка устанавливается в пределах 0,3-0,5% годовых. Если провести несложный расчет страховки, допустим, оставшаяся сумма займа составляет 2,5 млн., тогда размер ежегодного взноса при ставке в 0,5% составит 12500 рублей.

Комплексная страховка. Этот вид страхования особенно оценят клиенты, которые хотят получить полную защиту и при этом не переплачивать за оформление отдельных страховок. В Сбербанке при оформлении страховки в собственной страховой размер страхового полиса будет равен 1% от общей стоимости займа. При этом вам обязательно одобрят ипотеку, если вы полностью подходите по остальным критериям банка.

Случаи, которые не являются страховыми

У страховых компаний есть список определенных событий, при которых они не будут выплачивать денежную компенсацию клиентам. Вот 10 подобных ситуаций:

- Последствия управления транспортом без водительского удостоверения.

- Противоправные действия, совершенные застрахованным лицом.

- Возникновение СПИДа и различных онкологических заболеваний после попытки их умышленного скрытия от компании-страховщика.

- Наложение ареста либо конфискация судом имущества.

- Использование жилой недвижимости не по ее прямому назначению.

- Наличие в жилом помещении легко воспламеняющихся и взрывоопасных веществ, в результате которых было повреждено имущество.

- Ухудшение здоровья из-за употребления алкогольных напитков.

- Ухудшение здоровья из-за употребления наркотических препаратов и сильнодействующих лекарств.

- Попытка умышленного нанесения своему телу ущерба.

- Самоубийство.

Уточнение по крайнему пункту. Если до самоубийства застрахованного клиента довел другой человек, тогда по этому случаю полагается денежная компенсация.

Форс-мажоры

Отдельно стоит отметить действия страховых компаний при случившихся форс-мажорных обстоятельствах.

Они не будут компенсировать возмещение ущерба, полученного в результате массовых беспорядков, военных действий, введения чрезвычайного положения.

Аккредитованные страховые компании

Для Сбербанка важно, чтобы страховые полисы приобретались у организаций, прошедших аккредитацию и соответствующих всем предъявляемым требованиям банка. На официальном сайте финансово-кредитной организации размещен список подобных организаций

К ним относятся:

- ООО Страховая компания «Сбербанк Страхование».

- ООО «Абсолют страхование».

- ООО «СФ «Адонис».

- АО «Альфа Страхование».

- ООО Страховая компания «ВТБ Страхование».

- ООО «Страхования компания «Гранта».

- ООО «Страховая компания «Независимая страховая группа».

- АО «Страховая компания «ПАРИ».

Фото:

Заемщик имеет право застраховать квартиру или другой объект недвижимости в другой компании. В таком случае Сбербанк проводит проверку на соответствие выбранного страховщика своим требованиям. Эта процедура может занять до 30 календарных дней.

К основным критериям проверки Сбербанка относят:

- Период, в течение которого компания работает на рынке страховых услуг.

- Отсутствие в руководящем составе лиц с непогашенной судимостью.

- Показатели финансовой устойчивости и платежеспособности компании.

- Отсутствие предписаний, которые ограничивают деятельность страховой компании.

Выполнение требований Сбербанка обязательно на протяжении всего периода сотрудничества.

Страхование квартиры в Сбербанке

Итак, какой же вид страхования объекта недвижимости предлагает Сбербанк? Сразу стоит оговориться, что этой деятельностью занимается не сам банк, а дочерняя компания «Сбербанк страхование». Фактически, это самостоятельное юридическое лицо, оказывающее комплексные услуги страхования различных сфер жизни человека.

Компания предлагает продукт «Страхование ипотеки» на приведенных ниже условиях.

Что застраховано:

Конструктивные элементы жилья (стены, перекрытия, окна, двери). В случае с частным жилым домом страхуется также крыша и фундамент.

От чего застраховано:

- стихийных бедствий (в том числе падения деревьев и конструкций, находящихся в непосредственной близости);

- последствий пожара, взрыва бытового газа;

- последствий удара молнии;

- от падения, навала или наезда всевозможных средств передвижения и их обломков, различных грузов;

- взрыва котлов (паровых газовых и прочих);

- неправомерных действий третьих лиц;

- конструктивных дефектов жилья, допущенных при строительстве.

Срок действия договора – 12 месяцев. По условиям договора требуется ежегодное продление на остаток основного долга до полного погашения задолженности. То есть с каждым годом страховка будет обходиться дешевле.

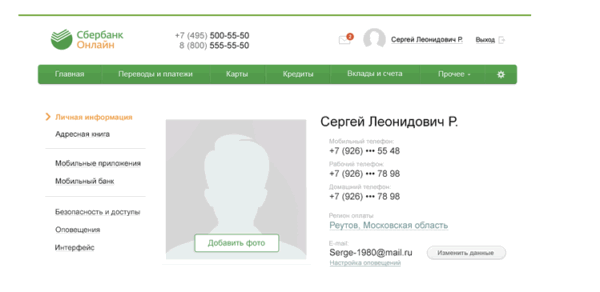

При пролонгации договора можно использовать удаленные каналы обслуживания. Такая возможность реализована на официальном сайте страховой компании (там также есть калькулятор для расчета точной стоимости страхования имущества при ипотеке в Сбербанке), сайте банка и в личном кабинете Сбербанк Онлайн. Преимущество двух последних способов – скидка в размере 10%. Для оформления потребуется данные паспорта и кредитного договора, а также точная сумма остатка основного долга.

При страховании ипотеки в Сбербанк-страхование не требуется лично уведомлять банк о продлении полиса. Компания сделает это самостоятельно, что тоже здорово экономит время.

Кроме перечисленного, необходимо иметь в виду некоторые особенности действия договора:

- Договор вступает в силу с момента окончания срока действия предыдущего полиса (если он заключен до наступления этого срока) или с 0:00 следующего дня (если после окончания действия текущего полиса).

- При смене паспортных данных обязательно необходимо уведомить страховую компанию по электронной почте ks@sberins.ru, приложив скан-копии полиса и нового паспорта.

- После погашения ипотеки договор страхования расторгнуть невозможно. Он продолжает действовать и после закрытия кредита.

- Для проведения перепланировки квартиры и ее сдачи в аренду требуется разрешение страховой компании. Перечень документов, который для этого требуется, есть на официальном сайте организации.

Как оплатить страхование ипотеки через «Сбербанк Онлайн»?

Ипотечные кредиты отличаются довольно большим сроком – их берут лет на 15–20. Учитывая длительность такого кредитования, банк и предлагает страхование, ведь за такое долгое время с жильем может случиться всякое, так же, как и с самим заемщиком. Страхование оформляется на следующее:

- Сам объект недвижимости.

- Права собственника заемщика.

- Жизнь и здоровье собственника.

Любой заемщик, владеющий ипотекой, в состоянии оформить страховку и проплатить ее, используя ЛК Сбербанк-Онлайн. Конечно, потребуется предоставление всех имеющихся документов (как на объект недвижимости, так и личные). Необходимым становится подтверждение взятого в банке кредита на жилье. Как только страховой полис будет оформлен и оплачен, получить документ можно будет:

- самостоятельно, зайдя в банк;

- по почте заказным ценным письмом.

Обычно люди берут ипотеку по той простой причине, что у них не хватает денег для совершения крупной покупки, к примеру, недвижимости. Если учитывать, что кредит предоставляется на продолжительный период, к примеру, на двадцать лет, следует сразу задуматься об оформлении страховки. За такой длительный срок и с заемщиком, и с купленной квартирой или домом может что-нибудь случиться. Например, если жилье затопило, его владелец сможет вернуть часть денег.

Застраховать можно такие объекты:

- недвижимость;

- право собственности;

- жизнь и здоровье человека.

Сопутствующие страховые продукты

Ипотечный кредит предполагает оформление других видов финансовой защиты заемщиков. Банки всячески способствуют продажам разных страховых продуктов по нескольким причинам:

- дополнительная гарантия возвратности займа при невозможности исполнять свои обязательства заемщиком;

- получение финансовой прибыли от продажи сопутствующих продуктов.

Защита жизни заемщика и его здоровья

Для стимулирования заемщиков устанавливается скидка в размере 1% на процентную ставку по ипотеке. Предусматривает выплату в случае утраты трудоспособности и ухода из жизни заемщика.

Полное погашение кредита

Оно происходит, если заемщик:

- получил инвалидность и не может больше работать, а значит, и оплачивать кредит (1 и 2 гр.);

- ушел из жизни.

В таких случаях, сам заемщик, его представитель, или наследник представляет кредитору следующие документы:

- справка-заключение врачебной комиссии с указанием назначенной группы инвалидности (бессрочно);

- выписки из истории болезни, предшествующей назначению;

- свидетельство о смерти;

- заключение судебной мед. экспертизы о причине смерти;

- кредитный договор с графиком погашения;

- страховой полис;

- справка о сумме задолженности на день наступления страхового случая (в случае смерти сумма фиксируется) с реквизитами для перечисления;

- другие документы.

Важно, чтобы на момент оформления ипотеки на квартиру, заемщик не имел какой-либо группы инвалидности или серьезных заболеваний, таких как СПИД, онкология, сердечно-сосудистые и гипертонические болезни. В таком случае выплата будет возможна только в результате несчастного случая (если страховой случай не стал последствием имеющихся болезней)

Не считаются страховыми случаи, когда заемщик:

- сам стал виновником происшествия, например, находясь в состоянии алкогольного или наркотического воздействия;

- совершил мошеннические действия в целях получения прибыли;

- был признан недееспособным.

Ошибки при выдаче и заполнении полиса могут стать причинами отказа.

Полисом могут быть предусмотрены и другие условия, когда выплата не осуществляется: войны, террористические акты и прочие происшествия.

Частичное погашение

Происходит, когда заемщик не может работать после полученной травмы или заболевания. Выплата осуществляется до начала выхода на работу. Основанием могут стать: выписка из истории болезни, врачебное заключение, больничный лист, справки о нахождении на стационарном лечении.

Утрата работы не по инициативе заемщика

Здесь возможны два варианта:

- полная ликвидация работодателя;

- оптимизация штата методом сокращения.

Увольнение по собственной инициативе не дает возможность получения страховой выплаты.

В качестве доказательства страховщику предоставляются:

- уведомление о предстоящем событии;

- приказ об увольнении;

- справка о заработной плате за период, предшествующий увольнению (сокращению);

- трудовой договор;

- трудовая книжка заемщика.

Страховым полисом может быть предусмотрена ежемесячная выплата по займу квартиры по ипотеке в Сбербанке до момента трудоустройства (с ежемесячным предоставлением справок из службы занятости населения), или выплата среднемесячной заработной платы в течение определенного периода. Оплата по полису страхования начинается после окончания периода получения выходного пособия работником от предприятия.

Защита прав собственности

Сбербанк страхование предусматривает защиту прав собственности заемщика (титула) на недвижимое имущество.

Оформление возможно в течение первых трех лет кредитования, так как срок давности по установлению права собственности равен этому числу. К таким рискам можно отнести утрату права вследствие:

- выявление мошенничества при оформлении;

- признание недействительности сделки из-за допущенных ошибок;

- недееспособность продавца;

- появление других заинтересованных лиц, имеющих право на обладание объектом недвижимости (наследников).

Стоимость страхования жизни при ипотеке в сбербанке

Страхование при ипотеке в Сбербанке иногда навязывается менеджерами при оформлении ипотечного кредита на месте, т.е. в офисе банка. Стоимость услуги составляет 1% от суммы займа. Сотрудник банка может настаивать на заключении страхового договора в своей компании, но следует знать, что заемщик вправе выбрать страховщика по своему усмотрению, например, в организации, где эта услуга будет более выгодной или более дешевой, но только в компаниях, имеющих аккредитацию от данного банка.

Различные страховые организации устанавливают собственные тарифы на страховую защиту заемщиков. Средняя стоимость платежа при страховании здоровья и жизни в Сбербанке – от 0,5 до 1,5% от долговой суммы. Рассчитать тариф помогут в офисе компании, либо это можно сделать, воспользовавшись онлайн калькулятором. Сумма индивидуальна для каждого кредитополучателя. Все зависит от:

- профессии человека;

- возраста;

- состояния здоровья;

- присутствия вредных привычек;

- других факторов.

После оплаты взносов происходит выдача полиса на руки. Его действие составляет один год, по окончанию которого заемщик должен уплатить новую сумму, после чего полис будет продлен еще на год. Это действие нужно будет выполнять до полного возврата кредитных средств. Расчет страховых выплат происходит из оставшейся части задолженности, поэтому, продлевая страховку, нужно интересоваться графиком и суммой задолженности, особенно при досрочном погашении.

Порядок и правила оформления

Страхование жизни при ипотеке в Сбербанке состоит из следующих шагов:

- Выбор страховой компании.

- Сбор необходимой документации.

- Обращение в выбранную организацию.

- Написание и подача заявления.

- Просмотр и подписание договора.

Перечень страховых компаний следует уточнить непосредственно в финансовом учреждении, где происходит оформление кредита. Процесс заключения договора не занимает много времени. После того как соглашение будет подписано, нужно сделать годовой взнос и предоставить банку копию полиса.

Перечень необходимых документов

Полный список требуемой документации можно узнать у страховщика. В стандартный список входят такие бумаги:

- паспорт с копиями;

- заявление, написанное на бланке компании;

- анкета, содержащая информацию о заемщике и дополнительно характеристика кредита;

- свидетельство собственности на покупаемое имущество (квартиру, дом);

- оценочный отчет объекта залога;

- копии техпаспорта.

О компании

СОГАЗ – крупная финансовая компания, которая появилась на рынке в 1993 году. Своим клиентам страховщик готов предложить более 100 выгодных продуктов, в том числе и страхование квартиры по ипотеке.

Услугами страховой организации пользуются более 18 миллионов граждан и 100 тысяч юридических лиц. Оформить необходимый продукт можно в офисе, через агента или онлайн через портал СОГАЗ.

Эксперт Ра присвоил финансовой компании рейтинг ruAAA, что по шкале означает стабильный прогноз. Такой рейтинг может получить страховщик, который предлагает выгодные тарифы, вовремя делает выплаты и качественно обслуживает клиентов.

Страховщик активно сотрудничает со многими крупными компаниями и банками, такими как:

- Газпромбанк;

- Банк Россия;

- Сбербанк;

- ВТБ 24;

- Альфа банк;

- БинБанк;

- Уралсиб.

Предлагаем скачать список банков-партнеров на нашем портале.

Плюсы и минусы страхования в СОГАЗ

Прежде чем оформлять страховку следует выяснить все плюсы и минусы страхования ипотеки в СОГАЗ. Для вашего удобства рассмотрим их.

Плюсы:

- Гибкая система тарифов.

- Развитая филиальная сеть.

- Большой выбор страховых программ. В результате этого заемщик может подобрать полис исходя из своих запросов (пакет рисков и стоимость).

- Всю информацию можно получить через интернет или по бесплатному телефону горячей линии.

- Приобрести полис можно в рассрочку на 2 или 3 взноса.

- Круглосуточная служба поддержки, которая ответит на вопрос оформления бланка или регистрации убытка.

- При страховании жизни в АО СОГАЗ по ипотеке возможно прохождение бесплатного медицинского осмотра.

- Простая и быстрая процедура оформления (не более 2 часов).

- Сумма выплаты в результате страхового события соответствует реальной сумме ущерба.

- Постоянные клиенты могут получить скидку по договору.

Минусы:

- Для расторжения договора при погашении ипотеки следует обращаться в офис, предъявлять справку и ждать около 30 дней.

- Много исключений из правил, в результате наступления которых выплата не полагается.

- Нельзя оформить защиту через интернет.

Несмотря на все минусы, ипотечное страхование в СОГАЗ пользуется большой популярностью.

Страхование жизни и здоровья

Страхование жизни и здоровья при оформлении ипотеки, согласно договору с банком, не является обязательным условием. Однако Сбербанк настаивает на приобретении данной услуги с целью уменьшения собственных рисков от невыплаты кредита клиентом. Некоторое давление со стороны кредитной организации, несмотря на официальное добровольное приобретение услуги, усматривается в жестких правилах назначения процентной ставки по кредиту. Если страхование жизни не оформлено, процентная ставка увеличивается на 1%.

Приобретение страхового полиса возлагает на клиента дополнительные финансовые нагрузки, причем по сумме больше, чем обязательное страхование квартиры

Учитывая вышеуказанное правило Сбербанка, и принимая во внимание плюсы, стоит задуматься о приобретении данной услуги

Для чего нужно

Полис страхования жизни и здоровья гарантирует возврат заемных средств банку, в случае утраты здоровья или ухода из жизни заемщика. Учитывая немалые сроки и суммы ипотечного кредитования, банк вполне целесообразно пытается оградить себя от подобных рисков. Для заемщика данный полис является гарантом того, что в случае несчастных случаев, его кредитные обязательства не лягут на плечи поручителей и близких родственников, так как долг будет погашен страховой компанией. Кроме того, если клиент временно потерял трудоспособность, то его кредит в этот период будет выплачивать страховая компания (при предоставлении доказательств состояния здоровья). Таким образом, учитывая покрытие возможных рисков и то, что при отказе от страховки банк все равно увеличит процентную ставку, стоит задуматься о его покупке.

Стоимость в 2021 году

По сути, камнем преткновения в вопросах страхования жизни и здоровья является на сам факт необходимости приобретения полиса, а в том, что Сбербанк вынуждает клиента покупать его у определенных компаний по не очень выгодным тарифам. Во-первых, у него есть своя дочерняя компания «Сбербанк-Страхование», где и вынуждают приобретать полисы. Во-вторых, кредитор ограничивает круг выбора организаций собственным списком аккредитованных компаний, заявляя, что другие полисы не будут приняты. Однако на настоящий момент дело не так уж и плохо, как ранее. Список партнеров Сбербанка по увеличен до 19 организаций, поэтому клиент может сам выбрать, где дешевле страхование жизни при ипотеке в Сбербанке, предварительно изучив тарифы и сравнив цены.

Часто люди сталкиваются с давлением со стороны менеджера Сбербанка, который настаивает на приобретении услуги в компании «Сбербанк-Страхование», где процентные ставки довольно высоки. Но в кредитном договоре четко прописывается, что вы можете сделать это в любой организации, аккредитованной Сбербанком. Поэтому, смело ищите, где дешевле, страхуйтесь и предъявляйте полис.

Стоимость полиса зависит от возраста заемщика, суммы задолженности, параметров риска. Существуют различные риски, которые можно включить в полис:

- смерть;

- полная утрата трудоспособности;

- частичная утрата трудоспособности;

- потеря работы по причинам, не зависящим от клиента.

В «Сбербанк-Страховании» предлагаются следующие программы:

- Стандартная программа страхование жизни и здоровья – 1,99% годовых;

- Страхование здоровья и потери работы – 2,99%;

- Программа с возможностью самостоятельного выбора параметров – 2,5%.

Итак, посчитаем, во сколько обойдется полис, например, если клиент пожелает самостоятельно выбрать параметры. Стоимость квартиры перенесем из предыдущего примера, поэтому расчет будет на сумму задолженности в 2 млн. руб. Два миллиона умножаем на процентную ставку 2,5% и получаем сумму 50 000 рублей в год. Сумма не маленькая. Именно поэтому люди ищут компании, где страховка обойдется дешевле.

Поискав информацию, изучив список страховых организаций – партнеров Сбербанка на его официальном сайте, можно найти тарифы и по 1%. В таком случае, страховка обошлась бы в 20 000 руб. в год.

Вывод напрашивается сам: если найти организацию, которая предложит вам страхование жизни и здоровья в пределах 1% от суммы кредита, смысла отказываться от полиса нет. Также, вы можете сделать возврат или отказ от страховки по кредиту Сбербанке.