Код субъекта кредитной истории

Содержание:

- Что называют кодом субъекта кредитной истории

- Как получить код субъекта КИ?

- Важная информация

- Код субъекта КИ

- Получение кода кредитной истории — три стопроцентных метода

- Если кода у вас нет?

- Как заказать и получить выписку БКИ

- Бесплатный способ посмотреть свою кредитную историю в БКИ

- Способы проверки кредитной истории

- Что такое код субъекта кредитной истории и для чего он служит

- Часто возникающие вопросы

- Как формируется КИ

Что называют кодом субъекта кредитной истории

При составлении заявки на получение кредита, банки и кредитные структуры требуют код кредитной истории субъекта. Он является источником информативных сведений о потенциальном клиенте, а именно — его материальном состоянии и ранее взятых займах. Эти сведения сохранены в Бюро кредитных историй, а код является идентификатором гражданина в отношении совершенных им займов и ссуд.

Обратите внимание

Структура кода представляет собой шифр из 4-15 знаков, в которых зашифрован доступ к данным о взятых займах и погашениях конкретного человека в каталоге БКИ. Присвоение кода началось 13 лет назад с целью оперативного доступа к информации о лицах, претендующих на кредитование.. Ознакомившись с кредитной историей, предоставленной Бюро, банк или кредитная структура выносит решение об одобрении кредита или отказе в займе

Ознакомившись с кредитной историей, предоставленной Бюро, банк или кредитная структура выносит решение об одобрении кредита или отказе в займе.

Как присваивается код

Обычно присвоение кода происходит при первичной выдаче займа в банковской или другой финансово-кредитной структуре. В текст кредитного договора или приложения вносится присвоенный код. После подписания соглашения, во время передачи данных нового клиента в Бюро происходит и передача кода. После он будет внесен в Центральный каталог.

У некоторых заемщиков может не быть кода кредитной истории субъекта. Такой вариант возможен, если займ был оформлен и выплачен должником до 1.01.06. Также код не присваивается тем людям, которые не оформляли займов, ссуд и кредитов. В обоих вариантах за получением кода можно обратиться в Национальное бюро кредитных историй.

Если код присвоен, но человек его не знает или не помнит, то он вправе запросить эти данные в любой банковской структуре. Следует учесть, что такой запрос является платным.

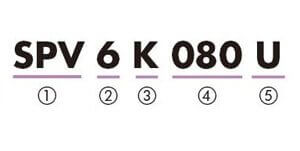

Что представляет собой структура кода кредитной истории

Структурно код кредитной истории субъекта представляет собой шифр, состоящий из букв и цифр, расположенных в произвольном порядке. Длина кода может быть в диапазоне 4-15 знаков.

ЦБ РФ подробно регламентировал формирование шифра еще за год до вступления в силу закона о присвоении кода кредитной истории. При этом первые месяцы практиковалось самостоятельное комбинирование букв и чисел клиентом.

К примеру, при оформлении первого кредита заемщику предлагали сформировать зашифрованный буквенно-цифровой код, который и становился для него ККИС. Закончилась такая практика тем, что у большинства людей код имел вид слова или числовой комбинации, имеющей личный смысл для них (даты, номера машин, номера паспорта, фамилии, имена и т. д.).

Поэтому сейчас все коды для новых клиентов формируются и присваиваются банками и кредитными структурами, как и предусмотрено инструкцией.

Функции и предназначение кода

На территории Российской Федерации работает множество бюро кредитных историй. У каждого бюро своя информационная база, поэтому для выяснения, в каком именно хранится кредитная история клиента, потребуется его ККИС.

Путем идентификации кода банковская структура получает детальный отчет о выданных человеку кредитах и их погашении. Один раз в год такое предоставление информации осуществляется бесплатно.

Никак по-другому данный шифр не используется. Также он не требуется для оформления новых кредитов с подписанием договора. Поэтому отказы в займе на основании того, что клиент не знает или не помнит собственный код, незаконны.

Для чего меняется код

Код кредитной истории субъекта — это специальный шифр, являющийся для каждого гражданина уникальным. С помощью этой кодовой комбинации можно узнать о состоянии своей кредитной истории на сайте Центрального банка России. Там же можно изменить его или сделать сброс кода.

Обратите внимание

Меняют код с целью защиты информации. Хотя Бюро кредитных историй и гарантирует высокую степень безопасности, случаются разные обстоятельства, когда лучше сменить шифр.. Например, кто-то с мошенническими целями завладел информацией о присвоенном гражданину коде кредитной истории субъекта

В этом случае лучше перешифровать код заново. При удалении кода следует обратиться в Национальное бюро кредитных историй за восстановлением

Например, кто-то с мошенническими целями завладел информацией о присвоенном гражданину коде кредитной истории субъекта. В этом случае лучше перешифровать код заново. При удалении кода следует обратиться в Национальное бюро кредитных историй за восстановлением.

Как получить код субъекта КИ?

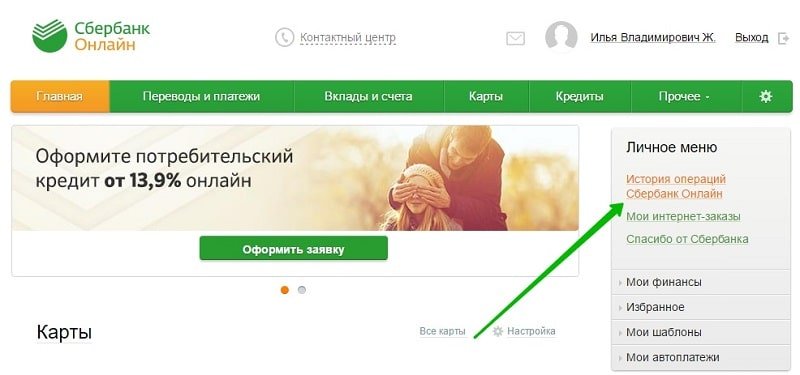

Если нет возможности обратиться за помощью на ресурс Центробанка, то есть другие методы получить необходимый код. Как узнать в Сбербанке? Сейчас организация предоставила такую возможность своим клиентам.

Для того чтобы получить набор численных и буквенных значений и узнать свою КИ нужно зарегистрироваться в Сбербанк Онлайн. Заказ своей кредитной истории стоит 580 рублей.

Оплатить услугу можно банковской картой или при помощи счета в личном кабинете.

Для получения необходимых данных и отчета нужно следовать следующей инструкции:

- войти на главную страницу банка;

- выбрать пункт «Прочее»;

- нажать на «Кредитная история»;

- выбрать «Получить кредитную историю»;

- перейти на страницу оплаты услуги и закончить процедуру;

- подождать несколько минут пока формируется отчет .

Одновременно разрешается иметь один пароль. Если в процессе получения очередного займа указать новый идентификатор, старый автоматически аннулируется.

Через интернет в частности можно направить в онлайн-кабинете запрос на получение кредитной истории в конкретном БКИ, при этом не все банки предоставляют такую услугу.

Через Сбербанк Онлайн можно направить запрос на получение кредитной истории из «Объединенного кредитного бюро». Документ будет содержать сведения о кредитах (погашенных и действующих), кредитный рейтинг и информацию о запросах сторонних организаций (банки, компания-работодатель), интересовавшихся вашей кредитной репутацией.

Услуга предоставляется платно.

Да, возможность получения КИ без шифра есть. Если у заемщика нет времени для отправки запросов, либо нет желания искать необходимые сведения, он может обратиться за помощью на онлайн-ресурсы.

https://youtube.com/watch?v=PJxC7sb71A0

Одним из наиболее надежных сервисов, готовых предоставить выписку из КИ без использования кода субъекта – BKI24. INFO.

Для того, чтобы воспользоваться услугами сервиса, необходим минимальный набор требований:

- Заполнение персональной информации заявителя;

- Внесение паспортных данных заявителя;

- Внесения адреса электронной почты для обратной связи.

Какие преимущества дает работа с BKI24.INFO?

- Экономия времени на заполнение бланков запроса;

- Экономия средств на услуги сторонних организаций (банка, нотариуса, БКИ, транспортные расходы и т.п.);

- Отсутствие необходимости искать код субъекта;

- Персональные рекомендации по повышению кредитного рейтинга;

- Программа проверки паспортных данных на наличие долгов, не относящихся к банковским;

- Рекомендации по оптимальным срокам и суммам кредитов, заявки на которые наиболее вероятно получат одобрение;

- Перечень кредитных продуктов, которые могут быть одобрены клиенту.

Сведения, содержащиеся в отчете, помогут пользователям оценить уровень собственной благонадежности с позиции банка, проанализировать сложившуюся ситуацию и принять оптимальное решение по дальнейшему взаимодействию с банковскими структурами.

Материал по теме: КАК УЗНАТЬ КРЕДИТНЫЙ РЕЙТИНГ. ПРОВЕРЯЕМ СВОЮ КРЕДИТНУЮ ИСТОРИЮ.

Сведения о КСКИ аккумулируются только с 2006 года. До этого времени в договорах его не указывали.

Если до этого момента ссудополучатель оформлял кредит и имел какие-либо долговые обязательства, данные об этом могут не сохраниться. Если составленный запрос буде подпадать под эти рамки, в ответе, вероятно, будет сформулирована фраза об отсутствии сведений о кредитополучателе.

Некоторые финансовые организации ведут собственную базу клиентов и выдачи займов, потому запросить уточняющие параметры можно у них. По этой же причине иногда можно встретить информацию в бюро о субъектах и их кредитах, выданных еще в 90-х годах прошлого века.

Следует знать, что гражданин может самостоятельно зарегистрировать идентификатор. Для этого нужно взять паспорт для проверки личности и явится в БКИ.

Там нужно будет написать заявление. В течение трехдневного срока код будет зарегистрирован.

Еще разрешается кроме оформления основного создать дополнительные. По законодательству у одного кредитополучателя в Центральном каталоге КИ может существовать до 128 штук таких паролей доступа, которые создаются с целью повышения безопасности информации.

Важная информация

Где взять собственный код субъекта кредитной истории в ситуации, когда он не найден и не присвоен? Доступны три последних способа, предполагающих формирование комбинации. Но если она имеется, то уточнить её такими методами не удастся, актуальны первые два варианта.

Возможно ли выяснение в интернете

Как узнать код субъекта кредитной истории через интернет и бесплатно? Уточнить онлайн-ответ не удастся, необходимо лично подавать заявки.

Итак, на вопрос «Как же узнать свой код субъекта кредитной истории онлайн бесплатно» надо ответить: «Никак». Невозможность дистанционного выяснения объясняется необходимостью идентификации личности. Сотрудник НБКИ, другого бюро или банка удостоверится, что именно вы – субъект кредитной истории, а как узнать это иначе – неизвестно.

Что ещё полезно знать о коде

Есть прочие связанные с идентификатором нюансы. Например, что такое дополнительные коды субъекта кредитной истории, как узнать их. Это комбинации, действующие временно – два месяца с даты присвоения. Вы получаете её на принадлежащем ЦБ веб-сайте, заполняя форму заявки и предоставив основной шифр. Если он не известен, дополнительный создаётся в БКИ, банках.

Ещё нюанс: как быстрее сформировать код субъекта кредитной истории. Получится всё при наличии КИ: когда кредитов не оформлялось, получить комбинацию не удастся. Если вы получали их, то сделаете идентификатор в БКИ или банке.

Аннулирование кода субъекта кредитной истории – что это? Удаление шифра, а не КИ. Аннулировать его человек сможет посредством запроса с сайта ЦБ, в финансовой компании, БКИ.

Допустимо изменение шифра, но требуется знание основной комбинации. Изменить идентификатор удастся онлайн, заполнив на интернет-ресурсе Центробанка форму и направив заявку. Но возможно обращаться в финансовые компании или бюро с заявлениями.

Когда нет никакого кода

Что же такое код субъекта кредитной истории, и как это понимать и применять – теперь ясно. А если идентификатор отсутствует? Варианта два. Первый – сформировать комбинацию. Для подачи заявки можно сослаться на то, что шифр присвоен не был, но кредиты оформлялись.

Второй вариант – без кода направлять запросы из банков, БКИ, оснащённых работающими телеграфами отделений почты. Код применяется для идентификации при дистанционном обращении, и если заявка формируется лично, подтверждать личность необязательно. Но, зная шифр, вы экономите силы и время.

Как получить присвоенный код субъекта кредитной истории бесплатно – часто задаваемый заёмщиками вопрос. Узнать идентификатор возможно без расходов, хотя в сети. Шифр присваивается клиентам, оформляющим кредиты. Он потребуется для обращения в ЦККИ в целях идентификационной процедуры и предупреждения несанкционированных попыток доступа. Но удаётся обходиться без кода, оставив заявку иными способами. Теперь вам известно всё, что нужно знать, и это наверняка пригодится добросовестному и ответственному заёмщику.

Код субъекта КИ

Код субъекта КИ составляется заемщиком (не путать с кодом самого досье). Служит ключом доступа к конфиденциальным данным — платежеспособности клиента банка. При обращении в кредитную организацию за ссудой только с письменного согласия заявителя кредитор вправе просмотреть его КИ. При этом не обязательно указывать код. Служба безопасности банка войдет в базу данных и без него. Главное — получить на просмотр согласие заемщика.

Как составляется

Код формируется лично клиентом банка при первом получении кредита после 2006 г. Представляет собой набор цифр и букв латинского алфавита или кириллицы. Смешивать буквы разных алфавитов не рекомендуется. Длина — 4-15 знаков. Может иметь следующий вид:

- DrtyHU235Y78nk;

- 2014сиДОРов;

- МиХаил201519641;

- U123.

Составленный код пересылается в БКИ.

Для чего служит

Сформированный код защищает информацию о заемщике от посторонних лиц. ЦБ России оставил возможность просмотра кредитного досье без пароля банкам и МФО при письменном согласии претендента на ссуду. В то же время, пароль позволяет владельцу контролировать КИ, оперативно устранять технические ошибки, допущенные сотрудниками банка, а также изменять отрицательный образ на положительный.

Где узнать этот код

Как и любой пароль, код должен храниться его владельцем. При утере он не восстанавливается, а формируется заново. Сделать это можно в кредитных организациях или в БКИ. Восстановление платное. Возможно только при личном посещении соответствующих организаций или с помощью заказного письма, в котором личность отправителя удостоверена нотариально.

Более быстро процесс проходит при личном посещении финансовых учреждений или Бюро КИ.

Банки. Услугу может оказать любой банк, независимо от того, обслуживается в нем клиент или нет. С собой необходимо иметь паспорт и необходимую для оплаты комиссионных сумму. Представитель банка предложит написать заявление на специальном бланке, сформировать пароль и оплатить комиссионные.

При посещении банка не всегда код открывает доступ к информации в тот же день, приходится некоторое время подождать. Практика показала, что более оперативно работают крупные банки, где на обработку заявления уходит до 24 часов.

Бюро КИ. Наиболее быстрый способ восстановить пароль — посетить офис БКИ. Их список с указанием точного адреса находится на сайте НБКИ. С собой требуется иметь документ, подтверждающий личность, обязательно с фотографией (паспорт, права, удостоверение сотрудника силовых ведомств). Заявление можно написать заранее, но скачивать следует только с сайта того бюро, которое вы собрались посещать, так как они имеют различную форму.

Если позволяет время, восстановить код можно через почтовое отправление — заказным письмом в адрес НБКИ. Заявление пишется от руки по приведенной форме (скачать форму). Заверяется у нотариуса.

Оплачивается по реквизитам, приведенным в бланке квитанции (сейчас бланк квитанции на сайте https://www.nbki.ru/ недоступна — на https://www.nbki.ru/serviceszaem/svedeniya/ имеется информация лишь про онлайн-оплату). Цена запроса — 300 рублей. Оба документа высылаются письмом в НБКИ. Его адрес: 121069, Москва, пер. Скатертный, 20/1.

В течение рабочего дня сотрудник Национального БКИ обязан обработать данные запроса и выслать новый код письмом обратно по указанному в заявлении адресу. На всю процедуру уходит около 7 дней. Так же письмо можно направить в адрес любого Бюро КИ. Сроки ожидания те же, только сумма комиссионных выше.

Можно ли обойтись без кода субъекта КИ? Да, в принципе регулятор допускает такую возможность. В Указаниях ЦБ России, п. 2.6 от 31 августа 2005 г. N 1610-У, прямо утверждается, что гражданин России может ликвидировать свой код. Единственное последствие такой процедуры — закрытие хранящихся в досье данных от физических лиц, в том числе и от себя лично.

Получение кода кредитной истории — три стопроцентных метода

Если человек никогда не получал ссуды, то у него кредитная история отсутствует как таковая. А значит, кода тоже не может быть в принципе. Иногда код отсутствует даже при наличии кредитов в прошлом.

Этот вариант возможен, если займ был выдан клиенту до конца 2005 года. Так как с начала 2006 банковские структуры обязали присваивать каждому лицу, получающему займ, индивидуальный код кредитной истории. Соответственно, лицам, которые оформили займы до этого, не присвоен код, но они могут получить его сейчас.

Метод 1. Обратиться в Бюро кредитных историй

Для того, чтобы получить код кредитной истории субъекта путем обращения в Национальное бюро, следует действовать в соответствии с алгоритмом:

- войти на интернет-ресурс организации и скачать форму заявки;

- заполнить бланк;

- заверить заполненный и подписанный бланк у нотариуса;

- оплатить комиссионный сбор 200-300 рублей;

- отправить почтовой пересылкой в Национальное бюро оформленное заявление с приложенной квитанцией (адрес получателя указан на сайте).

Как только сотрудники Бюро получат заявление, они проведут все необходимые операции, в том числе присвоение, аннуляцию или замену кода кредитной истории. Как только процесс будет закончен, заявитель получит по почте отчет о результатах.

Метод 2. Обратиться в банковские структуры, оформлявшие первый кредит субъекту

Получить код можно также в той финансовой структуре, которая выдала клиенту займ. Если код не был вписан в текст соглашения или не присваивался, то следует обратиться с заявлением туда, где займ был оформлен. К нему необходимо приложить информирование согласие на обработку личных данных заявителя.

Данная услуга является платной, а ее стоимость составляет примерно 200-300 рублей.

Метод 3. Во время оформления кредита

За прошедшие несколько лет Центробанк сократил численность кредитно-финансовых структур, поэтому вполне может случиться так, что кредитор, выдавший ссуду и присвоивший клиенту код, уже прекратил свое существование. тогда для получения новой кодовой комбинации следует воспользоваться проверенным методом.

Он заключается в том, чтобы взять любой, пусть самый незначительный займ, который станет началом новой кредитной истории. В процессе составления соглашения будет сформирован индивидуальный шифр, который и станет новым ККИС гражданина.

В зависимости от текущей ситуации любой гражданин может воспользоваться любым из трех методов получения кода.

Если кода у вас нет?

В процессе поиска нередко узнается, что кода на самом деле нет. Так случается с теми, кто еще не успел заключить сделку ни с одним ФКУ или последний раз оформлял заем до 2006 года. Тогда необходимо сформировать секретную комбинацию и отправить ее в Бюро самостоятельно, чтобы легко отслеживать данные по начинающейся истории кредитов и не опасаться возможной путаницы.

- Скачиваем с официального сайта НКБИ бланк заявления.

- Заполняем через компьютер и распечатываем (допускается и рукописный вариант).

- Заверяем бумагу у нотариуса.

- Оплачиваем пошлину в 300 рублей по взятым на сайте реквизитам (произвести платеж можно в банковских кассах, устройствах самообслуживания, почтовых отделениях, а также с помощью портала «Сбербанк Онлайн»).

- Кладем заявление и платежную квитанцию в конверт и отправляем по почтовому адресу в НБКИ.

- Ожидаем, пока на указанный в заявлении электронный адрес поступит запрашиваемая информация.

Как правило, код запрашивается при одобрении нового кредита, и особого смысла разыскивать секретную комбинацию нет. Гораздо проще и дешевле при составлении договора вписать обновленный идентификатор. Как только документы обработаются, персональный шифр автоматически отобразится в базе НБКИ, заменив ранее действовавший.

Как заказать и получить выписку БКИ

Проверка проводится разными методами. Если заказать БКИ в банке или кредитной организации, то за информацию придется платить. Но можно поступить по-другому. Есть возможность заказать справку бесплатно в бюро кредитных историй. Организация финансирование получает от государства, поэтому за информацию не придется платить.

Где заказать справку из БКИ

Получить кредитную историю можно через сервис «Сбербанк онлайн», на сайте Госуслуги, Русский стандарт, Эквифакс. Она потребуется для проверки кредитного рейтинга, чтобы была возможность своевременно исправить положение. С помощью БКИ банки и финансовые организации защищают заемщика от мошенников.

Оформление запроса

Если нужно узнать кредитную историю, то стоит подать заявку в одно из бюро кредитных историй. С помощью запроса можно проанализировать положение. Если рейтинг заемщика положительный, то банк предоставит более льготные условия для предоставления кредита.

Чтобы сделать запрос, нужно быть гражданином РФ. При себе надо иметь паспорт, СНИЛС. Они потребуется при заполнении документов. Если клиент даст разрешение, то информацию могут предоставить и другим лицам.

Отправляется запрос разными методами:

- В офисе бюро кредитных историй – нужно прийти в приемный день, взять паспорт. Если заявка оформляется впервые, то платить за информацию не придется.

- В ближайшем отделении почты – заемщик посылает письмо или телеграмму, в них должна быть личная подпись. Нотариус организации обязательно проверить подлинность бумаг. При отправке делается проверка, чтобы все данные оператор записал правильно.

- В режиме онлайн – нужно зайти на сайт одного из бюро кредитных историй, зарегистрироваться и отправить заявку.

Какие нужны документы

Чтобы подать бесплатно запрос, необходимо при себе иметь:

- паспорт;

- СНИЛС.

Обязательно должен быть и телефон, для оформления заявки онлайн. На него придет смс с кодом подтверждения. Желательно, чтобы номер был привязан к банковской карте. Если услуга заказывается 3-4 раз в год, то за информацию придется заплатить. Деньги спишутся автоматически со счета после подтверждения операции.

По фамилии

Информацию можно получить в Центральном каталоге кредитных историй (ЦККИ). Проверить бесплатно БКИ по фамилии можно только единожды.

ЦККИ не представляет полный отчет, а только подскажет в каком БКИ можно найти кредитную историю.

Чтобы получить официальный документ, придется обратиться по указанному адресу.

Получение справки

Есть несколько вариантов действий:

- лично обратиться в организацию со всеми необходимыми документами и получить справку из бюро кредитных историй;

- отправить заявление с помощью телеграммы;

- оформить официальный запрос и послать в БКИ простым письмом по почте;

- направить обращение через партнеров бюро.

Отчет придет либо на электронный адрес, либо по почте на домашний адрес заемщика. Лучше взять справку из БКИ лично или онлайн, тогда есть шанс, что информация будет достоверной.

Бесплатный способ посмотреть свою кредитную историю в БКИ

Любой заемщик имеет право раз в год бесплатно обратиться в бюро, чтобы получить подробный отчет о своей КИ. Для этого нужно сначала узнать, какое БКИ ведет вашу историю, а затем отправить в него запрос. Рассмотрим порядок получения отчета подробнее.

Шаг 1. Узнаем, в каком БКИ хранится ваша кредитная история

Все банки в обязательном порядке передают информацию о местонахождении вашей КИ в ЦККИ. Центральный каталог подчиняется Центробанку

Узнать ваше бюро через интернет можно следующим образом:

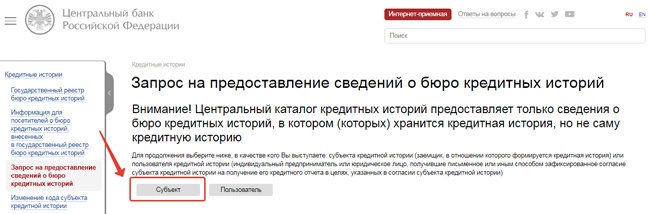

- Выбираем «Запрос на предоставление сведений о бюро кредитных историй» Скриншот: www.cbr.ru

- Нажимаем кнопку «Субъект» Скриншот: www.cbr.ru

- Нажимаем на кнопку «Я знаю свой код субъекта кредитной истории» (если не знаете — читайте ниже что делать) Скриншот: www.cbr.ru

- Выбираем «Физическое лицо» и ставим галочку напротив пункта «Я ознакомлен с условиями передачи запроса через интернет». Нажимаем «Отослать данные». Скриншот: www.cbr.ru

- Заполняем поля «Фамилия», «Имя», «Отчество (если имеется)», «Серия, номер паспорта или иного документа удостоверяющего личность» (без пробелов), «Дата выдачи удостоверения личности», «Код субъекта кредитной истории» (о нем расскажу ниже) и «Адрес электронной почты (Email), на который Вы хотите получить ответ». После заполнения всех полей нажимаем кнопку «Отослать данные». Скриншот: www.cbr.ru

- На следующей странице появится сообщение об успешной отправке данных. Письмо с информацией придет быстро — от 5 до 30 минут. Если в ответном письме написано «Информация не найдена. Уточните реквизиты запроса», то вы указали неверный код кредитной истории или неправильно заполнили личные данные. Скриншот: www.cbr.ru

Есть несколько способов узнать свой код субъекта:

- Обратиться в банк, который выдал вам кредит (бесплатно)

- Проверить договор кредита или займа — обычно код указывается в нем или приложениях к нему (бесплатно)

- Направить телеграмму в Центральный каталог (бесплатно)

Если у вас еще нет кода субъекта или вы хотите его изменить, то код можно создать заново. Для этого обратитесь с паспортом в любой банк и напишите заявление, или отправьте телеграмму в Каталог. В телеграмме укажите данные из шага 2, только без кода субъекта. ЦККИ также может потребовать заверенные нотариусом копии документов, подтверждающих личность. Новый код субъекта будет готов через 10 дней. Стоимость услуги составляет от 300 рублей.

Если у вас еще нет кредитной истории, то запросить или сформировать код вы не сможете.

Шаг 2. Обращаемся за бесплатным отчетом в БКИ

В письме из ЦККИ вы узнаете, в каких бюро хранится ваша кредитная история. Получить отчет вы сможете несколькими способами:

- Отправить онлайн-заявку на сайте бюро. Зарегистрируйте личный кабинет и подтвердите свою личность способом, который предлагает бюро (например, ответьте на контрольные вопросы или обратитесь в отделение БКИ). После этого вы сможете направить заявку на предоставление кредитной истории

- Обратиться в отделение бюро, если они есть в вашем городе. Здесь вам нужно будет подтвердить свою личность и заполнить заявление на выдачу КИ

- Направить телеграмму в бюро. В телеграмме нужно указать (каждый пункт с новой строки):

- Наименование и адрес БКИ, указанный в письме от ЦККИ

- Фамилию, имя и отчество

- Дату и место рождения

- Паспортные данные (серия, номер, кем и когда выдан)

- Адрес прописки

- Адрес фактического проживания (если не совпадает с пропиской)

- Контактный номер телефона

Нужно попросить телеграфиста проверить паспортные данные и заверить вашу подпись:

Паспортные данные и собственноручную подпись Иванова Петра Сидоровича удостоверяю. Начальник 1 отделения связи Иванова.

Данные о ваших кредитах вы можете скачать на сайте или забрать в отделении бюро, заказать доставку курьером или заказным письмом. От способа зависит скорость получения сведений и стоимость их предоставления.

Способы проверки кредитной истории

Есть несколько путей, позволяющих проверить кредитную историю. Следуя им, можно беспрепятственно получить необходимые сведения.

Прямое обращение в БКИ

Если гражданин знает, где находится его кредитная история, то стоит сразу обращаться в нужное бюро. Существует несколько способов сделать это:

- Лично посетить отделение БКИ.

- Отправить письмо на адрес бюро кредитных историй.

- В онлайн-режиме, если в БКИ это предусмотрено.

Бюро кредитных историй обладает сведениями о заёмщиках. Также формирует кредитный отчёт по запросу физических и юридических лиц.

Офисы банков-агентов бюро кредитных историй

Выяснить требуемую информацию можно в одном из банков-агентов. Среди наиболее крупных организаций можно выделить: Почта Банк, Бинбанк, ВТБ и другие. Наличие такой услуги уточняется уже в отделении.

Чтобы взять кредитную историю, нужно в отделении банка-агента подать соответствующее заявление. Подготовка этого документа занимает около 15 минут. В отличие от бюро, в банках-агентах эта услуга платная. Её стоимость варьируется от 800 до 1300 рублей. Нотариальное заявление в таком случае не требуется.

Интернет-банки

В 21 веке можно проверить кредитную историю онлайн. Для этого нужно заказать кредитный отчёт через интернет-банки кредитно-финансовых организаций.

В число позволяющих это сделать банков входят Бинбанк и Сбербанк. Чтобы получить информацию по кредитной истории через Сбербанк-Онлайн, нужно авторизоваться на сайте и перейти в раздел «Прочее». Там выбрать пункт «Кредитная история», а затем нажать «Проверить кредитную историю». Услуга стоит 580 рублей. Оплата осуществляется с карты Сбербанка.

В случае с Бинбанком, процесс практически не отличается от вышеописанного. Также следует помнить, что банки сотрудничают с разными бюро кредитных историй: Сбербанк с ОКБ, Бинбанк – НБКИ.

Салоны «Евросети»

Проверка кредитной истории по паспорту – услуга, оказываемая в «Евросети». Сделать это можно в любом салоне, обратившись к обслуживающему персоналу. Для проверки понадобится только паспорт. Цена услуги – 990 рублей.

Сервис АКРИН (Агентство кредитной информации)

К сервисам, позволяющим узнать кредитную историю не выходя из дома, относится АКРИН. Он является официальным представителем Национального Бюро Кредитных Историй.

Чтобы получить необходимые данные, нужно зарегистрироваться на сайте akrin.ru, после чего пройти верификацию. Информация по кредитной истории находится в личном кабинете, куда есть доступ только у владельца аккаунта. При возникновении вопросов можно позвонить или написать в службу поддержки.

Сервис оценят те, кто следит за своей кредитной историей. Здесь можно оптом купить несколько проверок со скидкой. А получение краткой выписки из НБКИ обойдётся всего в 60 рублей. К тому же, широкий выбор способов оплаты делает АКРИН ещё удобнее.

Сервисы оценки кредитной истории

Такие сервисы в последнее время становятся очень популярны. С их помощью за короткий промежуток времени можно получить мини-выписку по кредитной истории. В ней находится информация о рейтинге заёмщика и другие важные сведения (например, о просрочке). Правда, более подробная информация сервисами не предоставляется.

Плюсы услуги заключаются в скорости получения выписки и небольшой стоимости (около 300 рублей). Самые популярные сервисы: Мой Рейтинг, MoneyMan, ЗБКИ.

Что такое код субъекта кредитной истории и для чего он служит

Это некий идентификатор, состоящий из произвольного числа цифр и букв, который позволяет быстро разыскать, в каком именно из многочисленных БКИ находится финансовая история клиента. Уже потом служба безопасности адресно запрашивает сведения, и на их основе менеджер решает, выдавать или нет кредит.

Для гражданина польза в знании своего кода кредитной истории тоже имеется, и немалая. Так, он может:

- изменять или удалять код в режиме реального времени прямо на сайте Центробанка;

- формировать дополнительные идентификаторы, которые помогут защитить кредитную историю от несанкционированного доступа со стороны определенных людей или организаций;

- запрашивать в режиме онлайн сведения о себе на сайте Национального бюро КИ.

В первый раз код формируется при заключении договора займа или кредитования в банке. Если вы ранее никогда не брали кредит или не указывали в документах некую «секретную комбинацию» или «кодовое слово», то этого идентификатора у вас, скорее всего, нет. Произвольно финансовая организация не имеет права присваивать код к договору, но она могла это сделать с вашего согласия.

То, как выглядит код, регламентировано Указанием Центрального Банка от 31 августа 2005 №1610-У. Обычно это шифр из нескольких букв и цифр. Примеры:

- 2015ИВАНОВА;

- АЛЕКСАНДР21051985;

- UFO123.

Эксперты советуют использовать цифры и буквы латинского алфавита, хотя возможны и кириллические знаки. Однако из-за некорректной работы сайта ЦБ могут возникнуть проблемы со славянскими буквами. Так что лучше обезопаситься.

Часто возникающие вопросы

Относительно использования кода у людей возникает множество вопросов, среди которых есть два, наиболее часто встречающиеся. Рассмотрим самые распространенные из них.

Вопрос №1. Что такое дополнительный ККИС и для чего используется?

Создавать дополнительный код — право каждого клиента. Для этой цели существует специальный сервис на сайте Центробанка Российской Федерации. Чтобы создать дополнительный шифр, нужно будет указать основной, который присвоен заемщику.

Дополнительный код обычно создают для предоставления временного доступа к информации о своей кредитной истории на определенный срок. Действие дополнительного шифра распространяется на 30-дневный срок с момента отправки данных на сайте ЦБ.

Вопрос №2. Где искать код в тексте кредитного договора?

Если банк включил информацию о присвоенном коде в текст соглашения с клиентом, то она может быть размещена в одном из мест документа:

- в отдельном приложении к документу, предназначенном для размещения личной информации заемщика;

- на первой странице соглашения вверху справа;

- полностью отсутствовать.

Не каждая банковская структура указывает в тексте договора ККИС, так как законодательство напрямую не обязывает кредиторов это делать. Если код не указан в соглашении, для того, чтобы его узнать, придется действовать по ранее описанным инструкциям.

Как формируется КИ

Что это такое, КИ? Образно выражаясь — это репутация клиента банка в финансовом мире. На основании ее решается вопрос о выдаче ссуды и условиях ее получения. Фактически она представляет собой полную картину платежеспособности клиента кредитной организации: видах и суммах кредитов, поручителях, своевременности погашения платежей и т.п.

Досье с КИ физического лица состоит из:

- титула;

- основной части;

- дополнительной (закрытой) части;

- информации о неполученных кредитах.

В титуле содержится:

- ФИО субъекта КИ;

- данные документов, подтверждающих личность (паспорт, водительские права, удостоверение сотрудника силовых ведомств);

- ИНН;

- СНИЛС.

Основная часть накапливает данные о заключенных кредитных договорах:

- полная информация о кредиторе;

- виды и суммы ссуд;

- проценты по займам;

- поручители и созаемщики (если имеются);

- порядок погашения;

- просрочки платежей;

- наложенные штрафы и пени;

- иски в суд и решения по ним;

- все изменения и дополнения в договорах.

Закрытая часть содержит сведения о просмотрах досье кредиторами и самим субъектом. Включает данные юридических и физических лиц, даты запросов. Доступ к ней имеется только у хозяина КИ. Просмотр третьими лицами возможен только по постановлению прокуратуры или решению суда.

В информационной части хранятся все сведения о невыданных кредитах. Здесь и отказы банков, и срывы сделок по вине заявителя. Досье формируется на основании информации, представляемой кредитными организациями.