Ипотека без первоначального взноса

Содержание:

- Основные способы получения ипотеки без первого взноса

- Необходимые документы для покупки дома в кредит и этапы оформления

- Как получить ипотечный кредит без первоначального взноса?

- Какие банки одобряют заявки на рефинансирование?

- Ипотека без первоначального взноса — известные способы получения

- Что такое первоначальный взнос по ипотеке и для чего он нужен

- Отделения и филиалы банков, предоставляющих услугу в Ногинске

- Помощник

- Вопросы и ответы

- Выберите ипотеку

- Что потребуется при оформлении ипотеки

- Советы при выборе ипотеки от экспертов

- Особенности ипотеки без первого взноса

- Какие ситуации мы разрешаем?

- Зачем нужен первый взнос?

- Льготы от государства

Основные способы получения ипотеки без первого взноса

В каких случаях первый взнос не требуется?

Кредит под залог недвижимости.

Выдача ипотечного кредита при отсутствии первоначального взноса у заёмщика — рискованный шаг для банка, что покрывается требованием в дополнительном обеспечении. Чаще всего это залог имеющейся у заёмщика квартиры, что выступает качестве первого взноса и есть гарантией возврата кредита.

Чтобы банк одобрил такую сделку, как и заёмщик, так и недвижимость, должны соответствовать ряду требований и условий.

Если требования банка будут удовлетворены, то дальнейшие шаги получения кредита следующие:

- подготовить документы о заёмщике,

- документы о поручителях,

- оценка и подготовка документов на недвижимость,

- заключение договора ипотечного страхования,

- заключение кредитного договора,

- регистрация договора залога (ипотека)

И лишь после всего этого банк выдаст кредит.

Ипотечные программы различных банков

Рассмотренные выше кредиты считаются ипотечными, но, в сущности, они являются потребительскими кредитами с залогом недвижимости заёмщика в пользу банка. Юридически это тоже ипотека. На рынке представлены аналогичные потребительские кредиты.

Материнский капитал и другие государственные сертификаты для оплаты первого взноса.

Для уплаты первоначального взноса могут послужить средства материнского капитала, а также военный сертификат и другие государственные жилищные сертификаты.

Желательно, конечно, если заемщик увеличит размер первоначального взноса, добавив к сертификату собственные накопления, это будет гарантией для банка. Также это позволит выбрать жилье получше или заключить договор на более выгодных для себя условиях.

Использование материнского капитала достаточно популярный способ среди семей с двумя детьми для погашения первоначального взноса или части основного долга без привлечения собственных средств. Естественно, это возможно при условии, что сумма материнского капитала равна или больше необходимого первоначального взноса.

В 2015 году был увеличен размер материнского капитала до 453026 рублей, а это позволит оплатить, например, 20%-й первоначальный взнос по ипотеке с государственной поддержкой для квартиры стоимостью чуть более 2 млн. рублей.

Банковские учреждения, работающие с материнским капиталом и военной ипотекой:

- Сбербанк,

- ВТБ24,

- ДельтаКредит банк,

- Связь-Банк (Кредитный продукт «Твоя ипотека»),

- Россельхозбанк,

- Транскапиталбанк (программа «Материнский капитал»),

- Камский Коммерческий Банк

- и другие.

Необходимые документы для покупки дома в кредит и этапы оформления

Любой кредит или ипотека предполагает ряд документов, которые необходимы для оформления продукта:

- паспорта (заемщика, созаемщиков или поручителей);

- справка от работодателя с указанием дохода и срока работы на данном предприятии;

- копии трудовой книжки, заверенные;

- в случае ипотеки нужны документы на приобретаемое имущество;

- документы на залоговое имущество, если кредит оформляется с залогом.

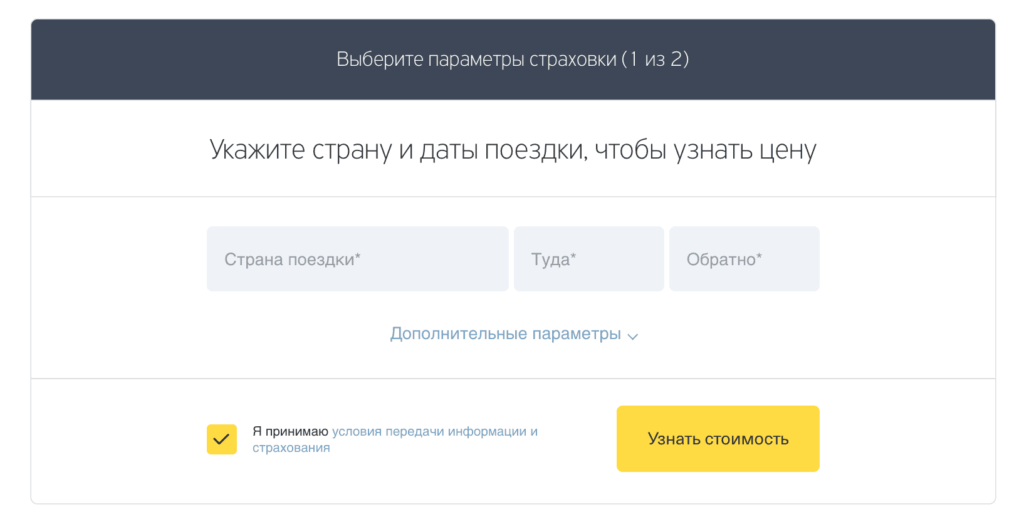

Сегодня процедура подачи заявки и принятия решения по кредитам максимально упрощена. Это можно сделать из дома на сайте банка. Нужно сначала рассчитать кредит в специальном калькуляторе и подать заявку, заполнив все необходимые поля. Принятие решения обычно занимает от 1 до 3 суток.

Подводя итоги, можно сделать следующие выводы:

- Самый выгодный вариант займа на приобретение дома – ипотека. В большинстве случаев она выдается под самый низкий процент, на срок до 30 лет и с первоначальным взносом.

- Государственные программы поддержки семей и военных позволяют исключить первоначальный взнос, заменить его материнским капиталом, или получить на него средства от государства, в случае военной ипотеки.

- Целевой кредит можно оформлять без первоначального взноса, но процент будет выше, зато деньги заемщик получить наличными на руки.

Как получить ипотечный кредит без первоначального взноса?

Скажем сразу – в рамках стандартных условий взять дом в кредит без первоначального взноса никак не получится, но – есть обходные пути и варианты:

Как видите, есть немало вариантов, как взять кредит на квартиру без первоначального взноса. Какой из них выгоднее и как лучше реализовать схему – расскажем далее.

Вариант 1: Оформляем потребительский кредит

Связка потребительского кредита и ипотеки – наиболее распространенная схема получения кредит на недвижимость без первоначального взноса. Фактически, вы оформляете 2 кредита – потребительский (на первый взнос) и ипотеку, и платите 2 ежемесячных взноса.

Что ж, иметь 2 кредита одновременно никто не запрещает, если вашей заработной платы хватает для погашения всех обязательств и не превышен допустимый процент кредитной нагрузки!

Кредитная нагрузка = не более 50% от заработной платы!

Например: ваша зарплата 50000 рублей. Ипотечный взнос 20000. Допустимая кредитная нагрузка – половина зарплаты, то есть 25000, соответственно есть свободный лимит нагрузки в 5000 рублей, который можно израсходовать на погашение потребительского займа на стартовый взнос.

Важно: соблюдение очередности оформления! Сначала – ипотека!

Итак, схема ясна, но остаются вопросы: что оформлять раньше – ипотеку или потреб кредит? В первую очередь, вам необходимо получить одобрение по ипотеке! Потому что: банк будет тщательно оценивать все имеющиеся обязательства, и наличие потребительского кредита может стать поводом для отказа. И вообще – к чему вам потреб кредит, если ипотеку могут и не одобрить?

На нашем сервисе вы сможете подать заявку на любой вид кредитования в онлайн режиме!

Вариант 2: Залоговый кредит вместо ипотеки

Если у вас в собственности есть иная недвижимость, вы можете получить кредит на покупку дома в банке без первоначального взноса – под залог другой квартиры/дома.

Схема имеет нюанс в виде стоимости имеющейся и приобретаемой недвижимости. Например, под квартиру стоимостью 2 млн. рублей, банк предоставит ссуду максимум на 1,5-1,6 млн.

Вариант 3: Материнский капитал в первый взнос

Ряд госбанков, вовлеченных в программу предоставления ипотечных кредитов с применением материнского капитала, готовы принять сертификат в качестве первоначального взноса. Самый распространенный пример – Сбербанк, ВТБ.

Вариант 4: Социальная ипотека

Для определенных категорий граждан доступно ипотечное кредитование без первоначального взноса, но для участия в такой программе придется приложить немало усилий. Военным необходимо несколько лет отчислять часть доходов в НИС, нуждающимся семьям – доказывать свою нужду, получать статус «малоимущей семьи», подходить под все условия. Не будем останавливаться на этом пункте подробно, поскольку он предполагает слишком длительную «подготовку» к получению ипотеки без первого взноса.

Вариант 5: Акции от банков и застройщиков

Из специальной подборки нашего сервиса вы сможете узнать — какие банки дают ипотечный кредит без первоначального взноса. Подробности акции следует изучить внимательно! Они ограничены определенными жилыми объектами!

Банки, выдающие ипотечные кредиты без первоначального взноса, сотрудничают с застройщиками, которым интересна срочная реализация квартир в новых жилых комплексах. Застройщики сами компенсируют банку возможные риски по схеме «откат».

Возможен подвох: обязательно сравните цену на квартиру в комплексе «в кредит без первого взноса» и «в ипотеку» — эти 2 суммы могут отличаться как раз на величину отката.

Вариант 6: Завышение цены

Принцип данной схемы состоит в получении отчета об оценке по завышенной стоимости. К примеру, вы находите квартиру в престижном районе, но без ремонта, которую хозяин продает по сниженной цене. Вы договариваетесь с продавцом на схему завышения стоимости. Которая предполагает написание 2 расписок:

- О том, что вы передали продавцу первый взнос наличными;

- О том, что продавец вернул вам первый взнос (это подстраховка для продавца).

Остается передать в банк расписку продавца и получить кредит на реальную стоимость квартиры. Схема нелегальная, но используется повсеместно

Важно в этом случае найти квартиру по низкой цене и договориться с оценщиками.

Вариант 7: Кредит на недострой (от застройщика)

На сегодняшний день этот способ доживает последние дни: слишком много заёмщиков стали жертвами обстоятельств и лишь единицы готовы вкладываться в недостроенные объекты. Мы не рекомендуем рисковать, доверяя своё будущее неизвестности – лучше собственность в руках, чем на бумаге.

Какие банки одобряют заявки на рефинансирование?

Стоит признать, что услуга переоформления действующих долгов на более выгодные условия — более чем правильное решение. Однако нужно помнить о необходимости подтверждения своих доходов и об обязательном наличии официальной занятости. Такие условия являются обязательными для многих банковских компаний.

Можно ли найти кредитора, который не требует подтверждения платежеспособности? Существует ряд финансовых компаний, которые перекредитуют клиентов без подтверждения доходов. Среди них:

- «Московский Кредитный Банк» рефинансирует долги со ставкой от 10,9% годовых. Максимальная сумма кредита — 3 миллиона рублей, погашать его можно в течение 15 лет. Важный нюанс — единовременная комиссия в размере 1,75% от величины займа;

- «Россельхозбанк». Владельцы банковских карт могут не подтверждать свои доходы, они рефинансируют в банке кредит на срок до 60 месяцев с процентной ставкой от 11 до 13%. По условиям банка необходимо предоставить обеспечение в виде имущества или поручителя;

- «Сбербанк» может рефинансировать до 3 млн. рублей на срок до 60 месяцев с предложенной ставкой от 11,5 до 12,5% в год. Потенциальный заемщик может не приносить справку о доходах, если он нуждается в займе, который равен текущей задолженности;

- «СМП Банк». Компания предлагает перекредитовать займ со ставкой до 13% в год. Максимально возможный займ не превышает 1 000 000 рублей. Долг можно погашать максимум 84 месяца. Страховка не требуется;

- В «Почта Банке» можно оформить целевой кредит на сумму до 1 миллиона рублей со ставкой 12,9%, направив полученные средства на перекредитование. Вернуть займ нужно за 5 лет;

- «Уралсиб» рефинансирует долги со ставкой 14% в год. Выдаст максимум 250 тысяч рублей на срок — 7 лет;

- «Азиатско-Тихоокеанский Банк» может предложить максимум 700 000 рублей на срок до 60 месяцев с фиксированной ставкой в диапазоне от 15 до 24,6 процентов в год.

Если говорить о банке «», то здесь возможность перекредитования без справки о доходах может получить только зарплатный клиент. Остальные заемщики должны подтвердить трудоустройство и платежеспособность.

В целом, заемщики могут рефинансировать долги даже с очень низким официальным доходом. Но для этого придется расплачиваться высокими процентами.

Ипотека без первоначального взноса — известные способы получения

Даже если банки и не любят выдавать ипотеку без первоначального взноса, существует несколько способов взять жилищный кредит без него.

Способ 1. Льготная ипотека

В России действуют специальные льготные госпрограммы ипотечного кредитования. Ими могут воспользоваться граждане, которые относятся к одной из незащищенных категорий, нуждающиеся в улучшении жилищных условий.

Такими категориями могут быть молодые семьи, молодые одинокие родители, военнослужащие и т.д. Социальная ипотека обычно доступна гражданам младше 35 лет. Для участия в одной из таких программ нужно подать заявление в местные органы власти или соцзащиты. Если заявка одобрена, человека или семью ставят в очередь на получение специальной субсидии от государства.

Способ 2. Военная ипотека

Правила военной ипотеки таковы, что самостоятельно накапливать на первоначальный взнос военнослужащему не нужно. За всех вступивших в программу деньги вносит государство в лице Министерства обороны. Это касается не только первоначального взноса, но и последующих обязательных платежей.

Разумеется, на квартиру, купленную в рамках военной ипотеки, действуют серьезные обременения. Залог фактически получается двойным — его накладывает и банк, и само государство. Как-либо распоряжаться своей недвижимостью будет очень тяжело, в квартире можно только жить.

Способ 3. Ипотека с использованием маткапитала

Самое популярное направление использования материнского капитала в России — улучшение жилищных условий. Сертификат можно использовать при получении ипотечного кредита или для погашения уже имеющейся задолженности по ипотеке. Причем для этого не нужно ждать, пока ребенку исполнится три года.

Использовать маткапитал можно и как первоначальный взнос по жилищному кредиту, на это соглашаются многие российские банки. Чтобы взять ипотеку под маткапитал, нужно следовать такому алгоритму:

- Найти подходящую квартиру в новостройке или на вторичном рынке.

- Получить одобрение на сделку в ПФР.

- Подобрать подходящий банк и ипотечную программу.

- Подать заявку на ипотеку.

- Подписать договор.

- Внести первый взнос сертификатом на маткапитал.

- Оформить жилье в собственность.

- Зарегистрировать в Росреестре обременение.

Вас заинтересует: Ипотека с маткапиталом — как использовать сертификат в качестве первоначального взноса

Способ 4. Акции банков

Банков в России достаточно много, и они активно борются за клиентов. Особенно агрессивную политику приходится вести небольшим финансовым учреждениям, которые завоевывают свою долю рынка. Один из инструментов — акции и спецпредложения.

Вполне реально встретить акцию, в рамках которой банк предлагает получить ипотеку без первоначального взноса. Как правило, это совместные акции банков и застройщиков, так что квартира будет только в конкретной новостройке.

Способ 5. Ипотека с залогом

Если у заемщика уже есть какая-либо ликвидная недвижимость в собственности — ее можно использовать в качестве залога при оформлении ипотеки. В таком случае первоначальный взнос также может быть не обязательным.

При этом нужно помнить о рисках и тщательно взвешивать свою платежеспособность. При серьезных нарушениях и просрочках банк может забрать залоговую недвижимость.

Способ 6. Дополнительное обеспечение

Дополнительным обеспечением называется залог любого ценного имущества. Не обязательно какой-либо недвижимости, как в предыдущем случае. Таким имуществом может быть:

- автомобиль;

- земельный участок;

- ценные бумаги;

- драгметаллы.

Подойдет любой высоколиквидный доходный актив. Сомнительное с этой точки зрения имущество банки не примут — специалисты кредитных организаций умеют хорошо оценивать степень ликвидности любого имущества.

Способ 7. Потребительский кредит для первоначального взноса

Способ не очень хороший и выгодный, но вполне работающий. А главное — подходящий большинству заемщиков, у которых нет денег на первый взнос по ипотеке.

Главный минус этого способа очевиден — переплата за квартиру получается огромной. А первые несколько лет нужно будет отдавать довольно большую сумму на обязательные платежи по всем кредитам. Существует риск не справиться с этими платежами. Стоит подумать и о своем нервном состоянии и взаимоотношениях в семье, которые могут испортиться на фоне такой финансовой нагрузки.

Вас заинтересует: Кредиты наличными только по паспорту в 2020 году

Что такое первоначальный взнос по ипотеке и для чего он нужен

Первоначальный взнос — это часть стоимости приобретаемого жилья. Возможность внести некоторую сумму при покупке квартиры или дома обязательно обговаривается заранее. Обычно предусматривается первоначальный взнос 10 процентов или больше, сколько предусматривает ипотека, банки решают этот вопрос в рамках различных программ. Это так называемая ипотека с минимальным первоначальным взносом.

Практикуется внесение от 10 до 30 процентов, но цифра по договоренности может увеличиваться или приближаться к нулю. То есть ипотека на готовое жилье без первоначального взноса вполне реальна.

Вспомним, что такое ипотека и первоначальный взнос. Под ипотечным кредитованием понимается кредит, который выдает банк на покупку вами жилья. Поскольку это, чаще всего, солидная сумма — она выдается под залог жилья. Это может быть как имеющаяся в собственности квартира или дом, так и та, что вы покупаете в кредит.

Требования банка выплатить первоначальный взнос преследует несколько целей:

- свидетельство серьезности намерений заемщика;

- гарантия платежеспособности клиента банка;

- делает переплату по кредиту меньше;

- уменьшение размера кредита.

Чаще всего первоначальный взнос уплачивается в размере 20% Это одна пятая общей суммы кредита, что не так уж и мало. Клиент, который внес такую сумму, вряд ли по собственной воле будет нарушать условия договора. В некоторых банках нет обязательного первоначального взноса. Это значит, что платежеспособность клиента проверяется другими способами. Например, плюсом является наличие счета в этом банке.

Первоначальный взнос придает жилью высокую ликвидность. Если заемщик не сможет оплатить ипотечный кредит, то банк вынужден будет реализовать квартиру или дом. Цены на недвижимость не всегда предсказуемы, возможно, что они понизятся, и тогда банк может потерять часть своих средств. Сумма, уплаченная заемщиком, может значительно снизить эти риски.

Отделения и филиалы банков, предоставляющих услугу в Ногинске

-

- Дополнительный офис «Ногинск»

-

Ногинск, улица Советская, 64

- Время работы:

- Пн.—Пт.: 10:00—19:00

-

- Доп.офис №9040/01516

-

Ногинск, улица 3-го Интернационала, 4

-

8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 19:00Вт.:с 09:00 до 19:00Ср.:с 09:00 до 19:00Чт.:с 09:00 до 19:00Пт.:с 09:00 до 19:00Сб.:с 09:00 до 16:00

-

- Дополнительный офис «Ногинский» Филиала «Центральный» Банка ВТБ (ПАО)

-

Ногинск, улица Рогожская, 64

-

8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00, технический перерыв в кассе: 14.15-15.00Сб.: 10:00—17:00, технический перерыв в кассе: 13.00-13.45

-

- Дополнительный офис Ногинск

-

Ногинск, мкр. Ногинск-5, улица Рогожская, 85

-

+7 495 644-02-25, 8 800 200-02-90

- Время работы:

- понедельник – пятница c 09-30 до 17-00 (без перерыва)

-

- Ногинск

-

Московская область, Богородский городской округ, Ногинск, Трудовая улица, 4А

-

8 800 100-07-01

- Время работы:

-

с Пн по Пт 09:30-20:00

послед раб день 09:30-17:00

предпразд 09:30-19:00Сб 09:30-17:00

послед раб день 09:30-14:00

предпразд 09:30-16:00Вс выходной

Помощник

Иван Блинов Автор Выберу.ру, ivanblinov@vbr.ru Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

Испокон веков мы жили в деревянных домах, и с все более активным развитием технологий и урбанизацией многие городские жители стремятся «вернуться к истокам». Экологически чистое жилье из бруса или оцилиндрованного бревна вернуло свою популярность среди граждан.

Однако не так-то и просто переехать из квартиры. Строительство деревянного дома обходится ничуть не дешевле покупки готовой постройки или квартиры. Однако государство старается поддержать инициативу граждан. Поэтому была разработана программа по кредитованию строительства и покупки деревянного жилья. Изначально предполагалось, что она будет завершена еще в 2018 году. Однако популярность предложения превзошла все ожидания, и программу продлили до 2020 года.

В 2021 году жители могут приобрести в кредит:

- Деревянные дома,

- Квартиры в строениях из дерева.

Нужно учесть, что кредит имеет несколько особенностей, которые подразумевают дополнительные условия и требования, выдвигаемые банком – и не только самому клиенту. Так, у подрядчика должна быть лицензия и другие документы, которые разрешают строительство жилья с использованием древесных материалов, а годовая выручка – более 200 млн рублей

Другое важное условие – наличие партнерских отношений с кредитором, к которому обратился заемщик

Само сооружение также должно соответствовать целому ряду требований:

- Материал для постройки дома – прочные и крепкие сорта древесины в виде цельного или клееного бруса, панелей из массива, ламелей;

- Фундамент дома – капитальный, с заглублением;

- Возраст готового дома не должен превышать 10-15 лет;

- Универсальная сезонность постройки;

- Земельный участок принадлежит заемщику или его родственнику и оформлен должным образом;

- Пожарная безопасность отвечает всем законодательным актам;

- И так далее.

Ознакомиться со всеми требованиями мы рекомендуем в банке. А выбрать выгодную программу поможет Выберу.ру. На нашем портале собраны все предложения по ипотеке на деревянный дом. Оцените процентные ставки, суммы и сроки нескольких банков сразу за несколько минут и рассчитайте примерный график выплат, используя онлайн-калькулятор.

Вопросы и ответы

Что такое «деревянная ипотека»?

Льготную программу для приобретения готовых домов из дерева называют «деревянной ипотекой». Действует она до конца 2021 года. Общая сумма кредитных средств не должна превышать 3,5 млн рублей, а размер ставки – 10-12%.

Какие банки дают ипотеку на деревянный дом?

Ипотеку для приобретения заводских домов из дерева сегодня выдают многие банки. Например, Россельхозбанк, Уралсиб, Русский стандарт. Список участников программы и их условия вы можете найти на Выберу.ру.

Как получить такую ипотеку?

Заемщик обращается в банк. В случае одобрения заявки нужно подготовить документы на дом и залоговое имущество. После оплаты первоначального взноса договор ипотеки регистрируется в ЕГРН, затем сумму перечисляют на счет застройщика.

Задайте свой вопрос

Выберите ипотеку

На строительство дома Ипотечный кредит на квартиру Под залог имущества в 2021 году

Ипотека на покупку комнаты Соц. ипотека Ипотека для многодетных семей

Кредитование по двум документам На коммерческую недвижимость

Что потребуется при оформлении ипотеки

Чтобы оформить кредит на жильё, заемщик должен соответствовать требованиям банка и собрать внушительный пакет документов. Условия выдачи отличаются в зависимости от выбранного банка. Например, одни выдают денежные средства только при наличии российского гражданства, а в других взять ипотеку могут и иностранные граждане.

В целом перечень требований к заемщику сводится к следующим характеристикам:

-

Возраст клиента – от 21 года до 75 лет на момент погашения. Некоторые банки могут снизить нижнюю границу до 18 лет.

-

Наличие постоянной регистрации на территории РФ. При этом приобретаемый объект может находиться в другом регионе.

-

Платежеспособность. Обязательно наличие официального дохода в достаточном размере для погашения ипотеки и других обязательств клиента. Платежеспособность подтверждается справкой по форме 2-НДФЛ или выпиской по счету, если вы получаете заработную плату на карту того банка, где оформляется ипотека. Общая сумма ежемесячных платежей не должна превышать 40% от дохода. При необходимости повышения уровня платежеспособности можно привлечь созаемщиков.

-

Трудовой стаж. Как правило, чтобы получить кредит на жильё, заемщик должен отработать на текущем месте не менее 6 месяцев и иметь общий стаж не менее 1 года за последние 5 лет. Срок занятости подтверждается копией трудовой книжки, заверенной работодателем. Если клиент получает заработную плату на карту банка-кредитора, то в этом случае достаточно 3-х зачислений, то есть нужно отработать всего 3 полных месяца (подтверждающие документы не потребуются).

-

Кредитная история. Клиенты с положительной репутацией могут рассчитывать на одобрение заявки под сниженные процентные ставки. Если кредитная история испорчена, то вам придется столкнуться с отказом банка. В этом случае помощь в получении ипотеки могут оказать ипотечные брокеры, которые подберут кредитора с максимально лояльными условиями.

-

Наличие первоначального взноса. С учетом выбранной ипотечной программы он может составлять от 10 до 50% от стоимости жилья.

Если в сделке участвуют созаемщики, то к каждому из них предъявляются аналогичные требования. Супруги выступают созаемщиками в обязательном порядке даже при отсутствии дохода и постоянного места работы.

Для получения ипотеки определенные требования касаются и приобретаемого имущества. Жилье оценивается с точки зрения материалов, при помощи которых выполнялось его строительство, наличия инфраструктуры, коммуникаций, подъездных путей, территориального расположения. На основании всех этих факторов определяется степень ликвидности объекта недвижимости и возможность передачи его в залог. Также оформление ипотечного кредита потребует предоставления документов на приобретаемую недвижимость, а именно:

-

проект договора купли-продажи;

-

кадастровый паспорт;

-

документы, подтверждающие право собственности на готовое жилье;

-

отчет об оценке.

Если приобретается недвижимость на этапе строительства, то необходимо собрать пакет разрешительных документов от застройщика.

Советы при выборе ипотеки от экспертов

Ликбез

Некогда популярная валютная ипотека в последние годы существенно сдала позиции. Можно ли сегодня получить ипотечный кредит в иностранной валюте и какие требования при этом могут применяться к заёмщику?

Злободневное

Процедура оформления ипотечного займа во многом сложнее, чем получение потребительского кредита. Разберёмся какие шаги предстоит пройти заёмщику на пути к собственному жилью и какие документы понадобятся на каждом этапе совершения сделки.

Ликбез

Предугадать, с какими сложностями придётся столкнуться заёмщику на протяжении выплаты ипотечного кредита, практически невозможно. Одним из возможных вариантов решения проблемы является реструктуризация ипотеки. Что это такое и как работает – рассмотрим в статье.

Злободневное

Закладная на квартиру

по ипотеке

Закладная – это специальный документ, удостоверяющий залог имущества

Рассмотрим для чего нужна закладная, кто должен заниматься оформлением столь важной бумаги и какие права получает кредитор-залогодержатель?

Дельные советы

Выбор банка для оформления ипотечного кредита – непростая задача даже для опытных заёмщиков

На какие критерии стоит обращать внимание в первую очередь и как грамотно оценить собственные возможности, чтобы процесс получения и выплаты ипотеки был максимально комфортным?

Ликбез

Далеко не все заёмщики, выплачивающие ипотечные займы, знают о возможности частично компенсировать затраты по уплате процентов. Такое право гарантирует Налоговый кодекс РФ в рамках имущественного налогового вычета

Рассмотрим, куда обращаться и какие документы потребуются для реализации этого права.

Подводные камни

Необходимость продать недвижимость в ипотеке может появиться в связи с ухудшением финансового состояния заёмщика или по другим причинам

Но независимо от мотивов, которыми руководствуется продавец, возникают два вопроса: можно ли продать жилье, находящееся в залоге, и если да, то как это сделать?

Злободневное

Налоговый вычет

при покупке квартиры в ипотеку

Каждый покупатель недвижимости имеет право один раз в жизни использовать имущественный налоговый вычет для возврата части понесённых расходов. Если квартира приобретена в ипотеку, то компенсировать можно и уплаченные проценты. Рассмотрим наиболее важные нюансы получения вычета и процедуру его оформления.

Дельные советы

Переводы денежных средств осуществляются в разных формах: по аккредитивам, инкассовым поручениям, чеками. А первое место в объёме документов, на основании которых производятся эти операции, занимают платёжные поручения (платёжки).

Злободневное

Как работают коллекторы с должниками

Развитие банковской системы в России привело к появлению структур, о существование которых раньше никто не догадывался, кроме узкого круга посвящённых. Одной из таких структур стали коллекторы (коллекторские агентства), специализирующиеся на внесудебном взыскании задолженности.

Еще почитать

Особенности ипотеки без первого взноса

Ипотека без первоначального взноса в 2018 году стала очень популярна. Раньше даже самая солидная кредитная организация на вопрос: есть ли ипотека без первоначального взноса в их банке, вряд ли могла ответить утвердительно на этот вопрос. Сейчас покупкой квартиры в кредит без первого взноса никого не удивишь

Если для банка первоначальный взнос — это и подтверждение платежеспособности клиента и гарантия его серьезных намерений, то для заемщика зачастую такие условия являются неприемлемыми. Купить квартиру без первого взноса в ипотеку хотят многие.

Конечно, когда банк выдает кредит на квартиру без первоначального взноса, то возможность рисков увеличивается именно по этой причине. Но с другой стороны, повышение процентов и увеличение количества заемщиков служит неплохой основой стабильности банка.

Взять ипотечный кредит без первоначального взноса можно со следующими условиями:

- Придется платить более высокий процент по кредиту.

- Проверка документов, которые подает заявитель на ипотеку. Если банк не требует первоначального взноса, значит сотрудник банка строже подойдет к проверке документов, особенно тех, которые касаются финансовой стороны вопроса. Будет проверен не только размер зарплаты, но и стабильность предприятия или организации, в которой работает потенциальный заемщик.

- Страховка. Если страхование предмета залога, то есть жилья, — обязательная часть ипотечного кредитования, то личное страхование по закону необязательно. В случае ипотеки без взноса, банк настаивает на страховке жизни и здоровья. В случае отказа, банк повышает процент по кредиту (приблизительно на 1%-2%). Ипотека без первоначального взноса не бесплатна.

Не забываем, что банк защищает свои финансовые интересы и тем, у кого нет денег на внесение первоначального взноса придется оплатить все риски самостоятельно. Например, личное страхование в случае программы «Ипотека без взноса». Если человек серьезно заболел и продолжительное время не мог работать, то личная страховка жизни и здоровья поможет в этом случае обойтись без пропусков платежей и покроет часть долга.

Какие ситуации мы разрешаем?

|

Проблема |

Чем мы можем помочь? |

|---|---|

|

Плохая кредитная история |

Наша компания тесно сотрудничает со многими столичными банками. Мы индивидуально анализируем ситуацию по кредитной истории и оказываем помощь в одобрении ипотеки при любых проблемах клиента, будь то просрочки по кредитам или кредитным картам. |

|

Нет первоначального взноса |

В большинстве случаев нам удается договориться с банком-партнером и уменьшить первоначальный взнос от 15–20 %, обычно запрашиваемых банком. |

|

Работодатель не отвечает требованиям банка |

Мы подбираем банк согласно финансовому положению заемщика. Мы имеем возможность согласовывать заявки клиентов при наличии негативной информации в отношении компании-работодателя (задолженности перед ПФР, ФНС, ФССП). |

|

Нет подтвержденного официального дохода |

При оказании помощи в получении ипотеки наши специалисты проводят анализ банковских программ и выбирают то финансовое учреждение, которое выдвигает минимальные требования. |

|

Некорректный сбор персональных данных |

Если в процессе заполнения анкеты менеджер банка неверно записал ваши персональные данные, это может стать поводом к отказу в кредите. Сотрудники «ЛионКредит» правильно соберут информацию, подадут заявку и предоставят официальное разрешение банка с согласованием даты выхода на сделку. |

Зачем нужен первый взнос?

Наличие стартового капитала необходимо, как гарантия платежеспособности клиента (так это преподносят банки). На самом деле, эти 15-20% окупают расходы кредитора на случай, если вы не сможете платить кредит, и имущество придется реализовать, а также – подстраховывают на случай падения стоимости залоговой недвижимости

Обратите внимание, что и при оформлении залогового кредита, организации дают на руки не полную стоимость заложенной квартиры, а на 20-30% меньше – это те же «расходы на риски».

Большинство ипотечных программ предусматривают стартовый взнос в размере 15-20% за квартиры и 20-30% на дома, коттеджи, таунхаусы.

Льготы от государства

Вариант подойдет для отдельных категорий граждан. Причем свои программы есть в разных регионах. Абсолютно везде действуют следующие льготы:

- Материнский капитал. Все 450 000 руб. заемщик имеет право направить на первый взнос по ипотеке.

- «Молодая семья». Есть возможность безвозмездно получить от государства огромную сумму денег на приобретение квартиры. Льготы доступны в порядке очереди семьям, где супругам не больше 35 лет. Второе условие – семья должна получить статус нуждающейся в местных органах власти. Таковой она будет признана, если у нее не будет личного жилья, либо площадь имеющейся квартиры на каждого члена семьи меньше нормы по региону. Размер субсидии начинается с 30%. При наличии детей она увеличивается. Проблема только в том, что очередь на самом деле большая. Ждать приходится по несколько лет. Если одному из супругов исполнится 35 лет, то семья выбывает из очереди.

- Военная ипотека. Из названия понятно, что ее оформить могут только военнослужащие по контракту. Здесь военный не только оформляет ипотеку без первого взноса, то и не тратится на ее погашение.