Ипотека в москве

Содержание:

- Купить квартиру в ипотеку

- Вопросы и ответы

- Выберите ипотеку

- Где можно взять кредит на покупку жилья?

- Потребительский займ

- Отделения и филиалы банков, предоставляющих услугу в Люберцах

- Помощник

- Вопросы и ответы

- Выберите ипотеку

- Прежде чем брать кредит – стоит подготовиться

- Программы кредитования в банках

- Условия кредитования

- Стоит ли брать кредит на покупку квартиры в Москве?

- Что такое кредит на жилье

- Возможно ли взять ипотеку без первого взноса

- Обзор лучших предложений по кредитам на покупку квартиры

- Минусы ипотеки

- Лучший кредит на покупку квартиры

- Как взять ипотеку: пошаговая инструкция

Купить квартиру в ипотеку

- Памятка ипотечного заемщика

- Интересное об ипотеке

Софья Комарова

Автор Выберу.ру, sofyakomarova@vbr.ru

Специализация: ипотека, кредиты, пластиковые карты

Оформить ипотеку на покупку квартиры предлагают практически все банки, обслуживающие физических лиц. Прежде чем остановиться на какой-то одной программе, следует внимательно изучить требования, которые предъявляются в разных кредитных учреждениях, и отобрать несколько привлекательных именно для вас.

В случае покупки жилья в новостройке в первую очередь стоит обращать внимание не только на стоимость недвижимости, но и на объекты, аккредитованные в одном или нескольких банках. Это означает, что объект залога уже проверен и на рассмотрение заявки уйдет меньше времени

Если же вас не устраивают условия, предложенные данным кредитным учреждением, всегда можно обратиться к другим программам, получив необходимые документы у застройщика.

Условия ипотеки на покупку квартиры на вторичном рынке несколько отличаются от покупки первички, прежде всего, комплектом документов, необходимых для предоставления в банк.

Вне зависимости первичный это рынок или вторичное жилье, стоит помнить, что покупка квартиры по ипотеке — ответственный шаг, прежде чем его сделать, стоит четко понимать свою будущую финансовую нагрузку, что позволит избежать просрочек и штрафных санкций по ипотечным кредитам.

Уточнить список документов и изучить предложения банков по ипотеке на покупку квартиры вы можете на сайте Выберу.ру.

Вопросы и ответы

Кто может взять ипотеку на покупку квартиры?

Оформить ипотеку могут заемщики чаще всего старше 21 года (редко с 18 лет), граждане РФ с постоянной регистрацией в России, имеющие стабильный источник дохода. Для одобрения ипотеки размер дохода должен быть таким, чтобы платеж по кредиту не превышал половины общего дохода семьи. Часть банков выдвигают требования к размеру стажа – общего и/или на последнем месте работы.

В каком банке самые выгодные условия?

Минимальные ставки предлагают Транскапиталбанк (от 4,84%), ВТБ (от 5,6%), Райффайзенбанк (от 5,69%), Альфа-Банк (от 4,29%), Совкомбанк (от 1,9%). Часть ипотечных кредитов на покупку жилья выдаются с господдержкой. В этом случае можно оформить льготную ипотеку по сниженной ставке.

Как купить квартиру в ипотеку — с чего начать?

Для оформления ипотеки на покупку жилья нужно: выбрать банк, условиям которого соответствует заёмщик, собрать пакет документов (паспорт, второй документ, справку о доходах, документы на залог), обратиться в офис банка для согласования деталей, в случае одобрения ипотеки составить договор купли-продажи и внести первый взнос. Если есть основания для участия в льготных программах, оформить кредит можно на выгодных условиях.

Как получить налоговый вычет при покупке квартиры?Ипотека в доляхВиды недвижимости

Ипотека под залог

Выберите ипотеку

На строительство дома

Ипотечный кредит на квартиру

Кредит под залог имущества

Ипотечное кредитование на покупку комнаты

Соц. ипотека

Ипотечный кредит многодетным семьям

Кредитование по двум документам

На коммерческую недвижимость

Где можно взять кредит на покупку жилья?

Выбор банков, предоставляющих кредит на покупку готового жилья – большой и сориентироваться в нём непросто, учитывая, что каждый готов предложить 5-10 разных программ. Заёмщику приходится изучать все действующие программы на потребительский кредит на приобретение квартиры и их особенности, чтобы не прогадать и получить желаемый процент.

Мы подготовили для вас подборку банков, предоставляющих выгодный кредит на квартиру. Где лучше взять ипотеку:

Банк

Ставка

Сумма

Ставкаот 12.9%

Суммадо 3 000 000 ₽

Отправить заявку

Ставкаот 11.5%

Суммадо 3 000 000 ₽

Отправить заявку

Ставкаот 12%

Суммадо 2 000 000 ₽

Отправить заявку

Ставкаот 10.9%

Суммадо 1 000 000 ₽

Отправить заявку

Ставкаот 10.5%

Суммадо 700 000 ₽

Отправить заявку

Вы можете подать онлайн заявку прямо сейчас – для получения предварительного ответа не нужны документы на приобретаемое жильё и справки с работы. Онлайн заявка призвана экономить ваше время и деньги – на дистанционное решение накладывается скидка до 0,5 пункта от ставки.

Потребительский займ

Потребительский кредит также может быть оформлен для покупки квартиры. Специфика потребительского займа заключается в:

- Отсутствии потребности предоставлять залог, поскольку банку неважна цель оформления кредита;

- Периоде действия договора на потребительский займ, являющимся более сокращенным, а процентная ставка более высокой;

- Списке требуемых бумаг для подачи заявления также заметно меньше;

- Не требуется оценивать покупаемую квартиру;

- Процедура оформления займа проходит достаточно быстро и просто.

Рекомендации для желающих взять потребительский займ заключаются в том, что брать подобный кредит можно при наличии большей части необходимой суммы денег для покупки квартиры. Если вам не хватает небольшой части денежных средств и нужно, как можно скорее их найти, потребительский займ подходит как раз для этих целей.

Отделения и филиалы банков, предоставляющих услугу в Люберцах

-

- Мини-офис № 092

- Люберцы, мкр. Городок А, улица Побратимов, 7

- Время работы:

- Пн.—Вс.: 10:00—22:00

-

- Дополнительный офис «Люберецкий» Филиала «Центральный» Банка ВТБ (ПАО)

- Люберцы, улица Кирова, 3

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00, технический перерыв в кассе: 14.15-15.00Сб.: 10:00—17:00, технический перерыв в кассе: 13.00-13.45

-

- Операционный офис «Октябрьский проспект»

- Люберцы, мкр. Городок А, улица Смирновская, 16

- Время работы:

- Пн.-Пт.: 09:00—20:00Сб.: 10:00—19:00

-

- Дополнительный офис Люберцы

- Люберцы, мкр. Городок А, Октябрьский проспект, 49

- +7 495 644-02-25, 8 800 200-02-90

- Время работы:

- понедельник – пятница c 09-00 до 19-30 (без перерыва) суббота c 09-00 до 15-00 (без перерыва)

-

- Доп.офис №9040/01201

- Люберцы, мкр. Городок А, улица Комсомольская, 15А

- 8 800 555-55-50

- Время работы:

- Пн.:с 08:30 до 18:30Вт.:с 08:30 до 18:30Ср.:с 08:30 до 18:30Чт.:с 08:30 до 18:30Пт.:с 08:30 до 18:30Сб.:с 09:30 до 16:30

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Ирина Волкова

Автор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Ипотека без первоначального взноса в 2021 году открывает доступ к кредитованию практически для всех граждан, которые реально оценивают свои финансовые возможности на будущие годы выплат, другими словами, имеют стабильный источник дохода. Но чтобы обезопасить себя от рисков, многие банки вводят определенные ограничения по таким программам. Например, увеличивают проценты по выплатам, устанавливают верхний порог выдаваемой суммы, требуют заключить договор страхования от потери трудоспособности и т. д.

Верный способ получить необходимый кредит — заложить банку другую недвижимость, которая находится в собственности заемщика.

В любом случае, заключая ипотечный договор без первоначального взноса в банке, внимательно почитайте условия, поинтересуйтесь видом выплат (дифференцированные или аннуитетные), проследите, чтобы при расчетах не было дополнительных платежей, изучите ответственность сторон.

Отобрать из всей массы предложений самое подходящее вы сможете с помощью сайта Выберу.ру.

Вопросы и ответы

Возможна ли ипотека без первоначального взноса?

Ипотечный кредит без первоначальных взносов можно получить в ограниченном количестве банков. Выдают ипотеку такого типа Росбанк Дом, ЮГ-Инвестбанк, Райффайзенбанк, Абсолют Банк, ДОМ.РФ и др. Часто ипотекой без внесения первоначального платежа называются кредиты с участием средств материнского капитала – заёмщик не платит наличными, но фактически вносит аванс. Также кредиты с нулевым взносом часто предполагают выполнение дополнительных условий, например, залога имеющейся недвижимости.

Кому дают ипотечный кредит без ПВ?

Для оформления ипотеки без первого взноса к заемщику каждый банк предъявляет собственные требования, основанные на внутреннем регламенте. Например, такие программы могут действовать только для многодетных семей, квартиру можно приобретать у определенного застройщика. Ещё важнее – доход заемщика. Чаще всего программы с нулевым первоначальным взносом доступны только тем клиентам, которые получают больше минимальной для кредита суммы.

Как купить квартиру без первоначального взноса в ипотеку?

Чтобы взять кредит на покупку жилья и не платить первый взнос, нужно: найти подходящую программу в банках, проверить, соответствуете ли вы требованиям (уровень дохода, возраст, тип жилья), отправить заявку онлайн, если это возможно, или обратиться в офис. Если есть материнский капитал, посмотрите предложения, где можно оформить ипотеку, используя эти средства в качестве аванса. Иногда можно оформить ипотечный кредит без первого взноса, используя существующее жильё или авто как залог.

Как рассчитать проценты по ипотекеКак выбрать условия ипотекиКак рассчитать выплаты по ипотеке?

Способы подтверждения доходаИпотека с плохой кредитной историейПричины отказа банков в оформлении ипотеки

Ипотека без первоначального взносаПолная стоимость ипотекиМатеринский капитал при ипотеке

Выберите ипотеку

На строительство частного дома

Квартира в ипотеку

Под залог имущества в 2021 году

Ипотека на покупку комнаты

Социальная ипотечная программа

Ипотечный кредит многодетным семьям

Ипотека по 2 документам

Ипотечное кредитование для коммерческой недвижимости

Прежде чем брать кредит – стоит подготовиться

Практическим каждый гражданин знает, что обращаясь за крупным финансовым займом к любому кредитору, необходимо предстать перед ним в выгодном свете. Банковская организация, МФО или просто частное лицо, предлагающее финансирование, рассматривает кандидата в заемщики с разной степенью строгости. Если знакомый, могущий одолжить вам крупную сумму денежных средств, знает соискателя и представляет его возможности, то банк или МФО – это финансовая структура, просто предлагающая деньги стороннему человеку. Потому каждый потенциальный заемщик должен пройти некоторую процедуру проверки.

Если в случае с МФО таковые мероприятия имеют малое значение, потому как кредитор выставляет достаточно высокий процент при кредитовании, то банк тщательно рассматривает каждого кандидата. Чтобы окончательно определиться с источником денежных средств для крупного займа, оговорим несколько особенностей:

- не каждый человек в своем окружении может найти частное лицо, предлагающее крупные суммы на различные нужды;

- сотрудничество с МФО грозит достаточно крупными растратами в плане высокой процентной ставки за пользование средствами;

- лишь самые крупные работодатели практикуют кредитование сотрудников;

- банки проверят клиентов, потому вся финансовая деятельность будущего заемщика должна быть прозрачной и незапятнанной.

Что касается последнего пункта – здесь поможет сотрудничество с малыми финансовыми фармациями. Если человек захочет взять кредит в банке на покупку жилья, он должен быть полностью уверен в своей состоятельности и положительном характере кредитной истории. Когда в прошлом за соискателем числятся просроченные выплаты, невозвращенные долги и прочие негативные «отголоски» – для банка такой кандидат является неприемлемым.

Поправить ситуацию можно вступив в краткосрочные отношения с МФО:

- человек берет заем на небольшую сумму, на короткий срок;

- оформляется соответствующее соглашение;

- деньги возвращаются вовремя;

- в Бюро кредитных историй направляются сведения о проведенной сделке.

Несколько подобных операций, проведенных за промежуток времени от нескольких месяцев до года, позволит составить положительное впечатление о себе, как о потенциально состоятельном заемщике, способном расплачиваться по финансовым обязательствам

Улучшив, таким образом, собственный кредитный рейтинг, человек может обращать внимание на остальные особенности денежных отношений

Программы кредитования в банках

Однако, целевой кредит на покупку жилья (или проще говоря – ипотека) более популярен – из-за низких ставок и высокой вероятности одобрения.

Целевые программы банков:

- Кредитование жилья на первичном рынке;

- Кредит на покупку квартиры на вторичном рынке;

- Ипотечный кредит на покупку дома за городом, таунхауса или строительство дома;

- Ипотека по 2-м документам (первый взнос – от 40-50%);

- Ипотека с льготным периодом;

- Ипотека по программе реновации;

- Ипотека на гараж/машиноместо;

- Рефинансирование действующей ипотеки и прочие программы.

Ссуда в банке на покупку жилья может дополняться субсидиями, которые существенно снижают ставку или сокращают размер долга. Наиболее распространенные субсидии:

- Военным – целевые взносы из НИС покрывают первый взнос, снижение ставки до 9,8%;

- Субсидия молодым семьям – компенсация стоимости жилья до 40%;

- Снижение ставки за счет государственной субсидии до 6% для семей, в которых с 2018 года появился второй или третий ребенок;

- Субсидирование ставки для ученых и учителей;

- Субсидии от застройщиков (возможно снижение до 6% при приобретении жилья в ЖК застройщика);

- Применение материнского сертификата в качестве первоначального взноса или для оплаты основного долга по кредиту и прочие субсидии.

Какой кредит выгоднее взять на покупку квартиры? Для начала необходимо уточнить – можете ли вы принять участие в какой либо из субсидированных программ. Также, следует обратиться с данным вопросом к работодателю – некоторые крупные предприятия предоставляют сотрудникам в обмен на контракт льготный кредит. Это может стать вариантом, как получить беспроцентный кредит на жилье или снизить расходы по процентам.

Условия кредитования

Для сравнения потребительского нецелевого кредитования и ипотеки приведем конкретный пример: семья покупает квартиру за 3 000 000 руб.:

- Для ипотеки необходим первый взнос за жилье – пусть это будет 20% — 600 000 руб. Остальная сумма (2 400 000) берется в долг на 15 лет под 13% годовых с аннуитетным видом платежей (ежемесячно — 31167 руб). За весь период будет выплачено 5 610 060 руб. В итоге переплата составит 3 210 060 руб.

- Потребительское кредитование на ту же сумму на 5 лет, ежемесячный взнос составит 54607 руб., общая сумма выплат — 3 276 420, а переплата — 876 420 руб. Как видно, при нем переплата в разы ниже, но за счет того, что платеж выше почти вдвое .

Процентные ставки

Интересна ситуация с процентными ставками: клиентам дается информация о номинальной процентной ставке – то есть показателе ссудного процента, при вычислении которого не учитывается текущая инфляция. Она показывает, насколько итоговая сумма возвращенных денег превысит изначальный долг. Реальная ставка судного процента учитывает инфляцию, что выгодно заемщику — при высокой инфляции реальная процентная ставка снижается и банку возвращаются обесцененные средства.

Сумма и срок кредитования

Ипотека подходит для долгосрочного кредитования и дается на срок до 30 лет. За такой долгий срок переплата выходит большая, но это компенсируется небольшой суммой ежемесячных выплат. При потребительской ссуде деньги выделяются на срок от года до семи лет, заем выплачивается быстрее и большими выплатами, возможно досрочное погашение.

Размер ежемесячного платежа и общая сумма переплат

Обязательный ежемесячный платеж зависит от общей суммы долга, процентной ставки и срока, на который он взят. Финансовое учреждение при рассмотрении заявки должно учитывать, что по закону максимальная сумма ипотечного взноса не должна быть больше 40% суммарного дохода семьи, поэтому перед тем, как взять кредит на покупку квартиры, надо предварительно просчитать свой доход. Переплата по потребительскому займу будет значительно меньше из-за более короткого срока договора.

Обязательное страхование

При ипотечном кредите на квартиру банковское учреждение предлагает клиенту обязательное условие – комплексное страхование покупаемого жилья от потери права собственности, урона и повреждений. К тому же требуется застраховать жизнь и здоровье самого заемщика, хотя, согласно действующему законодательству, банки могут настаивать только на страховке покупаемой квартиры. Страховка обходится в немалую сумму, но при этом банки обещают скидку по процентной ставке до 1,3% в год.

Стоит ли брать кредит на покупку квартиры в Москве?

Вопрос резонный для всех жителей столицы, которые столкнулись с жилищными проблемами. Безусловно, откладывать средства и копить на квартиру в Москве — безнадежное занятие. Ведь накопить нужную сумму можно и через 10, 20, 30 лет, а решать вопрос нужно здесь и сейчас.

Гораздо выгоднее взять кредит на покупку квартиры в Москве по ипотеке и сдавать ее в аренду какое-то время, если есть такая возможность. Доход от сдачи квартиры в аренду может покрыть часть обязательств по ежемесячным платежам и сэкономить крупную сумму средств.

К тому же кредит под залог всегда можно погасить досрочно, частично или полностью, если появится такая возможность. Это позволит сэкономить часть средств на переплате или уменьшить сумму ежемесячного взноса.

Что такое кредит на жилье

Заемные средства, которые банк выдает клиентам на покупку жилья – это и есть кредит на жилье. Распространенный вариант – ипотека, долгосрочная ссуда на приобретение жилой недвижимости. Ее особенность – купленное жилье находится в залоге у банка на весь период действия договора, пока клиент полностью не погасит долг. Кроме ипотеки, купить квартиру можно, взяв потребительскую ссуду.

Ипотечный

Распространенная разновидность кредита на квартиру – ипотека, которая дается при наличии первого взноса в размере от 10 до 15%. Жилье оформляется на покупателя сразу после заключения сделки, но квартира будет в залоге, пока кредитные средства не будут выплачены. После выдачи ипотечных денежных средств и покупки жилья клиент оформляет собственность с обременением, возможно получение налогового вычета. Брать ипотеку можно для приобретения готового жилья или новостройки.

Потребительский

Квартира в ипотеку является целевым кредитом, который дается для приобретения квартиры. Минусы ипотечного кредита – высокие требования к заемщику и длительные сроки действия договора. Иногда выгоднее взять потребительский кредит на квартиру, который не требует предоставления залогового имущества, к тому же в простой ссуде более лояльные условия выдачи, и существует возможность погашения долга досрочно.

Возможно ли взять ипотеку без первого взноса

В России возможно взять ипотеку на вторичное жильё без «первоначалки». Некоторые банки предоставляют жилищный кредит без первоначального взноса, но стоит учитывать, что ставка в этом случае будет выше.

Ранее считалось, что ипотеку без «первоначалки» преимущественно берут люди с «серым» доходом, те кто не может накопить на взнос и люди, не умеющие управлять своими средствами. Но как показала практика, это всего лишь домыслы работников банковских организаций. Граждане, решившие взять ипотеку даже без первого внесения платят по кредиту исправно, некоторая доля заёмщиков всего лишь 4% не оплачивает свои долговые обязательства перед банком.

К банкам, предоставляющим кредит без первого взноса относят:

- Металлинвестбанк.

- Промсвязьбанк.

- Банк Возрождение.

- СМП Банк.

Ставка процентов этих банков составляет от 12 до 14% годовых. Довольно дорогая ипотека получается без первого внесения, поэтому для того чтобы сэкономить можно постараться накопить на «первоначалку», ну или в крайнем случае занять у друзей или родственников. Не получается, то обращаются к способам, описанным ниже.

Существует способ без первоначального внесения — использование материнского капитала (его сумма сегодня 453 026 рублей). Или молодой семьи (в зависимости от количества человек в семье около 35% от цены жилья). Часто в банках возможно применить военный сертификат на покупку «вторички». Но стоит знать, что не во все берут эти сертификаты.

Ипотеку с использованием субсидий в качестве «первоначалки» выдают:

- Сбербанк под 12% годовых.

- Уралсиб, ставка 10,8 в год.

- Райффайзенбанк под 12,5 годовых.

Условия этих банков таковы, что если доход заёмщика не официальный, то нужно будет к сертификату доплатить ещё плюс 10% собственных средств. Если же доход официальный, т. е. есть подтверждение по справке 2-НДФЛ, то дополнительно вносить ничего не нужно.

Ещё один способ не платить первый взнос называется «завышением». Его используют, как говорится, в обход банка. Согласно ему, цена на квартиру завышается на сумму взноса. Но здесь потребуется расписка от продавца о получении денег.

Например, квартира стоит 2 миллиона рублей, первый взнос 10% (200 000 рублей). У покупателя нет таких средств, соответственно подается заявка по таки условиям: якобы квартира стоит 2 200 000 рублей, сумма ипотеки 2 миллиона рублей, а взнос 200 000 рублей. Далее пишется расписка о получении средств от продавца, и банк перечисляет ему полностью сумму цены вторичной квартиры.

Могут возникнуть неприятные ситуации, такие как:

- Оценка перед банком может не пройти. Если завышение вдруг окажется большим, что намного отличается от аналогов на рынке вторичной недвижимости.

- Расписки от юридического лица не принимаются, поэтому новостройка вариант приобретения сложный.

- Покупатель рискует тем, что продавец может требовать тот самый прописанный «завышенный» взнос, хотя он виртуальный, поэтому этот вопрос обговаривают сразу.

Прежде чем, взять кредит на покупку вторичного жилья, для начала нужно оценить свои возможности, заглянув на несколько лет вперед. И уже потом, все детально взвесив принимать решение о выборе банка и его программы кредитования. Каждый гражданин вправе приобрести жильё выгодно, для этого стоит с умом подойди к выбору банковской организации. Тогда рассчитываться за своё жильё будет не в тягость, а радость.

Схема покупки вторичного жилья через ипотеку в следующем видео:

https://youtube.com/watch?v=kRsPDozyo4A

Окт 22, 2018

Обзор лучших предложений по кредитам на покупку квартиры

Как правило, каждый банк предоставляет несколько ипотечных программ с различными условиями для разной категории граждан. Рассмотрим несколько наиболее интересных вариантов:

Для вас одобрен кредит!

- Сбербанком предоставляются ипотечные кредиты с привлекательными ставками от 12,50 % на тридцатилетний срок. Минимальная сумма займа составляет 45 000 рублей, при привлечении созаемщиков рассматривается ее увеличение. Ипотеку можно оформить на покупку жилья, относящегося как к вторичному рынку, так и к новострою. Необходим первоначальный взнос – 10% от стоимости покупки. Есть возможность взять кредит без предоставления справки о доходах и трудовой занятости. Молодые семьи и клиенты, имеющие зарплатные карты в данном банке, имеют право на получение льгот.

- ВТБ 24 наряду с другими ипотечными продуктами предлагает программу, разработанную специально для военнослужащих, являющихся участниками НИС. Величина дохода и период службы не влияют на получение кредита. Максимальная сумма займа 2400000 рублей, годовая ставка до 11,2%, срок 24 года. Данные условия распространяются на вторичный рынок жилья.

- Связь Банк предлагает весьма заманчивую программу «Твоя ипотека». Это покупка жилья, принадлежащего банку либо находящегося у него в залоге. Кредит выдается в размере 400000 – 60000000 рублей сроком до 30 лет, под ставку 9,5%. Если залогом служит уже имеющееся жилье, то первый взнос не платится. Если залогом является приобретаемая квартира, то взнос равен 10%.

- Ростбанком разработана программа «Ипотека для молодых преподавателей». Заемщик должен являться учителем, работающим в образовательном госучреждении России либо муниципальном образовательном учреждении, иметь трехлетний педагогический стаж и возраст, не превышающий 35-летний рубеж. Максимальный размер кредитования – 10000000 рублей для Московской области и Москвы, 7100000 – для регионов, срок выплаты не более 30 лет, ставка – 8,5%.

Минусы ипотеки

Часть россиян отрицают для себя возможность использование ипотечного кредита. Это связано с финансовой нагрузкой и рядом других факторов, которые можно отнести к обратной стороне монеты приобретения собственного жилья в кредит.

- Высокие проценты по кредиту. Если сравнивать предложения европейских и российских банков, становится очевидным, что европейцы переплачивают за покупку жилья в кредит в два раза меньше россиян. Средняя процентная ставка для них – 3%-4% в год. В российских банках – от 6%-7% годовых. Но есть надежда на улучшение условий ипотеки для граждан, поскольку государство стимулирует развитие банков в этом направлении и статистика уже говорит о существенном снижении цен на ипотеку за последние годы.

- Долгий срок выплат. Средняя продолжительность ипотечного кредитования – 20-30 лет. Это существенный промежуток времени, в течение которого в жизни заемщика постоянно присутствует финансовая ответственность в виде ежемесячного платежа. В течение этого периода нельзя позволить себе попасть в неблагополучную финансовую ситуацию: потерять работу, заболеть и т.д. Один из способов ускорить приобретение квартиры в ипотеку – тотальная экономия в пользу увеличения ежемесячных взносов и сокращения периода кредитования.

- Ипотеке сопутствует риск потерять имущество. И он оправдывается в каждом пятом случае. Это связано с непредвиденными обстоятельствами, наступление которых делает невозможным дальнейшие выплаты по кредитам. Снижение уровня доходов, изменение состояние здоровья, сложности с трудоустройством – эти факторы оказываются решающими и квартиру приходится продавать, чтобы возместить долг по ипотеке.

- Процесс оформления ипотеки. Речь идет о крупной сумме кредитования, поэтому банк тщательно рассматривает и проверяет каждого потенциального заемщика. Проверку проходят не все, потому что для получения ипотеки нужно пройти возрастной ценз, иметь определенный уровень дохода, быть в состоянии предоставить запрашиваемые банком документы и выполнить ряд других условий, которые могут меняться в зависимости от банка-кредитора.

Вполне возможно, что эти минусы несущественны рядом с возможностью иметь свою собственную квартиру. В этом случае будет полезна информация о том, как банки оценивают потенциальных заемщиков и как повысить свои шансы на успех при подаче заявки на ипотеку.

Лучший кредит на покупку квартиры

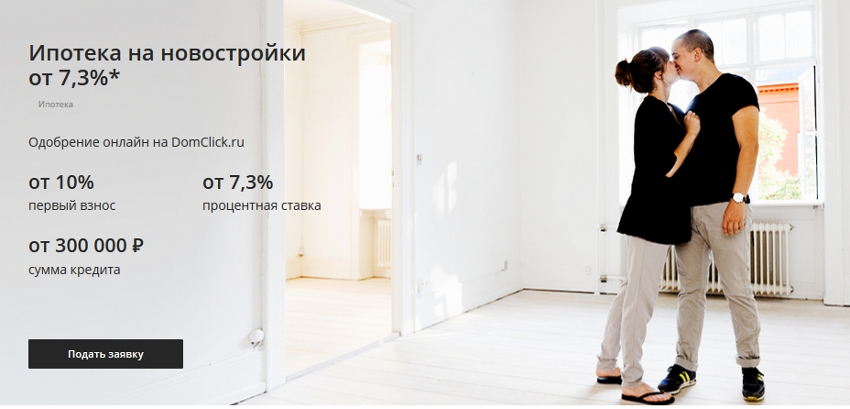

Пожалуй, лучшими условиями обладает кредит на покупку готового жилья от Сбербанка. Предложение заинтересует вас, прежде всего, низкой процентной ставкой по кредиту. Если выполнить все дополнительные условия – оформить зарплатную карту Сбербанка, выбрать жилье в сервисе ДомКлик, застраховать свою жизнь и зарегистрировать право собственности на жилье в режиме онлайн – можно получить самую выгодную процентную ставку – 8,6% годовых.

В отличие от других банков, Сбербанк предоставляет полный спектр кредитования для приобретения недвижимости. Это возможность выгоднее приобрести жилье на первичном и вторичном рынке, получить средства на строительство дома или покупку существующего и рефинансировать кредит в другом банке.

И последний аргумент в сторону Сбербанка – высокая репутация банка.

Все перечисленные преимущества и отвечают на вопрос: “Какой кредит лучше взять?”.

ТОП выгодных кредитов

Как взять ипотеку: пошаговая инструкция

Шаг первый.

Заемщику нужно изначально определить свои финансовые возможности:

- какая сумма потребуется на приобретение недвижимости;

- достаточно ли средств для внесения первоначального взноса;

Позволят ли ежемесячные доходы своевременно оплачивать кредит в полном размере.

Шаг второй.

Выбрать банк, который предоставляет подходящие условия оформления кредита. Для этого заемщик должен ознакомиться с программами ипотечного кредитования на официальных сайтах банковских учреждений. Нужно выбирать наиболее оптимальную процентную ставку.

Шаг третий.

Собрать пакет документов. В него входит следующее:

- копии паспортов заемщика и созаемщика;

- копия свидетельства о браке (заключение/расторжение);

- копии свидетельств о рождении детей;

- копии паспортов детей в возрасте 14-18 лет;

- копия СНИЛС и ИНН заемщика и созаемщика;

- копия военного билета или приписного свидетельства для мужчин в возрасте до 27 лет;

- копия водительского удостоверения и справки из психоневрологического диспансера (если потребуется);

- копии документов, подтверждающих отсутствие задолженности по оплате коммунальных платежей по месту проживания;

- справка о составе семьи;

- копия трудовой книжки, заверенная работодателем;

- справка о доходах по форме 2-НДФЛ с места работы за 6-12 месяцев;

- анкета заемщика (ее можно скачать на официальном сайте банка или обратиться за ее получение непосредственно в отделение).

- нотариально заверенное согласие супруга или супруги на передачу приобретаемого имущества в залог.

Стоит учесть, что у справок есть определенный срок действия. Банк не имеет право принять их в рассмотрение, если он уже прошел. Если же у заемщика имеются действующие кредиты, он должен предоставить кредитные договоры с расшифровкой ежемесячных платежей.

Шаг четвертый.

После того, как банк одобрил выдачу ипотеки, можно приступать к поискам жилья. Для этого заемщик оценивает все возможные варианты. Как правило, на поиск квартиры отводится не более 3-х месяцев. Если заемщик не укладывается в этот срок, он должен обновить справки о доходах с места работы.

Шаг пятый.

Если квартира выбрана, заемщик заключает с банком предварительный договор. В нем указаны сроки предоставления кредита, его условия оформления и погашения, основная сумма долга и ответственность сторон. После этого передают задаток в размере, который указан в предварительном договоре.

Шаг шестой.

Так как заемщик уже предоставил банку необходимые документы для оформления ипотеки, ему остается только оценить залоговое имущество. В это же время продавец квартиры оформляет документы на продажу. После предоставления всего необходимого, банк рассматривает заявку по получение ипотечного кредита, но только для приобретения уже конкретной квартиры.

Шаг седьмой.

На этом этапе оформляют страховку жилья и жизни заемщика. Она является обязательной. Не стоит забывать о том, что если квартира куплена на вторичном рынке, лучше застраховать титул. Он защитит заемщика от потери финансов в случае возврата прав собственности на квартиру к предыдущему собственнику.

Шаг восьмой.

На этом этапе происходит заключение кредитного договора. Заемщику оформляют выписку из государственного реестра о зарегистрированных правах на квартиру, проводят регистрацию ипотечного договора и договора об отчуждении имущества (договор купли-продажи). Продавец в это же время также оформляет договор об отчуждении недвижимого имущества. Все документы передают на регистрацию прав собственности. Процедура занимает около 5-7 дней.

После этого заемщик получает все документы с уже внесенными изменениями на его имя. Их нужно внимательно проверить. Далее, сделать нотариально заверенные копии полученных реестров, и передать сотруднику банка. Только после их проверки продавец получает оставшуюся сумму.