Как оформить кредит под залог доли в квартире?

Содержание:

- Сумма и срок кредита

- Банки, выдающие жилищные кредиты под залог доли

- Займы под залог автомобиля

- Требования к залоговой недвижимости

- Топ-5 банков Москвы, которые выдадут кредит под залог недвижимости

- Порядок оформления нецелевого кредита под залог недвижимости

- Можно ли взять ипотеку под залог своей доли в квартире

- Возможно ли оформление без согласия других собственников?

- Доля в какой квартире может выступать залогом по займу

- Особенности владения долями

- Плюсы и минусы данной услуги

- Возможно ли получить займ под залог комнаты (доли в квартире)?

- Чем фактически владеет собственник доли

- Кредитные карты

Сумма и срок кредита

Сумма, которая будет предоставлена заявителю после заключения кредитного договора, определяется расчетным путем. Сотрудник компании оценивает все жилое помещение, в котором находится объект залога, и полученную сумму уменьшает на треть. Далее по данным свидетельства о праве собственности определяется размер доли и рассчитывается сумма кредита.

Например, если клиент имеет комнату в двухкомнатной квартире, то он вправе рассчитывать на получение кредита в сумме 50% от стоимости жилья минус 30%. Если квартира трехкомнатная – 33% от стоимости минус 30% и т.д.

Некоторые МФО выдают кредиты в сумме 50-60% от стоимости жилья, однако такие займы имеют повышенные ставки и малый срок кредитования.

Что касается сроков, то МФО чаще всего выдают кредиты под залог доли на 24 месяца, но принятие окончательного решения происходит после изучения данных потенциального заемщика.

Банки, выдающие жилищные кредиты под залог доли

В 2019 кредит под долю в имуществе выдают следующие банки:

|

Название |

Ставка (от %, в год) | Срок (макс., лет) | Сумма (макс., млн) |

| ВТБ 24 | 11,8 — 15,5 | 20 | 90 |

| Совкомбанк | от 19 | 10 | 30 |

| Банк «Зенит» | 15 — 18 | 15 | 15 |

| Россельхозбанк | 15 | 10 | 10 |

| Жилфинанс | 13 | 20 | 30 |

| Сбербанк | 12 | 30 | 30 |

| Форабанк | 18 | 10 | 10 |

| Газпромбанк | 12 | 30 | 45 |

| Русский ипотечный банк | 14,5 | 25 | 30 |

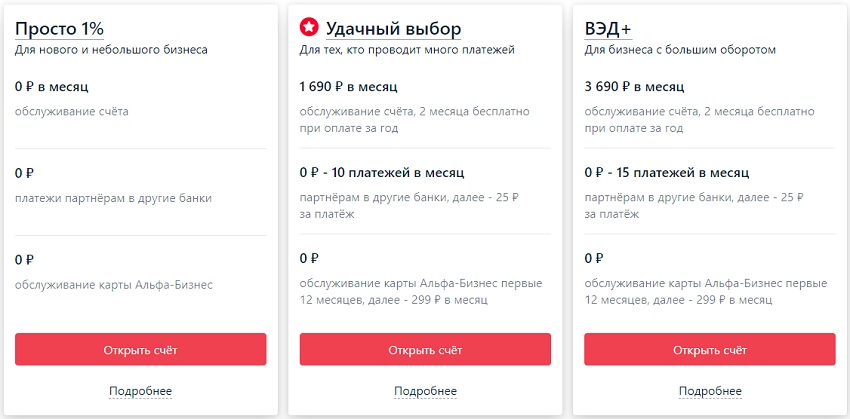

| Альфа-Банк | 12 | 20 | 30 |

| *условия могут меняться |

Размер первоначального взноса составляет от 20%, причем существует прогрессивная шкала: чем больше первая сумма, тем меньшая ставка. Уменьшить процент можно, предоставив банку двух и более платежеспособных созаемщиков (поручителей), застраховавшись.

{banner_bottomtext}

На рынке ипотечного кредитования работает организация АО «ДОМ.РФ», бывшее «Агентство ипотечного жилищного кредитования» (АИЖК). Ее партнеры дают кредиты при нестандартных ситуациях.

Займы под залог автомобиля

Займы под залог автомобиля – явление нередкое, однако, менее выгодное для клиентов. Во-первых, кредиторы предусматривают достаточно серьезные ограничения, касающиеся залогового имущества. Как правило, возраст машины отечественного производства не должен превышать 5-7 лет, иностранного – 7-12 лет. Кроме того, рассчитывая параметры возможного займа, учитывается рыночная стоимость автомобиля с учетом его амортизации, при этом, реальная стоимость транспортного средства может быть гораздо выше. Также, чтобы снизить возможные риски поломки, угона, аварии или конструктивной гибели автомобиля, кредиторы идут двумя путями. Если заемщику разрешено во время срока действия заема пользоваться автомобилем, ему предлагается оформление комплексной страховки, что несет достаточно серьезные траты. Другой вариант, менее затратный, но не для всех удобный – хранение машины на стоянке до тех пор, пока задолженности не будет полностью выплачена.

Требования к залоговой недвижимости

Порядок оформления и выдачи кредитов под залог имеющейся недвижимости должен осуществляться строго в соответствии с ФЗ № 102-ФЗ «Об ипотеке (залоге недвижимости»).

Этот закон устанавливает, что в качестве предмета залога могут выступать:

- Земля.

- Предприятия и иная недвижимость, используемая в деятельности ИП.

- Жилые квартиры, дома.

- Дачи, гаражи, постройки потребительского назначения.

- Морские суда и воздушные суда.

- Машино-места.

Но, несмотря на столь обширный перечень, банки в большинстве случаев в качестве залога принимают землю или жилье. Иногда – гаражи и дачи.

Передаваемая в залог недвижимость должна соответствовать следующим требованиям:

- Принадлежать на праве собственности заемщику либо третьим лицам.

- Не должна находиться под обременением — арест, доверительное управление, залог.

- Не должна быть ветхой или аварийной.

- Если в качестве залога предоставляется жилье или дом – процент износа должен быть менее 70%.

- Полностью соответствовать всей технической документации. При обнаружении малейших несоответствий документам банк не пропустит объект недвижимости в качестве залога.

Одним словом, закладываемая недвижимость должна быть ликвидной. Банк при возникновении длительной просрочки должен без проблем ее продать и покрыть все расходы.

ФЗ «Об ипотеке» разрешает банкам покрывать следующие расходы за счет продажи залога:

- Сумму долга заемщика перед банком.

- Убытки, неустойки, штрафы, пени, которые были начислены заемщику.

- Проценты за пользование чужими деньгами.

- Судебные и иные издержки.

- Траты на проведение торгов.

- Иные вынужденные расходы, которые легли на залогодержателя — долг по коммунальным платежам, оплата охраны и др.).

При залоге жилья, которое находится в общей собственности понадобится согласие всех собственников. Согласие каждого из них должно быть заверено у нотариуса. Закон разрешает не брать согласие в случае залога выделенной доли. Но проблема в том, что практически ни один банк не примет часть жилья в качестве залога.

Топ-5 банков Москвы, которые выдадут кредит под залог недвижимости

Получить деньги под залог собственной недвижимости в Москве можно во многих банках. Максимальное число кредитных предложений для жителей столицы объясняется не только количеством финансовых организаций, но и степенью ликвидности имущества в данном регионе.

Ниже представлен список из 5 банков, в которых можно взять деньги в долг под залог недвижимости быстрее всего.

| Название банка | Возможная сумма | Процентная ставка | Сроки |

|

Сбербанк |

до 10 млн. рублей | от 11,3% | до 20 лет |

|

Тинькофф |

до 15 млн. рублей | от 8% | до 15 лет |

|

Восточный банк |

до 30 млн. рублей | от 8,9% | до 15 лет |

|

Совкомбанк |

до 30 млн. рублей | от 11,9% | до 10 лет |

| Зенит | до 20 млн. рублей | от 9,9% | до 15 лет |

Рассмотрим предложение каждого банка подробнее.

Сбербанк

Выдает до10 млн. рублей для жителей Москвы (для других регионов — до 6 млн. рублей). При этом сумма кредита не может превышать 60% от рыночной стоимости объекта, который планируется заложить.

Срок кредитования в данном банке — до 20 лет, ставка — от 11,3%.

В качестве обеспечения банком принимаются все типы недвижимости:

- квартиры — как в стандартном многоквартирном доме, так и в таунхаусе;

- частные дома с землей, на которой они расположены либо без нее;

- пустые участки;

- гаражи — как с земельным участком, так и без него.

Чтобы получить в данном банке займ срочно, нужно соответствовать следующим требованиям:

- возраст от 21 до 75 лет;

- наличие российского гражданства;

- стаж работы не менее 6 месяцев на последнем месте, и от 1-го года за последние 5 лет (не распространяется на зарплатных клиентов Сбербанка).

Взять деньги под залог имущества в Сбербанке Москвы можно без справки о доходах, но в этом случае возрастные рамки меняются — для одобрения заявки клиенту должно быть от 21 года до 65 лет.

Тинькофф

В данном банке можно взять деньги в долг максимально быстро — заявка подается онлайн и рассматривается сразу, решение можно получить сразу в день обращения. Одобренная сумма денег зачисляется на карту, которую заемщику привозит курьер — займ становится доступным сразу после регистрации сделки.

В данном банке можно закладывать только квартиры в стандартных многоэтажных домах, расположенных в столице или в Московской области.

Для получения денег минимальный возраст от 18 лет, наличие российского гражданства и регистрации на территории РФ (допускается как постоянная, так и временная).

Оплата госпошлины при регистрации сделки производится банком.

Восточный банк

В данном банке можно быстро получить до 30 млн. рублей (не более 60% от стоимости объекта).

Для выдачи денег можно заложить расположенную в Москве или Московской области:

- квартиру;

- частный дом или коттедж с земельным участком;

- коммерческую недвижимость.

Наличие права собственности обязательно.

Получить одобрение может российский гражданин в возрасте от 21 до 70 лет со стажем работы от 3-х месяцев (если клиент младше 26 лет — от 1-го года).

Главное преимущество Восточного банка — выдача денег возможна при несоответствии базовым требованиям при условии предварительного согласования.

Совкомбанк

В данном банке максимально лояльные условия кредитования под залог недвижимости в Москве — одобрение возможно даже при наличии негативной кредитной истории.

Чтобы срочно получить деньги можно заложить:

- квартиру;

- частный дом с участком;

- квартиру как часть жилого дома с землей;

- комнату в коммунальной квартире;

- коммерческую недвижимость — нежилые помещения, как с земельным участком, так и без него.

В данном банке установлены максимальные возрастные рамки — обратиться за деньгами может любой российский гражданин в возрасте от 20 до 85 лет (на дату полного погашения).

Подать заявку на оформление кредита под залог недвижимости можно на официальном сайте банка.

В анкете указываются минимальные данные, поэтому возможно рассмотрение и одобрение заявки без подтверждения дохода.

Зенит

Столичный банк, в котором можно получить до 20 млн. рублей под залог расположенной в Москве или Московской области:

- квартиры;

- комнаты;

- апартаментов;

- таунхауса;

- нежилого помещения.

Наличие права собственности у заемщика не является обязательным условием выдачи денег — принимается недвижимость, принадлежащая третьим лицам, при условии, что они выступают поручителями в сделке.

Для получения денег в данном банке нужно быть совершеннолетним гражданином РФ, имеющим стабильный доход.

Порядок оформления нецелевого кредита под залог недвижимости

Получение займа – дело ответственное. Оно требует подготовки: внимательного изучения условий, предварительного расчета аннуитетных платежей. Во многих банках есть кредитные программы с пониженными ставками для некоторых категорий заемщиков, ими следует поинтересоваться, заполняя анкету. Кстати, пока ее не изучат, не одобрят заявку и не произведут оценку недвижимости, деньги не выдадут. Так что оформлять анкету-заявку надо очень внимательно.

Для получения нецелевого кредита под залог недвижимости следует выполнить определенную последовательность действий, в которую входит:

- поиск финансовой организации с подходящей программой выдачи заемных средств;

- подбор оптимального продукта, который может предложить кредитор;

- проверка заемщика и объекта обеспечения на полное соответствие банковским требованиям;

- подготовка документации на клиента и залоговое имущество для оформления займа;

- подача заявки на выдачу займа с обеспечением в офисе банка-кредитора или на его официальном веб-сайте;

- ожидание результатов рассмотрения и предварительного положительного ответа на заявку (при отказе – обращение в другую кредитную организацию);

- экспертная оценка залоговой недвижимости (самостоятельная или при посредничестве банка);

- визит в отделение банка с целью заключения соглашения о нецелевом кредите под залог недвижимости;

- подписание договора с кредитором о предоставлении денежных средств наличными или по безналичному перечислению на новую дебетовую карту.

После этого нужно будет получить деньги и впоследствии начать регулярно погашать задолженность. Еще один обязательный пункт в алгоритме действий – оформление страхового полиса на объект обеспечения.

Что представляет собой заявление на предоставление заемных средств? Это подробная анкета на нескольких листах. Ее можно заполнить в отделении банка или на официальном сайте кредитора, отправив интернет-запрос в режиме онлайн. Второй вариант хорош тем, что можно внимательно и без спешки, ни на что не отвлекаясь, изучить нюансы и требования, которые предъявляет банк к претендентам на получение ссуды. Анкета заполняется печатными буквами и арабскими цифрами, разборчиво и четко.

Вместе с заявкой положено предоставить:

- документ, удостоверяющий личность (паспорт, загранпаспорт, водительское удостоверение и т.п.), иногда требуется два документа одновременно;

- заполненную анкету;

- справки, подтверждающие доходы претендента на кредит и созаемщиков за последние 6 месяцев;

- справки и выписки, подтверждающие трудоустройство заявителя и созаемщиков на протяжении предшествующего полугодия;

- свидетельство о праве собственности и другие документы на недвижимость, которую планируют предоставить в залог.

В случае оформления недвижимости в залог, потребуются также следующие документы:

- выписка из ЕГРН, сделанная не более 30 дней назад;

- договор купли-продажи;

- технический и кадастровый паспорта;

- справка о том, что у объекта недвижимости нет обременений;

- справка, подтверждающая отсутствие задолженности по коммунальным платежам;

- отчет о проведенной оценке.

Подав заявку на нецелевой кредит под залог недвижимости, придется подождать примерно неделю, пока банк ее рассмотрит и проверит указанные сведения. Поскольку речь идет о крупных суммах, финансовые организации тщательно изучают все детали. Некоторые из них сразу оценивают рыночную стоимость ликвидного залога, но многие делают это лишь после того, как заявка будет одобрена и претендент узнает о положительном решении.

Выплата кредитных средств происходит разово. Клиент получает наличные в кассе ,или деньги перечисляются на его дебетовую либо кредитную карту. Одни банки выдают кредит в том филиале, где подавалась заявка, другие – исключительно по месту постоянного проживания заемщика. Срок, когда ссуда должна быть полностью погашена, указывается в договоре. Клиент, по желанию, может досрочно полностью рассчитаться с займодавцем. Для этого он должен будет написать заявление с указанием конкретной даты, суммы и номера счета, с которого поступит выплата.

Не стоит оформлять кредит под залог недвижимости на несущественные расходы. Заем должен соответствовать масштабу трат. Также не рекомендуется оформлять такой кредит для того, чтобы погасить имеющийся.

Можно ли взять ипотеку под залог своей доли в квартире

Возможно ли получить ипотеку в залог доли в квартире? Да, вполне. Ипотечный кредит удастся взять, и он предполагает, что закладывается жилье, которое приобретается на заемные денежные средства. При ипотеке покупаемая доля в обязательном порядке становится обеспечением по кредиту.

Другой вариант — ипотека с залогом собственной, то есть уже принадлежащей заемщику доли. В данном случае фактически используется два обеспечения по кредиту: приобретаемый объект (не обязательно доля) и тот, которым клиент уже владеет на законных основаниях. Второе обеспечение может предоставляться заемщиком по желанию (например, для улучшения условий кредитования) или по требованию банка (если у клиента неподтвержденный или невысокий доход, испорченная кредитная история, нет поручителей).

Возможно ли оформление без согласия других собственников?

Зачастую собственники площади проживают в другом городе или стране. Можно ли получить кредит под залог доли в квартире, даже не зная местоположение других владельцев? Да, заемщик вправе взять залог доли в квартире без согласия других собственников.

Право закреплено в нескольких статьях ГК РФ и ФЗ «Об ипотеке». Так, в ст. 7, п. 2 говорится, что участник вправе отдать свою долю из общего имущества в залог без согласия остальных. В ГК права регулируются статьями 250, 255. Если кредитор потребует взыскание, то обязан предложить выкупить часть имущества другим собственникам, так как они имеют преимущественное право. Исключение, если взыскание приходится на часть в общем имуществе жилого дома – квартиру в этом доме.

Доля в какой квартире может выступать залогом по займу

При оформлении займа под залог доли в квартире желательно, чтобы площадь вашей части недвижимости была больше площади остальных комнат либо не уступала им по размеру. Оптимальный вариант соотношения залоговой части к размеру помещения в целом — 1/2, 1/3, 1/4 в двухкомнатных, трех и четырехкомнатных квартирах, соответственно.

Кроме этого, определяется и предназначение вашей доли на случай, если кредитору придется реализовывать залоговое имущество. Комнаты, которые имеют небольшой размер, по сравнению с остальными помещениями, редко принимаются в качестве обеспечения.

Выиграть судебный спор по отчуждению имущества в пользу кредитора при наличии несовершеннолетнего, крайне проблематично. Нельзя использовать в качестве залога недвижимость, если она расположена в коммуналке, деревянном доме, аварийном объекте или в здании, предназначенного под снос.

Особенности владения долями

Обладатель доли в жилой недвижимости имеет все права собственника, то есть:

- право владения;

- право пользования;

- право распоряжения.

Однако реализовать эти права без согласования с другими собственниками невозможно. Если человек имеет в собственности какую-либо вещь, несет бремя её содержания, он всегда будет расценивать вмешательство других людей в сферу своего владения как посягательство на свои естественные и неотделимые права. Не является исключением и право общей долевой собственности. При этом оно обладает одной отличительной особенностью: традиционно право собственности защищается от посягательств третьих лиц, а вот в праве общей долевой собственности требуется и защита участников этого самого права друг от друга. Особенно, если между участниками общей собственности происходят конфликты. То есть, в первую очередь собственник доли должен понимать, что своими действиями ему не следует нарушать права владельцев других долей.

Из этого истекают ограничения, которые накладываются на действия в отношении долевой собственности:

- особенности сделок с участием долевого имущества (продажа, сдача в аренду, дарение и т.д.);

- порядок прописки в долевой собственности третьих лиц;

- порядок оплаты коммунальных услуг и имущественного налога;

- порядок пользования жилищем;

- порядок его содержания, в том числе капремонт, текущий ремонт, порядок реконструкции, порядок подключения различных коммуникаций (газ, электроэнергия, вода и т.д).

То есть, собственник доли в жилой недвижимости обязан платить имущественный налог и коммунальные платежи, оповещать других собственников жилья о планируемых сделках со своей долей собственности (продажа, аренда и т. п.). Владелец доли в помещении должен содержать свою собственность в порядке, устранять аварийные ситуации, даже если он фактически не использует помещение.

Плюсы и минусы данной услуги

Однако согласно законодательству запрещается продавать или отчуждать предмет залога без получения на то согласия залогодержателя. В целом заложенная доля остается в полной собственности заемщика, правда с некоторыми ограничениями в правах.

Правда здесь имеется нюанс, чаще всего банки выставляют условие, чтобы все проводимые с заложенной недвижимостью изменения не наносили ей вреда и не приводили к существенному снижению ее рыночной стоимости.

Несмотря на то, что теоретически собственник доли имеет полное право сдавать ее в аренду с целью получения прибыли, по сложившейся в России практике, банковские учреждения либо вписывают в договор залога соответствующий пункт о запрете аренды, либо о ее возможности, лишь с разрешения залогодержателя.

Прежде чем оформлять и подписывать договор залога очень важно получить квалифицированную консультацию у профессионального юриста, который поможет разобраться во всех терминах и тонкостях, связанных с процедурой залога. В противном случае можно в лучшем случае лишиться своей собственности, в худшем остаться еще и должным предприимчивому кредитору

В противном случае можно в лучшем случае лишиться своей собственности, в худшем остаться еще и должным предприимчивому кредитору.

При этом речь может идти о просрочке даже в один день. Как правило, соответствующий пункт должен быть прописан в кредитном договоре.

Однако это не является обязательным требованием, так как это норма закона и от того указана она или нет в договоре, она не перестает действовать.

В то же время кредитор не имеет право требовать обращение взыскание на заложенную долю в квартире, в том случае если сумма неисполненных обязательств по займу составляет меньше пяти процентов от ее рыночной стоимости, при этом период просрочки должен превышать три месяца.

Еще одним важным моментом будет являться тот факт, что при реализации предмета залога с торгов вырученная с продажи сумма, как правило, оказывается на 20-30 процентов ниже реальной рыночной стоимости доли заложенной доли квартиры.

Банк при реализации будет руководствоваться лишь собственными интересами, которые вполне очевидны – возврат выданных заемщику средств, а учитывая сложность продажи доли недвижимости, кредитор с радостью пойдет навстречу потенциальному покупателю и снизит стоимость залога до минимума.

Возможно ли получить займ под залог комнаты (доли в квартире)?

Теоретически это вполне возможно, однако, стоит настроиться на то, что процесс получения кредита будет трудоемким и финансово затратным. Чтобы сделка прошла успешно, необходимо помнить о некоторых нюансах процедуры оформления:

- Объект недвижимого имущества, который передается в залог банку, необходимо будет страховать за свой счет. Иногда сумму страховки включают в стоимость кредита.

- Оценка экспертом стоимости комнаты или доли не всегда будет выгодна для клиента.

- Для получения более выгодных условий и низкой ставки, потребуется предоставление справки 2-НДФЛ или по форме банка, где будет указана заработная плата заемщика.

- Для передачи имущества в залог банку, необходимо предоставить документальные доказательства отсутствия задолженности за коммунальные платежи.

- Свое право собственности также необходимо подтвердить документами.

- Для оформления займа под залог доли (комнаты), потребуется письменное согласие всех дольщиков жилого объекта недвижимости.

- Пока задолженность по кредиту не будет погашена полностью, никаких сделок и операций с недвижимостью собственник совершать не может.

Важно! При невыполнении обязательств по кредитному договору, заемщик может лишиться жилья. Также стоит запомнить, что максимум, на который может рассчитывать заемщик при получении займа – это не более 50% от рыночной стоимости жилья

Получить на руки 50-60% стоимости комнаты или доли можно только в МФО, но там условия более жесткие – высокие ставки, малый срок кредитования

Также стоит запомнить, что максимум, на который может рассчитывать заемщик при получении займа – это не более 50% от рыночной стоимости жилья. Получить на руки 50-60% стоимости комнаты или доли можно только в МФО, но там условия более жесткие – высокие ставки, малый срок кредитования.

В некоторых банковских организациях действуют свои условия выдачи денежного займа. В основном они следующие:

- у клиента должна быть своя выделенная доля в квартире;

- объект недвижимости должен иметь всю техническую документацию;

- никаких обременений на жилой объект быть не должно;

- обязательно наличие нотариально заверенных согласий всех дольщиков и собственников жилой собственности.

Чем фактически владеет собственник доли

Фото Pexels Допустим, вы получили наследство, или развелись и поделили нажитое в браке имущество, или купили с кем-то квартиру в складчину. Словом, стали собственником доли какого-либо объекта недвижимости. Чем вы владеете по факту и по закону?

Владение долей квартиры — не означает владения правами на конкретную комнату (даже при наличии возможности выделить каждому владельцу по комнате). Собственник владеет долей в праве собственности, и она может быть как равной с долями других владельцев, так и большей или меньшей. Если, конечно, они не выделены в натуральном виде, что бывает гораздо реже и трудновыполнимо в условиях, например, городской квартиры. Согласно требованиям нормативно-правовых актов при выделении доли в квартире, выделяемая часть жилой площади должна быть полностью изолирована и независима от остальной части квартиры, иметь свой собственный вход, санузел, и должна остаться пригодной для проживания и использования по назначению. Например, если речь о жилом доме, то выделить долю в натуральном виде в нем возможно только если у каждого сособственника будут самостоятельные выходы на земельный участок. Такой выдел можно будет осуществить после реконструкции жилого дома при получении всех необходимых разрешений и согласований. Как мы видим, намного сложнее выполнить условия раздела в многокомнатной квартире, и практически невозможно — в ситуациях необходимости выдела доли в натуре в однокомнатной квартире.

Кредитные карты

| Банк | Кредит | Процентная ставка | Сумма кредита | Срок кредитования | Ограничение по возрасту | Подача онлайн заявки |

| Просто кредитная карта Ситибанка — 180 дней без процентов | от 20,9% до 32,9% годовых | до 300 000 руб. | от 22 лет | Онлайн заявкаВсе условия | ||

| Карта с весомыми бонусами — Кредитный лимит до 300 000 рублей! | 23,9% годовых | от 3000 до 300 000 руб. | от 24 до 65 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Хочу больше» 120 дней без процентов | от 17% годовых | от 30 000 до 700 000 рублей | до 36 месяцев | от 19 до 75 года | Онлайн заявкаВсе условия | |

| Кредитная карта «Тинькофф Платинум» — бесплатная доставка карты | От 12% годовых | от 5 000 до 700 000 рублей | от 18 до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта Tinkoff Drive для автолюбителей | от 15% годовых | от 5 000 до 700 000 рублей | от 18 до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Разумная» | от 11,9% | до 300 000 рублей | от 20 до 70 лет | Онлайн заявкаВсе условия | ||

| Карта рассрочки Свобода от банка Хоум Кредит | 0% рассрочка | от 10 000 до 300 000 руб. | до 10 месяцев | от 22 до 70 лет | Онлайн заявкаВсе условия | |

| Кредитная карта Открытие 120 дней без процентов | от 13,9% | до 500 000 рублей | от 21 до 75 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта Кэшбэк до 15% | от 24% годовых | от 15000 до 500 000 рублей | от 21 до 76 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта Ситибанк CASH BACK | от 20,9 до 32,9% годовых | 300 000 рублей | от 22 до 65 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта — 100 дней БЕЗ ПРОЦЕНТОВ! | от 11,9% годовых | до 500 000 рублей | от 18 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «110 дней» Райффайзенбанка | От 19 до 49% годовых | от 15 000 до 600 000 рублей | от 21 до 67 лет | Онлайн заявкаВсе условия | ||

| Универсальная кредитная карта АТБ | от 0% годовых | от 5000 до 500 000 рублей | от 21 до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «ЛокоДжем» | от 11,9% до 25,9% | до 300 000 рублей | от 21 года до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта для автолюбителей DRIVE 365 | 23,9% | от 3000 до 300 000 рублей | от 24 до 65 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта МТС Деньги Weekend | от 24,9% до 27% | до 299 999 рублей | от 20 до 70 лет | Онлайн заявкаВсе условия | ||

| Карта рассрочки Халва — «Всегда без переплат!» | от 0% до 10% годовых | до 350 000 рублей | до 10 лет | от 20 до 75 | Онлайн заявкаВсе условия | |

| Кредитная карта ВТБ | от 11,6% годовых | до 1 млн рублей | от 21 года до 70 лет | Онлайн заявкаВсе условия | ||

| Карта для путешествий AlfaTravel | От 23,99% годовых | до 500 000 руб. | от 21 года | Онлайн заявкаВсе условия | ||

| Кредитная карта «Перекресток» от Альфа-банка | от 23,99% годовых | до 700 000 руб. | от 18 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Выгода» без визита в банк | 23,9% — 26,9% годовых | от 50 000 до 300 000 рублей | от 21 до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Вездедоход» Почта Банка | 10,9% — 22,9% годовых | до 1 500 000рублей | от 18 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Аэрофлот-Бонус» от Альфа-Банка | 23,9% годовых | до 500 000 рублей | от 18 лет | Онлайн заявкаВсе условия | ||

| Кредитная «Удобная карта» с беспроцентным периодом до 180 дней | 11,9% | от 9 999 до 600 000 рублей | 3 года | от 20 до 62 лет | Онлайн заявкаВсе условия | |

| Кредитная карта Opencard с кэшбэком банка Открытие | От 13,9% годовых | до 500 000 рублей | от 21 года до 68 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта Тинькофф ALL Airlines — бесплатные авиабилеты за покупки | от 15% годовых | до 700 000 рублей | от 18 до 70 лет | Онлайн заявкаВсе условия | ||

| Карта МТС Cashback до 25% кэшбек за покупки | от 11,9% до 25,9% | до 1 000 000 рублей | от 20 до 70 лет | Онлайн заявкаВсе условия |