Кредитные карты без процентов в москве

Содержание:

- Мой бонус от банка Союз

- Условия по кредитным картам без процентов

- Тинькофф — Platinum

- Совкомбанк — Халва

- Подбор лучшей кредитки без процентов

- Росбанк — МожноВсе

- Вопросы и ответы

- Магнитка Plus Credit от Кредит Урал Банка

- Особенности льготного периода по кредитным картам без процентов

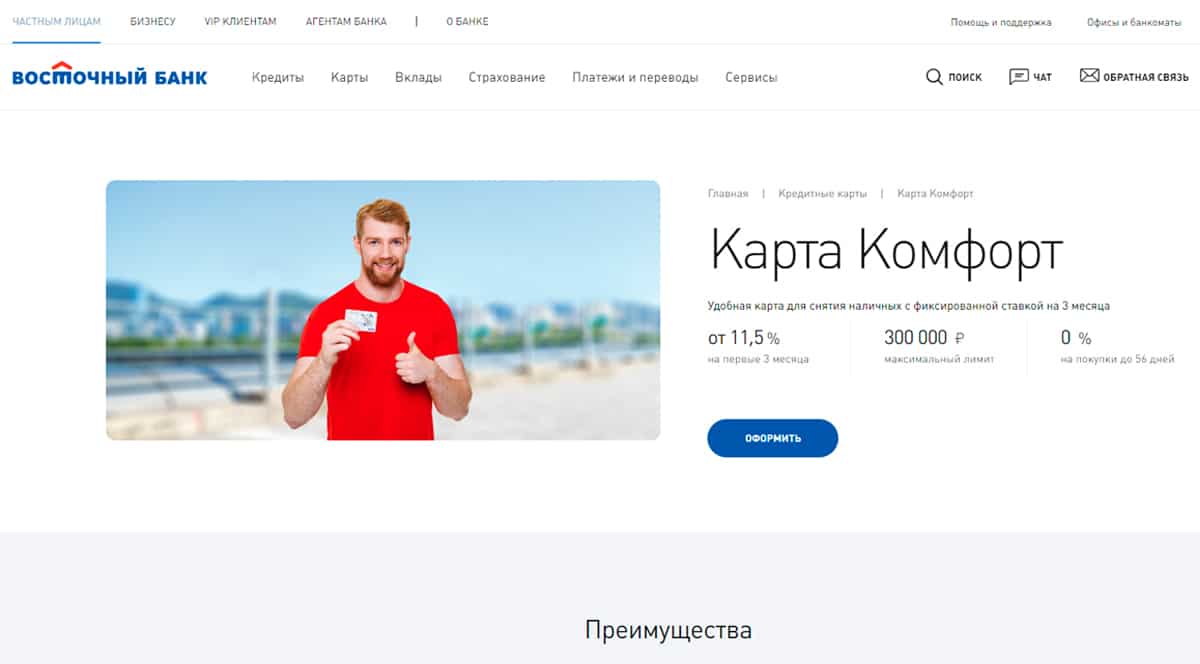

- Восточный Банк — Без %

- Рядовой пользователь кредитки и банк должны говорить на одном языке

- Лучшие кредитки с льготным периодом от 50 до 100 дней

- Как оформить кредитную карту со снятием бесплатно

- Какую карту выбрать

- Отделения и банкоматы Банка Возрождение в Москве

- Кредитные карты с возможностью снятия наличных без процентов

- Особенности обналичивания кредитных карт

- Как оформить кредитную карту?

- Необходимые документы

- Виды кредитных карт

- Home Credit Bank — Свобода

- Как пользоваться картой с грейс-периодом

- Беспроцентные кредитные карты

Мой бонус от банка Союз

Классическая кредитка с привлекательной бонусной программой, которая особенно будет выгодна для путешественников. Она дает вам бонусы за покупки, их потом можно потратить на скидку у партнеров программы. Вам начисляют 2% от любых покупок и до 8% за ваши траты у партнеров банка.

Действующие тарифы:

- Выдают от 45.000 до 750.000 рублей.

- Процент составит 23% в год.

- Льготным будет срок до 115 дней.

- Минимальный ежемесячный платеж – всего 5% от размера задолженности.

- Обслуживание стоит 150 рублей в месяц, взимают со второго месяца. Можно избежать, если ваши обороты по карте будут от 100 тысяч руб. и более.

- Снятие наличных сопровождается комиссией 5% от суммы, но не менее 500 рублей.

Кроме того, здесь есть еще одна полезная опция — начисление дохода на остаток средств. Можно получить до 4% годовых доходности, что позволяет вам оформить комплексный продукт, и карты и вклад одновременно.

Что требуют от заемщика: возраст от 22 до 65 лет, трудовую занятость от 3 месяцев и более, общий стаж от 1 года, подтверждение дохода справкой 2-НДФЛ или справкой по форме банка. Требуется регистрация по месту жительства на территории РФ. Без документов о доходе одобрят не более 50 тысяч, с подтверждением занятости — до 100 тыс. руб.

Преимущества

Можно в первый месяц пользоваться карточкой без платы за обслуживание, а потом не платить при больших оборотах. Выгодная бонусная программа, позволяет получать весомую выгоду от покупок бонусами. Высокие лимиты кредитования. Возможно оформление без справок.

Недостатки

Дорогое обслуживание со второго месяца. Высокая плата за снятие наличных, в том числе и за счет собственных средств. За смс-информирование взимают комиссию по 59 руб. ежемесячно. Если возникает овердрафт, то за него надо платить по 20% годовых.

Условия по кредитным картам без процентов

Кредитные карты без процентов выдаются на разных условиях, в зависимости от банка и конкретного продукта.

Распространенные условия действия кредитных карт:

- Беспроцентный период от 50 дней. По некоторым картам рейс-период достигает 200-365 дней. Чем дольше длится льготный период, тем дешевле обходится содержание кредитной карты.

- Процентная ставка 15-40%. В среднем ставка колеблется в пределах 20-30%. Чем длиннее льготный период, тем выше проценты по кредитной карте устанавливает банк.

- Кредитный лимит 200 000 – 1 000 000 рублей. Карты с высоким лимитом одобряют клиентам со стабильным доходом, зарплатными картами в банке, крупными вкладами и безупречной кредитной историей.

Тинькофф — Platinum

Кредитная карта Тинькофф Платинум – одна из лучших доступных с льготным периодом 55 дней или 120 дней для погашения кредита в другом банке России. Карта предлагает зарабатывать до 30% баллами, которые можно обменять на деньги. При получении карточки с максимальным лимитом 300 000 руб. ставка по кредиту начинается от 12%.

В личном кабинете или через мобильный банк можно совершать покупки в долг и позже пополнять кредитную карту наличными или переводами без комиссии. Оформите заявку на сайте Тинькофф и мгновенно получите решение без справок, поручителей и без отказа. Бесплатная доставка карты домой или в офис займет от 1 до 7 дней.

Если вы ежемесячно оплачиваете свои счета с помощью кредитной карты, то получите еще больше приятных бонусов от Тинькофф банка. Стоимость обслуживания карты в год составляет 590 руб. Комиссия за снятие наличных равна 2,9% от суммы снятия. Выберите эту карту, если хотите получить деньги в долг и не переплачивать огромные проценты.

Совкомбанк — Халва

Кредитная карта «Халва» предлагает держателям карт кэшбек до 6% наличными при оплате покупок на кассе с помощью Google, Apple или Samsung Pay. Остальные владельцы карт с льготным периодом смогут вернуть 1% денег от потраченной суммы. Даже лучшие кредитные карты не могут позволить вознаграждать пользователей такими бонусами.

Вещи, на которые нужно обратить внимание: вы не платите за выпуск карты, ее обслуживание и перевыпуск. Чтобы получить на карту Совкомбанка нужен паспорт гражданина России, возраст старше 18 лет, официальное трудоустройство и наличие мобильного телефона

Перед подачей заявки убедитесь, что ваши способны вовремя покрыть задолженность перед банком.

Если вы храните свои финансы на карте рассрочки Халва и совершаете не менее 5 покупок в месяц, то сможете получить до 7,5% на остаток. Максимальный период льготного периода составляет до 18 месяцев и его можно увеличить согласно тарифному плану. Эти возможности помогут сэкономить деньги при правильном использование кредитки.

Подбор лучшей кредитки без процентов

Банковские кредитные карты без процентов выпускаются на пластиковых носителях. Кредит предоставляется в формате лимитированной суммы на счету карточки. Держатель может использовать все средства сразу или регулярно тратить их на текущие нужды.

Основное отличие кредитных карт без процентов от обычных кредитов состоит в льготном периоде и отсутствии конечного срока выплаты задолженности. Держатель вправе расходовать средства в пределах лимита, возвращать деньги в удобном ритме. Банки выставляют минимальные платежи, и заемщик может погашать задолженность в этих рамках или восполнять лимит полностью и сразу.

Росбанк — МожноВсе

Кредитная карта МожноВсе от Росбанка является одной из лучших премиальных карт на рынке благодаря льготному периоду в 60 дней, кэшбеку и Travel-бонусам. Владельцы карт зарабатывают 5 бонусов за 100 рублей, потраченных в супермаркетах, ресторанах и на перелетах. Для одной из выбранных категорий товара, МожноВсе возвращает кэшбек до 10%.

Обратите внимание на категории с повышенным Cashback: заправки, аптеки, кафе, салоны красоты и такси. Помимо отличной системы вознаграждений, Росбанк предлагает бесплатно первый год обслуживания карты, льготное снятие наличных и лимит до 100 000 руб

только по паспорту гражданина РФ. Когда вы грамотно пользуетесь возможностями кредитной карты «МожноВсе», это одна из лучших карт для потребителей.

Всю необходимую информацию о счетах, кредитах, картах и депозитах можно посмотреть в онлайн приложение Росбанка. Чтобы удобно оплачивать покупки без процентов, нужно привязать банковскую карту к iPhone, Apple Watch или iPad. Чтобы оформить заявку на сайте, достаточно оставить номер своего мобильного телефона.

Вопросы и ответы

Какие кредитные карты считаются лучшими для снятия наличных бесплатно?

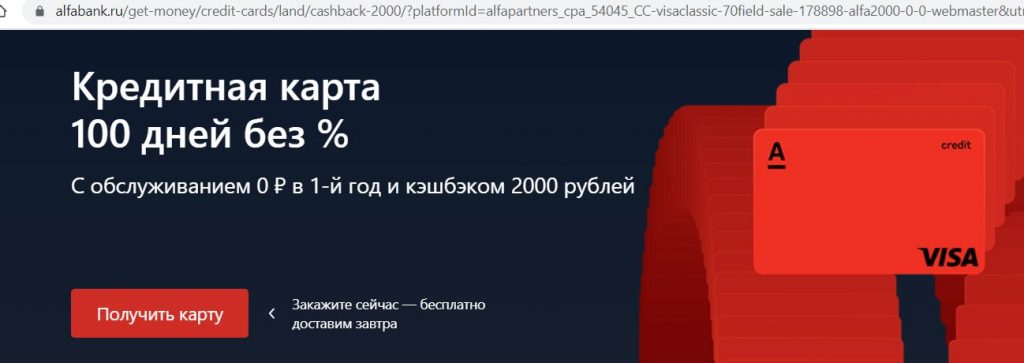

Альфа-Банк, карта “100 дней без %”. По условиям пользования клиент может снимать в месяц до 50000 рублей в любом банкомате без взимания платы. Если вас устраивает эта сумма, рассмотрите эту кредитку для оформления. Благодаря длительному льготному периоду ею можно пользоваться бесплатно до 100 дней. Выдается со справками и без них, доставляется курьером.

Восточный Банк, кредитная карта с беспроцентным снятием “Просто”. Уникальный продукт, по которому вообще отсутствуют стандартные платы: за обслуживание, обналичивание, выпуск. Банк просто берет в день по 30-50 рублей при наличии по счету минуса. Какие клиент хочет операции, такие и совершает. Карта выдается моментально.

Ренессанс. Операции обналичивания выполняются полностью бесплатно в любых банкоматах

Но обратите внимание, что за такие транзакции банк устанавливает повышенную ставку. Обслуживание может быть бесплатным, действует курьерская доставка, бонусная программа.

АТБ, Абсолютный 0

Кредитная карта с бесплатным снятием где угодно. Предложение похоже на карту Восточного Банка Просто. Здесь также нет никаких плат, просто при наличии минуса клиент оплачивает пользование линией в размере 50 рублей в день. Лимит небольшой — 50000.

Райффайзенбанк, Наличная карта. Название продукта говорит за себя. Ее можно обналичивать без комиссии в собственных банкоматах банка. При использовании чужих взимается небольшая плата — 0,5% от суммы, минимально 50 рублей.

Если вас интересует кредитная карта с льготным периодом на снятие наличных, рассмотрите продукты Альфа-Банка.

Нет, чаще всего банки ограничивают величину денежных средств, которые вы можете получить без оплаты дополнительной комиссии. Где-то это фиксированная сумма, как например, в Альфа-банке – 50000 рублей, а где-то величина снятия регулируется кредитным лимитом, например, можно получить до 50%.

Как не переплачивать за снятие наличных?

Не выходите за пределы льготного периода. Тщательно отслеживайте свои покупки и даты их совершения. Вы должны быть четко уверены в том, что вы успеете погасить задолженность в срок, который вам дал банк на беспроцентный возврат долга.

Какие требования предъявляют к заемщикам?

В каждом банке действует своя собственная тарифная политика, и по требованиям банки также различаются. Если учреждение государственное, то проверять потенциального заемщика будут досконально, а если компания частная и небольшая, то она будет более лояльна к своим клиентам.

Что требуется чаще всего:

- Возраст от 21-23 лет;

- Наличие российского гражданства и постоянной регистрации;

- Официальное трудоустройство;

- Трудовой стаж не менее полугода;

- Возможность подтвердить доход документально;

- Положительная кредитная история;

- Отсутствие других задолженностей.

Каждый из этих пунктов важный, но может незначительно варьироваться. Например, где-то работают с заемщиками уже с 18 лет, где-то разрешают подавать заявку уже при наличии трудовой деятельности от 4 месяцев. Все это очень вариабельно, и нужно смотреть именно на тарифы и условия, прописанные на сайте нужного вам банка.

Какая кредитная карта самая выгодная со снятием наличных?

Здесь нет единого ответа, потому как каждая кредитка может предложить вам бесплатное получение наличных, но с соблюдением определенных требований. Где-то это фиксированная сумма (не более 50000 рублей в месяц), где-то зафиксирован срок (3 месяца после оформления кредитки).

Вам нужно выбирать пластик под свои предпочтения. Чаще всего оформляют карточки от Альфа-банка, где на операции покупок и получения купюр действует льготный срок до 100 дней. Но там нет бонусов, и снять можно лишь 50 тысяч за месяц. Если вам нужно больше, то лучше выбрать Ситибанк.

Можно ли получить кредитку с плохой кредитной историей?

Да, можно, но только при условии того, что все ваши просроченные задолженности закрыты. Если у вас есть просрочки и действующие долги, то вам откажут. Нужно искать лояльные банки, государственные откажут сразу. Больше всего шансов при обращении в МТС Банк, Восточный или УБРиР.

Будьте готовы к тому, что даже если вам и одобрят заявку, то только под самые высокие тарифы и проценты. Также могут потребовать оформить личную страховку и принести дополнительные документы, подтверждающие вашу платежеспособность, хотя бы косвенно. Это необходимая мера, чтобы повысить шансы.

Магнитка Plus Credit от Кредит Урал Банка

Платиновая карточка высокого уровня обслуживания, которая позволит вам получать кредитную сумму с большим беспроцентным сроком для совершения максимально выгодных покупок. Получить её могут бюджетники, а также военные пенсионеры

Вот какие условия вам смогут предложить:

- Лимит составит от 9999 до 200000 рублей.

- У вас будет до 82 месяцев на использование карточки.

- Беспроцентный срок длится до 100 дней.

- Процентную ставку назначают от 11,5% до 18,2% годовых.

- Ежемесячный платеж рассчитывается как 1\18 от установленного лимита.

- Обслуживание до 95 рублей в месяц в первый год, и по 80 рублей ежемесячно со второго года.

- Комиссия за обналичивание вне льготного периода – 4% от суммы, не менее 300 рулей.

- В день можно снять до 40000 рублей в банкоматах, в кассе – до 200000 рублей.

Кредитка может быть именной или нет. Если она не именная моментальной выдачи, то для сотрудников бюджетной сферы устанавливают минимальную ставку 11,2% в год. Что потребуется от заемщика: возраст от 18 до 75 лет, постоянная регистрация, доход от 10000 рублей. Доход нужно подтверждать документально справкой 2-НЛФЛ.

Преимущества

Бесплатное обслуживание. Нет комиссии за неразрешенный овердрафт. Вы получаете скидки до 60% при безналичной оплате товаров и услуг при помощи кредитки у партнеров банка. Также действует льготная схема оплата проезда в муниципальном транспорте вашего города.

Недостатки

Платное обслуживание до 1140 рублей в год. Высокая комиссия за получение наличных, если не уложились в льготный период. Если карта не именная, то дают очень маленький лимит для расходов. Погасить долг нужно женщинам до 55 лет, мужчинам – до 60 лет и военным пенсионерам – до наступления 75-летнего возраста.

Особенности льготного периода по кредитным картам без процентов

В течение беспроцентного периода кредит по карте считается бесплатным. Банк начисляет проценты на задолженность только по завершении грейс-периода. Особенности льготных периодов по кредитным картам без процентов:

- Максимальный грейс-период устанавливается банком, изменить его нельзя. Сроки прорабатываются под конкретные продукты, а не отдельно для каждого заемщика, как процентные ставки.

- Расчет даты начала льготного периода ведется по-разному. Отсчет может начинаться с даты активации карты, первого расхода или по конкретным дням, прописанным в договоре. Эту информацию необходимо уточнять заранее, чтобы попадать в период без процентов.

- Грейс-период распространяется не на все операции. Например, снятие наличных с кредитной карты не проводится без процентов. За некоторые расходные операции взимается комиссия, другие могут прекращать действие льготного периода.

На сервисе по подбору финансовых предложений размещены все кредитные карты без процентов в течение льготного периода. В каталоге указаны процентные ставки и дни грейс-периода для каждой кредитной карты.

Восточный Банк — Без %

С помощью кредитной карты Восточного банка держатели получают до 300 000 рублей со льготным периодом 90 дней (3 месяца) на все покупки. Если вы дополнительно хотите получать кэшбек, то стоит оформить карточку «Восторг» и получать возврат до 40%. Это одна из немногих карт, которая берет оплату за оформление, но годовое обслуживание обойдется бесплатно.

Если вы являетесь клиентом Восточного банка, то можете дополнительно выпустить карты для всей семьи с платежными системами: Visa, МИР и UnionPay. Для получения карты лицам старше 26 лет достаточно предъявить только паспорт. Кэшбек на АЭС, такси, доставки еды, кино и книги достигает 10%. Вы получите 5% на счет за автомойки, кафе, бары, ЖКУ и рестораны.

Восточный Банк позволяет вносить средства без комиссии на счет наличными через банкомат или через партнеров (Qiwi, Золотая корона, Рапида). Кредитная карта «Рассрочка на все» забирает 28% со всех операций, что является один из самых высоких сборов в 2021 году, поэтому она попала только на 7 место в рейтинге ТОП-10 лучших.

Рядовой пользователь кредитки и банк должны говорить на одном языке

Итак, вы твердо решили оформить себе кредитку. Первое действие грамотного человека – это изучение всей имеющейся информации на официальных сайтах банков. И вот тут может ожидать первый сюрприз. Эмитенты, кредитные линии и лимиты, кредитная история, расчетный и платежный периоды. И венцом этих малопонятных терминов становится грейс-период. Что это означает? Давайте разбираться по порядку.

Банк пользуется всеми этими понятиями для разговора с обычными держателями карт. Значит, мы должны выучить и понять их язык, чтобы не оказаться “счастливым” обладателем многотысячного долга с запятнанной репутацией.

Банк-эмитент

Эмитент в переводе с латинского означает “выпускающий”. Так называют банки, которые выпускают в обращение платежные средства. Например, кредитные карты. При этом он несет обязательства перед держателем карточки по ее обслуживанию и по предоставлению определенной суммы денег в пределах лимита.

Кредитная линия

При оформлении кредитки вы подписываете с банком договор, в котором оговариваются условия предоставления вам денежных средств. Таким образом он открывает для вас кредитную линию.

Они бывают разных видов и для разных получателей. Но по кредиткам чаще открывают так называемую возобновляемую линию. Что это значит? Вы погашаете кредит по частям или целиком. Лимит по линии постоянно пополняется. Происходит это многократно, в течение всего срока действия договора.

Кредитный лимит

Банк открывает кредитную линию в пределах определенной суммы (лимита). Это максимум, на который может рассчитывать клиент при оплате карточкой.

Устанавливается предельная сумма в зависимости от его платежеспособности и политики банка. Решение о размере лимита принимается индивидуально. Учитываются заработная плата, трудовой стаж, чистая кредитная история и многое другое.

Ни один клиент не может выйти за границы кредитного лимита

Поэтому очень важно следить за его остатком, чтобы планировать покупки только в пределах доступных денежных средств

Кредитная история

Если вы хотя бы один раз получали кредит, то у вас уже есть кредитная история. Хорошая она или плохая зависит от того, как добросовестно вы выполняли свои обязательства по погашению заемных средств перед банком. Если вы не уверены, что с вашей кредитной историей все в порядке, проверьте ее.

Все истории хранятся в бюро кредитных историй (список на сайте ЦБ РФ). Мы имеем право с ней (или с ними) ознакомиться. Но, я думаю, это тема отдельной статьи.

Минимальный платеж

Минимальный платеж – это та обязательная сумма, которую вы должны в течение платежного периода вносить в погашение кредитного лимита. Зависит он от тарифов и условий, которые прописывают в договоре при открытии карты.

Например:

- карточка “100 дней без %” от Альфа-Банка – ежемесячный минимальный платеж составляет 5 % от суммы долга, но не менее 320 руб.;

- карта Тинькофф Платинум – от 6 до 8 %;

- Visa Classic и MasterCard Standard от Сбербанка – 5 %.

Расчетный, платежный и грейс периоды: в чем разница?

Расчетный период – это временной отрезок, в течение которого вы можете распоряжаться деньгами банка по своему усмотрению в пределах установленного лимита.

Платежный период – это время погашения кредита. Причем вы можете погасить только часть задолженности или всю сумму долга

Обратите внимание, что платеж должен быть не меньше минимального

Грейс-период или льготный период – это временной отрезок, включающий расчетный и платежный периоды. Если по окончании 50 дней вы полностью погасили кредит, то он обойдется вам совершенно бесплатно.

Наглядно все периоды представлены на диаграмме.

По ней видно, что расчетный период составляет 30 дней. Платежный – 20 дней. Грейс-период – 50 дней.

Лучшие кредитки с льготным периодом от 50 до 100 дней

| Банк | Ставка | Без процентов |

| Восточный без отказа | От 12% | До 56 дней |

| Тинькофф Банк лучший | От 12,9% | До 55 дней |

| Альфа-Банк 100 дней без % | От 23,99% | До 100 дней |

| Ренессанс Кредит за 5 минут | От 24,9% | До 55 дней |

| ВТБ Банк Москвы | От 24,9% | До 50 дней |

| Райффайзенбанк | От 29% | До 52 дней |

Какая банковская карточка окажется лучше и выгоднее, зависит от ваших потребностей и приоритетов. «Альфа» дает самый большой беспроцентный период, «Райффайзен» – самый большой кредитный лимит. «Тинькофф» и «Восточный» выдают кредитки практически без отказа, не требуя от клиентов ничего, кроме паспорта. «Ренессанс» отличается моментальным выпуском «пластика» и отсутствием платы за годовое обслуживание. Определяйтесь, отправляйте онлайн-заявку и забирайте вашу карту прямо сейчас.

Тинькофф Банк

Онлайн-заявка на кредитную карту Тинькофф Банка →

- Процентная ставка – от 12,9% годовых.

- Кредитный лимит – до 300 000 руб.

- Льготный период – до 55 дней.

- Обслуживание – 590 руб. в год.

- Комиссия за снятие наличных – 2,9% + 290 руб.

Олег Тиньков называет свое детище крупнейшим онлайн-банком в мире. Мы не знаем, как проверить подобное заявление, но факт остается фактом – банк действительно «онлайновый» и не имеет ни одного классического отделения. Соответственно, заказать карточку с кредитным лимитом вы можете только через интернет, а получить – с доставкой на дом или на работу. Решайте сами, плюс это или минус.

Главные преимущества Тинькофф Банка – простота и скорость. Кредитные карты здесь выдают быстро, без предоставления справки о доходах и практически без отказов. Подать онлайн-заявку можно уже с 18 лет, а узнать решение – всего за 5 минут. Невысокая процентная ставка, привлекательные тарифы и беспроцентный период до 55 дней делают карту Тинькофф Банка одной из самых выгодных на сегодняшний день.

Альфа-Банк

Онлайн-заявка на кредитную карту Альфа-Банка →

- Процентная ставка – от 23,99% годовых.

- Кредитный лимит – до 300 000 руб.

- Льготный период – до 100 дней.

- Обслуживание – 1190 руб. в год.

- Без комиссии за снятие наличных до 50 000 руб. в месяц.

Прекрасное место, где можно открыть кредитную карту с самым большим льготным периодом, который, к тому же, действует и на операции по выдаче наличных. Более того, в Альфа-Банке нет комиссии за снятие наличных денег в банкомате – при условии, что сумма снятия не превышает 50 000 рублей в месяц.

Благодаря 100-дневному грейс-периоду вопрос целесообразности получения карточки Альфа-Банка отпадает сам собой. Нигде больше вы не получите деньги на три с половиной месяца вообще без процентов. Минимальный возраст клиента – 18 лет, подтверждение дохода не требуется – пора отправлять заявку!

Ренессанс Кредит

Онлайн-заявка на кредитную карту банка «Ренессанс Кредит» →

- Процентная ставка – от 24,9% годовых.

- Кредитный лимит – до 200 000 руб.

- Льготный период – до 55 дней.

- Обслуживание – бесплатно.

- Комиссия за снятие наличных – 2,9% + 290 руб.

Лучший банк для тех, кому срочно нужна кредитная карта с льготным периодом и бесплатным обслуживанием. Заполняете онлайн-заявку, моментально узнаете решение и начинаете пользоваться карточкой непосредственно в день обращения. Никаких справок и поручителей, только паспорт и 15 минут свободного времени. И, конечно же, до 55 дней пользования деньгами банка – бесплатно.

ВТБ Банк Москвы

- Процентная ставка – от 24,9% годовых.

- Кредитный лимит – до 350 000 руб.

- Льготный период – до 50 дней.

- Обслуживание – бесплатно.

- Комиссия за снятие наличных – 4,9% + 299 руб.

Еще один неплохой вариант получить кредитную карту с льготным периодом на снятие наличных. Плюсы ВТБ Банка Москвы – мгновенный ответ сразу после заполнения заявки через интернет, бесплатное обслуживание и адекватные проценты.

Райффайзенбанк

Онлайн-заявка на кредитную карту Райффайзенбанка →

- Процентная ставка – от 29% годовых.

- Кредитный лимит – до 600 000 руб.

- Льготный период – до 52 дней.

- Обслуживание – 1490 руб. в год.

- Комиссия за снятие наличных – 3,9% + 390 руб.

Условия и тарифы «Райффайзена» пока не позволяют ему на равных соперничать с лидерами «пластикового» рынка. Но и здесь есть свое преимущество – австрийский банк предлагает самый большой кредитный лимит.

Восточный

Онлайн-заявка на кредитную карту банка «Восточный» →

- Процентная ставка – от 12% годовых.

- Кредитный лимит – до 300 000 руб.

- Льготный период – до 56 дней.

- Обслуживание – бесплатно.

- Комиссия за снятие наличных – 4,9% + 399 руб.

«Восточный» не уступает конкурентам по уровню процентных ставок и имеет репутацию банка, выдающего потребительские кредиты почти без отказа. Если вы не уверены в качестве своей кредитной истории и хотите оформить заявку по паспорту, без справки о доходах – вам сюда.

А есть кредитные карты без процентов до 120 дней →

Как оформить кредитную карту со снятием бесплатно

Изучите предложенные на этой странице варианты, выберете лучшую кредитную карту для снятия наличных, которая подходит вам по всем параметрам. Не забывайте смотреть на требования банка, вы также должны ему подходить.

Стандартно карточки такого типа выдаются без справок. Но если вам нужен большой лимит, если вы хотите получить самые выгодные условия, рассматривайте варианты с расширенным пакетом документов.

Есть банки, готовые выдать кредитку по паспорту с моментальным решением. В этом случае продукт можно забрать уже сегодня. Многие компании стали применять курьерскую доставку, их клиенты получают карты, не выходя из дома.

Порядок оформления:

- Выберете кредитную карту со снятием бесплатно. Перейдите на форму заполнения заявки, заполните все ее поля.

- Отправьте запрос на рассмотрение, ждите решение. Один банк может давать ответы моментально, другой в течение дня. Сроки анализа указываются при подаче заявки.

- При одобрении забираете пластик предлагаемым банком методом. Или ждете доставку, или идете в офис. В любом случае подписывается договор, после выдается платежное средство.

- Чтобы снять деньги с кредитной карты без комиссии, для начала активируйте платежное средство, затем получите к нему ПИН-код. Многие банки ушли от конвертов с ПИНами, предоставляют коды удаленно при активации.

Снятие с кредитной карты проходит стандартным образом, как и с дебетовой. Учитывайте, что если использовать “не родной” банкомат, операции могут быть ограничены, например, получить за раз можно не больше 5000 рублей.

Процент за снятие наличных с кредитной карты не берется, но не забывайте про другие обязательные платежи. Про плату за обслуживание, СМС-информирование при его подключении, про проценты.

Не забывайте вносить ежемесячный платеж хотя бы в минимальном размере, установленном банком. При желании снять наличные с кредитной карты без комиссии можете использовать любой банкомат.

Какую карту выбрать

Универсального ответа на такой вопрос нет и быть не может. Все зависит от того, для чего вам нужна кредитка и как часто вы планируете ей пользоваться. Одни банки не взимают комиссию за использование кредитки, если ей пользоваться достаточно активно. Другие наоборот — берут годовую комиссию, если вы пользуетесь их картой, но не берут ничего, если она просто лежит в вашем бумажнике.

Выбирая кредитную карту, стоит внимательно изучить все условия и особенности каждой карты

Возможно, один из банков привлечет ваше внимание тем, что предлагает хороший кэшбэк именно в тех категориях, по которым вы часто расходуете деньги. А другой порадует максимально прозрачными условиями расчета льготного периода

Отделения и банкоматы Банка Возрождение в Москве

|

Дополнительный офис «Садово-Каретный» |

Отделение Банкомат |

г. Москва, ул. Садовая-Каретная, д. 22, стр. 1 На карте |

пн.-пт. с 09.00 до 20.00 сб. с 10.00 до 16.00 вс. — выходной |

8 (800) 755-00-05 |

|

Самообслуживание |

Банкомат |

г. Москва, ш. Хорошёвское, д. 12, стр. 1 На карте |

пн.-пт. с 09.00 до 18.00 сб.-вс. — выходной |

|

|

Дополнительный офис «Ильинский» |

Отделение Банкомат |

г. Москва, ул. Острякова, д. 3, стр. 1 На карте |

пн.-чт. с 09.00 до 19.00 пт. с 09.00 до 18.00 сб. с 09.00 до 15.00 вс. — выходной |

8 (800) 755-00-05 |

Кредитные карты с возможностью снятия наличных без процентов

Банки находятся в постоянно борьбе за новых клиентов, поэтому предлагают все более привлекательные условия кредитования или использования кредитных карт. К примеру, многие предлагают пластиковые продукты с повышенным льготным периодом в 100 — 120 дней (стандартный срок льготного периода составляет 55 дней). Другие предлагают хранить на счету собственные сбережения клиента. Третьи начисляют бонусные баллы (кэшбэк) за покупки. А есть и те, кто позволяет снимать наличные через банкомат без процентов.

Ренессанс Кредит

Банк ренессанс предлагает оформить кредитную карту с льготным периодом в 55 дней и возможностью снятия наличных со счета в течение этого срока без процентов. Другие преимущества — кэшбэк до 10% и оформление только по паспорту. Узнать больше о карте «Ренессанс Кредит».

«100 дней без процентов» Русский Стандарт

Кредитная карта от Банка Русский стандарт позволяет в течение 100 дней пользоваться деньгами, а банк за это не начисляет проценты. Также в течение первых 30 дней с момента оформления кредитки снимать наличные можно под 0% в банкоматах. Изучить условия по карте…

Альфа Банк «100 дней без %»

Кредитная карта Альфа Банка имеет выгодные условия, к примеру, процентная ставка по истечении 100 дней составляет всего 11,99% годовых. А комиссия за снятие наличных не взимается при сумме снятия не более 50000 руб. в месяц. Подробнее о карте Альфа Банка «100 дней без процентов».

Кредитная карта МТС Банка «Деньги Zero»

Это совершенно новый продукт от МТС Банка, у которого есть ряд преимуществ. Главное — отсутствие процентной ставки. Платить нужно по 30 рублей за каждый день пользования кредитом. Снимать наличные можно в любое время под 0%, даже за границей! Узнать больше о каре «Деньги Зеро».

Кредитная мультикарта ВТБ

Льготный период по этому пластиковому продукту составляет 101 день, а в течение первых 7 с момента оформления есть возможность через банкмат снять без комиссии до 100000 рублей наличными.

Кредитная карта Кредит Европа Банк

Условия по кредитке весьма привлекательные — оформление только по паспорту, а кэшбэк на любые траты 1%. У партнеров — до 5%. Также можно снимать наличные без комиссии в банкоматах за границей.

Особенности обналичивания кредитных карт

Чтобы снять деньги с кредитной карты, необходимо использовать банкомат или обратиться в отделение банка с паспортом. Многие финансовые учреждения устанавливают лимит на снятие денег со счета. Как правило, в течение суток нельзя получить более 50000 — 100000 рублей по классическим кредиткам. Золотые и Платиновые банковские продукты позволяют снимать большие суммы.

Чтобы снять деньги с кредитной карты, необходимой:

- вставить ее в банкомат,

- ввести пин-код,

- выбрать соответствующую опцию,

- затем указать необходимую сумму (помним про лимит суточный и месячный),

- согласиться с комиссией и нажать «Выдача»,

- затем забрать деньги и карту.

Если комиссия не предусмотрена за такую операция, со счета спишется ровно та сумма, которую вы запросили.

Как оформить кредитную карту?

Чтобы оформить кредитную карту с льготным периодом и возможностью снятия наличных без процентов, необходимо:

1. Выбрать подходящую кредитную карту;

2. Заполнить анкету, указав подробную информацию о себе: ФИО, номер телефона, электронная почта;

3. Дождаться решения банка;

4. Выбрать удобный способ получения пластика. Многие банки предлагают доставку курьером по удобному для клиента адресу.

5. Получить карту и активировать ее. В большинстве случаев активация акты возможна через интернет-банкинг или мобильное приложение. нужно войти в него, указав логин и пароль, а затем выбрать соответствующую функцию.

Также активировать любую карту банка можно через банкомат, запросив баланс.

Необходимые документы

Чтобы получить кредитную карту необходим минимальный пакет документов. В большинстве случаев достаточно паспорта РФ. Иногда баки запрашивают справку о доходах. В этом случае можно предоставить стандартную 2 НДФЛ или же по форме банка. В ней указываются доходы за последние три месяца, а бухгалтер предприятия или директор ставят подпись и печать.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Виды кредитных карт

На сайте БанкСправка можно увидеть все кредитные карты банков Москвы, которые прямо сейчас доступны для подачи онлайн-заявки

Обратите внимание, что многие компании готовы доставить платежное средство на дом клиента, в этом случае весь процесс выдачи окажется дистанционным

В случае если вы не нашли подходящую кредитку на нашем сайте, то рекомендуем ознакомиться с каталогом предложений кредитных карт в Москве на сервисе Бробанк.

Кредитные карты банков столицы можно разделить на следующие категории:

- стандартные или классические. Самые популярные программы, именно их чаще других выбирают граждане. Обладают обычным функционалом, среднего размера лимитом и небольшой платой за обслуживание;

- премиальные. Особые, статусные продукты. Подключается высокая линия кредита, бонусный функционал для изыскательных клиентов. Такие карты удобны для тех, кто часто совершает поездки за границу: предоставляются страховки, доступ в ВИП-залы аэропортов и пр. Плата за обслуживание высокая;

- кобрендовые. Некоторые банки столицы выпускают кредитки совместно с торговыми сетями или ТРК. То есть, пользуясь картой, человек получает какие-то привилегии от партнера. Обычно это бонусы, которыми можно оплачивать покупки.

На любую кредитную карту в Москве можно оформить онлайн-заявку, значительно сократив время оформления. И от вида и класса продукта это не зависит, все они оформляются по идентичной схеме.

Home Credit Bank — Свобода

Кредитная карта «Свобода» от банка Home Credit – это лучшее решение для тех, кто хочет покупать в рассрочку до 12 месяцев в 60 000 магазинах по всей России или 50 дней льготного периода вне партнерской сети. Процентная ставки при выполнении условий по карте составит 0% годовых. Популярные категории среди пользователей кредитной карты «Свобода»: товары для спорта, драгоценные украшения, мебель, одежды, путешествия и электроника.

Home Credit позволяет вносить средства на счет наличными через банкоматы или в интернет банке Хоум Кредит. Если вы не успеваете погасить задолженность вовремя, то можете подключить программу «Свобода +», которая позволяет продлить срок рассрочки на 10 месяцев. Кредитная карта Свобода — лучшее предложение на банковском рынке если вы совершаете покупки в Яндекс.Еда, Lamoda, Леруа Мерлен, Ситилинк и Лэтуаль в 2021 году.

Как пользоваться картой с грейс-периодом

Чтобы избежать комиссии, потраченные средства следует вносить до истечения льготного периода. Это означает, что к моменту окончания указанного точно срока баланс должен быть пополнен до 100%. В противном случае банк может взимать комиссию. Ее размер указан в сводке каждого пластика.

С комиссией могут осуществляться и некоторые операции с использованием карты, например, обналичивание денежных средств или оплата товаров и услуг за рубежом. Чтобы избежать непредвиденных затрат, следует уточнить всю необходимую информацию на нашем финансовом портале, сайте самого банка или у его сотрудников. Стоимость платных операций может существенно отличаться у каждого финансового учреждения. При этом средства будут списываться с баланса вашего кредитного пластика. Если вы все-таки совершили такую операцию, пополнять карту предстоит с учетом комиссии.

Беспроцентные кредитные карты

Кредитная карта без процентов — это уникальная возможность использовать деньги банка бесплатно. Разумеется, в руководстве финансовых учреждений глупых людей нет, и полностью беспроцентных карт, на которых банк ничего не зарабатывает, не бывает. Но тарифы многих кредиток подразумевают, что использовать деньги банка без уплаты процентов можно в течение так называемого льготного периода. И чем он дольше, тем выгоднее становится конкретная кредитка конкретного банка.

Обычно правила расчета льготного периода подразумевают, что у держателя карты по окончании календарного месяца остается некоторое количество дней в следующем месяце, когда он может вернуть взятые в кредит средства, не уплачивая проценты.

На самом деле, 55 дней грейс-периода (другое название льготного периода) для 2021 года — это немного. Скорее это минимальный срок, а многие банки предлагают 100 дней беспроцентного использования своих кредиток и больше. А значит, на погашение задолженности остается намного больше времени, чем несколько дней следующего календарного месяца.