Декларация 3-ндфл: в каких случаях нужно подавать в налоговый орган?

Содержание:

- Что нового в форме декларации?

- Вознаграждение за работу

- Причины, условия и сроки отчета 3-НДФЛ

- Когда отправлять на рассмотрение 3-НДФЛ

- Реестр документов, которые прикладываются к 3-НДФЛ, для сопроводительного письма

- Что нового в 2021 году: удаленка, «письма счастья» и расходы на брата

- Как подать электронную 3-НДФЛ декларацию через «Госуслуги»

- Как заполнить и сдать декларацию о доходах в налоговую

- По каким причинам происходит отказ в приеме отчетности

- Сбор налога

- Как заполнить декларацию

- Форма декларации госслужащего за 2019 год

- Образец документа

- Кому нужно подавать декларацию?

- Само понятие

- Виды налоговой декларации

- Кто подает декларацию по форме 3-НДФЛ

- Срок подачи 3-НДФЛ

- Сроки уплаты налогов и подачи декларации в госструктуры

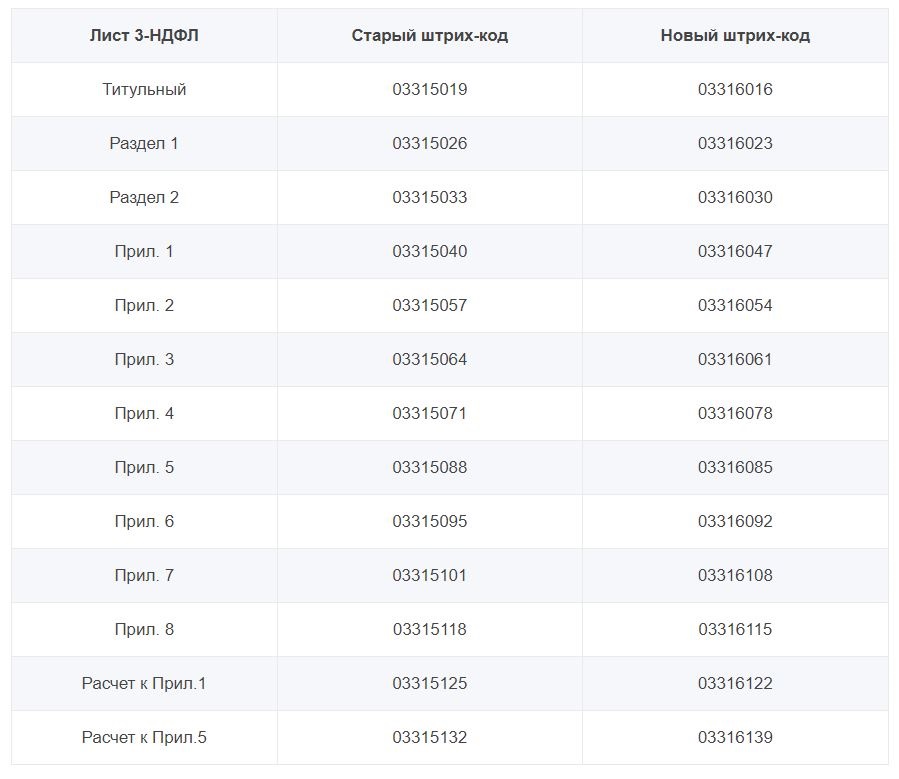

Что нового в форме декларации?

Практически каждый год налоговая декларация по форме 3-НДФЛ обновляется. В форме 2020 года также есть важные изменения, касающиеся налоговых вычетов.

-

При расчете вычета по расходам на лекарства сумма, уплаченная за медикаменты, теперь указывается в отдельной строке. Раньше она суммировалась вместе с тратами на оплату медицинских услуг.

-

Раньше вычет на приобретение лекарств можно было получить только на препараты из специального перечня правительства. Теперь можно указывать расходы на все лекарства, которые выписал лечащий врач и которые приобретались за счет собственных средств налогоплательщика.

-

При отражении имущественного вычета по расходам на недвижимость в новой форме декларации нужно указать код «1», если речь идет о затратах на строительство жилья, или «2», если куплен готовый объект.

Вознаграждение за работу

Если вы получили вознаграждение за работы или услуги от физлица или организации, которая не является налоговым агентом (как это происходит с работодателем), то отчитаться о доходах и уплатить необходимо самостоятельно.

Например, девушка подрабатывала няней или пекла тортики на заказ. Она должна уплатить НДФЛ, поскольку её деятельность относится к налогооблаемым видам дохода. Если девушка зарегистрирована как самозанятая, то НДФЛ платить не нужно и, соответственно, подавать декларацию тоже.

Доход от аренды имущества относится к этой же категории доходов, и он тоже должен быть задекларирован.

Причины, условия и сроки отчета 3-НДФЛ

Почему физическое лицо должно заполнять декларацию 3-НДФЛ? Существуют две основные причины, а именно:

- во-первых, получение физическим лицом в течение года дополнительного дохода, который не был заявлен иными способами;

- во-вторых, у физического лица появилось право на получение следующих налоговых вычетов: стандартного, профессионального, социального, инвестиционного или имущественного характера.

Субъект налогообложения, заполняя отчёт по форме 3-НДФЛ, должен соблюдать следующие условия:

Заявлять о своих денежных притоках (декларировать свои доходы) налоговым службам имеют право только резиденты Российской Федерации, а именно граждане или ИП, которые находятся на территории России не менее 183 дней без выезда в продолжение одного налогового периода;

Субъекту налогообложения важно иметь постоянный или эпизодический источник получения дохода, помимо заработной платы, который рассчитывается в отчёте по форме 2-НДФЛ.

Что касается налоговых вычетов, важно отметить, что получение налоговых вычетов возможно в течение 3 лет с года возникновения такого права, согласно статьям 218, 219, 220 и 221 НК РФ

Когда отправлять на рассмотрение 3-НДФЛ

Если физическое лицо хочет возместить налог за 2020 год, то вносить все необходимые сведения в декларацию нужно по окончании данного года, соответственно, отправлен документ на проверку должен быть в 2020 году. Однако это можно сделать и позже — спустя даже несколько лет. Главное при этом, следить за тем, чтобы не истек срок давности на тот вид налоговой скидки, на которую претендует налогоплательщик.

Если же декларация заполняется не с целью оформления вычета, а с целью выплаты задолженности или просто по требованию налогового агента, то дожидаться завершения налогового периода не нужно. Документ должен быть отдан на проверку в кратчайшие сроки.

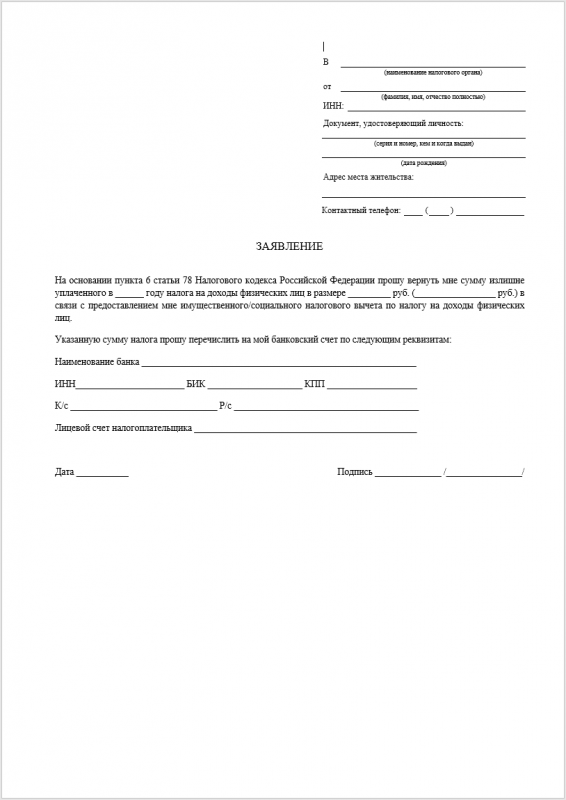

Реестр документов, которые прикладываются к 3-НДФЛ, для сопроводительного письма

Во избежание споров с налоговой в случае утери каких-либо бумаг, документы для оформления декларации 3-НДФЛ следует описать в сопроводительном письме. Сделать это можно в произвольном порядке, указав основание подачи декларации, период, за который подается отчет, наименование налогового органа и данные самого заявителя.

О профессиональных вычетах, не описанных в статье, и о том, какие необходимые при подаче декларации 3-НДФЛ документы требуется показать налоговикам, читайте здесь.

Прилагаемые документы должны соответствовать цели подачи декларации. В ходе камеральной проверки налоговики могут запросить дополнительную информацию и подтверждающие документы.

ВАЖНО! При оплате наличными в качестве подтверждающего оплату документа лучше всего иметь квитанцию к ПКО, чек ККТ или бланк строгой отчетности. При подтверждении платежа справкой получателя о полной оплате или при наличии иных форм подтверждения платежа могут быть проблемы с подтверждением расходов

Их может не принять даже суд (например, апелляционное определение Московского городского суда от 22.07.2014 по делу № 33-29286).

Можно ли подать 3-НДФЛ и подтверждающие документы через МФЦ? Ответ на этот вопрос есть в КонсультантПлюс. Изучите материал, получив бесплатный пробный доступ к правовой системе.

Что нового в 2021 году: удаленка, «письма счастья» и расходы на брата

В этой году в сфере декларировании доходов появилось три основных нововведения. В первую очередь это связано с ограничениями из-за пандемии Covid-19: все центры обслуживания клиентов VID в начале марта были закрыты, поэтому все консультации проводятся только удаленно. Связаться с налоговой службой можно через Систему электронного декларирования (войти в систему можно через интернет-банк или э-подпись). В разделе «Sarakste ar VID» можно задать вопрос в письменной форме. Жителей также консультируют по телефону 67120000, но для этого во время звонка надо подключиться к EDS и назвать указанный в системе код (Kods telefoniskai identificēšanai).

Самый простой вариант подачи декларации — через EDS (пошаговая инструкция ниже), но документы также можно заполнить и отправить в VID по почте (адрес: Valsts ieņēmumu dienests, Talejas iela 1, Rīga, LV-1978). Словом, не работает только вариант подачи документов в Центрах обслуживания клиентов VID.

К 1 марта VID самостоятельно составляет декларации для тех жителей, у которых образовалась разница по налогу за предыдущий год. Этим жителям придется доплатить налоги в казну. Декларация будет составлена автоматически, учитывая информацию, которая имеется в распоряжении VID. Налоговая служба отмечает, что отдельные жители продолжают игнорировать требования закона, не подают декларацию и в итоге недоплачивают налоги.

Такой принцип распространяется в том числе и на тех жителей, которые не подали годовую декларацию о доходах за 2018 и/или 2019 годы, при этом, по данным VID, у них остался долг по налогам. Тем, кто должен доплатить в бюджет налоги за 2020 год, дается три месяца на самостоятельную подачу декларации. Если этого не произойдет, то VID отправит напоминание до 1 мая 2021 года. Крайний срок подачи декларации — 1 июня, и если этого не произойдет, то VID автоматически рассчитает налог. Информация об этом будет направлена через EDS. Те, кто не использует электронную систему, получат бумажные письма.

Третье нововведение связано с расширением возможности возврата переплаченного налога за счет оправданных расходов. С 1 марта в декларацию за 2020 год жители в список оправданных расходов смогут включить расходы на образование и медицину своих сестер и братьев, которые являются инвалидами 1-й или 2-й группы.

Основные принципы подачи декларации остаются неизменными. Подать добровольную декларацию о доходах можно в течение трех лет. В этом году — не только за 2020 год, но и за 2019 и 2018 годы, а до 16 июня 2021 года – еще и за 2017 год. До середины июня можно подать изменения в декларации (например, если вы нашли чеки на оправданные расходы).

Как подать электронную 3-НДФЛ декларацию через «Госуслуги»

Чтобы подать декларацию через сайт «Госуслуг», на нем необходимо авторизоваться. Обязательно понадобится наличие квалифицированной цифровой подтвержденной электронной подписи. Затем алгоритм действий прост:

- Выбрать вид .

- Заполнить налоговую декларацию 3-НДФЛ. Если декларация подается за данный год первый раз, то следует выбрать «Заполнить новую декларацию».

- Отправить документ в налоговый орган и ждать информацию о ее получении. Непосредственно документ нужно подписать электронной подписью.

Это еще один простой и надежный способ не выходя из дома отчитаться перед налоговыми органами и не попасть под санкции.

Как заполнить и сдать декларацию о доходах в налоговую

Со всех экранов и почти на всех радиостанциях звучит сообщение: Не забудь сдать декларацию до 30 апреля! Так налоговые инспекторы стараются посеять в мыслях граждан вопрос:А когда я должен делать декларацию, зачем мне ее сдавать?В этой статье я хочу рассказать о тех случаях, когда вы обязаны заполнить декларацию. Рассмотрим на примере, как это сделать правильно.

- в каких случаях нужно сдавать декларацию 3-НДФЛ;

- какие сроки и наказание за их нарушение;

- как корректно заполнить декларацию;

- как удобно сдать отчет в налоговый орган.

Основания для заполнения

Каждый работающий гражданин нашей страны платит налог на доходы (подоходный налог, далее – НДФЛ) с любого вида дохода, полученного в течение года. На работе с вас удерживают 13% НДФЛ работодатель, и вы получаете на руки – “чистый доход”. В остальных ситуациях человек должен сам рассчитать налог, отчитаться в налоговый орган и перечислить сумму в бюджет.

Я опишу типичные случаи, когда надо заполнять 3-НДФЛ:

- Вы сдаете квартиру (машину, дачу, участок, яхту и т.п.) в аренду как частное лицо. Т.е. вы не оформляли ИП на эту деятельность.

- Вы продали машину, земельный участок, гараж, машиноместо, дачу, сад, огород.

- Вы продали квартиру, комнату или дом.

- Вы продали ценные бумаги или иные финансовые инструменты, получили купонный доход по облигациям, дивиденды по акциям.

- Вы получили страховку по договору страхования, не относящемуся к обязательному виду (типа ОСАГО и ОМС) и добровольному страхованию жизни.

- Вы получаете пенсию от работодателя, который заключил соглашение с негосударственным пенсионным фондом. На практике столкнулся с ситуацией, когда Газпром назначает и выплачивает пенсии своим сотрудникам, то удерживает подоходный налог.

- Вы получили выигрыш, приз при участи в конкурсах, лотереях, азартных играх.

Детально все виды источников доходов описаны в статьях 210 – 215 II части Налогового кодекса . А если не сможете или не захотите разбираться, то пишите мне в Телеграмм – @mentor_rf . Я обязательно помогу!

Сроки сдачи

Декларация 3-НДФЛ сдается до 30 апреля по доходам, полученным в предыдущем году. Значит, за 2017 год ее надо подать до 30 апреля 2018.

Не всегда подача декларации связана с заявлением о дополнительном источнике дохода. Когда вам надо получить только налоговый вычет, не заявляя об иных доходах, то можете сдать декларацию в любом месяце года.

Например, в 2017 году вы лечили зубы на платной основе. Подать 3-НДФЛ для получения социального вычета можно в любом месяце 2018 года, также в 2019, и 2020 годах.

Внимание! Обратиться за налоговым вычетом можно по расходам, сделанным за последние три года, предшествующие дате обращения

Ответственность за нарушение НК РФ

Ответственность возникает по той декларации, которая содержит дополнительные источники дохода.

- За нарушение срока сдачи – штраф 1000 рублей (ст. 119 НК РФ).

- Если по итогам расчетов вы должны заплатить налог, но не подали декларацию, то платите дополнительный штраф – 5 % от суммы налога за каждый месяц просрочки. Отсчет начинается с 1 мая (ст. 119 НК РФ).

- Если вы так не заплатите налог до 15 июля, вам грозит штраф – 20 % от суммы налога (ст. 122 НК РФ). Этот штраф выписывают, когда налоговая сама выяснила факт неподачи декларации и неуплаты налога. Когда вы сами подадите декларацию, пусть и после 30 апреля и заплатите налог, то этот штраф вас уже не касается.

- Кроме штрафов налоговая начисляет пени в размере 1/300 ставки рефинансирования ЦБ РФ за каждый день, начиная с 15 июля (ст. 75 НК РФ).

- При уклонении от подачи декларации и уплаты налога на сумму более 600 тыс. рублей, вам грозит уголовная ответственность (ст. 198 УК РФ).

Нужны ли вам эти проблемы? Нет, тогда давайте разбираться, как заполнить 3-НДФЛ.

Декларация 2017

Если у вас нет личного кабинета на сайте Налоговой службы России, то можно скачать программу с ее сайта. Установите ее на компьютер и приступаем.

Возьмем такие исходные данные. За 2017 год Песков Т.П.:

- продал квартиру за 5,7 мл. рублей, купленную в 2016 году;

- продал машину за 300 тыс. рублей, купленную в 2013 году;

- получил доход от сдачи комнаты в аренду в сумме 144 тыс. рублей;

- выиграл в лотерее 14,5 тыс. рублей.

Принцип расчета налога по задекларированному доходу: разница показателей (суммы полученного дохода минус налоговый вычет, если он положен по закону) умножается на 13%.

Закладка “Задание условий” должна иметь галочки, как на скриншоте.

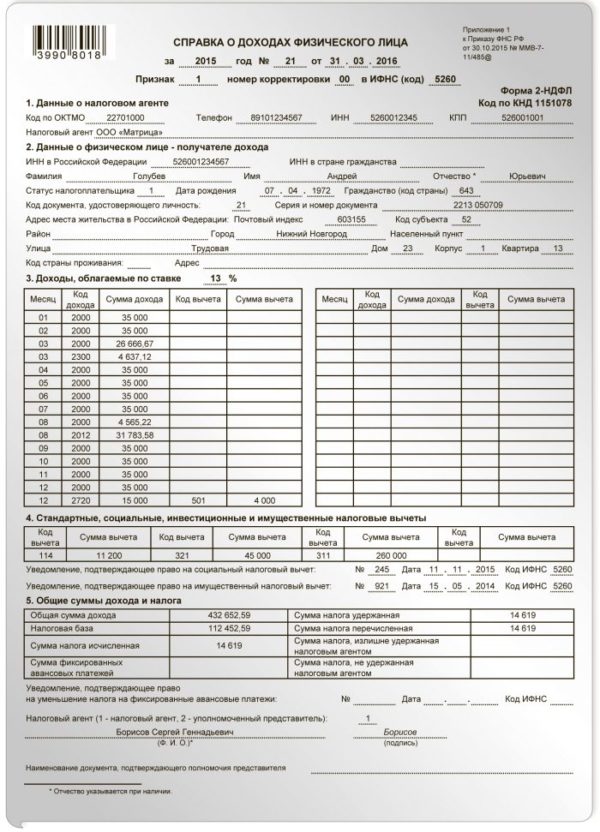

Дальше обратимся к Справке 2-НДФЛ, если она есть.

Источник статьи:

По каким причинам происходит отказ в приеме отчетности

Важно отметить, что налоговая инспекция оставляет за собой право отказать в приеме документов в случае обнаружения ошибок и неточностей. Как правило, основной причиной отказа является отсутствие в документе имени, фамилии либо отчества налогоплательщика

Некоторые люди допускают ошибку при использовании интернет-сервисов, направляя документ в те отделения налоговой службы, что не занимаются решением данного вопроса.

Также налоговый орган имеет право отказать в приеме декларации при отсутствии или несовпадении данных электронной подписи с информацией о налогоплательщике. В иных ситуациях, налоговая служба обязана принять и рассмотреть этот документ.

Документ отражает информацию о прибыли, полученной физическим лицом или за календарный год

Документ отражает информацию о прибыли, полученной физическим лицом или за календарный год

Сбор налога

Минпромторг разослал бизнесу законопроект о внесении изменений в Налоговый кодекс РФ, который поступил в департамент металлургии и материалов ведомства. С копией документа ознакомились «Известия». Согласно проекту, необлагаемую НДФЛ сумму дохода граждан, сдающих вторсырье, предложено установить в размере 4 тыс. рублей за год. При этом налоговыми агентами станут покупатели, то есть переработчики — по аналогии с работодателем, который выплачивает сборы за сотрудника.

Сейчас подоходный налог уплачивается с любой суммы дохода. При этом сегодня есть ежегодный налоговый вычет в 250 тыс. рублей для одного физического лица, с этой суммы сборы не ведутся.

— Законопроект же фактически предполагает, что действующий вычет снизится более чем на 98% — до 4 тыс. рублей. Только эту сумму разработчик проекта предлагает освободить от налога. Остальная сумма, полученная от продажи вторсырья, будет облагаться НДФЛ по ставке 13%, — сказал «Известиям» директор ассоциации НСРО «Руслом.ком» Виктор Ковшевный.

Над лом

Фото: ИЗВЕСТИЯ/Александр Казаков

Фото: ИЗВЕСТИЯ/Александр Казаков

Необлагаемых 4 тыс. особенно мало, в частности для металла, указал он. Из-за нововведений переработчикам придется увеличить стоимость лома на 13%, чтобы продавцы не ушли на серый рынок, что может привести к очередному подорожанию металлопродукции для строительства и машиностроения, считает специалист. Или скупщики будут вычитать сумму налога при расчете за вторсырье и фактически не доплачивать гражданину 13%, и это демотивирует граждан собирать вторсырье, сказано в отзыве «Руслом.ком» на законопроект, с которым ознакомились «Известия».

По данным ассоциации, сегодня в России за год собирается более 27 млн т лома на переработку. Порядка 15 млн из них (50–80% в зависимости от региона) собирают и сдают физлица (в сборе ежегодно принимают участие не менее 2 млн человек), остальной объем образуется у юридических лиц, на предприятиях.

Как ранее писали «Известия», в среднем граждане, которые продают вторсырье, в год зарабатывают 120–300 тыс. рублей. Те люди, которые занимаются сбором целенаправленно, получают еще больше. К примеру, автомобильные катализаторы покупают за 40–60 тыс. рублей за штуку.

Сегодня для получения налогового вычета физические лица обязаны самостоятельно подавать декларацию по налогу на доходы физических лиц. Существующая практика взимания НДФЛ демотивирует граждан заниматься сбором вторсырья, сказали «Известиям» в Минпромторге. Люди сдают отходы в нелегальные пункты приема за наличный расчет, подчеркнули там.

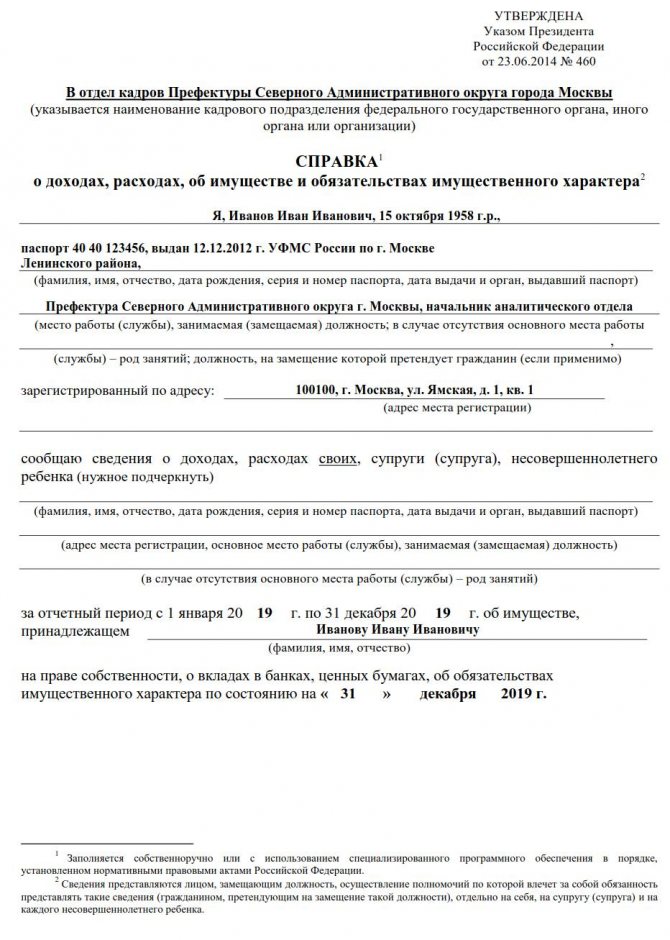

Как заполнить декларацию

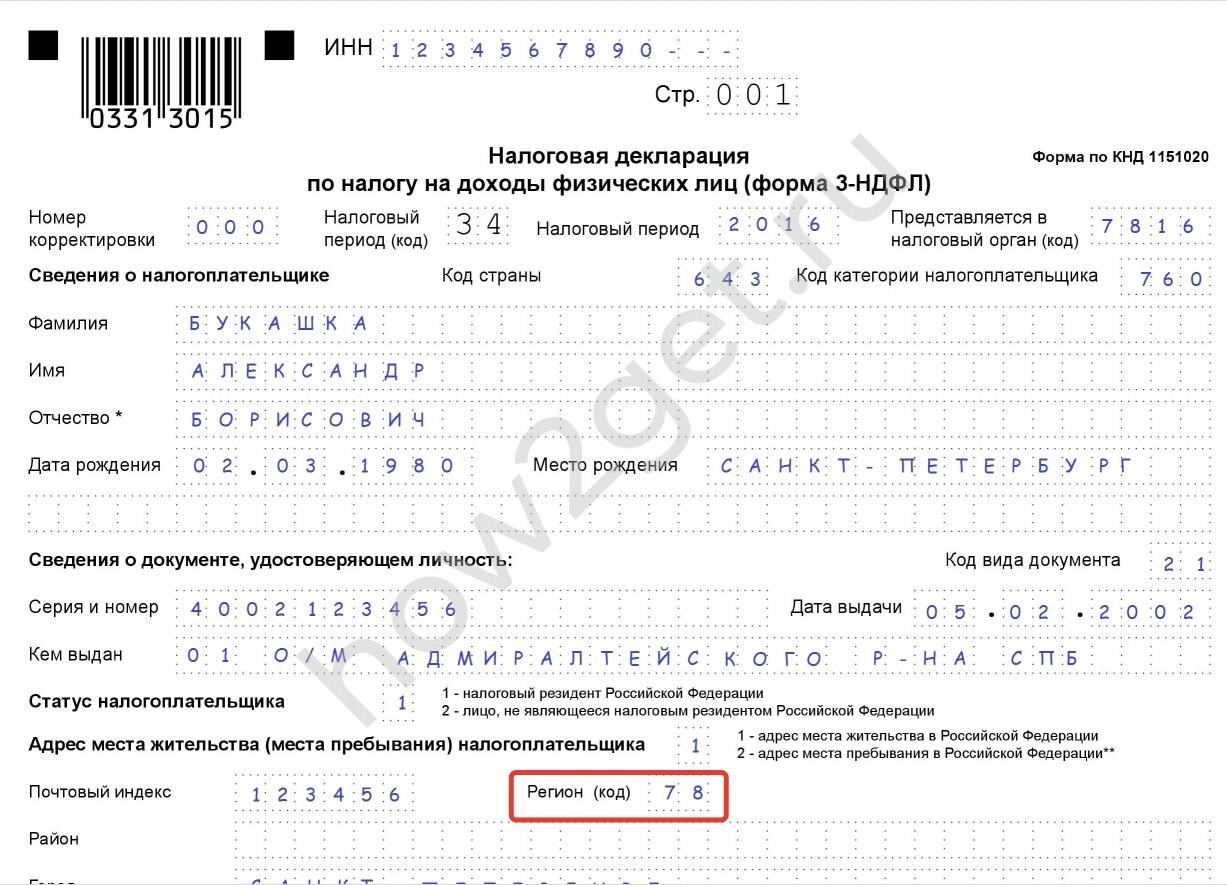

Титульный лист

Первый лист декларации о доходах муниципальных служащих 2020 включает информацию о служащем:

- Ф.И.О.;

- место работы;

- паспортные данные;

- дата рождения;

- адрес места нахождения работника.

Подготовить документ помогут наши рекомендации и заполненный образец: как заполнить декларацию о доходах госслужащего, показано на примере начальника аналитического отдела префектуры САО г. Москвы .

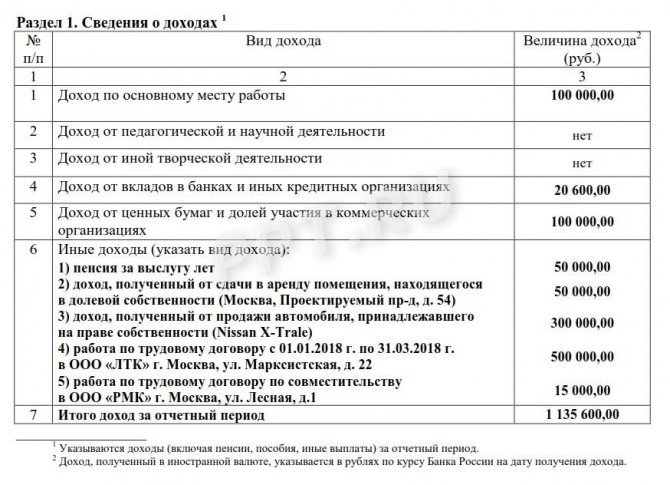

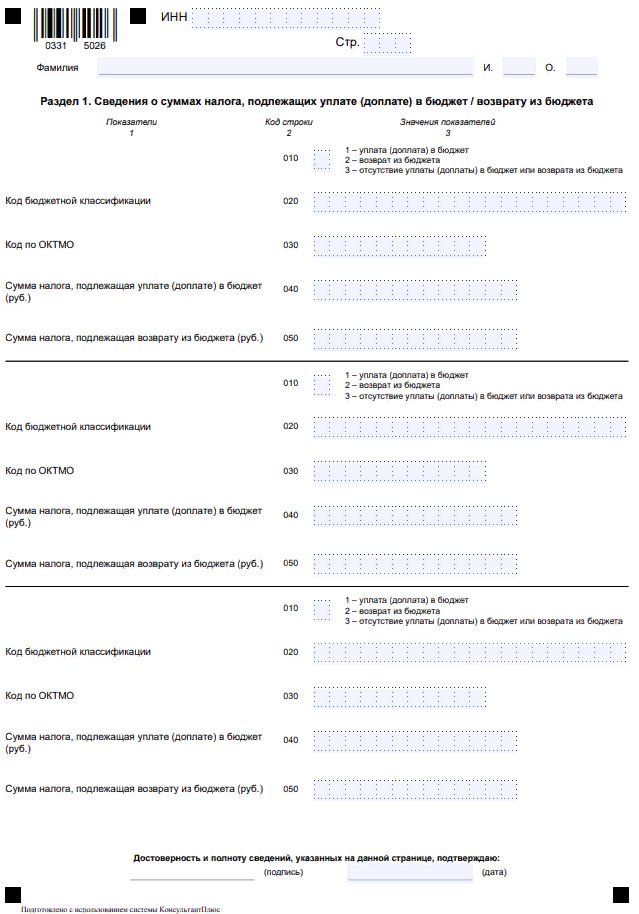

Раздел 1

В этом разделе указывается весь доход семьи. Сюда входят все денежные средства, полученные или заработанные за отчетный период (зарплата, наследство, пособие, пенсия, стипендия, доход со сдачи квартиры в аренду и другие финансовые поступления).

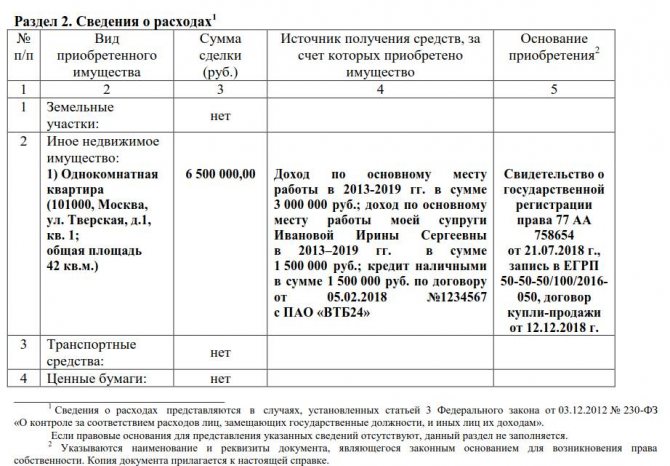

Раздел 2

В этом разделе документа указывается информация о крупных приобретенных объектах. Это квартира, загородная недвижимость, автомобиль, ценные бумаги, земельный участок и другие большие покупки. Отражается сумма всех расходов при покупке. Для каждого приобретения надо прописать реквизиты бумаг на право владения имуществом и происхождение денежных средств для каждой отдельной траты.

Раздел 3

Содержит сведения о недвижимости, которой владеет семья. В декларации чиновников за 2021 надо конкретизировать адрес места нахождения объекта, количество метров, форму принадлежности, сколько этажей и другие параметры имущества.

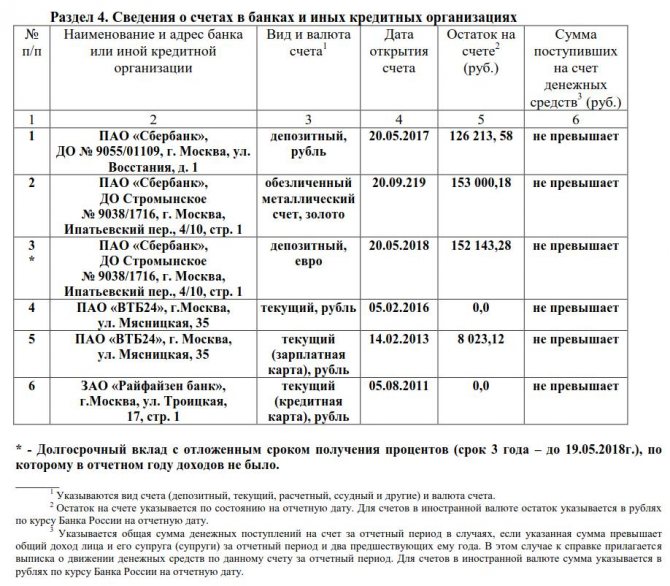

Раздел 4

Все данные по банковским счетам госслужащего должны содержаться в этом разделе. Вид счета значения не имеет. Абсолютно все указываются в этом разделе.

Обязательно следует перечислить все данные:

- наименование банка;

- в какой валюте открыт счет;

- когда открыт;

- сколько средств осталось.

Вся указанная информация точная и сверена с банковской выпиской.

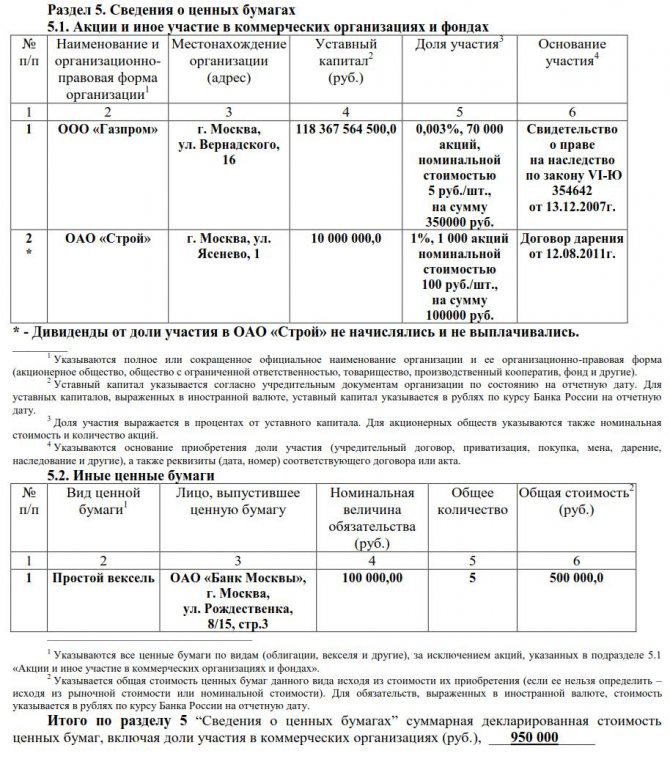

Раздел 5

Заполняется, если госслужащий владеет ценными бумагами, векселями, закладными. Если нет, раздел остается пустым.

В случае наличия подается информация:

- предприятие, выпустившее ценные бумаги;

- его организационно-правовая форма;

- размер уставного капитала;

- общая итоговая стоимость всех ценных бумаг.

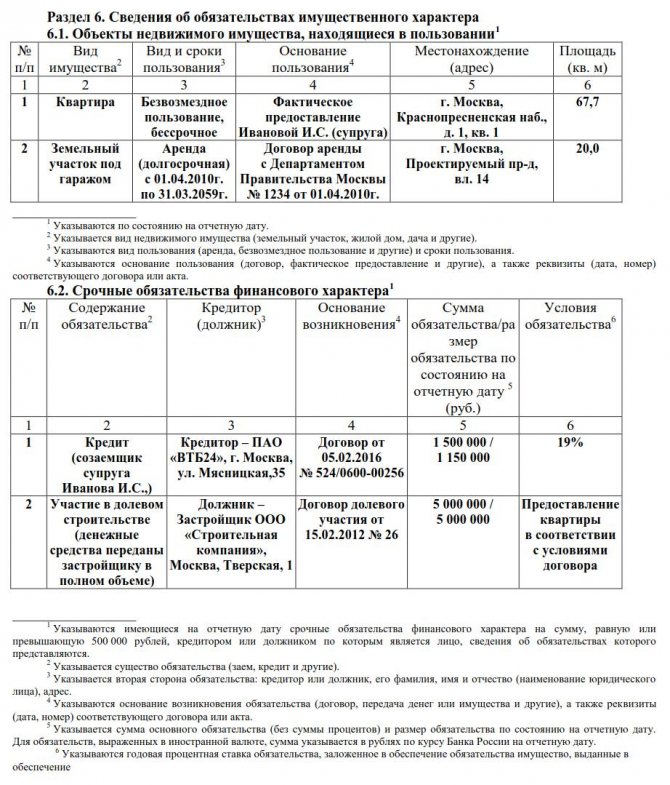

Раздел 6

Прописываются все обязательства по кредитам и другие финансовые долги, которые погашает гражданин или должны выплатить ему. Недвижимость, пользование которой осуществляется по договору аренды или другим способом использования. Для каждого имущества следует указать тип здания, количество квадратных метров, этажей, точный адрес, период пользования.

Форма декларации госслужащего за 2019 год

Сведения о доходах, расходах, имуществе и обязательствах имущественного характера госслужащих нужно внести в справку по утвержденной форме (именно ее и называют в народе декларацией). В нее попадает информация за отчетный период – с 1 января по 31 декабря отчетного года.

Если каких-то сведений для декларирования нет, то в справке должно быть указано – “нет”.

Каждый лист справки должен быть подписан самим госслужащим (претендентом на должность). За членов семьи справку заполняет и подписывает сам госслужащий (претендент на должность).

Документ, который утвердил форму декларации о доходах госслужащего – указ Президента РФ от 23.06.2014 № 460 “Об утверждении формы справки о доходах, расходах, об имуществе и обязательствах имущественного характера и внесении изменений в некоторые акты Президента Российской Федерации”.

А вот бланк справки о доходах и имуществе госслужащего в формате excel:

Образец документа

Для получения шаблона документа следует обратиться в отделение налоговой службы лично. Бланк для заполнения выдается совершенно бесплатно. Для экономии времени лучше скачать шаблон дистанционно.

Для этого потребуется:

- Посетить портал ФНС .

- Войти: Налогообложение в РФ – Действующие в РФ налоги и сборы – Налоги на доходы ФЛ – Налоговые вычеты – Примеры заполнения декларации по форме 3-НДФЛ.

Для удобства предлагаем на нашем портале. Форма актуальна по состоянию на июль 2020 года.

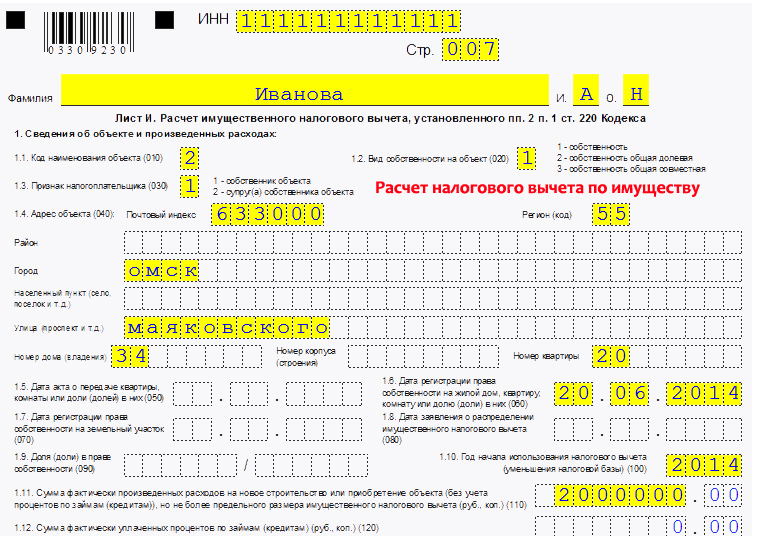

Рассмотрим, как заполнить документ по налогу

при покупке квартиры:

- Номер корректировки – это показатель, который отражает, сколько раз в течение года подавалась декларация. Отсчет начинается с нуля.

- Налоговый период. Поскольку есть разные по длительности периоды, следует указать продолжительность. Если срок равен году, то потребуется указать 34.

- Отчетный год. В разделе прописывается год, за который подается декларация.

- Код налоговой службы – персональный номер инспекции, куда подается документ. Найти его можно в любом справочнике или позвонить по телефону в ФНС для получения сведений.

- Сведения о плательщике. Указываются все личные данные.

- Сведения о документе, удостоверяющего личность. Прописываются данные паспорта.

- Выбирается статус налогоплательщика.

- Прописывается адрес регистрации и места жительства за пределами РФ.

- Указывается номер телефона.

- Прописывается количество страниц, на которых подается декларация, включая копии.

- Если документ направляет представитель, но в конце титульного листа прописываются его данные и ставится подпись.

- На второй странице необходимо заполнить 1 раздел. В нем прописывается сумма, которую следует уплатить или вернуть. В результате этого выбирается причина обращения , и прописываются все сведения: КБК, ОКТМО, сумма к получению или возврату.

На каждом листе в верхней части нужно указывать свою фамилию с инициалами.

- Во втором разделе прописываются сведения, которые соответствуют вашему случаю. Главное – это внимательно читать пункты и указывать сведения. При возникновении трудностей можно обратиться за помощью к специалисту службы поддержки ФНС по телефону горячей линии.

- Следующая страница «А» должна отражать все доходы, которые вы получили на территории РФ.

- В последнем разделе делаются расчеты налоговых вычетов по расходам .

Все данные следует вносить печатными буквами. Исправлять указанные данные категорически недопустимо. В результате этого лучше вносить информацию через компьютер.

Предлагаем скачать образцы документов 3-НДФЛ

| «Бланк формы 3-НДФЛ за 2020 год» пустого бланка формы 3-НДФЛ за 2020 год |

| «Бланк формы 3-НДФЛ за 2020 год» пустого бланка формы 3-НДФЛ за 2020 год |

| «Бланк формы 3-НДФЛ за 2020 год» пустого бланка формы 3-НДФЛ за 2020 год |

| «Бланк формы 3-НДФЛ за 2020 год» пустого бланка формы 3-НДФЛ за 2020 год |

| «Бланк формы 3-НДФЛ за 2014 год» пустого бланка формы 3-НДФЛ за 2014 год |

| «Образец заполнений формы 3-НДФЛ» при возврате уплаченного налога НДФЛ за лечение |

| «Образец заполнений формы 3-НДФЛ» с заявленным инвестиционным налоговым вычетом |

| «Образец заполнений формы 3-НДФЛ» при возврате уплаченного налога НДФЛ за обучение |

| «Образец заполнений формы 3-НДФЛ» при возврате уплаченного налога НДФЛ за приобретение имущества |

| «Образец заявления о подтверждении права налогоплательщика» на получение имущественных налоговых вычетов у налогового агента |

| «Образец заявления о распределении имущественного налогового вычета между супругами» Скачать обращец заполнения заявления |

| «Образец заявления на возврат НДФЛ» пример, как необходимо заполнить заявление на возврат НДФЛ |

Кому нужно подавать декларацию?

Налоговую декларацию по подоходному налогу должны подать физические лица, которые в отчетном году (то есть в 2019-м) получали следующие виды доходов:

Доходы от продажи транспортных средств

Чаще всего налогом облагается доход от продажи второго и последующих транспортных средств за год. Но нужно подать декларацию и в том случае, если вы продали транспортное средство с более чем 8 сидячих мест, кроме водителя, или с технически допустимой общей массой транспортного средства выше 3500 кг. Проще говоря, декларацию нужно подавать, если за год вы продали два или более легковых автомобилей, или только один автомобиль, но большой, вроде микроавтобуса.

Доходы от продажи транспортных средств освобождаются от подоходного налога, если проданный автомобиль был получен по наследству.

Доходы от продажи недвижимости

Нужно подавать налоговую декларацию на доходы от продажи 2-ой и более квартиры (а также жилого дома, дачи, садового домика, гаража, машино-места и земельного участка) за последние пять лет (2014−2019 гг.). Но объекты недвижимости при этом должны быть однородными.

Например, если вы в 2019 году продали квартиру, а годом ранее продали гараж, то декларацию о доходах подавать не надо. Но если за последние 5 лет вы получили доход от продажи двух гаражей, то подавать декларацию все-таки придется

То есть важно обращать внимание на наименование объектов недвижимости, которые вы продаете

Как и в случае с автомобилями, продажа недвижимости, полученной по наследству, освобождается от подоходного налога и не указывается в декларации.

Доходы от продажи доли (пая, части доли или части пая) в уставном фонде организации иному физическому лицу

Не нужно подавать декларацию только в том случае, если доля продана по номинальной стоимости, то есть расходы на ее получение, пересчитанные в доллары, не превышают доходы от ее продажи.

Подарки на сумму свыше 6 116 рублей за весь 2019-й год от физических лиц

Сюда относятся как деньги в дар, так и любые другие вещи. Если вы получили подарков на большую сумму, то в декларации нужно указать сумму превышения. С нее придется заплатить подоходный налог. Исключение делается только для подарков от близких родственников и лиц, состоящих в отношении свойства. Им можно делать друг другу подарки без ограничений.

Лицами, состоящими в отношениях близкого родства, считаются родители (усыновители), дети (в том числе усыновленные, удочеренные), родные братья и сестры, дед, бабка, внуки, прадед, прабабка, правнуки, супруги. Лица, состоящие в отношении свойства – это близкие родственники другого супруга, в том числе умершего.

Доходы, полученные из-за границы

Сюда относятся любые денежные средства из-за рубежа: выигрыш в лотерею, казино, заработная плата, дивиденды от иностранного бизнеса, даже почтовые переводы или деньги в посылке.

Если по месту получения дохода вы уже заплатили налоги, то при наличии подтверждающего документа, заверенного местной налоговой, в Беларуси сумму уплаченных налогов зачтут. При этом, если в стране получения средств налог составляет менее 13% от дохода, то от разницы нужно будет доплатить налог в Беларуси.

Обратите внимание, что налоговую декларацию по подоходному налогу должны подать физические лица, которые являлись налоговыми резидентами Беларуси в прошлом году (то есть пребывали в Беларуси 183 дня и более, или не являлись налоговым резидентом ни одной страны, но являлись гражданами РБ или имели вид на жительство)

Само понятие

Важно! Следует иметь ввиду, что:

- Каждый случай уникален и индивидуален.

- Тщательное изучение вопроса не всегда гарантирует положительный исход дела. Он зависит от множества факторов.

Чтобы получить максимально подробную консультацию по своему вопросу, вам достаточно выбрать любой из предложенных вариантов:

- Воспользоваться онлайн чатом в нижнем углу экрана.

- Позвонить: Федеральный номер: +7 (800) 511-86-74

Налоговая декларация — это письменное заявление налогоплательщика, содержащее сведения об источниках дохода, объектах обложения, полученной прибыли, понесенных расходах и прочем. На основании информации происходит расчет налогового сбора. В зависимости от особенностей формы декларации могут существенно различаться. Граждане должны отчитываться перед государством за полученную прибыль, имеющееся в наличии имущество, а также транспортное средство. Компании также обязаны оповещать о доходе. Процедура осуществляется с учетом используемого режима налогообложения. Декларация может иметь упрощенную форму. Отчетность необходимо подать, если соответствующая операция в налоговом периоде отсутствует. По всем режимам налогообложения предусмотрена отдельная форма документа.

Организация занимается ведением налоговой отчетности, опираясь на первичную документацию. Бухгалтерия обобщает и группирует данные. Процедура осуществляется в соответствии с нормами НК РФ. Все сведения вносятся в бланк декларации. Затем его предоставляют в налоговый орган.

Показатели деятельности учреждений и граждан требуются для общего учета. Выплаты нужно вносить своевременно. Они позволяют сформировать финансовые ресурсы государства. С помощью налогов происходит поддержка экономических процессов, предоставление льгот и прочего. Чтобы документ приняли, он должен быть составлен правильно. Данные могут быть предоставлены:

- по месту пребывания;

- по месту нахождения подразделения организации;

- по месту регистрации в качестве налогоплательщика;

- по месту постановки на учёт налогооблагаемого имущества.

Виды налоговой декларации

Форма налоговой декларации может существенно различаться. Она зависит от того, какая разновидность дохода декларируется. При этом схема заполнения отчётности идентична. Все бланки имеют схожую структуру. Налоговую декларацию всегда утверждают госорганы. Документ состоит из 2 разделов — титульного листа и приложений. Все они связаны между собой. Лицо самостоятельно решает, в каком виде оно хочет предоставить документ. Это может быть бумажный бланк или электронный носитель. Получить декларацию для внесения сведений можно, обратившись в ФНС. Она предоставляется без внесения платы. Предоставить документ в уполномоченный может сам гражданин или его доверенный представитель.

Кто подает декларацию по форме 3-НДФЛ

Рассматриваемый документ должны сдавать все граждане, которые относятся к следующим группам лиц, получившим доход от:

- сдачи в аренду своего имущества;

- от продажи собственности;

- при получении в дар собственности от лиц, которые не являются близкими родственниками;

- доход с источников, за пределами РФ;

- выигрыши, призы.

Также декларацию должны заполнять физические лица, которые занимаются предпринимательской деятельностью не образуя юридического лица, адвокаты и нотариусы, занимающиеся частной практикой. Декларацию заполняют и иностранные граждане, получившие патент.

Срок подачи 3-НДФЛ

Для тех граждан, кто заполняет 3 НДФЛ, сроки представления декларации о доходах за отчетный период зависят от обстоятельств, послуживших первопричиной составления декларации и категории лица ее составителя.

Срок подачи 3-НДФЛ для налогового вычета

Налоговым вычетом называется возврат налогоплательщиком части суммы (13 процентов), за потраченные в отчетном периоде средства, израсходованные на:

- оплату медицинских услуг;

- оплату услуг, предоставляемых учебными заведениями на коммерческой основе (вне зависимости от категории получаемого образования);

- приобретение земельных участков или зданий сооружений жилого комплекса.

Для лиц, кто сдает 3 НДФЛ, сроки представления декларации официальным законодательством не определены. Теоретически срок подачи 3 НДФЛ длится до конца календарного года, однако учитывая необходимость проверки и пересчета по данной декларации сотрудниками ФНС, времени для начисления положенной выплаты и иных сдерживающих факторов, декларацию на налоговый вычет следует подать как можно раньше.

Сроки подачи 3-НДФЛ при прекращении деятельности

Сдача деклараций при прекращении деятельности предприятия, ИП или организации иного типа зависит от применяемой к организации системе налогообложения, действующей до закрытия предприятия.

- Упрощенная система налогообложения (УСН). Срок сдачи 3 НДФЛ в 2019 году, обязателен не позднее 25 числа, следующего месяца с момента официального прекращения деятельности предприятия (внесена соответствующая запись в ЕГРН).

- Система единого налога на вменный доход (ЕНВД). Предпринимателям, действующим в системе ЕНВД отдельных временных рамок для сдачи декларации при ликвидации деятельности не предусмотрено. Декларация нужно сдать до 20 числа следующего месяца, даже если предприятие прекратило свою деятельность, итоговая декларация представляется в ту же дату.

- Единый сельскохозяйственный налог (ЕСХН). Ликвидационные декларации (в том числе и 3 НДФЛ), представляются в сроки аналогичные упрощенной системе налогообложения – не позднее 25 числа, месяца следующего за месяцем закрытия предприятия.

- Патентная система налогообложения. При такой системе налогообложения юридические лица не отчитываются по 3 НДФЛ вовсе, вне зависимости от деятельности в рабочем порядке или при ликвидации.

- Общая система налогообложения (ОСНО). Ликвидационные документы отчетности (включая 3 НДФЛ) заполняются по общим правилам и при ликвидации организации сдаются в ФНС не позднее пяти рабочих дней с момента ликвидации предприятия.

Если деятельность прекращает физическое лицо – резидент иностранного государства с одновременным покиданием страны, он обязан сдать декларацию не позднее, чем за 30 суток до выезда.

Сроки подачи 3-НДФЛ при продаже квартиры или машины

Если за три календарных года, предшествующих отчетному, физическим лицом – резидентом Российской Федерации были осуществлены сделки по продаже имущества (автомобиль, квартира, земля, доля в собственности и т. д.), то декларация 3 НДФЛ подается не позднее 30 апреля отчетного года (без учета выходных и праздничных дней).

Учтите, что не всякая сделка по продаже имущества является основанием для сдачи налоговой отчетности. По действующему законодательству от уплаты налогов (и представления деклараций), освобождаются лица, числившиеся собственниками проданного имущества более трех календарных лет.

Сроки уплаты налогов и подачи декларации в госструктуры

Заканчивая рассмотрение сущности налоговой декларации и переходя к изучению сроков ее подачи, следует резюмировать две основные мысли:

- Во-первых, данный документ требует обязательной подачи при получении лицом некоторого дохода, если иного не предусмотрено Налоговым Кодексом РФ.

- И во-вторых, подавать декларацию должен сам налогоплательщик. Исключением являются те случаи, когда он действует через налогового агента. Ярким примером последнего может быть работодатель, по закону сам уплачивающий налоговые сборы за своих подчиненных. Соответственно, он же и подает необходимые документы в налоговые структуры.

Удивительно, но сроки подачи налоговой декларации слегка разняться с регламентированными периодами уплаты налогов.

Связано это с тем, что подача соответствующих документов в налоговые органы – это лишь их декларация, то есть указание госструктурам на наличие обязательства у конкретного лица внести налоговый сбор в казну и его особенности.

Непосредственно же уплата налога – уже действие, реализуемое для исполнения обязательств. Таким образом, получается, что внесение налоговых сборов в казну и их декларация являются совершенно разными понятиями, поэтому и сроки реализации отмеченных процедур вполне нормально могут разниться.

Говоря проще, если юридическое лицо за 2017 год заработало 10 миллионов рублей, то задекларировать необходимость уплаты с них налога оно обязано до 30 апреля 2018 года. Уплатить же подоходный налог с полученной прибыли они могут до 15 июля года, следующего за отчетным периодом, то есть – 15 июля 2018 года.

Повторимся, что подача декларации и уплата соответствующих налогов требуется лишь в случаях, регламентированных законодательством РФ. Поэтому перед подачей документов в налоговые органы требуется детально изучить Налоговый Кодекс и точно определить, требуется ли реализации описанных процедур или нет. Лишь при их необходимости следует предпринимать соответствующие меры.