«мастеркард»

Содержание:

- Оформление бесплатной дебетовой карты МастерКард

- Отличия MasterCard и Maestro от Visa

- Как пользоваться

- Особенности дебетовых карт МастерКард

- Особенности карт Мастеркард

- Как выбрать дебетовую карту MasterCard

- История платежной системы

- В чем заключаются отличия «VISA», «MasterCard» и «МИР»

- Виды карт

- Типы и виды карт

- Особенности платежной системы МИР

- «Мастеркард»: обслуживание

- Отличительные черты Maestro

- Сколько мы тратим на обслуживание международными корпорациями?

- «Мастеркард»: комиссия

- Виды банковских карточек от Mastercard

- Какую карту выбрать?

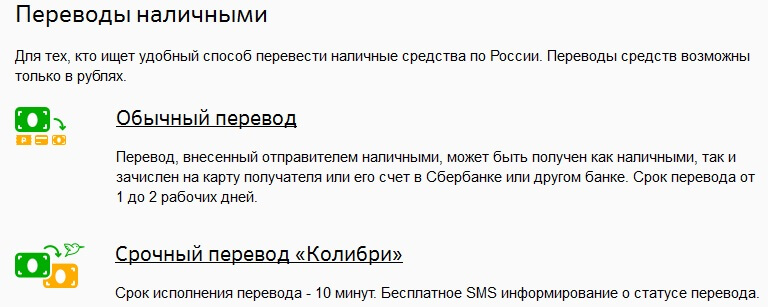

Оформление бесплатной дебетовой карты МастерКард

Процедура оформления дебетовой МастерКард достаточно простая и много времени не потребует. Для получения читателями представления о порядке оформления дебетового пластика такой платежной системы, стоит привести две пошаговых инструкции – для оформления онлайн и при личном визите в банк. Составим для этого небольшую таблицу:

| В отделении банка | Онлайн, через интернет |

| Порядок действий должен быть таким: 1. Клиент берет паспорт и отправляется в банк. 2. Соискатель обращается к оператору. Нужно сообщить о желании получить дебетовую карту. 3. Гражданин рассматривает варианты карточек и выбирает подходящую. Если выбрать не удается или что-то не ясно, можно задать все необходимые вопросы сотруднику финансовой организации. 4. Сотрудник составит заявление от лица клиента с использованием его персональных данных. Соискателю останется подписать документ. 5. Получить пластика (если речь идет о моментальной карте) или ожидать, пока будет выпущена именная МастерКард (дней 10-12). Когда карта будет готова, на номер сотового придет уведомление. Соискателю останется забрать и активировать дебетовой пластик. | Оформление предусматривает выполнение следующих действий: 1. Зайти на сайт банка и перейти в раздел банковский дебетовый карт. 2. Изучит существующие предложения, и выбрать подходящую МастерКард дебетового типа. Кликнуть рядом на «Оформить». 3. Заполнить электронную форму заявления. В бланке потребуется указать данные паспорта и контактные сведения. Отправить заявку. 4. На е-майл придет письмо, что выпуск карты одобрен. 5. Уведомление о готовности карты поступит на телефон. После этого, пластик можно забрать. У ряда банков можно выбрать получение карты по почте. Здесь идти в банк не придется. Активация дебетового пластика обязательна. |

Отличия MasterCard и Maestro от Visa

Отличие карт Visa и продуктов MasterCard заключается помимо прочего в схеме работы за границей. Если владелец рублёвой Визы едет за границу и снимает там наличные в банкомате или оплачивает покупки, деньги чаще конвертируются напрямую в доллары. С Мастеркард ситуацию другая. Процедура в большинстве случаев проводится по другой схеме: рубли –> евро –> доллары, что приводит к взиманию большей комиссии. При этом в странах, использующих евро, выгоднее расплачиваться пластиком Мастеркард. Однако схема конвертации может быть иной, поскольку зависит от договора между платёжной системой и банком.

Кроме того, премиальные карты Visa предоставляют держателям больше возможностей и опций, чем аналогичные продукты MC.

Как пользоваться

Независимо от платежной системы применение карт считается стандартным процессом. При этом учитываются разные параметры:

- надо прикладывать к терминалам и вводить пин-код;

- допускается пользоваться в интернете, для чего вводятся сведения о платежном инструменте и держателе, причем обязательно нужен код безопасности и подтверждение через смс-сообщение и одноразовый код;

- разрешается снимать деньги, после чего пользоваться ими для оплаты.

Как выглядит карта Мастеркард?

Как выглядит карта Мастеркард?

Если открывается валютная карта, то при использовании ее в российских магазинах будет автоматически осуществляться конвертация по курсу банка-эмитента.

Правила обслуживания

Обслуживание представлено разными правилами и требованиями, соблюдаемыми клиентами. Они могут значительно отличаться в зависимости от типа карты. Например, держателям Platinum и Gold предлагаются значительные кредитные лимиты, низкие комиссии, а также возможность получать разные бонусы или скидки.

Поэтому о правилах обслуживания надо узнавать непосредственно из договора, составленного с банком, выпустившим конкретный платежный инструмент.

Как получить

Оформление карточки Mastercard может осуществляться разными способами:

-

Посещения отделения банка для составления заявления на оформление карты.

Надо передать в банк определенные документы при необходимости. Далее надо подождать, пока будет готово изделие. Если оно является кредитным, то проверяется платежеспособность гражданина, так как от этого фактора зависит размер кредитного лимита. - Заполнение заявки онлайн, после чего оповещается заявитель о том, когда можно прийти за пластиком в конкретное отделение банка. Нередко при таком обращении предлагаются банками разные льготные условия.

- Получение специального предложения от банка. Оно обычно представлено в виде кредитной карты с крупным лимитом и низкой стоимостью обслуживания. Оповещаются клиенты о возможности получения такого пластика по телефону или смс-сообщению.

Премиальная карта Мастеркард, смотрите в видео:

Каждый вариант обладает своими нюансами оформления.

Особенности дебетовых карт МастерКард

Российские банки предлагают сделать различные дебетовые карты. Среди MasterCard выделяют несколько основных типов карточек с разными характеристиками и особенностями использования.

Основные виды дебетовых карт МастерКард:

- Maestro. Самый простой, популярный и доступный вариант. Имеет небольшой набор опций, зато карту можно оформить бесплатно. Дебетовая карта MasterCard Маэстро подходит для зачисления зарплаты, покупок, денежных переводов и снятия наличных без комиссии.

- Standard. Классическая банковская карта с расширенным функционалом. К стандартным дебетовым картам MasterCard можно подключать кэшбек и бонусные программы.

- Gold. Золотые карточки относят к премиальному классу. К ним можно подключить повышенный кэшбек, овердрафт, пользоваться скидками и бонусами в компаниях партнерах банка. С золотой дебетовой картой владелец может купить товары, заказывать билеты и услуги по скидкам от партнеров.

- Platinum. Обслуживание платиновых карт более дорогое, но использование пластика связано с определенным комфортом для владельца. Даже по дебетовым картам MasterCard некоторые банки выставляют повышенные требования к клиентам. Держателям предоставляется увеличенный перечень бонусных опций.

- World. Международные и мультивалютные дебетовые карты МастерКард. Подходят для регулярных путешествий, оплаты покупок и снятия наличных с минимальной комиссией или бесплатно.

Особенности карт Мастеркард

Mastercard представлен международной системой для совершения платежей. Она объединяет огромное количество банков, причем их количество насчитывает около 22 тысяч. Они располагаются в разных странах.

Воспользоваться карточками данной системы можно практически в любом государстве планеты, поэтому через них снимаются наличные или производится оплата разных товаров или услуг. Но при этом имеются некоторые особенности:

- при использовании карт Мастеркард в Америке приходится уплачивать значительные комиссии за двойную конвертацию;

- так как родной валютой этой системы являются евро, то при применении платежных инструментах в странах Европы не используется двойная конвертация, а также нет лимитов на снятие наличных денег;

- можно пользоваться таким пластиком для приобретения разнообразных товаров в интернете, так как он оснащается специальным защитным кодом на обратной стороне;

- некоторые новые карточки вовсе оснащаются технологией 3-D Secure, используемой в интернете и гарантирующей более простые, безопасные и быстрые операции.

Особенности системы Мастеркард.

Особенности системы Мастеркард.

Все люди, планирующие оформление платежного инструмента системы Mastercard должны хорошо разбираться во всех нюансах этого изделия.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать,

Плюсы и минусы

Выбор такого пластика обладает многими плюсами, хотя имеются некоторые недостатки. К преимуществам относится:

- эффективная защита средств на счету;

- можно быстро и доступно произвести конвертацию на любую валюту в любой стране;

- деньги можно обналичивать в разных странах мира, причем не придется уплачивать значительные дополнительные комиссии;

- снимать деньги можно в любом банкомате, имеющем надпись Mastercard;

- кредитный лимит может увеличиваться при наличии желания со стороны клиента банка;

- можно получить к карте онлайн доступ в любое время;

- допускается совершать покупки в интернет магазинах;

- банкоматы располагаются в разных странах;

- можно выбрать карты разных типов, причем допускается оформить даже пластик Gold;

- многие банки начисляют бонусы или проценты на остаток;

- за счет смс-уведомлений можно контролировать все совершаемые операции.

К минусам данной платежной системы относится то, что трудно пользоваться карточками в США. Также не во всех магазинах в интернете разрешается применять их. К основному счету не получится привязать несколько дебетовых платежных инструментов.

Принцип работы

Данная платежная система представлена совокупностью определенных технологий и правил, за счет которых производятся разные операции со средствами на счету.

Как оформить виртуальную карту Мастеркард, расскажет это видео:

Принцип работы Mastercard заключается в том, что обеспечивается оптимальное и быстрое взаимодействие между банковскими организациями, разными компаниями и частными пользователями.

Как выбрать дебетовую карту MasterCard

Подбирая банковскую карточку, рекомендуется обращать внимание на самые важные параметры использования:

- Стоимость выпуска и годового обслуживания;

- Лимиты по платежам, переводам, снятию наличных;

- Доступные дополнительные опции;

- Срок действия;

- Возможность оформления через интернет, быстрой доставки и выпуска.

Серия MasterCard – одна из самых популярных в мире. Практически все компании эмитируют такие карточки. Из-за богатства выбора можно прогадать, ошибиться с оформлением. Редакция «Микрокредитора» рекомендует сравнивать параметры выбранных дебетовых картах МастерКард и читать отзывы перед открытием собственного счета.

История платежной системы

Идея карт MasterCard берет свое начало в 1940-ых годах, когда никаких карт еще не существовало. Банки выпускали ценные бумаги, которыми было можно расплатиться на специальных складах. По своей сути, эти бумаги являлись денежным обязательством, заменяющим настоящие деньги. В наши дни суть системы несколько изменилась, но базовая мысль – MasterCard влияет на необходимость носить с собой настоящие деньги, осталась прежней.

В 1966-ом году несколько крупных банков США создали ассоциацию, получившую название «Interbank Card Association», она и положила начало современным картам MasterCard. С 1968-ого года система начала сотрудничество с платежной системой Eurocard. Название компании «MasterCard» появилось лишь в 1979-ом году, а к 1980-ому году было выпущено более 55 миллионов карт.

MasterCard сегодня работает по всему миру, но так было не всегда. До 80-ых годов система использовалась преимущественно в США. Лишь после этого MasterCard начала свою экспансию по свету. До СССР карты MasterCard добрались лишь в 1988-ом году и произвели настоящий фурор, хотя и не пользовались большой популярностью.

Платежная система принадлежит компании MasterCard International Incorporated. Главный офис расположен в Нью-Йорке. На данный момент система обладает почти 1 миллионом точек обслуживания и охватывает все континенты мира и работает в 210 странах мира. Платежная система обрабатывает до 140 млн операций в час, что позволяет обработать более 23 млрд операций ежегодно.

Актуальное руководство компании смело смотрит в завтрашний день. Компания регулярно проводит конференции, на которых делится своим виденьем будущего. MasterCard выступает локомотивом среди всех платежных систем, если рассматривать вопрос внедрения новых технологий. Даже Apple Pay в России изначально начал работать с картами MasterCard, а лишь затем с картами Visa. Платежная система MasterCard преследует стратегию полного отказа от привычных карт и перехода на новые технологии. Например, на чипы в устройствах или даже на подтверждение платежей по отпечатку пальца. Согласитесь, телефон у вас всегда с собой, а про удобство отпечатков и говорить не нужно.

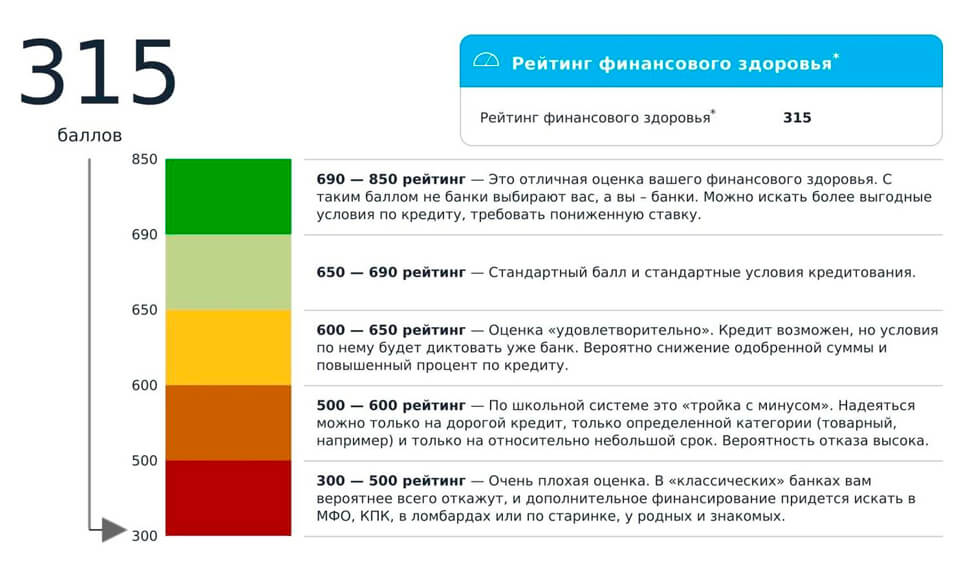

В чем заключаются отличия «VISA», «MasterCard» и «МИР»

Как уже отмечалось раннее самые распространенные платежные системы в России – это «VISA», «MasterCard» и «МИР». Для того чтобы понять чем отличается карта Виза от Мастер Карт, и узнать в чем преимущества «Мира», необходимо сравнить указанные платежные системы.

| Категории | VISA | MasterCard | МИР |

| Основная валюта | Доллар США | Евро | Рубли |

| Комиссия за конвертацию | 0-5% | 0% | В рамках заключенных соглашений |

| Преимущества | Наличные можно получить в любом банкомате в любой точке мира; Безналично можно рассчитаться в любой торговой точке в любой стране; Высокий уровень безопасности; различные бонусные программы и скидки; |

Быстрая и доступная конвертация денег в любой точке мира; Быстрое обналичивание денежных средств при минимальных комиссиях; Возможность изменения лимита на снятие денег в сутки; Различные бонусы и скидки. |

Автономность и независимость от иностранных платежных систем; Высокий уровень безопасности; Постоянно совершенствуется; применяются современные технологии. |

| Недостатки | При конвертации за рубежом, например с рублей на евро, обмен будет, происходит через Доллар США. В итоге при двойном обмене, возможно, потерять значительную сумму денег; Премиальные карты недоступны обычному человеку, из-за больших комиссий за обслуживание. | Нет возможности привязать дополнительные карты; Двойной обмен через Евро. |

Система работает только в ограниченном круге стран, картами не всегда можно рассчитаться; отсутствие бонусных программ; Конвертация происходит только через рубли. |

Как видно из сравнительной таблицы, каждая платежная система имеет свои преимущества и недостатки. Сложно сказать, что лучше master card или visa? А может пользователь сделает выбор в пользу МИРа? В любом случае ясно одно — для того, чтобы преимущества платежных систем не превратились в недостатки, необходимо правильно сделать выбор, и выпустить карту в зависимости от области ее использования.

Виды карт

Каждый банк самостоятельно решает, какие именно карточки будут им выпускаться. Они отличаются стоимостью обслуживания, внешним видом и другими параметрами. Они могут быть кредитными или дебетовыми.

Кредитные карты содержат средства банка, представленные клиенту в кредит в установленном размере. Они могут использоваться держателями в течение беспроцентного периода. Если они возвращаются до окончания этого временного промежутка, то не нужно уплачивать проценты за использование денег.

Дебетовые карты применяются для получения зарплаты или использования личных средств держателя.

Классы карт

Дополнительно отличаются карточки по классности.

| Виды карт | Их нюансы |

| Maestro | Считается наиболее простым и доступным платежным инструментом. По нему устанавливается низкая стоимость обслуживания. При проверке авторизации применяется устаревшая технология. Для применения надо всегда вводить пин-код. |

| Standard | Наиболее популярный вариант, обладающий многими уникальными функциями. Можно пользоваться для оплаты покупок в интернете или бронировать разные номера в гостиницах или автомобили. Допускается применять для оплаты товаров или услуг в других странах. |

| Gold | Обладает многочисленными уникальными возможностями. Обычно оформляется для поездок за границу. Может открываться не только в рублях, но и в других иностранных валютах. Можно выпускать дополнительные карты, если основной платежный инструмент будет утерян. Допускается оформлять овердрафт. Обслуживание считается дорогостоящим, причем нередко достигает даже 3 тыс. руб. |

| Platinum | Предлагается исключительно обеспеченным клиентам. Обеспечивается индивидуальное обслуживание и устанавливается высокий овердрафт. Если применяется пластик при путешествиях, то дополнительно предлагается страховка. В разных торговых сетях предлагаются многочисленные скидки. |

| World | Эта карточка является премиальной. Она предназначена для держателей, предпочитающих часто путешествовать, поэтому они беспокоятся за надежность своих денег. Оплачивать покупки можно в любой стране. |

| Виртуальные | Используются исключительно при совершении разных платежей в интернете. |

Таким образом, при выборе платежной системы Mastercard можно выбрать разные виды карточек, каждая из которых имеет свою стоимость обслуживания, функции и возможности.

Типы и виды карт

Типы:

Дебетовая

Может быть именной и неименной, а также предоплаченной. Напомню, что этот тип предусматривает хранение собственных денег владельца. Но может быть подключен и овердрафт, т. е. использование банковских денег, если не хватило собственных.

Классическая

Название говорит само за себя. Это самый распространенный вариант, который позволяет оплачивать покупки, переводить деньги, получать средства, снимать наличные и т. д.

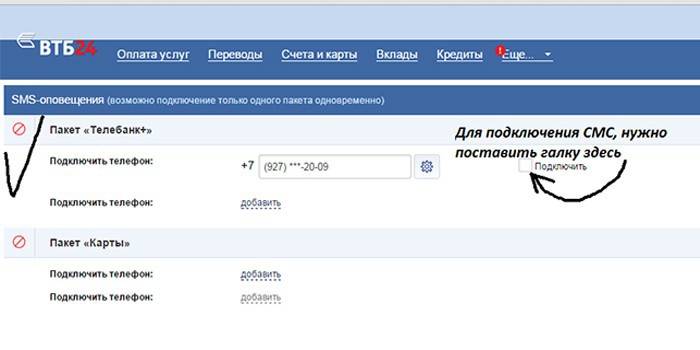

Премиальная

Предлагает расширенный сервис: бесплатное SMS-информирование, персональное обслуживание, бонусы и привилегии.

Различают еще и разные виды карточек:

Пенсионная. Ее выдают банки, заключившие с Пенсионным фондом специальный договор. Как правило, пенсионерам предлагают особые условия:

- бесплатное обслуживание,

- начисление процентов на остаток,

- бесплатное SMS-информирование,

- кэшбэк,

- бесплатная консультационная помощь и др.

Карта сотрудника. Кроме стандартных функций, предлагает следующие нефинансовые услуги:

- доступ к информации или объектам,

- доступ к госуслугам посредством электронно-цифровой подписи,

- учет личных данных,

- льготы разным категориям персонала.

Карта студента, школьника. Тоже имеет нефинансовый сервис:

- доступ к электронным дневникам и зачеткам,

- доступ в учебное заведение,

- родительский контроль,

- хранение всех персональных данных.

Бесконтактная. Так назвали карту, которая дает право оплатить проезд в общественном транспорте в одно касание. Другими словами, это электронный проездной документ и карта в одном лице. Эта функция пока есть только в 40 городах России.

Кобейджинговая. Комбинированный вариант, который поддерживается сразу двумя платежными системами. Это необходимо, чтобы расплачиваться за границей. При подключении карты к одной из международных систем вы можете использовать ее вне территории России. На сегодня заключены договоры с Maestro, JCB и UnionPay.

Особенности платежной системы МИР

В июле 2014 года в России появилась Национальная Система Платежных Карт (НСПК). Это произошло не просто так, а в ответ на некоторые недружественные шаги западных стран в отношении нашей страны. А именно введение санкций, которые затруднили работу банков и предприятий.

Дальше можно ожидать только раскручивание санкционной спирали. А наша полная зависимость от международных платежных систем Visa и MasterCard ставит под удар не только банки, но и всех граждан России, которые пользуются пластиковыми карточками.

Поэтому принятое решение о создании и развитии отечественной системы платежей, которая получила название “МИР”, оправдано на 100 %. Это, я считаю, вопрос нашей национальной безопасности.

- Обеспечение бесперебойности операций по пластиковым картам любых платежных систем в РФ.

- Запуск и развитие российской системы платежных карт.

- Эмиссия и обслуживание карты МИР.

- Продвижение собственных продуктов НСПК на внутреннем и международном рынках.

- Повышение доверия россиян к безналичным расчетам.

НСПК на 100 % принадлежит Центробанку. Этапы ее создания:

- 27 марта 2014 года В. Путин одобрил идею создания национальной платежной системы.

- 5 мая 2014 года В. Путин подписал закон о ее создании.

- 23 июля 2014 года НСПК начала работу.

- Март – май 2015 года. В результате народного конкурса выбран логотип и название платежной карточки.

- Июнь – июль 2015 года. Договорились о выпуске кобейджинговых карт совместно с системами Maestro, JCB, American Express.

- Декабрь 2015 года. Выпуск первой карточки МИР.

Через 3 года после начала работы платежная система занимала уже 11 % рынка. Эксперты считают, что к 2020 году МИР охватит 40 % и серьезно потеснит Visa и MasterCard.

Справедливости ради хочу сказать, что такое стремительное развитие происходит искусственным путем. Что это значит? В 2017 году был подписан закон, который обязывает перевести всех бюджетников на отечественные карты МИР.

К 01.07.2018 по работающим гражданам этот процесс завершен. Это коснулось работников бюджетных организаций, студентов, военнослужащих, чиновников и всех получателей социальных пособий. К 2020 году и пенсионеры будут получать пенсию только на карты МИР.

Поэтому в росте количества национальных карточек нет ничего удивительного. У нас много бюджетников. Карточки уже успели опробовать за 3 года, выявить их плюсы и минусы. В статье их рассмотрим. В том числе я поделюсь личным опытом ее использования, т. к. пока числюсь в рядах счастливых обладателей МИР.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Что же представляет из себя российская банковская карта МИР? Это точно такая же пластиковая карта, которую многие граждане привыкли хранить в своем кошельке. С помощью нее можно:

- оплачивать товары в магазинах и услуги в обслуживающих организациях, в том числе в интернет-компаниях;

- оплачивать безналичным путем услуги ЖКХ, сотовых операторов и т. д.;

- переводить по безналу денежные средства на банковские карты и счета других людей;

- снимать наличные и пополнять в банкоматах баланс;

- получать до 20 % кэшбэка;

- оплачивать проезд в общественном транспорте (пока только в некоторых регионах).

На официальном сайте системы МИР есть образец карты с подписью всех элементов, из которых она состоит. Банкам разрешено размещать свой логотип на лицевой стороне и менять дизайн, поэтому карты в разных финансовых организациях отличаются друг от друга. Но обязательные элементы в любом случае будут присутствовать.

Получить МИР можно во всех крупнейших банках и использовать везде на территории страны. Первопроходцем стал Сбербанк. На сегодня уже более 100 банков выпускают российские карточки. Чтобы оформить карту МИР, достаточно выбрать финансовую организацию, которая дает самые привлекательные тарифы, и подать заявление (онлайн или в офисе) на выдачу.

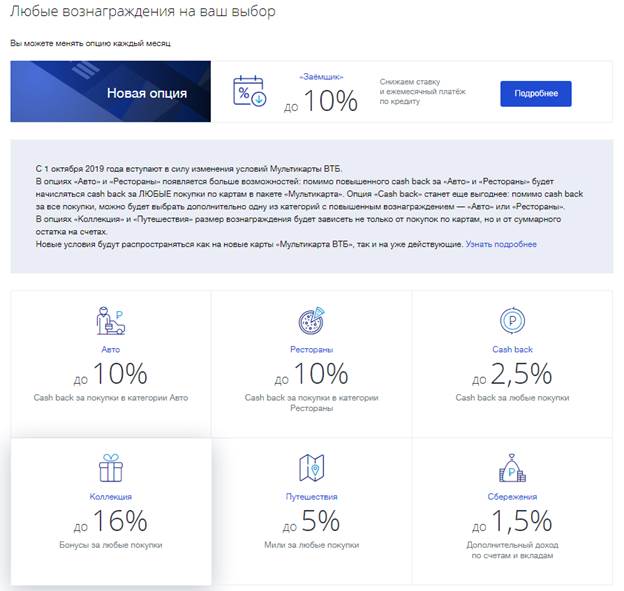

«Мастеркард»: обслуживание

Обслуживание банковских карт редко когда бывает бесплатным. В зависимости от платежной системы, банка, от пакета опций, предлагаемых вместе с картой, стоимость обслуживания может меняться.

Карты MasterCard в этом плане являются достаточно выгодным решением, так как в год обходятся в сумму всего 200-300 рублей, что не выходит за пределы общерыночных цен. Естественно, карты формата «Голд» и «Платинум» обойдутся дороже, но, во-первых, такие карты — не просто платежный, но и статусный аксессуар, за который можно и переплатить, а во-вторых, с ними «в комплекте» поставляется целый перечень дополнительных услуг, включая скидки в различных компаниях.

Отличительные черты Maestro

Логотип Maestro отличается от MasterCard: в первом случае это красный и синий пересекающиеся круги, во втором – красный и жёлтый.

Номер пластика с обозначением Маэстро состоит не из привычных 16 цифр, а из 18. На обратной стороне карт, выпущенных до 2014 года, не было кода CVC2.

Владельцы Maestro всегда должны вводить ПИН-код для покупок.

Такие карты имеют ограничения по приёму в торговых точках, не оснащённых терминалами для мгновенной авторизации.

Карту Maestro можно получить с 14 лет в большинстве кредитных учреждений. Плюсы таких карт в бесплатном или недорогом обслуживании.

Маэстро позиционируется как карта начального уровня. Поэтому расширенные возможности держатель получить не сможет. Чаще всего в России эти карты используют для социальных выплат пенсионерам и студентам.

Карты Maestro эмитируют многие банки. Например, Возрождение предлагает дебетовую карту Maestro без каких-либо бонусов за 150 руб.

Пластик Maestro выдаёт также ВБРР. Обслуживание стоит 300 руб. в год. Держатель карты получает кэшбэк до 5% от суммы платежей на АЗС и участвует в дисконтной программе Банка.

Сколько мы тратим на обслуживание международными корпорациями?

Если вы находитесь в России, у вас счет в российском банке в рублях и вы покупаете что-то в магазине за рубли — вы не замечаете комиссию. На ценнике товара написано 999 рублей 99 копеек? С вашей карты спишется ровно эта сумма. Но платежная система на вашей покупке все равно заработает около 1 %. Только заплатит за вас продавец. Ему от вашего платежа достанется не 999 рублей 99 копеек, а примерно 989 рублей. Разумеется, эти издержки он уже вложил в стоимость товара.

Гораздо сложнее дела обстоят с покупками за рубежом.

Помимо комиссии за пользование платежной системой, которую за вас заплатит

продавец, вы еще потеряете деньги на переводе валюты.

Например, вы со своей рублевой картой MasterCard поехали во Францию и покупаете там шарфик за 14 евро (≈1000 рублей). Терминал отправляет в платежную систему запрос на списание 14 евро. Евро — это родная валюта для системы MasterCard, так что она переводит 14 евро в рубли по своему внутреннему курсу напрямую и отправляет в ваш банк запрос на списание 1010 рублей, например. Конечно, вы заметите разницу с курсом Центробанка, но она будет не так велика.

А теперь представьте, что вы приехали во Францию с рублевым счетом на карте Visa. Вы покупаете тот же самый шарфик за те же самые 14 евро (≈1000 рублей). Но евро — не родная система для Visa, Visa не умеет переводить евро в рубли напрямую. Сначала она переведет евро в доллары по своему курсу. Предположим, вместо 16 евро по курсу Центробанка у нее получится 16,5 долларов. А потом 16,5 долларов она переведет в рубли тоже по внутреннему курсу. И спишет у вас уже 1 050 рублей.

А теперь представьте, что в магазине вам предлагают услугу — произвести расчет в рублях. Такое тоже возможно, особенно если в этой стране расчет рублями — не редкость. Например, вы приехали в Турцию с рублевой картой Visa и покупаете… шарфик (дались вам эти шарфики). На нем висит ценник — 93 лиры (≈1000 рублей). Добрый продавец предлагает оплатить счет в рублях. Для начала он переводит 93 лиры в рубли по внутреннему курсу магазина. Он может быть каким угодно. Предположим, продавец посчитал, что 93 лиры — это 1 050 рублей. Но у вас-то Visa, и вы находитесь не в России. Так что ваша карта переводит 1 050 рублей в доллары (17 $), а потом обратно в рубли по собственному курсу (1 080 рублей). К тому же за операцию по смене валюты оплаты банк возьмет с вас дополнительный процент.

Так что бывает очень полезно знать валюту, в которой ведется расчет по вашей карте. При этом, если на карте Visa вы держите счет в евро, в Европе не будете платить за лишние конверсии. То же касается и долларовых счетов на MasterCard при поездке в США. Стоит понимать, что вы можете хранить деньги любой валюты на карте любой международной платежной системы. Если вы перед поездкой в другую страну сомневаетесь, по какому курсу и через какую валюту с вашего счета будут уходить деньги, — просто спросите об этом в своем банке. Банк обязан дать вам полную информацию о том, в какой валюте он ведет операции на территории той или иной страны и какие комиссии по какому курсу за это берет.

«Мастеркард»: комиссия

Однозначного ответа на вопрос, какую комиссию вы будете платить при использовании пластиковых карт «Мастеркард», вам не сможет дать ни один специалист. Дело в том, что при проведении операций по банковским картам (включая снятие наличных в банкоматах), вы платите проценты не только платежной системе, но также и банку. При снятии наличных в «родном» банке для карты, проценты обычно отсутствуют, что касается снятия в других банкоматах, все зависит от политики банка, в банкомате которого снимаются деньги.

Отдельно стоит отметить, что с 1 апреля платежная система поменяла свои тарифы в России: банки стали меньше платить друг другу за снятие в чужих банкоматах, это повлекло за собой снижение комиссий и для граждан, что сделало карты MasterCard еще более выгодным и удобным платежным средством.

Виды банковских карточек от Mastercard

Карточки весьма разнообразны по видовому признаку. Клиенты могут неплохо ориентироваться в предлагаемых банковских продуктах. Рассмотрим все варианты пластик подробнее.

Mastercard Maestro

Поскольку пластик имеет свой логотип, пользователи часто считают карточку принадлежащей к другой платежной системе, но это не так.

MasterCard Standard

Дебетовый пластик начального уровня. Распространен по всему миру. Удобный платежный инструмент, позволяющий держателю контролировать свои расходы. Gold Mastercard

Мультивалютная дебетовая карта престиж-класса. Указывает на финансовое благополучие владельца. Карта имеет немало доп.опций и привилегий.

Platinum Mastercard

У таких карточек очень много возможностей. Самыми популярными привилегиями является вхождение в тур.клуб, во время путешествий и получение скидок и бонус от компаний-партнеров.

World Mastercard

Дебетовый пластик актуален для любителей частых путешествий по миру. Держатель хочет обеспечить сохранность средств и совершать поездки с комфортом, в чем ему помогает пластиковая карточка. У карты нет виртуального аналога. Клиент может участвовать в бонусных программах и акциях.

World Mastercard Black Edition

Премиальный дебетовый пластик. Карта имеет оригинальное дизайнерское оформление. Держатель карты может не просто участвовать в бонусных и скидочных программа, но и комфортно путешествовать, а также, получить дополнительные перспективы для развития бизнеса.

World Elite Mastercard

Статусный продукт с широким набором опций. У МастерКард этой группы есть уникальные возможности. Обычно, держателем пластика становятся люди, занимающиеся бизнесом и оплачивающие с карты различные покупки, отдых или поездки.

Какую карту выбрать?

К индивидуальным особенностям платежных систем можно отнести:

- Наличие бесконтактной системы оплаты;

- Основная валюта, которой можно будет рассчитываться за рубежом;

- Наличие бонусных программ и скидок, которые могут значительно сэкономить денежные средства пользователей и т.д.

В связи с этим перед тем, как сделать выбор в пользу той или иной банковской карты нужно знать для каких целей она будет использоваться.

При выборе необходимо учитывать следующие моменты:

- При использовании на территории России нет никакой разницы, к какой платежной системе карта относится;

- Намного сложнее обстоят дела для путешественников. Если местом отдыха выбраны европейские страны, то лучше выбор сделать в пользу Mastercard, в американские – VISA. Для того чтобы избежать двойной конвертации. Вообще для путешествий лучше выбирать карты высшей категории, несмотря на то, что обслуживание по ним самое высокое. В итоге турист может значительно сэкономить, и получить, например, необходимую медицинскую помощь абсолютно бесплатно;

- При оформлении элитных карт, стоит учитывать тот факт, что VISA дает больший список преимуществ, нежели Mastercard. Это обстоятельство стоит учитывать, ведь клиент должен платить не только за красивый пластик, но и за его возможности;

- Оптимальный вариант – это выпустить карточки всех желаемых платежных систем, и использовать их по мере необходимости. Такой вариант может сулить тем, что держателю придется платить за каждую из них. Однако, здесь тоже имеется некий нюанс. Чтобы сэкономить на обслуживании, клиенту необходимо выпустить карту VISA в качестве основной, а дополнительную – Mastercard. Тогда вторая карта будет стоить меньше, или вовсе бесплатно. К тому же если одна из двух карт будет заблокирована, то с помощью второй можно будет без труда пользоваться счетом;

- Карта МИР больше подойдет тем, кто редко выезжает за пределы России. А если появится желание поехать отдыхать в Крым, то полезно будет знать, что там работает только система МИР;

- Карты таких платежных систем как American Express больше пригодятся людям, которые ездят жить или работать в США, а UnionPay – отдыхающим или работающим в Китае.

Полезно будет знать, что все основные преимущества карты зависят не только от платежной системы, но и от банка, который ее выпускает.

Например, именно банком устанавливается: стоимость годового обслуживания, размер лимита, наличие кэшбэка, величина бонусов и скидок.

Каждому держателю пластиковой карты будет полезно обзавестись картой «МИР». Потому как пользование картой может быть бесплатным, а на случай возникновения санкций со стороны европейских или американских стран, клиент всегда сможет получить свои деньги.

Таким образом, сделать выбор в пользу нужной платежной системы, также важно, как и правильно выбрать вид карты. Одна будет универсальна, другая же окажется незаменимой в отдельных ситуациях

Поэтому перед оформлением продукта всегда нужно подробно изучить вид платежной системы, и узнать о дополнительных условиях, предоставляемых клиентам.