Расчет процентов по договору займа

Содержание:

- Как рассчитать сумму процентов?

- По каким параметрам производят расчет по договору займа

- Как рассчитать простые проценты

- Таблица изменения ставки рефинансирования за всю историю РФ

- Другой случай, когда происходит неисполнение денежного обязательства.

- Видео по теме

- Как рассчитывается ежемесячный платеж по кредиту?

- Формулы

- Как установление новой ставки отражается на экономике

- Порядок расчета годовой переплаты по кредиту

- Расчетные формулы для процентов по займу

Как рассчитать сумму процентов?

Согласно законодательству банки вправе брать плату за пользование выданными деньгами. Размер оплаты в таком случае измеряется процентной ставкой, которая прописывается в договоре.

От нее зависит сумма, переплачиваемая при возвращении суммы долга, и поэтому ответ на вопрос, как рассчитать проценты по кредиту, позволит вам определить финансовые потери еще до оформления отношений с банковской организацией.

Есть такая процедура, как возврат процентов по кредиту. Советуем проконсультироваться на счет этого с нашими юристами.

Для грамотного проведения расчетов по процентам необходимо из большей суммы по кредиту вычесть меньшую, а полученный результат разделить на весь срок погашение кредита. Далее полученное число необходимо умножить на 100.

Также существуют дополнительные способы — к примеру, заемщику необходимо сложить общую сумму ежемесячных платежей, а далее приплюсовать дополнительные выплаты — комиссионные сборы, различные вознаграждения, а также процент за обслуживание.

Результат делятся на сроки действия кредита, а конечное решение умножается на 100.

Если вы видите, что банк предлагает 20% годовых, то это значит, что за кредит вы переплатите ровно 20%? Вовсе нет и это ошибка многих заемщиков.

- Во-первых, эта ставка будет начисляться на остаточную задолженность пропорционально количеству месяцев в году.

Во-вторых, если кредит взять, допустим, на три года, то эта ставка в 20% будет применяться отдельно к каждому году выплаты долга (если не применялось досрочное погашение). И в третьих, она не отражает реальной сути переплаты, а является лишь финансовым инструментом для расчета задолженности. Годовой процент не учитывает разнообразные комиссии и платежи, которые банк также приписывает к кредиту.

- комиссия за выдачу кредита;

комиссия за сопровождение сделки; комиссия за открытие счета и его ведение; комиссия за кассовое обслуживание и пр.

За второй месяц показатели будут рассчитываться аналогично, только в формуле вместо суммы кредита нужно подставлять остаток основного долга. Количество дней в периоде также рассчитывается путем вычета текущей даты из предыдущей.

Как видим, у нас остался остаток после 6ого платежа. Чтобы такого не было, банки выставляют последний платеж чуть больше или чуть меньше остальных.

Зачастую расчеты могут не совпадать в предложенными в банке. Это связано с тем, что принципы расчетов могут отличаться между банками.

Это вполне законно, поэтому для интереса можно поинтересоваться формулой расчета, используемой в выбранном банке и сравнить свои расчеты. Банки иногда по разному считают число дней между датами или учитывают выходные при расчетах.

Чтобы самостоятельно узнать свои будущие выплаты перед тем, как получить кредит, надо понимать, какой вид ссуды (на покупку вещей, жилья, машины), порядок погашения (аннуитетный или дифференцированный) и срок платежа вы выбираете из предложенных банком.

Совсем легких путей не ищете? Тогда воспользуйтесь программой Excel, если вы с ней знакомы. Создать формулу, где надо будет лишь менять процентные ставки, не составит большого труда.

Еще один способ – обычный калькулятор, который поможет высчитать только простой потребительский займ. Имейте в виду, что со сложными платежами: аннуитетным или дифференцированным, вычислительная машинка вас не спасет.

https://youtube.com/watch?v=DkYFbZuX12w

Такая совместная математика обеспечит вам интересное времяпрепровождение, однако, как и с предыдущими способами, сумеете составить графики лишь по потребительским ссудам.

По каким параметрам производят расчет по договору займа

За самостоятельный расчет займа берется не каждый заемщик. Это связано с трудоемкостью расчетов. Чтобы определить процент банка от общей стоимости займа, клиенту необходимо учесть всю совокупность параметров:

- «Тело» займа — исходная сумма, взятая в пользование;

- Величина процентной ставки;

- Порядок начисления ставки (ежедневная, ежемесячная, ежеквартальная, годовая);

- Период пользования заемными средствами;

- Штрафы, пени и комиссионные выплаты.

То, как указанные параметры скажутся на процентах банка или МФО, зависит от способа погашения. Российское законодательство предусматривает следующие схемы:

- Возврат долга единовременно. Проценты рассчитываются на сумму всего займа;

- Погашение долга частями. Ставка сначала начисляется на всю сумму займа, а потом на оставшуюся часть до момента погашения;

- Транши фиксированного размера. Выплачиваются ежемесячно или ежеквартально.

Способ начисления ставки указывают в договоре с банком или микрофинансовой компанией. Если стоимость пользования займом не определена соглашением, процент будет рассчитан по ставке рефинансирования Центрального Банка.

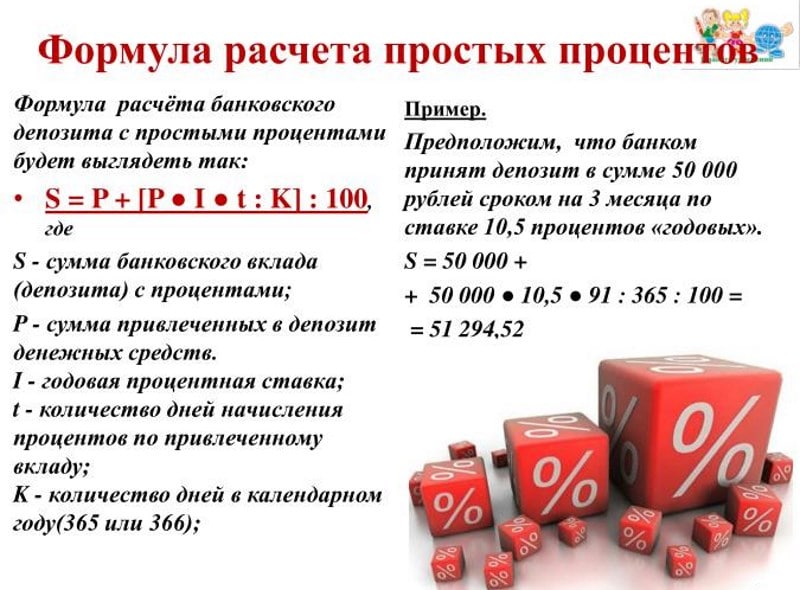

Как рассчитать простые проценты

Формула простых процентов является самой популярной среди кредитных соглашений, особенно часто используется в краткосрочных займах и выглядит следующим образом:

Пр = СЗ*ГС/ДКГ*РПП, где:

- Пр – процент;

- СЗ – сумма займа;

- ГС – годовая ставка;

- ДКГ – длительность календарного года;

- РПП – размер платёжного периода.

Формула расчёта вознаграждения по займу требует второстепенных математических вычислений. Например, если в договоре ссуды прописана дневная ставка, то рассчитывают сначала годовую, умножив дневную на фактическое количество дней в текущем году. Узнать, как правильно рассчитать проценты, можно в разных источниках. Чтобы не затруднять себя и рассчитать сумму процентов по займу, можно воспользоваться кредитным калькулятором, размещённым на независимых от финансовых учреждений сайтах.

Не следует забывать о случае досрочного погашения

Если кредитный договор фиксирует внимание на конкретном сроке, то деньги нужно выплатить независимо от количества дней, оставшихся в запасе при досрочном закрытии кредита. При выплате за фактические дни пользования кредитом выплата совершается за срок с первого дня до даты погашения долга

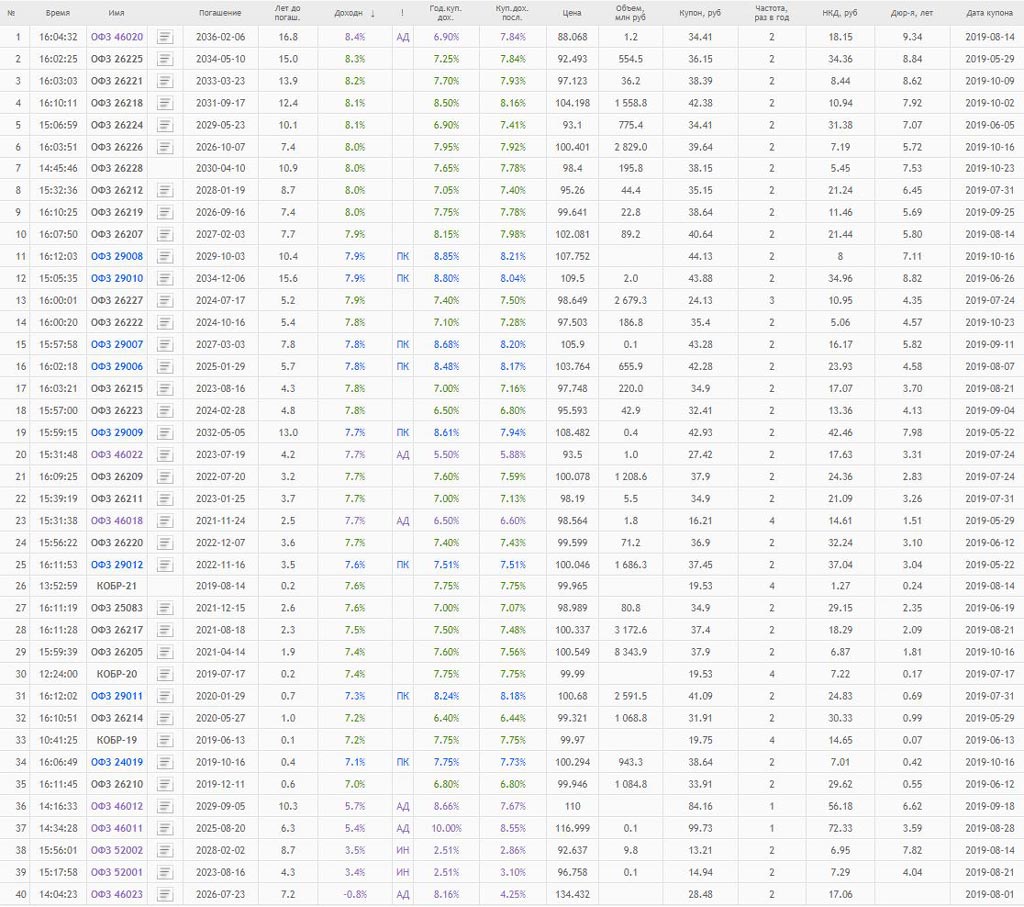

Таблица изменения ставки рефинансирования за всю историю РФ

Впервые ставка рефинансирования была установлена 1 января 1992 года. Все изменения СР с даты ее первого установления до сегодняшнего дня приведены в таблице:

| Дата вступления в силу | Дата завершения действия | Ставка | Рост или снижение |

| 01.01.1992 | 09.04.1992 | 20 | — |

| 10.04.1992 | 22.05.1992 | 50 | +30 |

| 23.05.1992 | 29.03.1993 | 80 | +30 |

| 30.05.1993 | 01.06.1993 | 100 | +20 |

| 02.06.1993 | 21.06.1993 | 110 | +10 |

| 22.06.1993 | 28.06.1993 | 120 | +10 |

| 29.06.1993 | 14.07.1993 | 140 | +20 |

| 15.07.1993 | 22.09.1993 | 170 | +30 |

| 23.09.1993 | 14.10.1993 | 180 | +10 |

| 15.10.1993 | 28.04.1994 | 210 | +30 |

| 29.04.1994 | 16.05.1994 | 205 | -5 |

| 17.05.1992 | 01.06.1994 | 200 | -5 |

| 02.06.1994 | 21.06.1994 | 185 | -15 |

| 22.06.1994 | 29.06.1994 | 170 | -15 |

| 30.06.1994 | 31.07.1994 | 155 | -15 |

| 01.08.1994 | 22.08.1994 | 150 | -5 |

| 23.08.1994 | 11.10.1994 | 130 | -20 |

| 12.10.1994 | 16.11.1994 | 170 | +40 |

| 17.11.1994 | 05.01.1995 | 180 | +10 |

| 06.01.1995 | 15.05.1995 | 200 | +20 |

| 16.05.1995 | 18.06.1995 | 195 | -5 |

| 19.06.1995 | 23.10.1995 | 180 | -15 |

| 24.10.1995 | 30.11.1995 | 170 | -10 |

| 01.12.1995 | 09.02.1996 | 160 | -10 |

| 10.02.1996 | 23.07.1996 | 120 | -40 |

| 24.07.1996 | 18.08.1996 | 110 | -10 |

| 19.08.1996 | 20.10.1996 | 80 | -30 |

| 21.10.1996 | 01.12.1996 | 60 | -20 |

| 02.12.1996 | 09.02.1997 | 48 | -12 |

| 10.02.1997 | 27.04.1997 | 42 | -6 |

| 28.04.1997 | 15.06.1997 | 36 | -6 |

| 16.06.1997 | 05.10.1997 | 24 | -12 |

| 06.10.1997 | 10.11.1997 | 21 | -3 |

| 11.11.1997 | 01.02.1998 | 28 | -7 |

| 02.02.1998 | 16.02.1998 | 42 | +14 |

| 17.02.1998 | 01.03.1998 | 39 | -3 |

| 02.03.1998 | 15.03.1998 | 36 | -3 |

| 16.03.1998 | 18.05.1998 | 30 | -6 |

| 19.05.1998 | 26.05.1998 | 50 | +20 |

| 27.05.1998 | 04.06.1998 | 150 | +100 |

| 05.06.1998 | 28.06.1998 | 60 | -90 |

| 29.06.1998 | 23.07.1998 | 80 | +20 |

| 24.07.1998 | 09.06.1999 | 60 | -20 |

| 10.06.1999 | 23.01.2000 | 55 | -5 |

| 24.01.2000 | 06.03.2000 | 45 | -10 |

| 07.03.2000 | 20.03.2000 | 38 | -7 |

| 21.03.2000 | 09.07.2000 | 33 | -5 |

| 10.07.2000 | 03.11.2000 | 28 | -5 |

| 04.11.2000 | 08.04.2002 | 25 | -3 |

| 09.04.2002 | 06.08.2002 | 23 | -2 |

| 07.08.2002 | 16.02.2003 | 21 | -2 |

| 17.02.2003 | 20.06.2003 | 18 | -3 |

| 21.06.2003 | 14.01.2004 | 16 | -2 |

| 15.01.2004 | 14.06.2004 | 14 | -2 |

| 15.06.2004 | 25.12.2005 | 13 | -1 |

| 26.12.2005 | 26.06.2006 | 12 | -1 |

| 26.06.2006 | 22.10.2006 | 11,5 | -0,5 |

| 23.10.2006 | 28.01.2007 | 11 | -0,5 |

| 29.01.2007 | 18.06.2007 | 10,5 | -0,5 |

| 19.06.2007 | 03.02.2008 | 10 | -0,5 |

| 04.02.2008 | 28.04.2008 | 10,25 | +0,25 |

| 29.04.2008 | 09.06.2008 | 10,5 | +0,25 |

| 10.06.2008 | 13.07.2008 | 10,75 | +0,25 |

| 14.07.2008 | 11.11.2008 | 11 | +0,25 |

| 12.11.2008 | 30.11.2008 | 12 | +1 |

| 01.12.2008 | 23.04.2009 | 13 | +1 |

| 24.04.2009 | 13.05.2009 | 12,5 | -0,5 |

| 14.05.2009 | 04.06.2009 | 12 | -0,5 |

| 05.06.2009 | 12.07.2009 | 11,5 | -0,5 |

| 13.07.2009 | 09.08.2009 | 11 | -0,5 |

| 10.08.2009 | 14.09.2009 | 10,75 | -0,25 |

| 15.09.2009 | 29.09.2009 | 10,5 | -0,25 |

| 30.09.2009 | 29.10.2009 | 10 | -0,5 |

| 30.10.2009 | 24.11.2009 | 9,5 | -0,5 |

| 25.11.2009 | 27.12.2009 | 9 | -0,5 |

| 28.12.2009 | 23.02.2010 | 8,75 | -0,25 |

| 24.02.2010 | 28.03.2010 | 8,5 | -0,25 |

| 29.03.2010 | 29.04.2010 | 8,25 | -0,25 |

| 30.04.2010 | 31.05.2010 | 8 | -0,25 |

| 01.06.2010 | 27.02.2011 | 7,75 | -0,25 |

| 28.02.2011 | 02.05.2011 | 8 | +0,25 |

| 03.05.2011 | 25.12.2011 | 8,25 | +0,25 |

| 26.12.2011 | 13.09.2013 | 8 | -0,25 |

| 14.09.2013 | 31.12.2015 | 8,25 | +0,25 |

| 01.01.2016 | 09.06.2016 | 11,00 приравнена к ключевой ставке ЦБ РФ, которая действовала на тот момент | +2,75 |

| 10.06.2016 | 14.06.2016 | 10,50 | -0,50 |

| 16.09.2016 | 19.09.2016 | 10,00 | -0,50 |

| 24.03.2017 | 27.03.2017 | 9,75 | -0,25 |

| 28.04.2017 | 02.05.2017 | 9,25 | -0,50 |

| 16.06.2017 | 19.06.2017 | 9,00 | -0,25 |

| 15.09.2017 | 18.09.2017 | 8,50 | -0,50 |

| 27.10.2017 | 30.10.2017 | 8,25 | -0,25 |

| 15.12.2017 | 18.12.2017 | 7,75 | -0,50 |

| 09.02.2018 | 12.02.2018 | 7,50 | -0,25 |

| 23.03.2018 | 26.03.2018 | 7,25 | -0,25 |

| 14.09.2018 | 17.09.2018 | 7,50 | +0,25 |

| 14.12.2018 | 17.12.2018 | 7,75 | +0,25 |

| 14.06.2019 | 17.06.2019 | 7,50 | -0,25 |

| 26.07.2019 | 29.07.2019 | 7,25 | -0,25 |

| 09.09.2019 | 09.09.2019 | 7,00 | -0,25 |

| 25.10.2019 | 28.10.2019 | 6,50 | -0,50 |

| 13.12.2019 | 09.02.2020 | 6,25 | -0,25 |

| 10.02.2020 | 24.04.2020 | 6,00 | -0,25 |

| 27.04.2020 | По настоящее время | 5,50 | -0,5 |

Все данные по ключевой ставке и ставкам рефинансирования опубликованы на сайте ЦБ РФ.

На сегодняшний день зафиксирован самый низкий показатель ставки рефинансирования за весь период с момента ее установления. Следующее плановое заседание Центробанка по пересмотру ключевой ставки пройдет 19 июня 2020 года. Вероятно, существенных изменений показателя не будет, потому что в экономике итак наблюдается кризис, а ЦБ РФ необходимо хоть как-то простимулировать граждан и банки к оборотам. Если ставку поднимут, то это может привести глубокому и затяжному экономическому кризису.

Другой случай, когда происходит неисполнение денежного обязательства.

На сегодняшний день (26 мая 2017 года) ставка рефинансирования равна 9,25%. Но пересчитывать приведенные ниже примеры я не стану, т.к. смысл остается тот же.

На 03 января 2019 года ставка рефинансирования составляет 7,75% годовых.

-

Если иное не предусмотрено законом или договором займа, займодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором. При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства займодавца, а если займодавцем является юридическое лицо, в месте его нахождения ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

-

При отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа.

-

Договор займа предполагается беспроцентным, если в нем прямо не предусмотрено иное, в случаях, когда:

- договор заключен между гражданами на сумму, не превышающую пятидесятикратного установленного законом минимального размера оплаты труда, и не связан с осуществлением предпринимательской деятельности, хотя бы одной из сторон;

- по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками.

-

В случае возврата досрочно суммы займа, предоставленного под проценты в соответствии с пунктом 2 статьи 810 настоящего Кодекса, займодавец имеет право на получение с заемщика процентов по договору займа, начисленных включительно до дня возврата суммы займа полностью или ее части.

Если по расписке проценты предусмотрены, то, разумеется, расчет ведется исходя из указанной в расписке процентной ставки.

В расписке или договоре займа могут быть предусмотрены проценты за просрочку возврата займа (неисполнение денежного обязательства), а могут быть, и не предусмотрены.

Если в договоре или расписке указаны проценты за просрочку, то рассчитывать надо исходя из этой процентной ставки.

Другими словами, в случае неисполнения заемщиком денежного обязательства, на сегодняшний день вы имеете право на прибавку к размеру вашего займа 8,25% от суммы займа в год.

-

За пользование чужими денежными средствами вследствие их неправомерного удержания, уклонения от их возврата, иной просрочки в их уплате либо неосновательного получения или сбережения за счет другого лица подлежат уплате проценты на сумму этих средств. Размер процентов определяется существующей в месте жительства кредитора, а если кредитором является юридическое лицо, в месте его нахождения учетной ставкой банковского процента на день исполнения денежного обязательства или его соответствующей части. При взыскании долга в судебном порядке суд может удовлетворить требование кредитора, исходя из учетной ставки банковского процента на день предъявления иска или на день вынесения решения. Эти правила применяются, если иной размер процентов не установлен законом или договором.

-

Если убытки, причиненные кредитору неправомерным пользованием его денежными средствами, превышают сумму процентов, причитающуюся ему на основании пункта 1 настоящей статьи, он вправе требовать от должника возмещения убытков в части, превышающей эту сумму.

-

Проценты за пользование чужими средствами взимаются по день уплаты суммы этих средств кредитору, если законом, иными правовыми актами или договором не установлен для начисления процентов более короткий срок.

Проценты со временем имеют тенденцию накапливаться. Поэтому это следует иметь ввиду. Но при этом нужно помнить, что через три года после невозврата долга кредитор теряет право обратиться в суд за взысканием долга, так как срок давности по таким делам составляет 3 года.

Другими словами: если в расписке указано, что долг должен был возвращен 5 марта 2014 года, то 5 марта 2017 года – последний день требования возврата денег по этой расписке. Если же в расписке не указан срок возврата долга, то считается, что вы с должником договорились о том, что деньги будут возвращены по первому вашему требованию.

Требовать возврата своего долга вы можете любым удобным для вас способом, но, если вы намерены впоследствии обращаться в суд, то суду будут необходимы подтвержденные сведения о том, что вы требовали вернуть вам долг. Поэтому требовать возврата долга лучше всего в письменной форме и по почте. Как написать такое требование читайте здесь.

Видео по теме

Немного о кредитном калькуляторе

Разбираться в банковских формулах по расчёту процентов по кредиту сможет не каждый. Поэтому вы можете посмотреть наш кредитный калькулятор.

Это специальная программа, куда забиты уже все формулы. Нужны только ваши данные и команда к действию.

Чтобы воспользоваться данным сервисом, стоит:

- Ввести в поля только цифры, без тире, точек, запятых;

- Можно немного округлить, чтобы получилось лучше;

- Потом кликнуть по надписи аннуитетный или дифференцированный платеж;

- Затем нажать на «рассчитать».

Все. Программа покажет вам сумму переплат, итоговый процент переплаты и полную стоимость кредита.

Калькуляторы есть и на почти всех банковских сайтах. Не забывайте ими пользоваться, когда рассматриваете, то или иное банковское предложение.

Как рассчитывается ежемесячный платеж по кредиту?

Ежемесячно в определенный кредитным договором день заемщик обязан внести обязательный платеж за пользование кредитом. А знаете ли вы, из чего складывается данная сумма ежемесячного платежа по кредиту?

Вот составляющие платежа:

- Сумма основного долга.

- Страховой платеж.

- Проценты, начисленные на тело кредита.

- Всевозможные комиссионные сборы.

Относительно страховки в кредитной договоре вы должны знать: кредитные учреждения обязаны информировать заемщика перед заключением договора о том, что в контракте имеется пункт, где сказано, что он банк требует застраховать имущество, жизнь и здоровье заемщика, однако, это лишь требование банка, а не закона, поэтому заемщик вправе самостоятельно решать, хочет он покупать страховку при оформлении кредита или нет.

Заставлять заемщика принимать такие услуги никто не имеет право, так как пользователь кредитных ресурсов может выбрать другой банк или более приемлемый заем. В случае, когда банк не поставил клиента в известность о платежах в пользу страховых компаний, но в сумму ежемесячного взноса такая выплата была включена, заемщик имеет право обратиться в суд и обжаловать незаконные действия банка. Это возможно в том случае, если пункта о страховке нет в договоре.

Мы уже говорили выше, что существует два вида кредитных платежей: дифференцированный и аннуитетный. Большинство заемщиков не имеют понятия, как эти платежи отличаются друг от друга, идут на поводу у банка, часто выбирая кредитный продукт, который для них не выгоден, а навязан банком

Стоит заострить внимание на этом моменте и разобраться в отличиях платежей

Если смотреть с точки зрения выгоды, то банк отдает свой выбор в пользу аннуитетных платежей, так как они гарантируют переплату. А вот для заемщика выгодными являются дифференцированные платежи. Если смотреть детально, то при дифференцированных платежах в действительности сумма выплат со временем снижается.

К середине срока выплаты кредита разница между указанными видами платежей уже станет заметной, так как основная составляющая платежа будет направлена на уплату процентов, а меньшая часть – на погашение основного тела кредита.

Многие заемщики предпочитают более понятную и «правильную» схему аннуитетных платежей по причине, что сумма ежемесячного платежа остается неизменной, поэтому дополнительно пересчитывать ничего не требуется, то есть банк не сможет никаким образом клиента обмануть.

Следует помнить, что перед подписанием кредитного договора, требуется внимательно прочитать все пункты документа особенно те, которые написаны мелким шрифтом. Даже учитывая тот факт, что борьба с мошенниками в лице сомнительных микрокредитных организаций, которые заставляют заемщиков платить баснословные проценты по кредитам, происходит на государственном уровне, довольно сложно оспорить договор, когда вы собственноручно поставили под ним подпись.

Формулы

Рассчитать проценты по договору займа можно двумя способами:

- используя любой кредитный калькулятор в интернете, вписав в него все существенные условия договора;

- самостоятельно провести все расчеты на бумаге.

Первый вариант достаточно прост — необходимо путем поиска найти в интернете любой удобный кредитный калькулятор и воспользоваться этой услугой.

В появившемся окне выбираем:

- сумму предполагаемого кредита;

- срок возврата займа;

- предлагаемую банком кредитную ставку;

- % единовременных или ежемесячных комиссий;

- Вид платежа: аннуитентный или дифференцированный.

Простым нажатием кнопки получаем просчитанный результат. Программа автоматически определит сумму ежемесячного платежа, и фактическую переплату по процентам за кредит. Есть калькуляторы, которые могут составить приблизительный график платежей по займу и вывести остаток задолженности.

Другой способ немного сложнее – он требует больше времени, но гораздо более надежный, с помощью самостоятельного расчета можно учесть факторы, не берущиеся во внимание при расчете в онлайн сервисе. Для самостоятельно расчета следует ознакомиться со стандартными формулами начисления процентов

Для самостоятельно расчета следует ознакомиться со стандартными формулами начисления процентов.

Рассмотрим, каким образом осуществляется расчет процентов в тех случаях, когда процент по займу в документе не указан. Как уже было отмечено выше основанием для расчёта в данном случае будет являться ставка рефинансирования Центробанка.

Сумма займа умножается на процентную ставку рефинансирования, делится на количество дней в году и умножается на количество дней в платёжном периоде.

Сумма займа* % ставка / количество дней в году * количество дней платежного периода.

Предположим, клиент взял 50000 руб. на 30 дней. Ключевая ставка Центробанка – 10%.

Производим несложный расчет:

50000 руб.*10% /365дней*30дней

50000*10 = 5000 руб. в год.

5000/365*30 = 411 руб. в месяц.

Итого, 50000 + 411 = 50411 руб. – сумма необходимая к уплате для погашения долга.

Если же в договоре указывается процентная ставка следует использовать эту же формулу только вместо ставки рефинансирования мы вводим процент начисления, утвержденный в тексте соглашения.

Например:

Клиент хочет взять микрозайм в размере 20000 руб. под 2% в день на срок 10 дней.

Ставка 2% в день дает 730% годовых.

20 000 руб.*730% = 146000 руб.

146000 / 365*10= 4000 руб.

Сумма к возврату составит 20000 руб. + 4000 руб. = 24000 руб.

Рассмотрим теперь более сложные случаи начисления процентов по простой и сложной формуле.

Использование простой формулы применяется, если проценты начисляются на одну денежную сумму – размер основного долга. Кратковременные займы осуществляет в основном по этой методике.

Простая формула может выглядеть так:

Где Кс = окончательная сумма к уплате с учетом начисления всех процентов,

С – основная сумма долга,

T – временной период использования кредита,

Tгод – количество дней в текущем году,

Пс – ставка по проценту.

Расчет по сложной формуле производится, когда к основной сумме долга плюсуются начисленные, но не уплаченные вовремя проценты.

Формула может быть представлена в следующем виде:

Начальная сумма займа*(1+Пс)/n,

Где Пс – ежемесячная или годовая процентная ставка,

N – число истекшего времени в месяцах.

Задолженность в случае применения подобной формулы геометрически возрастает. Это мотивирует заемщика добросовестно выплачивать ежемесячный платеж, в ином случае капитализация будет возрастать, и переплата может оказаться весьма существенной.

Как установление новой ставки отражается на экономике

При понижении ставки рефинансирования коммерческие банки охотнее кредитуют население и бизнес на более выгодных для них условиях. Но происходит это не сразу, а спустя какой-то промежуток времени, как правило, в несколько месяцев. Коммерческие банки охотнее берут займы в ЦБ РФ по низкой ставке, разрабатывают конкурентные программы кредитования, а граждане решаются взять кредиты, чтобы реализовать свои потребности.

Таким образом, в стране становится больше денег в обращении, наступает экономический рост и развитие. У граждан появляются финансы на покупки, рост объемов продаж стимулирует производство, производство берет в банке кредиты для увеличения мощностей. Банки зарабатывают на процентах по займам, выданным населению и бизнесу.

Так как экономика циклична, то периоды роста и спада неизбежны. Задача ЦБ через ключевую ставку регулировать происходящие в государстве процессы. При слишком высоком спросе производители могут повышать цен, что спровоцирует рост инфляции в стране. В этом случае деньги постепенно утрачивают покупательную способность и обесцениваются. Благосостояние семей снижается, что вызывает недовольство у большинства граждан.

Для снижения градуса возмущения и стабилизации инфляции Центробанк повышает ключевую ставку. Кредиты автоматически становятся невыгодными для населения и бизнеса, количество оформленных займов стремительно сокращается. «Лишних» денег в обращении для необязательных трат становится меньше, спрос на товары уменьшается. Это вызывает падение рынка и оборотов у производителей, они начинают снижать цены на товары. Ситуация выравнивается и стабилизируется.

Порядок расчета годовой переплаты по кредиту

Одними из наиболее популярных среди заемщиков вопросов являются: как узнать конечную сумму переплаты по кредиту и как правильно рассчитать проценты по предлагаемым банком программам? Далее рассмотрим оба этих вопроса.

Итак, чтобы вычислить общий объем денежных средств, которые физическое лицо — заемщик будет отдавать по кредиту, необходимо воспользоваться специальным уравнением:

S = Sз * i * Kк / Kг

Величины в данной формуле расшифровываются так:

- S – сумма процентов переплаты по кредиту;

- Sз – объем займа, который потребитель берет в банке либо МФО;

- i – годовая ставка банка по договору займа;

- Kк – число календарных суток, которые кредитор дает потребителю для того, чтобы тот рассчитался по долгу;

- Kг – числе дней в данном году.

Таким образом, мы видим, что рассчитать сумму процентов займа можно, оперируя теми базовыми данными, которые нам известны из предложения банка – процентной ставки в год, периода (срока), на который будут предоставлены деньги, общей кредитной суммы.

Для наглядности правильного вычисления рассмотрим такой пример:

Гражданин взял в банке деньги в долг (оформил займ) – в размере 500 тысяч рублей. Период действия соглашения – 365 дней (12 месяцев или 1 год). Проценты годовой ставки – 16 %.

Так денежная сумма, которую придется заплатить физическому субъекту за пользование займом будет равна:

S = 500 000 * 16 % * 365 / 365 = 80 000 рублей (объем переплаты).

Именно столько нужно будет вернуть помимо, взятых 500 000 рублей.

Формула расчета ежемесячных платежей по кредиту в банке

Еще одной важной формулой, которую должен знать заемщик, оформляющий кредит (ипотеку) в банке, является формула вычисления ежемесячных процентов (регулярных платежей). В настоящее время финансисты используют два варианта вычислений комиссии по кредитным предложениям:

В настоящее время финансисты используют два варианта вычислений комиссии по кредитным предложениям:

- для аннуитетных взносов;

- для дифференцированных платежей.

Чтобы рассчитать процент по кредитной программе, использующей аннуитетный вид погашения долга, применяется такая формула:

S_a=(Sk* p/12)/(1-(1/(1+P/12 ))〖^k〗), в которой:

- Sa – объем регулярного взноса по займу;

- Sk – общей размер кредиты;

- P – годовые проценты по договору (ставка);

- t – число, сколько регулярных взносов, согласно кредитному соглашению, должен внести пользователь в финансовое учреждение.

Пример осуществления расчетов по представленной формуле:

Потребитель оформил займ в банке в размере 90 тысяч рублей по кредитной программе, предлагающей такие условия:

- годовая ставка – 18 %;

- период займа – 365 суток (12 месяцев).

Используя приведенную выше формулу, мы рассчитываем ежемесячный платеж:

Sa = (90000 * (0,18/12)) : 1 – (1 : (1 : (1 + (0,18:12)))) = 1350 : 0,1522 = 8869 рублей (необходимо каждый месяц вносить клиенту для погашения кредита).

В случае, если платежи носят дифференцированный характер, рассчитать процент можно по формуле:

s_p=(Sk*P*t)/(100*Y), где:

- Sр – денежный объем процентов;

- t – количество дней в периоде платежа;

- Sk – размер остатка кредита;

- P –ставка за год;

- Y – число дней в данном году (366 либо 365).

К примеру, клиент заключил кредитный договор на сумму 50 тысяч рублей под годовую ставку 16%, на срок 12 месяцев. Размер займа, обозначенный в соглашении для ежемесячного погашения составляет 4 тысячи руб. Таким образом, пользователь будет платить:

- в январе — (50 000 * 16 * 31) : (100 * 365) = 679, 45 руб.

- в феврале = (45 000 * 16 * 28) : (100 * 365) = 552, 32 и так далее.

Для выбора наиболее приоритетной системы расчета платежей, пользователь самостоятельно может проанализировать обе схемы. Однако, как говорят финансовые специалисты, более выгодной является программа займа с дифференцированными взносами.

Оформить кредит на 100 000 рублей вы можете здесь:

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Расчетные формулы для процентов по займу

Определение процентной ставки может осуществляться двумя проверенными способами:

- Онлайн-сервис для расчета процентов по предварительному договору.

- Самостоятельные вычисления по специальным математическим формулам.

Вариант использования онлайн-сервиса является наиболее удобным и привлекательным для клиентов, которые не имеют знаний в области кредитования. Пользуясь виртуальными программами можно просчитать начисление процентов по займу и узнать с какого дня будут начислены штрафы.

Второй способ считается относительно сложным, но достаточно надежным. Ведь в таком случае клиент получает реальную информацию о кредитовании.

Для примера можно использовать расчетную формулу:

Сумма денежного займа х Ставка/Дни в году х Дни в конкретном платежном периоде

Данный вариант расчета актуален для займов, которые выдаются на определенный период времени.

Для простых кредитов можно использовать более упрощенный вариант формулы:

По данной формуле Кс будет в качестве обозначения итоговой суммы процентов, С начальным объемом долга при получении, Т периодом, год дней в расчетном году, а Пс ставкой.

Как правило, использование математических формул в силу неизвестности и сложности отталкивает клиентов. Поэтому люди чаще всего обращаются к онлайн-сервисам, которые имеют простой интерфейс и позволяют детально рассчитать проценты по кредиту.

Специальные программы имеются на нашем сайте Бробанк.ру, сайтах банковских компаний и МФО. Однако для точности клиенты могут использовать сервис и на сторонних страницах, которые не привязаны к конкретному банку.

В таком случае можно получить максимальную правильность расчета и проверить честность официального калькулятора

Важно помнить, что любые онлайн-вычисления лучше всего производить только на проверенных ресурсах, которые имеют отзывы от других пользователей

Стоит отметить, что если в договоре указаны слишком высокие показатели процентных ставок, то заемщик может через судебные инстанции доказать, что они завышенные и добиться реального снижения в дальнейшем

Однако важно учитывать и своевременность погашения всех задолженностей

Ведь банк или МФО могут по закону потребовать срочную выплату сразу после оглашения сроков просрочки. В такой ситуации клиент будет вынужден возвращать деньги, а при их отсутствии компенсировать все растраты любым другим способом, который описан в соглашении или официальном договоре.

Мнение эксперта

Волков Виктор Владимирович

Юрист с 8-летним стажем. Специализация — гражданское право. Опыт более 3 лет в разработке юридической документации.

При оформлении кредита или микрозайма гражданин несет полную ответственность за собственные действия. Поэтому следует тщательно изучать всю информацию перед кредитованием.

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит.

Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг.

Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru