История фнс россии

Содержание:

- Какие сведения содержатся в списке налогоплательщиков. Налог в СССР

- Кратко о становлении и развитии налоговой системы Российской Федерации

- Виды удостоверений для начисления налога в СССР

- На какие цели шли средства

- 1.3. Налоговая реформа Петра I (XVIII в.)

- 2.2. Налоговая реформа 1930—1932 гг.

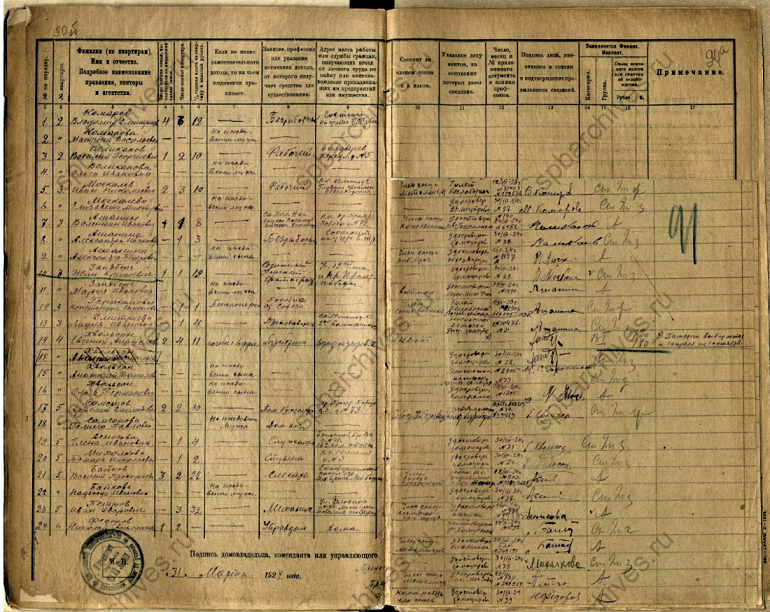

- Пример записи из списка налогоплательщиков

- Сегодня и вчера: сравнение

Какие сведения содержатся в списке налогоплательщиков. Налог в СССР

- Номер по порядку. 1

- Номер квартиры. 2

- Фамилия (по квартирам) Имя отчество. Подробное наименование правления конторы и агентства.

- Число членов семьи, находящихся на иждивении главы семьи.

- Число комнат в квартире.

- 1/2 годовой платы за квартиру в золотых рублях.

- Если не имеет самостоятельного дохода, то на чьем иждивении проживает.

- Занятие, профессия или указание источника дохода, от которого получает средства для существования.

- Адрес места работы или службы граждан получающих доход от личного труда по найму или место нахождение принадлежащих им предприятий или имущества.

сведения содержатся в списке налогоплательщиков. Налог в СССР

сведения содержатся в списке налогоплательщиков. Налог в СССР

- Состоит ли членом союза и в каком.

- Указание документов, на основании которых даны сведения.

- Число, месяц и № приложенного документа и книжки профсоюза.

- Подпись лица, внесенного в списки в подтверждение правильности сведений.

- Заполняется финансовой инспекцией: категория, группа, оклад основного налога или отметка об освобождении (рубли и копейки).

- Примечание

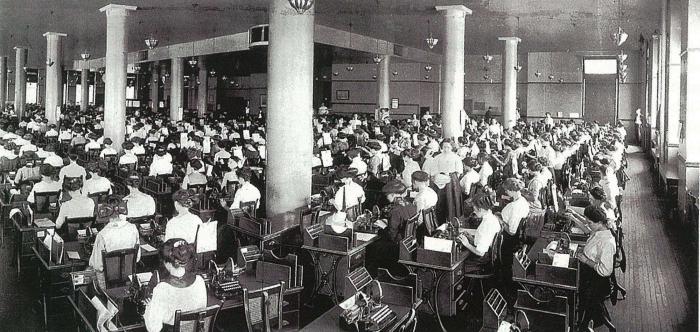

Документы для родословной советского периода. Поквартирные списки налогоплательщиков 1924 год

Документы для родословной советского периода. Поквартирные списки налогоплательщиков 1924 год

Кратко о становлении и развитии налоговой системы Российской Федерации

Прообраз системы государственных финансов возник еще в эпоху Древней Руси, в IX столетии. Сначала в качестве основного сбора выступала дань, затем ей на смену пришла бравшаяся с каждой трубы и печи с дымом подать. Во времена татаро-монгольского нашествия уровень обременения граждан достиг небывалого уровня, поскольку, помимо решения внутригосударственных задач, требовалось отдавать значительные средства монгольским ханам. Нередко уплата происходила напрямую в натуральной форме представителям татаро-монгольской аристократии.

Много нововведений в систему государственных финансов внес Петр I. Именно в период его царствования появились новые виды обязательных платежей, включая подушевой налог и сбор на бороды. Значимым событием стало появление института прибыльшиков, которые уже тогда взяли на себя функции по администрированию и контролю за взиманием денег в казну. Это был момент создания фискальных органов, что в итоге привело к формированию целого отдельного института налоговых органов.

Существенное усложнение налоговой системы произошло после отмены крепостничества в 1861 году. В качестве базы для обложения сборами стали служить:

- земли;

- поступления от использования недвижимости.

Впервые появились акцизы на алкоголь, табак, а также начали собираться таможенные платежи. Вся система начала двигаться в сторону усложнения.

В послереволюционный период, а именно после 1921 года, под лозунгами новой экономической политики были фактически возвращены все налоги, существовавшие при царе. Установлен дополнительный сбор с зажиточных хозяйств. На протяжении 1930–1932 годов были отменены акцизы, а большинство организаций начали уплачивать налоги с выручки и прибыли. Уже тогда стали просматриваться основные направления будущего развития налоговой политики.

Вторая мировая война потребовала огромной концентрации финансовых ресурсов в руках государства, общая милитаризация экономики — использования дополнительных видов фискальных платежей. В частности, впервые появились сборы:

- с неженатых мужчин;

- граждан, не имеющих семей.

Цели при этом преследовались вполне понятные: увеличить уровень рождаемости и решить демографическую проблему в перспективе. В сущности, поставленные задачи, как известно, в итоге были решены. Забавен тот факт, что платеж с неженатых мужчин взимался вплоть до 1990 года и только потом отменен.

К современному виду структура налоговой системы РФ начала приходить только после событий 1990 года. Начало процессу ее становления было положено изданием закона РФ «Об основах налоговой системы РФ» от 27.12.1991 № 2118-I. Большинство обязательных платежей, которые сейчас стали нормой в работе бухгалтера, были впервые введены именно тогда:

- НДС;

- подоходный налог;

- акцизы и др.

В дальнейшем порядок их взимания совершенствовался, но первые основные принципы начисления и уплаты закладывались еще тогда.

Позднее появился Налоговый кодекс РФ:

- первая его часть, по большей части посвященная налоговому администрированию, правам и обязанностям плательщиков и проверяющих, — в 1998 году;

- вторая часть, в которой содержались определения налогов, порядок расчета базы для них, сроки и периодичность уплаты, — в 2000 году.

В последующие годы НК РФ неоднократно изменялся и дополнялся, некоторые элементы становились сложнее, а некоторые, напротив, упрощались. Теперь это главный законодательный акт, лежащий в основе налоговой системы РФ. Он регулирует практически все вопросы по взаимодействию между налоговыми органами и налогоплательщиками, включая:

- ставки;

- сроки;

- методы отчетности;

- периоды уплаты налогов.

Органы налогового контроля также имеют свою новую историю:

- В 1990 году была образована Государственная налоговая инспекция, позднее ставшая Государственной налоговой службой.

- Министерство по налогам и сборам появилось на свет в 1998 году, но просуществовало только до 2004 года. В дальнейшем его полномочия были переданы Минфину России.

- В тот же период была учреждена Федеральная налоговая служба в том виде, в котором она работает и в настоящий момент. Именно она и стала основным надзорным органом, контролирующим исполнение налогоплательщиками своих обязанностей.

Виды удостоверений для начисления налога в СССР

В Финотдел. Сим сообщается, что дом 20/27 по Среднему Проспекту, Васильевского острова, Ленинград, находится в ведении ОНО и в нем помещается 101 детский дом. Никакого жилищного товарищества или правления нет. Только Заведующая этим домом Николаева. Делопроизводитель Лебедева.

В Финотдел. Сим сообщается, что дом 20/27 по Среднему Проспекту, Васильевского острова, Ленинград, находится в ведении ОНО и в нем помещается 101 детский дом. Никакого жилищного товарищества или правления нет. Только Заведующая этим домом Николаева. Делопроизводитель Лебедева.

Налог начислялся исходя из месячного дохода. Поэтому человек должен был взять справку по месту работы и предоставить ее в Финансовое Управление.

Удостоверение дано Елизавете Владимировне Вороновской. В том, что она состоит в школе на должности штатного преподавателя и получает в месяц зарплаты 48 рублей. Петроград. Интернациональная командная школа. Сездовская ул., д.1-3, 1924 год.

Удостоверение дано Елизавете Владимировне Вороновской. В том, что она состоит в школе на должности штатного преподавателя и получает в месяц зарплаты 48 рублей. Петроград. Интернациональная командная школа. Сездовская ул., д.1-3, 1924 год.

Студенты предоставляли справки с места учебы и от уплаты налога освобождались.

Удостоверение Ленинградского Горного Института гражданиену Доливо-Добровольский В.В. для предоставления в УправДом, в том, что он в настоящее время состоит студентом сего института

Удостоверение Ленинградского Горного Института гражданиену Доливо-Добровольский В.В. для предоставления в УправДом, в том, что он в настоящее время состоит студентом сего института

Найти эти документы можно на сайте https://spbarchives.ru. ЦГА СПб, Фонд Р-1963, УПОЛНАРКОМФИН И «ГУБФО», Опись 180-1 Список налогоплательщиков.

https://yulianovozhilova.ru/

https://yulianovozhilova.ru/

На какие цели шли средства

Удельный вес денежных поступлений от граждан в СССР всегда был небольшим (в мирное время – менее 9%). После Октябрьской революции налоговая система страны являлась самостоятельным экономическим институтом. В 1930-е годы она стала одним из элементов планового регулирования экономики.

Со временем в налоговой политике стала преобладать реализация фискальной функции. Государство знало, какой объем дохода оно получит в результате изъятия средств у населения. На основании этих данных разрабатывалась схема перераспределения денежной массы. Таким образом, налоговая система СССР выполняла функцию аккумулятора части валового внутреннего продукта.

Развитие народного хозяйства в Союзе осуществлялось согласно государственному плану. В этих условиях денежные средства налогоплательщиков шли на создание материально-технической базы будущего коммунизма и укрепление обороноспособности страны.

Узнайте о стоимости «бесплатного» образования и медицине в СССР.

1.3. Налоговая реформа Петра I (XVIII в.)

Для покрытия дополнительных расходов Петр Великий ввел чрезвычайные налоги: деньги драгунские, рекрутские, корабельные, подать на покупку драгунских лошадей. Вводятся прибыльщики — чиновники, которые должны «сидеть и чинить государю прибыли», придумывать новые виды податей. По инициативе прибыльщиков были введены: подушная подать; гербовый сбор; налоги с постоялых дворов; налоги с пеней; налоги с плавных судов; налоги с арбузов; налоги с орехов; налоги с продажи съестного; налоги с найма домов; ледокольный налог и др.

В ходе реформы подворное налогообложение было заменено подушной податью, введены новые виды налогообложения — горная подать, гербовые сборы, пробирная пошлина, знаменитый налог на бороды. Реформирована организационная система сбора налогов: финансовые приказы заменены финансовыми коллегиями. Были заложены основы системы местного самоуправления и местных налогов и сборов. В эпоху Петра I широкое развитие получила система взимания налогов через откупщиков.

Подушная подать представляла собой вид прямого личного налогообложения, взимаемого с «души» (кроме привилегированных сословий) в размерах, не зависящих от величины дохода и имущества. Объектом налогообложения становится не двор, а ревизская (мужская) душа.

2.2. Налоговая реформа 1930—1932 гг.

В соответствии с постановлением ЦИК и СНК СССР от 2 сентября 1930 г. в СССР была проведена кардинальная налоговая реформа. В ходе этой реформыбыла полностью упразднена система акцизов, а все налоговые платежи предприятий (около 60) были унифицированы в двух основных платежах — налоге с оборота и отчислениях от прибыли. Были объединены некоторые налоги с населения, а значительное их число отменено.

Вся прибыль промышленных и торговых предприятий, за исключением нормативных отчислений на формирование фондов, изымалась в доход государства. Таким образом, доход государства формировался не за счет налогов, а за счет прямых изъятий валового национального продукта, производимого на основе государственной монополии. В результате налоги и налогообложения во многом утратили значение для бюджета.

Пример записи из списка налогоплательщиков

В квартире №2 проживают: Комаров Владимир Дмитриевич, безработный, состоит на учете на на Бирже Труда. Он член Союза металлистов. Для включения в список налогоплательщиков предоставил билет безработного от 12.07.1923г..

В квартире с ним проживают на иждивении 4 человека, комнат у них 3. Платят в год 24 рубля (половина 12 рублей). Жена его, Комарова Матрона Васильевна, на иждивении мужа, что подтверждается удостоверением Домоуправления от 30.03.1924г.

В той же квартире проживают Великанов Василий Георгиевич, у которого на иждивении супруга, Великанова Ольга Ивановна. У них 2 комнаты, за которые ежегодно платят 20 рублей. Он работает рабочим на Болдыревском переулке, д.5. Является членом Союза кожевников. Удостоверение Товарищества Технокож. от 24.02.1924г. Супруга его предоставила удостоверение Домоуправления от 30.02.1924г.

Сегодня и вчера: сравнение

Возьмем в качестве примера среднестатистического россиянина, проживающего в пределах Приволжского федерального округа, который имеет в собственности:

- квартиру – 60 м²;

- автомобиль – LADA GRANTA с двигателем мощностью 87 л.с.;

- гараж – 30 м²;

- земельный участок под гаражом – 35 м².

За владение перечисленными благами в 2020 г. человеку придется заплатить около 3 800 руб. Суммы распределятся следующим образом:

- за жилье (при кадастровой стоимости 1 млн руб., региональной ставке 0,1% и вычете 20 м²) – 666,67 руб.;

- транспортный налог – 1 827 руб.;

- на имущество (гараж) ≈ 825 руб.;

- платеж за землю под строением ≈ 480 руб.

Итого получается 3 798,67 руб. в год. Средний размер заработной платы в Приволжском федеральном округе, по последним данным Росстата (февраль 2020 г.), составляет 34 103 руб./мес. Таким образом, за год человек заработает около 409 тыс. руб. Доля налогов составит: 3798,67 × 100% / 409 000 = 0,93%.

Распределим взимаемые средства на 12 месяцев: 3 798,67 / 12 = 316,56 руб. Если при получении зарплаты человек будет откладывать эту сумму, в конце года он спокойно сможет заплатить налоги. При этом он будет обладать минимальным набором материальных благ, необходимых для полноценной жизни.

Теперь посмотрим, сколько нужно было отдавать среднестатистическому гражданину СССР, жившему, например, в 1982 г. в квартире, полученной от государства.

Налог на жилье отсутствовал. Если у человека был автомобиль, скажем, ВАЗ-2105 с мотором мощностью 64 л.с., при ставке 15 коп. за него требовалось заплатить: 64 × 0,15 = 9,6 руб. За землю под гаражом (ставка ‒ 1,8 коп.) нужно было отдать: 1,8 × 30 = 54 коп. За само строение (при условной стоимости 300 руб.) взималось: 300 × 1% = 3 руб. Общая сумма налогов составляла: 9,6 + 0,54 + 3 = 13,14 руб. в год.

Средняя зарплата в 1982 г. была 184 руб. При грубом расчете годовой доход составлял не менее: 184 × 12 = 2 208 руб. Доля отчислений: 13,14 × 100% / 2 208 = 0,6% (против 0,93% в настоящее время).

Примечание! При анализе не учитывались налоги, отчисляемые с заработной платы.

Вывод очевиден: расходы на налоги в эпоху СССР не так сильно били по карману рядовых граждан, как сегодня. Однако тем, кто ностальгирует по стране советов, не следует забывать и о нелицеприятных аспектах социализма. Достаточно вспомнить постоянный товарный дефицит. Деньги имелись, но найти на полках магазинов именно то, что хотелось, было почти невозможно.