История и информация о текущем положении дел в обки

Содержание:

- Какие данные хранятся в бюро кредитных историй

- Судебные решения

- Шаг четвертый: изучаем кредитный отчет

- Как проверить кредитную историю в ОКБ онлайн?

- Ответы на вопросы читателей

- Как заказать информацию через бюро кредитных историй

- Изменится ли кредитная история если поменять паспорт

- Технические специалисты Бюро помогут осуществить подключение и решить все возникающие вопросы.

- Другие способы получения отчета по кредитной истории онлайн

- Шаг второй: идентификация личности

- Условия и положения

- Как можно получить свою кредитную историю через официальный сайт ОКБ?

- Что будет с кредитными историями из ОБКИ

- Какие услуги предоставляются

- Деятельность ОКБ

Какие данные хранятся в бюро кредитных историй

Первое, что следует знать, так это то, что в БКИ хранится не только информация по кредитам, но и по иным обязательным платежам. К ним относятся оплата по ЖКХ, алиментам, налогам, услугам сотовых операторов и так далее. Список на самом деле обширный.

Данные, которые обязательно собираются о человеке, включают в себя:

- фамилию, имя и отчество гражданина;

- место рождения;

- дата рождения;

- данные текущего паспорта;

- ИНН;

- номер страхового свидетельства (СНИЛС).

Все вышеуказанные моменты — составляют первый раздел, который необходим для того, что идентифицировать человека. Сбор данных исключит саму возможность формирования путаниц из-за идентичных личных данных (ФИО, дата рождения).

Далее идет второй раздел, который больше интересен заявителю. А именно, в нем содержится информация о месте регистрации гражданина, данные о кредитной истории. Другими словами, заявитель может посмотреть, когда и сколько раз человек брал займы, закрыты ли они.

Отображается и информация о судебных решениях, если таковые вообще были. Кроме того, там же можно получить сведения о признании физического лица недееспособным. Другими словами, анализируя полученные данные, банк составляет мнение о клиенте и решает вопрос о возможности оформления кредита.

Третий раздел является закрытым. В нем собирается информация о всех структурах, которые когда-либо передавали сведения в БКИ. Кроме того, сведения о тех кто запрашивал КИ и организациях, перекупивших долг человека.

В четвертой части собираются данные о просрочках более 2 месяцев, а так же о поручителях по займам. Следует понимать, что если кредит был полностью погашен, то информация о поручителях полностью удаляется из системы.

Однако же, если по каким-то причинам начинаются просрочки, банк имеет право обратиться с претензиями к человеку, который был записан как поручитель. Следует понимать, что на него в полном объеме может перейти ответственность по чужому кредиту.

В БКИ хранятся все сведения о заемщиках

Судебные решения

Тут самое важное — какие судебные решения были вынесены по кредитам, и какой статус на настоящее время. Судебные решения по банкам и кредитам

Судебные решения по банкам и кредитам

Понятно? Никаких судебных решений до сих пор! Хотя я уже с 2012 года пишу в этом блоге, что на меня хотят подать в суд!

Если быть точнее, тут должны быть судебные решения, которые вступили в силу. Ведь одно дело — вынесено, другое — вступило в силу.

У меня уже было не один раз, когда было вынесено судебное решение, но я в положенные 10 дней его оспаривал, и оно отменялось.

Как это было — почитайте, например, про то, как на меня подал в суд ЖКХ, и что я предпринял. Также на меня подали в суд коллекторы, но я отменил судебное решение, никак не доходят руки оформить статью.

В конце 2019 года я беспрепятственно выезжал за пределы РФ, это ещё доказательство того, что я в ладах с законом.

Шаг четвертый: изучаем кредитный отчет

Главный момент, на который необходимо обратить внимание, это тот факт, что кредитный отчет содержит информацию только из ОКБ, точнее только от тех кредитных организаций, которые передают туда данные. Однако это уже немало потому как предприятие сотрудничает с более чем 600 контрагентами, среди которых не только банки, но и МФО, страховые компании и даже операторы сотовой связи

А учитывая тот факт, что одним из акционеров бюро является Сбербанк – безусловный лидер среди кредитных организаций, контакты с которым стараются поддерживать большинство коммерческих банков, в качестве отчета можно не сомневаться

Однако это уже немало потому как предприятие сотрудничает с более чем 600 контрагентами, среди которых не только банки, но и МФО, страховые компании и даже операторы сотовой связи. А учитывая тот факт, что одним из акционеров бюро является Сбербанк – безусловный лидер среди кредитных организаций, контакты с которым стараются поддерживать большинство коммерческих банков, в качестве отчета можно не сомневаться.

В остальном же отчет стандартный и содержит в себе:

- Персональные данные;

- Действующую кредитную нагрузку;

- Существующие просрочки;

- Закрытые кредитные договоры;

- Информацию о том, кто интересовался кредитной историей, по какому поводу и какое решение было принято;

- Судебные решения, если такие существуют.

Отдельно можно остановиться на скоринговом или кредитном балле, рассчитанном бюро на основе собственных алгоритмов. Как правило, скоринговый балл, предоставляемый бюро – инструмент не безусловный, т.к. учитывает лишь те данные, которые в этой организации хранятся.

В данном же случае баллу можно доверять, т.к. ОКБ использует максимум информации, что обусловлено огромным количеством источников, поставляющих данные в бюро.

Как проверить кредитную историю в ОКБ онлайн?

Проверить свою кредитную историю через ОКБ можно сравнительно просто. Для клиентов доступно несколько способов, каждый из которых имеет как свои преимущества, так и недостатки. Выбирать можно любой, на конечный результат это не повлияет.

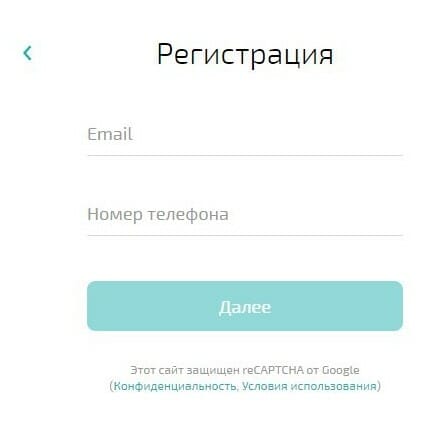

Регистрация аккаунта

Самый простой и доступный всем вариант – это зарегистрироваться в Объединенном кредитном бюро (на официальном сайте) и получить доступ ко всей информации, касающейся клиента. Для этого, нужно:

- Перейти на портал компании.

- Зайти в раздел «Получить кредитный отчет».

Выбрать вариант «Войти с логином и паролем».</li>

Нажать на кнопку «Зарегистрироваться».</li>

Ввести адрес электронной почты и номер телефона.</li>

Подтвердить личность.</li></ol>

Подтверждение личности

Для того, чтобы компания была уверена в том, что она выдает информацию именно владельцу кредитной истории, а не постороннему человеку, требуется подтвердить личность. Сделать это можно несколькими основными способами, описанными ниже.

Через Сбербанк

Если заявитель одновременно является и клиентом Сбербанка, он может подтвердить свою личность войдя в личный кабинет ОКБ через Сбербанк. Для этого, нужно:

- Перейти на сайт ОКБ и зайти в раздел авторизации личного кабинета.

- Выбрать вариант «Войти по Сбербанк ID».

Ввести логин и пароль, которые используются при авторизации в Сбербанк Онлайн.</li>Подтвердить информацию кодом из СМС уведомления.</li>Зайти в сервис. После этого данные клиента будут автоматически загружены в БКИ «ОКБ» и пользователь получит доступ ко всем необходимым инструментам.</li></ol>

Через Госуслуги

Второй популярный вариант онлайн подтверждения личности – зайти при помощи данных, используемых для входа на портал Госуслуг. Так как у большинства граждан РФ есть свой аккаунт на этом сервисе, такая схема доступна практически всем. Инструкция:

- Перейти на сайт ОКБ и зайти в форму авторизации личного кабинета.

- Выбрать вариант «Войти через Госуслуги».

- Ввести данные, которые используются для входа на портал «Госуслуг».

- Подтвердить факт авторизации.

- Как и в предыдущем случае, вся информация о клиенте, необходимая ОКБ, будет загружена автоматически.

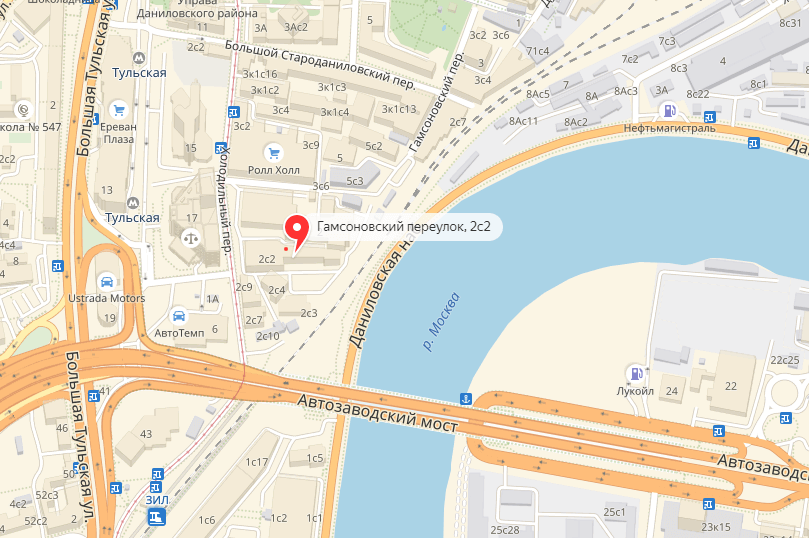

В офисе

Если варианты подтверждения личности через интернет не устраивают клиента или по какой-то причине для него недоступны, можно пройти проверку в офисе компании. Для этого нужно взять с собой паспорт и лично посетить офис. Он находится по адресу г.Москва, пер.2-й Казачий, дом 11, стр.1. Дополнительные требования не выдвигаются. Найти строение по указанному адресу можно при помощи любого доступного навигатора. В офисе нужно лишь заявить менеджеру о причине посещения и предоставить паспорт. Все остальные сделают уже сотрудники компании.

Отправка запроса телеграммой

Следующий способ является достаточно нестандартным, но все равно актуальным. Можно отправить заявление на подтверждение личности посредством заверенной телеграммы. Отправлять ее необходимо по адресу: г.Москва, ул.Большая Татарская, дом 9. В телеграмме должна быть следующая информация:

- Запрос подтверждения личности в форме фразы «Прошу активировать мой личный кабинет».

- ФИО заявителя, например, «Иванов Иван Иванович».

- Дата рождения клиента.

- Место рождения пользователя.

- Серия и номер паспорта, а также кем он выдан.

- Адрес электронной почты, который использовался для регистрации.

- Контактный номер телефона.

- Подтверждение наличия подписи заявителя.

Пример телеграммы:

Отправка запроса по почте

Следующий способ – подтверждение личности при помощи письма. Общий принцип тот же, что и в предыдущем случае, не меняется даже адрес. К нему можно добавить только индекс: 115184. Также следует учитывать тот факт, что подпись клиента на письме должна быть заверена нотариусом (это платная услуга). В письме указывается та же информация, которая используется и при отправке телеграммы, но немного в другой форме. Пример:

Подача запроса в БКИ ОКБ

После того как клиент активирует учетную запись (подтвердит личность), он может заказать и выписку из кредитной истории. Как и в случае с подтверждением личности, доступно несколько вариантов. Самый простой – на сайте компании:

- Перейти на сайт БКИ «ОКБ».

- Зайти в раздел входа в личный кабинет.

- Авторизоваться любым удобным способом.

- Заказать кредитную историю. Например, если входить в личный кабинет через Сбербанк Онлайн, кнопка оформления выписки может выглядеть так:

Ответы на вопросы читателей

Обратиться с заявлением в бюро, в отчете которого обнаружена ошибка. Бюро проверит данные, сделает запрос в банк. Если ошибка подтвердится, данные исправят.

Немедленно обратиться с паспортом в офис банка и писать претензию. Банк проведет служебную проверку. Это серьезное преступление, и в интересах кредитной организации решить вопрос. Обязательно попросите сделать копию жалобы и поставить на ней отметку о принятии – дату, ФИО и должность принявшего сотрудника, печать.

Восстановить код практически невозможно. Подробности мы описали в статье Что такое код субъекта кредитной истории. Вы можете сформировать новый и уже с ним заказывать список БКИ на сайте Центрального банка РФ. Однако, гораздо проще получить кредитную историю через Госуслуги – это быстро и бесплатно два раза в год.

Нет, нельзя. Информация обо всех действиях клиента хранится в течение 10 лет. Только после этого она будет удалена.

Да, такое возможно. Наличие крупных долгов и просрочек по кредитам может стать причиной для отказа, особенно это касается должностей, связанных с деньгами (финансовый директор, бухгалтер, кассир, кладовщик и т.п.).

Но есть один нюанс. Без вашего согласия работодатель не имеет права посмотреть вашу кредитную историю. Поэтому, вы можете не давать ему такого согласия, сославшись на то, что вы не за кредитом пришли. Но и подобный отказ с вашей стороны работодатель также может воспринять негативно и отказать в трудоустройстве.

Просрочки хранятся в системе 10 лет. Таким образом, ваш потенциальный работодатель может узнать о давних проблемах с погашением долга.

Отказать – не могут. Если вы обращаетесь с паспортом или онлайн с подтвержденной учетной записью. Но могут сформировать пустой отчет или прислать сообщение об ошибке в том случае, если в этом бюро не хранится ваша кредитная история. На момент написания статьи их 11 и не каждое хранит вашу историю. Поэтому, предварительно узнайте через Госуслуги в каких БКИ хранится ваша КИ.

Нет. Финансовые организации обязаны передавать всю информацию о выданных кредитах, запросах на кредит и платежной дисциплине (своевременная оплата или с просрочками). Согласие на передачу данных включено в кредитный договор, исключить его нельзя.

Как заказать информацию через бюро кредитных историй

Для тех, кто впервые заказывает кредитную историю, данную инструкцию следует изучить полностью, начиная с первого этапа проверки.

С чего начинается любая проверка

Чтобы определиться, в какие из 15 БКИ нужно обратиться, заказывается справка из Центробанка, а конкретнее – из его структурного подразделения ЦККИ. Это Центральный каталог, основными функциями которого являются:

Об этом в наших публикациях говорилось уже не раз, но в интернете все равно появляется много популярных статей по КИ, которые вводят читателей в заблуждение. Поэтому разъясняем:

Крайне важно! ЦККИ не предоставляет кредитные истории: ни бесплатно, ни за деньги

Запрос в ЦККИ

Для обращения в ЦККИ не понадобится оплата и бюрократические проволочки – сделать это можно бесплатно на официальном сайте Центрального банка РФ. Но! Для этого обязательно нужен код субъекта.

Ответ из Центрального каталога имеет примерно следующий вид:

Как заказать кредитную историю при личном обращении

Личное обращение позволяет получить отчет в бумажном варианте. Главное условие при любом способе запроса КИ – подтверждение личности, поскольку в отчете находится много персональной информации.

В справке из ЦККИ будут указаны адреса для обращения

Обратите внимание, что офисы приема субъектов КИ работают стандартно: в будние дни, с 8:00 (9:00) до 17:00 (18:00)

Для получения КИ понадобится только паспорт или второй удостоверяющий документ. Отчет будет готов в течение дня.

В данном способе нет ничего сложного, но есть одно главное «но» — крупные БКИ все расположены в Москве. Для получения полной картины, если информация располагается в 2-3 БКИ потратить придется как минимум 1 день.

Остальным регионам предлагается заказать кредитную историю дистанционно, кстати, более подробно о каждом БКИ можно почитать на их официальных сайтах:

Несмотря на стандартность процедуры, каждое БКИ имеет свои особенности.

Как заказать КИ дистанционно

В данном случае тоже нужен паспорт, данные из него указываются в отправлении, а подтверждение происходит за счет заверки личной подписи. Письмо заверяет нотариус, а телеграмму – работник узла связи.

Посчитать примерные затраты на такой способ заказа нетрудно: поинтересуйтесь расценками любой нотариальной конторы (в среднем — 1000 р.), телеграмма: за слова – около 200 р., за заверку подписи – 280 р. Даже, если КИ заказывается первый раз в год, эти затраты клиент в любом случае понесет. Отправления без заверенной подписи не принимаются и не рассматриваются в БКИ.

Более удобным дистанционным способом запроса будет обращение к официальному сайту БКИ. Рассмотрим на примере двух крупных бюро РФ.

- https://migrate24.ru/uznat-kreditnuyu-istoriyu/

- https://gosuslugi-online.ru/uznat-kreditnuyu-istoriyu-besplatno/

- https://credit-10.com/ru/edinyj-kreditnyj-czentr/

- https://www.sravni.ru/enciklopediya/info/obedinennoe-kreditnoe-bjuro/

- https://okscore.ru/

- http://credithistory24.ru/kreditnye-istorii/sajt-byuro-kreditnyh-istorij-besplatno-onlajn-ofitsialnyj-sajt

- https://bankcreditov.com/ofitsialnyj-sajt-bki-byuro-kreditnyh-istorij/

- https://bankcreditov.com/bki-proverit-svoyu-kreditnuyu-istoriyu-besplatno-onlajn/

Изменится ли кредитная история если поменять паспорт

В новом паспорте даже при смене фамилии указывается отметка о наличии прежних паспортов. По новым данным компания не найдет старые сведения КИ. Используя старую информацию — увидит плохую кредитную историю. Вариант со сменой паспорта и фамилии работает только в двух случаях:

- ссуда в небольших региональных банках;

- потребительские займы до 100 тысяч рублей и микрозаймы в МФО.

Чем крупнее размер кредита, тем больше требований применяется к заемщику. Рано или поздно информация о старой КИ всплывет.

Справка! Паспорт не является единственным идентификатором КИ. При сборе информации БКИ сохраняет СНИЛС и ИНН, которые не меняются при замене паспортных данных.

Технические специалисты Бюро помогут осуществить подключение и решить все возникающие вопросы.

Бюро работает в режиме онлайн, обмен данными происходит по HTTPS протоколу с использованием СКЗИ КриптоПро. Для клиентов доступны сайт загрузки данных, сайт запросов и тестовый сайт Бюро.

Как подключиться к Бюро:

1. Настроить рабочее место/сервер и соединение:

- Установить КриптоПро (JСP 1.0.47, CSP 3.6 и выше) и КриптоАРМ;

- Обеспечить доступ к сайтам Бюро через интернет.

2. Получить и установить личный сертификат одним из 2-х способов:

- В Объединенном Кредитном Бюро (Бюро является оператором удостоверяющего центра КриптоПро);

- Использовать личный сертификат КриптоПро, выпущенный другим оператором УЦ КриптоПро.

3. Получить параметры (логин/пароль) для входа на сайты Бюро. Права доступа пользователей Бюро настраиваются по желанию клиента в зависимости от необходимых пользователю функций и услуг.

Как передать данные в Бюро:

- Выгрузить данные о счетах клиентов из базы данных кредитной организации в формате Бюро;

- Проверить программой контроля качества данных на стороне кредитной организации;

- Загрузить данные в зашифрованном виде на сайт загрузки Бюро и получить отчет.

Вся необходимая информация содержится в АБС кредитной организации и, как правило, не вызывает трудностей для формирования файла с данными. Описание формата данных Бюро, примеры файлов и программа контроля качества данных передаются после заключения договора присоединения.

Для передачи данных кредитная организация может разработать свою программу выгрузки или воспользоваться готовыми решениями компаний-разработчиков.

Как получить кредитные отчеты:

- Для небольших и средних организаций предусмотрена возможность получения кредитных отчетов через интернет-сайт (графический пользовательский интерфейс), где можно ввести параметры заемщика (ФИО, дату рождения, место рождения и паспорт) и моментально получить ответ в виде HTML-страницы с возможностью сохранения и печати кредитной истории;

- Для крупных организаций рекомендуется использовать B2B-интерфейс. Запросы и ответы передаются в виде электронных сообщений в формате XML;

- Для получения кредитных отчетов клиент может разработать свое собственное ПО или воспользоваться готовыми решениями компаний-разработчиков;

- Бюро предоставляет технические спецификации B2B-интерфейса, примеры XML-запросов и ответов. Материалы передаются после заключения договора присоединения.

Более подробную информацию по техническим вопросам можно получить по телефону: +7 (495) 665 5172.

Другие способы получения отчета по кредитной истории онлайн

Еще один способ получить КИ – запросить в интернете на сайте service-ki.com. Сервис предоставляет выписку со скоринговым баллом, статистикой по займам и полезной информацией всего за час. Не нужно регистрироваться, достаточно оформить заявку и получить документ на электронную почту.

В отчет входит информация о факторах, повлиявших на скоринговый рейтинг, рекомендации по улучшению КИ, анализ по предыдущим кредитам и платежам. Стоимость услуги – 340 рублей, что ниже, чем заказ кредитной истории через ОКБ.

Кредитная история учитывает доход соискателя, финансовую нагрузку, количество кредитов, оплачивал человек займы ранее. Регулярно проверяя КИ, заемщик сможет получить выгодные условия кредита. Для поддержания высокого скорингового балла рекомендуется использовать различные методы улучшения КИ – исправлять ошибки банков, вовремя вносить платежи по займам, оплачивать штрафы и задолженности перед гос. структурами.

Шаг второй: идентификация личности

Подробнее о том, как раз и навсегда можно избежать всех проблем с онлайн-ресурсами, использующими ЕСИА, можно прочитать в материале AllKredits «Госуслуги: от регистрации онлайн до паспорта».

Тем же, кто до сих пор такой процедуры не прошел, ОКБ, как и все другие ресурсы, получение услуг которых зависит от личных данных, предлагает идентифицироваться оффлайн способами:

Особое внимание стоит уделить тому, что при отправлении телеграммы подпись отправителя должна быть заверена сотрудником почтамта, от чего они всеми силами открещиваются. Мало того, уточнить стоимость услуги через горячую линию невозможно, а сами работники делают вид, что слышат об этом в первый раз

В итоге сама услуга будет стоить около 150 руб., а вся телеграмма обойдется более чем в 500.

С письмом все обстоит еще хуже. Само заверение подписи нотариусом недорогое – всего 100 руб., однако стоимость «правовой и технической работы», то есть набор письма, его распечатка и прочие «необходимые» услуги, будет составлять уже от 800 до 1000 руб. Ко всему этому прибавляется конверт, марки и уведомление. Итоговая цена услуги примерно 1500.

Умолчим о сроках и вежливости работников доблестного российского почтамта и очередях, которые необходимо будет выстоять. И еще раз напомним, что панацеей в таких случаях является подтвержденная учетка на портале «Госуслуги».

Условия и положения

Единый Кредитный Центр позволяет клиентам выбрать следующие финансовые продукты:

- Кредитные карты и карты рассрочек. Максимальный кредитный лимит от 300 тыс. до 2 млн рублей в зависимости от компании. Льготный период 55-120 дней.

- Потребительские банковские кредиты. Лимит до 5 млн рублей, ставка от 9,9% годовых без учета комиссии и страховки.

- Микрозаймы. Максимальный лимит — 15-100 тыс. рублей, срок кредитования — до 30-365 дней. Ставка 1,6-2% суточных.

- Дебетовые карты. Обслуживание 0-229 рублей в месяц, кэшбэк до 10%, начисление на остаток собственных средств до 7,5% годовых.

Услуги сайта полностью бесплатны.

Воспользоваться услугами Единого Кредитного Центра могут совершеннолетние граждане России при наличии паспорта и мобильного телефона. Требования отдельных компаний могут включать возраст от 21-22 лет и высокий кредитный рейтинг. Для оформления банковского займа чаще всего необходимы официальное трудоустройство и стаж на текущем месте от трех месяцев, а при запросе большой суммы — документ, подтверждающий доходы.

Как можно получить свою кредитную историю через официальный сайт ОКБ?

Затем сервис предложит пройти авторизацию как клиенту Сбербанка через ID либо синхронизировать с аккаунтом на Госуслугах. Можно выбрать третий вариант – войти через логин и пароль, тогда следует нажать на копку под панелями Сбербанка и Госуслуг.

Под формой для заполнения есть кнопка регистрации. Нужно нажать на нее и заполнить форму:

Затем сервис предложит пройти авторизацию как клиенту Сбербанка через ID либо синхронизировать с аккаунтом на Госуслугах. Можно выбрать третий вариант – войти через логин и пароль, тогда следует нажать на копку под панелями Сбербанка и Госуслуг.

Под формой для заполнения есть кнопка регистрации. Нужно нажать на нее и заполнить форму:

Далее сервис вышлет код с подтверждением регистрации, а на электронный ящик придет письмо для подтверждения почты. Нужно будет повторно зайти в личный кабинет, ввести логин и пароль.

Теперь сайт предложит идентифицировать личность – через аккаунт Госуслуги либо через ЛК Сбербанка. Альтернативный способ – прийти лично в офис ОКБ, прихватив паспорт.

После подтверждения личности в личном кабинете станет доступен заказ отчета. Дважды в год каждый россиянин вправе заказать отчет о кредитной истории бесплатно. При условии, что он будет в электронном виде. Раз в год можно посмотреть КИ бесплатно на бумажном носителе. Для заказа нужно перейти во вкладку «мои отчеты» и нажать «получить отчет»:

Сколько стоит отчет, можно ли получить бесплатно?

Как упоминалось в предыдущем разделе, дважды в год отчет может быть предоставлен без оплаты. Но если человеку необходимо оформить выписку третий и более раз, то придется заплатить за процедуру.

Стоимость проверки составит 390 рублей за одну выписку. В личном кабинете пользователю отражается количество оставшихся бесплатных отчетов.

Кроме заказа обычного отчета заемщик может оформить подписку на год, чтобы подробнее отслеживать изменение кредитного рейтинга. Доступ на год стоит 790 рублей в год, в него войдет:

- скоринговый балл;

- уведомления обо всех изменениях;

- лента оповещений.

Банки сами выбирают компании для сотрудничества. В ОКБ может не оказаться данных на заемщика, который пользовался тем или иным банком. Далее о том, информация с каких банков стекается в ОКБ.

С какими банками сотрудничает бюро

Материнской компанией ОКБ является Сбербанк, ему принадлежит половина акций. Также собственниками выступают объединение Интерфакса и международной компании Экспериан.

Сегодня ОКБ располагает всеми историями клиентов Сбербанка. За 2013 год в бюро передано 13 млн КИ от Альфа Банка.

Заранее заемщик вряд ли будет знать, хранится его история в ОКБ или другом бюро. Прежде чем обращаться в компанию, чтобы проверить свою кредитную историю, стоит узнать, в каких бюро она находится. Далее о том, как это сделать.

Что будет с кредитными историями из ОБКИ

- Все хранившиеся в реорганизованном, исключенном из реестра или ликвидированном бюро КИ продаются с аукциона и переходят в собственность другого бюро, пожелавшего их купить и имеющего соответствующие финансовые возможности.

- Новый владелец кредитных историй должен получить все документы в срок, не превышающий 30 календарных дней с момента торгов.

- После завершения процесса передачи КИ новый владелец обязан в срок до 10 дней уведомить об этом кредитные организации и опубликовать сообщение в печатном периодическом издании.

- Если по итогам двух процедур торгов кредитные истории так и не были приобретены ни одним из бюро, они передаются на хранении в ЦККИ.

- Пока истории находятся в ЦККИ в них не вносятся никакие изменения или дополнения. Также ЦККИ не занимается предоставлением кредитных историй (кроме случаев обращения за информацией в рамках судебного процесса или в процессе деятельности нотариуса, который занимается вопросом выдачи права на наследство).

- В отличие от стандартного срока хранения кредитных историй в бюро ЦККИ хранит переданные ему КИ не более 5 лет. После этого все КИ аннулируются.

Какие услуги предоставляются

В обязанности БКИ входит:

- Предоставление отчетов на платной и бесплатной основе по заявлению граждан или юридических лиц.

- Предоставление сведений о состоянии КИ по заявлению государственных структур, а также нотариальных контор.

- Анализ имеющихся данных. Формирование оценки кредитного рейтинга.

- Предоставление персональных данных гражданина в Центральный каталог. Уведомление в случае изменения идентификаторов.

- Передача сведений об аннулировании кредитных досье.

- По заявлению внесение корректировок по уже имеющейся информации, исправление допущенных ошибок и неточностей.

- Осуществление надзора за пользователями кредитных историй.

- Защита персональных данных от незаконного использования. Предотвращение возможности утечки информации и использования ее мошенниками.

Деятельность ОКБ

БКИ является учреждением, задача которого – сбор, систематизация и хранение сведений о кредитных историях лиц и их персональных данных. Самые большие БКИ – ОКБ, ЭКС, КБ «Русский стандарт», «НБКИ».

Банки и МФО сотрудничают с одним или несколькими бюро, они периодически отправляют информацию об изменениях КИ клиентов. В свою очередь, БКИ обрабатывают и сохраняют эти сведения.

Цели создания БКИ:

- Составление единой базы со сведениями о кредитных обязательствах заемщиков.

- Сбор сведений о кредитах.

- Снижение риска для финансовых организаций благодаря предоставлению данных о кредитном поведении заемщика.

- Сокращение срока ожидания решения о выдаче займа.

Одна из важных задач Бюро – сделать минимальной вероятность подлога имеющихся сведений или нарушений при попытке корректировки информации. Бюро оказывает услуги по предоставлению отчетов субъектам КИ по запросам. Путем анализа данных БКИ рассчитывает скоринг каждого отдельного субъекта. Для получения некоторых видов займа эта оценка необходима.

Уникальная база ОКБ

Если лицо имеет активные или закрытые займы, вероятно, его кредитная история находится в базе ОКБ. В этом бюро присутствуют сведения о пользователях кредитными услугами Сбербанка. База ОКБ значительно увеличилась с 2013 года, так как получила информацию о кредитах 12 млн. физлиц от Альфа-Банка.

Это бюро является одним из лидеров рынка России, затронувшего обработку и хранение данных о кредитах. База постоянно пополняется сведениями о новых заемщиках. Специалисты относят организацию к одной из самых больших в стране. БКИ содержит информацию о физических и юридических лицах.

ОКБ и СМИ

Сведения, собранные в бюро, используются средствами массовой информации для составления сведений о нюансах кредитования страны в целом и отдельно взятых регионов. Учитывая сведения из бюро, можно узнать, каков прирост ипотеки в сравнении с предыдущим годом, какая доля заемщиков берет новые ссуды для погашения старых долгов и т.д.

ОКБ и ЦККИ

Объединенное кредитное бюро совместно работает с Центральным каталогом КИ. ЦККИ имеет сведения о бюро, хранящих досье заемщиков. Если требуется узнать, в каком бюро хранится информация по кредитам, следует оформить заявку в Центральный каталог историй.

Реестр бюро периодически обновляется. Получив справку из реестра, можно найти бюро, где сохранено досье лица. Этот документ позволяет сократить время поиска информации. Лицу не нужно будет подавать запрос в каждое бюро, чтобы узнать место хранения информации.