Личные деньги предпринимателя

Содержание:

- Что пишут в поле «Назначение платежа»

- Переводы между банковскими счетами в 1С: Бухгалтерии предприятия 8 редакции 3.0

- Сбербанк перевод с ип на карту

- Комиссии и ограничения на перевод

- Что значит назначение платежа в Сбербанке Онлайн?

- Нужно уведомить банк плательщика

- Особенности написания в платежном поручении

- Перевод со счета ООО и ИП на свой счет или карту

- В платежном поручении неверно указано назначение платежа: как исправить

- Обязательный или нет реквизит КПП в платежном поручении?

- В чем отличия платежного поручения и платежного требования?

- Где находится поле «Код выплат» в платежном поручении?

- Где указать статус плательщика ИП в платежном поручении в 2021 году?

- Форма платежного поручения обязательна или мы можем разработать свой бланк?

- Что нужно указать в поле 22 (КОД УИН) в платежном поручении в 2021 году?

- Что делать, если очередность платежей в платежном поручении указана неверно?

- заполнения платежного поручения на 2021 год в удобном формате

Что пишут в поле «Назначение платежа»

Когда переводят деньги на личную карту в поле «Назначение платежа» указывают «Перевод собственных средств».

Чтобы перевести зарплату сотруднику, указывают месяц, за который он получает деньги.

При оплате услуг или товаров указывают номер и дату договора, название товара или услуги. Так у плательщика будет подтверждение об оплате.

К сумме зарплаты и оплаты услуг добавляют налог. Система не рассчитывает его автоматически, это делает предприниматель.

Если у Вас ещё нет р/с в Сбербанке, жмите открыть счёт для начала оформления.

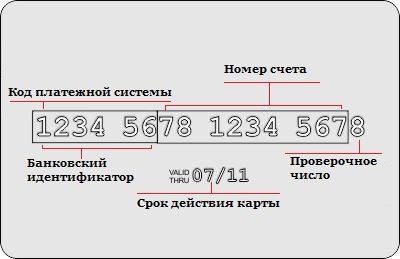

Чем отличается от обычной карты

Но есть и отличия. На лицевой стороне логотип платежной системы Visa или MasterCard дополнен обозначением «Business». В левом нижнем углу располагается название предприятия, для которого выпущена корпоративная карта Сбербанка, а под ним — фамилия и имя держателя латиницей.

Особенности использования

Пластиковый носитель обеспечит круглосуточный доступ к текущему счету предприятия. Карточку оформляют, чтобы оплатить:

- мелкие товары для потребностей компании и канцпринадлежности в торговой сети;

- онлайн-покупки;

- бронирование отелей;

- командировочные и представительские расходы;

- заправку автомобилей на АЗС;

При этом бухгалтерия избавлена от рутинной работы. Бизнес-карта предоставляет возможность пользоваться скидками партнерских структур и привилегиями платежных систем.

Для кого стоит открыть корпоративную карту

Заказывают бизнес-карты на имя руководящих сотрудников, а также работников бухгалтерии или ответственных за снабжение. Организационно-правовая форма юридического лица не играет роли. Это могут быть: индивидуальный предприниматель, ООО, акционерное общество или бюджетное учреждение.

Выбор вида карты бизнес-класса зависит от производственных потребностей, решения руководителя и тарифа обслуживания. Количество носителей банк не ограничивает, а главе компании дает право распределения лимита расходов.

С какой целью стоит оформлять

Насколько удобна корпоративная карта, покажем на примере командировочных. Чтобы отправить работника в командировку, издается приказ руководителя, и бухгалтер по бумажному чеку получает в банке наличность.

Дальше процесс выглядит так. Деньги приносят в кассу предприятия, регистрируют приходную операцию вручную или с помощью программы, выдают наличные под отчет, фиксируют операцию прихода-расхода в учете. По окончании поездки, работник отчитывается об использованных средствах, что снова отражается документально. Времени на рутинные действия уходит немало.

Предположим, что таким работником является глава компании. Насколько ему удобно будет с наличностью в дороге, рассчитаться за гостиницу, купить билет, оплатить бизнес-ланч в ресторане?

С корпоративной картой Сбербанка гораздо комфортней: она обеспечит прямой доступ к бизнес-счету или текущему счету предприятия. На карточке установлено ограничение по расходам и больше этой суммы потратить нельзя. Приехав из командировки, сотрудник отчитывается, прилагает билеты, чеки, накладные, которые подтверждают целесообразность операций

И что наиболее важно, в банк за деньгами ходить не надо

Условия использования

Перечислим условия пользования карточкой:

- носитель «привязан» к счету предприятия, расчетному или специальному, который называется бизнес-счетом;

- расходы лимитируются. Установлено два вида лимитов — посуточно и на месяц, которые распределяются между открытыми карточками;

- количество операций в сутки по каждой карточке регулируется тарифом; за превышение банку уплачивают процент;

- при увольнении работника, выданный на его имя карточный пластик закрывается, либо обнуляется лимит.

Карты позволяют оперативно контролировать внутренние расходы, избежать краж наличных, отказаться от использования чековых книжек. Бизнес-карты являются собственностью банка, поэтому не отражаются в учете предприятия.

Переводы между банковскими счетами в 1С: Бухгалтерии предприятия 8 редакции 3.0

В нашем примере организация ООО «Конфетпром» переводит собственные денежные средства в сумме 20000 рублей с одного своего расчетного счета на другой.

Сначала хочется сказать несколько слов о настройках учетной политики. В настоящее время в программе есть возможность выбрать вариант учета перемещения денежных средств: с использованием счета 57 «Переводы в пути» или без использования данного счета. Если, как правило, между вашими счетами денежные средства переводятся в течение одного дня, то в настройках учетной политики можно указать, что счет 57 не используется. Если же переводы обычно осуществляются два дня и более, то необходимо формировать проводки с использованием данного счета. Рассмотрим сначала первый вариант, когда денежные средства перечисляются день в день. Переходим в форму настройки учетной политики, для этого открываем вкладку «Главное», «Настройки», «Учетная политика».

Снимаем флажок «Используется счет 57 «Переводы в пути» при перемещении денежных средств.

Проводки по перемещению денежных средств формируются документом «Списание с расчетного счета». Открываем вкладку «Банк и касса», «Банковские выписки», по кнопке «Списание» создаем документ и заполняем следующие поля: — вид операции «Перевод на другой счет» — дату — сумму денежного перевода — счет получателя, на который переводятся денежные средства — счет дебета 51 заполнится автоматически — статью движения денежных средств «Переводы между банковскими счетами» — назначение платежа — банковский счет, с которого будут списаны денежные средства

Проводим документ и смотрим проводки

Для проверки сформируем ОСВ по счету 51 и посмотрим перемещение денежных средств. Открываем вкладку «Отчеты», «Оборотно-сальдовая ведомость по счету» и выбираем период

Теперь рассмотрим второй вариант, когда перевод денежных средств занимает более одного дня, в этом случае мы будем использовать счет 57. Открываем настройки учетной политики и теперь устанавливаем флажок в поле «Используется счет 57 «Переводы в пути» при перемещении денежных средств.

Так же, как и в первом случае, используем документ «Списание с расчетного счета», который заполняется аналогичным образом. Отличие заключается лишь в том, что в данном случае нет необходимости выбирать счет дебета (будет использован счет 57), поэтому данного поля нет на форме.

Проводим и смотрим проводки

После того, как деньги переведены, нужно зачислить их на расчетный счет. Для этого создадим документ «Поступление на расчетный счет». Открываем вкладку «Банк и касса», «Банк», «Банковские выписки» и по кнопке «Поступление» создаем новый документ и заполняем пустые поля: — вид операции «Перевод с другого счета» — дату, когда были зачислены денежные средства — сумму — счет плательщика – счет, с которого были перечислены денежные средства — банковский счет — счет, на который поступили денежные средства — статью движения денежных средств «Переводы между банковскими счетами» — назначение платежа

Проводим документ и смотрим проводки

Сформируем оборотно-сальдовые ведомости и посмотрим перемещение денежных средств. Открываем вкладку «Отчеты», «Оборотно-сальдовая ведомость по счету», выбираем период, счет 57.01 и нажимаем кнопку «Сформировать»

Теперь сформируем ОСВ по счету 51

По данным отчетам видно, что денежные средства были списаны с одного счета 4 сентября, а на другой поступили только на следующий день — 5 сентября. Обороты по дебету и кредиту 57 счета совпадают, сальдо на конец периода отсутствует, т.к. перемещение денежных средств в данный момент завершено.

Автор статьи: Светлана Губина

Сбербанк перевод с ип на карту

Вести свой бизнес в нашей стране можно от имени юридического лица – это большие и небольшие компании, закрытые и открытые акционерные общества, и от физического лица – индивидуальный предприниматель. Но легальное ведение бизнеса подразумевает регистрацию в налоговой инспекции, а налоговики обязательно требуют открыть свой банковский счет. Самые выгодные условия предлагает Сбербанк, и многие индивидуальные предприниматели открывают счета для расчетов с клиентами и оформляют индивидуальные карты именно в этом банке.

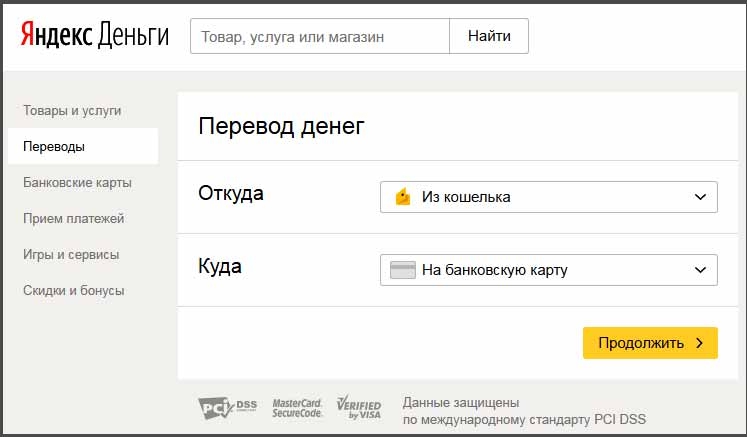

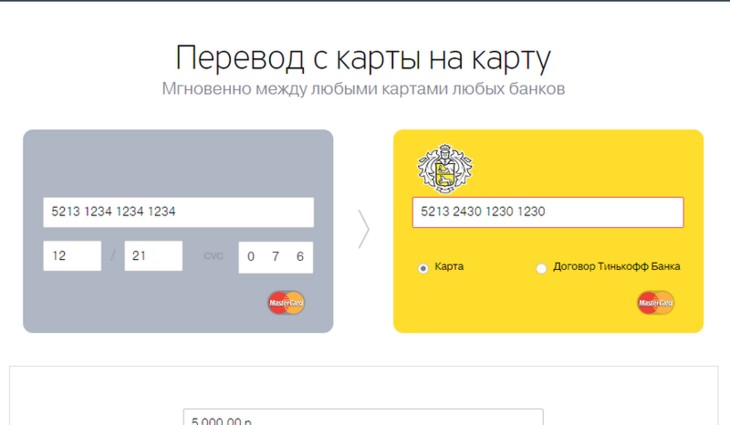

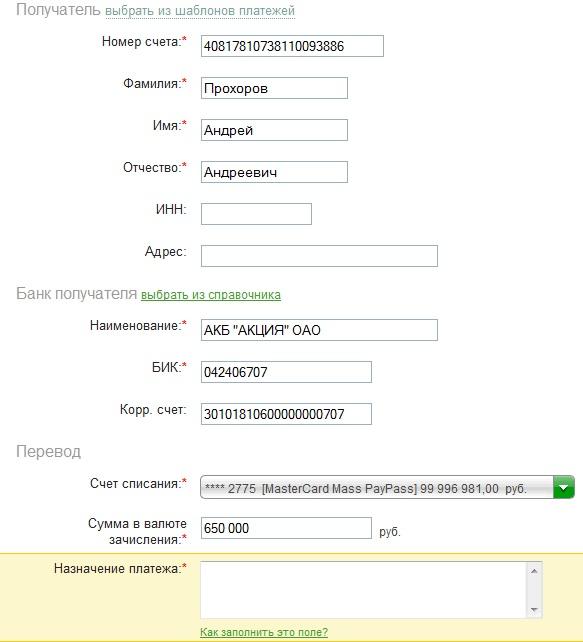

Сбербанк: перевод с ИП на карту: инструкция

Если и расчетный счет, и карта оформлены в одном филиале структуры Сбербанка, то за перевод средств по своим счетам в режиме онлайн комиссия не взимается. Да и средства поступят практически мгновенно.

Итак, последовательность действий.

- При наличии расчетного счета и карты Сбербанка – оформить УДО (универсальный договор банковского обслуживания).

- Получить идентификатор входа в онлайн-банк и временный пароль (его потом можно изменить).

- С официального сайта войти на свою страницу.

- Убедится, что на ней указан счет (вклад) и карта.

- На странице открыть информацию по вкладу, выбрать «перевод между своими счетами».

- Укажите сумму, которую нужно перевести.

- Подтвердите операцию паролем, полученным в sms-сообщении.

Перевод со счета ИП на карту Сбербанка: причины отказа в операции

Но не всегда все операции проходят гладко, порой при заполнении формы перевода появляется сообщение «отказано в проведении операции». Так иногда случается, и на это есть вполне конкретные причины.

- Сумма перевода превышает сумму средств на вкладе.

- Превышен лимит по расходным операциям. Такое случается, если не установлена конкретная сумма возможных ежедневных операций. Нужно на своей странице установить опцию «без ограничений». Но и в этом случае одноразово можно перевести, без взимания процентов, только 150 тысяч рублей. За сутки возможно оформить несколько переводов, но за последующие операции будет взиматься банковская комиссия 0,5%. Если суммы превышают установленный ежедневный лимит, то система может запросить подтверждение через кол-центр банка – вами ли совершаются расходные операции? Для соединения с оператором Сбербанка телефон необходимо перевести в режим тонового набора, и набрать последовательно цифры 3-0-2. После подтверждения секретной информации, будет возможен дальнейший перевод.

- Операции по вкладу недоступны. Такая ситуация может возникнуть, если, например, суд арестовал счета предпринимателя за ведение противозаконных операций, или по запросу налоговых органов при наличии долгов по налогам.

- Самая банальная ситуация – сбой в системе. Если в данный момент перевод невозможно совершить, попробуйте зайти на свою страницу позже, волне вероятно, что неисправность будет устранена.

Перевод денег с ИП на карту Сбербанка: советы

- ИП может переводить любую сумму, но для перевода на карту банк должен быть уведомлен, что это делается для личных нужд. Некоторые предприниматели указывают в поле «назначение» — заработанную плату. Этого делать не нужно, поскольку никто индивидуальному предпринимателю заработанную плату не начисляет.

- Также не нужно указывать про обложение НДС – это ваш доход, то есть личные средства, которые не подлежат налогообложению при переводе со своего же счета на пластиковую карту.

- Могут возникнуть вопросы про банковскую комиссию. Если операции проходят по счету и карте, оформленных в одном отделении – комиссии нет, но если что-то оформлено в другом филиале, то платить комиссионные за перевод придется.

Совет: выпускайте карту там, где оформляли открытие расчетного счета. Пользуйтесь услугами интернет-банкинга – это намного удобнее, чем каждый раз обращаться в отделение Сбербанка.

Посмотрите подробное видео о переводе по своим счетам

Комиссии и ограничения на перевод

Сбербанком предусмотрена комиссия за зачисление средств с расчетного счета на карту физического лица. Удержанный процент зависит от общего объема совершенных платежей. Если сумма проведенной операции составляет менее 300 000 рублей, клиенту придется оплатить комиссию 0,5%. Если клиент перевел до 1 500 000 рублей, будет удержано 1,5%. При сумме до 5 000 000 рублей комиссия составит 2%. Если же сумма транзакции превышает 5 000 000 рублей, то у клиента спишется 4%.

Важно! Система позволяет перечислять денежные средства в любое время суток. Это удобно, так как не нужно тратить время на посещение офиса финансовой организации

Кроме того, деньги остаются в безопасности.

Деньги на карту физического лица, выпущенную Сбербанком, поступают в день совершения транзакции. Обычно зачисление происходит в течение нескольких минут. При отправке средств на пластик другой финансовой организации следует ознакомиться с тарифами, так как размер комиссии в этом случае может отличаться. Также нужно учитывать, что зачисление средств может произойти через 2−3 дня.

Что значит назначение платежа в Сбербанке Онлайн?

Назначение платежа — графа платежного поручения, которая требуется от отправителя средств для идентификации цели операции. Например, при внесении средств за налог отправителю потребуется заполнить не только поля реквизитов, но и уточнить, за какой именно налог он вносит платеж. Если транзакция не требует уточнения, то строка о назначении не отобразится в заполняемой отправителем форме. Название операции требуется лишь в следующих случаях

- если получатель – это организация, предоставляющая услуги по нескольким направлениям.

- при оплате в бюджетные организации.

- если получателем является частное лицо.

- если операция проходит между счетами, открытыми в разных финансовых учреждениях.

Поэтому, формируя перевод через сервисы банка, важно знать, что именно можно писать в этой строке, а какие данные система не пропустит

Нужно уведомить банк плательщика

Если ограничиться согласием сторон и ничего не сообщить банку, то этим могут воспользоваться налоговики, чтобы оспорить уточненное назначение платежа <13>. Суды, как правило, поддерживают налогоплательщиков <14>, но однажды спор выиграли инспекторы <15>. И наоборот, уведомление банка помогло налогоплательщику выиграть спор с налоговой <16>.

Советуем руководителю

Замену изначально указанного в платежке назначения платежа на другое, новое, лучше оформить <12>:

(или)соглашением сторон;

(или)взаимной перепиской: одна сторона письмом уведомляет о необходимости изменить назначение платежа, а вторая — ответным письмом подтверждает согласие.

Как видим, для того чтобы свести к минимуму риск спора о назначении платежа, нужно, чтобы плательщик сообщил об изменении банку. Для этого в банк направляют письмо

В нем важно указать основные реквизиты изменяемого платежного поручения: номер, дату, сумму, плательщика, получателя и его расчетный счет . Подписать его должны те же, кто подписывал платежку, ведь это первичный документ, оформляющий операции с денежными средствами

Поскольку какой-либо установленной формы письма нет, плательщик может составить этот документ произвольно, например так.

В Приватбанк от ООО «Семь пятниц на неделе» Тел. N 128/И11 от 25 июля 2011 г.

В платежном поручении от 05.07.2011 N 134 на перечисление 47 000 руб. на расчетный счет ООО «Огурцы и помидоры» N 40702810838123456789 в Экстрабанке г. Москвы в поле «Назначение платежа» было ошибочно указано: «Предварительная оплата по договору поставки помидоров от 04.07.2011 N 158/п, в том числе НДС (18%) — 7169,49 руб.». Верным следует считать следующее назначение платежа: «Оплата по счету N 34 от 01.06.2011 N 124/о за поставленные огурцы, в том числе НДС (18%) — 7169,49 руб.».

Приложение 1. Копия платежного поручения от 05.07.2011 N 134.

Приложение 2. Копия письма от получателя платежа ООО «Огурцы и помидоры», подтверждающего его согласие на изменение назначения платежа.

Директор Печать Ветреный О.Ю. Ветреный ООО «Семь пятниц» Главный бухгалтер на неделе Крайняя А.И. Крайняя

Итак, схема уточнения назначения платежа будет такой.

Шаг 1. Одна из сторон письмом уведомляет другую сторону о необходимости изменить назначение платежа. Получившая уведомление сторона направляет письменное согласие либо стороны подписывают отдельное соглашение.

Шаг 2. Плательщик письменно уведомляет банк о необходимости изменить назначение платежа и просит поставить отметку о приеме на копии уведомления.

Шаг 3. Плательщик подшивает уведомление с отметкой банка к платежному документу.

Шаг 4. Получатель платежа получает уведомление об изменении назначения платежа от своего банка и подшивает его к платежному документу.

На этот порядок как на верный не раз указывали суды <19>.

<12> Постановление Пятнадцатого ААС от 05.07.2010 N 15АП-5777/2010. <13> Постановления ФАС СЗО от 13.04.2010 по делу N А56-48259/2009; ФАС ЦО от 22.04.2008 по делу N А36-1744/2006. <14> Постановления ФАС МО от 22.06.2009 N КА-А40/5514-09; Девятнадцатого ААС от 09.07.2010 по делу N А35-463/2010. <15> Постановление Пятнадцатого ААС от 08.04.2010 N 15АП-2117/2010. <16> Постановление ФАС ЗСО от 25.05.2005 N Ф04-3305/2005(11525-А70-34). <17> Постановление ФАС ВСО от 27.06.2003 N А19-10165/02-15-Ф02-1903/03-С1. <18> Пункт 3 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» (далее — Закон о бухучете). <19> Постановления ФАС МО от 05.05.2010 N КА-А40/3335-10; ФАС ВВО от 27.08.2010 по делу N А43-42247/2009; ФАС СЗО от 16.04.2008 по делу N А56-8747/2007; ФАС Первого ААС от 28.01.2009 по делу N А43-8594/2008-6-188; ФАС СКО от 11.09.2009 по делу N А63-17439/2008.

Особенности написания в платежном поручении

Чтобы не допускать просчетов при ведении бухгалтерского учета, специалисты, работающие в компании должны корректно указывать основное назначение платежа в каждом отдельном платежном поручении

Не менее важно и то, что для налогового учета следует предоставить данные о том, за что именно производится перевод денежных средств

Как правило, бухгалтера выделяют три вида платежных поручения, а именно:

- Платежка для обеспечения перечисления денежных средств на собственные счета индивидуального предпринимателя или компании;

- Переводы денежных средств частным лицам за оказанные услуги или товар;

- Оплата выставленных счетов за полученные услуги от юридических лиц.

Обычно при возникновении подобных вопросов с отправителем связывается специалист банка и ставит его в известность о наличии проблемы. Дабы не допустить проволочек с платежами, в случае возникновения вопросов, лучше заранее проконсультироваться с сотрудниками финансового учреждения и попросить помощи в заполнении того или иного платежного поручения.

При создании поручения в Сбербанк Онлайн

Не секрет, что такой сервис, как Сбербанк Бизнес Онлайн присутствует в каждой компании, а также в офисе любого частного предпринимателя. К сожалению, молодые специалисты при онлайн работе с рассматриваемой виртуальной системой не всегда знают, что писать в разделе назначение платежа, а посему у них возникают определенные вопросы в этой сфере. Итак, попробуем разобраться, что это такое.

При осуществлении денежных переводов, проводящихся при помощи виртуального сервиса Сбербанка в режиме онлайн, раздел назначения платежа практически всегда присутствует.

Как уже упоминалось, законодатель не устанавливает жестких рамок при заполнении раздела и предполагает произвольную форму. Но отправитель обязан донести до представителей банка понятную информацию. В общем, данные должны помочь операторам сформировать и осуществить перевод указанной суммы конечному потребителю. Следует быть очень внимательным при проведении мероприятия по заполнению обязательных разделов.

Если обнаружиться ошибка в виде некорректно заполненного поля, обеспечить отзыв заявки, то отправить ее заново через онлайн версию будет невозможно. Придется лично отправляться в ближайшее отделение, тратить свое время и время специалиста Сбербанка и заниматься корректировкой платежки. Также заметим, что текст в разделе назначения платежа не должен быть больше 210 символов, причем в это количество включаются пробелы, а также всевозможные разделители.

При переводе с одного расчетного счета на другой

Иногда, компании или предпринимателю требуется осуществить перевод с одного расчетного счета на другой и что в таком случае указывать в разделе назначения платежа многие не знают. Не секрет, что каждый руководитель, а также бизнесмен имеет в своем распоряжении несколько расчетных счетов и, хотя они не являются обязательным атрибутом, все же это очень удобно. Например, с одного счета можно осуществлять всевозможные обязательные платежи, в том числе налоги, а вот со второго счета вести выплаты своим партнерами, а также аккумулировать полученную прибыль от своей деятельности.

В любом случае, деньги, полученные от хозяйственной деятельности, собственник предприятия всегда сможет перевести со счета фирмы на свой личный баланс без особых проблем. Естественно, перечисление средств должно быть оформлено платежным поручением и неизменно один из реквизитов документа – это назначение платежа, а именно «Перевод собственных денег компании или ИП». Также можно написать — «Перевод личного характера»

Перевод со счета ООО и ИП на свой счет или карту

И юридическое лицо и индивидуальный предприниматель имеют полное право перевести деньги со счета на счет, либо на карту. Для осуществления перевода необходимо будет заполнить платежное поручение.

В первую очередь разберемся, что же такое платежное поручение и для чего оно необходимо. Платежное поручение или, как его еще называют, назначение платежа — это причина по которой производится денежная операция

Но важно понимать, что указать только причину перевода — недостаточно. Чтобы банк обработал заявку, а налоговая ее пропустила, необходимо иметь документы, подтверждающие законность ее проведения

Таблица 1.

Платежное поручение для ООО

Платежное поручение для ИП

Перевод заработной платы сотруднику.

Взимается налог 13%, если не предоставить расходные ордера.

Перевод личных средств.

Перечисление подотчетных средств.

Необходимо предоставить расходные ордера.

Доход от предпринимательской деятельности.

Выдача займа.

Выдача займа разрешается только сотруднику ООО.

Оплата аренды помещения.

Оплата изделий или услуг.

Необходимо оформление договора, а также отразить сумму, которая осталась неиспользованной, если таковая имеется.

Оплата услуг.

Важно! Любой перевод будет производиться с процентами.

Важно! Перевод на личную карту налогом не облагается (за исключением некоторых банков — комиссия не превышает 1%, либо взимается от какой-либо суммы, размер которой устанавливается конкретным банком) и осуществляется в течение одного рабочего дня. На карту иного банка — в течение 3 дней.. Далее рассмотрим нюансы переводов ООО и ИП на личные карты и карты других физических лиц

Далее рассмотрим нюансы переводов ООО и ИП на личные карты и карты других физических лиц.

В платежном поручении неверно указано назначение платежа: как исправить

Уточнить назначение платежа можно в несколько шагов:

- Уведомить контрагента о том, что назначение платежа надо изменить. Вы должны получить его письменное согласие.

- Известить банк, попросить его поставить отметку о приеме на копии уведомления.

- Подшить уведомление с отметкой банка к платежному поручению.

- Получить оповещение об изменении назначения платежа от своего банка и подшить его к платежке.

Исправления в документе делать нельзя, поэтому заранее разберитесь, как заполнить платежное поручение, а лучше оформите его онлайн.

Более 1 000 000 компаний уже печатают счета, накладные и другие документы в сервисе МойСклад Начать использовать

Часто задаваемые вопросы

Обязательный или нет реквизит КПП в платежном поручении?

При перечислении денег юрлицам КПП указывать необязательно (положение ЦБ РФ от 19.06. 2012 №383-П). Но для определения получателя и плательщика лучше его вписать.

В чем отличия платежного поручения и платежного требования?

Главное отличие в том, что платежное требование — это обращение к банку снять деньги с расчетного счета клиента. Таким образом, поручением вы просите банк перечислить деньги с вашего счета контрагенту, а требованием — со счета плательщика на ваш.

Где находится поле «Код выплат» в платежном поручении?

Это поле 110. Заполнять его нужно только при перечислении физлицам денег из бюджета, например, зарплаты бюджетникам. В этом случае нужно поставить в этой графе 1. Если не знаете, как заполнить в платежном поручении остальные поля, — читайте нашу инструкцию >>

Где указать статус плательщика ИП в платежном поручении в 2021 году?

В поле 101. Если оплата происходит в бюджет, ставьте двузначный числовой код, в остальных случаях — оставляйте его пустым.

Остальные реквизиты платежного поручения в 2021 году смотрите здесь >>

Форма платежного поручения обязательна или мы можем разработать свой бланк?

Свой бланк не подойдет. Форма платежного поручения утверждена Центробанком. Использовать можно только ее. Обязательно посмотрите наше платежное поручение. заполнения-2021 можно здесь. Сверьтесь с ним, чтобы не допустить ошибок.

Что нужно указать в поле 22 (КОД УИН) в платежном поручении в 2021 году?

Код УИН — это Уникальный Идентификатор Начисления. Он состоит из 20 или 25 цифр. Он нужен для перечисления налогов и взносов по требованию. УИН устанавливается для каждого индивидуально. Чтобы узнать свой код, нужно получить официальное требование от инспекции или фонда. УИН находится в его нижней части, рядом с реквизитами.

Что делать, если очередность платежей в платежном поручении указана неверно?

Если денег на счете достаточно, очередность платежей значения не имеет. Если денежных средств не хватает для выполнения всех распоряжений — банк спишет суммы в установленном законом порядке: первый в очереди платеж — алименты и выплаты по здоровью, а задолженность по налогам — под номером 3. Полный список указан в Гражданском кодексе.

заполнения платежного поручения на 2021 год в удобном формате

Выберите удобный для вас вариант: word или excel. Минфин обрабатывает бланки платежных поручений автоматически, поэтому важен порядок заполнения документа, а формат может быть любым.

Бесплатно платежного поручения в word

Вы также можете заполнить платежное поручение онлайн в МоемСкладе. Просто укажите компанию, контрагента, сумму и статью расходов. МойСклад сформирует документ автоматически.

Заполнить онлайн