Как отказаться от страховки по кредиту сбербанка в 2019 году

Содержание:

- Возврат страховки после получения кредита

- Могут ли отказать в возврате страховки по кредиту в Сбербанке?

- Можно ли вернуть страховку по кредиту в Сбербанке?

- Обязательно соглашаться на страховку или нет

- Преимущества и недостатки страхования кредита

- Суть рассматриваемой проблемы

- Условия оформления страхового полиса и отказа от него

- Как правильно рассчитать остаток страховки?

- Как страховка влияет на условия по кредиту?

- Оформление кредита без страхового полиса

- Возврат страховки по кредиту

- Рекомендации по возврату страхового полиса

- Кому доступна программа

- Досрочное погашение и возврат страховки

- Обязательно ли страхование кредита в Сбербанке?

- Можно ли отказаться от страховки кредита в Сбербанке

Возврат страховки после получения кредита

Представим, что вы все же согласились на оформление страхового полиса. Как вернуть страховку по потребительскому кредиту в этом случае? Главное – понять, что страховка вам не нужна, достаточно быстро. Раньше, чем прошел период охлаждения.

Под этим термином понимается срок, в течение которого любой человек, заключивший договор страхования, имеет право его расторгнуть и получить назад уплаченную сумму.

Период охлаждения появился в российской системе страхования летом 2016 года и в соответствии с Указанием Центробанка составлял 5 рабочих дней. С 1 января 2018 года его длительность увеличилась до 14 дней, но уже календарных, а не рабочих. То есть вернуть страховку после оформления кредита можно.

Взяв кредит, к примеру, 1 числа, вам нужно успеть до 15 числа включительно заявить о своих намерениях отказаться от страховки. Ниже представлен порядок возврата, которому вам нужно следовать.

-

Взять договор страхования и внимательно его прочитать. Как показывает практика, до подписания этого никто не делает. Там написано, в какой период можно отказаться от страховки.

Не забывайте, что 14 дней – это минимально возможный период охлаждения. Страховая компания по своему усмотрению может увеличить его.

- Получить бланк заявления на отказ от страхования. Можно написать его и в свободной форме, но проще заполнить готовое. Сделать это можно либо на сайте страховой компании, услугами которой вы воспользовались, либо в любом отделении того банка, где вы оформили кредит.

- Заполнить заявление. Обычно оно очень простое. Требуется указать свои личные данные, причину отказа и номер и дату кредитного договора, в рамках которого вам предложили застраховаться. Не забудьте проставить галочки в перечне документов, которые вы приложите к заявлению (копия паспорта, копия заявления на страхование). Самое главное – правильные реквизиты для возврата. Здесь лучше попросить помощи у сотрудников банка, иначе можно запросто перепутать корреспондентский счет банка со своим личным.

- Отправить заявление в страховую компанию. Сделать это можно двумя способами: первый – просто оставить заявление в банке, а уже сотрудники направят его страховщику. Очень легко, но рискованно: человеческий фактор присутствует везде, ваши документы могут просто затеряться. Если вы все же выбрали этот способ, попросите человека, принимавшего у вас заявление, сделать его ксерокопию и прописать дату принятия, свои должность и ФИО и поставить печать. В случае форс-мажорных обстоятельств у вас будет доказательство, что заявление вы подали вовремя. Если вы хотите самостоятельно отслеживать рассмотрение документов, воспользуйтесь услугами Почты России. Просто отправьте пакет заказным письмом на адрес страховой компании. С помощью номера отправления вы сможете каждый день проверять, где находится ваше письмо. Адрес страховщика можно посмотреть либо на сайте, либо в договоре страхования. Он есть в разделе «Реквизиты сторон».

- Ожидайте зачисления средств. Как правило, деньги приходят довольно быстро, в течение 3-5 дней после получения страховой компанией документов.

Отказываясь от страховки после взятия кредита, помните, что этим вы можете изменить условия кредитования. Если в кредитном договоре прописано, что ставка при наличии страховки меньше базовой, то как только банку станет известно о расторжении договора страхования, он имеет право увеличить ставку по вашему кредиту. Несмотря на то, что кредитный договор уже подписан.

Также следует знать, что отказ от страховки в период охлаждения возможен только в том случае, если страховой случай не наступил. Представьте ситуацию: вы берете кредит и на следующий день попадаете под машину. Результат – инвалидность. Если вы подадите заявление на получение страховой выплаты, то отказаться от страховки будет уже нельзя. Даже если вы каким-то образом успеет оформить нужные документы и получить деньги до истечения 14 дней.

Могут ли отказать в возврате страховки по кредиту в Сбербанке?

Отказать в возврате страховки могут, если кредит был выплачен согласно графику, а значит и страховой полис действовал полное время и возвращать уже нечего.

Получить отказ можно в случае предоставления ложных сведений или если по договору уже было страховое возмещение.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Россельхозбанк Интернет-банк: порядок регистрации онлайн

- Заявление на досрочное погашение кредита: образец

- Куда вложить деньги, чтобы они работали?

- «Халва» Совкомбанк: телефон горячей линии

- Как зарегистрировать личный кабинет Промсвязьбанка?

- Как перевести деньги с Билайна на телефон Билайн: 4 способа

- Как войти в личный кабинет банка «Открытие»?

- Как пополнить баланс Теле2 с банковской карты Сбербанка

- Как перевести деньги на карту Сбербанка с карты другого банка

Можно ли вернуть страховку по кредиту в Сбербанке?

Согласно федеральному закону РФ и статье № 958 «О потребительском кредите», заемщик правомочен вернуть средства, потраченные на страхование. Это возможно в случае:

- если кредит Сбербанка погашен в полном объёме досрочно,

- или человек решил отказаться от страховых услуг в процессе действия кредитного договора Сбербанка.

Чем раньше начать процедуру возврата, тем больше будет сумма по страховке.

Вернуть средства можно только по страховке жизни и здоровья заемщика. Ипотека включает обязательный иной вид страхования — залогового имущества, в независимости от желания клиента. В данном случае деньги, потраченные на оплату полиса, возвращаются только при досрочном погашении ипотечного долга. Помните, что выплаченные денежные средства подлежат налогообложению в размере 13%.

Сроки возврата страховки по кредиту в Сбербанке

Сумма денег, подлежащая возврату при расторжении договора страхования, зависит от срока обращения клиента в Сбербанк. Если заемщик оформил претензию в период в период от 1 до 14 дней с момента выдачи займа, то возможно вернуть полную 100% стоимость полиса. При прошествии большего времени, возвращаются только 50% уплаченного страхового взноса. (Узнать больше о процедуре возврата страховки по кредиту в других банках можете здесь:)

Обязательно соглашаться на страховку или нет

Банки обязаны действовать в соответствии с нормами законодательства. В законе о защите прав потребителей говорится, что учреждение не имеет право навязывать приобретение услуг, запрещая получить одну, пока лицо не оплатит другую.

На практике не все клиенты знают о подобном праве. Если человек заключил договор, он может расторгнуть соглашение, понеся расходы. Аналогичная норма присутствует и в гражданском кодексе.

Вышеуказанные нормы не относятся к ипотеке. В законе, регламентирующем процедуру предоставления услуги, говорится, что заемщик обязан застраховать имущество, выступающее в качестве залога.

Страховка в Сбербанке

Страховка в Сбербанке

Преимущества и недостатки страхования кредита

Заключение договора страхования при оформлении кредита или отказ от него имеют свои достоинства и недостатки:

|

На что влияет |

Плюсы отказа от страховки |

Минусы отказа от страховки |

|

Полная стоимость кредита |

Будет включать только проценты |

Дополнительно кредит подорожает на величину страховой премии, это может увеличить полную стоимость до 10 и более процентов |

|

Вероятность одобрения сделки |

Повышает |

Снижает |

|

Процентная ставка |

Установление стандартной процентной ставки в зависимости от платежеспособности и других характеристик заемщика |

Будет установлена выше на несколько пунктов, по ипотечному кредитованию она увеличивается на 1%, по другим видам, ставка устанавливается индивидуально, с учетом возросших рисков для банка |

|

В случае полной потери трудоспособности |

СК возместит затраты и погасит остаток долга и процентов |

У заемщика возникнет проблема с погашением долга |

|

В случае смерти заемщика в результате несчастного случая или внезапно |

СК погашает кредит |

Выплачивать кредит придется наследникам, иначе они лишатся жилья |

Суть рассматриваемой проблемы

В нормативах законодательства Российской Федерации значиться обязанность заключения договора страхования только в случае ипотечного кредитования. И то, страховка относиться к защите фактически заложенного недвижимого имущества. Страхование жизни и здоровья – дело полностью добровольное. Однако, многие кредитные организации для увеличения прибыльности собственных доходов и снижения риска невозврата принятой гражданином суммы кредитования, открыли ряд дочерних компаний, которые занимаются именно выдачей таких страховых полисов. При этом неофициально информируют клиента, что при отказе от заключения дополнительного договора добровольного страхования, кредит одобрен не будет.

Государство всякими способами старалось бороться с такими инициативами кредитных организаций. Поэтому разрешило в период 14 дней с момента заключения договора страхования отказываться от него на основании заявления в страховую компанию. С учетом статистики возвратов можно делать удручающий вывод, что подавляющее большинство страховок – навязанные.

Ранее, для устранения таких нарушений приходилось обращаться за судебной защитой. В рамках состязательного судопроизводства требовалось доказать, что сумма страховых обязательств пропорциональна обязательствам перед кредитором. Если доказательная база оказалась достаточной, то решение выносилось в пользу бывшего заемщика. Однако, длительность таких споров может быть до шести-двенадцати месяцев, в зависимости от сложности каждого конкретного спорного случая.

Доказать позицию можно только сличив длительность обеих договоров, соразмерность уменьшения долгового обязательства и суммы страховых выплат.

Законодательная инициатива

С 01 сентября 2020 года вступили в силу изменения в два Федеральных закона:

- Статьи 7 и 11 Федерального закона «О потребительском кредите (займе)».

- Статью 9.1 Федерального закона «Об ипотеке (залоге недвижимости)».

Суть законотворческой инициативы

Вновь принятым Федеральным законом вводится понятие «договора страхования, заключенного в целях обеспечения исполнения обязательств заемщика по договору потребительского кредита (займа)». В частности, это соглашение, которое напрямую влияет на условие договора кредитования:

- Отличие по сроку исполнения.

- Отличие по процентной ставке.

- Полная стоимость кредита.

Основные условия, при которых работает новый нормативный акт

Ключевые требования, установленные нормативным актом:

- Должник по договору кредитования должен быть застрахован по программе добровольного страхования жизни и здоровья, выгодоприобретателем по которому выступает сам банк, перед которым открыты долговые обязательства.

- Должник должен подать заявление на возврат неизрасходованной части страховки.

- Никаких событий, рассматриваемых как страховой случай произойти не должно.

Условия оформления страхового полиса и отказа от него

Огромное количество заемщиков, которые оформили полис, ищут способы отказаться от страховки после получения кредитных денежных средств. В соответствии со ст.16 ФЗ «О защите прав потребителей» навязывание услуг запрещено. Склонение заемщика к получению полиса, вписание данного условия в кредитный договор является именно навязыванием.

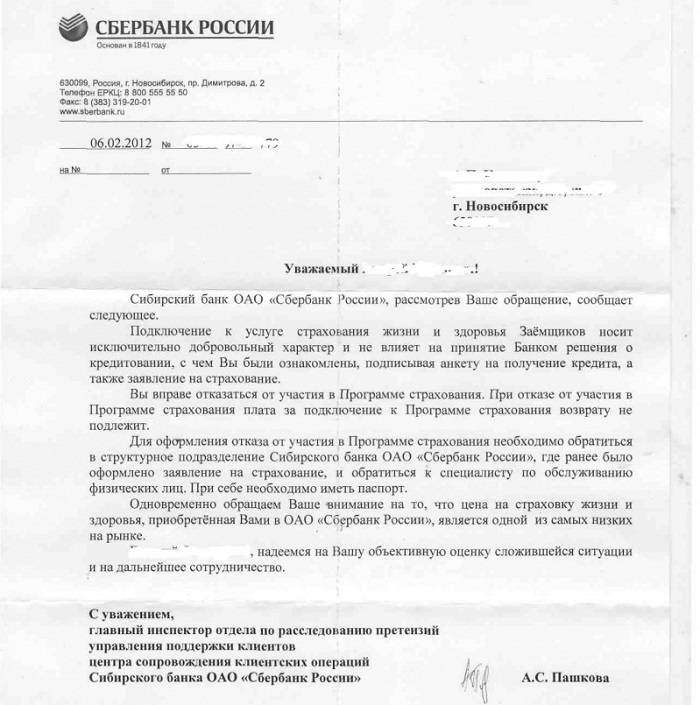

Стоит отметить, что Сбербанк в этом плане законодательство не нарушает, т.к. в договоре указывается, что страховой полис приобретается заемщиком добровольно. Оформив полис, Сбербанк предоставляет скидку процентной ставки на 1%.

При подаче заявки на кредит в Сбербанке заемщику могут предложить заключение договора защиты на случай риска:

- ухода из жизни и/или утраты трудоспособности;

- потери титула (имущественных прав на приобретаемый объект недвижимости);

- повреждения самого объекта недвижимости.

Важно! При отказе платить за личное и/или титульное страхование банк имеет право увеличить процентную ставку. Например, по ипотечным программам в Сбербанке без защиты жизни и здоровья ставка увеличивается на 1%

Если в условиях кредитования сказано, что без страховки ставка будет выше, то при отказе от полиса или при его непродлении процент по кредиту будет скорректирован в сторону увеличения.

Как правильно рассчитать остаток страховки?

Возврат страховки по ипотечному кредиту рассчитывается по формуле:

X=[(a-b) x n/N-c] x [(100-d)/100], где

Х – сумма возврата;

а – оплаченная страховщиком сумма по договору страхования;

b – понесенные страховой компанией расходы;

n – время с момента расторжения договора до даты его окончания (в месяцах);

N – срок, на который оформлен страховой полис (в месяцах);

d – процент подоходного налога (НДФЛ).

Пример расчета (цифры условные).

Сумма страхового взноса – 300 000 руб. (2% в год от суммы кредита).

Договор страхования составлен на 5 лет (60 мес.).

Заемщик досрочно выплатил ипотечный кредит через 11 месяцев (2 500 000 руб.).

Затраты на ведение дела страхователя страховщик оценивает в процентах. Как правило, это 35% от общей суммы страхового полиса. Сюда включаются затраты на оформление договора, налоги и т.д. В нашем случае эта величина составляет 105 000 руб. (300 000х0,35)

Подоходный налог для физических лиц (НДФЛ) – 13 %.

Подставив конкретные числа в формулу, получим, что страховая компания должна возвратить всего лишь 138 536 руб. 19 коп.

Положив 2 500 00 руб. на депозитный счет с капитализацией доходов, заемщик выиграл бы примерно 1 200 000 руб. Это означает, что ежемесячно с депозитного счета можно погашать ипотеку за счет процентов по вкладу. После выплат по ипотечному кредиту на депозитном счете должна остаться сумма, равная 1 200 00 руб.

Заключение. Вернуть деньги за страховку Сбербанк обязан, но не всегда это делает. Если страховая сумма менее 10 000 руб., затраченное время, нервы и суммы на судебное разбирательство не стоят возвращаемых денег. При значительной сумме следует бороться до конца, подключая ЦБ России, Роспотребнадзор, ФАС, суды.

Как страховка влияет на условия по кредиту?

Если заемщик отказывается заключать договор ДС, банк не вынесет отрицательного решения о предоставлении кредита. Сейчас кредиторы ценят каждого платежеспособного клиента и готовы рассматривать заявки на разных условиях. Одной из мер кредитной компании, для снижения риска сделки, является повышение процентной ставки.

По ипотечным кредитам данный тариф заявляется в «Условиях кредитования», по потребительскому кредитованию ставка устанавливается индивидуально, но будет выше, чем по программам со страховой защитой.

Дополнительно может быть заявлено требование предоставления поручителя, в противном случае уменьшается лимит кредитования.

Оформление кредита без страхового полиса

Есть 2 пути развития событий:

- Наотрез отказываетесь от дополнительных услуг, ссылаясь на ст. 935 п. 2 Гражданского кодекса Российской Федерации (часть вторую) N 14-ФЗ, а также на ст. 16 Закона РФ N 2300 «О защите прав потребителей». Смотрите, какая в итоге сумма кредита получается.

- В случае, когда есть опасения, что ссуду могут не одобрить, соглашаетесь с условиями кредитования. После чего в течение 14 дней после подписания документов пишете заявление на отказ от страховой услуги.

Сбербанк, как правило, предлагает оформить полис в дочерней компании «Сбербанк страхование». Однако если вас не устраивают определенные условия договора, можете самостоятельно выбрать страховщика. Нужно перед оформлением сообщить об этом менеджеру банка.

Сбербанк, как правило, предлагает оформить полис в дочерней компании «Сбербанк страхование». Однако если вас не устраивают определенные условия договора, можете самостоятельно выбрать страховщика. Нужно перед оформлением сообщить об этом менеджеру банка.

Страховой полис может досрочно прекратить действие в следующих случаях:

- когда наступило страховое событие (тогда страховая компания должна выплатить возмещение);

- если на момент оформления лицу меньше 18 лет, а на дату окончания женщинам исполняется 55 лет, мужчинам – 60 лет;

- если у физического лица частичная или полная недееспособность, наличие психических расстройств;

- если заемщик обратился за оказанием медицинской помощи по поводу СПИДа, либо является носителем ВИЧ-инфекции и связанными с ней заболеваниями;

- у кредитополучателя выявляется заболевание, указанное в перечне договора (рак, сахарный диабет, болезнь Крона, заболевание крови, почек, головного мозга, гепатит В или С, эпилепсия, цирроз печени и т.д.). По этой причине полис аннулируется, сумма платежа возвращается;

- лицо является инвалидом 1, 2 или 3 степени, есть подтверждающее заключение лечащего врача;

- гражданин перенес ранее инсульт, инфаркт миокарда либо состоит на учете в наркологическом, психоневрологическом или противотуберкулезном диспансере.

- при досрочном погашении долга заемщик может рассчитывать на возврат остатка по полису.

Возврат страховки по кредиту

Как вернуть страховку по кредиту в Сбербанке? Прежде всего, следует четко понимать значение и наименование ссуд, виды и формы страховок. Чтобы в дальнейшем не путаться в терминологии, присвоим им цифровые и буквенные индексы.

Основными видами страхования при получении займа являются:

- личное страхование (А);

- страхование имущества (В);

Личное страхование заемщика предусматривает возврат полной суммы кредита или его непогашенной части страховой компанией в результате:

- потери работоспособности (получение инвалидности I или II группы);

- болезни (туберкулеза, онкологического заболевания и др.);

- потери работы;

- смерти.

При страховании имущества страховщик возмещает банку непогашенный заем в случае порчи или безвозвратной потери залогового имущества:

- угон, для транспортных средств;

- гибель в результате транспортного происшествия, пожара, наводнения, урагана и т.д., для всех видов имущества, движимого и недвижимого.

При выдаче автокредита кредиторы могут потребовать один или два вида страховки из трех возможных:

- личную (А);

- страхование имущества (В);

- КАСКО (Е).

Формы страхования:

- добровольное (С);

- обязательное (D).

Добровольное страхование построено на принципе обоюдного согласия страхователя и страховщика заключить договор о страховании жизни, здоровья или имущества без принуждения со стороны третьих лиц или закона.

Обязательное страхование возникает в силу права. В случае с кредитами, страховой полис оформляется на залоговое движимое или недвижимое имущество.

Кредит в Сбербанке имеет следующие разновидности:

- потребительский (I);

- автокредит (II);

- ипотека (III).

Потребительская ссуда – выдача банком физическому лицу на возвратной основе денежных средств, для покупки товаров и имущества в личных целях (личного потребления). Это могут быть мебель, бытовая техника, квартира, автомобиль и т.д.

Автокредит – покупка физическим лицом транспортного средства (автомобиля, мотоцикла, катера и др.) на деньги финансовой организации, выделенные в виде ссуды. Основными признаками этого вида займа являются:

- покупка только оговоренного договором транспортного средства;

- внесение дебитором части собственных средств на приобретение движимого имущества;

- предоставление транспорта в залог.

Ипотека предполагает обеспечение ссуды залогом приобретаемой недвижимости, когда заложенное под заем имущество остается во владении и пользовании собственника до полного погашения кредита.

Поэтому взятые в банке средства, направленные на покупку квартиры, дачи, гаража и т.д., обеспеченные поручительством частных или юридических лиц, а также собственностью заемщика (другая квартира) не является ипотечными.

Кредит на потребительские нужды

Возврат страховки по потребительскому кредиту в Сбербанке производится:

- в период охлаждения (14 дней);

- при выплате кредита досрочно, если упущено оговоренное законодательством время.

По инструкции банка возвращение страховых сумм типа ICA и ICB в течение 14 дней с момента подачи заявление на страхование производится в полном объеме. При превышении срока банк отказывается от разговора на эту тему. Законность такого поведения рассмотрим чуть ниже.

Возврат страховки в случае досрочного погашения кредита возможен, но только если это произошло в первой половине срока кредитования. На данный момент нет ни одного судебного решения на возврат страховки после выплаты кредита при его досрочном погашении во второй половине срока.

Страховщики доказывают в суде, что полученные суммы потрачены в полном объеме в соответствии с законом, хотя на бытовом уровне непонятно, из каких средств они возмещали бы остаток ссуды при наступлении страхового случая во второй половине кредитования.

Автокредит

Можно ли вернуть страховку по автокредиту? Страховку IICA в полном объеме Сбербанк возвращает в период охлаждения. При пропуске срока в 14 дней (см. ниже). Выплаченный досрочно кредит позволяет вернуть оставшуюся часть страховки вида IIDB.

КАСКО (Е) можно аннулировать в любой момент. Законодательство позволяет это. Но здесь одна коллизия. Банк не выдает кредит без страхового полиса на автомобиль, а застраховать его по КАСКО (Е) можно только после его регистрации и получения государственных номеров.

Ипотека

Как вернуть страховку по ипотечному кредиту? Здесь все аналогично автокредиту. Полис типа IIICA — сразу после оформления ипотеки, а IIIDB — после досрочного ее погашения.

Рекомендации по возврату страхового полиса

Если оформление полиса было обременительным решением и вы хотите осуществить возврат, нужно разобраться в деталях. Разные ситуации возврата предполагают свои условия. Возврат начинается с оформления заявления об отказе, с которым заемщики, как правило, обращаются в банк. Рекомендуем вам избежать контакта с банком и идти напрямую в страховую компанию. Нюанс в том, что банки являются страховыми агентами и не всегда передают заявления страховым компаниям. Рассмотрим, какие способы есть при процедуре возврата.

Как вернуть страховку после закрытия кредита

Когда кредит погашен возврат страховки становится проблематичным занятием, но частичный возврат все-таки возможен. В этой ситуации заемщиком составляется заявление на возврат и направляется в банк. К заявлению прилагается справка о погашении кредита. Эта процедура не дает гарантий, но даже в случае официального отказа, заемщик может обжаловать решение банка в суде.

Как вернуть денежные средства по страховке после 14 дней

Срок в 14 дней является нормой многих кредитующих банков. Это тот порог, после которого возврат будет очень сложной процедурой, которая далеко не всегда оборачивается в пользу заемщика. Правило 14 дней действует не во всех банках, у некоторых есть свои исключения из правил. Например, Сбербанк и Home Credit некогда предоставляли для возврата 30 рабочих дней, теперь сроки возврата нужно уточнять напрямую у сотрудников банка. Браться за написание заявления нужно лишь после внимательного изучения условий кредитующего банка. Некоторые банки после истечения этого срока занимают принципиальную позицию, ведь заемщик добровольно подписал договор об оказании страховых услуг.

В таких случаях можно попробовать решить ситуацию через суд, но велика вероятность, что банк сможет отстоять свои интересы. Начинать судебные тяжбы стоит при полной уверенности в своей правоте.

Еще одним вариантом будет обращение к специалистам за оказанием юридической помощи. Вы можете найти хорошего юриста в своем городе или поработать с юристом-консультантом через онлайн-платформы. Специалист поможет вам составить грамотное обращение в суд, а также при рассмотрении ваших документов поможет с аргументами в отстаивании своей позиции в судебных инстанциях. Тратиться на юриста не стоит, если сумма возврата невелика. Иначе вы уйдете в минус, и помощь юриста станет пустым расходование денежных средств.

Как вернуть страховку при досрочном погашении займа

Досрочное погашение подразумевает частичный возврат страховки. Для возврата нужно внимательно изучить договор. Если его условия не исключают возврат при досрочном погашении, вы можете отнести заявление в банк. Заявление можно написать сразу после закрытия кредита. Вы можете погасить займ быстрее, если узнаете, как уменьшить свой кредит. Со своим заявлением вы можете прийти не только в банк, но и непосредственно к компании-страховщику. Второй вариант, как мы уже говорили выше, намного эффективнее. Вернуть деньги вы сможете лишь за определенный период. Например, вы брали кредит на два года, но погасили его на 5 месяцев раньше. Следовательно, пять месяцев — срок, за который вам будут возмещены денежные средства.

Кому доступна программа

Получить полис по кредиту в Сбербанке могут не все, а только действующие клиенты банка, которые оформили деньги в долг. При этом во время оформления договора заполняется анкета, в которой следует отметить все имеющиеся заболевания.

Компания сможет принять на страхование только по риску «Уход из жизни в результате несчастного случая» тех, у кого:

- ишемическая болезнь сердца;

- инвалидность 1, 2, 3 группы;

- онкологические заболевания;

- инсульт;

- цирроз печению.

Также данная категория клиентов сможет купить полис для получения необходимой консультации. Продукты с полным пакетом рисков для данной категории заемщиков не доступны.

Досрочное погашение и возврат страховки

Если кредит погашен досрочно, то на оставшийся срок страховка уже не требуется. Соответственно, её можно вернуть. Для этого нужно, как и в предыдущем случае, отправиться в отделение Сбербанка и написать заявление, но теперь в нём должно быть указано, что кредит погашен досрочно, вследствие чего необходимо вернуть страховку на оставшийся срок. К этому нужно приложить выписку от банка с указанием, что долга перед ним вы не имеете, и числом, когда расплатились. Затем передать заявление сотруднику.

Лишь вам решать, стоит ли страховаться, ведь, с одной стороны, это переплата, а с другой, при всём навязывании этой услуги, она оказываетобратный эффект, обесценивающий её в глазах заёмщиков. Не следует забывать, что так вы получаете прикрытие, если и в самом деле наступит страховой случай, а если окажетесь не застрахованы, то кому-то придётся платить ваши кредиты. Потому некоторые предпочитают всё же заплатить немного больше за уверенность, что в случае неприятностей страховая компания расплатится за них.

Обязательно ли страхование кредита в Сбербанке?

Сбербанком разработаны кредитные программы на срок от 3 месяцев до 30 лет. И кратко- и долгосрочные займы связаны с риском для банка. Первые — потому что предоставляются без справки о доходах, кредитор не может быть полностью уверен в платежеспособности клиента. Вторые — в связи с их продолжительностью, за 10-30 лет финансовое положение и здоровье заемщика могут ухудшиться.

Система страхования позволяет банку обеспечить возврат кредитных денег, а гражданам повысить лояльность финансового учреждения и гарантировать выполнение своих обязательств.

Несмотря на то, что страхование выгодно для банка, он не вправе по своему усмотрению включить эту услугу в кредитный договор. Согласно Гражданскому кодексу, страхование здоровья и жизни в России добровольное, а предмета залога по ипотечному займу — обязательное. Если кредит оформляется на приобретение автомобиля, предметом залога является машина и ее нужно застраховать.

Для получения ипотеки гражданам предлагается в дополнение к обязательной заказать страховку жизни и здоровья. Взамен банк обещает снизить процентную ставку на 1-2 пункта. Это касается и потребительских кредитов на несколько лет. На сколько уменьшить ставку каждому плательщику, финансовая организация решает индивидуально.

Наличие страхового полиса — один из показателей, на которые банк обращает внимание, если кредитополучатель не может доказать свою платежеспособность, имеет плохую кредитную историю и в других спорных ситуациях. Таким образом, обязательна ли страховка при получении кредита в Сбербанке, зависит от 2 факторов:

Таким образом, обязательна ли страховка при получении кредита в Сбербанке, зависит от 2 факторов:

- какой вид займа клиент банка планирует получить;

- каковы его шансы на одобрение займа без полиса.

Банк не имеет права обязывать физических лиц подписывать договор страхования здоровья и жизни, но в то же время может отказать в обслуживании, не разъясняя причин. Чтобы повысить свои шансы на одобрение займа и не портить кредитную историю, многие соглашаются купить полис.

Страхование займа в Сбербанке не значит, что страховщиком должна выступать СК «Сбербанк Страхование». Заемщик вправе обратиться в другую страховую компанию. Можно выбрать одну из 30 организаций, аккредитованных Сбербанком, или иного страховщика, соответствующего требованиям банка.

Среди условий — отсутствие долгов перед бюджетом, случаев невыплаты причитающихся Сбербанку сумм при возникновении страхового случая, судимости по экономическим делам у руководящих лиц. Организации, филиалы которых находятся в процессе ликвидации, тоже не подойдут. Банк проверяет раскрытие финансовых показателей и их состояние у аккредитованных им организаций на общих основаниях.

Зачем обращаться в стороннюю компанию, если можно подписать страховое соглашение вместе с кредитным:

- В Сбербанке страховая сумма не выплачивается наличными, а суммируется с кредитом. За пользование ею, как и займом, начисляется процент. При покупке полиса отдельно его стоимость не увеличивается за счет процентов.

- В страховой фирме взносы уплачиваются ежемесячно. При невыполнении застрахованным данного обязательства договор расторгается. Т. е. чтобы прекратить действие полиса и вернуть деньги за оставшийся период, можно перестать платить взносы. По некоторым видам договоров Сбербанка вернуть деньги по истечении 14-дневного срока после их подписания нельзя.

Кроме того, следует сравнить цены разных компаний, перечни страховых рисков и нестраховых случаев.

Если кредитополучатель входит в список лиц, которых Сбербанк не страхует (например, имеет инвалидность, перенес онкологическое заболевание, уже застрахован по другой программе данного банка), он вправе воспользоваться услугами иной организации.

Таким образом, для получения в Сбербанке займа, обеспечиваемого залогом, залог требуется застраховать. Это может быть объект недвижимости, его часть или транспортное средство. Личное страхование является добровольным. Полис можно купить как в дочерней страховой организации Сбербанка, так и в иной фирме, осуществляющей страховую деятельность (если она одобрена кредитором).

Можно ли отказаться от страховки кредита в Сбербанке

Возможность отказа зависит от вида страхования. Существует два вида страхования при оформлении кредита в любом банке: добровольное и обязательное. Заемщик, оформляющий кредит, вправе отказаться от всех видов добровольного страхования. Оно включает следующие риски:

-

Здоровье и жизнь заемщика. Заемщик страхуется от риска получения инвалидности или смерти.

-

Потеря титула. Применяется при ипотечном кредитовании, когда жилье приобретается на вторичном рынке. Заемщик страхуется от риска утраты права собственности на приобретенное имущество.

-

Утрата источника дохода. Заемщик страхуется от риска быть остаться без работы при сокращении штатов, ликвидации предприятия, наступлении форс-мажорных обстоятельств.

Это касается получения потребительских кредитов, на покупку товаров, автокредитования, ипотеки, кредитов под залог недвижимого имущества и т. д.

Прежде чем отказываться от страхования, необходимо учесть, насколько велик риск наступления страхового случая. Несмотря на то, что отказ не приведет к принятию банком отрицательного решения о выдаче кредита, необходимо оценить собственные риски.