Особенности предоплаченных банковских карт

Содержание:

- Предоплаченная карта – что это такое

- Общие сведения

- Русский стандарт

- Отличительные признаки

- Проверка баланса по карте Русского Стандарта

- Снятие денег через банкомат

- Понятие и назначение предоплаченной карты

- На что обратить внимание при покупке карты

- Лучшие предоплаченные карты

- Как получить карту

- Что такое дебетовая карта?

- Понятие предоплаченных карт, их достоинства и недостатки

- Как выбрать дебетовую карту: на что стоит обратить внимание?

- Заключение

Предоплаченная карта – что это такое

По умолчанию существует два вида банковских карточек – кредитные карты и дебетовые карты. Но наряду с этими видами существует еще один – предоплаченные карты, которые иногда причисляются к дебетовым. Это не совсем правильно, так как предоплаченные карты должны рассматриваться как самостоятельный финансовый инструмент, использовать который необходимо по определенным правилам.

Такое наименование карточка получила по причине отличия процесса оформления. В отличие от остальных видов карт, здесь пользователь при оформлении должен внести сумму, которая впоследствии будет размещена на балансе карты.

Процесс оформления производится по следующему принципу:

- Клиент обращается в банк / иную организацию на предмет получения предоплаченной карты.

- Банк принимает обращения клиента.

- Клиент решает, сколько именно средств должно быть размещено на карте.

- Сумма средств вносится на баланс, и карта выдается клиенту по факту обращения.

На этом процедура оформления заканчивается. Предоплаченные карты по умолчанию являются не именными, поэтому пользоваться ими может любой человек. Они не требуют ввода пин-кода, и к ним не прикреплен карточный счет. Банки, обслуживающие предоплаченные карты, ведут один общий счет, для работы всех карт такого типа. По сути, внося средства на предоплаченную карту, клиент назначает разовый лимит по ней, так как большинство таких карт являются одноразовыми.

Предоплаченные банковские карты: приметы

В Положении «Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт» дано не только четкое определение предоплаченной карты, но и ограничения по ней. Кроме того, там ясно сказано, что кредитная, дебетовая и предоплаченная карта – это разные вещи. Тем не менее, как оказалось, сами банки под «соусом» предоплаченной карты подают подчас совершенно разные «блюда».

Ярким представителем предоплаченных карт (чтобы вы лучше поняли, уважаемые читатели, о чем мы говорим) являются подарочные карты, которые мы уже обсуждали.

Можно выделить некоторые характеристики предоплаченных карт (по-английски «prepaid cards»):

- Они выдаются клиенту мгновенно;

- Получить платежный инструмент может любой клиент, нужно лишь предъявить паспорт и оплатить комиссию (а иногда и этого не требуется), а затем пополнить карту;

- На них не написаны имя и фамилия клиента;

- По ним установлены ограничения на пополнение и вообще сумму остатка. Здесь многое зависит от банка – некоторые запрещают такие карты пополнять (какую сумму при получении положили, такой и будет пользоваться держатель). Почему существуют такие ограничения? Они регламентированы уже упомянутым Положением. Согласно ему, остаток на предоплаченной карте не может превышать 100000 руб. (либо эквивалент), а в месяц пополнять платежный инструмент можно на сумму не более 40000 руб.;

- Не предъявляя документов (т.е. анонимно) можно приобрести карту номиналом до 15000 руб., причем снимать деньги в дальнейшем нельзя (это прописано в международных правилах ПС). На руки деньги можно получить только в том случае, если карта оформлена на ваше имя с предоставлением документов. В этом случае положить на карту можно до 100000 руб.

Это основные «приметы» предоплаченной карты. Есть и другие – например, клиент договор не подписывает. А почему? Да потому что счет ему не открывается – расчеты по карте осуществляются «кредитной организацией-эмитентом от своего имени за счет денежных средств, предоставленных Держателем» (цитата из Положения).

Это интересно: Потерял карту Тройка можно ли восстановить

Общие сведения

Для расширения клиентской базы компания Payoneer заключает договора с известными международными биржами фриланса и фотостоками. В списке партнеров компании присутствуют такие гиганты, как Freelancer, UpWork, PeoplePerHour, Veer, iStockphoto, Dreamstime, Fiverr и другие площадки, являющиеся посредниками между заказчиками и удаленными поставщиками услуг (создания текстов, фотографий, иллюстраций и пр.). В результате кобрендинговой деятельности нередко выпускаются новые продукты Payoneer, условия использования которых могут быть более выгодными, чем стандартные. Для того, чтобы воспользоваться ими, внимательно изучайте информацию на биржах, где у вас имеется учетная запись.

Становясь клиентом компании вы получаете дебетовую карту Payoneer Prepaid MasterCard, предназначенную для любых в т.ч. онлайн платежей, а также получения наличных в банкоматах любого банка, обслуживающего карты типа MasterCard. Постараемся рассмотреть объективно преимущества ее использования.

Попробуем разобраться детально, объективно рассмотрим, все «плюсы» и «минусы» Mastercard Payoneer с точки зрения клиента из России и постараемся ответить на вопрос — нужен ли именно вам этот сервис или нет? Начнем с очевидного.

Русский стандарт

«Вкусную» предоплаченную карту (тип MasterCard Unembossed Instant Issue) можно получить в банке «Русский Стандарт». Банк предлагает моментальную выдачу этого неименного пластика.

Особенности

Банки предлагают широкий спектр различных карт предоплаты. Выбор этого или того выпускающего зависит от цели открыться карты. Широкий выбор карт предоплаты предлагает русский Стандарт банка. Давайте считать отдельными из них, которые наслаждаются широкой популярностью в клиентах. Бонусная подарочная карта «Премьер-министра» – карта предоплаты с вполне достаточными дополнительными возможностями.

Карта может быть заполнена любое количество раз, но сумма остатка на счете не может составить больше чем 600000 рублей. Премьер-министр может использоваться для вычислений в Интернете, возможно заплатить товары и услуги за пределами страны. Владелец карты имеет право на дополнительные скидки к 30% в торговой розничной сети.

Также особые условия доступны ему на покупку авиабилетов, бронирования гостиницы и выполнения страховых полисов. Карта предоплаты Путешествия карты American Express может служить альтернативой наличным деньгам во время поездки за границей. Карта может быть устроена в течение 5 минут в случае обращения к отделению банка.

Это может быть выпущено в рублях, долларах США и евро. Максимальный остаток на счете не может превысить 600000 рублей или в эквиваленте иностранной валюты по курсу банка даты преобразования. Владельцу карты предоставляют страховую защиту для путешествия. Заранее оплаченное Путешествие перезаряжает карту, предназначен для оплаты маленьких закупок за границей.

Если заказать карту на веб-сайте, то комиссия отсутствует. Иначе стоимость заявления – 100 рублей. Во ВТБ Банке Москва возможно устроить виртуальную Визу карта Virtuon. Это может использоваться только для вычислений в Интернете. Карта выпущена сроком на 6 месяцев, в то же время за месяц, невозможно превысить предел расходов 600 долларов.

Это может быть открыто как дополнительная карта для любого другого. У виртуальной карты Сбербанка нет физического перевозчика. Клиент получает только детали для внедрения вычислений в Интернете. Карта может быть связана с электронными кошельками. Также в Сбербанке возможно купить карту предоплаты с максимальным лимитом в размере 15000 рублей. Покупка не требует положения документов. Комиссия по регистрации отсутствует.

Отличительные признаки

В соответствующем положении “О проблеме банковских карт и о транзакциях, сделанных с использованием платежных карт” даны точные определения предоплаченной карты, ограничения на ее использование упорядочены.

Условие объясняет что кредит карт, дебет и предварительно оплаченный — различные продукты. Банки, это появляется, под маской предоплаченной карты, иногда может предлагать абсолютно другую “схему”.

Один из ярких представителей предоплаченных карт, выражение взято с английского языка “предоплаченных карт”, подарочные карты.

Мы предлагаем изучить их характеристики:

- мгновенное обслуживание клиенту;

- платежный инструмент может быть выпущен любому клиенту в случае представления паспорта и оплаты комиссии (хотя эти условия не всегда обязательны), и дальнейшее пополнение карты;

- фамилия, имя, отчество пользователя не зарегистрировано на них.

Без производства документов (анонимно) есть возможность купить карту с суммой к 15000 рублей, невозможно получить на деньгах на руки далее, согласно существующей международной PS правил. Возможно забрать деньги, только если карта расположена с условием Ваших документов на Вашем имени. На тех же условиях возможно поместить до 100000 рублей на карту.

Мы перечисляли основные “параметры” предоплаченной карты. Есть все еще нюанс: не подписания соглашения клиентом, поскольку учетная запись к нему не открыта. В Условии говорится, что вычисления для этой карты сделаны кредитным учреждением, работающим от его собственного имени, но за счет наличных инвестиций, обеспеченных Держателем.

У этого платежного инструмента есть особенности, по сравнению с кредитными и дебетовыми картами: предоплаченная карта не связана со счетом. Кредитные и дебетовые карты к доступу к счету и деньгам, которые на нем являются. Предоплаченная карта дает шанс расположить только денег, которые были ранее включены в список.

Это может быть устроено анонимно при условии, что максимальный предел пополнения не превышает 15000 рублей. На карте не может быть установлен кредитный лимит. Остаток на счете на предоплаченных картах не подпадает под защиту системы страхования депозитов. Использование предоплаченной карты может сопровождаться определенными неудобствами.

Например, в случае поездки за границей это может быть принято для оплаты не в каждом выходе. Также иногда есть трудности с оплатой размещения в гостинице или проката автомобилей. Возможно назвать дополнительные выгоды также. Комиссия по покупке отсутствует или основана в минимальном уровне. В случае избытка суммы сделки счета по сумме остатка на счете нет никакого риска появления несанкционированного долга.

Проверка баланса по карте Русского Стандарта

Чтобы узнать лимит на карте Русского стандарта, подаренной родными или близкими, следует пройти на специальный сайт от банка. Перед клиентом появится форма, в нее необходимо внести:

- Номер карты – 16 цифр;

- Срок окончания действия карты, указанный на ней под номером;

- Подтвердить свою личность при помощи ввода капчи из набора цифр;

- Нажать кнопку «Проверить баланс».

Важно: чтобы получить интересующий ответ нужно ввести точные данные

Положительный момент карт

Такая карта, безусловно, выгодна:

- Выдача пластика мгновенна;

- С лимитом до 15 000 рублей ее можно получить анонимно;

- Стоимость обслуживания карт дешевле, в сравнении с прочими банковскими продуктами;

- Нет привязки к банковскому счету, а значит все, что можно потерять в случае хакерской атаки – остаток по карте;

- При покупке товара не взимается комиссия, так как клиент использует личные средства;

- Никто не потребует ежемесячный минимальный взнос, так как это не кредитка;

- Использование в любом нужном месте оплаты, наравне с прочими банковскими продуктами;

- Возможность контролировать расходы своих детей, что нереально сделать при выдаче наличных средств.

Недостатки карты

- Использовать можно только внесенные деньги – никакой помощи банка;

- Комиссия за изготовление и обслуживание;

- Потеря средств во время кражи или утраты карты;

- Перевыпуск продукта невозможен;

- Карты бывают с ограниченным использованием, например, только в рамках обслуживания определенной торговой маркой.

Как использовать предоплаченную виртуальную карту, расскажет это видео:

Важно: внесенные средства на карту не подпадают под обязательное страхование подобно вкладам

Снятие денег через банкомат

Снятие денег с карты Payoneer производится так же, как и с любой другой: карта вставляется в приемник, вводится пин-код, выбирается нужная валюта и вводится размер суммы.

Ввиду того, что все операции платные, выгоднее сразу снимать суммы покрупнее. Для этого следует воспользоваться банкоматами тех банков, у которых максимальная сумма выдачи наличных больше, чем у остальных.

Если на карте недостаточно средств для запрошенной вами суммы, то деньги вы не получите, однако стоимость операции все равно будет списана. Это касается и ввода неверных данных, отмены операции и т.п. Другими словами, невнимательное или неаккуратное обращение с картой при использовании банкомата может вам довольно дорого обойтись.

Обратите внимание также, что снимать деньги гораздо выгоднее в долларах или евро, чем в рублях, чтобы не платить за конвертацию. Однако вам все равно придется потерять 1,8% комисии от снимаемой суммы

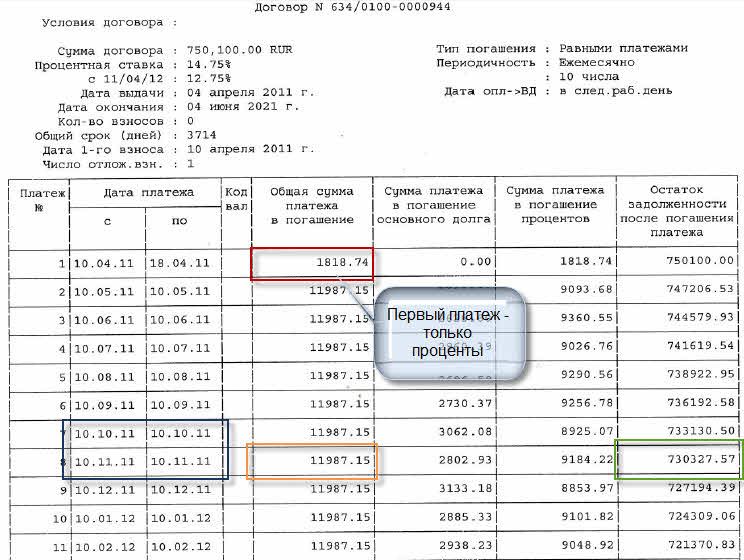

Если произвести простейший расчет, то можно увидеть, какая сумма дополнительна «набегает» при каждом снятии средств:

фиксированная стоимость снятия в размере 3,5$

+

1,8% от снимаемой суммы

Итого при снятии в банкомате российского банка 500-т долларов с вашей карты будет списано $512,5 — при условии, что вы не делали запрос баланса, и не допустили ни одной ошибки при проведении операции.

Кроме того, помимо фиксированной стоимости снятия, прописанной в системе Payoneer, в банкомате может быть установлена еще и собственная комиссия за вывод денег с «чужих» карт, которую тоже придется оплатить. Обязательно учитывайте это при выборе банка — владельца банкомата. Рекомендуется предварительно посетить официальные сайты территориально доступных банков и изучить условия снятия средств, наличие валюты в банкоматах, а также их местонахождение.

На сегодняшний день не взимают комиссии за снятие наличных в валюте и имеют следующие лимиты банки:

- Европа Кредит Банк (до 100 $/ € в сутки)

- Росбанк (от 100 до 400 $/ € за одну транзакцию)

- Русский стандарт (100, 200, 300 $/ € за одну транзакцию)

- Райффайзен (100, 200, 300 $/ € за одну транзакцию)

- Юникредит (50, 100, 150 $/ €)

- Citibank (от 100$)

Если вам по какой-то причине понадобилось снять не доллары, а рубли, выгоднее всего воспользоваться банкоматами «Альфабанка», где лимит ограничен суммой в 200 тысяч рублей. Для сравнения, банкоматы «Сбербанка» позволяют снять с карты другого банка не более 5 тысяч. При этом комиссия за вывод средств в рублевых банкоматах российских банков, как правило, не взымается.

Понятие и назначение предоплаченной карты

Предоплаченная карта – это носитель определенной суммы личных средств, которую предварительно внес клиент. Данная карта имеет определенное отличие от дебетовой карточки, которая является всего лишь идентификатором – ключом доступа к счету, открытого на имя определенного человека.

Предоплаченная же карта является носителем суммы, хранящейся на консолидированном счете и она при небольшом номинале анонимная.

От кредитного продукта она отличается тем, что хранящиеся на ней деньги прежде внесены владельцем карты, а не являются банковским долгом. Данные карты бывают:

- Одноэмитентными – использование эмитентом для собственных целей;

- Многоэмитентными – небрендированные или брендированные банком или платежной системой, их можно применять в местах поддержания бренда.

Что такое предоплаченная карта?

Что такое предоплаченная карта?

Сфера применения

Применение карт с предоплаченной стоимостью широко используются. Это:

- Социальные карты;

- Обычные платежные;

- Топливные;

- Телефонные;

- Транспортные;

- Подарочные.

Как снять наличные с карты Тинькофф, подробности в этой статье.

Виды данных карт

- Такие карты могут быть пополняемыми и без данной функции:

- На пополняемые карты можно вносить определенную сумму, но не более 40 000 рублей в месяц, в России предельный лимит карт с предоплатой согласно нормативам 600 000 рублей;

- Не пополняемые карты не требуют идентификации клиента, счет для них открывать не надо, применять можно не только в месте приобретения. Это могут быть подарочные карты, они имеют яркий дизайн, чем выделяются среди остальных карт в розничной сети и бьют все рекорды по использованию.

-

Предоплаченные карты бывают реальными – применяемые как подарочные или моментального применения и виртуальные. Виртуальные карты предназначены для расчета в интернете, иногда имеют физический носитель, могут быть выпущены и без него на имя определенного человека, с пополнением или без – по решению эмитента.

Без физического носителя после оформления все данные касательно доступа и использования приходят на электронную почту

- Одноэмитентные – закрытая система, такие карты можно применять только в том месте, где они приобретены. Законом не предусмотрены какие-либо требования к распространителю данных карт, также он не несет ответственности за их потерю или кражу.

- Карты с полузакрытой системой схожи с одноэмитентными, их разница заключается в применении – использовать карты можно на обозначенной территории, например, в пределах торгового центра, или у нескольких юридических лиц.

- Многоэмитентные – можно использовать по усмотрению владельца, они не имеют ничего общего с кредитными, на них имеется только внесенная сумма, но такие карты также, как и дебетовые являются ключом доступа к счету.

Что такое предоплаченная банковская карта, смотрите в этом видео:

На что обратить внимание при покупке карты

Итак, вы взвесили все плюсы и минусы и решили, что предоплаченная банковская карта – самый предпочтительный вариант

Здесь мы собрали основные рекомендации, на что обратить внимание при выборе:

Срок действия карты. Стоит помнить, что после окончания срока деньги на карте блокируются и становятся собственностью банка, поэтому нужно успеть потратить лимит полностью. Дата активации

Особенно важно, когда срок действия довольно мал, либо в случаях с подарочными картами. Существует несколько вариантов: либо карта активируется в момент приобретения, либо после определенных действий владельца, либо автоматически во время первой операции по ней. Первый случай самый невыгодный – ведь после приобретения карты до ее реального использования может пройти большой промежуток времени

Комиссии за ведение счета и снятие наличных. Они списываются из лимита карты, поэтому реальная сумма, которой может воспользоваться клиент, может оказаться значительно ниже той, которая была изначально внесена на карту. Тип лимита: возобновляемый или невозобновляемый. Во втором случае на карту можно класть дополнительные средства, в первом операции ограничены первоначально внесенной суммой. Наличие дополнительных сервисов, скидочных и бонусных программ. Крупные банки рассматривают предоплаченный пластик в качестве эффективного средства сбора информации о предпочтениях клиентов, уровне затрат и т.д., а значит, «снабжают» такие карты различными системами лояльности. Утвержденный законом объем анонимных операций. Так как предоплаченные карты – это неименной финансовый продукт, на них накладываются те же ограничения, что и на расчеты неавторизованных клиентов в электронных сервисах. Так, на ноябрь 2016 года эти лимиты составляют 40 тысяч рублей в сутки и 100 тысяч в месяц. Продлить или восстановить предоплаченную карту невозможно, и воспользоваться средствами можно только при наличии «пластика» и знании кодов. Утеря или прекращение срока действия карты ведет к тому, что остаток средств переходит в пользование банку-эмитенту

Первый случай самый невыгодный – ведь после приобретения карты до ее реального использования может пройти большой промежуток времени. Комиссии за ведение счета и снятие наличных. Они списываются из лимита карты, поэтому реальная сумма, которой может воспользоваться клиент, может оказаться значительно ниже той, которая была изначально внесена на карту. Тип лимита: возобновляемый или невозобновляемый. Во втором случае на карту можно класть дополнительные средства, в первом операции ограничены первоначально внесенной суммой. Наличие дополнительных сервисов, скидочных и бонусных программ. Крупные банки рассматривают предоплаченный пластик в качестве эффективного средства сбора информации о предпочтениях клиентов, уровне затрат и т.д., а значит, «снабжают» такие карты различными системами лояльности. Утвержденный законом объем анонимных операций. Так как предоплаченные карты – это неименной финансовый продукт, на них накладываются те же ограничения, что и на расчеты неавторизованных клиентов в электронных сервисах. Так, на ноябрь 2016 года эти лимиты составляют 40 тысяч рублей в сутки и 100 тысяч в месяц. Продлить или восстановить предоплаченную карту невозможно, и воспользоваться средствами можно только при наличии «пластика» и знании кодов. Утеря или прекращение срока действия карты ведет к тому, что остаток средств переходит в пользование банку-эмитенту.

Лучшие предоплаченные карты

Несмотря на сборы, ограничения и невозможность построения кредитной истории, многие потребители предпочитают предоплаченные дебетовые карты.

Ниже мы составили список предоплаченных дебетовых карт, чтобы вы могли сравнивать и сопоставлять функции, чтобы помочь вам принять решение.

Служба American Express

American Express Serve предлагает бесплатные снятия банкоматов, бесплатную оплату счетов онлайн, мобильный банкинг и защиту от мошенничества.

Кроме того, плата за отправку или получение денег не взимается.

READYdebit Предоплаченная виза

R EADYdebit Prepaid Visa предлагает бесплатный кредитный калькулятор для отслеживания вашего кредитного балла и бесплатную оплату счетов в Интернете, но помните о банкоматах.

Вы также можете получить тот же день доступ к вашей зарплате с прямым депозитом.

Chase Liquid

У карты Chase Liquid нет максимальной стоимости карты, поэтому вы можете добавить столько наличных денег, сколько хотите. Плата за пользование не взимается, но ежемесячная плата за обслуживание в размере 4,95 долларов США, которую вы можете избежать, если у вас есть банковский счет Chase.

Существует также первоначальная плата за загрузку в размере 25 долларов США.

Green Dot Card

Чтобы начать использовать карту Green Dot, вы можете подать заявку сразу без проверки кредитоспособности и минимальных платежей. Дополнительный бонус заключается в том, что вы можете добавлять средства либо в магазине, либо в Интернете.

Rush Prepaid Visa

У этой карты есть две альтернативы, чтобы держать плату в страхе.

Вы можете заплатить по вашему тарифу в размере 1,00 долл. США за каждую покупку, максимум 10,00 долл. США в месяц или неограниченный план с фиксированным взносом в размере 5,95 долл. США в месяц при зачислении и использовании прямого депозита и 7,95 долл. Ежемесячной платы без прямого вклада.

певчая птица

Bluebird — это карточка, выданная American Express и в партнерстве с Walmart, и сборы не взимаются с ежемесячных платежей и никаких затрат на активацию или бездействие. Вы можете перезагрузить карту через прямой депозит и денежную наличность в Walmart или других ритейлерах, которые могут взимать плату в размере 3,95 доллара США.

Однако платежи по счетам и финансирование карты с дебетовой картой приводят к сбору платежей.

Виртуальная предоплаченная карта Visa MOVO

Movo не предлагает ежемесячные сборы или затраты на активацию. Бесплатное снятие банкоматов в сетях Visa Plus Alliance. Вы можете оплачивать счета онлайн, но каждый платеж по счету имеет плату в размере 0,75 доллара США.

Банковские переводы могут занять два-три рабочих дня, прежде чем средства будут доступны.

Плата с дебетовой картой Fifth Third Access 360

Эта карта имеет бесплатные снятия банкоматов для всех банкоматов в сети, за плату в размере 2,75 доллара за другие банкоматы.

Вы можете перезагрузить карту через прямой депозит, банковский перевод, денежную наличность в филиале Fifth Third или в банкомате. Убедитесь, что карта доступна в вашем состоянии.

Как получить карту

Для того, чтобы заказать и получить в России карту Payoneer MasterCard на ваше имя, следует совершенно бесплатно зарегистрироваться и создать аккаунт в системе на сайте www.payoneer.com. Для этого необходимо заполнить электронную анкету и пройти процедуру идентификации, предоставив скан-копии соответствующих документов. Подробная пошаговая инструкция по регистрации доступна на нашем сайте.

Важно! Регистрируясь из России, пользователь при регистрации создает аккаунт Payoneer и указывает данные своего местного банковского счета. Потом отдельно, при необходимости, можно заказать карту Payoneer

У такого способа регистрации есть ряд преимуществ: во-первых, можно сразу получать деньги, не дожидаясь, пока придет карта. Во-вторых, сразу доступен ряд дополнительных возможностей Payoneer.

Готовая карта доставляется в Россию обычной почтой в течение двух-трех недель. Стандартная доставка государственным почтовым оператором, Почтой Росии — бесплатна, доставка курьерской службой осуществляется в соответствии с ее действующими тарифами.

Сбор за первый год обслуживания карты буден списан только при наличии на карте средств. Если за полгода деньги на карте ни разу не появились, обслуживание ее может быть прекращено, но и плата с вас за этот период не взымается.

Что такое дебетовая карта?

Дебетовая карта является, пожалуй, одним из самых удобных способов совершения покупок. В отличие от кредитных карт, по которым можно запросто превысить кредитный лимит или предоплаченных карт на которых должен быть зачислен депозит, дебетовые карты подключены к банковским счетам и очень удобно. Это означает, что когда вы платите дебетовой картой, деньги непосредственно списываются с вашего счета и производится резервирование только суммы вашей покупки.

В то время как сумма покупки зарезервирована, продавец у которого вы приобрели товар, отправляет сведения о транзакции в свой банк и затем списываются средства с вашего счета на счет продавца. Как правило, весь процесс занимает около одного-двух дней.

https://www.youtube.com/watch?v=ytcopyrightru

Хотя данный вид карты и является удобным, но важно быть курсе любых непогашенных транзакций и резервирований, чтобы не произошло перерасхода средств на вашем счёте. Когда подобное происходит, то вам в конечном итоге придётся оплатить большую комиссию за предоставленный вашим банком овердрафт (т.н. технический овердрафт)

технический овердрафт).

Вы можете использовать свою дебетовую карту везде, где разрешены кредитные карты (VISA, MasterCard, МИР, Белкартд и т.д). На вашей дебетовой карте также установлен пин-код, который используется во время транзакций или при снятии денег в банкомате. Пин-коды — это дополнительный уровень защиты от кражи средств.

Понятие предоплаченных карт, их достоинства и недостатки

Предоплаченная банковская карта (Prepaid card) представляет собой дебетовый пластик с оплаченным заранее лимитом. При этом лимит может быть возобновляемым (тогда это пополняемая предоплаченная карта) или нет. Денежные средства в сумме, равной размеру лимита, оплачиваются банковскому сотруднику, который выдает пластик с предоплатой.

В России предоплаченные банковские карты преимущественно предлагаются кредитно-финансовыми организациями путем продажи через свои отделения и филиалы. Они могут быть не только на пластиковом носителе, но и виртуальными, открываемыми для покупок в интернете.

Согласно российскому законодательству отечественные предоплаченные карточки имеют ряд особенностей и ограничений:

Не стоит путать предоплаченные карты с картами мгновенной выдачи, для которых открывается отдельный счет, предоставляется возможность неограниченного пополнения, а также может быть установлен кредитный лимит.

Основными параметрами предоплаченных пластиков являются: анонимность (в большинстве случаев), оговоренные правила активации, условия обналичивания средств и возврата неиспользованного остатка, срок действия и возможность перевыпуска при утрате или потере. Эти карточные продукты не эмитируются и оформляются, а продаются. Их можно подарить или передать в пользование, как подарочный сертификат.

Главные преимущества предоплаченных банковских карточек:

- скорость оформления,

- возможность осуществления анонимных расчетов,

- безопасность при совершении операций в интернете: поскольку пластик не привязан к банковскому счету, по нему не может образоваться задолженность,

- отсутствие необходимости открытия специального банковского счета,

- для карточек с лимитом до 15 000 рублей – отсутствие необходимости предъявления паспорта или другого документа, удостоверяющего личность.

Важно знать, что поскольку средства на предоплаченных картах не являются депозитом, они не являются застрахованными, т.к. не попадают под действие закона «О страховании вкладов физических лиц в банках РФ»

Поэтому при ликвидации банка нет никаких гарантий возврата средств с этого пластика.

К недостаткам этого карточного продукта можно отнести:

- обычно такие карточки являются самым простым платежным инструментом категории MasterCard Maestro или Visa Electron, поэтому иногда они не принимаются к оплате за рубежом,

- ограниченный (обычно небольшой) срок действия,

- невыгодные условия обналички,

- неиспользованный остаток становится собственностью банка-эмитента,

- восстановление потерянного, украденного или испорченного предоплаченного пластика производится крайне редко,

- кредитный лимит на такую карту не устанавливается.

Хотя обычно такие пластики являются безымянными и непополняемыми, сегодня можно встретить именные и пополняемые предоплаченные карты.

Обратите внимание, что поскольку срок действия предоплаченного пластика ограничен, важно использовать всю сумму средств до его истечения и полностью. По статистике, около 20% денег, размещенных на картах с предоплатой, возвращаются обратно банкам

Мы выяснили, что такое предоплаченная банковская карта, осталось изучить условия по лучшим отечественным карточным продуктам 2019 года.

Как выбрать дебетовую карту: на что стоит обратить внимание?

При оформлении любого банковского продукта необходимо знать и учитывать некоторые нюансы для того, чтобы он соответствовал всем требованиям ее держателя. Например:

- Выбрать наиболее удобный вид платежной системы для карты. Зачастую, в банках предлагают выбрать между Visa или Mastercard, сейчас к нам добавилась и платежная система МИР. При этом лучше ориентироваться на свои цели, к примеру, если в ближайшем будущем планируется поездка за границу в страны Европы, более удачным выбором будет Mastercard, в Америку или канаду – Visa. Если карта будет использоваться только в пределах России – особой разницы между тремя системами пользователь не заметит.

- Определиться с классом дебетовой карты. Основными из них бывают:

- моментальная предоплаченная карта – выдается сразу же, непосредственно во время обращения клиента в банковское учреждение. Такие карты практически всегда являются бесплатными и защищены только магнитной полосой (например, как популярная сегодня карта Кукуруза);

- стандартная или классическая – такой тип карты чаще всего можно получить в рамках каких-либо зарплатных проектов. Эти карты могут быть именными, в связи с чем имеют большую функциональность, например, имеют функцию бесконтактной оплаты, а также могут быть защищены чипом и магнитной полосой;

- виртуальная карта, например, Qiwi Visa Card, которая является наиболее удобной для проведения покупок в Интернете;

- карты Gold или Золотые карты чаще всего являются именными картами. Держатели таких карт имеют множество привилегий: страхование, большой лимит снятия денежных средств, личный консультант и так далее;

- карта Platinum оформляется чаще всего вип-клиентами для сбережения больших сумм денег. Конечно, получить такой пластик может каждый клиент банка, но следует учитывать, что ее обслуживание обойдется не дешево. Карты Платинум чаще всего вообще не имеют лимита, а ее держателем банк предоставляет бесплатное страхование карты и различные интересные скидки при оплате товаров и услуг, а также повышенный уровень защиты.

3. Выбрать валюту дебитовой карты, к примеру, доллары или евро, если планируется поездка за рубеж. В ином случае лучше открывать карту в национальной валюте – рублях.

4

Обратить внимание на предоставление кэшбэка и различных программ лояльности. Многие клиенты вовсе не интересуются такой информацией, но данные услуги довольно часто помогают экономить, накапливать деньги и выгодно осуществлять покупки

Заключение

Предоплата, как понятие, возникла еще в 1980 году в качестве предоплаты междугородних телефонных звонков. Выгоду такого способа поняли сразу в сфере финансовых услуг, что дало возможность заменить бумажные сертификаты и купоны.

Популярность карт начала развиваться активными темпами, и уже в 2009 году было выполнено 1,3 млрд. транзакций по предоплаченным картам, а в 2014 году эта цифра увеличилась в 10 раз.

Как оформить кредитную карту ВТБ24, читайте тут.

Приобретение этого продукта выгодно, так как не надо носить с собой наличные средства и приятно – нет ничего более приятного, чем получить красивую подарочную карту.