Образец заполнения пко кассового ордераа

Содержание:

- Содержание

- Что такое расходный кассовый ордер

- Оформление расходного кассового ордера

- Как заполнять расходный кассовый ордер

- Скачать расходный кассовый ордер бесплатно

- Для чего она нужна расходная накладная

- Образец заполнения ПКО при получении денег от контрагента

- Нюансы заполнения документа

- Приходно-кассовый ордер – что это такое и как заполнить?

- Журнал регистрации приходных и расходных кассовых документов

- Когда его составляют

- Правила составления

- Как ставится печать на приходном кассовом ордере

- Кто должен использовать форму КО-1?

- Разница форм расходной и товарной накладной

- Правила оформления ПКО

- Банковский ордер. Форма ОКУД 0401067

- Оформление приходного кассового ордера

- Упрощенный порядок ведения кассы для малого бизнеса

- Со штрафом и без вычета НДС

Содержание

Что такое расходный кассовый ордер

Расходный кассовый ордер (РКО) – это документ, который применяется для оформления выдачи наличных денежных средств из кассы предприятия.

Оформление расходного кассового ордера

РКО заполняется на компьютере либо выписывается от руки сотрудником бухгалтерии в одном экземпляре. Помарки и любые исправления не допускаются. Расходный кассовый ордер регистрируется в журнале регистрации расходных и приходных кассовых документов (форма № КО-3), подписывается главным бухгалтером либо уполномоченным лицом, а также руководителем организации (подпись руководителя не является обязательной в случае, если его резолюция, разрешающая выдачу денег из кассы, есть на приложениях к РКО). Заполненный бланк расходного кассового ордера проверяется кассиром на правильность составления. Приложения к РКО погашаются кассиром надписью «Оплачено» либо штампом с проставлением даты на них. Расходный кассовый ордер остается в кассе предприятия.

Как заполнять расходный кассовый ордер

Бланк расходного кассового ордера имеет унифицированную форму № КО-2. Приведем инструкцию по заполнению расходного кассового ордера:

- в поле «Организация» пишется наименование организации, выдавшей РКО;

- в графе «Структурное подразделение» указывается название структурного подразделения организации, выдавшего РКО (при его отсутствии ставится прочерк);

- в строке «Номер документа» указывается порядковый номер РКО в соответствии с журналом регистрации приходных и расходных кассовых документов (нумерация РКО должна быть непрерывной);

- в поле «Дата составления» проставляется дата выдачи денег из кассы организации арабскими цифрами в формате ДД.ММ.ГГГГ.;

- в графе «Дебет» указывается код структурного подразделения, в котором производится выдача денег (при его отсутствии ставится прочерк); номер корреспондирующего счета, субсчета, по дебету которого отражается выбытие наличных денежных средств из кассы; код аналитического учета по корреспондирующему счету (если применение таких кодов не предусмотрено в организации, ставится прочерк);

- в строке «Кредит» ставится номер бухгалтерского счета, по кредиту которого отражается выдача денежных средств из кассы (как правило, это счет 50 «Касса»);

- в графе «Сумма, руб. коп.» указывается выдаваемая из кассы денежная сумма цифрами;

- в поле «Код целевого назначения» заносится код назначения использования выбывших из кассы денежных средств (если применение таких кодов не предусмотрено в организации, ставится прочерк);

- в строке «Выдать» указывается ФИО лица в дательном падеже, кому будут выданы деньги из кассы организации;

- в графе «Основание» пишется содержание хозяйственной операции (например: аванс на командировочные расходы, для сдачи в банк, выдача материальной помощи и т.п.);

- в строке «Сумма», так же, как и в приходном кассовом ордере, указывается прописью с заглавной буквы сумма (в рублях) выдаваемых денежных средств из кассы предприятия, копейки пишутся цифрами. Следует отметить, если после указания суммы в рублях осталось свободное место в строке, оно прочеркивается;

- в поле «Приложение» пишутся реквизиты прилагаемых первичных документов, на основании которых выдаются деньги из кассы предприятия (доверенность на получение денег – если деньги выдаются работнику сторонней организации, квитанция, приказ, заявление и пр.).

Ниже идут подписи и расшифровки подписей руководителя организации и главного бухгалтера.

Затем следуют строки, которые заполняет лицо, получающее деньги из кассы:

- в строке «Получил» указывается прописью с заглавной буквы сумма (в рублях) получивших денежных средств из кассы предприятия, копейки пишутся цифрами. Следует отметить, если после указания суммы в рублях осталось свободное место в строке, оно прочеркивается;

- ниже лицо, получившее деньги из кассы, указывает дату получения денежных средств и ставит свою подпись.

Следующие строки заполняются кассиром после выдачи денег по РКО: в них он указывает наименование, номер, дату и место выдачи документа, удостоверяющего личность человека, которому выдаются денежные средства из кассы предприятия, ниже ставит свою подпись и расшифровку подписи (фамилия и инициалы).

Скачать расходный кассовый ордер бесплатно

Скачать бланк расходного кассового ордера (форма № КО-2) в формате xls

Скачать образец заполнения расходного кассового ордера в формате xls

Бланк и пример заполнения расходного кассового ордера проверены на актуальность 18.05.2013 г.

Для чего она нужна расходная накладная

При соблюдении принципов формулировки, использования, учета гарантируется отсутствие убытков (по документам). Как в процессе функционирования субъекта, так и после итоговых проверок и подведения итогов за определенный временной период. Она требуется для акта по передаче ценностей. И необязательно в виде их продажи приобретателям. Хотя и эта ситуация действительно допустима. Тогда есть прямое сходство с товарным документом.

Взаимоотношения между продавцами и покупателями (неважно это юрлица или ИП) реализуются с безусловным оформлением обсуждаемых РН. Занимается этим в описываемом случае сторона, получающая финансовую прибыль

После заполнения происходит подпись сначала поставщиком, а затем получателем. Именно представленная бумага будет в будущем служить основанием для формирования бухгалтерской отчетности. В том числе и акта списания отданной в распоряжение клиентуры продукции. Расходная накладная — это документ на расход и приход в описываемых обстоятельствах.

Но универсальный характер рассматриваемой здесь бумаги выражается в разрешении применять ее даже при отдаче ТМЦ в пределах одной организации, то есть на рабочие цели (между отделами, структурами и сотрудниками). Так фиксируется выдача со склада без оплаты.

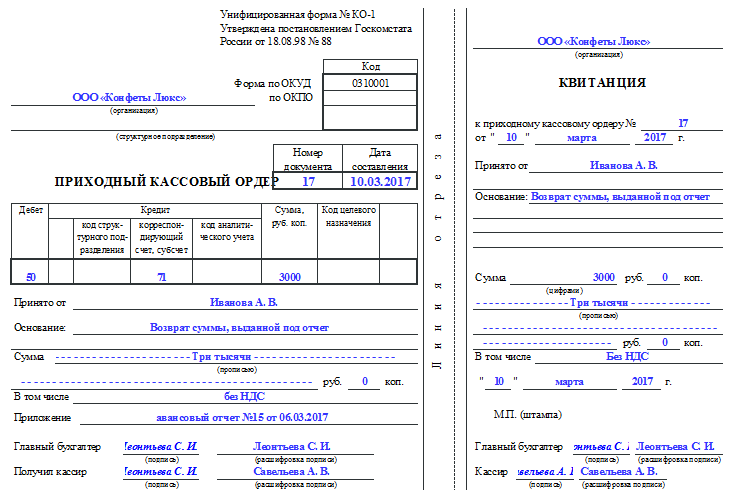

Образец заполнения ПКО при получении денег от контрагента

Между контрагентами также могут быть осуществлены наличные расчеты при наличии соответствующего договора. В этом случае также применяется приходный кассовый ордер.

ОБРАТИТЕ ВНИМАНИЕ! Не забывайте об ограничениях расчета наличными между юрлицами — в текущем году это 100 000 руб. в рамках одного договора

Если поступление денег связано с получением выручки, то одновременно с выдачей ПКО необходимо применение кассового аппарата и оформление кассового чека. Исключением являются лица, освобожденные от применения ККТ.

О том, какие изменения произошли в работе с денежной наличностью в связи с внесением изменений в закон о ККТ, читайте в материале «Как вести учет денег при использовании онлайн-кассы?».

Заполнение полей следующее:

- Проводки в ПКО — Дт 50 – Кт 62, 76.

- В поле «Принято от» будет указано наименование организации-контрагента.

- «Основание» — следует указать номер договора.

- «В том числе» — нужно проставить сумму НДС.

- Приложением будет являться договор.

Данные в квитанции к ПКО будут аналогичными.

Скачать образец заполнения ПКО

Квитанцию выдайте контрагенту. К ней прикрепите кассовый чек или БСО, распечатанные с использованием онлайн-ККМ.

ВАЖНО! Квитанция к приходному ордеру не может заменить БСО, выдаваемые клиентам физ-лицам

Нюансы заполнения документа

Важно! Законодательством установлен предел в расчетах наличными денежными средствами между фирмами по одному договору — 100 тысяч рублей. Кассиру необходимо отказаться в приеме в кассу сумы больше этой, в противном случае на него и предприятие могут быть наложены штрафные санкции за несоблюдение дисциплины по кассе.. Решением этой проблемы будет заключение нового догвора между фирмами, при превышении наличного денежного обращения более 100 рублей

Таким образом по новому договору будет установлен новый лимит

Решением этой проблемы будет заключение нового догвора между фирмами, при превышении наличного денежного обращения более 100 рублей. Таким образом по новому договору будет установлен новый лимит.

Если на предприятии выручка принимается с использованием кассового аппарата или БСО, то разрешается оформить один приходный ордер в конце дня на всю принятую сумму. Тогда в строку «Основание» заносится номер Z-отчета по аппарату или номера выписанных квитанций.

Приходно-кассовый ордер – что это такое и как заполнить?

Одним из важных документов первичной учетной документации среди кассовых операций является кассовый приходный ордер или, как его еще называют, форма КО-1. С его помощью реализуется прием поступающих в кассу предприятия средств. Главной задачей бухгалтера при этом становится правильное заполнение кассового приходного ордера.

Особенности приходного кассового ордера

В первую очередь, отметим, что документ может быть подписан как главным бухгалтером, также и уполномоченным лицом. Заполняться ордер может только штатным или главным бухгалтером. Если в организации отсутствует бухгалтер, то заполнять ордер потребуется руководителю. Документ выглядит следующим образом:

Рассмотрим основные особенности, которыми обладает данный документ:

- Приходный ордер состоит из двух элементов. Первая часть представляет собою непосредственно сам ордер, а вторая – отрывную квитанцию.

- Кассовая книга может не вестись индивидуальными предпринимателями. Для ООО же ведение этого документа обязательно.

- Приходный ордер может создаваться от руки либо в печатном формате, это не имеет принципиального значения.

- Для его заверения необходимо применять специальную печать или штамп, содержащий информацию о реквизитах предприятия.

- Для проверки подписей, указанных в документе, кассир должен иметь свободный доступ к образцам подписей всех лиц, подписавших документ.

- При заполнении приходного ордера не допускаются помарки или исправления. В случае допущения таковых весь документ целиком придется переписать.

- После того как ордер будет правильно и начисто заполнен, факт его регистрации вносят в регистрационный журнал приходных и расходных кассовых документов, соответствующий форме N КО-3.

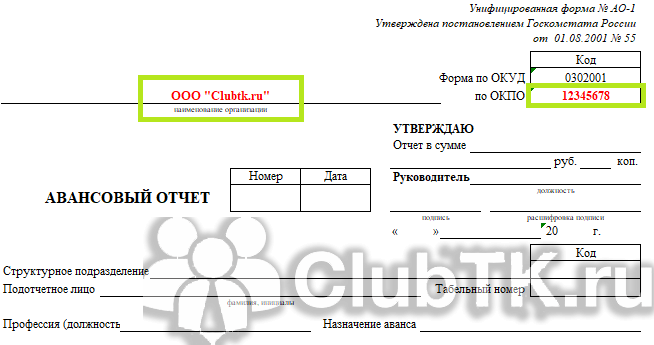

Последовательность заполнения приходного кассового ордера

Для того чтобы безошибочно заполнить приходный кассовый ордер, необходимо заполнять его последовательно, начиная с верхних строк и заканчивая нижними полями. Сначала заполняется сам кассовый ордер, после этого вносится вся необходимая информация в квитанцию. Для чего он нужен?

Рассмотрим более подробно последовательность заполнения ордера:

Заполнение начинается с вводной строки. Здесь необходимо указывать полное наименование организации, а еще название её структурного подразделения. В случае если структурного подразделения нет, в графе ничего указывать не нужно. Также необходимо написать код ОКПО.

Графа «Коды» заполняется в соответствии с данными Госкомстата. Графа «Номер документа» заполняется в соответствии со следующей далее цифрой в журнале регистраций

Обратите внимание, что все регистрируемые кассовые документы нумеруются по порядку от начала года.

Дата составления. Здесь важна последовательность: сначала пишем день, затем месяц и год

Все данные заполняются арабскими цифрами. Если необходимо вписать однозначную цифру, то она прописывается вместе с нулем, например, 01.03.2016. Указываемая дата должна соответствовать оприходованию денег.

Дебет. Здесь потребуется указать номер счета, на который поступают средства.

Кредит. Графы с информацией по кредитам заполняются только ООО в соответствии с их бухгалтерским учетом. ИП эти графы могут не заполнять, т.к. бухгалтерского учета они не ведут.

Код целевого назначения заполняют исключительно в том случае, если организация применяет такую систему кодирования.

Далее переходим к квитанции. Здесь вначале заполняется графа «Принято от». В неё вписывают либо ФИО того, кто вносил деньги, либо полное наименование организации, если деньги поступили от неё.

Основание. Графа основание заполняется указанием источника поступления средств с отражением содержания финансовой операции.

Сумма. Тут необходимо написать принятую сумму цифрами и прописью. Как правило, указываются и рубли, и копейки.

Строка «в том числе» заполняется информацией об НДС. Если НДС включен, то нужно указать сумму, если нет – прописать, что НДС отсутствует.

Итак, индивидуальный предприниматель может не вести документ, а вот ООО – обязаны это делать. При этом стоит помнить, что перед сдачей в кассу ордер проходит повторную проверку на предмет правильности заполнения всех граф.

С сайта: http://moyaidea.ru/prihodnyj-kassovyj-order.html

Журнал регистрации приходных и расходных кассовых документов

Перед тем как приходный кассовый ордер попадет в кассу, он должен быть зарегистрирован в журнале регистрации приходных и расходных кассовых документов (форма № КО‑3).

Журнал регистрации кассовых документов КО‑3 — предназначен для регистрации кассовых документов в ходе ведения кассовых операций и применяется для регистрации бухгалтерией приходных и расходных кассовых ордеров.

Форма № КО‑3 состоит из обложки и вкладного листа, по образцу которого происходит оформление, заполнение и печать всех страниц журнала.

Вкладной лист разделен на две части: одна предназначена для регистрации приходных кассовых документов (графа 1–4), другая — для расходных (графы 5–8).

Когда его составляют

Приходный кассовый ордер составляется в следующих случаях:

- Внесение денег в уставной капитал.

- Поступление наличной суммы для выдачи зарплаты.

- Перечисление средств с расчетного счета.

- Возврат заемной наличности.

- Возмещение ущерба.

- Возврат подотчетных денежных средств, которые не были использованы.

- Оприходование выручки из кассы. При продаже за наличные, когда выбивается чек покупателю, на всю сумму оформляется один ордер.

То есть документ составляется на поступление денег в кассу из любого источника. Организация-платежный агент заполняет отдельные ПКО на свою выручку и на суммы, полученные от клиентов.

Заполнение приходного ордера должно происходить строго в момент внесения средств. Недопустимы ситуации, когда документ выписан, а наличные вносят в кассу на следующий день или положены средства в кассу, а на следующий день выписан ордер.

Правила составления

Инструкция к оформлению приходного кассового ордера дана в Указаниях Банка России. Итак, сам бланк поделен на две части.

Левая остается в организации, подписывается бухгалтером, главным бухгалтером, при их отсутствии — руководителем или кассиром. Правая часть подписывается, на ней проставляется печать организации, и затем она передается внесшему средства гражданину.

Порядок заполнения:

- В шапке кассового ордера необходимо написать полное название организации и структурного подразделения (когда средства поступают из подразделения организации) и коды классификации ОКУД и ОКПО, присвоенные отделами статистики.

- Заполнить порядковый номер кассового документа, который должен соответствовать номеру, указанному в журнале регистрации. Нумерация единая на весь календарный год, начинается с 1 января. Дата ставится соответствующая дню заполнения.

- В столбце «Дебет» нужно занести номер корреспондентского счета, который зависит от источника поступлений средств. Организация, выписавшая ПКО, проставляет счет 50 — «Касса». В этой же графе указывается и номер субсчета.

- В столбце «Кредит» пишется код структурного подразделения (когда средства поступают в подразделение), код аналитического учета (если они утверждены в организации), номер корреспондирующего счета и субсчета, который отражает внесение в кассу наличности, например:

- 1 — поступление от продаж;

- 51 счет — расчетный;

- 62 счет — оплата сделки между поставщиком, покупателем и заказчиком;

- 71 счет — расчеты с сотрудниками, выдача подотчетных сумм и возврат неистраченных;

- 73 счет — расчеты с сотрудниками в других ситуациях: займы, возмещение ущерба, телефонных переговоров и т.д.

- В столбце «Сумма» информация заносится цифрами.

- Столбец «Код целевого назначения» заполняется, если в организации применяется система кодирования.

- В поле «Принято от» заносится фамилия лица, которое передало наличные, или название организации и фамилия сотрудника (при расчетах одной организации с другой). В последнем случае запись должна выглядеть так: «Принято от организации» через «ФИО сотрудника».

- В поле «Основание» записывают описание хозяйственной операции (может быть оплата за отгруженные товары).

- В поле «Сумма» рубли вносятся прописью с большой буквы, копейки — цифрами. Оставшееся свободным место следует заполнить прочерком. Но если в столбце «Сумма» копейки не были упомянуты, то и в поле их отображать не следует.

- Поле «В том числе» служит для обозначения ставки и суммы НДС, указывать которую нужно цифрами, или записать в ней «без НДС».

- В поле «Приложение» заносятся реквизиты документов, на основании которых зачисляются деньги.

- Поставить подписи ответственных лиц.

Квитанция к ПКО содержит аналогичные с ордером сведения.

В ней следует заполнить:

- название организации;

- номер составления ПКО, дату заполнения;

- от кого приняты наличные средства и на каком основании;

- сумму цифрами и прописью;

- ставку и сумму налога на добавочную стоимость или запись об освобождении от него;

- дату, печать организации, подписи ответственных лиц.

Скачать бланк в формате Word можно по этой ссылке.

Бланк в формате Excel можно скачать тут.

Образец заполнения:

Составление и правильное заполнение кассовых документов способствует контролю передвижения денежных средств в организации. Это значительно облегчает ее деятельность и помогает избежать штрафов за неисполнение закона.

Как ставится печать на приходном кассовом ордере

При выдаче денежных средств из кассы (получении наличных средств) организация оформляет расходные и приходные кассовые ордера. Нужно ли проставлять на них штампы «Оплачено» или «Получено»? Если да, то как правильно проставить такой штамп на приходном кассовом ордере – только на квитанции к ордеру или с «заездом» на сам ордер?

Предприниматели, которые обязаны вести кассовые документы, регулярно проверяются органами ФНС на предмет полноты учета выручки. Она оформляется ПКО, поэтому рассмотрим несколько примеров заполнения приходного ордера, и штрафные санкции за их отсутствие.

Кто должен использовать форму КО-1?

Использовать форму КО-1 с целью оформления приходных операций на кассе в данный момент должны только организации. Это обязательство установлено указанием № 3210-У.

Индивидуальные предприниматели в общем случае избавлены от обязательства использовать унифицированную форму КО-1 при оформлении кассовых операций. Но при желании они могут это делать. Задействование соответствующей формы российскими ИП также распространено в силу делового обычая. Во многом он сформировался в связи с тем, что один из ранее действовавших источников права, которые регулируют операции по кассам, — положение Банка России № 373-П от 12.10.2011 — предписывал ИП использовать форму КО-1.

Можно отметить, что ИП обязательно должны дополнять ПКО (в случае их использования) кассовым чеком либо бланком строгой отчетности (п. 5.2 указаний № 3210-У).

Подробнее о нюансах работы с ПКО и иными документами, используемыми при ведении кассы, читайте в статье «Какой срок хранения кассовых документов?».

Разница форм расходной и товарной накладной

Оформление товарной документации происходит до отправки заказа покупателем, но оформляется на месте. Это позволяет зарезервировать ТМЦ до приезда такого приобретателя, так как ТН подтверждает факт поставки заказанной продукции. Здесь прописывается: название (вид) товара, его цена, количество и обобщенная стоимость, реквизиты обеих сторон, наименование должностей и подписи причастных лиц, печати предприятий. Оформление также происходит в двух экземплярах.

Общим признаком рассматриваемых документов выступает то, что они сопровождают передвижение имущества от одного пункта до другого. Они являются частью бухгалтерского учета, но при этом далеко не идентичны. РН отличается тем, что может эксплуатироваться для внутреннего перемещения ценностей (между работниками и структурными подразделениями). А упомянутая здесь «альтернатива» применима исключительно при реализации ТМЦ сторонним приобретателям.

Мы рассмотрели, что такое расходная накладная и для чего она нужна. Главный вывод заключается в том, что документ крайне удобен для использования в различных ситуациях, чем подтверждает свою универсальность. Разрешается применять для формирования документации стандартизированные формуляры или придумывать собственные. Но они должны соответствовать правилам делового документооборота и в целях защиты интересов обеих сторон обязательно содержать некоторые информационные разделы.

Количество показов: 7775

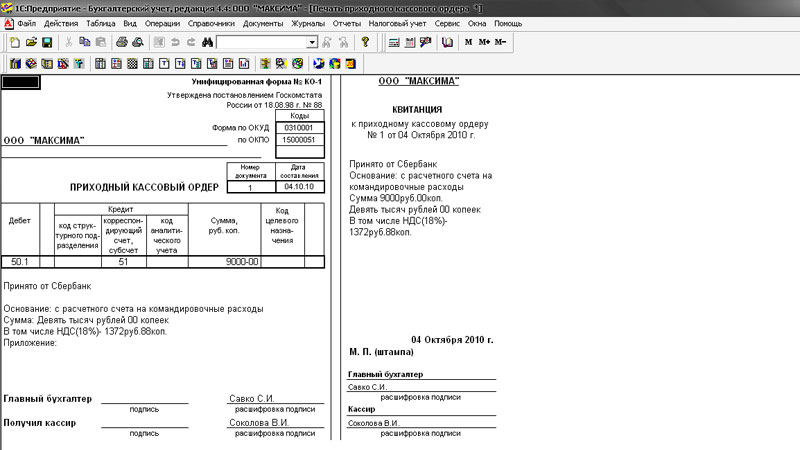

Правила оформления ПКО

Для начала давайте разберем классический вариант оформления ордера через компьютер. Законодательство вполне допускает использование для этого современные автоматизированные системы и бухгалтерские программы, такие как:

- 1С различных изданий.

- БЭСТ.

- ИНФО-Бухгалтер.

- Галактика.

- Парус.

Существуют и другие программы, которые позволяют быстро оформлять ПКО. Автоматизация позволяет не прописывать каждый раз номер ордера, не вносить постоянно плательщиков — все это будет делаться автоматически.

Электронный ордер заполняется за несколько секунд

Электронный ордер заполняется за несколько секунд

Ручной способ занимает больше времени. Выписывать его имеет право только бухгалтер организации, имеющий соответствующие полномочия. Бумажный документ состоит из самого ордера и отрывной части. На нем должна быть подпись главбуха компании или заменяющего его лица. Кассир при получении бланков проверяет наличие подписи и ее подлинность, а затем ставит на документ мокрую печать. Она должна располагаться и на ордере, и на отрывной части (большая часть на отрывной).

Затем кассир делает соответствующую запись о выдаче ПКО и получении наличности в прошнурованной и пронумерованной тетради регистрации финансовых операций. Получив деньги, он выдает отрывную часть клиенту, а себе оставляет основной документ.

Банковский ордер. Форма ОКУД 0401067

Банковский ордер является расчетным документом и может применяться при осуществлении кредитной организацией (филиалом) расчетных операций по банковскому счету, счету по вкладу (депозиту) клиента в валюте Российской Федерации и иностранной валюте, открытому в этой кредитной организации (филиале), в случаях, если плательщиком или получателем является сама кредитная организация (филиал).

Банковский ордер составляется кредитной организацией (филиалом) на бумажном носителе или в электронном виде. Банковский ордер оформляется по форме 0401067. Поля, предназначенные для проставления значений каждого из реквизитов в банковском ордере, обозначены номерами в приложении 2 к настоящему Указанию. Описание полей (реквизитов) банковского ордера приведено в приложении 3 к настоящему Указанию. Цифровые коды форм документов, используемых в настоящем Указании, соответствуют Общероссийскому классификатору управленческой документации.

Допускается включение в банковский ордер дополнительных полей, не предусмотренных Указанием ЦБ РФ от 11.12.2009 N 2360-У «О порядке составления и применения банковского ордера», перечень которых устанавливается кредитной

Банковский ордер подписывается лицами, наделенными правом первой или второй подписи для его подписания.

Кредитная организация устанавливает порядок подтверждения подлинности банковского ордера, составленного в электронном виде, обеспечивает контроль его целостности и подтверждение подлинности.

Банковский ордер, составленный на бумажном носителе, бумажная копия банковского ордера, составленного в электронном виде, не должны превышать формата A4. В случаях, когда корреспондирующие счета и суммы по счетам не могут быть размещены на одном листе формата A4, применяется многостраничная форма банковского ордера.

Порядок формирования многостраничной формы банковского ордера, подписания, нумерации страниц с указанием в банковском ордере общего количества страниц устанавливается кредитной организацией.

Банковский ордер может быть использован при осуществлении расчетных операций, по которым один счет клиента или кредитной организации (филиала) — плательщика (получателя) корреспондирует с несколькими счетами кредитной организации (филиала) или клиентов-получателей (плательщиков). В этом случае соответствующие наименования и номера счетов плательщиков (получателей) и суммы по ним указываются отдельными строками.

К выписке из лицевого счета клиента прилагается банковский ордер, отражающий операции, проведенные по указанному лицевому счету.

При отсутствии или недостаточности денежных средств на банковском счете клиента-плательщика составленный на бумажном носителе банковский ордер помещается в картотеку расчетных документов, не оплаченных в срок. Допускается частичная оплата банковского ордера платежным ордером формы 0401066 в порядке, предусмотренном для платежного поручения Положением Банка России N 2-П. Информация, указанная в свободных полях банковского ордера, переносится в поле «Назначение платежа» платежного ордера в порядке, установленном кредитной организацией.

Порядок помещения в картотеку и оплаты банковского ордера в электронном виде в случае отсутствия или недостаточности денежных средств на счете клиента устанавливается кредитной организацией с учетом требований законодательства Российской Федерации, в том числе нормативных актов Банка России.

Оформление приходного кассового ордера

Данный документ выписывается от руки либо заполняется на компьютере сотрудником бухгалтерии в одном экземпляре. Помарки и любые исправления не допускаются. ПКО и отрывная квитанция к приходному кассовому ордеру подписываются главным бухгалтером либо уполномоченным лицом, а также кассиром и заверяются печатью кассира следующим образом: основная часть печати размещается на отрывной квитанции, краешек заходит на сам ПКО. Затем приходный кассовый ордер регистрируется в журнале регистрации расходных и приходных кассовых документов (форма № КО-3). После поступления наличных денежных средств в кассу кассир отрывает по линии отреза квитанцию к ПКО и вручает ее лицу, который внес деньги, сам ПКО остается в кассе.

Упрощенный порядок ведения кассы для малого бизнеса

Упрощенный порядок кассовых операций установлен с 1 июня 2014. Согласно ему ИП и малые предприятия могут отказаться от оформления приходного и расходного ордера, а также не вести кассовую книгу. В их обязанности вменяется лишь оформление расчетно-платежных и платежных ведомостей при выплатах зарплаты физлицам или иных вознаграждений в наличной форме.

Кроме того, ИП и малые организации с численностью сотрудников до 100 человек и выручкой до 800 млн рублей в год могут не соблюдать лимит остатка денег в кассе. Но если ИП и малым организациям удобно вести кассовые документы, они вправе это делать.

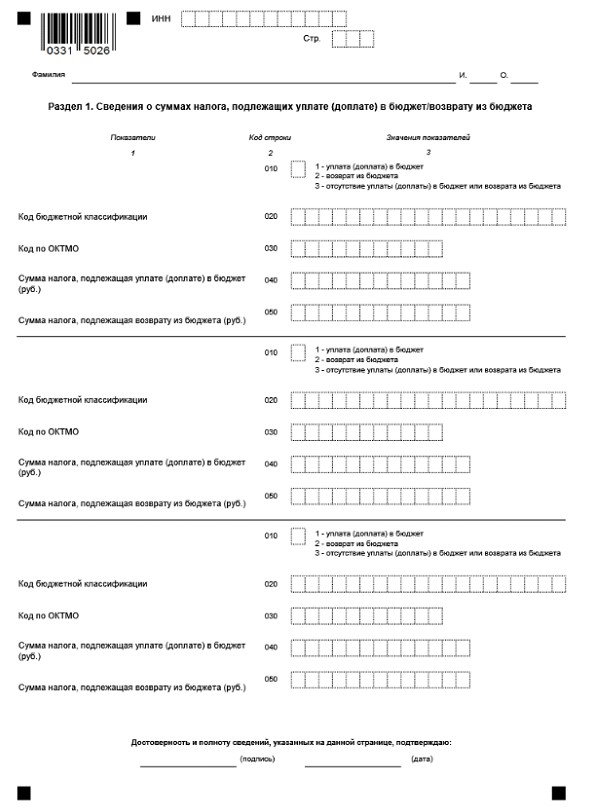

Со штрафом и без вычета НДС

Отсутствие первичных документов приравнивается к грубым нарушениям правил учета доходов и расходов и объектов налогообложения (п. 3 ст. 120 НК РФ). По этой норме Кодекса штраф составляет от 5 до 15 тыс. руб. Если при этом занижена налоговая база, то размер санкций равняется 10 процентам от суммы неуплаченного налога, но не менее 15 тыс. руб.

Последний вариант наказания связан с тем, что налоговый учет строится на основе данных первичных документов бухгалтерского учета (ст. 313 НК РФ). Оприходование поступивших материалов или товаров без составления приходного ордера может рассматриваться как занижение базы по налогу на прибыль.

Кроме того, отсутствие приходного ордера по форме N М-4 может стать причиной отказа в вычете входного НДС по приобретенным материалам или товарам (если их получает подразделение). По ним налог ставится к вычету, если от поставщика получен счет-фактура, а товарно-материальные ценности оплачены, приняты к учету и будут использованы в облагаемых НДС операциях (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

По каждой хозяйственной операции оформляются первичные учетные документы. При этом документы должны составляться по формам, содержащимся в альбомах унифицированных форм первичной учетной документации. Если в альбоме необходимой формы нет, первичный документ должен содержать обязательные реквизиты. После того как документы подготовлены, они принимаются к учету (ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ). Только после этого операция может быть отражена на счетах бухгалтерского учета. Следовательно, поступление материалов в организацию или товаров в торговое подразделение отражается на счетах лишь после того, как будет составлен приходный ордер по форме N М-4. С этого момента организация может воспользоваться вычетом входного НДС при соблюдении остальных условий для зачета.

Пример. ООО «Тюльпан-сервис» приобрело канцелярские товары (авторучки) у ООО «Магнат». Стоимость одной авторучки — 7,08 руб., в том числе НДС — 1,08 руб. Товары получены 01.12.2005 по накладной N 118. При оприходовании товаров на склад был составлен приходный ордер по форме N М-4.