Переводы с карт промсвязьбанка на карты других банков

Содержание:

- Через банкомат

- Как сделать перевод в СБП

- Если перевод совершать с кредитной карты Промсвязьбанка

- Перевод через Личный кабинет

- Мобильный банк Промсвязьбанка PSB-Mobile

- Вопросы и ошибки при перечислении

- Лимиты и ограничения

- СБП — аналог переводов Сбербанка

- Ограничения на переводы от Промсвязьбанка

- Использование мобильного приложения

- Как отправить деньги с карты Сбербанка на карту и счет в «Промсвязьбанке»

- Комиссии

- Возможные ошибки при проведении транзакции и способы их устранения

- Список банков-партнеров Промсвязьбанка

- Пополнение в кассе или банкомате

Через банкомат

Иногда проще найти банкомат, чем использовать интернет-банкинг. В этом случае процедуру удастся пройти за несколько минут, и с задачей справится любой человек

Важно найти банкомат Промсвязьбанка, если не хочется уплачивать дополнительную комиссию

Инструкция:

- Необходимо вставить карту в специальный слот на банкомате.

- Теперь потребуется выбрать вариант «Денежные переводы», после чего активировать конкретный тип пластика.

- Далее, стоит ввести номер карточки адресата и сумму перевода.

- Останется только подтвердить свои действия.

Рекомендуется сохранять чек до того момента, пока получателю не придут деньги. С помощью квитанции можно будет подтвердить, что процедура была успешно проведена.

Как сделать перевод в СБП

Как подключится к СБП

Для перевода по системе быстрых платежей от клиента требуется только наличие счета или карты в банке-участнике системы. Никаких дополнительных знаний и устройств для этого не нужно. Если обслуживающий банк провел адаптацию своего программного обеспечения, то клиенту достаточно зайти в банковское приложение на Android или iOS (или в веб-версию интернет-банка), найти и активировать опцию подключения к СБП, и найти специальную вкладку, где можно осуществить платежи по номеру телефона.

Если ваш банк на данный момент не является участником системы быстрых платежей, то чтобы начать делать быстрые переводы в рамках СБП, вы можете либо дождаться подключения банка к системе, либо выполнить ряд простых действий:

- найти удобный вам банк, который является участником СБП (список всех банков-участников здесь);

- открыть в нём счет или карту;

- привязать свой действующий номер мобильного телефона к карте или счету (стандартная процедура, если вы хотите открыть карту или получить доступ в интернет-банк или мобильное приложение);

- установить мобильное приложение на свой телефон или воспользоваться веб-версией интернет-банка;

- в настройках приложения (интернет-банка) разрешить подключение к системе.

Совет: чтобы не тратить время на хождение по банкам, выберите банк с бесплатной доставкой и закажите карту с бесплатным годовым обслуживанием (к примеру, карту Блэк Тинькофф Банка).

Можно установить банк «по умолчанию» для получения быстрых переводов. Это также делается клиентом в банковском приложении. При этом на счета в других банках также можно будет получать переводы, просто выбранный банк будет приоритетным. Если банк «по умолчанию» не выбран, то при отправке перевода после ввода номера телефона отправителю будет представлен весь список банков, в которых у получателя есть счета.

Если по каким-то причинам клиент не желает получать переводы по системе быстрых платежей, то ему нужно просто обратиться в обслуживающий банк и написать заявление о несогласии на подключение к СБП или об отключении от сервиса. Это необходимо сделать в том случае, если банк по умолчанию подключил всех клиентов к сервису СБП. Если же банк даёт возможность подключиться самостоятельно, то вы можете просто этого не делать.

Как перевести деньги себе или другому лицу

Для перевода получателю или на свой счет в другом банке нужно:

- Войти в приложение банка и открыть вкладку для осуществления перевода по СБП.

- В специальное поле ввести телефонный номер получателя. Если деньги отправляются на свой счет, то указывается свой номер телефона.

- Из списка выбрать банк, в который нужно отправить получателю перевод.

- В поле «Сумма к переводу» указать нужную сумму. Выбрать счет для списания. Нажать кнопку «Перевести».

Интерфейсы банковских приложений отличаются, но технология отправки такого перевода у всех одинаковая.

Пример реального перевода по шагам

Посмотрим, насколько просто и понятно все происходит в реальности. Для этого воспользуемся услугой быстрых платежей от Росбанка, который одним из первых подключился к СБП. Для отправки перевода:

1. Заходим в мобильное приложение или в интернет-банк на компьютере. Переходим во вкладку «Оплата услуг и переводы», выбираем «Переводы».

2. Открывается список переводов по номеру телефона. Выбираем, кому отправить перевод. Если отправляем перевод внутри Росбанка, то нажимает «Клиенту Росбанка. Если нужно отправить деньги в другой банк, то – «В другой банк».

3. Выбираем способ отправки «По номеру телефона».

4. В открывшемся окне выбираем, с какой карты будем переводить. Со счета отправить перевод по СБП через Росбанк не получится. Требуется выбрать именно карту.

5. Вводим номер телефона получателя. Можно нажать кнопку справа и выбрать его из телефонной книги, что очень удобно.

6. Выбираем банк получателя. Если банк известен, то это упрощает задачу, иначе придется перебирать все банки из списка. Указываем сумму перевода. Нажимаем «Продолжить».

7. Проверяем номер телефона, наименование получателя, банк. Если все верно, то нажимаем кнопку «Подтвердить».

Если у клиента есть счет в этом банке, то перевод будет отправлен. Если счета в выбранном банке нет, то на экране появляется сообщение об ошибке. В случае если перевод не поступил получателю, нужно обязательно обратиться в банк по телефону горячей линии. В нашем примере деньги поступили получателю через 7 секунд после отправки.

Если перевод совершать с кредитной карты Промсвязьбанка

Используя сервис ПСБ, можно переводить деньги с кредитки на другие карточки, фактически обналичивая ее. Операция проводится стандартно, но если вы решите ее выполнить, обязательно учтите повышенные комиссионные.

Переводить можно хоть кредитные средства, хоть собственные, если кредитка находится в плюсе, комиссия все равно будет идентичной:

- при переводе с кредитки на карту, тоже выпущенную Промсвязьбанком, берется плата в 3,5%, но минимально 299 рублей;

- если карта получателя обслуживается другим банком, комиссия будет меньше — 3,5%, минимально 30 рублей.

Если вы планируете сделать перевод с кредитной карты стороннего банка, уточняйте размер комиссионных там. Обычно плата приравнена к операциям обналичивания. Если карта получателя обслуживается другим банком, комиссия будет 3,5%, но не менее 30 рублей

Если карта получателя обслуживается другим банком, комиссия будет 3,5%, но не менее 30 рублей

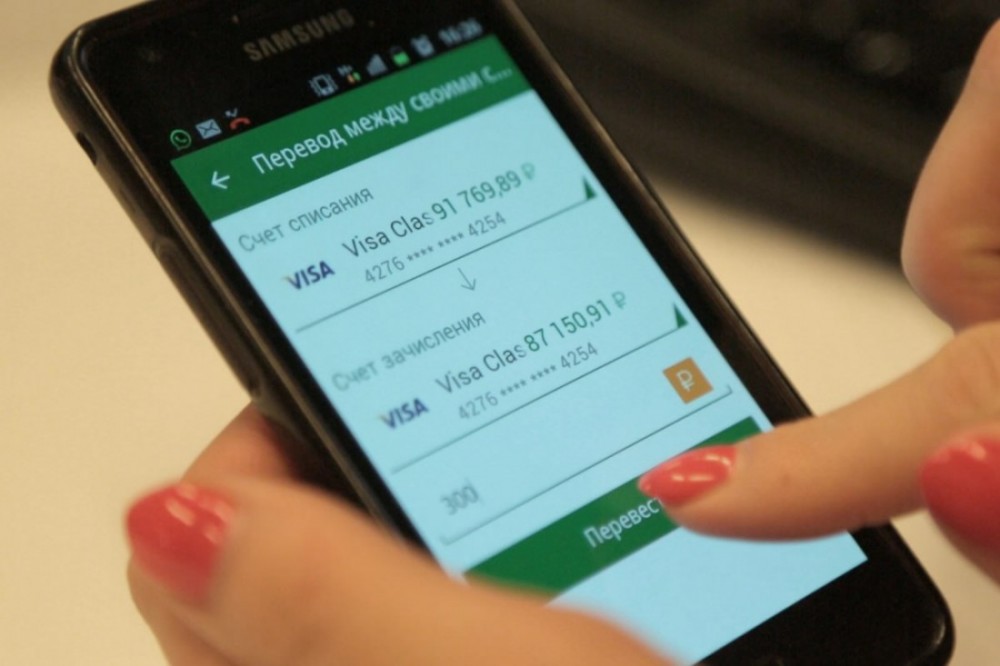

Перевод через Личный кабинет

Часто используемый метод, который получил признание от множества клиентов. Чем же объяснить огромную популярность метода? Простотой, быстротой, удобством и доступностью. Эти критерии и сделали перевод при помощи опций в Личном кабинете самым популярным.

- В браузере отройте официальную страницу банка.

- Авторизуйтесь на странице и войдите в Личный кабинет.

- Найдите раздел «Счета».

- Нажмите на ссылку «Перевод между картами».

- Введите в открывшемся окне такие данные: ФИО отправителя и получателя, свой номер телефона и карты, а также тот номер счета, на который необходимо выполнить перевод.

- Дождитесь SMS-сообщения на указанный номер телефона с кодом. Он необходим для того, чтобы подтвердить проведение операции.

Как только введете код, полученный в СМС-сообщении, будет произведена банковская операция. Спустя всего пару минут банковский счет получателя пополнится на указанную вами ранее сумму

Обратите внимание, что иногда возможны и задержки по техническим причинам. Но обычно денежные средства поступают на баланс получателя не позднее, чем через 3 дня

Однако, подобные сбои происходят крайне редко.

Для остальных случаев предусмотрена комиссия, составляющая 1,5% от суммы перевода и не менее 30 рублей. Эта комиссия актуальна для операций в любых банках.

- Внутри сети за 1 раз нельзя отправить сумму, превышающую 70 000 рублей.

- Максимальный лимит на месячный перевод составляет 600 000 рублей.

- С одной карты в сутки переводят денежные средства не более 4-х раз.

Касательно безопасности проводимых операций, можно уверенно сказать, что все они хорошо защищены. Для сохранности денежных средств и безопасности личных данных клиентов используется уникальная технология 3D Secure. Она гарантирует абсолютную безопасность.

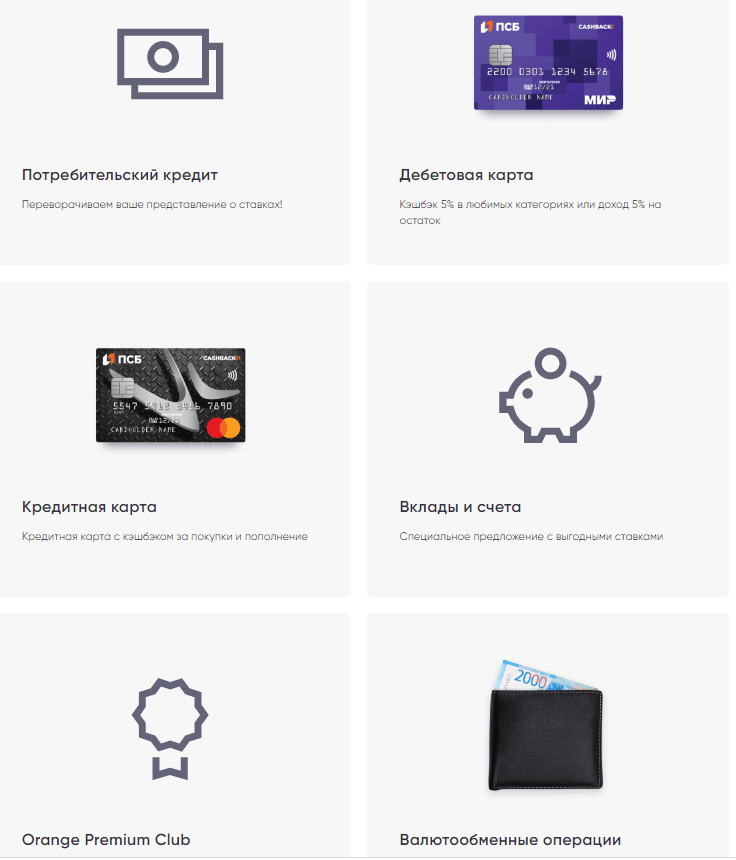

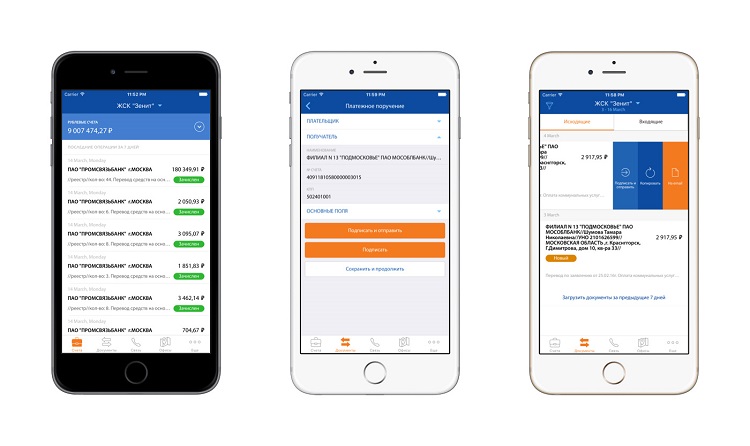

Мобильный банк Промсвязьбанка PSB-Mobile

А если у вас есть смартфон или планшет, то вы сможете получить или отправить деньги из любого места, хоть с пляжа, был бы надежный интернет под рукой. Скачиваете приложение с Google Play (для девайсов на Андроид) или AppStore (для Айфонов и Айпадов), если у вас его нет, и заходите с паролями и логинами от интернет-банка. Далее ищите раздел “Переводы и платежи” — все, что нам нужно, находится там. Выбираете нужную опцию.

Номер карты можно сфотографировать, чтобы не ошибиться во вводе — он будет распознать автоматически. Карты получателей можете сохранять, если регулярно отправляете кому-то деньги. Это удобно, потому что не надо вводить каждый раз номер карты — вам останется только выбрать получателя из списка.

После выбора с какой из ваших карт и на какую карту получателя вы хотите перебросить деньги, вводите сумму, проверяете комиссию и жмете подтверждение операции.

А если вы владелец айфона и хотите еще быстрее, то знайте, что с последним обновлением Промсвязьбанк добавил возможность голосовых переводов с помощью Siri. Дайте приложению доступ к списку контактов, а потом просто скажите Siri кому и сколько нужно перевести.

Вопросы и ошибки при перечислении

Самый распространенный вопрос – возможно ли переводить деньги с кредитки на дебетовую. Как уже было упомянутой выше, технических препятствий для такого рода операций не существует. Однако в большинстве случая подобные переводы невыгодны.

Что касается ошибок, то при перечислении люди чаще всего сталкиваются с невозможностью выполнить перевод по двум причинам. Первая – из-за неправильного написания реквизитов. Вторая – нехватки денег. Чтобы их избежать, необходимо проверять указываемые данные перед выполнением операций.

Перевести средства с ПСБ на карту этого же или другого банка легко и просто. Это возможно выполнить несколькими способами. При этом наиболее удобными являются те, которые предполагают использование специализированных интернет-сервисов.

https://youtube.com/watch?v=b77ZXNJlPeI

Лимиты и ограничения

Промсвязьбанк позволяет по карте провести не более 4 операций в течение суток и не больше 15 операций за 4 календарных дня. Сумма всех операций в течение 1 месяца, совершенных с использованием, не должна превышать 600 000 р. (комиссия ПСБ в лимит не входит). При этом учитываются как переводы на карту, так и с нее. При превышении количества операций или суммы переводов выполнить новую операцию не получится и придется ждать, пока лимит обновится.

Мобильное приложение ПСБ

Мобильное приложение ПСБ

Максимально можно за 1 перевод отправить 150 000 рублей без учета платы за услугу, взимаемой ПСБ.

Сторонние банки-эмитенты могут устанавливать иные лимиты. Иногда они могут зависеть от тарифного плана или подключенного пакета услуг. Уточнить информацию по этому вопросу можно по телефону контактного центра соответствующей кредитной организации.

Поддерживается интернет-сервисами и банкоматами Промсвязьбанка работа с картами Visa, МИР, MasterCard. Онлайн операции можно совершить только с подтверждением по СМС.

СБП — аналог переводов Сбербанка

С сервисом аналогичным СБП россияне познакомились давно, с тех пор, как Сбербанк запустил систему быстрых переводов по номеру мобильного. Она стала настолько популярна в стране, что расплатиться с кем-либо стало не просто, а супер просто. Зная номер мобильного можно перевести деньги родным, знакомым, вернуть долг, сброситься на подарок или групповые расходы. Либо расплатиться за такси, или в магазине, в котором нет банковского терминала для карт. «Нет наличных?», скажут вам, не страшно, можно перевести деньги через систему Сбербанк Онлайн.

За Сбербанком потянулись и другие банки. Постепенно они начали предлагать своим клиентам переводы по номеру мобильного — в рамках только своего банка. Но карта, например, Альфа-Банка или ВТБ, есть далеко не у каждого, а вот активная карта Сбера есть у каждого второго.

Именно такую идею использовал Банк России для упрощения денежных переводов — перевод по номеру мобильного, но только сразу в нескольких банках — тех, кто присоединился к СБП. Справедливости ради надо отметить, что Сбербанк уже пошел по такому пути, привлекая банки к своей системе. Сейчас можно перевести деньги по номеру мобильного клиенту Тинькофф Банка, Совкомбанка и СДМ-Банка, но только через мобильное приложение «Сбербанк Онлайн». Для остальных банков понадобится номер карты получателя.

Система быстрых переводов заработала с 28 января 2019 года, но массового применения не получила, о ней вообще мало кто знал и интересовался. В 2019 году Банк России не брал комиссии с банков за переводы между физическими лицами и почти все банки в свою очередь не стали устанавливать комиссии за переводы.

В 2020 году Банк России установил максимальный размер комиссии для граждан, осуществляющих переводы через СБП. Если перевод не превышает 100 тыс. рублей в месяц, то комиссии нет. Банки самостоятельно устанавливают комиссии для своих клиентов, но в рамках максимального размера.

Теперь, когда Сбербанк присоединился к СБП делать переводы с карту на карту других банков станет удобней и дешевле (либо вообще бесплатно). Карты Сбербанка есть у большинства граждан, они занимают огромную часть от всех осуществляемых переводов.

Ограничения на переводы от Промсвязьбанка

Есть несколько ограничений: вы можете перевести не более 150 тысяч за раз без учета комиссии и не более 600 тысяч в месяц с одной карты, причем в день не более 4 операций, а за 4 дня подряд не более 15. Так что не переусердствуйте.

Все платежи с вашей карты будут производиться по безопасной технологии 3D Secure, что означает по факту, что для подтверждения платежа вам придет сообщение с одноразовым паролем на телефон, привязанный к пластику. Этот пароль нужно ввести в окне, открывшемся после страницы с вводом данных получателя и отправителя — без него вы не сможете продолжить. Держите телефон под рукой — действие кода всего пару минут, затем придется отправлять его снова, а прежний будет уже недействителен.

Этот дополнительный способ идентификации отправителя позволяет сделать платеж безопаснее. Если ваша карта окажется в руках злоумышленников, они не смогут так просто перевести с нее средства. Эту технологию поддерживают карты платежных систем Visa, MasterCard и “Мир”, то есть практически все карты и обычно она подключена автоматически. Если ваша карта не имеет механизма 3D Secure — обратитесь в ваш банк для его подключения, потому что без него перевести деньги невозможно.

Внимание: все переводы осуществляются в рублях и только на карты, выпущенные российскими банками. Ограничения действуют на любой способ перевода

Ограничения действуют на любой способ перевода.

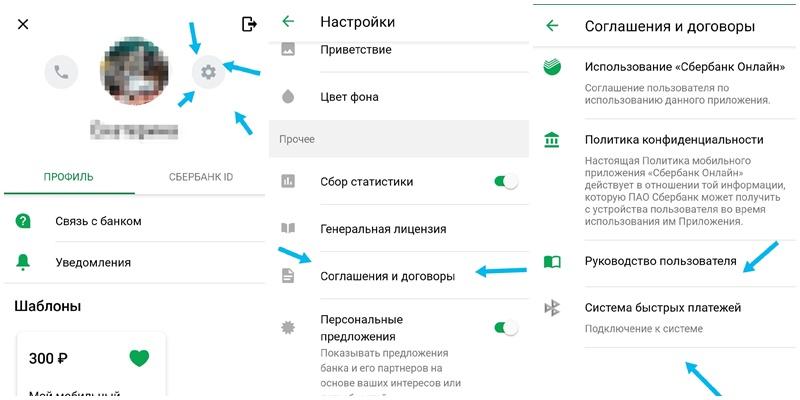

Использование мобильного приложения

Для пользователей был разработан мобильный банкинг, в котором можно выполнить все те же операции, что и с банковской картой в банкомате, но для этого понадобится лишь смартфон с подключением к интернету.

Программа носит название PSB-Mobile и скачать ее могут все владельцы смартфонов, после чего просто авторизоваться в системе посредством логина и пароля, который используется и в интернет-банкинге. Алгоритм действий, как перевести деньги с карты Промсвязьбанка на карту Сбербанка, предельно простой.

Итак, чтобы использовать онлайн-оплату, авторизуйтесь в системе. При первом запуске приложения на номер мобильного будет отправлено смс-сообщение с кодом проверки, который понадобится ввести в поле под паролем. В дальнейшем подобных проверок больше не будет и можно смело использовать все преимущества метода.

По аналогичному принципу получится использовать любой терминал или банкомат сети. Что касается сроков зачисления суммы, то обычно они не превышают 3 рабочих дня.

Если же вы не сторонник использования подобных вариантов, всегда можно обратиться в кассу банка или использовать для этой цели банкомат

Обратите внимание, что в любом случае для этой цели необходимо знать реквизиты получателя

Помимо номера карты необходимо указать срок ее действия. В некоторых случаях при выполнении операции потребуется указать полное ФИО или иногда могут запросить реквизиты получателя.

Как отправить деньги с карты Сбербанка на карту и счет в «Промсвязьбанке»

С карты Сбербанка на карточку ПСБ отправление осуществляется посредством функции «Перевод на карту в другом банке» в системе Сбербанк Онлайн. В указанном разделе нужно заполнить поля с информацией о получателе, далее кликнуть «Продолжить». Если деньги необходимо отправить на счет, нужно зайти в «Перевод частному лицу в другой банк по реквизитам», далее заполнить поля с необходимыми данными.

В мобильном приложении перечисление производится по схожему алгоритму. Выбирается раздел «Платежи», далее «На счет в другой банк», заполняются пустые поля и нажимается кнопка «Отправить».

Чтобы отправить средства через банкомат, необходимо:

- вставить карточку в аппарат;

- ввести пин-код;

- нажать «Платежи и переводы»;

- заполнить данные получателя;

- обязательно взять чек.

Также можно воспользоваться мобильным банком. Для этого существует смс-команда ПЕРЕВОД. На номер 900 необходимо отправить сообщение со следующим текстом:

ПЕРЕВОД ХХХ…ХХ 2000,

где ХХХ…ХХ – номер карты получателя, 2000 – сумма перевода.

*Перевод денег с карты на карту внутри банка. За перевод с карты на карту Тинькофф Банка комиссия не взимается. Деньги моментально поступают на счет получателя.

Максимальная сумма перевода — 100 000 рублей. В сутки не больше 5 переводов с одной карты. Срок зачисления: от нескольких минут до 5 дней. Обычно на карты Тинькофф Банка и карты VISA других банков деньги поступают мгновенно, на карты MasterCard это не гарантируется. Так, на карты MasterCard и Maestro Сбербанка деньги обычно идут 2–3 дня.

Комиссии

Сумма взимаемой комиссии зависит от типа вашей карты и типа перечисляемых средств (собственные или кредитные) и составит:

- с дебетовых карт Промсвязьбанка на карты внутри банка — бесплатно, а в другие банки — 1,5% от суммы, минимум 30 рублей;

- с кредиток ПСБ, открытых с 1 июля 2014 года при переводе собственных средств внутри банка — 3,5%, но минимум 299 рублей, в другие банки — 3,5%, минимум 30 рублей;

- то же самое при переводе кредитных средств внутри банка — 3,5%,минимум 299 рублей, в другие банки — 3,5%, минимум 290 рублей;

- с кредиток Промсвязьбанка, выпущенных после 1 июля 2014 года перевод собственных средств на другую карту в Промсвязьбанке — без комиссии, а перевод в другой банк будет стоить 1,5%, минимум 30 рублей;

- то же самое при переводе кредитных средств внутри банка 3,5%, минимум 299 рублей, а в другие банки — 3,5%, минимум 290 рублей;

- при переводе с карт сторонних банков (Сбербанк, Альфабанк, Тинькофф, Газпромбанк, ВТБ и другие) на карту Промсвязьбанка — 0,5%, минимум 30 рублей;

- то же самое на карту другого банка — 1,5%, минимум 30 рублей;

- за перевод с премиальной кредитной карты Orange Premium Club — 3,5% от суммы, минимум 299 рублей.

Сумма комиссии при любом способе перевода будет видна до совершения операции, и, если она вас не устроит, вы всегда можете отказываться от продолжения без каких-либо последствий.

В виде альтернативы вы можете воспользоваться банкоматами или сайтами других банков. Вот несколько вариантов.

Перевод с карты Альфабанка на Промсвязьбанк через банкомат Альфы обойдется в 1,6%, минимум 50 рублей, а за перевод с карты Промсвязьбанка на карту Альфы комиссия взиматься не будет.

У банка Тинькофф нет банкоматов, но есть сайт. С Промсвязьбанка на Тинькофф вы сможете отправить деньги без комиссии, а за обратную операцию банк возьмет 1,5% от суммы перечисления, минимум 30 рублей. Причем если вы будете посылать деньги на карту Тинькофф, то они придут мгновенно.

Другие крупные банки, такие как Сбербанк, Газпромбанк, ВТБ, также имеют функцию перечисления с карты на карту. Каждый банк имеет свои ограничения по лимиту разовой операции, сумме переводов с одной карты в день или за несколько дней. Так что если хотите найти самые выгодные условия можете изучить сайт банка, с которым вы хотите провести операцию.

Возможные ошибки при проведении транзакции и способы их устранения

В редких случаях при переводе денег пользователи сталкиваются с некоторыми сложностями. Причина их возникновения – ошибки, допущенные при проведении транзакции. Чаще всего возникают такие ситуации:

- платеж не поступил на карточный счет получателя из-за некорректного заполнения номера карточки;

- со счета списалось больше средств чем планировалось;

- невозможно провести операцию, поскольку совершена ошибка в указании номера карточки получателя;

- деньги списаны, но длительное время не поступают получателю.

Рассмотрим, как поступить в перечисленных ситуациях и устранить возникшую проблему.

Ошибки при вводе номера объясняются невнимательностью. Перед проведением транзакции следует уточнить у получателя правильный номер карточки, а также внимательно вписывать номер собственного пластика. У карт определенного типа (ПРО100, Maestro, Electron) количество цифр в номере может отличаться от стандартной комбинации, поэтому отправить деньги не получиться. Для карт подобной категории перечисление возможно только по номеру счета.

Списывание большей суммы при переводе с карты на карту Промсвязьбанка связано с тем, что первоначально отправителем была неверно указана сумма или не учтена комиссия за проведение операции.

Если зачисление денег задерживается и превышает все сроки, то отправителю необходимо обратиться в свое банковское учреждение для выяснения причин задержки. Сохраненный чек будет подтверждением проведенной операции. Чаще всего поступление денег связано с банком получателя. Чтобы заранее не волноваться, нужно учитывать, что для разных видов переводов сроки могут отличаться.

Самый сложный вариант, когда клиент отправил деньги не на ту карту. Тогда необходимо обратиться в свой банк для написания заявления о возврате денежного отправления. В течение 30 дней деньги должны быть возвращены.

Список банков-партнеров Промсвязьбанка

Огромная конкуренция на финансовом банковском рынке заставляет львиную долю кредитных учреждений задумываться над улучшением уровня качества обслуживания своих клиентов. Дабы иметь возможность расширять круг потребителей услуг, Промсвязьбанк заключает партнерские договоры с иными российскими финансовыми компаниями.

Ниже рассмотрим, с какими именно банками работает рассматриваемое нами учреждение.

- Альфа-банк. Договор о создании партнерских отношений был заключен еще в 2011 году. Напомним, что эта компания имеет в своем распоряжении более трех тысяч банкоматов и устройств, для обеспечения самообслуживания;

- Бинбанк. Договор с этим банком был заключен годом позже, а именно в 2012 году. Предприятие имеет в своей собственности более 15000 банкоматов, которые расположены по всей стране;

- Один из лидеров банковской системы – Россельхозбанк. Учреждение готово предложить более пяти тысяч терминалов и банкоматов, а двухстороннее соглашение с этой компанией было заключено в 2013 году.

- С Банком Возрождение произошло объединение с ноября 2015 года, что дало возможность снимать средства без комиссии в 370 городах.

- В том же, 2015 году присоединилась не менее известная финансовая организация ПАО Автовазбанк, которая также предлагает потребителям несколько тысяч банкоматов.

Банкоматы банков-партнеров дают возможность держателям пластика Промсвязьбанка без уплаты комиссии получить определенную сумму наличными в любое время дня и ночи. Кстати, снятие – это далеко не единственное преимущество. При необходимости банкоматы банков-партнеров позволят бесплатно пополнить свой счет, получить актуальные данные о балансе, а также организовать проведение иных вариантов операций.

Условия по снятию наличных

Карты являются удобным и безопасным механизмом, обеспечивающим моментальные безналичные расчеты. Оплату покупок можно производить не только на кассах стационарных магазинов, но и на сайтах. Однако значительное количество граждан, особенно преклонного возраста продолжают доверять исключительно наличным деньгам.

Если нужно снять средства с карты Промсвязьбанка, стоит воспользоваться возможностью получения денег без уплаты сбора через банкоматы партнеров, в следующих лимитах:

В случае превышения ежедневного лимита комиссия за снятие будет равна 2% от превышенной суммы

Крупные банки, с которыми собственно и сотрудничает Промсвязьбанк, имеют возможность организовать установку банкоматов и терминалов во всех местах массового скопления людей. Никаких особых проблем со снятием денег возникнуть не должно.

Другое дело – операция, предусматривающая снятие денег за счет банковских, кредитных средств. Тут потребуется немного раскошелиться, так как предусмотрен дополнительный сбор, объем которого варьируется 4,9 процента от общей истребованной суммы, но не менее 299 рублей за каждую выполненную операцию.

Пополнение карты через банкомат

Внесение наличных возможно только у 2х банков-партнеров, а именно:

- Альфа-Банк — 1 транзакция не может быть более 90000 рублей, до 8 операций в день и не более чем 300 тыс. рублей в день, а месяц 720 тыс.;

- Возрождение — до 5 операций в день, на сумму не более 150 тысяч рублей в день.

Зачисление денежных средств происходит, как правило мгновенно, но не позже чем через 3 часа после внесения.

Скачать:

Особенности пополнения карты через банки-партнеры.pdf

Пополнение в кассе или банкомате

Если вы решите использовать для этой цели банкомат, то необходимо будет ввести лишь код карты, которая принадлежит вам. Согласитесь, что это гораздо проще. Но, выполняя операцию в банкомате, обязательно сохраните чек! Ведь он станет доказательством того, что вы действительно произвели перевод. Если поиск банкомата вызывает затруднения, воспользуйтесь специальной картой, представленной на сайте банка. На ней отмечены все устройства. Таким образом, вы сможете найти ближайший банкомат гораздо быстрее.

Как мы всей редакцией Bankiros.ru смотрели в книгу, и не понимали, почему лыжи не едут.

На днях Сбербанк крайне аккуратно объявил, что наконец-то подключился к Системе быстрых платежей (СБП). Причем ЦБ разработал систему мгновенных переводов по номеру мобильного телефона еще полтора года назад. Главная ее особенность в том, что переводы должны быть бесплатными. Ну, или почти бесплатными.

Большинство банков подключились к системе в прошлом году. Некоторое время переводы с карты на карту были бесплатными или с минимальной комиссией. Но в период пандемии любые взыскания вовсе отменили.

Сбербанк держал оборону дольше всех. Герман Греф регулярно критиковал СБП, ссылаться на то, что после присоединения к системе бесплатных переводов бизнес-модель банка будет сломана. Но несколько дней назад госбанк разрешил своим клиентам переводить деньги в другие кредитные организации через программу ЦБ.

Подводные камни

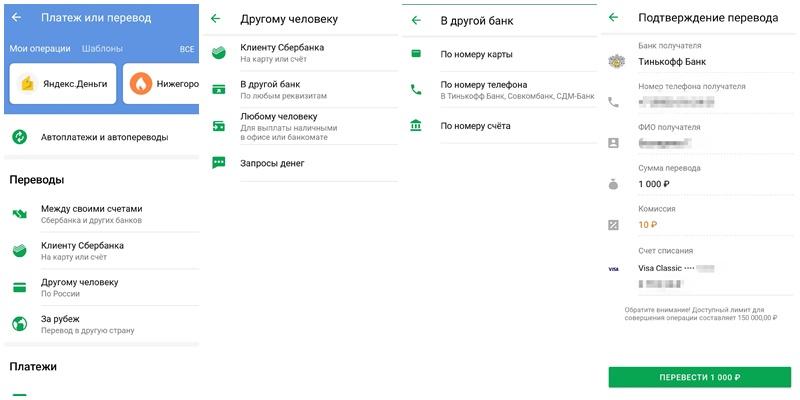

Бесплатные переводы в приложении Сбербанка действительно появились, но найти их не так-то просто. Наша первая попытка не увенчалась успехом: мы быстро нашли переводы в другой банк, правда, они оказались платными:

После этого мы обратились в пресс-службу Сбербанка за разъяснением. Там намекнули, что мы делаем что-то не то, но конкретики не последовало.

Как выяснилось, чтобы перевести деньги с карты Сбербанка на карту другого банка, сначала необходимо вручную подключиться к системе. Для этого следует открыть личный кабинет (ткнуть туда, где изображена ваша аватарка). Далее нажать на серое колесико на белом фоне, найти вкладку «Соглашения» и там поставить несколько галочек.

На что нужно обратить внимание:чтобы получать и принимать переводы по Системе быстрых платежей бесплатно, нужно дать два (!) разрешения!

К слову, большинство других банков подключали клиентов автоматически, а новую форму с бесплатными переводами давно вывели «на видное место».

Напомним, что по итогам прошлого года чистый комиссионный доход Сбербанка составил 469,5 млрд рублей. Это на 9,9% больше, чем годом ранее.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.