Как работает система быстрых платежей и как ее подключить

Содержание:

- Перевод, как это делалось раньше

- Переводы через СБП в Сбербанке. Инструкция по подключению

- Плюсы и минусы СБП?

- 2 группа документов

- Тарифы на услуги Банка России в сервисе быстрых платежей платежной системы Банка России (СБП12), уплачиваемые участниками СБП при осуществлении перевода денежных средств юридическими лицами и индивидуальными предпринимателями13 в пользу физических лиц

- Как работает СБП в банке «Открытие»

- Как сделать перевод в СБП

- Отрицательные стороны СБП

- Подключение к СБП физических лиц

- Как сделать перевод

- Вывод

Перевод, как это делалось раньше

Сегодня речь пойдет только о переводах от человека к человеку, Consumer-to-Consumer, C2C.

Кто и как этим пользовался?

Основной сценарий — cash-to-cash, внес наличные — выдали наличные. Родители отправляли деньги уехавшим студентам; уехавшие на заработки — зарплаты домой семьям; иногда даже коммерсанты рассчитывались за товары.

Отдельный кейс — перевод самому себе: человек едет в другой город и боится везти с собой в поезде наличные.

Как это выглядело для клиента?

-

Выбираешь систему денежных переводов — да, их несколько, только в России было штук пять популярных. Нужно выбрать, где комиссия меньше. Нужно понять, в какой системе пункты отправки и выдачи удобно расположены (или даже так: что в городах отправки и выдачи они вообще есть).

-

Приходишь в отделение банка, заполняешь бланк — ФИО и телефон отправителя и получателя; страна назначения, город и, возможно, пункт выдачи. Предъявляешь паспорт. Расписываешься на заявлении.

-

Отдаешь кассиру деньги и комиссию сверху — получаешь квитанцию и контрольный код.

-

Говоришь код получателю (хорошо, если банк тебе его в СМС отправил, можно просто переслать).

-

Получатель идет в пункт выдачи (тут же или через день-два), предъявляет паспорт, называет код.

-

Кассир распечатывает заявление на выдачу, и после получения подписи выдает наличные.

Дочитали? Еще недавно это было нормой.

Что видим? Высокие транзакционные расходы — время и поход в отделение; заполнение бумажек; нужно звонить получателю и уточнять детали. Если раз в месяц отправить зарплату домой — это переносимо, а вот для кейса, когда коллеге перекинуть триста рублей — и в голову не придет.

По требованию законодательства нужно идентифицироваться, поэтому при отправке больших сумм личного визита в банк не избежать никак.

Варианты:

Первые два варианта ограничивается суммой 15.000 рублей, так как отправитель не идентифицирован.

Шагнем лет на пять вперед в мир «пластика» — карта теперь есть у каждого, даже у ретроградов есть зарплатная карточка.

Появляется сценарий card-to-card — межбанковский перевод по номеру карты. А что, так можно было? Уже не нужно заполнять анкету и приходить в банк самому, нужно только использовать интернет-банкинг и знать номер карты получателя. Ну и что бы платежная система у отправителя и получателя совпадали бы. Такие переводы процессятся самой Международной платежной системой (VISA, MasterCard и др.). И еще один бенефит — не нужно знать, какой у получателя банк. МПС сама направит куда нужно.

Неудобств уже меньше, но они пока остались: номер карты не вечен, карты меняют, значит, нужно говорить номер карты каждый раз. Как вывод — его нужно “засветить”. Ну и вообще его нужно знать, то есть достать из бумажника, то есть носить с собой. И, конечно же, приходилось платить комиссию за такой перевод, поэтому часть отправителей на этом этапе отказывалась от перевода – что-то дорого, поищу лучше наличные.

Еще был вариант для принципиальных (он и сейчас есть) — перевод со счета на счет по реквизитам. Нужно знать БИК банка и номер счета получателя в нем. Такой перевод может идти пару дней, и тоже комиссия, так как у такого перевода высокая себестоимость для банков.

Переводы через СБП в Сбербанке. Инструкция по подключению

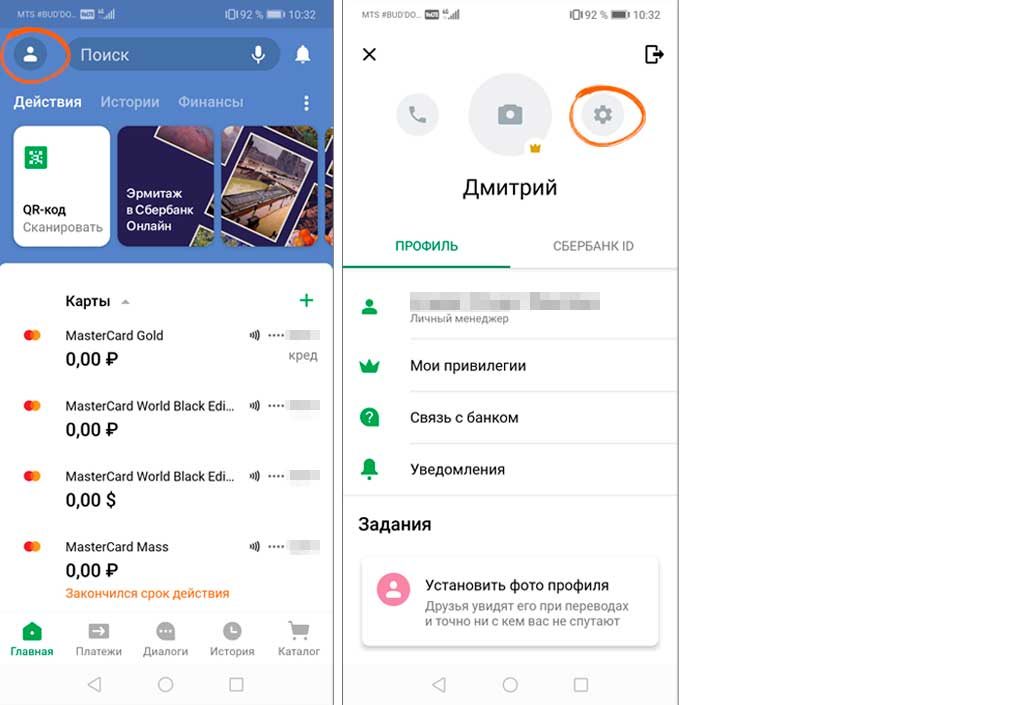

Подключить переводы по номеру телефона через СБП возможно только в последней версии мобильного приложения «Сбербанк Онлайн», так что если у вас старая версия, нужно сначала обновить приложение.

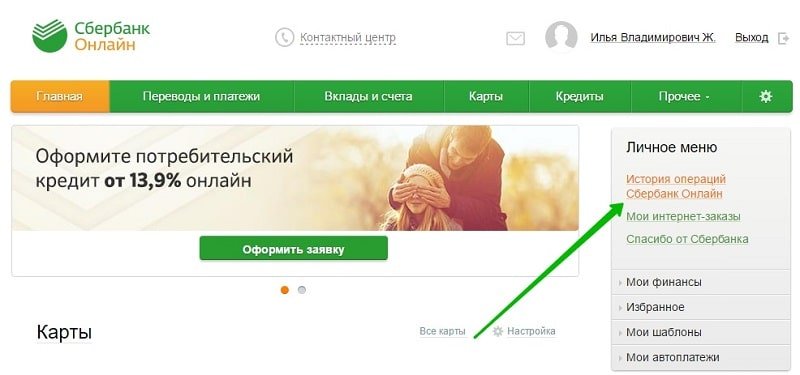

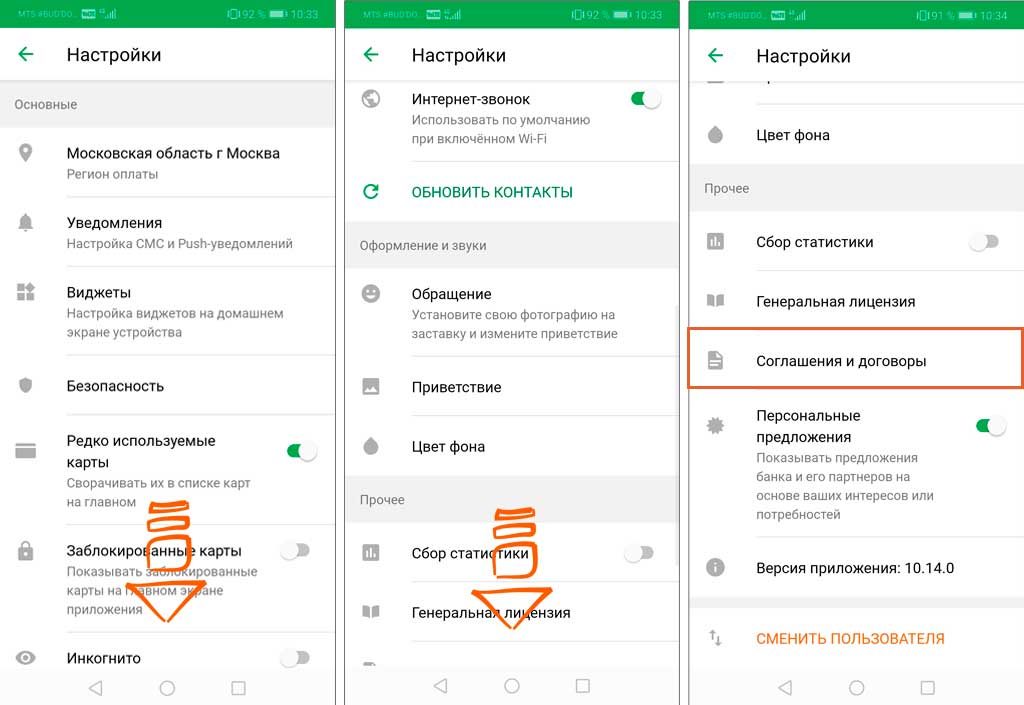

Заходим с главной страницы приложения в «Профиль» (иконка с человечком в верхнем левом углу), затем идем в «Настройки» (значок с шестеренкой в верхнем правом углу):

В «Настройках» пролистываем в самый низ и щелкаем на значке «Соглашения и договоры»:

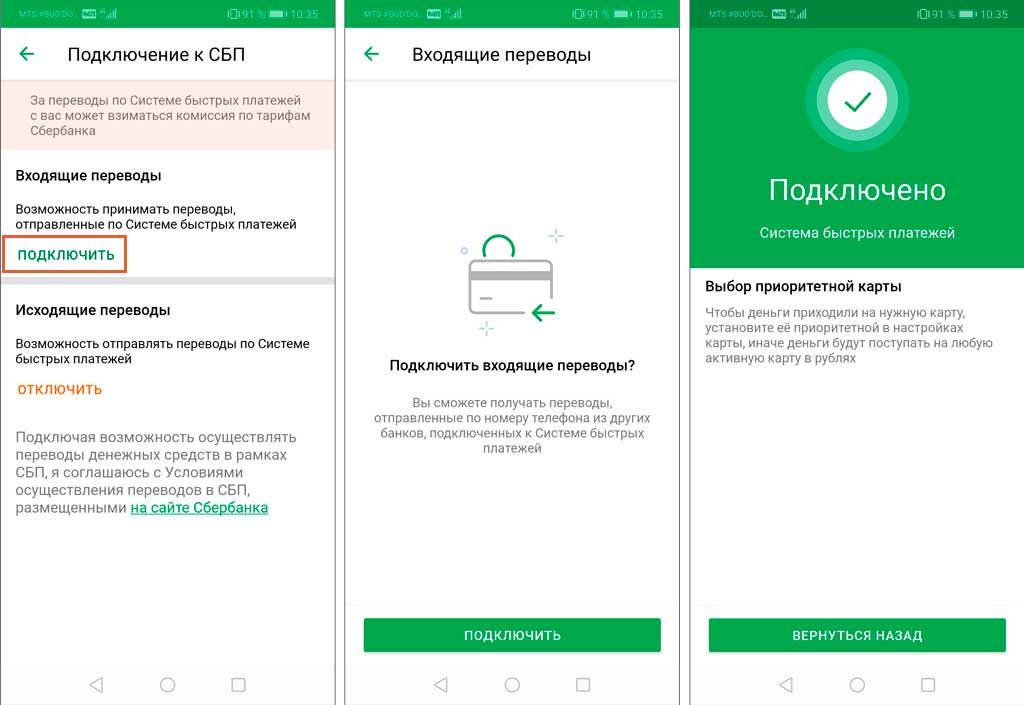

Затем выбираем раздел «Система быстрых платежей», ставим галочку о согласии на обработку персональных данных и нажимаем на кнопку «Подключить»:

Исходящие переводы через СБП мы подключили, осталось добавить входящие. Щелкаем на слове «Подключить» в подразделе «Входящие переводы»:

Вот и все, мы подключены к СБП и на вход, и на выход 🙂 Теперь назначим приоритетную карту, на которую мы хотим получать переводы через Систему быстрых платежей.

Для этого находим карту в главном меню приложения, затем идем в «Настройки» и нажимаем на строчку «Приоритетная карта»:

В открывшемся списке опять выбираем нужную карту (в примере это карта МИР). Система пишет, что настройки обновятся в течение часа, на самом деле все произошло почти мгновенно:

Теперь все готово к приему и отправке платежей через СБП по номеру телефона.

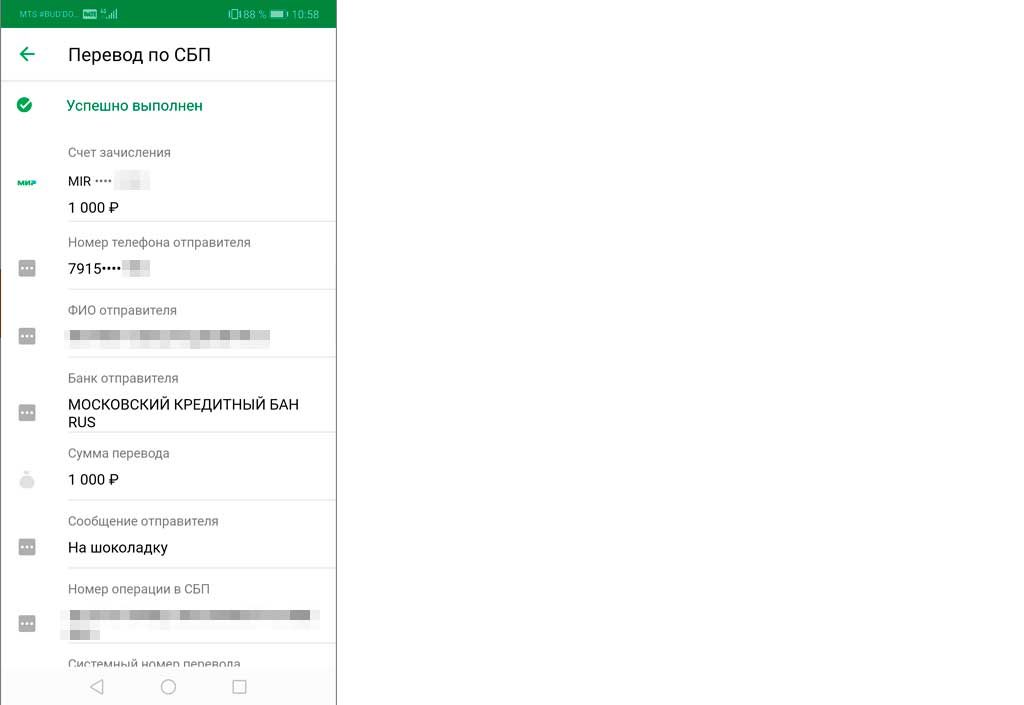

Я сразу же решил потестить, как переводы работают на вход, и перевел себе из «МКБ» 1000 руб. Деньги были успешно зачислены в течение нескольких секунд:

Плюсы и минусы СБП?

Система быстрых платежей ЦБ РФ пока молодая и работает меньше года. Поэтому наряду с достоинствами у неё есть и достаточно много недостатков.

Начнем с плюсов, а потом разберем минусы системы.

-

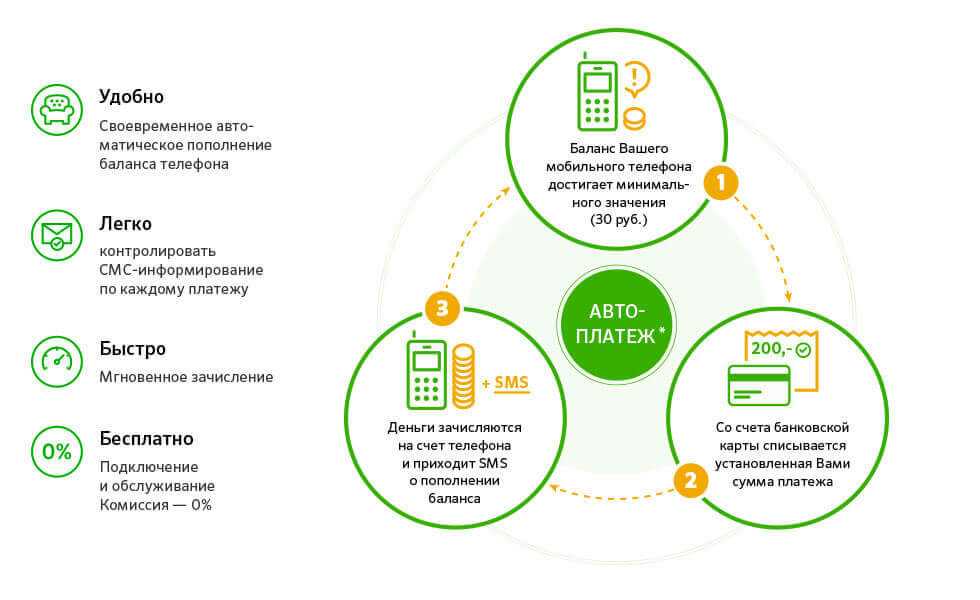

Низкие комиссии До 31/12/2019 г. услуга для банков бесплатная. Начиная со следующего года, ЦБ будет взимать с них небольшую комиссию. Она зависит от суммы перевода:

• До 1000 руб. включительно: 0,5 руб.;

• 1001 — 3000; 1 руб.;

• 3001 — 6000: 2 руб.;

• 6001 — 600 000: 3 руб.Себестоимость СБП для банков ниже себестоимости межбанка/переводов с карты на карту. Поэтому можно предположить, что для обычных граждан комиссия будет минимальной или вовсе бесплатной. Ведь есть же сейчас банки с бесплатным С2С и межбанком!

-

Высокая скорость перевода и круглосуточная работа Выше мы уже говорили, что длительность перевода составляет 15 секунд (!) и СБП работает круглосуточно. Здесь нет также выходных и праздников.

По Межбанку/перевод с карты на карту операция может длиться до 5 дней.

-

Карта необязательна и простота использования Для осуществления перевода не обязательно иметь банковскую карту. Достаточно наличия счета в финансовом учреждении. Если их несколько, пользователь может сделать основным один из них. На него будут поступать средства от отправителей и с него – отправляться деньги получателям.

Для перевода нужен только телефонный номер. Не нужно запоминать/записывать номер карты или реквизиты счета.

- Оплата товаров/услуг Пока разрешаются переводы только физическим лицам. Однако в ближайшем будущем россияне смогут оплачивать услуги/товары, полученные в магазинах (сканирование QR кода). Предполагаются даже дополнительные бонусы для клиентов. Чуть позже потребители смогут переводить деньги в бюджет и появится возможность операций между юр. лицами.

- Слив информации Любой человек, зная ваш телефонный номер, легко узнает имя с отчеством, первую букву фамилии и банки с открытыми счетами. Это «лакомый кусок» для мошенников. К примеру, в Райффайзенбанке даже личного согласия не нужно, чтобы стать участником СБП!

- Отказ от перевода невозможен Пока получатель не может отказаться принимать переводы по СБП! Многие считают, что это отличный способ обвинить госслужащих в получении взятки. Но, ради справедливости, стоит сказать, что скоро такая возможность должна появиться

- Не видно отправителя Не в каждом банке видно, от кого пришел перевод. В СКБ ничего не отображается. Невозможно получить сведения об отправителе ни в интернет банке, ни в выписке. В Альфа-Банке получатель увидит какие-то непонятные цифры (шифр). Чуть лучше ситуация в Тинькофф. Здесь можно увидеть иконку банка, полное имя отправителя и первую букву его фамилии.

- Технические сбои Здесь особо распространяться не надо. В любом новом сервисе будут сбои. Надеемся, что со временем их будет меньше или они полностью исчезнут.

- Отмена перевода невозможна Отправитель не сможет самостоятельно отменить перевод, если он ошибся с получателем. Потребуется согласие другой стороны. Правда, вероятность ошибки минимальная. Потому что отправитель будет видеть имя с отчеством получателя и первую букву его фамилии. Еще надо будет подтвердить операцию вводом пароля, который поступит СМС сообщением.

- Антиотмывочный ФЗ № 115 Без этого минуса не обойдется ни одно обозрение банковских услуг. Сейчас любой банк в любое время, основываясь на этот Закон, может приостановить перевод и потребовать от отправителя подтверждающие документы. Это не исключается и в СБП. Однако система должна работать круглосуточно, без выходных/праздников. Как это будет реализовано банками, пока непонятно.

2 группа документов

-

академическая справка

-

анкета

-

архивная справка об обучении (полный курс обучения)

-

больничный лист

-

бухгалтерский баланс

-

ветеринарный сертификат

-

военный билет

-

возражение на исковое заявление

-

временное удостоверение

-

выписка

-

выписка ЕГРЮЛ

-

выписка из банка

-

выписка из зачетной ведомости

-

выписка из книги регистрации брака

-

выписка из реестра

-

выписка из свидетельства о браке

-

выписка из свидетельства о перемене имени

-

выписка из свидетельства о рождении

-

выписка из свидетельства о смерти

-

выписка из сертификатов

-

выписка из торгового реестра

-

выписка из учебной карточки

-

выписка по счету

-

гарантийное письмо

-

декларация

-

диплом о дополнительном образовании

-

диплом о профессиональной переподготовке

-

доверенность

-

договор

-

договор займа

-

завещание

-

заграничный паспорт (РФ)

-

заключение

-

запрос

-

зачетная книжка студента

-

заявление

-

заявление о принятии расходов на пребывание за границей

-

инструкция

-

информационное письмо

-

книжка моряка

-

контракт

-

личное дело ученика

-

медицинская справка

-

медицинское заключение

-

медицинское исследование, направление

-

меморандум

-

мотивационное письмо

-

налоговая декларация

-

нотариальная копия с перевода

-

определение суда

-

паспорт безопасности вещества

-

паспорт на животное

-

паспорт транспортного средства

-

презентация

-

приложение к диплому о высшем образовании

-

приложение к договору

-

протокол

-

разрешение

-

резюме

-

рекомендация

-

решение

-

решение суда

-

руководство

-

свидетельство, удостоверение о профессиональной переподготовке

-

свидетельство о браке нестандартное (США, ОАЭ и др.)

-

свидетельство о государственной регистрации юридического лица

-

свидетельство о перемене имени нестандартное (США, ОАЭ и др.)

-

свидетельство о постановке на учет юридического лица

-

свидетельство о рождении нестандартное (США, ОАЭ и др.)

-

свидетельство о смерти нестандартное (США, ОАЭ и др.)

-

свидетельство о смерти с медицинским заключением

-

семейная книга

-

сертификат

-

сертификат о дополнительном образовании

-

сертификат о прививках

-

согласие

-

соглашение

-

справка из банка

-

справка из реестра

-

справка о доходах (2 НДФЛ)

-

справка о прохождении практики

-

справка о рождении

-

справка о смерти

-

справка об инвалидности нестандартная

-

справка об обучении с перечнем предметов

-

справка формы № 9 о проживании

-

справка, приказ о переименовании предприятия и организации

-

таможенная декларация

-

таможенная квота

-

технический паспорт на помещение

-

техническое описание, спецификация

-

товарно-транспортная накладная

-

трудовая книжка

-

уведомление о переименовании организации

-

уставной документ

-

учредительный договор

-

характеристика

-

характеристика жилой площади (форма №7)

-

эпикриз

-

документы, не вошедшие в списки и любые тексты

Тарифы на услуги Банка России в сервисе быстрых платежей платежной системы Банка России (СБП12), уплачиваемые участниками СБП при осуществлении перевода денежных средств юридическими лицами и индивидуальными предпринимателями13 в пользу физических лиц

| Перечень тарифов | Тарифыc 01.04.2020, руб. | |

| 1. Тарифы на услуги по переводу денежных средств (кроме тарифов, перечисленных в пункте 2) | ||

| 1.1. Тариф за списание денежных средств со счета клиента-плательщика | ||

| сумма перевода, руб. | до 125,00 | 0,05 |

| от 125,01 до 250,00 | 0,12 | |

| от 250,01 до 1 000,00 | 0,30 | |

| от 1 000,01 до 3 000,00 | 0,80 | |

| от 3 000,01 до 6 000,00 | 2,00 | |

| от 6 000,01 до 600 000,00 | 3,00 | |

| 1.2. Тариф за зачисление денежных средств на счет клиента-получателя | ||

| сумма перевода, руб. | до 125,00 | 0,05 |

| от 125,01 до 250,00 | 0,12 | |

| от 250,01 до 1 000,00 | 0,30 | |

| от 1 000,01 до 3 000,00 | 0,80 | |

| от 3 000,01 до 6 000,00 | 2,00 | |

| от 6 000,01 до 600 000,00 | 3,00 | |

| 1.3. Тариф за зачисление возвращенных денежных средств на счет клиента-плательщика, инициировавшего возврат денежных средств | ||

| сумма перевода, руб. | до 125,00 | 0,00 |

| от 125,01 до 250,00 | 0,00 | |

| от 250,01 до 1 000,00 | 0,00 | |

| от 1 000,01 до 3 000,00 | 0,00 | |

| от 3 000,01 до 6 000,00 | 0,00 | |

| от 6 000,01 до 600 000,00 | 0,00 | |

| 2. Тарифы на услуги по переводу денежных средств (вне зависимости от суммы перевода) | ||

| 2.1. Государственные платежи | 0,00 |

| Оплачивается кредитными организациями (филиалами) — участниками СБП. |

| Оплачивается кредитной организацией (филиалом) плательщика (для типов операций «ССРH», «CСPL» (с момента технической реализации), «CCRT», «CCRN», «CCRB» по Альбому УФЭБС). |

| Оплачивается кредитной организацией (филиалом) получателя (для типов операций «ССРH», «CСPL» (с момента технической реализации), «CCRT», «CCRN», «CCRB» по Альбому УФЭБС). |

| Оплачивается кредитной организацией (филиалом) плательщика начального платежа (для типа операции «ССRC» по Альбому УФЭБС). |

| За исключением запросов информации в случае, когда реквизиты клиента-плательщика совпадают с реквизитами клиента-получателя. Оплачивается кредитной организацией (филиалом) плательщика. |

| Оплачивается кредитными организациями (филиалами) — участниками СБП. |

| Индивидуальные предприниматели — граждане, которые в соответствии со статьей 23 Гражданского кодекса Российской Федерации вправе заниматься предпринимательской деятельностью без образования юридического лица. |

| Оплачивается кредитной организацией (филиалом) плательщика (для типов операций «СBРH», «CBRT», «CBRN» по Альбому УФЭБС). |

| Оплачивается кредитной организацией (филиалом) получателя (для типов операций «СBРH», «CBRT», «CBRN» по Альбому УФЭБС). |

| Оплачивается кредитной организацией (филиалом) плательщика начального платежа (для типа операции «СBRC» по Альбому УФЭБС). |

| Детализированный перечень операций по оплате товаров (работ, услуг) в зависимости от классификации получателя по типу деятельности включается в стандарт ОПКЦ СБП. |

| Оплачивается кредитными организациями (филиалами) — участниками СБП. |

| Индивидуальные предприниматели — граждане, которые в соответствии со статьей 23 Гражданского кодекса Российской Федерации вправе заниматься предпринимательской деятельностью без образования юридического лица. |

| Оплачивается кредитной организацией (филиалом) плательщика (для типов операций «BСРH», «BCRT», «BCRN», «BCRB» по Альбому УФЭБС). |

| Оплачивается кредитной организацией (филиалом) получателя (для типов операций «BСРH», «BCRT», «BCRN», «BCRB» по Альбому УФЭБС). |

| Оплачивается кредитной организацией (филиалом) плательщика начального платежа (для типа операции «BСRC» по Альбому УФЭБС). |

| Детализированный перечень операций по оплате товаров (работ, услуг) в зависимости от классификации получателя по типу деятельности включается в стандарт ОПКЦ СБП. |

Последнее обновление страницы: 30.11.2020

Как работает СБП в банке «Открытие»

Кредитное учреждение предлагает юрлицам полный пакет услуг по подключению к системе моментальных переводов. Клиент открывает счет, выбирает подходящий тарифный план и оформляет заявку на подключение через сайт или в отделении банка. В зависимости от того в какой области работает предприятие, сотрудники ПАО «ФК Открытие» предлагают тот или иной вариант сервиса. Затем осуществляются установка и настройка программного обеспечения, проводится обучение работников.

Ограничения по сумме перевода в банке «Открытие»

При использовании системы действует ряд ограничений:

- Отправить деньги по QR-коду можно только тем лицам, кто участвует в СБП. Перечень финансовых организаций есть на официальном портале сервиса sbp.nspk.ru.

- Клиенты кредитного учреждения разрешается оплатить товар на сумму не более 600 000 руб., если иные лимиты не предусмотрены банком контрагента.

- При отправке перевода нужно быть внимательным при указании номера. Вернуть или отменить платеж в мобильном приложении невозможно. Решить проблему помогут только специалисты финансовой организации.

Комиссия за перевод

Комиссионные сборы с физических лиц за использование сервиса моментальных переводов не предусмотрены, если сумма не превышает 100 000 руб. Когда размер платежа больше, то сумма составляет 0,5%, максимум 1500 руб. Данные условия распространяются только при оплате с дебетовой карты. При использовании кредитной списывается процент, указанный в соглашении.

Комиссия за перевод через СБП не предусмотрена.

Комиссия за перевод через СБП не предусмотрена.

Юридическим лицам и бизнесменам банк предоставляет выгодные условия за прием переводом через СБП — комиссию от 0,4%. Итоговая ставка зависит от области деятельности компании.

Как проверить успешность операции

Финансовая организация уведомляет клиентов о проведенных транзакциях тем способом, который был выбран при подписании соглашения на предоставление услуги (SMS-уведомлением или push-оповещением).

Как сделать перевод в СБП

Как подключится к СБП

Для перевода по системе быстрых платежей от клиента требуется только наличие счета или карты в банке-участнике системы. Никаких дополнительных знаний и устройств для этого не нужно. Если обслуживающий банк провел адаптацию своего программного обеспечения, то клиенту достаточно зайти в банковское приложение на Android или iOS (или в веб-версию интернет-банка), найти и активировать опцию подключения к СБП, и найти специальную вкладку, где можно осуществить платежи по номеру телефона.

Если ваш банк на данный момент не является участником системы быстрых платежей, то чтобы начать делать быстрые переводы в рамках СБП, вы можете либо дождаться подключения банка к системе, либо выполнить ряд простых действий:

- найти удобный вам банк, который является участником СБП (список всех банков-участников здесь);

- открыть в нём счет или карту;

- привязать свой действующий номер мобильного телефона к карте или счету (стандартная процедура, если вы хотите открыть карту или получить доступ в интернет-банк или мобильное приложение);

- установить мобильное приложение на свой телефон или воспользоваться веб-версией интернет-банка;

- в настройках приложения (интернет-банка) разрешить подключение к системе.

Совет: чтобы не тратить время на хождение по банкам, выберите банк с бесплатной доставкой и закажите карту с бесплатным годовым обслуживанием (к примеру, карту Блэк Тинькофф Банка).

Можно установить банк «по умолчанию» для получения быстрых переводов. Это также делается клиентом в банковском приложении. При этом на счета в других банках также можно будет получать переводы, просто выбранный банк будет приоритетным. Если банк «по умолчанию» не выбран, то при отправке перевода после ввода номера телефона отправителю будет представлен весь список банков, в которых у получателя есть счета.

Если по каким-то причинам клиент не желает получать переводы по системе быстрых платежей, то ему нужно просто обратиться в обслуживающий банк и написать заявление о несогласии на подключение к СБП или об отключении от сервиса. Это необходимо сделать в том случае, если банк по умолчанию подключил всех клиентов к сервису СБП. Если же банк даёт возможность подключиться самостоятельно, то вы можете просто этого не делать.

Как перевести деньги себе или другому лицу

Для перевода получателю или на свой счет в другом банке нужно:

- Войти в приложение банка и открыть вкладку для осуществления перевода по СБП.

- В специальное поле ввести телефонный номер получателя. Если деньги отправляются на свой счет, то указывается свой номер телефона.

- Из списка выбрать банк, в который нужно отправить получателю перевод.

- В поле «Сумма к переводу» указать нужную сумму. Выбрать счет для списания. Нажать кнопку «Перевести».

Интерфейсы банковских приложений отличаются, но технология отправки такого перевода у всех одинаковая.

Пример реального перевода по шагам

Посмотрим, насколько просто и понятно все происходит в реальности. Для этого воспользуемся услугой быстрых платежей от Росбанка, который одним из первых подключился к СБП. Для отправки перевода:

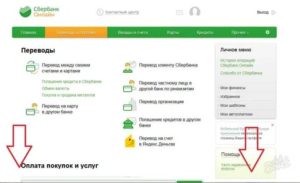

1. Заходим в мобильное приложение или в интернет-банк на компьютере. Переходим во вкладку «Оплата услуг и переводы», выбираем «Переводы».

2. Открывается список переводов по номеру телефона. Выбираем, кому отправить перевод. Если отправляем перевод внутри Росбанка, то нажимает «Клиенту Росбанка. Если нужно отправить деньги в другой банк, то – «В другой банк».

3. Выбираем способ отправки «По номеру телефона».

4. В открывшемся окне выбираем, с какой карты будем переводить. Со счета отправить перевод по СБП через Росбанк не получится. Требуется выбрать именно карту.

5. Вводим номер телефона получателя. Можно нажать кнопку справа и выбрать его из телефонной книги, что очень удобно.

6. Выбираем банк получателя. Если банк известен, то это упрощает задачу, иначе придется перебирать все банки из списка. Указываем сумму перевода. Нажимаем «Продолжить».

7. Проверяем номер телефона, наименование получателя, банк. Если все верно, то нажимаем кнопку «Подтвердить».

Если у клиента есть счет в этом банке, то перевод будет отправлен. Если счета в выбранном банке нет, то на экране появляется сообщение об ошибке. В случае если перевод не поступил получателю, нужно обязательно обратиться в банк по телефону горячей линии. В нашем примере деньги поступили получателю через 7 секунд после отправки.

Отрицательные стороны СБП

Несмотря на явные преимущества СБП, можно заметить и ряд недостатков:

- Доступ к персональным данным. Владея информацией о номере телефона, мошенники могут легко узнать первую букву фамилии, имя, отчество клиента и кредитные учреждения, в которых открыты счета.

- Отсутствует функция отказа от получения платежа. При некоторых обстоятельствах деньги могут быть нежеланны получателю или дискредитировать его.

- Анонимность перевода. Не все банки предоставляют информацию об отправителе денежных средств.

Если платеж совершен по ошибке не тому адресату, его нельзя отменить. Требуется обратиться в банк-получатель. Для решения таких вопросов в финансовой организации существуют подробные инструкции.

Подключение к СБП физических лиц

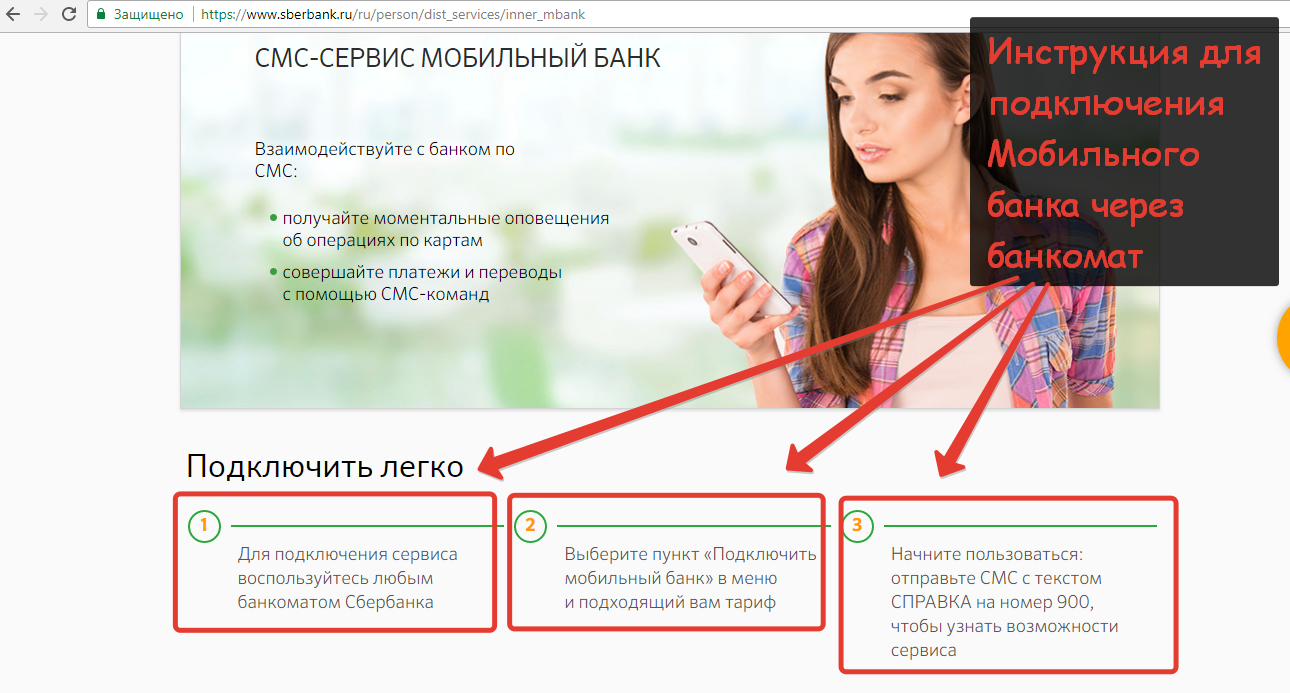

Когда система станет доступна всем желающим, возникнет закономерный вопрос – как подключиться к СБП физлицу? К счастью, никаких специальных технических знаний для этого не понадобится, поскольку соответствующий функционал банки должны будут интегрировать в свои действующие приложения онлайн-банкинга.

Единственное, что придётся сделать, так это просто обновить приложение, если это не произошло автоматически. Сам же интерфейс для работы с быстрыми платежами должен быть интуитивно понятным, так как он рассчитан на широкие слои населения. Кратко рассмотрим наиболее вероятный порядок действий, которые потребуется совершить для подключения к СБП:

- открываем расчётный счёт или получаем дебетовую карту в банке-участнике СБП;

- привязываем к нему номер телефона;

- устанавливаем приложение банка на смартфон;

- разрешаем в настройках проводить быстрые платежи;

- возможно, потребуется ещё раз ввести подтверждающий код, чтобы было понятно, что изменения в настройки внёс владелец счёта, хотя это уже излишне.

Как сделать перевод

Для отправки денег клиенту иной финансовой организации также потребуется мобильное приложение банка «Открытие».

Для отправки денег нужен только мобильный телефон.

Для отправки денег нужен только мобильный телефон.

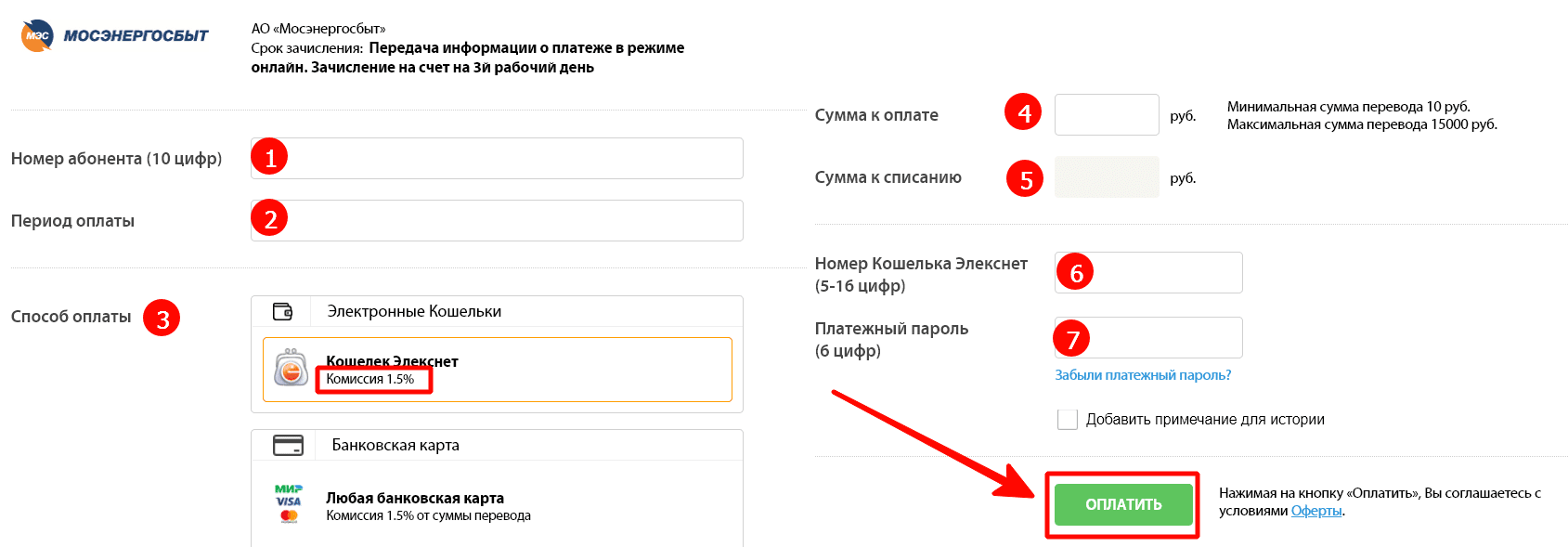

Инструкция, как провести транзакцию, следующая:

- На главной странице найти вкладку «Платежи» и выбрать строку «Переводы людям».

- Нажать на поле для ввода номера телефона и дать согласие на доступ к контактам.

- Выбрать получателя перевода и указать данные вручную. Появятся 2 кнопки: платеж в «Открытии» и СБП. Выбрать второй вариант. При нажатии на иконку быстрых платежей выйдет список всех организаций, участвующих в системе.

- Найти ПАО «ФК Открытие». В новой вкладке прописывается сумма перевода.

- Нажать на кнопку «Отправить».

Провести операцию с помощью СБП получится только в том случае, если банк получателя денег также подключен к системе. Если у отправителя несколько счетов, то в приложении можно выбрать, откуда списывать деньги. При совершении транзакции необходимо уточнить у адресата, в каком кредитном учреждении он обслуживается. Если получатель устанавливает «банк по умолчанию», то выбранная им организация автоматически определяется системой как предпочтительная для совершения операции.

Для осуществления транзакции потребуется предоставить чек, где прописаны номер операции и телефон получателя. По полученным реквизитам продавец возвращает деньги.

Вывод

Чем больше различных способов перевода денег, особенно бесплатных, тем лучше. Возможность отправки и получения переводов через СБП с июня будет особенно актуальна, т.к. Сбербанк вводит комиссию в 1% на старый способ переводов между клиентами за рамками бесплатного лимита в 50 000 руб.

Так что дополнительный лимит на бесплатные переводы в 100 000 руб. через Систему быстрых платежей точно не будет лишним.

UPD: 03.06.2020

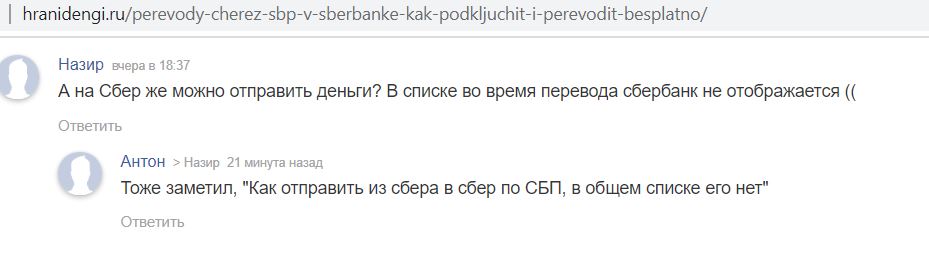

Перехвалили Сбербанк 🙁

Система пока не дает переводить через СБП другому клиенту Сбербанка, предлагая старый способ перевода на карту между клиентами с бесплатным лимитом в 50 000 руб./мес.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписаться в ТелеграмПодписаться в ТамТам

Подписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperComments