Положительные отзывы

Содержание:

- Что такое рефинансирование

- Чем же опасны открытые просрочки по кредиту?

- Критерии выбора банка для рефинансирования

- Образец заявления

- Преимущества и недостатки рефинансирования кредитов

- Плюсы и минусы

- Выгодно ли рефинансирование потребительского кредита?

- Как взаимодействовать с банком

- Сравнительная таблица банков

- Как происходит рефинансирование кредита в другом банке

- Разница между реструктуризацией и рефинансированием

- В каком случае нужно рефинансировать

- Шаг 2 – Получение решения банка

- Какие документы понадобятся

- Какие потребуются документы?

- Выгодно ли получение нового займа?

- Что такое рефинансирование кредита

- Рефинансирование долга по кредиту

- Пошаговое руководство по рефинансированию кредита

Что такое рефинансирование

Рефинансирование — это банковская услуга, суть которой заключается в получении нового кредита для погашения старого в другом банке и улучшения условий погашения. Таким образом можно снизить финансовую нагрузку и упростить саму процедуру погашения задолженностей.

Оформив рефинансирование можно добиться следующего:

- Снижение ежемесячного платежа по кредиту. Достигается это путем уменьшения процентной ставки в новом кредитном договоре или увеличением срока кредитования. В первом случае общее долговое обязательство может быть существенно снижено.

- Объединение нескольких кредитов и облегчение условий их погашения. Возможно договор потребительского кредитования с долгом по кредитной карте, овердрафтом и другими задолженностями. При этом вы будете ежемесячно вносить только один платеж, что существенно упростит процедуру.

- Получение дополнительных денежных средств. Банк готов выдать сумму свыше размера старых кредитов. Расходовать денежные средства можно на свое усмотрение.

- Освобождение залогового имущества. Это особо актуально для автокредитов, рефинансировав который возможно получить и распоряжаться автомобилем на свое усмотрение. Можно, например, его не спеша продать по нормальной рыночной цене.

Чем же опасны открытые просрочки по кредиту?

Каждый заемщик знает, что наличие просроченной задолженности перед банком неизбежно влечет за собой ряд неприятных последствий. Выражаются они в следующем:

- В первую очередь должнику будет сложно, а в отдельных случаях практически невозможно, взять еще одну ссуду, так как одним из основных требований большинства банков является отсутствие открытых долгов перед другими кредиторами.

- Начисление штрафа за каждый день неуплаты кредитного платежа. Конкретный размер пени фиксируется в условиях договора. Таким образом, чем продолжительнее этот период, тем больше сумма, которую придется вернуть банку. Нередко должник по этой причине попадает в долговую «яму».

- Испорченная кредитная история – все просрочки обязательно будут внесены в специальную базу. В связи с этим в будущем заемщик может столкнуться с проблемами при попытке оформления нового кредита.

- Если обеспечением по возврату ссуды выступает имущество должника, то в этом случае он может лишиться объекта залога. Банк заберет его себе в счет погашения долгов.

Таким образом, открытые просрочки по кредиту влекут за собой достаточно много опасностей

При этом важно понимать, что провести рефинансирование такой задолженности будет достаточно сложно. Не каждый банк готов связываться с заемщиком, за которым числятся просрочки по кредиту

Критерии выбора банка для рефинансирования

Рефинансирование – это погашение кредита (ипотеки, автокредита, потребительского кредита, займа в МФО, долга по кредитной карте) в одном или нескольких банках за счет оформления нового займа в другом банке на более выгодных условиях.

Не путайте с реструктуризацией. Это еще один инструмент снижения долговой нагрузки с заемщика. Но, в отличие от рефинансирования, его использует тот же банк, который первоначально выдал заем.

Реструктуризация доступна далеко не любому клиенту, а только тому, кто попал в трудную жизненную ситуацию (потеря работы, снижение зарплаты, тяжелое заболевание, получение инвалидности и пр.) и сможет это доказать банку. Заключается в пересмотре условий кредитования в сторону их смягчения.

Выгоды рефинансирования очевидны:

- Снижение ежемесячного платежа или срока кредитования (в зависимости от условий).

- Уменьшение переплаты в результате сокращения срока кредитования или размера платежа.

- Возможность избежать ухудшения кредитной истории по сравнению с кредитованием на прежних условиях, санкций со стороны кредитора, встречи с коллекторскими агентствами, банкротства.

- Некоторые предлагают получить деньги не только на погашение займов в других банках, но и на собственные нужды.

- Удобство погашения, когда вместо нескольких дат и платежей надо запомнить всего одну сумму и день ее внесения на счет.

- Возможность вывести имущество (квартиру, машину) из-под залога. Например, для последующей продажи.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Практически все кредитные организации предлагают услугу рефинансирования. Условия разные, положительное решение зависит от выполнения заемщиками требований кредитной организации. Рассмотрим критерии, по которым надо анализировать предложения и выбирать лучшее из них:

- Количество рефинансируемых займов и их видовой состав. Некоторые разрешают погасить не более 3 кредитов, другие – до 5. Одни предложения касаются только потребительских займов и ипотеки, другие – кредиток и микрозаймов в МФО.

- Размер процентной ставки. На сайте и в рекламе всегда показывают ее минимальный размер. Не стоит на него ориентироваться. Как правило, низкий процент доступен заемщикам при соблюдении целого ряда условий: зарплатный проект, страхование.

- Возможность получить дополнительные средства на личные нужды.

- Максимальная сумма, на которую может рассчитывать заемщик, и срок нового кредитования.

- Другие условия перекредитования. Например, возможность получить деньги без подтверждения дохода, без залога и поручительства.

Проведем обзор самых выгодных предложений для физических лиц по рефинансированию.

Образец заявления

Для получения займа на новых, более выгодных условиях, клиенту необходимо оформить специальный договор, в котором будут перечислены все имеющиеся долги в других банках. Оформление заявки осуществляется, как через интернет, так и в любом отделении банка, в котором клиент хочет получить рефинансирование.

Такой документ не обладает чёткой формой заполнения, так что заёмщик может составлять его в произвольной форме. Также на официальном сайте банка, в котором клиент собирается получить займ, можно найти шаблон для написания заявления.

Основные моменты, которые нужно учесть при составлении:

- Главное в составление такого заявления – написать цель получения денежного займа, в данном случае, целью является погашение, взятых ранее кредитов в других банковских учреждениях. Второстепенные цели указывать не рекомендуется, так как работники банка в этом случае будут проверять кредитную историю клиента и могут отказать в выдаче денег.

- Указывайте в заявлении точную сумму кредита, которую вы хотите получить, а также прописывайте срок погашения кредита.

Преимущества и недостатки рефинансирования кредитов

К достоинствам услуги рефинансирования можно отнести такие факторы:

- Уменьшение процентной ставки. Причиной является улучшение финансового состояния заемщика, а также более выгодные предложения другого банка;

- Снижение размера ежемесячных взносов. При этом срок действия кредитного договора увеличивается примерно на 1-2 года;

- Объединение долгов перед разными банковскими компаниями в один. Исключает возможность запутаться в последовательности платежей и «приобрести» просрочку;

- Снятие обременения с залогового имущества, если была оформлена ипотека. Заключается обычный кредитный договор, залог переходит в собственность должника;

- Изменение валюты погашения займа. Актуальность подобных действий возросла по причине экономических изменений страны.

Для объективности принятия решения необходимо учесть недостатки перекредитования. В их число входят:

- Дополнительные затраты. Следует учесть все расходы без исключения (комиссионные сборы, стоимость документации, справок, требуемых для подключения услуги);

- Получение разрешения переоформить договор у кредитора. Иногда банки неохотно «отпускают» своих клиентов;

- Максимальное число объединяемых кредитов может достигать 5 шт.;

- Рефинансирование небольших сумм задолженностей невыгодно. Польза заметна только при большой сумме кредита, полученного на долгий период.

Для большинства клиентов есть смысл оформить услугу, но бывают ситуации, когда это не выгодно.

Плюсы и минусы

Плюсы и минусы перекредитования кредита зависят от конкретной ситуации. К объективным плюсам относится возможность:

Читайте по теме:

Как рефинансировать кредиты под залог недвижимости (участка, квартиры, автомобиля) и без него

-

Перевести все кредиты в один банк,

-

Снизить ставку,

-

Изменить валюту,

-

Снять обременение с предмета залога,

-

Изменить размер платежей и сроки кредитования,

-

Взять дополнительную сумму.

К минусам – необходимость сбора полного пакета документов. Плохо также, что:

-

Перекредитовать можно ограниченное количество кредитов,

-

Придется нести дополнительные траты, если речь идет о перекредитовании ипотеки или автомобильного займа.

-

Придется совершить визит в свой старый банк для взятия там справок и написания заявления на досрочное погашение. А если был оформлен залог, то и для взятия справки о снятии обременения с него.

Любому человеку, кому дают деньги на рефинансирование, должен для начала взвесить плюсы, которые он из этого извлечет, а также оценить свои силы – возможно, придется отпрашиваться с работы, и не раз.

Выгодно ли рефинансирование потребительского кредита?

https://www.youtube.com/watch?v=NVobhCh6dII

Выгодно ли оформлять рефинансирование, имея потребительский кредит. Это зависит от многих факторов. Влияние оказывает:

- Размер оставшегося долга. Какая часть кредита уже была возмещена;

- Выбранный вид платежей. Аннуитетные или дифференцированные;

- Первоначальная ставка начисления процентов.

Следует помнить, что расчеты с помощью кредитного калькулятора не всегда высвечивают объективную картину. Кроме того новые условия кредитования могут включать страхование, что существенно снижает уровень выгоды рефинансирования.

Размер переплаты напрямую зависит от времени проведения процедуры (чем раньше – тем меньше).

Чаще всего документы о доходах, такие как справка 2-НДФЛ или налоговая декларация, для оформления рефинансирования нужны. Но некоторые банки и частные организации их не требуют.

В таком случае нужен другой документ, он должен подтверждать наличие у заемщика залога: ПТС автомобиля, документы на недвижимость и прочее.

Если рефинансирование производится для освобождения имущества от бремени, подобные соглашения не всегда целесообразны. Получается, что один объект перестает быть залогом, а другой ним становится.

Рефинансирование потребительского кредита с плохой кредитной историей и просрочкой

С испорченной финансовой репутацией получение любого займа затрудняется, что касается и рефинансирования. Шансы на одобрение есть, но соглашение сопряжено с повышенными процентами, заложенными в программу для снижения рисков.

Если по предыдущему кредиту выплаты не производились несколько лет и дело уже идет к суду, выгода от нового кредита была бы колоссальной, но на такую сделку мало кто согласится.

Если просрочка составляет всего пару месяцев, возможностей у такого заемщика больше. Когда финансовая ситуация клиента насколько ухудшилась, что он в ближайшее время не может выполнять долговые обязательства, ему стоит сразу же подать заявку на реструктуризацию долга или отсрочку платежей.

После этого можно искать организацию, которая проведет рефинансирование. Так заемщик подучает сразу две выгоды: снижение процентной ставки и отсутствие погрешностей в кредитной истории.

Только разумные ответственные решения помогают сэкономить семейный бюджет и сохранить хорошую репутацию. Итак, теперь Вам известно выгодно ли рефинансирование потребительского кредита.

https://www.youtube.com/watch?v=ETr1ODtNbHk

Возможно Вас также заинтересует процесс оформления рефинансирования кредитов с плохой кредитной историей, чтобы ознакомиться кликните на данный текст

Одним из видов рефинансирования является конверсия или изменение вида валюты кредита. На свободно конвертируемые валюты банки устанавливают более низкие проценты по кредиту, что привлекает заемщиков.

Пример:

- В июне 2014 года курс доллара составил 34,5 рублей. Сбербанк предоставил вам кредит на сумму 10000 долларов США (345000 рублей) под 10,89% годовых со сроком выплаты 2 года и ежемесячным платежом 465,57 долларов США. Если бы курс не изменился, общая сумма выплат составила бы 11173,63 долларов или 385490,25 рублей. Аналогичный кредит в рублях по ставке 16% обошелся бы вам в 409381,95 рублей.

- В декабре 2014 курс доллара составил 56,89 рублей, что почти вдвое увеличило платежи по кредиту. Так по начальному курсу платеж должен был составлять в эквиваленте национальной валюты 16062,09 рублей, а на практике оказался равен 21229,9 рублей.

- Через год курс вырос до 70,93 рублей, а на момент окончания кредита снизился до 66,03 рублей.

- Средний курс по кредиту (за первое полугодие) составил 45,6 рубля, что определяет общую сумму выплат за полгода в эквиваленте национальной валюты 127379,95 рублей.

- Чтобы избежать дальнейшего повышения, в декабре 2014 вы берете кредит в 17,37% на остаток суммы 8380,26 долларов (476752,99 рублей по текущему курсу) остаточным сроком на 1,5 года. Сумма выплат по новому кредиту составит 543470,62 рублей.

- Величина общих выплат по кредиту с рефинансированием: 543470,62 127379,95=670850,57 рублей.

- Без рефинансирования остаток выплат за 18 месяцев 9121,23 долларов, по среднему курсу 64,61 рублей, в национальной валюте составит 589322 рублей. Итого 589322 127379,95=716701,95 рублей.

Таким образом рефинансирование (конверсия) позволит сэкономить до 45851,38 рублей.

Как взаимодействовать с банком

1. Уточнить у нынешнего кредитора, готов ли он изменить условия договора. Банку может быть невыгодно отпускать клиента, поэтому он пойдёт на уступки.

2. Если нынешний кредитор не готов проявить лояльность, изучите другие предложение на рынке рефинансирования

Важно разобраться в тарифах, требуемых документах, ограничивающих условиях, надёжности нового банка

3. Проверьте возможность досрочного погашения. Может оказаться, что по условиям договора с нынешним заёмщиком нельзя отдать долг заранее. Вариант избавления от кредита раньше срока важен и при рефинансировании. Уточняйте условия и алгоритм досрочного возврата.

4. На последнем этапе обратитесь в рефинансирующий банк. Оформите заявку и договор. Обычно банк сам решает организационные вопросы и отправляет необходимую сумму предыдущему кредитору.

5. Тщательно проверяйте раздел договора, который касается размеров комиссий и условий начисления штрафов.

Сравнительная таблица банков

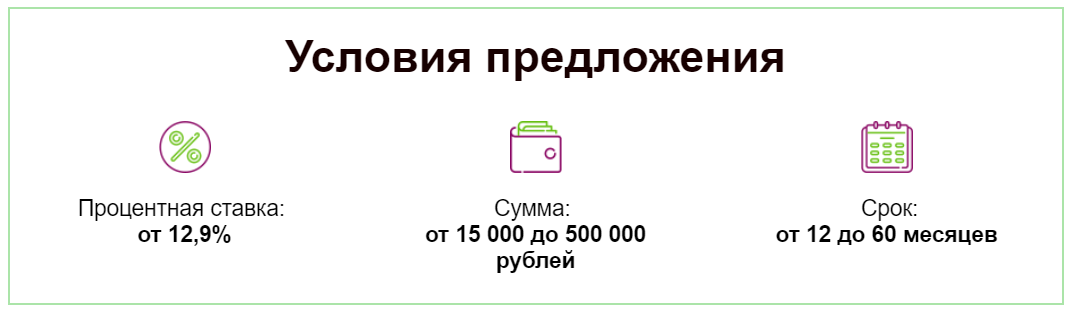

Вопрос рефинансирования кредита в 2020 году для многих заемщиков остается актуальным. Поскольку идет тенденция к снижению процентных ставок по займам, значительная часть потребителей ищут способы, как удешевить старые невыгодные ссуды. В таблице приведены данные банков, которые предлагают рефинансировать кредит под низкий процент. Многие банки практикуют предоставление возможности получения дополнительных денег на личные нужды.

В основном удастся получить для перекредитования сумму до пяти миллионов рублей. Максимальный срок для такой услуги предлагают на рефинансирование ипотеки — до пятнадцати лет. В данном списке указаны банковские организации с высоким процентом одобрения (хоть ста процентами положительных решений по рефинансированным кредитам похвастаться не может ни один). Тем, кому ранее отказали в одном из финансовых учреждений, рано отчаиваться. Стоит попробовать заключить кредитный договор с другим банком.

| Название | Минимальная годовая ставка (%) | Максимальная сумма (млн) | Максимальный срок (лет) | Минимальный возраст | Дополнительная информация |

| Альфа Банк | 10,99 | 3 | 5 | 21 год | До 5 кредитов |

| Открытие | 9,9 | 5 | 5 | 21 год | Рефинансирование кредитных карт |

| УБРиР | 15 | 1 | 7 | 19 лет | Рефинансирование нескольких кредитов |

| Росбанк | 11,99 | 3 | 5 | 18 лет | Рефинансирование кредитных карт |

| Уралсиб | 9,9 | 5 | 7 | 23 года | Возможность получить дополнительные деньги |

| МТС Банк | 9,9 | 5 | 5 | 18 лет | Возможность получить дополнительные деньги |

Человеку, который имеет займ с невыгодной процентной ставкой, стоит рассмотреть услугу рефинансирования. Преимущества ее заключаются в том, что можно погашать новый заем под меньший процент на более длинный срок, чтобы снизить финансовую нагрузку на семью. Решая, стоит ли прибегать к перекредитованию, нужно просчитать, насколько меньшим станет ежемесячный взнос, и как изменится общая сумма переплаты по новому договору

Нужно взять во внимание общую стоимость нового кредита с учетом страховки и платных услуг. Более детальную информацию по условиям рефинансирования отдельного банка нужно искать на официальных сайтах, линии поддержки клиентов или обращаться в офис организации

Как происходит рефинансирование кредита в другом банке

Пример

- Клиент, у которого есть долговые обязательства по кредитной карте, потребительскому кредиту, автокредиту или другому займу в банке №1, обращается в банк №2, который предоставляет услугу рефинансирования.

- Банк №2 рассматривает заявку и в случае одобрения погашает долговые обязательства заемщика в банке №1. Выдается справка о досрочном погашении и отсутствии финансовых претензий.

- На имя клиента оформляется новый кредит в банке №2.

Промежуточными стадиями можно считать сбор документов, поиск лучшего предложения, но в целом, процедура эта достаточно простая и не требует никакого участия клиента в процессе межбанковского общения.

Разница между реструктуризацией и рефинансированием

Разница между такими финансовыми понятиями есть, хотя для многих, она на первый взгляд, отсутствует. Реструктуризация — финансовый инструмент управления кредитом, предусматриваемый изменение условий существующего кредита, например, клиенту подкорректируют график выплат или простят (что вряд ли, но все же) определенную сумму, предложат кредитные каникулы или пролонгируют срок договора. Рефинансирование — покрытие займа или нескольких (как правило, банки работают не более, чем с 5 позициями одновременно) путем оформления нового кредита. Снижение долговой нагрузки создается путем выдачи целевого займа.

Некоторые частные специалисты предлагают персональную помощь в рефинансировании кредитов с большой нагрузкой. Фактически, это такой «серый доход» для них, ведь этот «эксперт» берет плату с вас за то, что изучит материалы дела и только лишь посоветует, порекомендует, что делать дальше и места, где взять рефинансирование разных сумм без проблем. Это оказание консультативных, информационных услуг и не стоит думать, что рекомендации являются прямым подтверждением того, что банкам вы будете выгодны, как клиент в этом поле. А если вы детально хотите узнать о том, что такое капитализация вклада, и как она влияет на итоговую сумму, которые вы получите по истечению срока работы депозита, стоит ознакомиться со статьей на www.gq-blog.com.

Рассказывая, как рефинансировать кредит под более низкий процент, сразу хочу подчеркнуть важный нюанс — не стоит «покупаться» на обозначенный процент, ведь в 99,99% случаев от рассчитывается индивидуально в зависимости от суммы, типа кредита, репутации, являетесь ли вы клиентом банка, ситуации на рынке. Включите в итоговые выплаты комиссии, если предусмотрены договором, плату за получение наличных средств и другие издержки

Как правило, они указаны в договоре, но мелким шрифтом и на них не обращают внимание. Иногда, уточняя банку, что хотите изменить его методом рефинансирования, первая инстанция готова пересмотреть персональные условия для клиента

Но это очень и очень редко.

По итогу хочу подчеркнуть: если все же возникла необходимость рефинансировать кредит, то к этом вопросу и к выбору финансовой организации стоит подойди максимально грамотно и взвешенно. Всем выгодных условий, быстрых выплат займа и только положительной кредитной персональной истории.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

В каком случае нужно рефинансировать

1. Уменьшение процентной ставки

Рефинансирование становится актуальным, когда при рыночных изменениях уменьшаются кредитные ставки. Например, семья получила ипотеку в 2005 году под 14-15% годовых. К 2007 году ставки на рынке снизились до 12-13%. Чтобы не платить лишние проценты, она изучила предложения по рефинансированию и перезаключила договор в другом банке. Это помогло снизить ежемесячные выплаты и общую итоговую стоимость ипотечного кредита.

2. Объединение кредитов в один

Рефинансировать можно несколько кредитов. Их объединяют в один, делают общий платёж и одну ставку. Так, вы будете платить только один раз за один кредит.

3. Изменение валюты

Из-за роста валют долларовые и евровые кредиты стали непосильной ношей. Благодаря рефинансированию можно поменять процентную ставку и сделать долг рублёвым.

4. Уменьшение ежемесячного платежа

Не самый лучший вариант. Уменьшая минимальный ежемесячный платёж, вы увеличиваете срок и как следствие отдаёте банку больше процентов, то есть переплатите в итоге. Это имеет смысл, когда вам стало трудно выделять минимальное установленное количество средств на кредит в месяц.

Банки предоставляют услуги по рефинансированию для следующих видов кредитов:

В каждом случае банк индивидуально решает, готов ли он рефинансировать долговые обязательства плательщика или нет. Одни работают только с потребительскими кредитами, другие не занимаются валютными долгами.

Шаг 2 – Получение решения банка

Срок принятия решения более длительный, чем по стандартным потребительским кредитам. На практике – до 5 банковских дней. Если решение будет положительным, заемщик прибывает в отделение банка и подписывает новый кредитный договор.

До подписания нового договора заемщик указывает номер лицевого счета, на который новый кредитор перечислит средства для рефинансирования. Как правило, лицевой счет открыт в том же банке, с которым заключен первый кредитный договор. Срок перевода средств после подписания соглашения регламентируется кредитором, проводящим рефинансирование задолженности.

После перечисления средств на указанный заемщиком лицевой счет, он (заемщик) переводит их в направлении погашения действующего кредита. Таким образом, получить деньги в наличном виде для проведения рефинансирования не получится. Только путем перевода на лицевой счет и только под контролем нового кредитора.

Какие документы понадобятся

Для рефинансирования кредита в новом банке нужно собрать стандартный пакет документов:

- Паспорт.

- Второй документ, удостоверяющий личность (ИНН, СНИЛС, загранпаспорт, водительское удостоверение, дебетовая или кредитная карта любого банка, полис ОМС).

- Справка о доходах 2-НДФЛ.

- Кредитный договор.

- Заявление.

Банк может потребовать дополнительные справки для подтверждения информации.

Чтобы оформить в банке «Тинькофф» рефинансирование ипотеки, следует подготовить ряд документов:

- копию паспорта;

- заверенную копию трудовой книжки (договора, контракта);

- справку о доходах (2-НДФЛ) с места работы;

- договор страхования жизни заемщика;

- первоначальное соглашение и выписки с банковского счета с графиком погашения задолженности.

После заполнения анкеты банк начинает оценку платежеспособности заемщика на основании его данных и кредитного договора. В случае одобрения заявки заемщику следует предоставить документы на объект недвижимости, справки с остатком задолженности и об отсутствии реструктуризации, письмо с реквизитами счета, с которого осуществляется погашение.

Какие потребуются документы?

Решив воспользоваться услугой, клиент должен составить заявку и подготовить документы для рефинансирования кредита. В состав пакета бумаг в обязательном порядке должен входить оригинал кредитного договора, заключенного с первоначальным кредитором, и график платежей. Для оформления рефинансирования потребуется и справка от банка, выдавшего займ. В ней должна присутствовать следующая информация:

- реквизиты, позволяющие перечислить деньги кредитору, если просьба о рефинансировании будет одобрена;

- сведения о наличии просрочек;

- размер просрочек и их продолжительность, если клиент не сумел на протяжении всего периода сотрудничества возвращать деньги своевременно;

- полная сумма, которую необходимо внести для расчета с предыдущим кредитором.

Справка действует всего 3 дня. По этой причине ее нужно брать непосредственно перед визитом в новый банк.

Еще одной обязательной бумагой является согласие кредитора на рефинансирование. Документ нужно предоставить минимум за 7 дней до предполагаемой даты погашения займа.

Когда бумаги получены, новый кредитор проводит их комплексную проверку и выносит решение по заявке. Получить отказ можно в том случае, если человек допускал просрочки по займу. Ухудшение материального положения тоже может стать причиной для отказа в рефинансировании. Решение принимается в индивидуальном порядке.

Выгодно ли получение нового займа?

Ответ на вопрос зависит от индивидуальных особенностей сложившейся ситуации. Услуга позволяет изменить условия сотрудничества, привести их в соответствие положением современного рынка. Это особенно актуально, если действующий кредит был получен на длительный срок. Налоговый вычет при рефинансировании ипотеки также предоставляется.

Услуга позволяет сменить валюту займа и не зависеть от колебаний курсов. Статистика показывает, что большинство российских граждан получают заработную плату в рублях. Внесение платежей в валюте может стать для них непосильной нагрузкой. В дополнение к основным преимуществам, предложение позволяет изменить срок возврата ссуды или получить большую сумму, нежели первоначальный займ.

Проведение расчетов упростит принятие решения о потребности в перекредитовании и его выгодности.

Что такое рефинансирование кредита

Рефинансирование кредита – это процедура, в результате которой кредит в одном банке погашается с помощью нового кредита, оформленного в другой финансовой организации на более выгодных условиях.

Рассмотрим простой и вполне типичный пример.

У вас есть потребительский кредит, полученные средства по которому были потрачены на ремонт ванной комнаты, а также автокредит и долг по кредитной карте. Общая сумма платежей составляет 17 тысяч рублей в месяц, платить осталось 2,5 года. Процентная ставка, по вашему мнению, высокая, но уменьшить ее никак нельзя, ведь на всех договорах стоит ваша подпись, а банк просьбу об отсрочке платежа и уменьшении процентной ставки отвергнул.

В этом случае вы можете обратиться в другой банк – такой, который предлагает услугу перекредитования под меньший процент. Рассмотрев вашу заявку и одобрив ее, он погасит имеющиеся задолженности, а взамен будет оформлен новый кредит на более выгодных условиях, в частности, с меньшей процентной ставкой.

Рефинансирование долга по кредиту

Если вы оформили дорогой кредит, а во время выплат поняли, что возврат денег происходит очень сложно, то решить проблему поможет рефинансирование. Благодаря этой процедуре можно сэкономить определённую сумму процентов переплаты по кредиту. Допустим, ставка по вашему кредиту составляет 25%, а у кого-то банка появилась возможность занять под 20%. В таком случае выгоднее оформить новый займ, которым закрыть долг по-старому. Также в ряде случаев рефинансирование можно произвести по схожим процентным ставкам, но с увеличенным сроком выплат. Это позволит уменьшить размер ежемесячного платежа, что облегчит возврат долга.

Пошаговое руководство по рефинансированию кредита

Исходя из всего вышеизложенного, на вопрос «реально ли рефинансировать займ?» следует ответить утвердительно. Рассмотрим подробнее порядок действий, которые необходимы для проведения такой операции.

Выписать все условия вашего кредита

Чтобы понять, есть ли смысл перекредитоваться, рекомендуется для начала выписать все условия текущего займа для дальнейшего их сравнения с условиями других предложений.

Изучить предложения банков

Для определения оптимального предложения необходимо изучить существующие предложения банков по данному направлению кредитования

Нужно обращать внимание не только на условия кредитования, но и на требования, предъявляемые к лицам, претендующим на перекредитование

Посчитать затраты на перекредитование

Для уяснения всех нюансов рекомендуется посчитать затраты на перекредитование. Существуют отличия по условиям кредитования для физических лиц различных категорий. Это необходимо учитывать при подсчёте предполагаемых затрат на перекредитование.

Сравнить, как изменятся выплаты

Важным фактором, влияющим на окончательное принятие решения о реструктуризации долга, является разница между выплатами по текущему и реструктуризированному займам.

Подать заявление в банк

Когда заёмщиком принято решение реструктуризировать кредитные обязательства, необходимо подать заявление в банк. Для подачи соответствующей заявки можно лично явиться в банковский офис, а можно воспользоваться интернетом – обычно на банковских сайтах существует возможность подачи онлайн-заявки.