Как рефинансировать ипотеку в сбербанке под более низкий процент

Содержание:

- Условия и требования рефинансирования Сбербанка

- «Сбербанк» рефинансирование ипотеки других банков сбербанк рефинансирование ипотеки

- Какую ипотеку можно рефинансировать в Сбербанке?

- Перекредитование ипотеки других банков и размер ставок

- Рефинансирование ипотеки

- Плюсы и минусы рефинансирования

- Рефинансирование в Сбербанке

- Когда возможно рефинансирование со Сбербанка в другие банки

- Преимущества рефинансирования через Сбербанк

- Причины для отказа в рефинансировании

- Как сделать рефинансирование ипотеки в Сбербанке

- Рефинансирование ипотеки Сбербанк

- ВТБ 24

Сбербанк рефинансирование ипотеки — возможность снизить начальную процентную ставку. Сбербанк рефинансирование ипотеки выполняется по определенному протоколу. Необходим пакет документов и ряд справок о состоянии доходов. Возможно перекредитование ипотеки других банков на более выгодных условиях. Возможен и отказ банка в рефинансировании

Условия и требования рефинансирования Сбербанка

Предложение от Сбербанка заманчивое, но не каждый гражданин может им воспользоваться. Прежде чем идти в банковское отделение с просьбой оформить рефинансирование, следует ознакомиться с условиями и нюансами предоставления услуги.

Рефинансируемые кредиты сбербанк рефинансирование ипотеки

Полученные в других банках

- Потребительские кредиты

- Автокредиты

- Кредитные карты

- Дебетовые карты с разрешенным овердрафтом

- Ипотечные кредиты

Полученные в Сбербанке

- Потребительские кредиты

- Автокредиты

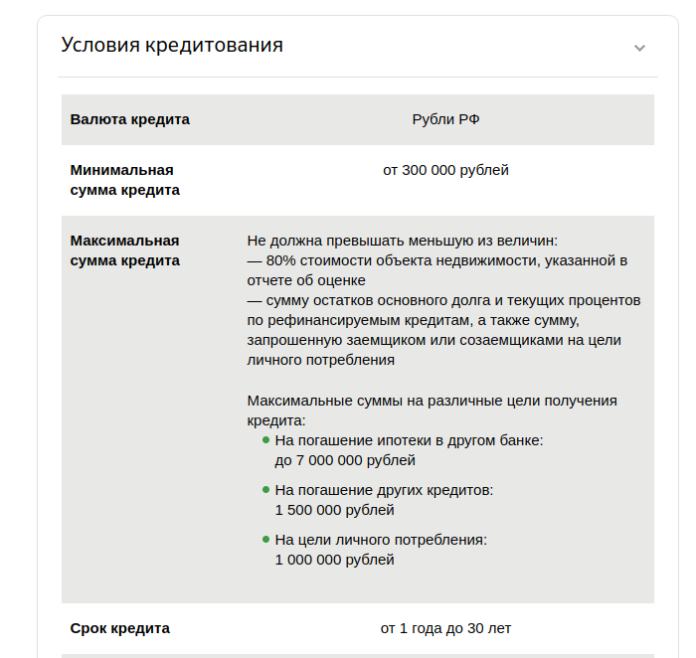

Условия кредитования сбербанк рефинансирование ипотеки

Банком установлены требования к подлежащему рефинансированию кредиту:

- количество объединяемых займов – не более 5-ти;

- объединяемые кредиты – рублевые;

- срок действия кредитных договоров – от 180 дней (на день оформления кредитной заявки);

- полное погашение прежних займов без допущения просрочек;

- отсутствие в настоящем просрочки;

- возможность рефинансирования только займов, не прошедших реструктуризацию.

Условия рефинансирования Сбербанка:

- наибольшая сумма для каждого объединяемого займа – 3 млн. рублей;

- наименьшая – 30 тысяч рублей;

- минимальный срок действия кредитного договора – 3 месяца;

- максимальный – 5 лет;

- ставка рефинансирования при сумме от 30 до 500 тысяч рублей – 13,4%;

- при сумме от 500 тысяч до 3 миллионов – 11,4%;

- комиссионные за предоставления услуги не снимаются;

- обеспечение займа отсутствует.

Требования к заемщикам сбербанк рефинансирование ипотеки

Чтобы клиент смог воспользоваться банковской услугой, он должен соответствовать следующим требованиям:

- Возраст на дату оформления договора – от 21 года.

- Возраст на дату закрытия договора – до 65 лет.

- Рабочий стаж:

- для гражданина, пользующегося зарплатной карточкой Сбербанка – не меньше 3 месяцев на нынешней работе;

- для работающего пенсионера, имеющего зарплатный счет Сбербанка – не меньше 3 месяцев на нынешней работе при стаже от 6 месяцев за последний 5-летний период;

- для гражданина, не пользующегося зарплатным счетом Сбербанка, не предоставившего документальное подтверждение финансовых возможностей и занятости – не меньше 6 месяцев на нынешней работе при стаже от года за последний 5-летний период.

Требуемые документы сбербанк рефинансирование ипотеки

Для оформления услуги банковский сотрудник просит у клиента следующий комплект документов:

- удостоверение личности с регистрационной отметкой;

- документальные подтверждения финансовых возможностей и рабочей занятости (не требуются, если кредитная сумма соответствует остаточному долгу по объединяемым займам);

- договорные документы по объединяемым кредитам.

Получение и обслуживание кредита

Гражданин может оформить услугу:

- в банковском офисе по месту регистрации;

- в любом отделении, предоставляющем услугу кредитования, в пределах страны – для граждан, пользующихся зарплатным счетом Сбербанка.

Заявку на рефинансирование Сбербанк рассматривает минимум 2 минуты, но максимум 2 дня. Рассмотрение начинается с даты предоставления комплекта документов.

Клиенту выдается сразу вся кредитная сумма в безналичном виде, она поступает в день подписания договора на активный счет кредитополучателя, открытый Сбербанком. Положив нужную сумму на счет, банк приступает к отправке безналичных средств на рефинансируемые счета других финансовых учреждений. Плательщик погашает долг равными платежами.

Досрочное погашение:

- осуществляется путем подачи заявления в банковском офисе либо онлайн-режиме;

- предварительно уведомлять банк не нужно;

- минимальная сумма досрочного возврата неограниченная;

- необходимо погасить проценты за срок пользования кредитными деньгами;

- комиссионные не берутся.

Неустойка за просрочку или неполное погашение долга – 20% годовых. Определяется величиной просроченной суммы. Период начисления неустойки начинается со следующего дня после даты выполнения кредитного обязательства, завершается датой погашения просрочки.

Оформление рефинансирования практически не отличается от составления обычного кредитного договора. Нужно лишь прийти в банковское отделение с необходимым комплектом документов, заполнить бланк заявления. Далее остается дождаться положительного ответа банка, чтобы начать погашение единственного долга по выгодной ставке.

«Сбербанк» рефинансирование ипотеки других банков сбербанк рефинансирование ипотеки

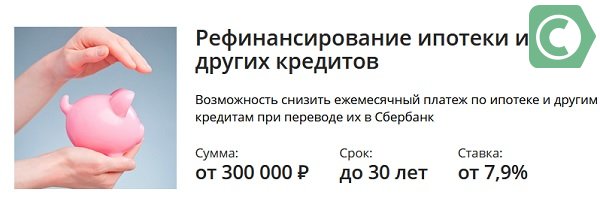

Рефинансирование ипотеки других банков выполняется со значительным уменьшением ставки рефинансирования, чем процентная ставка действующих ипотечных и иных кредитов других банков. При рефинансировании ипотеки в Сбербанке в 2021 году, существует возможность совместить несколько действующих кредитов, оформленных в других банках: ипотечный кредит, потребительский кредит, кредит наличными, кредитную карту и автокредит. Данная программа рефинансирования имеет преимущественную выгоду для клиентов Сбербанка в 2021 году.

Преимущества рефинансирования ипотеки в Сбербанке

- Возможность объединения в одном кредите ипотечного и прочих кредитов других банков;

- Не требуются справки об остатке задолженности в других банках*;

- Уменьшение общего размера платежа по ипотеке и другим кредитам;

- Совмещение платежей по кредитам: одна дата, одна сумма, один счёт;

- Возможность получения дополнительной суммы под низкую процентную ставку;

- Нет необходимости в согласии предыдущего банка, выдавшего ипотечный кредит;

- Для каждого клиента предусмотрен индивидуальный подход рассмотрения заявки;

- Отсутствие комиссии за оформление рефинансирования кредита.

* Справка об остатке задолженности в других банках, может быть затребована в том случае, если информация о рефинансируемом кредите не найдена в Бюро кредитных историй (БКИ).

КАК РАССЧИТАТЬ РЕФИНАНСИРОВАНИЕ ИПОТЕКИ

- Установите параметры вашего ипотечного кредита;

- Установите параметры рефинансирования ипотеки;

- Калькулятор рассчитает рефинансирование ипотеки;

- Сравните ипотеку и узнайте выгоду рефинансирования.

ТРЕБОВАНИЯ К РЕФИНАНСИРУЕМЫМ КРЕДИТАМ:

- Не менее 180-ти календарных дней с момента получения рефинансируемого кредита;

- Не менее 90 календарных дней до окончания действующего кредитного договора;

- Своевременные ежемесячные платежи в течение последних 12 месяцев;

- Отсутствие текущей просроченной задолженности по кредитам;

- Реструктуризация по рефинансируемым кредитам не проводилась.

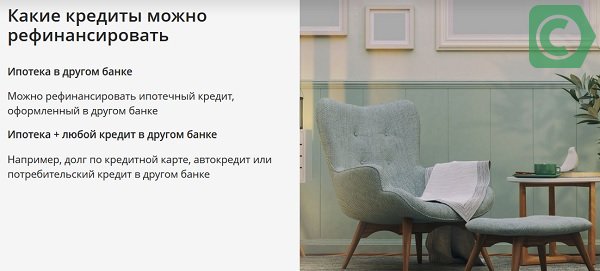

Какую ипотеку можно рефинансировать в Сбербанке?

Итак, мы выяснили, что Сбербанк предлагает две программы рефинансирования. Одна подходит для потребительских кредитов целевого и нецелевого назначения. А вторая — для кредитов на жилье.

В этом году Сбербанк России предлагает физическим лицам универсальную программу рефинансирования ипотеки. Согласно условиям заемщик получает возможность выгодно перекредитовать займ на недвижимость, оформленный в любом другом официальном российском банке. К примеру, в Газпромбанке, Тинькофф, Уралсибе, Райффайзенбанке, Ренессанс Капитале, Совкомбанке и других.

Так же кредит, погашение которого планируется за счет денежных средств Сбербанка, должен быть оформлен не менее 1 года назад. Так в течение последних 12 месячев заемщик должен выполнять, взятые на себя, кредитные обязательства в срок и в полном объеме.

Общие условия

Сегодня перекредитовать кредит на недвижимость в самой крупной отечественной финансовой структуре можно на выгодных условиях. Программа Сбербанка предполагает:

- Невысокую процентную ставку;

- Длительный срок погашения ссуды;

- Отсутствие дополнительных комиссий.

Программа рефинансирования

В настоящее время программа рефинансирования предоставляется потребителям на таких условиях:

- Валюта займа – российские рубли;

- Процентная ставка – от 9,9% годовых (с учетом оформления страховки);

- Минимальная сумма — 300 000 рублей;

- Максимальная сумма ипотечного кредита – не более 80% от стоимости приобретаемого объекта недвижимости, до 7000000 рублей;

- Срок — от 12 месяцев до 30 лет;

- Комиссионный сбор за оформление в Сбербанке отсутствует;

- Обеспечение – под залог приобретаемой недвижимости;

- Страхование жизни и здоровья – добровольное, по желанию заемщика. При отказе от страховки ставка может быть увеличена.

Требования к заемщикам

При желании рефинансировать ипотеку другого банка в Сбербанке, важно не только не иметь просрочек у прошлого кредитора, но и соответствовать требованиям банка:

- Иметь гражданство Российской Федерации или ВНЖ;

- Соответствовать возрастным ограничениям: от 21 года до 75 лет (на момент возврата долга);

- Иметь постоянное место работы;

- Трудовой стаж – более полугода на одном предприятии за последние 12 месяцев и не менее 1 года общего стажа за 5 лет.

Требования к рефинансируемой ипотеке

В Сбербанке допускается рефинансировать ипотеку, оформленную в любом другом банке России. Основные требования к переоформляемому кредиту на жилье:

- Отсутствие задолженностей по платежам, то есть у прошлого кредитора погашение должно было быть по графику;

- Срок подписания договора — не менее 12 месяцев назад;

- Время до истечения срока действия соглашения — не менее 90 суток.

Необходимые документы

Документы, которые должен предъявить потенциальный клиент Сбербанка при рефинансировании займа на жилье:

- Заполненный бланк анкеты (форму для заполнения можно получить непосредственно в банке);

- Паспорт;

- Акт, подтверждающий регистрацию по месту пребывания (при временной прописке);

- Справка о доходах 2-НДФЛ или по форме Сбербанка;

- Акты, подтверждающие факт трудоустройства — книжка с работы, справка, договор;

- Документация на переоформляемую ипотеку другого банка. Нужны: номер ипотечного договора, сумма и валюта кредита, платежные реквизиты прошлого кредитора;

- Документы на залоговую (приобретаемую в кредит) недвижимость.

Только при наличие соответствующего документа Сбербанк одобрит заявку. Также банк оставляет за собой право затребовать у заемщика (созаемщика) дополнительные документальные акты.

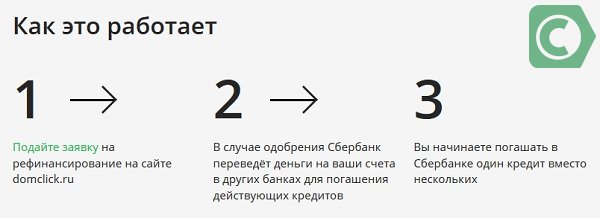

Подача заявки

Одним из преимуществ программы рефинансирования в Сбербанке, является возможность узнать предварительный результат по запросу в дистанционном режиме. Для этого потенциальному клиенту необходимо придерживаться инструкции:

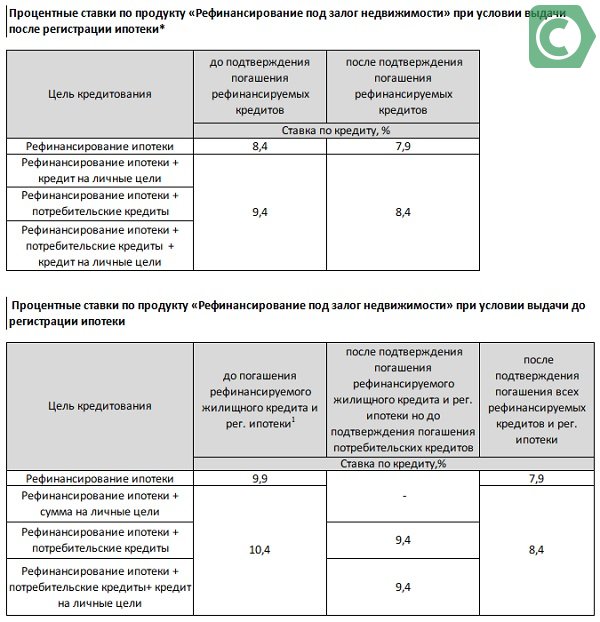

Перекредитование ипотеки других банков и размер ставок

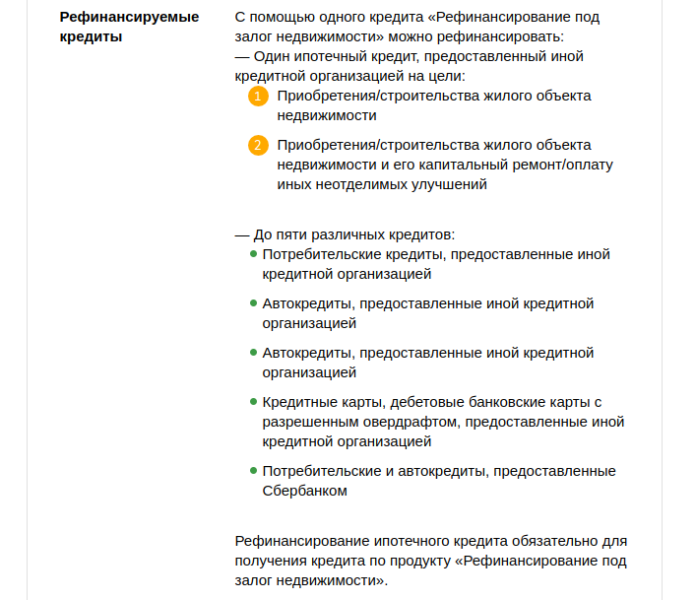

Рефинансированную ипотеку в Сбербанке в 2020 году можно объединить с 5 другими задолженностями, среди которых могут быть потребительский и автокредит, кредитная карта, или выданный наличными деньгами. От количества задолженностей физического лица в других банках зависят условия перекредитования. Также на них влияет, какой объект недвижимости является залогом по ипотеке.

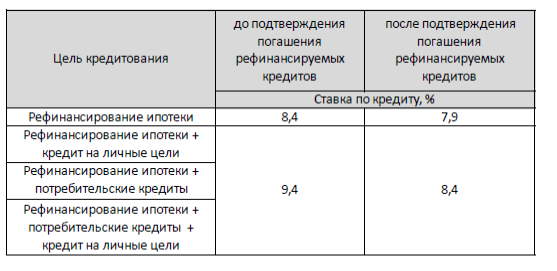

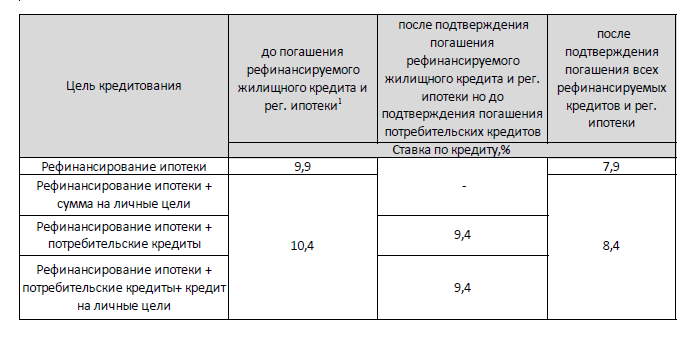

Минимальная ставка рефинансирования в банке составляет от 7,9% годовых Более подробная информация по продукту «Рефинансирование под залог недвижимости» представлена в таблицах ниже:Таблица 1. Процентная ставка при условии выдачи после регистрации ипотеки Таблица 2. Процентная ставка при условии выдачи до регистрации ипотеки

Таблица 2. Процентная ставка при условии выдачи до регистрации ипотеки В качестве залога может служить не обремененный объект недвижимости. На погашение ипотеки максимально можно получить 7 000 000 ₽ в Москве и Московской области и 5 000 000 ₽ — в иных регионах, но не более 80% от оценочной стоимости залогового имущества. На погашение кредитов в других банках максимальная сумма составляет 1 500 000 ₽. Дополнительно на личные цели в Сбербанке можно запросить до 1 млн ₽. Срок кредитования составляет от 1 года до 30 лет. Дополнительные комиссии за выдачу и оформление отсутствуют. Следует отметить, что при получении кредита не только на рефинансирование ипотеки, но и на другие цели, у Вас не будет возможности вернуть налоги через имущественный налоговый вычет, предусмотренный статьей 220 Налогового Кодекса РФ.

В качестве залога может служить не обремененный объект недвижимости. На погашение ипотеки максимально можно получить 7 000 000 ₽ в Москве и Московской области и 5 000 000 ₽ — в иных регионах, но не более 80% от оценочной стоимости залогового имущества. На погашение кредитов в других банках максимальная сумма составляет 1 500 000 ₽. Дополнительно на личные цели в Сбербанке можно запросить до 1 млн ₽. Срок кредитования составляет от 1 года до 30 лет. Дополнительные комиссии за выдачу и оформление отсутствуют. Следует отметить, что при получении кредита не только на рефинансирование ипотеки, но и на другие цели, у Вас не будет возможности вернуть налоги через имущественный налоговый вычет, предусмотренный статьей 220 Налогового Кодекса РФ.

К рефинансируемой ипотеке (и другим кредитам) предъявляются следующие требования:

К рефинансируемой ипотеке (и другим кредитам) предъявляются следующие требования:

- Отсутствие текущих задолженностей и не возникновение просрочек в течение последних 12 месяцев.

- Кредитный договор оформлен не менее 180 дней назад и до его окончания осталось более 90 дней.

- Отсутствие проводимой реструктуризации.

Обязательным условием рефинансирования в Сбербанке является страхование залогового имущества. По желанию заемщика дополнительно можно оформить страховку, покрывающую риски для жизни и здоровья физического лица, а также действующую в случае потери работы заемщиком. В случае отказа от этого полиса процентная ставка увеличивается на 1% по отношению к базовым значениям, описанным выше. Если у вас здоровье в порядке, возраст от 30 до 40 лет, то его стоимость будет примерно 0,4-0,7% в год от суммы задолженности, что будет более выгодным (и безопасным), чем повышение ставки при отказе от страхования.

Рефинансирование ипотеки

- Условия оформления

- Полезная информация

Софья Комарова Автор Выберу.ру, sofyakomarova@vbr.ru Специализация: ипотека, кредиты, пластиковые карты

Ипотека берется на несколько лет, и в течение этого времени у заемщика может возникнуть ситуация, когда нечем выплачивать долг. В этом случае есть риск лишиться объекта недвижимости. Выходом в такой ситуации может стать процедура перекредитования ипотеки в 2021 году.

Выгодным этот шаг будет в том случае, если по условиям новой программы уменьшится ставка, а значит, и размер ежемесячных платежей.

Рефинансирование жилищного займа других банков используется для того, чтобы избежать просрочки, не лишиться жилья , сохранить хорошую кредитную историю. Также заемщик может воспользоваться льготной программой другого банка, получить господдержку, если относится к соответствующей категории граждан.

Процедура оформления новой ссуды может проходить следующим образом:

- получение новой жилищного займа, чтобы погасить текущий долг;

- выведение жилья из-под залога (заемщик расплачивается с банком, а потом выплачивает новый займ без обременения имущества);

- объединение нескольких кредитов в один потребительский.

На финансовом портале Выберу.ру собраны лучшие банковские продукты по рефинансированию жилищных займов. Чтобы найти подходящий вариант, используйте онлайн-поисковик. Задайте нужные параметры рефинансирования: срок выплаты нового жилищного займа, размер первоначального взноса, стоимость объекта недвижимости. Затем нажмите «Подобрать ипотеку». На странице появятся те предложения от банков за 2021 год, которые отвечают заданным параметрам.

Важно! Процедура будет выгодной только в том случае, если процентная ставка нового займа будет ниже, чем у действующего. Новый жилищный кредит предоставляется при соблюдении следующих условий:

Новый жилищный кредит предоставляется при соблюдении следующих условий:

- выплаты осуществлятись в полном объеме и в соответствии с графиком;

- выплачено более 20% стоимости объекта недвижимости;

- срок действия договора осталось не менее трех месяцев;

- рефинансирование действующей ипотеки до этого не использовалось.

Необходимая документация

На каждом этапе рефинансирования потребуется определенный пакет бумаг. назовем их основной перечень:

- заявление по форме банка;

- российский паспорт (некоторые кредитно-финансовые организации предлагают переоморфление займа нерезидентам РФ);

- справка из бухгалтерии о подтверждении дохода или документ по форме банка о величине заработной платы;

- копия ГПХ, трудовой книжки или иного документа о трудоустройстве;

- СНИЛС, ИНН;

- договор действующей ипотеки;

- справка об отсутствии просрочек.

Эти справки нужно собрать на начальном этапе. В случае одобрения нового кредита нужно будет предоставить следующий пакет:

- договор о передаче залога недвижимости другой организации;

- справки на квартиру/дом (выписка из домовой книги, выписка из ЕГРН, кадастровый паспорт, правка об отсутствии долга по оплате коммунальных услуг).

Реструктуризация ипотеки: инструкция по применениюПочему банк может отказать в ипотеке и что делать

Как выбрать банк для ипотечного кредитованияКак оформить ипотеку?

Как рассчитать выплаты по ипотеке?Причины отказа банков в оформлении ипотеки

Плюсы и минусы рефинансирования

Перекредитовать полученный ранее ипотечный займ под более низкий процент кажется очень заманчивым. Несомненно, это имеет свои плюсы.

- Подобный шаг поможет разгрузить семейный бюджет, уменьшив ежемесячный платёж по кредиту.

- При переводе ипотеки в Сбербанк для зарплатных клиентов появляется ряд преимуществ в виде экономии комиссий за перевод в сторонний банк.

- Снижается процент, установленный по ипотечному займу в некоторых случаях выходит экономия по их уплате.

- Появляется возможность соединить в общий займ несколько кредитных продуктов и вносить один платёж.

- Кроме очевидных плюсов от рефинансирования ипотеки в Сбербанке, нужно учитывать то, что не всегда подобное решение может благоприятно влиять на семейный бюджет.

- Несмотря на уменьшение процентной ставки, увеличение срока кредитования может повлечь повышение переплаты по кредиту в сравнении с прежними показателями.

- В случае совмещения с ипотекой других кредитных продуктов, нужно понимать, что при первоначальном графике платежей текущие ссуды закончатся раньше.

- Рефинансирование требует уплаты дополнительных услуг, сопутствующих процессу.

- Теряется возможность возмещения процентов и имущественного вычета.

Несмотря на это, перенесённая в Сбербанк ипотека позволяет сократить ежемесячный платёж на внушительную сумму. Благодаря этому такая услуга очень популярна. Тем не менее не каждый заёмщик может воспользоваться таким предложением.

Рефинансирование в Сбербанке

Рефинансирование ипотеки – это оформление и получение займа с более выгодной процентной ставкой с целью погашения кредита в финансовом учреждении с более высокими процентами. По сути, это перекредитование, которое позволяет намного легче и быстрее погасить ранее оформленный кредит. Стоит понимать, что рефинансирование может быть выгодным, если разница между установленными процентными ставками будет составлять 2-3%.

В России достаточно много банков предлагают рефинансирование ипотеки, в число которых входит Сбербанк – один из популярных и доверенных банков страны. Если получится провести рефинансирование в данном учреждении, можно получить серьезную выгоду. Самое главное соответствовать определенным требованиям и выполнить установленные банком условия.

Рефинансирование в Сбербанке позволяет:

- Объединить ипотеку с другими видами кредитования, в том числе и кредитную карту, в один большой кредит и перевести их все в Сбербанк;

- Снижается долговая нагрузка на семью за счет снижения ежемесячного платежа;

- Повышается удобство обслуживания кредитов – оплачивается все в Сбербанке единым платежом в одну дату и на один счет;

- Можно получить еще 1 млн. рублей на личные цели, ремонт, например, под ипотечную ставку, которая гораздо выгоднее потребительского кредита;

- Рефинансирование можно провести без согласия первичного кредитора и без промежуточного обеспечения;

- Не надо представлять справку об остатке задолженности по кредитам;

- Принять в залог готовый дом с землей;

- Допустимо изменение валюты, что позволяет перевести валютный кредит в рублевый.

Когда возможно рефинансирование со Сбербанка в другие банки

Что такое рефинансирование в общем понимании? Это процедура переоформления кредита на более выгодных условиях, которые позволяют клиенту значительно уменьшить расходы по займам. При этом такое уменьшение средств происходит за счет того, что заемщик оформляет новый кредит и погашает им старый. Главное в данной процедуре — это оформить новый заем на более выгодных условиях.

Если учитывать, что Сбербанк — лидер ипотечного кредитования, предоставляет самые выгодные условия, возникает вполне логичный вопрос: зачем рефинансировать такую ипотеку? Да затем, что еще 3 года назад средняя ставка по ипотеки составляла 14%, а сейчас 9,5 – 10. Размер в 4% ежегодно дает ощутимую экономию, именно поэтому многие клиенты сейчас активно пытаются рефинансировать свои кредиты. Но сделать это в том банке, где оформлена ипотека, почти не возможно.

Есть два вида рефинансирования:

- Внутреннее. Предполагает оформление нового кредита на более выгодных условиях в том же банке, где оформлена первичная ипотека;

- Внешнее. Предполагает получение средств в другом банке и их перечисление первичному кредитору.

Второй вариант наиболее приемлем для нашего отечественного рынка. Первый вариант не пользуется спросом у самих банков, поскольку, если они начнут всем своим клиентам предоставлять внутреннее рефинансирование, то этот процесс может быть бесконечен. Рынок всегда изменчив, ставки постоянно то уменьшаются, то увеличиваются. Поэтому сам банк имеет большие риски при внутреннем рефинансировании.

Таким образом, сейчас активно наблюдается тенденция, когда клиенты Сбербанка обращаются в другие финансовые учреждения для получения нового займа. И это им удается, хотя есть свои нюансы.

Рефинансировать ипотеку Сбербанка в другом банке возможно только в том случае, если:

- Процентная ставка по ипотеке значительно ниже Сбербанка (ставка, установленная на момент заключения и первичного, и вторичного кредитного договора);

- Общие затраты по кредиту в процессе рефинансирования будут снижены.

Если с первым пунктом понятно, то вот второй необходимо рассмотреть более детально.

Даже если процентная ставка в ВТБ 24 или Россельхозбанке и т.д. ниже Сбербанка, это еще не гарантирует получение выгоды. Необходимо внимательно прочитать условия действующего договора и изучить вопрос досрочного погашения.

По ипотеке досрочное погашение может быть:

- Разрешено без применения штрафных санкций. В таком случае сам клиент обращается в Сбербанк и пишет заявление о досрочном погашении кредита и осуществляет его в назначенное в документе время. При этом клиент не несет никаких дополнительных расходов;

- Разрешено, но за досрочное погашение будет начислена пеня или штраф в размере, который установлен кредитным договором по ипотеке. В таком случае необходимо очень внимательно изучить вопрос применения штрафных санкций и сравнить их размер с размером выгоды от перекредитования. Возможен вариант, когда целесообразность рефинансирования будет под вопросом за счет маленькой экономии или ее отсутствии;

- Не допускается кредитным договором.

Как правило, Сбербанк разрешает досрочное погашение без применения штрафных санкций, но все равно необходимо очень внимательно изучать условия кредитования. Поэтому можно смело мониторить условия рефинансирования от других банков и при условии их выгодности, их использовать.

Преимущества рефинансирования через Сбербанк

Рефинансирование предполагает оформление новой ипотеки под более интересным процентом.

Рефинансирование предполагает оформление новой ипотеки под более интересным процентом.

Крупнейший транснациональный банк РФ предлагает своим клиентам услугу рефинансирования, что дает следующие преимущества:

- можно объединить несколько кредитов (до 5) в 1;

- не нужно предоставлять документ, подтверждающий наличие задолженности в другой компании (банк самостоятельно направляет запрос);

- снижен кредитный процент;

- вместо нескольких формируется единый регулярный платеж;

- банк предоставляет дополнительную сумму сверх имеющегося долга под сниженные проценты;

- не нужно запрашивать от предыдущей финансовой компании согласие на перевод кредита;

- условия для каждого клиента подбираются индивидуально, в зависимости от его финансового положения;

- отсутствуют дополнительные комиссии за проведение процедуры.

Причины для отказа в рефинансировании

Сбербанк славится высокими требованиями к заемщикам, поэтому довольно часто отказывает потенциальным клиентам в рефинансировании. Как правило, причины отказа не разглашаются, но есть ряд основных. К примеру, если отказали в рефинансировании ипотечного кредита на этапе предварительной подачи заявки через интернет, причинами могут быть:

- Неверное заполнение анкеты;

- Несоответствие возрастным рамкам. Потенциальный заемщик младше 21 года или на момент полного погашения кредита ему будет более 75 лет;

- Плохая кредитная история. Она проверяется скоринговой программой на основании ФИО заемщика и паспортных данных, прописанных в анкете;

- Подача заявления на рефинансирование ипотеки, взятой в Сбербанке. По условиям программы можно перекредитовать лишь займ на жилье другого банка. Ипотека Сбербанка в этой же финансовой организации рефинансированию не подлежит. При возникновении сложностей, заемщик может подать заявление на реструктуризацию долга, что является отдельной программой;

- Подача заявления на рефинансирование ипотеки, оформленной с господдержкой. Согласно условиям предоставления государственной помощи при покупке жилья, молодые семьи не могут подать заявление на снижение ставки или изменение условий такого договора. Данная программа итак льготная и дополнительные послабления исключены.

Если отказали в рефинансировании ипотеки на этапе рассмотрения документов, причинами могут быть:

- Неполный пакет документов, представленный в банк для изучения личности заемщика и условий ипотеки, оформленной в другом банке;

- Наличие просрочек или задолженности у прошлого кредитора;

- Небольшая официальная зарплата. Сбербанк одобрит кредит только при условии, что сумма ежемесячного платежа не превышает 40% доходов заемщика. Выходом в этом случае может быть привлечение дополнительных созаемщиков. По условиям их может быть до 3-х человек.

- Неликвидность приобретенной в ипотеку недвижимости. Сбербанк одобрит рефинансирование кредита при условии, что на эти деньги были приобретены квартира / дом / гараж в хорошем состоянии (не аварийном). Если это ипотека на строящееся жилье, компания-застройщик должны иметь хорошую репутацию.

- Отказ от страхования жизни и здоровья. Конечно, данное условие не является обязательным, но если у банка итак есть сомнения в потенциальном клиенте, а он еще и от договора страхования отказывается, с высокой вероятностью деньги ему не предоставят.

Программа рефинансирования ипотеки в Сбербанке предполагает выгодные условия погашения долга у прошлого кредитора и привлекательную процентную ставку у нового

При этом заемщику важно быть платежеспособным лицом и не иметь просрочек и долгов у прошлого кредитора

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Как сделать рефинансирование ипотеки в Сбербанке

Требования к Вашим кредитам

- У вас должны быть всегда вовремя оплаченные взносы, то есть никаких просрочек, хотя бы последние 12 месяцев.

- Ваша ипотека, должна была быть выдана хотя бы полгода назад.

- Кредитование продлится еще минимум три месяца.

- Отделение Сбербанка и банка, где оформлялось кредитование, должны находиться в одном населенном пункте.

При рассмотрении услуги рефинансирование ипотеки в сбербанке процентная ставка является одним из основных критериев. Это связано в первую очередь с тем, что от нее зависит ваша выгода.

Если идет речь о таком банке, как Сбербанк, ставка рефинансирования ипотеки зависит также от того, используете ли вы совместную программу для объединения нескольких кредитов. Ведь при этом процент уже не будет 9,5. Если говорить о том, какой будет ставка рефинансирования (ипотека: сбербанк), в данном случае она составит 10%. И это еще не все варианты.

Нюансы

Отказ от страхования

На один процент вырастает ставка рефинансирования ипотека Сбербанка в том случае, если вы решили отказаться от страхования. Однако стоит напомнить, что в этом случае возникает риск отказа в предоставлении услуги. Также ставка рефинансирования ипотеки в Сбербанке сегодня увеличивается на 1% на тот самый период, пока вы закрываете жилищное кредитование в другом банке.

После завершения этого процесса, проценты снова станут прежними. Мы еще не упоминали о том, что ставка по рефинансированию ипотеки на сегодня в сбербанке индексируется на 1% в том случае, пока идет процесс подтверждения прочих кредитов, которые вы рефинансируете вместе с ипотекой. Таким образом, мы получаем немного отличные цифры от тех, о которых говорят сотрудники банка. Получается, что сбербанк ставка рефинансирования ипотеки на сегодня варьируется от 9,5 до 13 процентов.

Сумма при услуге рефинансирование ипотеки в своем банке Сбербанк

Наверное, ни для кого не секрет, что главная информация любого кредитования состоит в выдаваемом количестве денежных средств. Так рефинансирование ипотеки сбербанк для своих клиентов подготовил следующие критерии:

- Минимальная сумма — 500000 р.;

- Максимальная при ипотеке – р. При условии, что это не больше 80%стоимости жилья;

- р. – на закрытие других кредитов или карт.

Теперь вы знаете, что рефинансирование ипотеки сбербанк 2017 условия позволяют взять определенные суммы. И, исходя из этой информации, сможете рассчитать возможное финансирование. Далее давайте обсудим сам процесс прохождения рефинансирования. Что ж, приступим.

Подробное руководство к действию при оформлении рефинансирования ипотеки

Многие задаются вопросом, можно ли сделать рефинансирование ипотеки в Сбербанке ? И если да то, каким образом? При реализации услуги рефинансирование ипотеки для своих клиентов сбербанк разработал пошаговую инструкцию. Ее-то мы и рассмотрим ниже.

Для начала следует отметить, что весь процесс можно условно разделить на два важных момента, которые отражают рефинансирование ипотеки в сбербанке 2017 г. Речь идет о следующем:

- рассмотрение и одобрение заявки;

- выдача кредита.

Первый этап, или как подать на рефинансирование ипотеки в сбербанке

На данном этапе у многих возникают затруднения. Рефинансирование ипотеки в Сбербанке какие документы нужны? Это, наверное, самый распространенный из них. Мы уже писали подробный список, который вы можете перенести себе в ежедневник, чтобы ничего не забыть.

Далее следует главный этап нашего списка, с которого всегда начинался процесс сбербанк рефинансирование ипотеки других банков 2017. Речь идет о подаче заявке. Подготовив все необходимые документы, вы отправляетесь в отделение вашего банка или оставляете заявку онлайн.

Отдельно мы советуем просмотреть, какие документы на рефинансирование ипотеки в сбербанке 2017 были необходимы по объекту недвижимости. А мы приступаем к главному этапу перекредитования.

Рефинансирование ипотеки Сбербанк

Перекредитование широко практикуется во многих странах мира, в том числе и России. Операция будет выгодна в том случае, если разница ставок по процентам между двумя займами достигнет, хотя бы 2-3%. В других странах пересмотр условий договора является выгодным и в случае меньшей разницы, но в нашей стране этот процесс сопряжен с различными дополнительными расходами.

Сбербанк является одним из наиболее популярных и доверенных банков в России. Данное финансовое учреждение предлагает оформить перекредитование ипотечного кредита. Благодаря данной процедуре можно закрыть кредит, взятый ранее в другом банковском учреждении. Поскольку банк предлагает выгодные ставки по кредитам, для заявителя процедура перекредитования может принести существенную выгоду.

Эту процедуру могут пройти договора, заключенные в других банках

Условия рефинансирования в Сбербанке

Стоит отметить, что у банка есть определенные условия, касающиеся пересмотра условий ипотеки:

- Сумма займа не может быть выше, чем 80% от стоимости недвижимости.

- Максимальный срок нового долга составляет 30 лет. Процентные ставки будут зависеть от срока, на который оформляется новый договор. Если срок кредитования составит менее 10 лет, то ставка по процентам составит 9%. В случае оформления договора на период от 10 до 20 лет процентная ставка составит 10,5%. Менее выгодным будет оформление обязательств на срок от 20 до 30 лет, так как в данном случае размер процентной ставки будет достигать 11,5%.

Проценты немного выше, чем действующие ставки по жилищным займам

Вышеперечисленные процентные ставки касаются тех лиц, которые получают свой заработок на счет банка. Для других заемщиков процентная ставка будет завышена во всех случаях на 1%.

Для оформления новых условий кредита в банк надо предоставить пакет документов

Описание процедуры в 2020 году

Процедура практически ни чем не отличается от обычного оформления ипотечного займа. Также потребуется представить список определенных документов и провести экспертную оценку недвижимости.

Если вы хотите погасить жилищный кредит досрочно, то читайте об этом в нашей статье — Погашение ипотеки досрочно

Сбербанк выдвигает определенные требования к заявителю. Минимальный возраст заявителя составляет 21 год. Максимальный возраст составляет 60 лет. Это значит, что на момент когда кредит будет полностью погашен, заемщику не должно быть 60 лет. Этот возрастной параметр касается мужчин. Если кредит оформляет женщина, ее максимальный возраст на момент погашения ипотечного долга может составлять 55 лет. Заявитель может подключить к процедуре обновления договора одного или нескольких созаемщиков.

Процедура пересмотра условий кредита не отличается от оформления жилищного договора

ВТБ 24

В ВТБ 24 есть специальное направление рефинансирования «Рефинансирование ипотеки». Базовые условия предполагают такие условия:

- Процентная ставка от 9,5% на весь срок кредитования;

- Максимально допустимый срок — 30 лет;

- Сумма займа до 30 миллионов рублей, но и здесь есть свои особенности. Так сумма рефинансирования не должна превышать 50% от оценочной стоимости недвижимости при условии оформления услуги по двум документам, или не больше 80% от оценочной стоимости залогового имущества в случае предоставления со стороны клиента полного пакета документов;

- Выдается исключительно в национальной валюте без взыскания каких либо комиссий;

- По кредитному договору разрешено досрочное погашение без применения штрафа и каких-либо ограничений.

Особое внимание хочется уделить требованиям, которые выдвигаются к самому заемщику. Здесь нет таких требований, как минимальный стаж работы в течение 5 лет, продолжительность работы на последнем месте работы и т.д

По крайней мере, на сайте банка нет никакой информации об этом, как, например, в Сбербанке. Здесь, наоборот, даже достаточно лояльные требования: для клиента не обязательно иметь постоянное место регистрации, его доходы могут быть учтены как по основной, так и одновременно по совмещаемой работе, а доход можно подтвердить разными способами и документами.

Для получения рефинансирования необходимо на сайте банка оставить заявку на такой продукт и после подтверждения ее сотрудником банка прийти на предварительное собеседование с сотрудником банка, который уточнит пакет необходимых документов.