Что такое дебиторская задолженность предприятия: изучаем со всех сторон

Содержание:

- Изучение величины коэффициента

- КЛАССИФИКАЦИЯ КРЕДИТОРСКОЙ И ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ

- Как возникает дебиторская задолженность

- Причины возникновения просроченной кредитной задолженности

- Что относится к кредиторке

- Как списывается кредиторская задолженность с истекшим сроком исковой давности

- Управления скоростью оборота кредиторской задолженностью в Excel

- Как используются текущие обязательства

- Кредитная задолженность предприятия

- Кредиторская задолженность – это что такое?

Изучение величины коэффициента

Учитывая, что ведение бизнеса предполагает результативное использование собственного и заемного капитала и ресурсов для повышения объемов дохода фирмы, экономисты вычисляют коэффициент соотношения расчетов компании с дебиторами и кредиторами. Эти действия помогают определить насколько руководитель правильно и эффективно ведет финансовую политику. Причем тут в формулу включаются и собственные ресурсы, и кредитование.

Оптимальное отношение дебиторской и кредиторской задолженности составляет единицу

Отметим, что оптимальное отношение дебиторской и кредиторской задолженности в таких ситуациях составляет единицу, ведь тогда размеры займов предприятия соответствуют потенциальной прибыли. Хотя на этот счет существует и другое мнение. Некоторые финансисты говорят, что лучшим коэффициентом для организации становится величина, которая равна двум единицам.

Учитывайте, что граничное верхнее значение константы не регламентируется. Однако тут целесообразно учитывать, что чересчур высокие показатели свидетельствуют о неплатежеспособности дебиторов либо о невозможности своевременного расчета с кредитором. Кроме того, не забывайте, что эта величина периодически изменяется, поэтому здесь уместно постоянно отслеживать ситуацию.

Небольшое превышение дебиторской задолженности над кредиторской задолженностью говорит о грамотной управленческой политике и разумном расходовании капитала

Хотя превышение дебиторской задолженности над кредиторской задолженностью говорит о грамотно выбранной экономической стратегии и разумном расходовании оборотного капитала. Помните о необходимости сравнения текущих и прошлых величин, чтобы оценить результат расходования средств для повышения выручки и оборотов предприятия. Изучим, о чем говорят нюансы значения этой константы.

Коэффициент равен единице и больше

Начнем с рассмотрения ситуации, когда дебиторская задолженность превышает кредиторскую. Что означает подобный результат, узнаем ниже. Как правило, величины в пределах 1–2 говорят об успешном и правильном расходовании организацией собственных и заемных ресурсов. Однако здесь уместно на протяжении календарного года комплексно анализировать такие показатели, чтобы увидеть реальное положение дел.

Когда коэффициент равен единице — это хороший признак, но значения свыше двух говорят о чрезмерных оттоках собственных активов компании

Помните, что увеличение константы свидетельствует о выводе собственного капитала, что иногда приводит к необходимости кредитования. Соответственно, подобные случаи говорят о вероятных расходах в будущем. Кроме того, риски, что дебиторы не рассчитаются с компанией вовремя, всегда присутствуют. Да и не подкрепленные залогом соглашения здесь тоже играют не в пользу кредитора.

Дебиторская задолженность больше кредиторской – что это значит для предприятия? В целом, тут появляются основания для положительной оценки работы фирмы, но значения константы свыше двух единиц – повод проверить целесообразность выемки оборотного капитала. Кроме того, здесь уместно пересмотреть условия возврата контрагентами средств либо сменить партнеров.

Низкий показатель

Теперь рассмотрим случаи, когда кредиторская задолженность превышает дебиторскую форму расчетов. Отметим, что этот вариант – худшая перспектива для предприятия, ведь в такой ситуации долги компании превышают потенциальную выручку с предоставленных должникам займов. Соответственно, тут налицо запущенная экономическая политика и отсутствие анализа обеих форм финансовых обязательств.

Увеличение доли кредиторских обязательств — тревожный сигнал для руководителя предприятия

Превышение объемов долга перед кредиторами над задолженностью дебиторов свидетельствует о нестабильном экономическом положении и падении ликвидности фирмы. Кроме того, отсутствие эффективных мер по исправлению этого положения ведет к банкротству компании. Здесь целесообразно прекратить внешнее финансирование организации и увеличить выпуск продукции за счет снижения себестоимости товара.

Отметим, что оптимальным выходом тут становятся комплексные мероприятия. К тому же в подобных ситуациях целесообразно пересмотреть и политику взыскания собственного капитала – ведь вовремя полученное финансирование от контрагентов-должников спасает положение и позволяет держать компанию на плаву.

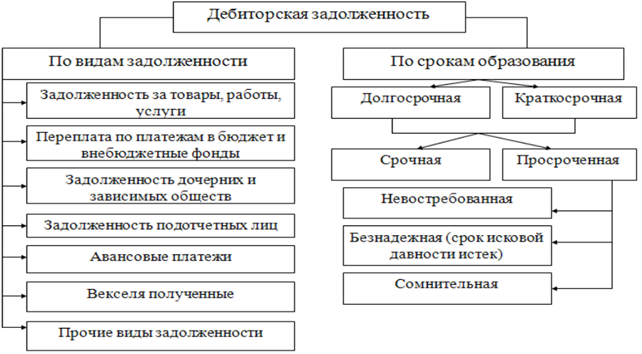

КЛАССИФИКАЦИЯ КРЕДИТОРСКОЙ И ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ

Дебиторскую и кредиторскую задолженность можно классифицировать по определенным признакам, указанным в табл. 1.

|

Таблица 1. Классификация дебиторской и кредиторской задолженности |

||

|

Классификация задолженности |

Вид задолженности |

Признаки |

|

Дебиторская и кредиторская задолженность |

||

|

По срокам погашения |

Текущая (нормальная) |

Срок оплаты по договору еще не наступил |

|

Просроченная |

Задолженность за товары, работы, услуги, не оплаченные в установленный договором срок |

|

|

Безнадежная (нереальная ко взысканию) |

Долги, по которым истек установленный срок исковой давности, а также долги, по которым обязательство прекращено вследствие невозможности его исполнения, на основании постановления исполнительного органа власти или ликвидации организации-должника |

|

|

По срокам оплаты |

Краткосрочная |

Оплата предусмотрена в течение года |

|

Долгосрочная |

Срок оплаты — более года |

|

|

Кредиторская задолженность |

||

|

По степени срочности оплаты |

Срочная |

Платежи в бюджет и внебюджетные фонды, выплата заработной платы, уплата процентов за кредит |

|

Текущая |

Платежи за полученные товары (работы, услуги), погашение кредитов |

|

|

По содержанию |

По приобретению товаров, работ, услуг |

Задолженность организации поставщикам и подрядчикам по приобретению у них товаров (работ, услуг), числится до момента оплаты |

|

По полученным кредитам и займам |

Задолженность организации по полученным кредитам и займам, числится до момента погашения обязательства по займу и кредиту |

|

|

По выплате заработной платы |

Задолженность организации по выплате начисленной заработной платы сотрудникам, числится с момента начисления заработной платы до даты выплаты |

|

|

По оплате налогов и взносов в бюджет и внебюджетные фонды |

Задолженность организации по оплате причитающихся в бюджет и внебюджетные фонды налогов и взносов, возникает в момент начисления налога согласно законодательству, числится до даты оплаты в бюджет и внебюджетные фонды |

|

|

По авансам, полученным от покупателей |

Задолженность организации по авансам (предоплате), поступившим от покупателей в счет предстоящих поставок. Обязательство погашается в момент отгрузки товаров покупателям |

|

|

Дебиторская задолженность |

||

|

По срокам погашения |

Сомнительная |

Не погашенная в срок и не обеспеченная банковским поручительством, гарантией, залогом |

|

По содержанию |

По отгрузке товаров, работ, услуг |

Задолженность покупателей по отгруженным в их адрес товарам, выполненным работам, услугам, числится до момента поступления оплаты от покупателей |

|

По авансам, оплаченным поставщикам в счет предстоящих поставок |

Задолженность поставщиков по полученной предоплате в счет предстоящих поставок. Обязательство погашается в момент получения товаров, работ, услуг от поставщика |

|

|

По вкладам учредителей в уставной капитал |

Задолженность учредителей по вкладам в уставной капитал. Разница между суммой уставного капитала, указанного в учредительных документах, и суммой, внесенной учредителем в уставной капитал, числится до полного внесения доли учредителя в уставной капитал |

|

|

По выданным сотрудникам подотчетным суммам |

Задолженность подотчетных лиц по суммам, полученным на хозяйственные нужды и командировочные расходы. Погашается в момент утверждения авансового отчета |

|

|

По кредитам, выданным сотрудникам |

Задолженность сотрудников по полученным от организации кредитам и займам. Погашается после полного возврата сотрудником полученного кредита и процентов по нему |

Все расчеты со сторонними организациями (покупателями, поставщиками), с сотрудниками, бюджетом и кредитными учреждениями, образующие дебиторскую или кредиторскую задолженность, отражаются на счетах бухгалтерского учета двойной записью.

Как возникает дебиторская задолженность

Редкое предприятие может похвастаться отсутствием дебиторской задолженности. Это обусловлено производственной необходимостью и особенностями конкурентной среды. Покупателю выгодно приобретать товар или услуги в рассрочку, а продавцу интересно расширять свою клиентскую базу посредством предложения лучших условий. В результате возникает ситуация когда товары уже отгружены, а оплата за них еще не получена.

Также дебиторскую задолженность увеличивают суммы авансовых платежей, перечисленных поставщикам в качестве предоплаты. Сюда же относят излишне уплаченные суммы в налоговые органы и страховые взносы во внебюджетные фонды. Если говорить простыми словами, то любая предоплата или отпуск товара в долг образует дебиторскую задолженность.

Отдельной строкой отражаются расчеты с персоналом организации. Это может быть как переплата по зарплате, так и выданные под отчет суммы. Последние будут отражаться в качестве долга до предоставления сотрудником авансового отчета с указанием приобретенных товаров и документов, подтверждающих факт расходов.

Список вариантов и условий возникновения дебиторской задолженности:

- У компании куплены товары или услуги в рассрочку.

- Компания перечислила авансовые платежи поставщикам в качестве предоплаты.

- Ошибочно уплаченные излишние суммы в налоговые органы и страховые взносы во внебюджетные фонды.

- Ошибочные переплаты по зарплате.

- Выданные сотрудникам суммы под очет и другое.

Причины возникновения просроченной кредитной задолженности

Задолженность, как уже упоминалось выше, может быть просроченной и текущей. Как только средства берутся взаймы, сразу возникает задолженность — то есть обязательство через определенное время вернуть деньги. Задолженность перерастает в просроченную в том случае, когда в соответствии с имеющимися договоренностями наступила дата возврата займа (или его части), а кредитор положенный платеж не получил.

Заемщик может оказаться не в состоянии вернуть долг по множеству причин:

- отсутствие желания выполнять свои обязательства;

- заемщик с самого начала неправильно оценил свой финансовый потенциал;

- снижение доходов и прочие финансовые трудности, препятствующие возврату задолженности;

- проблемы личного характера;

- забывчивость;

- отсутствие дисциплины;

- обстоятельства непреодолимой силы;

- мошенничество, когда без ведома человека по его паспорту оформляется кредит.

Что относится к кредиторке

Кроме того, к кредиторской задолженности можно отнести:

- долги перед поставщиками за работы, товары, услуги;

- полученные авансы от покупателей и заказчиков;

- переплата по налогам, страховым взносам, сборам;

- невыплаченная заработная плата сотрудникам;

- обязанность перед подотчетным лицом;

- обязательства перед прочими кредиторами.

Счета для бухгалтерского учета

Для проведения расчетов по кредиторке используется План счетов, утвержденный на законодательном уровне. В бухгалтерском учете эти виды задолженностей накапливаются на следующих счетах:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 70 «Расчеты с персоналом по оплате труда»;

- 71 «Расчеты с подотчетными лицами»;

- 73 «Расчеты с персоналом по прочим операциям»;

- 75 «Расчеты с учредителями»;

- 76 «Расчеты с разными дебиторами и кредиторами»;

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению».

Как списать кредиторскую задолженность

При списании просроченной задолженности в налоговом учете используются внереализационные доходы, так как, по сути, предприятие получило прибыль, не вернув свои долги. Проводки для списания:

Дебет 60, 62, 70, 71, .1 «Прочие доходы» — списана кредиторка по контрагенту.

Примечание от автора! Если кредитор подаст в суд на организацию или подпишет акт сверки, то задолженность может быть восстановлена в учете.

Кредиторка может списываться по истечении срока исковой давности, который определяется ст. 196 ГК РФ, свыше 3 лет. Наступлением просрочки считается день нарушения условий договора по оплате или отгрузке товаров.

Например, ООО «Дэлла» заключило договор с подрядчиком на выполнение ремонтных работ на сумму 1 500 000 рублей. По условиям соглашения общество должно заплатить аванс 40% от стоимости ремонта, остаток выплатить в течение 5 рабочих дней после подписания акта выполненных работ.

Общество уплатило аванс в размере:

1 500 000 * 40% = 600 000 рублей.

Неоплаченный остаток составил:

1 500 000 — 600 000 = 900 000 рублей.

Акт выполненных работ был подписан , значит, долг надо погасить до . Однако на банковском счете общества денежных средств не хватало, поэтому оно расплатилось только . Просрочка рассчитывается в календарных днях. Оплата кредитору была задержана на 10 дней.

Это интересно: Что такое долг и задолженность простыми словами

Как списывается кредиторская задолженность с истекшим сроком исковой давности

Сущность и последовательность данной процедуры практически не отличается от вышеописанной. Предъявлен подобный регламент выявления, принятия и списания. Разница только в счетах бухгалтерского плана, используемых в проводке:

ДТ 60, 62, 70, 71, 73, 76 КТ 91.3.

Организация должна проводить процедуру инвентаризации расчетов с контрагентами каждый год перед сдачей отчета. Несоблюдение этого требования не является поводом для невключения суммы истекшей задолженности в отчетность. Если при этом уменьшается налогооблагаемая база, на компанию могут быть наложены санкционные меры.

Управления скоростью оборота кредиторской задолженностью в Excel

В среде Excel можно использовать наш шаблон финансовой модели «Управление кредиторами и закупками» для решения следующих задач:

- Факторный анализ договоров – факторный анализ оборачиваемости проводится по видам заключенных договоров в целом по организации или с разбивкой по поставщикам. В качестве исходных параметров анализируются условия оплаты сделки – период рассрочки или отсрочки, необходимость перечисления аванса, общий срок и календарная дата оплаты, размеры платежей. Выявляются договора с наименее выгодными условиями для компании.

- Изыскание способов заключения более выгодных договоров — анализируется возможность проведения тендеров, укрупнения лотов закупки, закупок товаров крупными партиями с максимально выгодными условиями.

- Оценка рисков замедления оборачиваемости кредиторской задолженности – снижение данного показателя приводит к замедлению расчетов с поставщиками. Это чревато замедлением реализации продукции, затариванием складов в виде излишков ТМЦ и снижением оборачиваемости запасов.

На практике анализ показателей оборачиваемости кредиторской задолженности позволяет определить структуру задолженности по срокам и объемам оплаты, видам долгов. После интегрирования анализа бухгалтерского счета в программу можно рассчитать показатель резерва отсрочки.

Резерв отсрочки = Среднегодовое значение оборачиваемости за прошлый год – Оборачиваемость по контрагенту на текущую дату.

К примеру, на 30.09.2018 г. текущая оборачиваемость по поставщику составляет 40 дн. За прошлый год показатель средней оборачиваемости по этому контрагенту равнялся 60 дн. Резерв отсрочки = 60 дн. – 40 дн. = 20 дн. Значит, при погашении оплаты по договору в 2018 году фирма имеет в запасе еще 20 дн.

Программа анализа кредиторской задолженности позволяет выделить объем закупок с НДС и без НДС. Такой анализ полезен для того, чтобы оценить упущенную выгоду от работы с поставщиками, которые работают по упрощенной системе налогообложения и их товары не облагаются НДС. При наличии поставщиков, производящих аналогичные товары и работающих на общей системе налогообложения предприятие может сэкономить до 20% стоимости товара за счет возмещения НДС.

Чтобы проанализировать, как изменяется оборачиваемость кредиторской задолженности, программа делает отбор договоров с контрагентами по ускорению или замедлению оплаты. Скорость погашения обязательств представлена в виде изменения величины оборачиваемости: при увеличении показателя период оплаты сокращается, при снижении – увеличивается.

Одновременно программа выявляет динамику изменения объема закупок с разделением по отдельным контрагентам, по видам договоров. Можно задать до 10 критериев отбора, включая данные по предоплате, по источникам возникновения долга, по видам валюты, по сроку возникновения и т.д. В дополнение к объемам закупок таблица показывает остаток обязательств перед тем или иным поставщиком. Отдельно выделяется доля расчетов в неденежной форме – к примеру, зачетом, бартерными сделками, векселями и т.д.

Делать расчеты вручную сложно и долго. Анализ закупок и кредиторской задолженности можно легко провести в таблице Excel. Для этого интегрируйте данные из 1С по нужному счету, задайте параметры отбора. В результате по встроенным формулам вы получите наглядную карту управления закупками, подробные отчеты и диаграммы Ганта для руководства.

Как используются текущие обязательства

Аналитики и кредиторы часто используют коэффициент текущей ликвидности . Коэффициент текущей ликвидности измеряет способность компании выплачивать краткосрочные финансовые долги или обязательства. Коэффициент, который рассчитывается путем деления оборотных активов на краткосрочные обязательства, показывает, насколько хорошо компания управляет своим балансом для погашения краткосрочной и кредиторской задолженности. Он показывает инвесторам и аналитикам, достаточно ли у компании текущих активов на балансе для погашения или погашения текущей задолженности и прочей кредиторской задолженности.

Коэффициент быстрой ликвидности – это та же формула, что и коэффициент текущей ликвидности, за исключением того, что он заранее вычитает стоимость общих запасов. Коэффициент быстрой ликвидности является более консервативным показателем ликвидности, поскольку он включает только текущие активы, которые можно быстро конвертировать в денежные средства для погашения текущих обязательств.

Число выше единицы идеально подходит как для текущего, так и для коэффициента быстрой ликвидности, поскольку оно показывает, что имеется больше текущих активов для выплаты текущих краткосрочных долгов. Однако, если число слишком велико, это может означать, что компания не использует свои активы так хорошо, как в противном случае.

Краткая справка

Хотя текущие коэффициенты и коэффициенты быстрой ликвидности показывают, насколько хорошо компания конвертирует свои оборотные активы для выплаты текущих обязательств, очень важно сравнивать коэффициенты с компаниями в той же отрасли. Анализ текущих обязательств важен для инвесторов и кредиторов

Банки, например, хотят знать, прежде чем предоставлять кредит, своевременно ли взыскивает или получает ли компания оплату по своей дебиторской задолженности. С другой стороны, своевременная оплата кредиторской задолженности также важна. Как текущие, так и быстрые коэффициенты помогают при анализе финансовой платежеспособности компании и управлении ее текущими обязательствами

Анализ текущих обязательств важен для инвесторов и кредиторов. Банки, например, хотят знать, прежде чем предоставлять кредит, своевременно ли взыскивает или получает ли компания оплату по своей дебиторской задолженности. С другой стороны, своевременная оплата кредиторской задолженности также важна. Как текущие, так и быстрые коэффициенты помогают при анализе финансовой платежеспособности компании и управлении ее текущими обязательствами.

Кредитная задолженность предприятия

Компании, в отличие от частных лиц, не просто могут иметь, а всегда имеют обязательства по кредитам. Задолженность по кредитным платежам на предприятии часто считают одной из составляющих кредиторской задолженности, в балансе она отражается отдельной строкой «кредиты и займы».

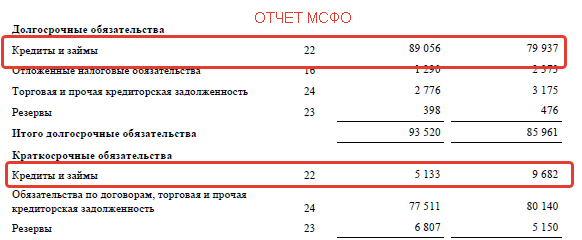

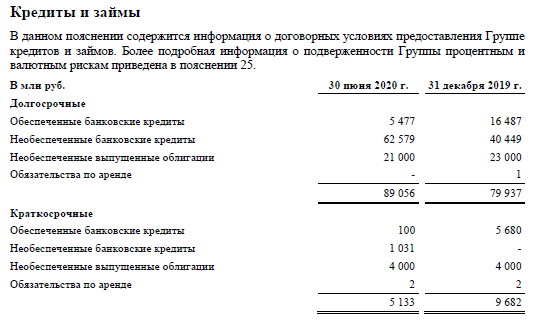

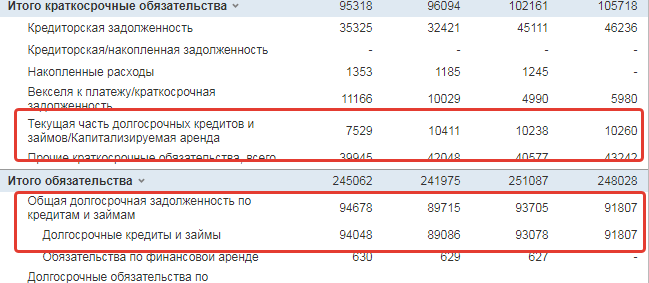

Кредитная задолженность юридических лиц также делится на долгосрочную и краткосрочную. Учет ведется по каждому полученному кредиту отдельно. Отличия учета кредитных обязательств по РСБУ и МСФО представлены в таблице.

| Показатель | МСФО | РСБУ |

| Отражение в учете при получении | По фактической стоимости | По справедливой стоимости |

| Что включается в состав расходов | Проценты кредитору, информационные и консультационные услуги, экспертиза договора кредитования | Те же расходы, что в РСБУ + курсовые разницы по кредитам в зарубежной валюте + платежи по финансовой аренде |

| Признание дополнительных расходов | Единовременно, в момент совершение операции, или равномерно в течение всего срока действия кредита | Только равномерно в период всего срока действия договора кредитования |

| Отражение в балансе | В пассиве в разделе долгосрочные или краткосрочные обязательства, в зависимости от срока погашения |

Различные принципы признания задолженности по кредитным платежам приводят к тому, что в балансе по РСБУ и МСФО отражаются разные суммы. Для примера рассмотрим баланс ПАО «ЛСР».

В отчете МСФО все суммы указываются в млн. руб., а в РСБУ в тыс. руб.

В отчетности РСБУ сразу же проводится построчная расшифровка состава кредитной задолженности. По МСФО расшифровка содержится в пояснительной записке к балансу:

Зарубежные компании сдают отчеты только в соответствии с МСФО, но они также отражают данные по кредитам в пассиве баланса. Для примера возьмем отчет Apple.

Та часть кредитной задолженности, которая должна быть оплачена в текущем отчетном периоде, переносится в раздел краткосрочных обязательств.

Анализ кредитной задолженности

Задолженность по кредитным платежам всегда увеличивает финансовую нагрузку на предприятие, т.к. является пассивом, т.е. долгом. И компания должна искать финансы для возврата не только полученных в долг средств, но и процентов за их использование.

С другой стороны, предприятия берут кредиты для развития, расширения бизнеса или приобретения дорогостоящего оборудования, которые являются активом и способны принести компании прибыль в будущем. Поэтому при расчете потребности в заемных средствах следует тщательно анализировать финансовые возможности организации и вероятность погашения.

Чтобы решить, нужен предприятию еще один кредит или нет, следует посчитать коэффициент покрытия процентов (КПП).

КПП = EBIT / % к уплате

Значения для расчета берутся из отчета о финансовых результатах по РСБУ. Чтобы посчитать EBIT (прибыль компании до вычета налогов и процентов к уплате), нужно сложить прибыль до налогообложения и % к уплате.

Для ПАО «ЛСР» КПП=(-35 169-2 969 012)/2 969 012=-1,01.

Коэффициент отражает, во сколько раз прибыль до налогообложения покрывает расходы по уплате процентов. Чем выше полученное значение, тем лучше финансовое положение предприятия. Если коэффициент менее 1,5 – это тревожный сигнал, свидетельствующий о том, что компании сложно исполнять долговые обязательства. Показатель менее 1 – приток денег в компанию недостаточен для обслуживания задолженности по кредитным платежам.

ПАО «ЛСР» за отчетный период по отчету РСБУ сработала в убыток, т.е. компания на данный момент не может погашать кредитную задолженность банку. По данным МСФО у предприятия прибыль, но она меньше процентных расходов, поэтому компания не способна исполнять свои долговые обязательства.

Кредиторская задолженность – это что такое?

Кредиторы существовали всегда, наверное, еще и до появления денег. Поэтому с пониманием сути заемных денежных средств, как правило, трудностей не возникает.

Все знают значение слова «кредит» — это наш долг перед лицом, которое предоставило нам в пользование свои денежные средства, продукцию и т.д. Слово произошло от латинского «creditum», что переводится как «заем». Тот, кто берет в долг, — заемщик, а одалживающий что-то является кредитором.

Определение

Кредиторская задолженность (в простонародье «кредиторка») –это совокупность финансовых средств, которые наша организация должна другим юридическим и физическим лицам, то есть это наши долги перед поставщиками, сотрудниками и т.д.

Сложно переоценить роль кредиторской задолженности (КЗ), без нее многие организации просто не смогли бы работать, так как заемные средства, особенно на начальном этапе деятельности фирмы, стимулируют ее развитие, позволяют оставаться на плаву.

Кредиторская задолженность – это обязательства фирмы, ее пассив. В обязательства также входят кредиты и займы, полученные организацией.

Виды

Можно выделить несколько типов кредиторки, руководствуясь причиной ее возникновения:

- Долги, которые организация должна погасить, за поставленную продукцию или оказанные услуги. Например, наша фирма решила приобрести материально-производственные запасы, они были привезены, но деньги за них мы перечислить не успели.

- Если заказчик сделала предоплату (внес аванс) за товары или услуги, которые он желает получить от нашей организации. Например, денежные средства на наш счет уже поступили, а услуги нами еще не были оказаны.

- Долги по начисленным налоговым платежам и платежам во внебюджетные фонды, возникающим, как правило, в конце отчетного периода.

- Начисленная работникам заработная плата до ее выплаты считается кредиторской задолженностью.

- При расчетах с сотрудниками (подотчетными лицами), например, может возникнуть ситуация: работник должен приобрети что-то для организации, ему выдаются денежные средства под отчет, но в итоге он тратит сумму, превышающую ту, что ему выдали. Его перерасход и будет для организации долгом, который подлежит возвращению.

- Прочие случаи расчетов с персоналом, не попадающие в предыдущие категории.

- Начисленные, но еще не выплаченные,доходы учредителей.

- Долги перед другими кредиторами. Например, штрафы и пенни, которые фирме предстоит заплатить.

Говоря выше о дебиторке, мы рассматривали пример, когда у фирмы «Альфа» (она поставляет товар, но оплаты за него пока нет) появляется дебиторская задолженность. Так в этот же самый момент у «Гаммы» возникает задолженность кредиторская.

Как рассчитать?

Любой организации необходимо твердо знать, какова же ее кредиторская задолженность? Эти знания помогут грамотно планировать распределение имеющихся денежных средств.

Процедура списания

Произвести списание кредиторки можно, если в течение 3 лет компания не оплатила долг контрагенту. Каким путем это сделать? Потребуется следующее:

- Оформить акт инвентаризации расчетов с дебиторами и кредиторами;

- Оформить бухгалтерскую справку.

Также следует аккуратно отнестись к процессу определения срока исковой давности по кредиторке, для этого можно воспользоваться Гражданским кодексом РФ (статьи 196 и 200). По законодательству срок исковой давности считается с даты, которая указана в договоре, а не с даты, например, фактической поставки товаров или оказания услуг. Пример: фирма «Альфа» решила купить у контрагента те же кирпичи, заключила с «Гаммой» договор на их поставку, которая была осуществлена 7 июня 2014 года. В договоре значилось, что «Альфа» обязуется произвести оплату до 20 июня 2014 года. Оплаты не было. С какого числа считать срок исковой давности? С 20 июня. Следовательно, истечет он 20 июня 2017 года.