Виртуальные карты без паспорта в санкт-петербурге

Содержание:

- Как открыть виртуальную банковскую карту Visa в Сбербанке

- Виртуальная карта Киви

- Отличия виртуальной карты

- При сравнении мы учли следующие критерии:

- Преимущества виртуальной карты:

- Ак-Барс банк

- Виртуальная карта

- Какие банки выпускают виртуальные карты Мир

- Кредитная карта рассрочки Киви

- Как выпустить виртуальную карту Мир

- Продажа с сайтов по карте

- Зачем нужны виртуальные карты

- Особенности виртуальных карт

- Как пополнить цифровую карту?

- Принцип работы

- Популярные варианты

- Рассмотрим пример: карта VIRTUCARD от банка «Русский Стандарт»

Как открыть виртуальную банковскую карту Visa в Сбербанке

Оформить цифровую банковскую карточка в СберБанке можно через официальное мобильное приложение. Для этого вам потребуется:

- Авторизоваться в мобильном приложении СберБанка.

- На главной странице найти раздел “Кошелек” и нажать на зеленый “+”.

- Там нужно выбрать “Оформить дебетовую карту”.

- В правом верхнем углу приложения нажать “Все карты”.

- Выбрать строчку “Цифровая”.

- Нажать “Продолжить” и заполнить все необходимые поля.

- Далее нужно отправить заявку и подтвердить ее одноразовым кодом клиента из СМС.

Справка.

СберБанк дает возможность оформить цифровую карточку всего один раз. То есть если у вас уже есть один виртуальный продукт, заказать его второй раз не получится.

Виртуальная карта Киви

Электронный сервис Киви предлагает два вида виртуальных карт:

- предоплаченную карту QIWI Visa Virtual — с комиссией за создание карты -2,5% (но не менее 25 рублей), за первое пополнение карты комиссия такая же, за следующие пополнения -2,5%. Номинал карты- от 300 руб.;

- карта QIWI Visa Card — бесплатное создание, обслуживание и пополнение карты. Необходимо указать свои паспортные данные и телефон для прохождения упрощенной идентификации. За SMS-информирование берется 29 руб./месяц.

Виртуальная карта Сбербанка

В настоящее время Сбербанк перестал выпускать виртуальные карты.

Виртуальная карта Сбербанка была создана с целью безопасной и защищенной оплаты товаров и услуг через интернет. Такую карту можно привязывать к электронным кошелькам.

Стоимость обслуживание виртуальной карты Сбербанка составляет всего 60 рублей в год, что значительно дешевле, чем простая дебетовая карта.

Оформить виртуальную карту может только клиент московского отделения Сбербанка, у которого есть действующая основная дебетовая карта, подключенная к Мобильному банку и Сбербанку Онлайн.

То, что карту можно было оформить только клиентам московских отделений банка, вызвало негодование у жителей других регионах: «Опять все только для москвичей».

Отличия виртуальной карты

Виртуальная карта – средство, которое предназначено для совершения платежей в интернете в магазинах. Она не имеет физического носителя, поэтому не нужно получать пластиковую карточку в офисе или банке. Виртуалку можно привязать к Visa или MasterCard.

Карта использует денежные средства, которые хранятся на виртуальном кошельке Яндекс Деньги. При этом она обладает всеми реквизитами, что и пластиковая, необходимыми для проведения финансовых операций.

Виртуалка надежно защищена от взлома, а все реквизиты от нее приходят в СМС к привязанному номеру телефона или находятся в личном кабинете. Virtual Card выпускается мгновенно и бесплатно, а закрыть ее можно в несколько кликов.

При сравнении мы учли следующие критерии:

Проценты начисления Cash Back

Стоимость обслуживания карты

Надежность банка

Доп. предлагаемые бонусы

Начисление процентов на остаток

Сегодня самый главный и неоспоримым плюс карты НСПК «МИР», конечно же, — самостоятельность и независимость от зарубежных платежных систем Visa и MasterCard. Карту «МИР» принимают к оплате не только в России, но и в 11 странах мира. Вы можете оплатить товары или услуги, а также снять деньги в банкоматах на всей территории Турции, Вьетнама, Армении, Узбекистана, Беларуси, Казахстана, Кыргызстана, Таджикистана, Южной Осетии и Абхазии. В планах НСПК — включить в географию карт «Мир» другие страны ЕАЭС. Дополнительный плюс карты — выгодные тарифы обслуживание и бонусные привилегии в виде кешбэка.

Кешбэк – это начисление процента от суммы, на которую проведена оплата по карте «МИР» в одном из предприятий-партнеров. Идея в том, что после оплаты товара, через какое-то время обратно на счёт карты вернется часть израсходованных на покупку средств. Процент возврата зависит от магазинов-партнеров и категорий трат. Кэшбэк по карте «МИР» может достигать 30% от покупки. Таким образом, данная программа лояльности может сэкономить приличную сумму средств. Основные картегории покупок на которые распространяется программа лояльности:

- Продуктовые супермаркеты – предлагается увеличенный кешбэк в крупных продуктовых сетях.

- Автозаправки – на партнерских АЗС держатели карт получают до 10% от потраченной суммы.

- Покупки для дома – при покупке бытовой техники, детских игрушек, косметики и бытовой химии у участников программы, можно получить до 20% стоимости на карту «Мир».

- Для поклонников спорта – кешбэк при покупке билетов на спортивные мероприятия и привилегии в магазинах спорттоваров наших партнеров.

- Кафе и рестораны – до 15% от счета вернется на карту при посещении ресторанов европейской, японской, французской кухни, а также кофеен, кондитерских и заведений быстрого питания.

В бонусной программе принимают участие компании из всех регионов России. Для сетевых предприятий перечень филиалов, принимающих участие в акции, указан в описании предложения.

При составлении рейтинга выгодных карт НСПК «МИР» с кешбэком команда портала Выберу.ру сравнила такие важные параметры дебетовых карт, как: максимально возможный процент кешбэка; размер максимального кешбэка, который можно вернуть со всех покупок в месяц; стоимость обслуживания карты; получение дохода на остаток по счету карты, комиссию за перевод денег и пополнение карты. В рейтинге представлены крупнейшие банки России, входящие в ТОП 1-50 по размеру активов на 01.02.2022г.

Преимущества виртуальной карты:

1. Безопасность – это главный плюс цифровых карт. Вы снижаете до минимума риски «оставить» свои банковские реквизиты в ненадежном месте при онлайн-платежах. Например, вы устанавливаете на карте лимит не более 3 – 5 000 рублей, достаточных для онлайн-шопинга, а может быть и того меньше. Так вы и не потратите больше запланированного. А если с виртуальной карты попытаются списать деньги мошенники, то доступ к основному счёту они не получат. Даже если деньги с цифры «уведут», то смогут сделать это только в пределах небольших лимитов.

Чтобы сделать онлайн-платежи еще безопаснее, выпустите несколько виртуальных карт для разных покупок. К тому же, получать переводы от малознакомых людей с виртуальной картой тоже гораздо надёжнее.

2. Универсальность – как и любая банковская карта, виртуальная помогает оплачивать товары и услуги в интернете по всему миру благодаря международным платёжным системам. Это гораздо удобнее покупок с онлайн-кошельками, через которые платежи проходят не везде.

3. Удобный и быстрый выпуск – вы можете заказать виртуальную карту в мобильном приложении своего банка и получить её в течение пары минут. Это не только сэкономит время, но и поможет оформить цифровую карту в любой момент. Главное, чтобы был доступ к сети и мобильному приложению.

4. Практически все виртуальные карты выпускаются бесплатно и с бесплатным обслуживанием.

Ак-Барс банк

Мне нравится3Не нравится

Держатели карт МИР от Ак-Барс получают бесплатное обслуживание без выполнения каких-либо условий. На счете можно копить деньги и зарабатывать до 10% годовых (при остатке от 30 000 до 100 000 рублей). Эту карту можно использовать для получения всех видов выплат: заработная плата, пособия, пенсия, стипендия и т.д.

Надежность банка

4.8 из 5

Удобство использования

4.7 из 5

Кэшбек и бонусы

5 из 5

Итого

4.8

*На основании из открытых источников.

Условия предоставления услуг:

| Выпуск карты | бесплатно |

| Стоимость обслуживания | бесплатно при совершении покупок от 15 000 рублей или остатке на счете 30 000, а также для пенсионеров, студентов, бюджетников |

| Проценты на остаток по накопительному счету | 10 % годовых (на остаток в пределах 30 000 — 100 000 рублей); 3 % (если остаток менее 30 000 рублей); 2 % (при остатке свыше 100 000 рублей) |

| Кешбэк и бонусы | обычный кешбэк от 1-1,25 %; сверхкешбэк до 45,5 %; начисление бонусов в виде универсальных миль (начисляется по 2 мили за каждые потраченные 100 рублей с карты); бонусы от партнеров |

| Максимальный кешбэк | нет ограничений |

| Можно ли снимать наличные | да, в любых банкоматах (с учетом лимита) |

| Кобейджинговая карта | можно использовать за рубежом |

Плюсы и минусы

возможность снятия наличных денег в любых банкоматах без уплаты комиссии;

при оплате городского транспорта картой, предоставляется скидка (такая льготная программа действует не во всех городах РФ, поэтому следует заранее уточнить);

клиенты могут получить повышенный кешбэк и сэкономить еще больше денег;

предусмотрен сервис «Забота», который помогает подбирать субсидии и прочие меры социальной поддержки отдельных категорий граждан;

каждый держатель карты получает полный доступ ко всем привилегиям данной платежной системы (получение скидок и кешбэков при оплате счетов в ресторанах и кафе, покупке авиабилетов и косметики, оплате обучающих курсов и тренингов).

при использовании карты за границей взимается комиссия: 1% от суммы, которую клиент хочет снять наличными. Минимальный ее размер составляет 5 долларов;

банк взимает комиссию за пополнение платежного средства (за исключением поступлений социального характера). Размер комиссии: от 1 до 10% (точная величина зависит от размера поступившей суммы денег).

Пошаговая инструкция по открытию карты

Что нужно сделать, чтобы получить платежное средство МИР от банка Ак-Барс:

- Зайти на сайт и выбрать в верхнем меню раздел с картами.

- В предложенном перечне найти вкладку карта «Мир» и кликнуть по ней.

- Прокрутить страницу в самый низ и заполнить анкету.

- Дождаться звонка из банка, подтвердить заявку.

- Получить пластик выбранным способом.

Виртуальная карта

Виртуальные карты используются для оплаты в интернете различных товаров и услуг. Такой способ расчета считается более безопасным, чем использование обычной банковской пластиковой карты, так как данный метод оберегает от того, что номер основной карты будет известен третьим лицам.

У виртуальных карт разный срок действия, он может быть от одного дня и до нескольких лет. Есть как одноразовые карты, которые рассчитаны на совершение одной покупки, так и карты, предназначенные для многоразового использования.

Чтобы совершить оплату товара или услуги в интернете с использованием виртуальной карты, в качестве способа оплаты нужно выбирать банковскую карту. Далее нужно заполнить данные виртуальной карты и совершить оплату.

Виртуальные карты в настоящее время предлагают многие банки и электронные денежные системы, поэтому каждый может выбрать более удобный вариант. Есть карты, у которых выпуск и обслуживание бесплатные, а есть платные, например, виртуальная карта Альфа-банка.

Виртуальная карта Яндекс

Карта от Яндекс действует на протяжении одного года с момента выпуска, однако ее можно всегда закрыть и выпустить новую. Пополнить счет карты можно бесплатно через «Евросеть» или «Связной», а также через Сбербанк Онлайн (и некоторые другие интернет-банкинги, например, Альфа Клик). Деньги приходят на счет моментально.

Виртуальную карту Яндекс.Деньги можно выпустить только в том случае, если номер мобильного привязан к счету. Выпуск и обслуживание карты от Яндекса бесплатное.

Какие банки выпускают виртуальные карты Мир

Кроме Тинькофф виртуальные продукты национальной платежной системы выпускают следующие финансовые учреждения:

- ВТБ;

- Альфа-Банк;

- Открытие;

- Промсвязьбанк;

- РНКБ.

Внимание! Смотрите, какие банки выпускают и обслуживают карты платежной системы МИР: https://mcardonline.ru/kakie-banki-vypuskayut-karty-mir/. Также мы писали в каких странах можно платить картой МИР

Виртуальная карта Мир ВТБ

Виртуальная карточка МИР от ВТБ — это цифровой платежный инструмент с бесплатным обслуживанием, кешбэком, процентами на остаток и скидками на другие банковские услуги.

Условия обслуживания:

Виртуальная карта Мир Альфа-Банк

Цифровая карточка МИР от Альфа-Банка — это платежный инструмент с бесплатным обслуживанием и обналичиванием средств без комиссии.

Условия обслуживания:

Для оформления цифровой карты следует воспользоваться мобильным приложением финансового учреждения. Подать заявку можно в разделе «Мои продукты», нажав значок «+». Далее потребуется заполнить анкету и следовать указаниям системы.

Виртуальная карта Мир банка Открытие

Виртуальная карточка МИР от банка Открытие — это платежный инструмент с бесплатным мгновенным выпуском и всеми преимуществами обычной дебетовой карты. Кешбэк за покупки у партнеров суммируется со стандартным кешбэком.

Условия обслуживания:

Подать заявку можно в приложении «Банк Открытие». Для этого нужно нажать кнопку «Оформить карту» в разделе «Мои деньги», заполнить электронную форму и следовать подсказкам системы.

Виртуальная карта Мир ПСБ (Промсвязьбанк)

Цифровая карта МИР от ПСБ идеально подходит для получения социальных выплат. Она обладает полным набором возможностей основного дебетового продукта.

Внимание! Виртуальная карта МИР от ПСБ доступна к оформлению только зарплатным клиентам банка.

Условия обслуживания:

Для оформления цифровой карты следует обратиться к своему работодателю.

Виртуальная карта Мир РНКБ

Виртуальная карта МИР от РНКБ — это платежный инструмент с бесплатным мгновенным выпуском.

Условия обслуживания:

Для оформления платежного инструмента нужно авторизоваться в мобильном приложении, открыть список карт, нажать значок «+» и заполнить форму заявки, следуя подсказкам системы.

Следующие банки не выпускают виртуальные карты МИР, но в них можно оформить кредитный и дебетовый пластик: Газпромбанк, Райффайзенбанк, Почта Банк, Россельхозбанк. А в нашем обзоре можно изучить, какие банки не требуют платы за обслуживание — бесплатные карты МИР.

Кредитная карта рассрочки Киви

Банк Киви выпустил карту рассрочки, которая стала популярной среди многих людей. Карта получила название «Совесть», и она оправдывает его. Основная задача карты – дать клиенту возможность покупать товары в кредит без процентной переплаты.

Киви карта рассрочки Совесть – хорошие условия

- Владелец приобретает товары в кредит без первоначального взноса.

- Кредитный лимит достигает 300 000 рублей.

- Кредитный лимит является возобновляемым.

- На погашение долга выделяется рассрочка до 12 месяцев.

- Обслуживание карты предоставляется бесплатно.

- СМС-информирование – 0 руб.

Единственным минусом Совести является то, что картой нельзя расплатиться за все товары, как это делается по кредитным картам банков. Совесть работает только с партнерами Киви. Благо, сейчас у Qiwi более 40 000 магазинов-партнеров которые принимают оплату в рассрочку.

Новая Совесть Qiwi

По банковской карте рассрочки появились специальные тарифы:

- на 1 покупку, за 199 рублей;

- на все покупки в течение 1 месяца, за 299 рублей;

- на все покупки на протяжении 10 месяцев, за 1999 рублей.

При этом базовые условия рассрочки Киви карты Совесть, остаются прежними. Это дополнительные тарифы, которые клиент может подключить по собственному желанию.

Чтобы получить карту Совесть, необходимо заполнить заявку на официальном сайте.

Далее открывается анкета персональных данных, куда следует указать достоверную информацию о себе: Ф.И.О., дату рождения, паспортные данные и так далее

Важно! Заказать Совесть могут только граждане РФ. Рассрочка – это кредитная карта Киви Банка, ее выпуск не предусмотрен для не резидентов Российской Федерации

Подробнее о рассрочке Киви, смотрите в специальном обзоре – открыть (ссылка на совесть).

Заключение

У системы Qiwi хорошо реализован функционал, пользователи могут совершать операции электронными деньгами, без проблем пополнять счет или выводить наличные. Есть банковские карты на любой вкус (дебетовые и кредитные). Простой и понятный интерфейс личного кабинета, плюс круглосуточная поддержка по телефону горячей линии 8 800 707 77 59.

Видео: Киви Карточка и кошелёк — Отзыв, плюсы и минусы.

Как выпустить виртуальную карту Мир

Оформить виртуальную карточку МИР можно онлайн в личном кабинете на сайте банка или в мобильном приложении без посещения отделения финансового учреждения.

Кто может заказать виртуальную карту МИР?

Заказать цифровой платежный инструмент могут совершеннолетние граждане России и других стран. Заявитель должен являться клиентом банка-эмитента и иметь собственный расчетный счет.

Требования к держателю

Как правило, банки предъявляют минимальные требования к держателям виртуальных платежных инструментов:

- возраст старше 18 лет;

- наличие постоянной или временной регистрации на территории РФ;

- наличие основной дебетовой карты.

Какие документы нужны для оформления карты?

Для оформления виртуального платежного инструмента необходимо иметь только паспорт.

Онлайн-заявка на виртуальную карту МИР

Процедура подачи заявки на оформление цифровой карты предусматривает выполнение простых действий. Для этого нужно:

- Войти в личный кабинет на сайте банка или в мобильное приложение.

- Активировать функцию выпуска продукта нажатием соответствующей кнопки.

- Заполнить анкету, указав личные и контактные данные заявителя.

- Выбрать вид платежной системы — «МИР».

- Завершить процедуру оформления заявки нажатием соответствующей кнопки и вводом кода из СМС-сообщения.

Продажа с сайтов по карте

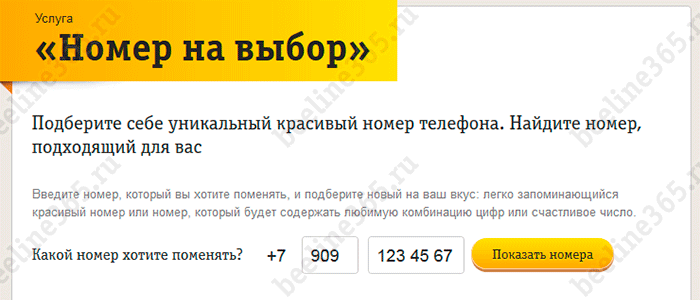

Вбил в специальную форму:

- номер карты;

- месяц и год, до которого действительна карта;

- имя и фамилию владельца карты;

- трёхзначное число на обратной стороне карты (код CVC)

и, если на карте достаточно средств для оплаты покупки, моментально совершается оплата. Деньги списываются также моментально, поэтому будьте внимательны при покупках онлайн.

Один из таких сервисов, который принимает оплату картой, является сервис knowhow.ru. Я писал про этот сервис, который используют инфобизнесмены в статье «Knowhow.ru – система управления взаимоотношениями с клиентами с функцией автоплатежей».

Сервисом Ноухау пользуются Азамат Ушанов, Евгений Попов, а с октября 2015 года и эксперт-группа Челпаченко, которую я курирую, начала пользоваться её услугами.

Понятно всем, что оплата картой – это современно, но, как показала, практика, не у всех есть пластиковые банковские карты. Даже те, у кого есть электронные кошельки, зачастую не имеют карты.

Хорошо, что сервисы электронных денег понимают это и в их арсенале есть замечательная услуга предоставления виртуальной карты, которая привязана к счёту электронного кошелька.

Витртуальная карта абсолютно такая же карта, как и обычная банковская пластиковая карта, только не имеет физической основы. Она находится в Интернете, если так можно назвать и имеет все данные, реквизиты.

В этой статье рассматривается наиболее популярный сервис электронных денег WebMoney и я хочу в видеоуроке, показать каким образом можно получить виртуальную карту Вебмани, привязав её к своему электронному кошельку.

Этот видеоурок я подготавливал специально для участников эксперт-группы Челпаченко, но уверен, что он будет полезен для всех желающих делать покупки, как физических товаров, так и инфопродуктов с тренинговыми программами. Полезного просмотра, друзья!

Зачем нужны виртуальные карты

Электронная коммерция и цифровые деньги развиваются быстрее, чем глобальная экономика. Уже сегодня, многие всё чаще делаем покупки в интернете, а в реальный магазин отправляемся разве что за продуктами.

Очень удобно прямо со своего экрана выбрать нужный товар, посмотреть отзывы и тут же оплатить его. Будь то, маленький брелочек, новый мобильник, шкафчик в ванную, да что угодно. На самом деле, сейчас уже есть сделки с недвижимостью, обсуждение и заключение которые происходят онлайн.

Виртуальные карты как-раз призваны помочь нам с управлением финансами онлайн. Цифровая карточка пригодится нам и для заработка и для шопинга. Ну, а при необходимости мы всегда можем сделать обычную пластиковую карту, баланс которой будет дублировать баланс виртуальной карты.

И всё же, цифровая версия карты имеет несколько преимуществ над пластиковой.

Виртуальная карта: плюсы и минусы

Во-первых, виртуальная карта, как правило дешевле пластиковой. Это и понятно. Эмитентам (тем кто выпускает карту), ведь не нужно тратиться на производство, хранение и сотрудников, которые будут раздавать карты. Зачастую, виртуальные карты вообще бесплатны. Но об этом мы ещё поговорим чуть ниже.

Во-вторых, виртуальную карту нельзя потерять, погнуть, забыть в кармане брюк и постирать Её и украсть физически нельзя. При этом, безопасность у виртуальной карты точно такая же как и у обычной (есть и привязка к телефону и пин-код и при необходимости).

В-третьих, за виртуальной картой не нужно идти в банк. Её можно получить онлайн.

В-четвёртых, виртуальные карты могут быть анонимными. Если Вам достаточно лимита 15 000 рублей на операцию, то передавать личные сведения банку (или платёжной системе) не требуется вообще.

Добавьте к этому культурный фактор, что не маловажно для молодых людей. Удивительно, но когда расплачиваешься современными методами (да, даже телефоном), люди смотрят на тебя как аборигены из XVI века на зажигалку

Что уже говорить про виртуальные карты. Одним словом, это просто быстро, безопасно, дёшево, да ещё и модно.

Ладно. С плюсами разобрались. Теперь посмотрим какие у виртуальных карты есть недостатки:

- с ВК нельзя снять наличные в банкоманте, так как нашим банкоматам обязательно нужно что-то вставлять для работы. Правда, в некоторых наиболее передовых терминалах уже есть возможность работать и с виртуальными картами (в том числе и снимать наличные);

- по этой же причине, виртуальными картами нельзя заплатить в обычных магазинах. Но, опять же, есть решение: привязать виртуальную карту к телефону и платить телефоном (сегодня огромное количество моделей поддерживает эту функцию).

Особенности виртуальных карт

Обычно виртуальная карта выпускается в дополнение к основной, но есть банки, которые предоставляют отдельные цифровые карты. Например, «Цифровая Visa» Сбербанка выполняет все функции банковской карты, но без пластиковой оболочки.

Виртуальные карты также выпускают платежные системы Visa или MasterCard, но срок действия у таких продуктов меньше, чем у пластиковых карт. В среднем цифровая карта служит 2 – 6 месяцев, максимальный срок действия – 3 года. У таких карт есть собственные реквизиты, а сумма на счету обычно ограничена небольшим лимитом. Поэтому карту безопасно использовать для онлайн-платежей и покупок: вы переводите с основной карты на цифровую определенную сумму и оплачиваете товар или услугу. Таким образом вы нигде не оставляете реквизиты основной банковской карты.

Как пополнить цифровую карту?

Первый способ пополнить виртуальную карту – по ее номеру. Просто введите его при переводе по карте из другого банка. В этом случае никаких отличий между цифровыми и пластиковыми картами нет.

Цифровые карты входят в Систему быстрых платежей. Читайте о ней здесь. Если в личном кабинете банка вы выберете ее как основную карту для СБП, то сможете пополнять ее с других банков и по номеру телефона.

Еще проще пополнять виртуальную карту со своего счета в том же банке: это делается в мобильном приложении или личном кабинете. Функция «Перевод между своими счетами» часто находится в разделе «Переводы».

И последний способ – пополнение через банкомат, оснащенный бесконтактными технологиями. Пока что они встречаются только в крупных городах, однако их число стремительно растет. Чтобы пополнить виртуальную карту наличными, нужно подключить ее системе ApplePay, SamsungPay или GooglePay. Делается это за пару минут: введите реквизиты карты в приложение выбранной системы бесконтактной оплаты и подтвердите ее добавление с помощью ввода СМС из банка.

Для пополнения карты положите смартфон на специальную платформу на банкомате и откройте соответствующее приложение бесконтактной оплаты. Телефон нельзя убирать до завершения всех операций.

Как платить виртуальной картой или снять с нее деньги?

В оффлайн-магазинах использовать цифровую карту можно только с помощью смартфона с поддержкой следующих технологий:

- ApplePay – для iPhone (начиная с iPhone 6 или SE) и Apple Watch;

- SamsungPay – для телефонов Samsung (технологию поддерживают почти все устройства, выпущенные с 2016 года);

- GooglePay – для остальных телефонов на базе Android

Снятие денег с виртуальной карты полностью аналогично пополнению через терминал, описанному в прошлом разделе.

Принцип работы

Клиент банка может заказывать множество виртуальных средств, прикрепленных к обычному пластиковому банковскому продукту.

Основное предназначение – проведение оплат, расходных операций посредством интернета. К таким операциям может быть отнесена любая интернет-покупка, оплата услуги онлайн, пополнение кредитного счета.

Исключительная безопасность связана с ограничением сферы ее использования – никаких оплат в кафе, супермаркетах и т. д. К тому же продавец, получивший оплату таким способом, не сможет определить ее реквизиты. Владеть этой информацией будет только держатель. Так как для оплаты в интернете требуются только реквизиты, этих сведений будет достаточно, чтобы провести нужные перечисления.

Популярные варианты

Выпуская виртуальные банковские карты, каждая финансовая организация преследует свои цели: для организации погашения кредита, использования безналично кредитных средств, обеспечения максимума безопасности. В зависимости от этого будут различаться условия выпуска и использования виртуального платежного инструмента.

Сбербанк

В арсенале предложений крупнейшего банка России два вида виртуальных продуктов – платежные системы «Виза» и «МастерКард».

Выпуск организуется на следующих условиях:

- обслуживание 60 рублей/год;

- привязка к основной обычной карточке;

- подключенный мобильный и интернет-банк;

- срок действия – 3 года;

- максимальная сумма для проведения операций – 300 тысяч рублей;

- доступна привязка к электронному кошельку.

Услуга имеет территориальные ограничения по выпуску – она возможна только для клиентов столичного региона.

Яндекс.Деньги

Повысить комфорт при использовании «Яндекс-кошелька» призван выпуск специальной виртуальной карточки от платежной системы «МастерКард».

Условия выпуска:

- Бесплатная выдача в течение 3 секунд.

- Срок действия – один год.

- Действует привязка счета к номеру мобильного, исключая анонимные оплаты.

- Максимальный одноразовый лимит – 15 тысяч рублей и 40 тысяч за месяц.

- Для именных кошельков расходные операции разрешаются на сумму до 60 тысяч однократно или 200 тысяч в месяц.

- Идентифицированные пользователи могу оплачивать покупки и переводить средства в пределах 250 тысяч рублей в сутки или 6 млн в месяц.

- Пополнение бесплатно через сеть «Связной», «Евросеть» и отделения Сбербанка.

- Вывод на обычную карточку или интернет-кошелек с взиманием 3-процентной комиссии и 15 рублей дополнительно, но не менее 100 рублей.

- Действие ограничено 1 годом.

Qiwi

Одной из наиболее распространенных является виртуальная карта от «Киви». Платежной системой, используемой для перечислений по карте, служит Visa.

Держатель кошелька «Киви» может завести несколько виртуальных продуктов с минимальным лимитом 300 руб. и максимальным до 30 тысяч рублей. Возможен выпуск для оплаты в валюте с лимитом средств 10-1 000 долларов США.

Карточка создается не бесплатно – от 25 рублей или от 1 доллара, если оплаты планируются в валюте США.

Промсвязьбанк

Действие карточки Промсвязьбанка – до 2 лет. Заказ виртуальной карты гарантирует получение различных бонусов, накапливаемых при оплате по карточке с дальнейшим обменом их на награды. Банк заботится о безопасности клиентов, предлагая подключение сервиса 3D-Secure.

Блокировка и разблокировка карты происходит по желанию держателя через личный кабинет на сайте или звонок на горячую линию.

Карточку можно получить, отправив заявку через личный кабинет или посетив отделение.

На обработку запроса и подготовку виртуальной карты банку необходимо не более 5 дней, а процесс выдачи организован при личном визите держателя.

Альфа-Банк

Специально для своих клиентов, желающих проводить оплаты через интернет с повышенными мерами безопасности, а также для погашения кредита, банк предлагает использовать виртуальные продукты.

При совершении платежей не участвуют реквизиты настоящего банковского пластика. Выпуск на основе платежной системы MasterCard происходит без создания физического носителя с оплатой 49 рублей. За годовое обслуживание комиссия не взимается, а открытие карточки доступно через интернет-приложение «Альфа-Клик».

Для оформления виртуального пластика достаточно иметь открытый счет в Альфа-Банке либо являться держателем обычной пластиковой карточки, эмитированной кредитной структурой.

Рассмотрим пример: карта VIRTUCARD от банка «Русский Стандарт»

Посмотрите небольшое видео про виртуальную карту, чтобы еще лучше понять как всё работает.

https://youtube.com/watch?v=J4O-ui2T9Rw

Для удобства изложение, мы приведем правила пользования виртуальной карты на одном из самых популярном, и главное удобном для пользователя продукте – виртуальной карты VirtuCard от банка «Русский Стандарт». В других банках требования могут отличаться.

Как заказать виртуальную карту?

Существует несколько способов заказа карты. Все они до смешного просты. Можно заказать ее непосредственно на официальном сайте virtucard.ru. Если Вы являетесь клиентом банка – можно зайти в мобильный банк или интернет-банк, также форма заказа карты есть на официальном сайте банка «Русский стандарт». Есть возможность оформить ее непосредственно в банкомате или терминалах самообслуживания банка, платежных терминалах Элекснет, Comepay, в офисах Рапиды, а также с помощью электронного кошелька WebMoney. Все делается буквально за несколько минут, по сложности это лишь немного сложнее и дольше чем пополнить баланс телефона.

Простота выпуска виртуальной карты очевидна – не стоит ходить в банк и стоять в очередях. Всё можно сделать либо за компьютером, либо в банкоматах и терминалах. Но, за такое удобство, банк взимает незначительную комиссию – 2% но не менее 25р. В случае если заказывается специальная карта с удобным номером – 100р.

Как пользоваться виртуальной картой?

Поскольку виртуальная карта была создана специально для оплаты товаров и услуг в интернете – ее использование аналогично обыкновенной банковской картой. Виртуальная карта имеет банковские реквизиты – номер карты, трехзначный код и срок действия, который Вы получите на смс на свой телефон. При заполнении поля имени держателя карты нужно просто прописать своё имя и фамилию на английском языке.

Стоит отметить такой момент, что банк русский стандарт выпускает на данный момент только предоплаченные виртуальные карты. Про отличия от дебетовых виртуальных мы писали выше. Для оформления предоплаченных карт не требуется заключение дополнительного банковского договора, поэтому и имя держателя карты не является обязательным атрибутом. Это в тоже время накладывает определенные ограничения, касаемые анонимности платежа, при котором максимальная сумма покупки не может превышать 15 000р в России.

Пополнение виртуальной карты также не представляет особых сложностей – сделать это можно, например, через интернет-банк, систему денежных переводов RS-express либо же самый просто способ – перевод по номеру карты.