Роль центрального банка

Содержание:

- Правовой статус

- Статистика по ключевой ставке ЦБ

- Факторы определения роли ЦБ в экономике государства

- Нужна ли ЦБ независимость?

- РКЦ и военные подразделения ЦБ РФ

- Инструменты ЦБ

- Высший менеджмент ЦБ

- Надзорные функции ЦБ в банковском секторе

- Курсовая политика Банка России в 1999–2010 годах

- Защита национальной валюты

- Особенности деятельности Банка России

- Структура и органы управления

- Монетарная политика ЦБ

- Разница между функциями и задачами центрального и коммерческих банков

Правовой статус

Центральный банк России является юридическим лицом. Надо отметить, что он не входит в структуру органов госвласти. При этом, однако, его имущество и капитал являются федеральной собственностью. Центральный банк, Сбербанк России являются государственными учреждениями. Но это два совершенно разных учреждения. Разница заключается в том, что первый выполняет функции регулятора на рынке, а Сбербанк является самым крупным финансовым учреждением страны. Более того, у Сбербанка есть филиал – Центрально-Черноземный банк России. Это учреждение было основано в 2001 году в результате слияния Воронежского, Белгородского, Курского, Липецкого и Орловского филиалов Сбербанка.

Регулятор имеет исключительное право на эмиссию денежных средств. Деятельность учреждения не регулируется Федеральной налоговой службой. Свои расходы оно финансирует за счет собственных средств, иными словами, Банк России по обязательствам государства не отвечает.

Центральный банк России не может участвовать в капиталах других банков, если иное не предусмотрено законом. Также ЦБ не может быть членом любой организации, если только ее деятельность не связана с обеспечением деятельности регулятора. При этом финансовое учреждение может участвовать в капиталах международных организаций, занимающихся развитием сотрудничества в кредитной, банковской, валютной сферах.

Статистика по ключевой ставке ЦБ

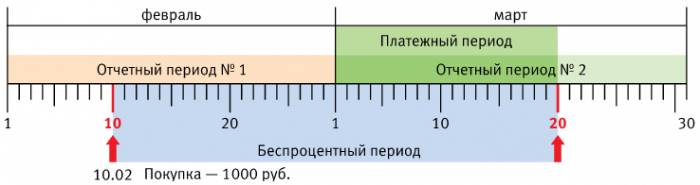

ФЗ «О Центральном банке России» предусмотрено, что регулятор с целью обеспечения устойчивости рубля может изменять ключевую ставку. Она была введена ЦБ еще в 2013 году как мера для перехода к режиму таргетирования инфляции. Также ЦБ формирует коридор процентных ставок, регулируя ликвидность банковского сектора.

С 01.01.13 ставка рефинансирования была приравнена к ключевой. Впервые значение этих двух показателей Центральный банк РФ (Банк России) изменил 13.09.13 г. Значение ключевой ставки для целей предоставления и абсорбирования ликвидности составило пять с половиной процентов. Уже через пять месяцев с целью ужесточения денежно‑кредитной политики ключевая ставка была увеличена до семи процентов годовых. Это позволило предотвратить сильный рост инфляции на фоне повышения волатильности рынка.

Следующее повышение состоялось уже 25.04.14 г. В связи с ростом инфляционных рисков ставка увеличилась до 7,5 %. В последующие полгода было еще два повышения ставки: до 8 % (25.07.14 г.) и 10,5 % (12.12.14 г.).

16 декабря 2014 года Банк России повысил ключевую ставку до 17 % годовых. Дополнительно были введены плавающие 1,75 п. п., предусмотренные для кредитов под нерыночные активы. Такие займы ранее обслуживались по фиксированной ставке.

Учитывая ускоренный рост потребительских цен, регулятор 30.01.15 г. снизил ставку до 15 %. Данные изменения не совпали с прогнозами аналитиков, которые полагали, что ЦБ не изменит ставку. Инфляция в РФ оставалась высокой, а рубль — слабым. Предпосылок для снижения ставки не было. По этой же причине ключевая ставка была снижена еще четыре раза: до 14 % (13.03.15 г.) и до 12,5 % (20.04.15 г.), 11,5 % (16.06.15 г.) и до 11 % (31.07.15 г.).

Факторы определения роли ЦБ в экономике государства

Несмотря на схожесть решаемых задач, ЦБ в разных странах различаются по степени независимости от государства — прежде всего политической. Например, Федеральная резервная система США рассматривается как пример одного из самых суверенных финансовых институтов. В свою очередь, Немецкий федеральный банк — в числе тех кредитных учреждений, что в значительной степени аффилированы с государством. Однако, вне зависимости от того, каков фактический суверенитет Центробанка, ключевые функции ЦБ в большинстве государств в целом схожие. В числе таковых:

- эмиссия национальной валюты;

- обеспечение функционирования коммерческих кредитно-финансовых организаций;

- участие в реализации правительственных экономических программ;

- макроэкономическое регулирование;

- контроль над соблюдением законности работы финансовых организаций, работающих внутри страны;

- аналитическая работа в части выявления ключевых показателей эффективности экономики государства.

Безусловно, данные направления активностей ЦБ могут дополняться иными функциями, определяемыми исходя из специфики развития хозяйственной системы конкретной страны.

Нужна ли ЦБ независимость?

Итак, должен ли ЦБ быть независимым от правительства? Есть две полярные точки зрения на этот счет.

Первая предполагает — да, ЦБ должен быть как можно более независимым от других политических институтов. Это предопределяется законами капиталистической экономики, по которым чем большую свободу действий имеет тот или иной субъект рынка, тем более эффективно развивается хозяйственная система — в той или иной отрасли либо в масштабах государства в целом.

Основной контраргумент отмеченной позиции — независимость ЦБ хороша ровно до того момента, пока в экономике не начался кризис. После этого действия ЦБ, продиктованные неким анализом и расчетами, в которых всегда может закрасться ошибка, могут предопределить возникновение масштабного социально-политического кризиса. В подобных сценариях Центробанк должен, и это как минимум, учитывать позицию правительственных структур, а лучше всего — приводить свои активности в соответствие с теми приоритетами, что формируются на уровне небанковских политических институтов.

Каков статус ЦБ РФ, насколько он независим от государственных структур? С одной стороны, в законодательстве РФ есть формулировки, по которым основные функции и задачи ЦБ РФ предполагают активности при условии суверенитета ЦБ относительно Правительства. С другой стороны, ЦБ РФ подотчетен органам власти — в частности Государственной Думе. Таким образом, российский Центробанк юридически имеет возможность действовать независимо, на практике — реальное задействование соответствующих полномочий проследить сложно.

В сообществе российских экспертов распространен тезис в подтверждение независимости ЦБ, который заключается в фактическом нежелании Центробанка России пускать золотовалютные резервы государства на инфраструктуру либо решение социальных задач — вместо этого ЗВР продолжают держаться в иностранных активах. В этом смысле активности Банка России могут оцениваться как несоответствующие приоритетам Правительства. Есть и контраргумент данному тезису — на данный момент ЗВР, исходя из макроэкономических реалий, не вполне целесообразно использовать как инвестиционный ресурс. Лучше пусть это будут резервы на случай кризисов в экономике. Как только необходимость в использовании ЗВР как инструмента инвестиций появится, и правительство РФ подтвердит это, ЦБ высвободит соответствующие резервы, полагают исследователи.

РКЦ и военные подразделения ЦБ РФ

Выше мы отметили, что цели деятельности Центрального Банка РФ включают в себя поддержание функционирования банковской системы государства. В числе главных структурных подразделений, имеющих компетенции, необходимые для достижения соответствующей цели, — расчетно-кассовые центры ЦБ РФ.

Данные учреждения делятся на головные, осуществляющие деятельность в районах, а также межрайонные. Они выполняют работу, связанную с осуществлением межбанковских транзакций, обслуживанием негосударственных кредитных организаций и бюджетных счетов.

Следующий важнейший тип учреждений, входящих в структуру ЦБ РФ, — военные подразделения. Их задача — обслуживание финансовых транзакций, субъектами которой являются различные учреждения в рамках вооруженных сил РФ.

Итак, мы рассмотрели ключевые функции Центробанка, цели деятельности ЦБ РФ и методы их реализации. Главный банк России — учреждение многофункциональное, сложное по структуре, имеющее широкий спектр компетенций в финансовой сфере.

С одной стороны, ЦБ РФ юридически независим от органов власти, с другой — формируется при непосредственном их участии. Кроме того, Центробанк осуществляет свою деятельность с учетом интересов иных государственных структур.

Инструменты ЦБ

Посредством каких инструментов может выполнять свои функции ЦБ России? Исследователи выделяют следующий их перечень:

- утверждение ключевой ставки по основным операциям;

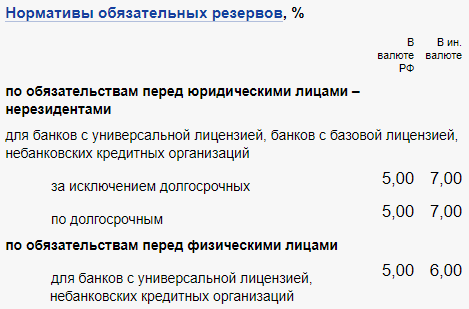

- формирование резервных требований;

- осуществление транзакций на открытом рынке;

- кредитование и рефинансирование коммерческих финансовых учреждений;

- валютное регулирование;

- эмиссия собственных активов.

В целом, как мы видим, отмеченный перечень инструментов коррелирует с ключевыми функциями Центробанка. Управленческие активности ЦБ РФ осуществляются посредством издания особых нормативно-правовых актов — приказов, указаний. Законодательством РФ могут определяться иные инструменты, позволяющие реализовывать основные функции ЦБ РФ.

Итак, мы рассмотрели основные особенности деятельности Центробанков как кредитно-финансового института в целом, а также Банка России в частности. Основные функции ЦБ кратко можно представить в следующем перечне:

- макроэкономическое регулирование в корреляции с социальными задачами;

- обеспечение устойчивости финансовой системы государства;

- эмиссия национальной валюты и обеспечение оборота наличности в стране.

Их выполнение предполагает наделение Центробанка необходимыми полномочиями в части взаимодействия с другими ведомствами. Но каким должен быть их объем? Рассмотрим данный вопрос в контексте взаимодействия ЦБ и других органов власти.

Высший менеджмент ЦБ

Ответственность за то, насколько эффективно должны выполняться основные функции ЦБ, несет непосредственно высший менеджмент Центробанка. Рассмотрим специфику функционирования соответствующего института подробнее.

Ключевой орган управления Банка России — Совет директоров. Он представляет собой коллегиальную структуру, ответственную за ключевые функции ЦБ, основные направления активностей банка, а также осуществляющую управление учреждением. В Совет директоров Центробанка входят председатель ЦБ, а также работающие на постоянной основе 12 членов Совета ЦБ. Рассматриваемая структура высшего менеджмента Банка России формирует внутреннюю структуру центрального аппарата организации, утверждает уставы различных структурных подразделений Центробанка. В ведении Совета директоров — регулирование активностей коммерческих кредитно-финансовых организаций России.

Надзорные функции ЦБ в банковском секторе

В сфере банковского надзора Центробанк выполняет ключевые функции. Это то направление деятельности, которое особенно интересует вкладчиков проблемных банков. Перед регулятором банковского сектора стоят следующие задачи:

- контроль за безналичными и наличными операциями;

- выполнение требований закона 115 ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем и финансирования терроризма»;

- внешний аудит отчетности и правил бухгалтерского учета;

- выдача, приостановка действия и отзыв лицензий;

- санация проблемных банков (докапитализация с целью финансового оздоровления);

- организация выплат вкладчикам обанкротившихся банков и застрахованным клиентам негосударственных пенсионных фондов;

- контроль соблюдения обязательных требований к собственному капиталу банков, норм резервирования на случай возможных потерь и др.

В 2013 году в должность председателя Центрального банка вступила Эльвира Набиуллина. Одновременно с этим были заметно расширены полномочия Центрального Банка, который приобрел статус мегарегулятора. С тех пор под надзором ЦБ оказались не только банки, но и небанковские финансовые организации: страховщики, инвестиционные компании, фондовые биржи и брокеры, негосударственные пенсионные фонды и др. В мае 2020 года Центральному банку было доверено проведение санации банков. Таким образом, в ведении Агентства по страхованию вкладов (АСВ) остались только выплаты вкладчикам банков, лишенных лицензии.

Ужесточились требования Банка России к кредитным организациям. Самой жесткой карательной мерой, применяемой к банкам, является отзыв лицензии и ликвидация финансового учреждения. Число отзываемых Центробанком лицензий стало расти с 2013 года и достигло пикового значения в 2020 (87 банков) и 2020 (93). Соблюдение обязательных нормативов стало контролироваться более жестко, возросло количество аудиторских проверок.

Главной причиной «закручивания гаек» стало ухудшение финансовых показателей российских банков. Сказалось введение в 2014 году санкций, из-за чего коммерческие банки лишились доступа к дешевым кредитам на Западе. Также повлияло вступление в силу международного банковского протокола Базель III, по которому ужесточились требования к достаточности собственного капитала. В 2020 году лишений лицензии стало меньше (47). Но во втором полугодии произошли огромные по масштабам события, связанные со спасением трех игроков рынка. Два из них входили в десятку крупнейших и в список системно значимых банков. У всех на слуху санация самого большого в России частного банка Открытие, затем БИН банка и Промсвязьбанка. Во всех трех банках введена временная администрация и внешнее управление. После завершения финансового оздоровления Центральный банк организует выпуск акций санированного банка. Они будут предложены инвесторам на открытом рынке.

Санация не затрагивает интересов обычных вкладчиков. Отделения в обычном режиме работают с клиентами, выдаются кредиты, обслуживаются карты. Отдельно стоит сказать, что иногда в ходе мероприятий по финансовому оздоровлению не удается оградить от потерь частных инвесторов. Риски держателей ценных бумаг, в отличие от депозитов, не застрахованы. Примером могут послужить еврооблигации Открытия, обязательства по которым на сумму почти миллиард долларов были списаны как безнадежные.

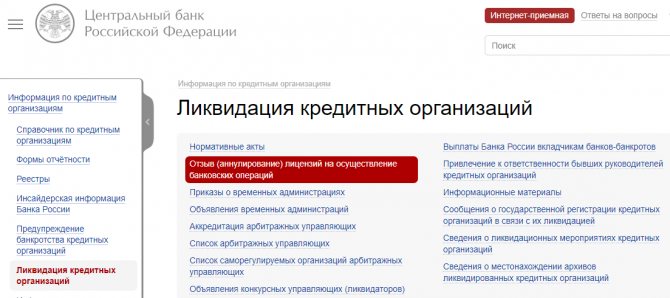

Если вы хотите проверить информацию об интересующем вас банке, вы всегда можете сделать это на официальном сайте регулятора в разделе «Информация по кредитным организациям» по этой ссылке.

К сожалению, вмешательство мегарегулятора, поддерживая стабильность финансовой системы, приводит и к побочным последствиям. Почти 70% банковского сектора уже перешло в собственность госбанков. В десятке крупнейших банков остался только один частный (Альфа банк). На спасение только Открытия, БИНа и Промсвязьбанка потребуется более триллиона рублей. Деньги на эти цели Центробанк берет не из казны, а из специального Фонда консолидации банковского сектора (ФКБС). Фонд пополняется за счет реализации активов и имущества проблемных банков внешним инвесторам. Ими чаще всего оказываются банки с государственным участием. Передача банков в государственные руки в условиях кризиса во всем мире является вынужденной и временной мерой. Однако в России, как известно, нет ничего более постоянного, чем временное. Снижение конкуренции в банковском секторе с большой вероятностью означает ухудшение качества обслуживания и сокращение выбора банковских продуктов.

Курсовая политика Банка России в 1999–2010 годах

С 1999 года Банк России осуществлял курсовую политику в рамках режима управляемого плавающего валютного курса, что позволяло сглаживать воздействие изменений внешнеэкономических условий на российские финансовые рынки и экономику в целом.

При этом задачей Банка России было последовательное сокращение вмешательства в процессы рыночного курсообразования и подготовка к переходу к плавающему валютному курсу, необходимому для реализации независимой денежно-кредитной политики, ориентированной на обеспечение внутренней ценовой стабильности мерами процентной политики (режима инфляционного таргетирования).

С 2005 года Банк России в качестве операционного ориентира курсовой политики начал использовать рублевую стоимость бивалютной корзины из доллара США и евро. Для данного показателя Банком России был установлен интервал допустимых значений (операционный интервал), на границах которого осуществлялись валютные интервенции (конверсионные операции рубль/доллар США и рубль/евро на биржевом и внебиржевом сегментах межбанковского валютного рынка; до 2005 года Банк России осуществлял валютные интервенции только в сегменте рубль/доллар США), препятствующие чрезмерным колебаниям стоимости бивалютной корзины. Границы операционного интервала пересматривались Банком России с учетом тенденций в динамике показателей платежного баланса России и конъюнктуры внутреннего валютного рынка.

С учетом возрастающей роли евро во внешнеэкономических операциях России и по мере развития соответствующего сегмента внутреннего валютного рынка доля евро в структуре бивалютной корзины последовательно увеличивалась. С февраля 2007 года структура бивалютной корзины состояла 45 евроцентов и 55 центов США. Использование данного механизма позволило сглаживать колебания курса рубля к основным мировым валютам, при этом обеспечив более гибкое курсообразование.

В конце 2008 — начале 2009 года Банк России продолжил изменение механизма курсовой политики, пересмотрев его параметры с учетом резкого изменения условий внешнеэкономической деятельности России, определяющихся ситуацией на мировых финансовых и товарных рынках (см. Годовой отчет Банка России за 2008 и 2009 годы). С февраля 2009 года Банк России перешел к использованию механизма автоматической корректировки границ интервала допустимых значений стоимости бивалютной корзины в зависимости от объема совершаемых интервенций. При введении данного механизма в феврале 2009 года ширина плавающего операционного интервала составляла 2 рубля и затем несколько раз увеличивалась Банком России в целях повышения гибкости курсообразования.

В октябре 2010 года Банк России объявил об отмене фиксированных границ для изменения стоимости бивалютной корзины. Фиксированные верхняя и нижняя границы на уровне 41 и 26 рублей за бивалютную корзину действовали с 23 января 2009 года.

Защита национальной валюты

В большинстве современных государств курс валюты формируется преимущественно исходя из свободно функционирующего механизма спроса и предложения на международном рынке. То, сколько стоит рубль, определяется, таким образом, под существенным влиянием внешнеэкономических факторов.

Цели, задачи и функции деятельности ЦБ РФ в значительной степени направлены на то, чтобы выявлять среди данных факторов те, которые воздействуют на национальную валюту РФ негативно, не имеют рыночной природы. Если даже их действие вполне легитимно, но активность не соответствует интересам государства, Банк России может противодействовать им. Каким образом? Посредством каких методов?

Прежде всего, это проведение при необходимости валютных интервенций — сессий покупок или продаж имеющейся в распоряжении национальной или иностранной валюты в целях повышения или, наоборот, уменьшения уровня ее предложения на рынке. Создав, к примеру, переизбыток долларов на том участке рынка, в котором торгуется рубль, ЦБ РФ может способствовать снижению его курса. В свою очередь, национальная валюта РФ дорожает.

Однако сейчас политика и цели Центрального Банка России предполагают ограниченное вмешательство в рыночные механизмы формирования курса рубля. Главным образом, это связано с тем, что основной ресурс для проведения ЦБ РФ валютных интервенций — денежные резервы государства. В силу влияния кризисных трендов руководство ЦБ РФ предпочитает не расходовать их на вмешательство в рыночные механизмы, формирующие курс.

Особенности деятельности Банка России

Изучим теперь ключевые особенности работы и функции ЦБ РФ. Банк России функционирует на основе положений ФЗ № 86, принятого 10 июля 2002 года. Так, в соответствии с данным законом, имущество ЦБ РФ принадлежит государству на правах федеральной собственности. Вместе с тем Банк России имеет определенные полномочия, связанные с распоряжением своими активами, включая золотовалютные резервы.

Работа ЦБ РФ предполагает активное взаимодействие с государственными органами власти. Так, ЦБ РФ обязан ежегодно представлять в Госдуму ключевые тезисы, касающиеся государственной кредитно-финансовой политики. До этого соответствующий проект должен передаваться президенту РФ и правительству. Банк России, как и большинство ЦБ в других странах, наделен правом эмиссии национальной валюты, регулирования обращения финансов в стране, установления валютного курса, управления золотовалютными резервами.

Структура и органы управления

В ЦБ РФ реализована вертикальная система управления. Она состоит из элементов:

- Центрального аппарата ЦБ, в чьем составе есть несколько департаментов, отделов и управлений, пресс-служба, а также собственный научно-исследовательский институт, технический, учебный и вычислительный центры, редакция издания «Деньги и кредит».

- Территориальных подразделений, исполняющих функции Банка России на местах.

- Структурных подразделений – департаментов, ответственных за политику Центробанка в различных сферах деятельности.

- Рассчетно-кассовых центров.

Вертикаль управления Центрального аппарата выглядит следующим образом (сверху вниз):

- Председатель Банка России – руководитель организации, который, фактически, управляет ею.

- Первые заместители.

- Заместители.

- Руководители департаментов.

От ЦА управленческая структура распространяется на различные управления, департаменты, подведомственные учреждения, нацбанки, РКЦ и территориальные отделения.

Монетарная политика ЦБ

Многие ключевые задачи и функции ЦБ коррелируют с монетарной политикой государства. Эта закономерность характерна как для Центробанков развитых государств в целом, так и для ЦБ РФ. Ключевые направления монетарной политики, которые выделяют современные исследователи, таковы:

- поддержание стабильности цен,

- денежная эмиссия,

- обеспечение конкурентного курса национальной валюты,

- решение социальных задач — таких как снижение уровня безработицы.

Центральные банки, выстраивая стратегии реализации монетарной политики, определяют целевые показатели по каждому из отмеченных направлений работы. Например, это может быть желаемый курс национальной валюты, уровень безработицы, темпы инфляции и т. д. После чего они осуществляют регулирование банковской системы с целью обеспечения соответствия ключевых ее показателей желаемым значениям.

В развитых государствах основные функции и операции ЦБ в части монетарной политики сконцентрированы на достижении приемлемых показателей инфляции и занятости граждан. Приоритет данных задач во многом связан с запросами общества: население страны прежде всего будет приветствовать возможность покупать товары при минимальном росте цен, а также устраиваться на работу по желаемой профессии. Основная сложность, сопровождающая функционирование ЦБ в этой части — в условиях капиталистической экономики низкий уровень безработицы, во многом являющийся результатом динамичного развития хозяйства, может сопровождаться высокими темпами инфляции.

Разница между функциями и задачами центрального и коммерческих банков

Начальные понятия о банковской системе можно получить из курса обществознания.

Банковская система Российской Федерации относится к двухуровневой системе, представленной основным центральным банком и коммерческими банками.

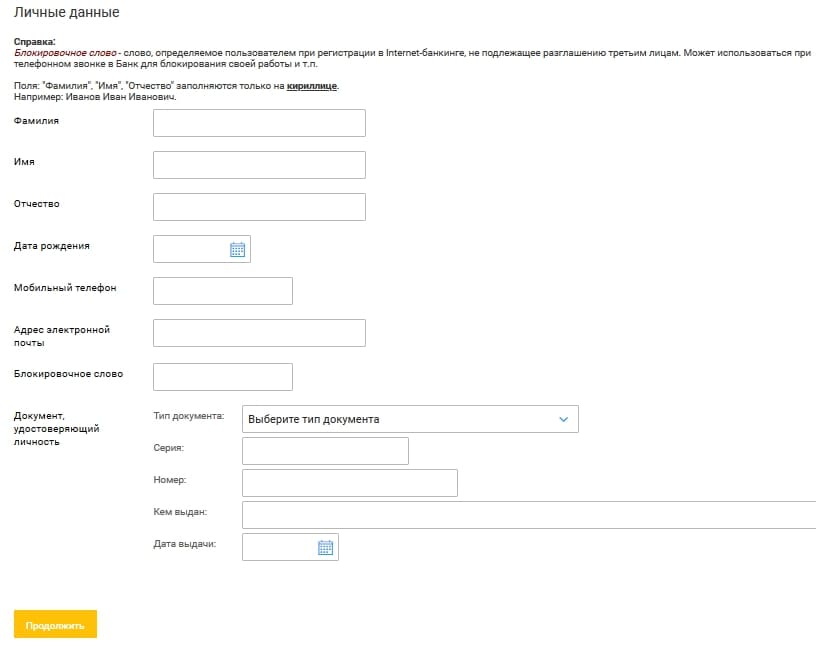

К коммерческим финансовым учреждениям относятся организации, занимающиеся обслуживанием как юридических, так и физических лиц. Первостепенной их целью служит извлечение прибыли, называемой маржой.

В отличие от коммерческих финансовых учреждений, ЦБ во главу угла ставит не получение доходов от деятельности, а обеспечение стабильности финансового рынка страны.

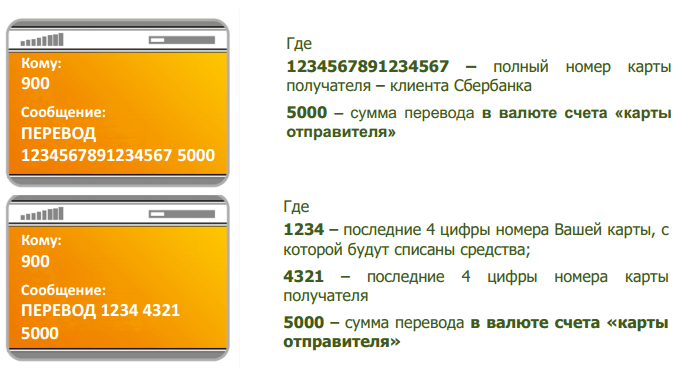

Центробанк напрямую не сотрудничает с юридическими и физическими лицами, осуществляя взаимодействие с ними посредством коммерческих банков. Коммерческие финансовые учреждения хранят в главном банке резервные денежные средства, служащие для погашения депозитов. ЦБ выполняет роль кредитора в отношении других банков.

Чтобы понять разницу в задачах ЦБ и коммерческих банков, следует перечислить основные функции коммерческих финансовых учреждений:

- Посредничество в кредитах, заключающееся в перераспределении денежных средств, высвобождаемых в процессе капиталооборота предприятий и доходов физических лиц.

- Стимулирование создания накоплений в производственной и хозяйственной деятельности.

- Посредническая деятельность при совершении платежей.