Дебетовая и зарплатная карта: отличия

Содержание:

- Как выбрать лучшую карту

- Зарплатная карта и ее особенности

- Тарифы и стоимость обслуживания

- Как подключить овердрафт к зарплатной карте Сбербанка

- Возможно ли перечисление зарплаты на карту третьих лиц

- Если заработная плата не поступила на карту

- Что несёт зарплатный проект держателю карты?

- Какие бывают зарплатные карты МИР

- Зарплатный проект Сбера

- Кредиты от Сбербанка для держателей зарплатных карт

- Плюсы и минусы

- Плюсы и минусы

- Особенности зарплатной карты Сбербанка

- Зарплатные карты Альфа-Банка для сотрудников

- Как подключить овердрафт к зарплатной карте?

- Как присоединиться к зарплатному проекту

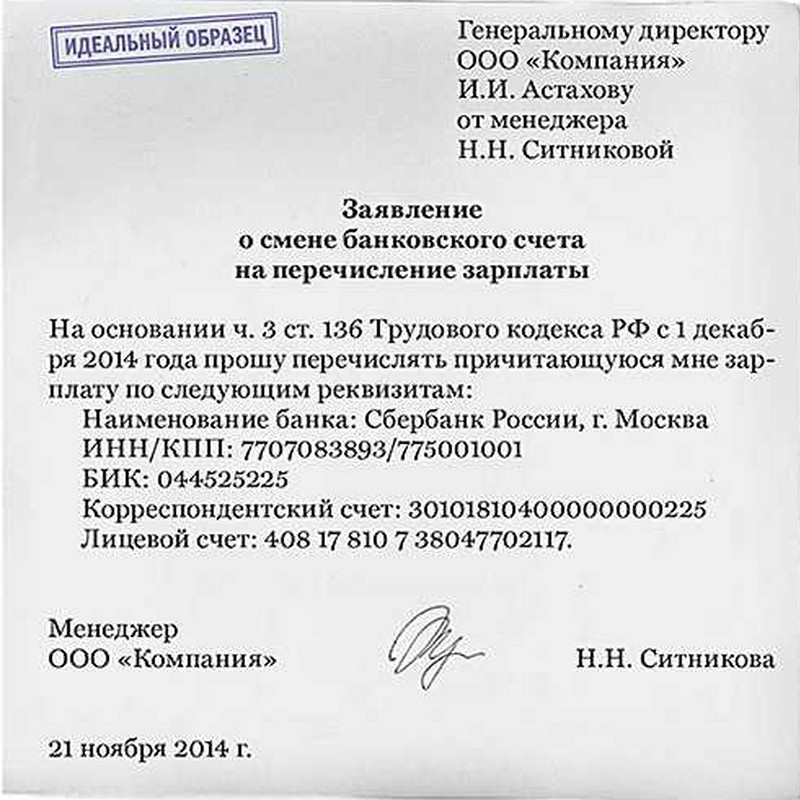

- Образец заявления о переводе заработной платы на банковскую карту

- Уволился – что делать с картой?

- Сроки изготовления зарплатных карточек

- Какую карту Сбербанка лучше выбрать для Зарплаты?

- Преимущества зарплатных карт

- Как поменять зарплатную карту на другой банк — пошаговый план

- Индивидуальная зарплатная карта

- Зарплатная карта Особый статус от АТБ

- Виды зарплатных карточек Сбербанка

Как выбрать лучшую карту

Чтобы понять, на какую банковскую карту выгоднее и лучше получать зарплату, нужно определить перечень основополагающих критериев выбора:

- Стоимость годового обслуживания – банки, сотрудничающие с компаниями-работодателями, предоставляют бесплатные карточки. Если сотрудник желает получать выплаты на индивидуальную зарплатную карту, стоимость обслуживания зависит от действующих банковских тарифов.

- Снятие наличных – желательно, чтобы эта операция осуществлялась без комиссии или с минимальным процентом в банкоматах сторонних банков.

- Обширность банковской сети – чем больше банкоматов и офисов в регионе проживания клиента, тем проще получить необходимые услуги, з/п и т.д.

- Банковское обслуживание – важным преимуществом является наличие дистанционного обслуживания: мобильное приложение, онлайн-банкинг, смс-информирование. Это помогает клиенту контролировать счета, а также позволяет выполнять платежные операции дистанционно.

- Cashback – пластик с кэшбэком пользуются особой популярность, так как помогают экономить бюджет за счет возврата части денег за покупки.

- Дополнительные привилегии: овердрафт, бонусные программы, скидки у партнеров банка, начисление процентов на остаток средств на счете.

Зарплатная карта и ее особенности

У каждого учреждения должен быть расчетный счет в любой кредитной организации, действующей на территории РФ. Организации подключаются к зарплатному проекту условного банка, после чего каждому сотруднику выдается именная карта для перечисления на ее счет вознаграждения (карты для зарплаты).

Введение в оборот зарплатных карт произошло по причине необходимости контроля доходов населения со стороны налоговых органов. Кредитные организации передают всю необходимую информацию по первому требованию территориальных органов ФНС.

Зарплатные карты выдаются с нулевым балансом. На их счету не размещается кредитный лимит или овердрафт. По умолчанию они предназначаются только для перечисления заработной платы. Наличие кредитного лимита или овердрафта исключается само собой, так как формальным получателем таких карт является организация или предприятие.

Помимо этого, на таких картах изначально отсутствуют какие-либо дополнительные или платные услуги. Учитывая, что основной поток средств на счет карты поступает в виде заработной платы, организация не может за своих сотрудников решать о подключении тех или иных платных услуг.

Зарплатные карты при этом обладают всеми ключевыми опциями, обязательными для любой пластиковой карты. По ним предусматриваются использование следующих функций:

- Снятие наличных.

- Совершение приходных и расходных переводов.

- Совершение покупок в безналичном виде.

- Подключение ряда дополнительных услуг — по желанию владельца карты.

- Использование карты в виде дополнительной к кредитной или дебетовой.

- Участие в программах и бонусных акциях, разрабатываемых кредитной организацией — по желанию владельца карты.

Следовательно, имея зарплатную карту, ее владелец может пользоваться всеми стандартными опциями и услугами, и распоряжаться своими средствами по личному усмотрению. Любые другие дополнительные / платные услуги клиент подключает самостоятельно — после оформления и получения карты.

Тарифы и стоимость обслуживания

В настоящее время для основных карт Сбербанка, участвующих в зарплатных проектах, установлены следующие тарифы на годовое обслуживание:

- Maestro и Visa Electron: 300 руб./10 долларов/10 евро;

- MasterCard Standard / Visa Classic — 750 руб./25 долл./25 евро;

- Visa Classic «Подари жизнь»: 600 — 1000 рублей;

- Visa Classic «Аэрофлот» — 900 рублей/35 долл/35 евро;

- «Молодежная»: 0 – 150 рублей;

- MasterCard Standard «Бесконтактная» , Visa Classic «Бесконтактная»: 0 – 900 рублей;

- МИР Классическая: до 750;

- МИР Классическая «Аэрофлот»: 450 – 900.

В большинстве случаев работодатели самостоятельно оплачивают обслуживание зарплатных карт своих сотрудников.

Как подключить овердрафт к зарплатной карте Сбербанка

Вы можете оформить овердрафт, как дополнение к своей зарплатной карточке, после подписания договора. Вам необходимо представить банку доказательство своей платежеспособности. Это может быть депозит в Сбербанке, справка о доходах или постоянный приличный оборот денежных средств на счете.

Посетите филиал финансового учреждения и уведомьте компетентного специалиста, что вы хотите оформить овердрафт. Обговорите с представителем банка оптимальную цифру лимита. Ваша заявку будет рассмотрена финансовым учреждением в самые сжатые сроки. В итоге вы можете получить либо одобрение, либо отказ.

Возможно ли перечисление зарплаты на карту третьих лиц

Согласно Ч. 5 Ст. 136 Трудового кодекса РФ, такая возможность предусмотрена. Но потребуется предоставить в заявлении полные реквизиты счета с именем его владельца. В условии трудового договора должна содержаться информация о возможности осуществления таких операций. При отсутствии этого пункта работодатель неправомочен перечислять зарплату не на счет сотрудника.

К такой необходимости обычно прибегают в следующих случаях:

- сотрудник является гражданином другого государства и не может открыть счет в банке;

- у специалиста арестованы счета в результате задолженности;

- нет желания открывать банковский счет;

- другие причины личного характера.

При трудоустройстве необходимо заранее обсудить возможность перечисления третьему лицу, чтобы при подписании договора не возникло проблем.

Если заработная плата не поступила на карту

Иногда, при нарушении сроков выплат трудовых доходов, клиенты винят сотрудников учреждения. Расскажем, как переводят зарплату на карту Сбербанка:

- организация перечисляет деньги с расчетного на зарплатный счет в объеме фонда оплаты труда, за вычетом налогов;

- передает электронный реестр получателей, подписанный должностными лицами. В реестре указаны: Ф.И.О. работника, табельный номер, лицевой счет, сумма дохода;

- на основе реестровых данных зарплата зачисляется на карточные счета, о чем держатели уведомляются СМС-сообщением.

Зачисление зарплаты на карту Сбербанка составляет до полутора часов, с момента поступления суммы и необходимых документов. Процесс происходит автоматизировано, без участия работников банка. Поэтому, если заработная плата не поступила вовремя, необходимо обратиться в бухгалтерию предприятия для выяснения причин.

Что несёт зарплатный проект держателю карты?

Разумеется, зарплатному «пластику» присущи риски, характерные для банковских карт в целом

Мошенники и киберпреступники не дремлют, поэтому пользователю следует соблюдать базовые меры предосторожности. Например, для покупок в интернете нелишне завести виртуальную карту с небольшим балансом, а при пропаже «пластика» или несанкционированном снятии средств платёжный инструмент нужно немедленно заблокировать

Для защиты от мошенников банки порой позволяют устанавливать лимиты на расходные операции в рамках определённого временно́го периода и иные ограничения – стоит настроить эти параметры «под себя».

В то же время, зарплатные карты позволяют держателям:

- Надёжно хранить средства и совершать крупные покупки без транспортировки наличности.

- Анализировать бюджет и отслеживать расходы в личном кабинете, сохранять конфиденциальность относительно своих доходов в трудовом коллективе.

- Экономить время посредством настройки автоплатежей в интернет-банке (погашение кредитов, пополнение счёта телефона, оплата ЖКХ), привязав их к дате зарплаты или аванса.

- Подключать овердрафт (позволяет использовать заёмные средства, а затем автоматически погашать задолженность из очередной зарплаты) и пользоваться краткосрочным кредитом без оформления дополнительного банковского продукта.

- Получать дополнительный доход, если картсчёт имеет опцию начисления процентов на остаток. Иногда банки предлагают зарплатным клиентам открыть связанный с картой накопительный счёт, где под проценты размещаются поступившие именно на него средства.

- Пользоваться бонусами и преимуществами от банка, его партнёров. Среди них: быстрое согласование кредита, выгодный cash back, привлекательные ставки по вкладам и займам, бесплатный в обслуживании дополнительный дебетовый или кредитный «пластик», скидки при подключении пакетных услуг и особые условия при начислении баллов, миль, прочих бонусов. Организации-партнёры (авиакомпании, рестораны, салоны красоты, кинотеатры, АЗС, медицинские центры и прочие) могут предлагать свои товары и услуги со скидкой, если оплата производится картой дружественного банка.

Знаете ли Вы что

Во многих мировых банках есть негласный список профессий клиентов, которые нежелательны. Сюда обычно относятся: журналисты, юристы, индивидуальные предприниматели, военнослужащие, судьи…

Подобрать кредит в банке, которому все профессии важны

Какие бывают зарплатные карты МИР

Карточки МИР для получения зарплаты активно выводятся на рынок. Но это не 1 продукт, а множество. Банки активно разрабатывают все новые и разобраться, какие зарплатные карты российской платежной системы бывают не всегда легко.

По наличию имени держателя на лицевой стороне пластика его разделяют на 2 вида: именной и неименной. Особой разницы для держателя нет. Неименной пластик можно получить сразу при обращении в банк. Именной же делают под конкретного клиента за 3-10 дней. Теоретически именной пластик безопасней, но в России продавцы не проверяют имя, фамилию держателя и покупателя практически никогда.

Категории карт МИР

Разделяют также зарплатные карточки от национальной платежной системы и по категориям пластика:

- Классическая карта МИР. Наиболее массовый продукт. Его возможностей достаточно для повседневного использования большинству

- Золотая карточка МИР. Продукт отличается обычно повышенными лимитами на снятие наличных, а иногда и бонусов.

- Карта МИР Премиальная. Привилегированные карточки, подчеркивающие статус владельца. В дополнение к большим бонусам и лимитам они иногда предусматривают обслуживание через персонального менеджера, специальные условия по банковским вкладам и т. д.

Лучшая зарплатная карта МИР для конкретного человека должна подбираться индивидуально с учетом оборотов, категорий покупок, снимаемых сумм и других факторов. Предпочтение при выборе стоит отдавать карточным продуктам от надежных банков с положительными отзывами от реальных клиентов. Желательно изучить подробно несколько вариантов карт и лишь затем выбрать оптимальный для себя.

Зарплатный проект Сбера

Зарплатный проект — это возможность получать доход на банковскую карту Сбера. По условиям банка участники таких проектов могут рассчитывать на особые привилегии. Например, они могут снимать деньги без комиссии, получать бонусы и скидки по кредитам.

Участие в проекте позволяет:

- не посещать бухгалтерию для получения зарплаты и не выстаивать очереди;

- не заказывать справки о доходах при оформлении кредитов;

- экономить деньги на комиссионных и получать кэшбэк за покупки;

- участвовать в программах лояльности банков, платежных систем.

Сотрудники могут быть автоматически прикреплены к проекту, если работодатель оформил договор со Сбером или присоединиться к нему позже с теми картами, которые они открыли самостоятельно.

Все компании, которые стали участниками зарплатных программ, могут управлять всеми процессами через приложение банка Сбербанк Бизнес Онлайн.

Кредиты от Сбербанка для держателей зарплатных карт

Чтобы стать заемщиком и оформить кредит, вы должны соответствовать отдельным требованиям, чтобы к вам не мог пристать или придраться ни один менеджер по работе с клиентами:

- Возраст заемщика должен быть в пределах от 21 до 65 лет.

- Стаж работы не менее трех месяцев (на текущей должности).

- Нужна прописка и гражданство РФ, чтобы к вам не могли пристать.

Чтобы получить кредит в Сбербанке физическому лицу, держателю зарплатной карты необходимо собрать небольшой пакет документов

Важно иметь на руках паспорт, пластиковую карточку и заполнить заявление. Предварительно можно рассчитать платежи по кредиту при помощи калькулятора

Также не будут лишними отзывы клиентов, которые помогут узнать больше о кредите, подключении к ипотеке, закрытии счета и погашении задолженности.

| Вариант программы кредитования | Проценты для держателей зарплатных карточек | Процент по кредиту для иных физических лиц |

| Кредит без обеспечения | 14,9-21,9 | 16,9-22,9 |

| Кредит под поручительство | 13,9-20,9 | 15,9-21,9 |

| Кредит под залог имущества | 14-14,75 | 15-15,75 |

| Кредит на рефинансирование | 19,9-21,9 | 15,9-23,9 |

| Кредит для военнослужащих (участники НИС) | *** | 15,5-16,5 |

| Кредит для тех, кто ведет подсобное хозяйство | *** | 20 |

Оформить заявку на кредит можно при помощи интернета. Делать это нужно в Сбербанк Онлайн:

- Загрузите главную страницу и войдите в личный кабинет при помощи своего логина и пароля.

- Выберите пункт «Кредиты».

- Нажмите на клавишу «Взять кредит».

- Внесите некоторые данные и укажите параметры кредита, который вас интересует.

- Нажмите пункт «Отправить».

- В течение нескольких часов заявка на кредит будет одобрена или отклонена.

- В том случае, когда запрос одобрен, останется лишь посетить филиал банка и завершить процедуру (подписать договор и получить деньги).

Заявление можно предоставить банку в режиме онлайн, воспользовавшись личным кабинетом на официальном сайте финансовой организации. Также оформление кредита доступно в любом отделении. Там вы сможете уточнить нюансы и пристать к компетентному менеджеру с актуальными вопросами.

Потребительский кредит

Финансовая организация предлагает потребительский кредит для держателей зарплатных карт Сбербанка по нескольким программам. Банк предоставляет прекрасные условия для плодотворного сотрудничества и выгодные автокредиты. Вы можете рассчитывать на низкую процентную ставку и упрощенную процедуру оформления, если не знаете, где занять деньги и являетесь держателем такой карты. Онлайн заявка на кредит в Сбербанке по зарплатной карте позволит сэкономить время и силы.

Получить потребительский кредит несложно:

- Выберите сумму.

- Определитесь с программой.

- Просчитайте все переплаты при помощи калькулятора.

- Оформите заявку на сайте или в отделении финансовой организации.

- Получите одобрение.

- Посетите любой филиал и подпишите договор.

- Получите кредит на свой счет.

Потребительский кредит может быть разным. Выделяют заем под залог недвижимости, с поручителем и без такового.

Ипотека для держателей зарплатных карт

Для владельцев зарплатных продуктов существуют особые преимущества при кредитовании на жилье. Ипотека – это:

- Достойный срок от 90 дней до 30 лет.

- Минимальный первый взнос в размере 15%.

- Сниженная ставка по годовым процентам.

- Минус вся комиссия.

Также валюта кредита может быть разной – рубли, доллары или евро. Заявка рассматривается банком в течение двух суток. Ее можно оформить, не посещая филиал финансовой организации (при помощи услуги «Банк на работе»).

Плюсы и минусы

Преимущество получения карты у работодателя по зарплатному проекту в том, что все расходы предприятие берет на себя. Такая банковская карта будет бесплатной в обслуживании, плата взимается только за какие-либо дополнительные услуги, выбранные клиентом самостоятельно.

Недостаток в том, что работодатель может оформить карту, которая не подходит по каким-либо критериям. Например, нет банкомата поблизости или была оформлена карта платежной системы, действия по которой ограничены (нельзя оплатить покупки в интернете, не принимается за границей и т.д.)

Преимущество самостоятельного оформления зарплатной карты в возможности выбрать наиболее удобный банк и платежную систему. Недостаток – обслуживание карты оплачивается самостоятельно.

Плюсы и минусы

У участников зарплатных проектов много дополнительных преимуществ. Карты выгодны не только самим держателям, но и бухгалтерии, которой не нужно каждый месяц выдавать зарплату.

Плюсы в оформлении пластика и для работодателя. Экономятся деньги и время. Не нужно заказывать деньги в банке, перевозить их в офис под охраной и массово раздавать сотрудникам. Снижаются риски и операционные издержки.

Плюсы перехода на карту Сбера для сотрудника:

- доступ к скидкам, бонусам в рамках программ лояльности банка;

- отсутствие комиссий за большинство транзакций;

- преимущества при оформлении кредитов в Сбере (можно снизить ставку на 0,8%, не нужны справки о доходах с места работы);

- льготные курсы обмена валют;

- контроль за начислениями через мобильное приложение.

Владельцы карт могут стать участником программы лояльности «Спасибо от Сбербанка» и получать до 30 % кэшбэка от магазинов и других партнеров банка. По сути, платить придется только при снятии денег в банкоматах других банков (до 1 % суммы) либо при суточном превышении лимита снятия (0,5 % суммы).

Факт

Условия более чем выгодные, особенно, если сравнивать с традиционными тарифами для дебетовых карт уровня Gold. Снимать разрешено до 300 тыс. рублей в день и до 3 млн рублей в месяц.

Недостатков у карт для работников практически нет. Но нужно соблюдать правила безопасности и никому не сообщать свой ПИН-код. Плюс в случаях утери или кражи пластика придется быстро заблокировать счет, ведь мошенники могут получить доступ к вашим ежемесячным доходам.

Особенности зарплатной карты Сбербанка

Зарплатная карта Сбербанка является простой дебетовой разновидностью пластика. Ее основное предназначение – получение зарплаты. После получения такого пластика вы автоматически становитесь зарплатным клиентом Сбербанка России. За счет этого вам будут предложены самые выгодные условия по кредитам и депозитам.

Клиентам Сбербанка представлен следующий выбор продуктов:

-

Классическая (для проведения стандартных финансовых операций);

-

Молодежная (для граждан младше 25 лет);

-

Золотая (предусмотрены дополнительные бонусы);

-

Партнерская (позволяет получать бонусы за пользование услугами конкретной компании);

-

Для бонусных накоплений (позволяет накапливать повышенное количество баллов при использовании в партнерских компаниях);

-

Благотворительные (часть средств от покупки уходит на благотворительность).

В этом банке действует программа «Спасибо от Сбербанка». Она подразумевает, что за каждую покупку вы будете получать в виде бонусов 0,5% от ее стоимости. Далее полученные баллы можно применить во время приобретения товаров в партнерских магазинах.

Зарплатные карты Альфа-Банка для сотрудников

Альфа-Банк выпускает две карты с бесплатным обслуживанием:

- Альфа-Карта — классическая карта с кэшбэком 1,5% или 2% со всех покупок и начислением 1% или 6% на остаток по счету. Проценты на остаток и кэшбэк зависят от суммы покупок в месяц.

- Альфа-Карта Премиум — карта с повышенными лимитами на снятие средств в банкомате (до 1,5 млн руб./сутки и до 3 млн руб./мес.), с кэшбэком до 3% с покупок, начислением до 7% на остаток. В пакете Премиум дополнительно предоставляется Priority Pass для посещения ВИП-залов аэропортов,страхование для выезда за рубеж + трансферы в аэропорт. По вопросам обслуживания можно обращаться к персональному менеджеру.

К картам подключается бесплатный СМС-сервис, а снять наличные можно в любых банкоматах без комиссии.

ТОП-3 карт для сотрудников

Сотрудникам можно оформить карты с дополнительными бонусами, но они будут платными. Наиболее интересные условия по следующим картам:

- Перекресток — подходит для тех, кто часто оплачивает покупки в магазине Перекресток. За все покупки в любых торговых точках начисляются баллы (1 б. за каждые 10 руб.), которыми можно оплатить товары в Перекрестке. Максимальное количество баллов начисляется при оплате покупок в Перекрестке — 3 б. за каждые 10 руб.

- Кэшбэк — карта с повышенным кэшбэком: до 5% в ресторанах и кафе, до 10% при оплате на АЗС и 1% за остальные покупки.

- Аэрофлот — карта для тех, кто часто летает. За все покупки начисляется до 1,5 миль. Их можно обменять на авиабилеты авиакомпании Аэрофлот и авиакомпаний альянса SkyTeam или использовать для повышения класса обслуживания при перелете.

Каждая карта становится бесплатной при тратах от 10 тыс. руб. в месяц или при остатке от 30 тыс. руб. В остальных случаях стоимость — 100 рублей/месяц.

Как подключить овердрафт к зарплатной карте?

Вы можете обратиться в Сбербанк за оформлением овердрафта в следующих случаях:

- Если вы решили вступить в ряды держателей зарплатной карты и хотите оформить карточку.

- Вам нужно подключить овердрафт на уже имеющуюся у вас карточку.

Заявка рассматривается в течение нескольких дней, а решение по подключению овердрафта принимается в течение рабочей недели.

Для того, чтобы банк принял положительное решение по вашей заявке, нужно предоставить в отделение определенный пакет документов. Сюда входят следующие бумаги:

- Удостоверение личности – чаще всего паспорт гражданина Российской Федерации.

- Справка о доходах с места работы.

- Справка о дополнительном доходе, если таковой есть.

- Трудовая книга.

Так же может понадобиться и дополнительный пакет документов, в который может входить загранпаспорт, документы на недвижимое и движимое имущество, водительские права и так далее.

Как присоединиться к зарплатному проекту

Каждый трудоустроенный гражданин российской Федерации может стать участником проекта.

Подключиться к нему можно 2 способами: через работодателя и самостоятельно в ближайшем офисе банка.

Оформить зарплатную карту можно самостоятельно в офисе банка.

Оформить зарплатную карту можно самостоятельно в офисе банка.

Через работодателя

Сотрудник при устройстве на работу в отделе кадров пишет заявление на имя директора на получение карты и подключение к корпоративному зарплатному тарифу в Альфа-Банке. Юридическое лицо самостоятельно заключает договор на обслуживание и подключение к зарплатному проекту с Альфа-Банком, подает списки сотрудников. Все расходы по обслуживанию счетов организация берет на себя. Карту необходимо будет получить самостоятельно с паспортом в отделении банка и предоставить реквизиты в бухгалтерию организации. Все средства автоматически будут поступать на карту.

Самостоятельно

Любой сотрудник при желании может самостоятельно подать заявку на оформление карты. Можно воспользоваться услугами сотрудников офиса Альфа-Банка или самостоятельно оформить на официальном сайте. Процедура занимает несколько минут. При положительном ответе необходимо посетить офис банка с оригиналами документов. После этого в бухгалтерии на работе потребуется написать заявление, указать реквизиты банка, счета карты. По телефону или в отделение банка сообщить ИНН организации работодателя.

Для получения платежного средства нужно заполнить анкету и документы в офисе или на сайте банка. В анкету вносятся паспортные данные, прописка, семейное положение, воинская обязанность, указываются сведения об организации, должность, стаж и др.

Для оформления платежного продукта необходимы следующие документы:

- паспорт гражданина РФ с пропиской;

- СНИЛС;

- ИНН;

- заявление;

- ИНН организации работодателя;

- информация о компании, где работает клиент.

Образец заявления о переводе заработной платы на банковскую карту

На основании Ст. 136 ТК РФ, если первоначально сотрудник получал зарплату наличными, а потом компания решила всех перевести на зарплатные карты, необходимо написать заявление. Оно имеет стандартную форму и сдается в бухгалтерию.

В заявлении указывается:

- Ф. И. О. и должность сотрудника;

- название документа;

- основной текст о просьбе перечислять зарплату на банковский счет (если специалист просит осуществлять перечисления на открытый им счет, то потребуется предоставить дополнительно реквизиты);

- дата и подпись.

Подобные документы обычно пишутся на имя директора фирмы или главного бухгалтера.

Для чего необходимо заявление

Это необходимая формальность, в результате которой сотрудник не сможет пожаловаться в ГИТ из-за принудительного перечисления заработной платы на карту. При этом закон позволяет получать деньги не только на счет, который открывает работодатель самостоятельно.

Без заявления работодатель не имеет права принудительно открыть счет. Вернее, сам чет открыть может, но перечисления осуществлять на него не может. Денежные средства должны выдавать в кассе наличными.

Часто работодатель в силу различных причин решает сменить банк для обслуживания зарплатного проекта. Обычно это происходит следующим образом:

- получение информации от банка об условиях сотрудничества;

- информирование сотрудников о переходе на обслуживание в новый банк и получение от них обратной связи;

- сбор заявлений для выпуска зарплатных карт и предоставление их представителю банка;

- получение карт, когда они будут готовы (привозит курьер или забираются в офисе обслуживания).

Уволился – что делать с картой?

Для решения данного вопроса есть два способа:

- Если не планируете пользоваться картой, можно написать заявление на закрытие лицевого счета карты в банке.

- Если продолжать использование карты, придется самостоятельно оплачивать ее годовое обслуживание, утратив при этом льготы зарплатного клиента.

На основании описанных сведений можно сделать вывод о том, что карта для зачисления трудовых вознаграждений является, по сути, дебетовой картой, основной плюс которой в том, что ее обслуживание оплачивает работодатель. Она не подходит для накопления средств, по ней нет начисления %-ов на остаток денежных средств. В этом минус зарплатной карты.

Сроки изготовления зарплатных карточек

Изготовление карточки занимает порядка двух недель. Делаться она будет до 14 дней. Хотя отзывы клиентов часто свидетельствуют о задержках. Иногда сроки могут варьироваться в зависимости от территориального расположения отделения банка, где вы планируете получить пластиковый продукт. Также играет роль и тип карты. В отдаленных районах карточка может делаться до 20 дней.

В Москве и Санкт-Петербурге карточка для получения заработной платы делается быстрее. Пластик можно получить за 5-7 дней после подачи заявления (при условии, что вы не заказывали карту с индивидуальным дизайнерским оформлением).

Какую карту Сбербанка лучше выбрать для Зарплаты?

У всех людей разные потребности: кто-то практически не пользуется картой и сразу же снимает наличные, другой совершает много покупок и для него важен высокий кэшбэк, третий хранит большие суммы на карте и хочет получать проценты на остаток, а кому-то нужен кредитный лимит. Для использования карты Сбербанка в качестве зарплатной подойдет любая карточка (в том числе кредитная и пенсионная): главное – внимательно изучить все условия и сопоставить их со своими потребностями.

Пожалуй, универсальным вариантом зарплатной карты станет СберКарта, так как у нее присутствует возможность бесплатного обслуживания при зачислении заработной платы. Также держатели данной карточки от Сбербанка могут получать весьма значительные бонусы, размер которых зависит от ежемесячной суммы покупок или остатка на карте.

Преимущества зарплатных карт

Получение зарплаты наличными практически во всех регионах страны сводится к минимуму. А все потому, что существует множество преимуществ пользования зарплатной картой, например:

- Удобство при получении заработной платы – посещать кассу предприятия не нужно.

- Возможность установления услуги овердрафт – при необходимости он может быть обнулен или закрыт.

- Дополнительные льготы при получении кредита (сниженный процент, увеличенный лимит, минимальный список документов, быстрая проверка, доверительное отношение).

- Доступ к интернет-банкингу, что позволяет комфортно управлять своим зарплатным счетом, осуществлять переводы, оплачивать коммунальные платежи и пр.

- Конфиденциальность при получении денег на карту – ваш доход скрыт от посторонних глаз коллег.

- Безопасность хранения денег. В случае утери или кражи карты можно быстро заблокировать счет, позвонив на номер горячей линии банка.

- Возможность осуществлять покупки безналичным способом и зарабатывать дополнительные бонусы, баллы.

Как поменять зарплатную карту на другой банк — пошаговый план

- нужно написать заявление, в котором указываются обновленные реквизиты для начисления средств.

- документ подписывается руководящим лицом и бухгалтером.

- данные об этом вносятся в трудовой договор или дополнительное соглашение о сотрудничестве.

Очень редко работодатели идут на уступки сотрудников и заключают договор об отдельном зарплатном проекте для конкретного человека, так как им это невыгодно. Но помните, что работодатель не может на законных основаниях отказывать в вашем выборе. В случае возникновения проблем сотрудник может обратиться в соответствующие органы контроля: прокуратуру или трудовой комитет.

В каких случаях целесообразно менять зарплатную карту?

Выполнять данную операцию следует только тогда, когда существуют серьезные основания для нее:

- у финансового учреждения появились проблемы, его могут объявить банкротом или отозвать лицензию. В таком случае поменять зарплатную карточку на новый банк нужно в кратчайшие сроки, чтобы не потерять свои средства;

- низкий уровень обслуживания. Отсутствие развитой системы банкоматов, отделения находятся далеко, задержки в выплатах зарплаты и прочее;

- в банке отсутствуют подходящие продукты. К таким проблемам может относиться отсутствие кредитования с нормальными процентными ставками, большие комиссии и так далее. Банки часто предоставляют клиентам, получающим зарплату у них, льготные условия, но и они бывают невыгодными.

Плюсы и минусы смены банка для наемных работников

Огромным преимуществом такой операции является возможность обслуживаться в привычном для себя банке, пользоваться качественными продуктами на выгодных условиях.

Из недостатков отметим:

- необходимость оплаты годового обслуживания;

- возможно, придется оплачивать комиссию при переводах (в случае с зарплатной картой они входят в тариф);

- споры с работодателем будут обязательно.

Индивидуальная зарплатная карта

В рамках проекта разработан ряд предложений индивидуального типа. Одна из таких программ предлагает оформить индивидуальную зарплатную карту в Альфа-Банк. Это предложение актуально для тех, кто желает самостоятельно выбрать банк-партнер.

Проект имеет такие преимущества:

- Бесплатное обслуживание и доставка карты в любое удобное место.

- На счет возвращается до 2% потраченной суммы.

- Проценты на остаток по счету, деньги переводятся ежемесячно на карту.

- Снятие наличных в любом банкомате.

Согласно действующему законодательству, гражданин имеет право самостоятельно выбрать банк для перечисления заработной платы. При наличии дебетовой карты в Альфа-Банке достаточно подать заявление в бухгалтерию. Электронный образец документа можно найти на официальном сайте банка.

Зарплатные клиенты Альфа-Банк имеют возможность воспользоваться специальными предложениями:

- Оформление кредитной карты, по которой не придется платить проценты в течение 100 дней. Стоимость первого года обслуживания составляет 590 руб.

- Получение кредита наличными средствами с процентной ставкой от 6,5%. Решение принимается в течение нескольких минут.

- Возможность рефинансирования кредитов.

Более подробную информацию можно уточнить на официальном сайте Альфа-Банк или у сотрудника в офисе.

Стать индивидуальным зарплатным клиентом довольно просто. При наличии карты Альфа-Банка используется такой алгоритм действий:

- Скачать образец заявления на официальном сайте банка. Документ выражает желание клиента о переводе заработной платы через этот банк.

- Документация должна содержать реквизиты работника и работодателя.

- Отдать заявление в бухгалтерию и ждать перечисления заработной платы на карту.

Если у вас нет карты Альфа-Банк, тогда используется такой порядок действий:

- Заказать карту. Сделать это можно в любое удобное время.

- Скачать заявление и заполнить его. Готовый документ отдать в бухгалтерию.

- Дождаться перечисления заработной платы.

Альфа-Банк создает максимум привилегий как для участников проекта «Альфа-Зарплата Онлайн», так и для индивидуальных зарплатных клиентов. Более подробную информацию можно получить у сотрудника банка по телефону или в офисе обслуживания клиентов.

The following two tabs change content below.

Александр Малыгин

В 2015 году окончил факультет «Финансы и кредит» в НОУ ВПО «Институт Бизнеса и права» по специальности экономист. В настоящее время являюсь онлайн-консультантом на сайте cabinet-bank.ru и с радостью готов Вас проконсультировать. (Страница автора)

Последние записи автора — Александр Малыгин

- Клиника «Апекс»: регистрация и возможности личного кабинета — 05.06.2021

- Управление учебным процессом edu.iro38.ru: вход в личный кабинет и функционал персонального профиля — 05.06.2021

- Финансовый университет: вход в личный кабинет, официальны сайт edu.fa.ru и возможности персонального профиля — 05.06.2021

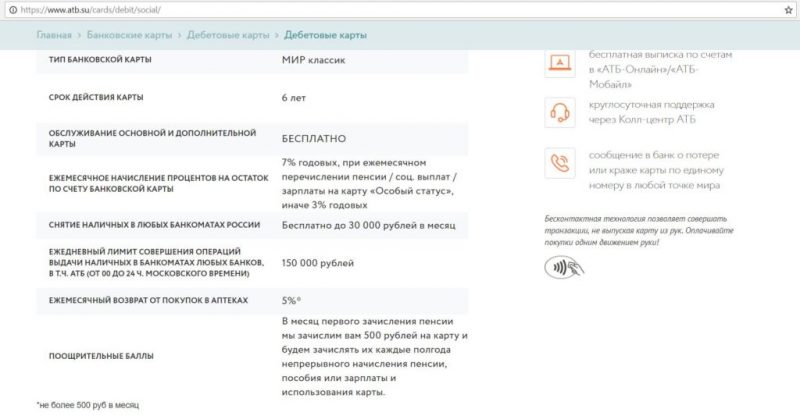

Зарплатная карта Особый статус от АТБ

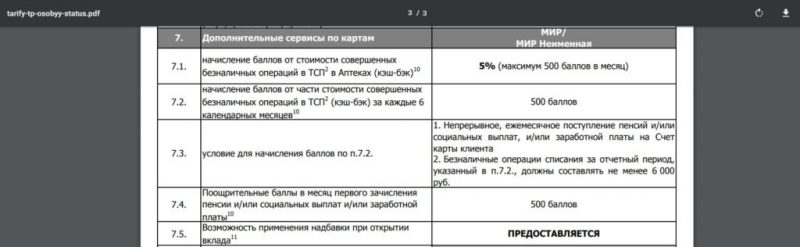

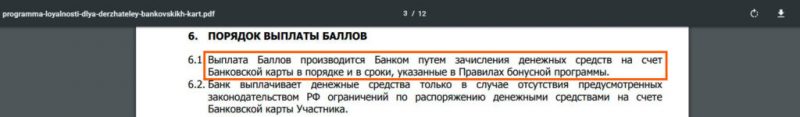

«Азиатско-Тихоокеанский Банк» предлагает в качестве зарплатной специальную карточку «Особый статус». Карту почему-то выдают только лицам, достигшим 50 лет. Для получения всех преимуществ нужно фактически получать зарплату через «АТБ»:

Выпуск и обслуживание зарплатной карты «Особый статус» бесплатны, плата за допку также не взимается. На остаток собственных средств начисляется 7% годовых, есть бесплатная обналичка в любых банкоматах (в рамках лимита в 30 000 руб./мес.).

По карте предусмотрен кэшбэк в 5% на аптеки (максимум 500 руб./мес.). При первом зачислении зарплаты «АТБ» подарит 500 руб. и будет выплачивать по 500 руб. каждые полгода, если всё это время непрерывно переводить зарплату (+ нужно потратить по карте минимум 6000 руб. за 6 месяцев):

Это интересно: Возврат на кредитную карту: читаем главное

Виды зарплатных карточек Сбербанка

Карты, которые есть в обращении у клиентов, подразделяются на 2 группы:

- дебетовые — на них можно хранить собственные средства. На них и происходят начисления заработной платы, пенсии, стипендии. Ими можно расплачиваться при покупке товара, в ресторанах и других местах, где есть специальные аппараты, принимающие к оплате пластик. Возможно использовать на территории страны и заграницей;

- кредитные — сумма на нее зачисляется финансовой компанией. Тратить ее можно, но только потом деньги нужно будет вернуть с процентами.

Дополнительное подразделение:

Дополнительное подразделение:

- стандартные;

- золотые;

- платиновые;

- пенсионные;

- молодежные.

У всех карт есть определенные отличия. Среди них: начисление бонусов, стоимость годового обслуживания. «Платиновый» статус — привилегированные условия обслуживания.

Зарплатные карточки необходимы для перечисления денег на нее. Основное отличие заключается в том, что только дебетовая может быть использована для данных нужд.

Ряд банков предоставляет возможность подключения дополнительных услуг. В программе «Сбербанк» предлагается подключить бонусы «Спасибо». После того, как они будут накоплены, можно их потратить на отдельную категорию покупок.

Дополнительно читайте, как проверить баланс школьной карты Пенза.

Дополнительно читайте, как зарегистрировать клубную карту Башнефть АЗС.

Преимущества использования:

Преимущества использования:

- оформление и выпуск абсолютно бесплатны;

- процент за обслуживание взимается с организации, а не с пользователя;

- банк имеет доступ к финансовым возможностям клиента, тем самым при оформлении кредита не потребуется предоставлять дополнительную информацию и справки;

- дает уверенность финансовой организации, что сумма будет погашена сразу и проблем с ней не возникнет.