Признак 1 и 2 в справке 2 ндфл: что это

Содержание:

- Что делать если не открывается справка БК

- Как получить справку 2-НДФЛ?

- Когда представление справки не обязательно

- Входит ли в справку доход в виде больничного

- Вопросы-Ответы, различные нештатные ситуации

- Особенности предоставления 2-НДФЛ

- Особенность сроков и прочие условия предоставления отчётности для справок с разными признаками

- Справка 2-НДФЛ: изменения 2021 года

- Кто сдает 2-НДФЛ и существует ли ее «нулевая» версия?

- Подтверждение доходов ИП в налоговой инспекции

- Кому и для чего нужна справка 2-НДФЛ, где ее могут потребовать

- Как правильно ее заполнить — образец заполнения для работника

- Зачем необходим документ

- Что поменялось в самой форме справки 2-НДФЛ:

- Перенос данных

- НДФЛ с признаком 1 и 2: что это такое

- Корректирующая Справка 2-НДФЛ

- Требования и правила заполнения

Что делать если не открывается справка БК

Такие проблемы возникают исключительно в результате несоответствия программного обеспечения ПК заявленным требованиям или при отсутствии дополнительных фалов, обязательных для работы приложения. В частности:

- Отсутствие у пользователя прав администратора.

- Нет прав на внесение изменений в исходные файлы программы.

- На компьютере не установлена программа NetFramework версии 3.5 — ее можно скачать с сайта Microsoft здесь https://www.microsoft.com/ru-ru/Download/confirmation.aspx?id=22 .

Чтобы исправить несоответствия, можно попробовать запустить приложение на другом компьютере или выполнить обновление системы и драйверов.

Несколько иная ситуация, когда программа БК запускается корректно, но в полях, предназначенных для заполнения, пропечатываются непонятные иероглифы. Эта ошибка характерна для раздела сведений о заявителе. Проблема кроется в BDE Administrator, который установлен на компьютере.

Для исправления ошибки, необходимо запустить указанный файл на правах администратора, и перейти в раздел конфигурации. Здесь последовательно выбираются подкатегории Drivers-Native-DBase-LangDriver. В графе последнего раздела вносится изменение формата dBase RUS cp866.

Как получить справку 2-НДФЛ?

Справка выдается бесплатно в бухгалтерии работодателя. Срок выдачи – в течение 3 дней с момента запроса (ст. 62 ТК РФ). Документ визируется печатью компании и подписью руководителя. Ошибки и исправления не допускаются. Распространенные ошибки в заполнении:

- нет подписи бухгалтера. Выполняется синей ручкой, не перекрывается печатью;

- неверный формат даты. Нужно указывать ДД.ММ.ГГГГ.

- печать не на месте. Положено ставить штамп на участок бланка с пометкой «М. П.».

Если лицо сменило несколько мест трудоустройства, последний работодатель вправе указывать только те доходы, налоги и вычеты, которые связаны с деятельностью на его предприятии.

Когда представление справки не обязательно

Существует внушительный перечень ситуаций, когда гражданину не потребуется оформлять подобный документ. Например, многие банки предлагают своим клиентам вместо этого, оформить справку по форме банка, что позволит подтвердить доход лицам с неофициальным трудоустройством.

Кроме того, существует и ряд других случаев, когда не требуется оформлять 2-НДФЛ:

- отсутствие доходов за запрашиваемый период;

- гражданин ранее не был трудоустроен;

- оформление налоговых вычетов не требуется;

- первичное трудоустройство.

В прочих ситуациях, оформление подобного документа представляется необходимым требованием для подтверждения платежеспособности.

Образец 2-НДФЛ

Входит ли в справку доход в виде больничного

Иногда при заполнении документа у бухгалтера возникает вопрос, отражаются ли больничные в 2-НДФЛ, и если да, то по какой строке.

Пособия по временной нетрудоспособности не облагаются страховыми взносами, но включаются в налоговую базу по налогу на доходы физлиц. Если вы сомневаетесь, входит ли больничный в справку 2-НДФЛ, проверьте раздел «Причина нетрудоспособности», где указан двузначный номер. Все значения, за исключением «05» — пособия по беременности и родам, входят в налоговую базу по подоходному налогу, а коду дохода с больничного в справке 2-НДФЛ присвоено значение «2300».

Сумма пособия состоит из двух частей:

- первые 3 дня, оплачиваемые за счет работодателя;

- остальные дни, оплачиваемые за счет ФСС.

Если вы не знаете, где посмотреть код больничного в справке 2-НДФЛ в 2021 году, обратите внимание на раздел 3:

Сумма пособия указывается отдельной строкой за тот месяц, в котором было произведено начисление по листку нетрудоспособности и удержание налога. Так, в данном примере сотрудник получил в мае заработную плату за неполный месяц и пособие, облагаемое налогом.

Некоторые виды пособий полностью компенсируются из средств Фонда социального страхования. Независимо от источника выплаты средств код больничного листа за счет работодателя в справке 2-НДФЛ и пособия, выплачиваемого за счет ФСС, имеют одно значение — «2300».

Вопросы-Ответы, различные нештатные ситуации

Выдача справок налогоплательщикам

По заявлению налогоплательщика налоговый агент обязан выдавать ему справку о доходах и суммах налога физического лица по форме из приложения 5 к приказу ФНС от 02.10.2018 (п. 3 ст. 230 НК, п. 1.5 приказа ФНС от 02.10.2018 № ММВ-7-11/566). Данную форму применяйте исключительно с отчетности за 2018 год. За предыдущие годы сотрудникам выдавайте справки по формам, по которым отчитывались в налоговую инспекцию (информация ФНС от 09.11.2018).

Справки о доходах и суммах налога физического лица нужны при переходе сотрудника из одной организации в другую в течение года. Размеры доходов должны быть подтверждены справкой о доходах и суммах налога физического лица.

Справку выдайте не позднее чем через три рабочих дня с даты, когда сотрудник подал заявление. (письмо Минфина от 21.06.2016 № 03-04-05/36096). Каким способом выдать справку работнику, налоговый агент определяет самостоятельно (письмо ФНС от 10.08.2018 № ПА-4-11/15498).

Обязана ли организация выдать сотруднику справку о доходах и суммах налога физического лица, если в налоговом периоде у него не было облагаемых доходов, с которых исчислялся и удерживался НДФЛ

Нет, не обязана. Такая ситуация возникает, например, когда сотрудницы находятся в отпуске по уходу за ребенком до 1,5 лет. По отношению к таким сотрудникам организация налоговым агентом не признается (п. 1 ст. 226 НК). А справки о доходах и суммах налога физического лица должны выдавать именно налоговые агенты (п. 3 ст. 230 НК).

Может ли организация выдать родственникам сотрудника справку о доходах и суммах налога физического лица

Да, может. Если у сотрудника нет возможности получить такую справку лично, он как налогоплательщик вправе поручить это своему уполномоченному или законному представителю, в том числе родственнику (п. 1 ст. 26 НК).

Основанием для выдачи справки родственнику – уполномоченному представителю (например, супругу, брату, сестре) является заявление сотрудника и нотариально удостоверенная доверенность на имя родственника (абз. 2 п. 3 ст. 29 НК, ст. 185 ГК).

Законный представитель сотрудника может обратиться за справкой без доверенности (п. 2 ст. 27 НК, п. 1 ст. 26, п. 2 ст. 28 ГК). Для выдачи справки о доходах и суммах налога физического лица в этом случае достаточно заявления сотрудника.

Отпускные и другие незарплатные доходы

Предположим, сотрудник был в отпуске, который начался в декабре 2020 года. А закончился уже в январе 2021 года. Отпускные являются фактически полученными в день их выдачи. Ведь они не являются доходами за выполнение трудовых обязанностей. (подп. 1 п. 1 ст. 223 НК РФ). Значит, в состав доходов за декабрь нужно включить всю сумму отпускных. Которая выдана сотруднику в декабре. Распределять сумму между декабрем и январем при заполнении справки 2-НДФЛ не надо.

Если же отпускные начислены в 2020 году, но выплачены только в 2021 году. Включать их в отчетность по НДФЛ за 2020 год не нужно. Впрочем, как и другие незарплатные доходы. (непроизводственные премии, дивиденды, выплаты по гражданско-правовым договорам и т. п.). Которые начислены в 2020 году, а будут выплачены в 2021 году. Любой такой денежный доход считается полученным в день его выплаты.

Также не нужно включать в справку 2-НДФЛ отпускные. Которые были пересчитаны и удержаны с сотрудника в связи с тем, что его отозвали из отпуска.

НДФЛ с больничного пособия

Со всей суммы больничного пособия удержите НДФЛ. Налог удерживается независимо от того, в связи с каким страховым случаем начислено пособие. Болезнь самого сотрудника, уход за больным ребенком и т. п.. Облагается НДФЛ и пособие, назначенное в связи с несчастным случаем на производстве или профзаболеванием. Такие выводы следуют из пункта 1 статьи 217 Налогового кодекса РФ и подтверждены письмом Минфина России от 29 апреля 2013 № 03-04-05/14992.

Справки 2-НДФЛ заполняются (подп. 1 п. 1 ст. 223 НК РФ). Датой получения дохода в виде выплаты по больничном листу является день, когда выплатили больничный (подп. 1 п. 1 ст. 223, абз. 2 п. 6 ст. 226 НК РФ).

Особенности предоставления 2-НДФЛ

Справка 2-НДФЛ может подаваться:

- в бумажном;

- электронном виде.

При количестве работающих до 25 человек дозволен первый вариант, свыше – второй.

Налоговый агент может быть заявлен уполномоченным представителем с документальным тому подтверждением.Срок подачи засчитывается:

- при личном вручении уполномоченным представителем;

- по дате почтового отправления;

- по фиксации в электронном формате.

Налогоплательщик имеет право получить такую справку у налогового агента для предъявления в банк, налоговую службу, суд. Поле «Признак» для таких случаев не заполняется.

Теперь вы знаете, что означает НДФЛ с признаками «1» и «2» и сможете правильно оформить справку. Также на основе этой информации легко подать отчет.

Любой официально трудоустроенный на территории нашей страны человек вне зависимости, резидент он или приезжий, получает доход в соответствии с прожиточным минимумом и внутренней политикой работодателя. С каждой официальной заработной платы, премии, отпускных выплат и прочих начислений компания обязана перечислять подоходный налог в бюджет государства, выступая налоговым агентом сотрудника и удерживая с него часть денежных средств в размере 13%. Данные доходы и налоговые отчисления тщательно контролируются специализированной организацией – налоговой инспекцией.

Это интересно: Что относится к прочим расходам в бухгалтерском учете

Особенность сроков и прочие условия предоставления отчётности для справок с разными признаками

Срок предоставления налоговой отчётности с доходов физических лиц их налоговыми агентами разнится в зависимости от признака, по которому была составлена справка 2-НДФЛ. Так, различия в сроках подачи следующие:

- Все справки с признаком один могут подаваться налоговым агентом в органы ФНС в срок до 1 апреля.

- Справки с кодом 2 предоставляются к отчётности ранее – до 1 марта текущего отчётного периода, следующего сразу за отчётным.

Разница в сроках предоставления справок образуется из-за нестандартности ситуации в признаке 2, где необходимо не только провести контрольно-учётные мероприятия, но также проверить отсутствие факта уклонения от налогообложения и принять дополнительные решение, если проведение взыскания с физического лица возможно.

Если представители налогового агента не смогли выдержать требуемые законом сроки предоставления отчётности за своих подопечных, то организация облагается штрафом в размере 200 рублей за каждый не ко времени поданный документ, что особенно обременительно для крупных фирм, где численность сотрудников может исчисляться тысячами, а бухгалтерия предприятия стремится предоставить документы на каждого сотрудника одновременно.

Отчётность может передаваться сформированной в электронной базе 1С, а также традиционным способом – в печатном виде, однако, несмотря на тип оформления, порядок заполнения и сдачи един для всех документов.

Важно! Согласно введённым несколько лет назад корректировкам в налоговое законодательство, документы в печатном виде могут подаваться для отчётности лишь микро- или министруктурами, общая численность сотрудников которых не превышает 25 человек. Во всех остальных случаях сдача документации должна происходить только онлайн в электронном виде

Это связано с тем, что архивы налоговых служб физически не могут вместить большой объём документов, и многие административные ведомства давно уже переходят на вместительные файловые хранилища с использованием серверов и электронных баз данных.

Справка 2-НДФЛ: изменения 2021 года

Приказ № ММВ-7-11/566@ был утвержден в 2018 году и начал применяться с 1 января 2019 года. Изменений в него в течение 2019 года ФНС не вносила, однако сделала разъяснение для тех налоговых агентов, которые в 2021 году будут подавать отчетность 2-НДФЛ и 6-НДФЛ в отношении ликвидированных обособленных подразделений.

Основные моменты, которые изменились в сравнении с отмененными нормативами 2015 года:

- форма бланка и состав разделов – вместо 5 разделов в документе оставили всего 3, а помесячная расшифровка зарплаты приводится в отдельном приложении;

- сроки предоставления – с 2020 года период подачи отчетности работодателю сократили, налоговики должны получить сведения за год до 1 марта следующего, ст. 230 НК;

- «бумажные» справки в 2021 году могут подавать только те работодатели, которые заполнили данные не более чем на 10 человек (имеется в виду не среднесписочное, а общее количество работников – уволенных и принятых должно быть не более 10 человек за год).

Кто сдает 2-НДФЛ и существует ли ее «нулевая» версия?

Итак, первая разновидность справки 2-НДФЛ — та, что сдается в ФНС налоговым агентом. Таким агентом считается ИП или юридическое лицо, выплатившее облагаемый НДФЛ доход физическому лицу, не зарегистрированному как ИП или в качестве плательщика налога на профдоход. Кроме того, налоговыми агентами по НДФЛ считаются: частнопрактикующие нотариусы; адвокаты, учредившие адвокатские кабинеты; обособленные подразделения иностранных юрлиц.

Доход может быть представлен:

- зарплатой;

- оплатой работ или услуг по гражданско-правовому договору;

- дивидендами.

Если ИП или юрлицо никому из физлиц не выплачивали налогооблагаемых доходов, то и повода для составления справки не возникает. Не существует нулевой формы 2-НДФЛ (в отличие от деклараций или отчетов по страховым взносам). Не играет роли и тот факт, что у фирмы есть действующий трудовой договор с человеком: теоретически тот может быть в течение всего года в очень длинном отпуске или на больничном и не получать от работодателя каких-либо выплат.

Отметим, что физлицо, получившее доход от налогового агента, в свою очередь, не обязано составлять декларацию 3-НДФЛ, как не обязан делать этого и сам агент за получателя дохода. Эту декларацию потребуется составить, если человеку нужно оформить налоговый вычет — причем, сделать это ему придется самостоятельно либо обратившись в специализированную фирму. Основной источник данных для декларации — как раз справка 2-НДФЛ. При этом налоговый агент-работодатель может помочь работнику в составлении «добровольной» (необязательной) декларации 3-НДФЛ, но вправе и отказать в этом.

Вторая разновидность справки 2-НДФЛ — та, что выдается налоговым агентом непосредственно получателю дохода по его запросу (например — при оформлении им кредита в банке, визы за границу РФ или целях оформления налогового вычета). Такой запрос может осуществляться как угодно часто — и во всех случаях работодатель обязан его удовлетворить в установленные законом сроки.

Работник вправе попросить работодателя выдать несколько одинаковых справок 2-НДФЛ одновременно, не объясняя причин, для чего они нужны.

Безусловно, работодатель также обязан соблюдать все сроки сдачи 2-НДФЛ в налоговую.

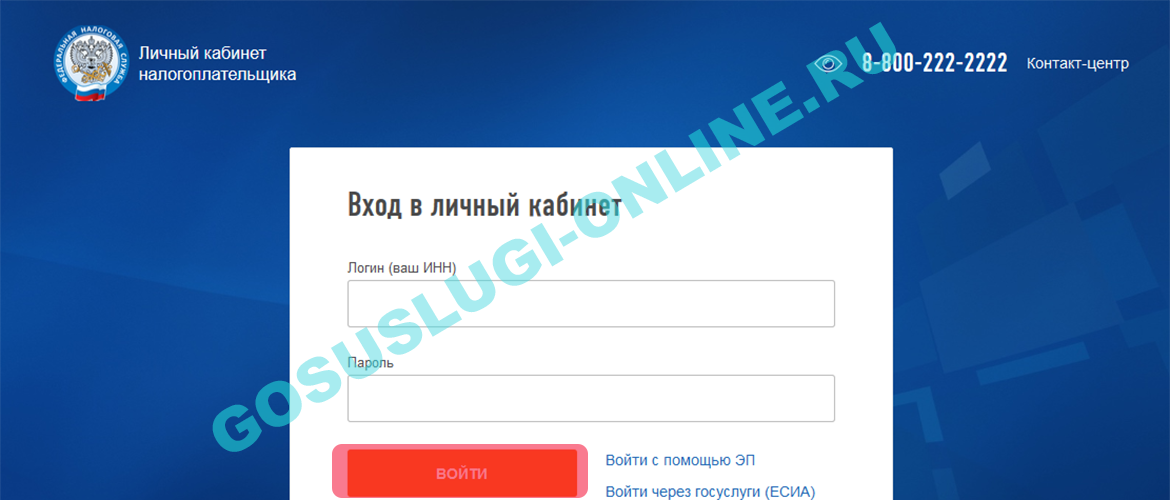

Подтверждение доходов ИП в налоговой инспекции

Ни в одном законе и нормативном акте не указано, что территориальные налоговые органы обязаны выдавать какие-либо подтверждающие документы о доходах ИП. Однако, уже сложившаяся в некоторых регионах практика показывает, что если ИП обращаются в местную налоговую службу с подобным запросом – специалисты выдают такие справки. Для этого нужно:

- обратиться в районную ИФНС;

- написать заявление в произвольной форме с просьбой выдать справку о доходах.

В течение 30 дней налоговая служба вынесет какое-либо решение и либо предоставит требуемый документ, либо откажет в просьбе. Стоит отметить, что если местная налоговая служба вынесла отказ в предоставлении справки, оспаривать его не имеет смысла.

Кому и для чего нужна справка 2-НДФЛ, где ее могут потребовать

Существуют несколько категорий физических и юридических лиц, которые имеют дело со справкой:

- налоговые агенты;

- индивидуальные предприниматели (ИП);

- работающие граждане;

- неработающие физические лица.

Рассмотрим подробнее особенности в обращении с формой 2 НДФЛ.

Налоговые агенты

В качестве налогового агента выступает юридическоелицо или индивидуальный предприниматель, которым заключаются трудовые договоры с работниками, предоставляется персоналу возможность выполнять свои трудовые обязанности и оплачивается их работу. Одновременно налоговый агент обязан удержать с выплаченных доходов налог на доходы физических лиц, перечислить его в бюджет Российской Федерации, и отчитаться в этом перед налоговыми органами. Таким отчетом и служит справка 2 НДФЛ.

Процесс подачи справки в налоговую юридическим лицом

Чаще всего данные для справки формируются в программе бухгалтерского учета «1С: Зарплата и управление персоналом». Готовые документы выгружаются и отправляются в налоговую инспекцию в электронном виде (например, при помощи бесплатного программного обеспечения ИФНС «Налогоплательщик ЮЛ»), или распечатываются и подаются на бумажном носителе. При подаче в распечатанном виде к справкам прилагается специальный перечень – реестр, в котором указываются сведения о работодателе, количество поданных справок, данные о сотрудниках. Один из экземпляров реестра сдается в ИФНС вместе со справками, второй – возвращается в организацию.

С 1 января 2021 года, сдача отчетности на бумаге разрешена только тем компаниям и индивидуальным предпринимателям, которые выплачивают доход сотрудникам, численностью 10 и менее человек. Все остальные предприятия (численностью персонала свыше 10 человек) обязаны подавать сведения с помощью электронного документооборота.

Важное дополнение! Отменена возможность подачи документов в ИФНС на электронных носителях информации (дисках, флешках, дискетах). Доступно только три варианта сдачи отчетности:

- лично посетить инспекцию;

- воспользоваться почтой;

- отправить справки при помощи системы электронного документооборота.

Продолжим пример: в марте 2021 года бухгалтер торгово-сервисной сдала отчетность за 2021 год по форме 2 НДФЛ в бумажном варианте, это сделать позволила численность сотрудников – 22 человека. По новым правилам, так как в компании в 2021 году числится более 10 работников, у бухгалтера возникает обязанность подавать справки о налоге на доходы физлиц за 2021 год через электронные каналы связи.

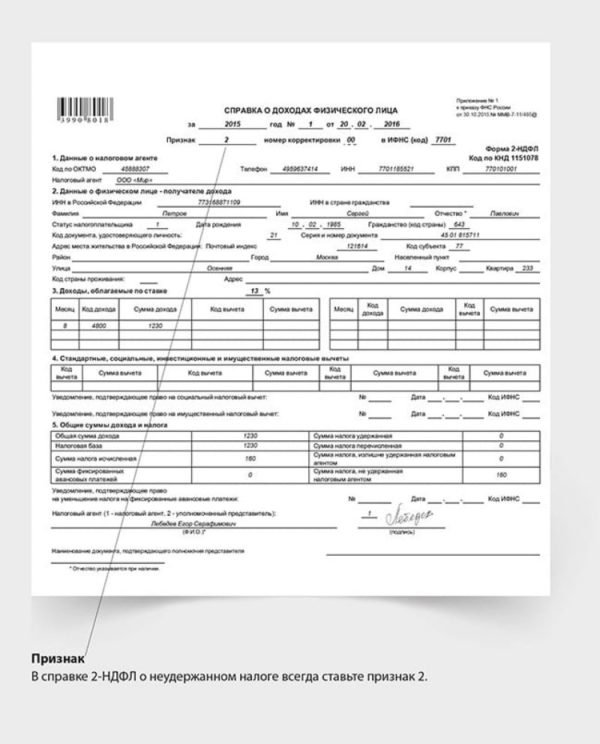

Как правильно ее заполнить — образец заполнения для работника

Справка состоит из 5 разделов, в каждом из которых содержится необходимая информация.

Разберем заполнение формы по шагам:

Начинается оформление с указания года, за который справка выдается, и даты выдачи.

Раздел 1 содержит сведения о налоговом агенте, осуществившем в указанном налогом периоде выплаты в пользу работника.

Заполняется:

- код по ОКТМО;

- телефон для контактов;

- ИНН организации или ИП;

- КПП для организаций (ИП его не указывают);

- наименование налогового агента в сокращенном виде в соответствии с уставными документами (ИП указывает свои ФИО).

Раздел 2 отражает информацию о физическом лице, которому оформляется справка о доходах.

Заполнению подлежат:

- ИНН гражданина в соответствии с выданным ему свидетельством;

- Фамилия, имя и отчество полностью без сокращений;

- Статус плательщика налога:

- 1 — резидент РФ;

- 2 — нерезидент РФ;

- 3 — специалист высокой квалификации, не являющийся резидентом РФ;

- 4 — нерезидент РФ, являющийся участником программы по переселению в страну зарубежных соотечественников;

- 5 — нерезидент РФ, получивший статус беженца;

- 6 — иностранец, работающий на территории страны по патенту.

- Дата рождения;

- Код страны гражданства (проставляется в соответствии с ОКСМ, для россиян – 643);

- Код удостоверяющего личность документа:

- 21 – российский паспорт;

- 10 – иностранный паспорт.

- Серия и номер удостоверения личности.

Раздел 3 заполняется в табличном виде, где содержатся данные о полученном доходе с разбивкой по кодам и месяцам, а также код и сумма необлагаемого налогом вычета. Принцип заполнения подчиняется хронологии. В форме указывается ставка налога, по которой исчисляется расчет НДФЛ с указанного дохода — 13%.

Приведем самые распространенные из них:

| Доходы | |

|---|---|

| Код | Расшифровка |

| 2000 | Заработная плата |

| 2002 | Суммы премиальных выплат |

| 2012 | Отпускные выплаты |

| 2300 | Оплата по листкам временной нетрудоспособности |

| 4800 | Иные доходы |

Пример. Ежемесячная начисленная заработная плата работнику составляет 32500 руб. Размер премии составляет 5200 руб. Очередной отпуск был в июне, за него начислено 30260 руб. В справке 2-НДФЛ сотрудника будут содержаться коды выплат 2000 (зарплата), 2002 (премия), 2012 (отпуск).

В раздел 4 вынесены коды и суммы стандартных, социальных и имущественных вычетов, которые предоставляются работнику по месту работы.

Самые распространенные коды вычетов:

| Вычеты | |

|---|---|

| Код | Расшифровка |

| 501 | Вычет с суммы подарка (предоставляется не более 4000 рублей в год) |

| 503 | Вычет из сумм материальной помощи, но не более 4000 рублей в год |

Например, стандартный вычет для сотрудника на троих несовершеннолетних детей (до 18 лет) в 2018 году предоставлен по кодам 126, 127, 128. Он действовал до октября, пока доход не достиг лимита, установленного в размер 350 тысяч рублей. Раздел 4 справки 2-НДФЛ содержит суммы вычетов за 2018 год: на первого и второго ребенка по 12600 рублей (1400 руб. × 9 месяцев), на третьего – 27000 рублей (3000 руб. × 9 месяцев).

Разделе 5. Итоговые показатели суммы дохода суммируются и заносятся в таблицу. Далее определяется налоговая база и заносятся сведения о налоге:

- ОСД — исчисленная сумма за весь период;

- НБ — удержанная из дохода (НБ = ОСД — вычеты);

- сумма перечисленного НДФЛ в бюджет (∑ = НБ — 13%).

Если в течение указанного периода имели место случаи излишне удержанной суммы налога или не удержанной, то эти данные заносятся в соответствующие графы таблицы.

Справка подписывается представителем налогового агента. Обычно это работник бухгалтерии, который ее составил. Допускается подписание самим руководителем. В соответствующем поле прописывается ФИО представителя и его личная подпись.

Как заполнить справку, если доходы работника облагались по разным ставкам?

Если в течение налогового периода присутствовали доходы, которые облагаются разными ставками НДФЛ (13, 15, 30 и 35%), то разделы 3-5 заполняются отдельно по каждой из них. Поскольку все сведения должны быть отражены в одной справке, то они могут не поместиться в одином листе. В этом случае данные переносятся на второй лист, где:

в заголовке будет содержаться номер страницы;

- 1-2 разделы не заполняется;

- 3-5 разделы заполняются аналогично первому листу с обязательным подписанием каждой из листов формы.

Зачем необходим документ

Работнику имеет право на получение нескольких видов справок о заработной плате, отличающихся составом сведений. То, что указывается в справке 2-НДФЛ, не совпадает с информацией других справок. Форма является наиболее полной, позволяет получить следующую информацию:

- Данные о работодателе, его реквизитах.

- Сведения о работнике, его статусе, периоде получения вознаграждения.

- Данные о заработке с разбивкой по месяцам, налоговых льготах.

- Сведения об исчисленном, удержанном, перечисленном налоге.

Простая форма изложения информации позволяет использовать документ любым пользователем. Это весьма удобно.

Налоговому агенту

Организации или ИП выступают налоговыми агентами по отношению к работникам при найме физических лиц и выплатах вознаграждений за исполнение условий трудовых договоров. В обязанность налоговых агентов входит:

- Учет выплат и налоговых льгот (вычетов), полученных сотрудником.

- Исчисление налогов, своевременное удержание, перечисление в бюджет. В учете используются регистры, разработанные предприятием.

- Предоставление информации о начисленных сотрудникам доходах, предоставленных льготах, исчисленном, удержанном и перечисленном налоге. Подача сведений осуществляется в территориальный орган ИФНС.

Частным лицам (работникам организации)

Документ предоставляется работодателем по запросу физического лица, выступающего наемным работником. В письменном запросе с просьбой о выдаче документа можно определить количество необходимых экземпляров справок. Срок исполнения 2-НДФЛ для физических лиц – 3 рабочих дня с момента обращения сотрудника в бухгалтерию предприятия. Согласия на выдачу документа от руководителя не требуется. Лицо имеет право получить сведения, связанные с исполнением трудовых обязанностей.

ИП (индивидуальным предпринимателям)

Физические лица, признанные ИП, не являются наемными работниками. Доход, полученный при ведении коммерческой деятельности, облагается в зависимости от применяемой системы налогообложения. При использовании ОСНО возникает выручка, облагаемая НДФЛ по ставке 13%. Подтверждением полученной выручки, отчисленных налогов является декларация формы 3-НДФЛ. Исключением является случай, когда ИП одновременно является и наемным работником с отдельным учетом доходов, полученных физическим лицом.

Пенсионерам

Лица пенсионного возраста при трудоустройстве обладают одинаковыми с другими работниками правами. Сведения о доходах могут понадобиться пенсионерам за период, предшествующий увольнению в связи с выходом на пенсию. Работающие пенсионеры не освобождены от уплаты налога с доходов, что позволяет получить форму 2-НДФЛ по запросу.

Что поменялось в самой форме справки 2-НДФЛ:

Быстрый учет вычета в Контур.Бухгалтерии Попробовать

С 2021 года налоговая обновила бланк 2-НДФЛ, поэтому изменился и порядок заполнения. Новая 2-НДФЛ машиноориентирована и предназначена для работодателей, которые отчитываются на бумаге. Новая форма ускорит процесс обработки данных за счет автоматизации сканирования, распознавания и оцифровки полученных справок.

Налоговые агенты, которые отчитываются через ТКС в электронной форме, не заметят изменений, так как XML-файлы формируются с помощью специальной программы.

Подробнее об изменениях и порядке заполнения новой формы читайте в статье.

Перенос данных

Допустим, ранее вы работали на другой программе и при переходе на ПО «Налогоплательщик ЮЛ» хотите перенести списки сотрудников/контрагентов, не набивая их заново. Нет проблем: программа обеспечивает прием как справки, так и физического лица с учетом анкетных сведений в пределах данных справки 2-НДФЛ в список сотрудников или контрагентов.

Для этого:

1. Укажите путь к папке, где лежит выгруженный файл (в формате 2-НДФЛ).

2. Курсором встаньте на нужный файл.

3. Нажмите кнопку .

4. Затем нажмите кнопку Выполнить>.

ИМЕЙТЕ В ВИДУ

Прием справки и сведений по сотрудникам можно выполнить только в том случае, если налоговый агент присутствует в списке налогоплательщиков и его список сотрудников не заполнен/в списке сотрудников отсутствует данное физлицо.

Проверить присутствие налогового агента в списке налогоплательщиков можно по ИНН и КПП.

Проверка присутствия физлица в списке сотрудников возможна по ИНН, а в случае его отсутствия – по дополнительным обязательным реквизитам (дата рождения, реквизиты документа, подтверждающего личность и т. д.).

Также предусмотрена возможность загрузки данных из DBF файлов. Так, для загрузки справок о доходах из DBF файла необходимо создать файлы doc1.dbf, doc2.dbf, doc3.dbf, doc4.dbf с соответствующей структурой. Далее необходимо выбрать пункт меню Документы-Справки о доходах 2-НДФЛ -кнопка Загрузить. Потом выбрать файл.

Также см. «С какими документами и отчётностью можно работать в программе ФНС «Налогоплательщик ЮЛ».

НДФЛ с признаком 1 и 2: что это такое

Справка о доходах гражданина составляется по месту его работы и заверяется главным бухгалтером и руководителем. Периодичность ее составления:

- по умолчанию – один раз в год для предоставления предприятием налоговой отчетности;

- по желанию сотрудника – любое количество раз, за любой период.

Составление справки производится по установленной законом форме. Так, в верхней ее части обязательно содержится код подразделения ФНС, дата создания документа, а также цифровой код признака налогоплательщика – 1 или 2.

Использование данного кода обязательно для любой справки 2-НДФЛ. С его помощью ФНС составляет отчеты:

- об общем количестве плательщиков налогов;

- о суммарном доходе гражданина, начисленных ему налогах и сделанных в счет бюджета платежах;

- о количестве должников по выплатам и объеме долгов.

Таким образом, код признака необходим для упрощения обработки данных, поступающих в налоговую инспекцию. Также он нужен для сокращения количества ошибок в процессе.

Корректирующая Справка 2-НДФЛ

Если обнаружены ошибки в принятой налоговым органом Справке 2-НДФЛ, необходимо подать новую Справку 2-НДФЛ с правильными данными с указанием прежнего номера ранее представленной Справки 2-НДФЛ, но даты составления корректирующей. При этом если налоговый агент впервые уточняет сведения о доходах физического лица, то в поле “Номер корректировки” корректирующей Справки 2-НДФЛ необходимо поставить значение “01”, если подается вторая корректирующая Справка 2-НДФЛ по этому же физическому лицу – “02” и т.д.

Количество корректирующих Справок 2-НДФЛ практически не ограничено – номер уточнения (корректировки) Справки по форме 2-НДФЛ может принимать значения от 01 до 98.

ПРИМЕР

Налоговый агент подал сведения о доходах физического лица, являющегося высококвалифицированным специалистом (Федеральный закон от 25.07.2002 № 115-ФЗ), не имеющего на 31.12.2015 статуса резидента РФ, ошибочно указав в поле “Статус налогоплательщика” код “1”, который применяется при подаче сведений о доходах, выплаченных физическим лицам – налоговым резидентам РФ. Впоследствии налоговым агентом ошибка была обнаружена и подана корректирующая Справка 2-НДФЛ (см. рис. 1, 2).

Рис. 1. Ошибочное указание неверного статуса налогоплательщика в первичной справке 2-НДФЛ

Рис. 2. Корректирующая справка при ошибочном указании неверного статуса налогоплательщика в первичной справке 2-НДФЛ

Важно верно указывать статус налогоплатека в поле “Статус налогоплательщика” даже в том случае, если к доходам различных категорий физических лиц применяется одинаковая ставка и на первый взгляд указание неверного кода статуса налогоплательщика (например, “1” вместо “3”) не влияет на результат налогообложения. Ведь несмотря на то, что доходы некоторых категорий лиц, не являющихся резидентами, могут облагаться по ставке 13 процентов (то есть как и доходы резидентов ()), в отношении таких доходов нормами установлены особые правила, исполнение которых должен проконтролировать налоговый орган, например:. Ведь несмотря на то, что доходы некоторых категорий лиц, не являющихся резидентами, могут облагаться по ставке 13 процентов (то есть как и доходы резидентов ()), в отношении таких доходов нормами установлены особые правила, исполнение которых должен проконтролировать налоговый орган, например:

Ведь несмотря на то, что доходы некоторых категорий лиц, не являющихся резидентами, могут облагаться по ставке 13 процентов (то есть как и доходы резидентов ()), в отношении таких доходов нормами установлены особые правила, исполнение которых должен проконтролировать налоговый орган, например:

- только к доходам, полученным резидентами и облагаемым по ставке 13 процентов (кроме доходов от долевого участия), могут применяться налоговые вычеты (, );

- ставка 13 процентов применяется только к доходам от осуществления трудовой деятельности лиц, признаваемых высококвалифицированными специалистами, участниками Госпрограммы по оказанию содействия добровольному переселению в Россию соотечественников, проживающих за рубежом и иных лиц, указанных в , не являющихся налоговыми резидентами РФ.

ПРИМЕР

В апреле 2016 г. после сдачи сведений по форме 2-НДФЛ за 2015 г. была выявлена ошибка по исчисленному налогу у одного из сотрудников, связанная с неотражением суммы подарка стоимостью 5000 руб., полученного им от организации на юбилей в ноябре 2015 г. Бухгалтерией стоимость подарка уменьшена на 4000 руб. () и осуществлено доначисление налога. Поскольку доначисление налога произошло после подачи сведений за отчетный период, налоговому агенту помимо подачи корректирующей Справки 2-НДФЛ необходимо также проинформировать налоговый орган (и самого налогоплательщика) о сумме дохода и о невозможности удержать НДФЛ. Заполненные корректирующая Справка 2-НДФЛ и сообщение о невозможности удержать налог для примера 2 приведены на рис. 3, 4.

Рис. 3. Корректирующая справка 2-НДФЛ

Рис. 4. Сообщение о невозможности удержать НДФЛ

Сообщить о невозможности удержать НДФЛ налоговый агент обязан, даже если был пропущен установленный для этого срок () – 1 марта года, следующего за годом, в котором был выплачен доход.

При этом непредставление в установленный срок налоговым агентом в налоговые органы документов и (или) иных сведений, предусмотренных НК РФ, влечет взыскание штрафа в размере 200 рублей за каждый непредставленный документ ().

Требования и правила заполнения

Законом установлено, что предоставлять отчетность в налоговую можно как на бумажном носителе, так и в электронном варианте. Зависит это от количества работников на предприятии. Если в Вашей организации трудоустроены более 25-ти человек – налоговая принимает отчетность только в электронном виде через специализированную программу. Ее нужно только обновить. Для этого используется приложение «Налогоплательщик ЮЛ». справки 2-НДФЛ в 2021 г. для ознакомления можно в интернете.

Правила заполнения следующие:

- Проставляйте номер страницы в формате 001, 002.

- Не оставляйте пустых граф, если где-то нет информации для заполнения (к примеру, у гражданина нет отчества) – ставьте знак прочерка или ноль (для числовых значений).

- Проверяйте правильность указанных кодов заработка и налоговых вычетов (есть в приложениях к приказу ФНС).

- Если в организации произошла реорганизация и налоговым агентом стал правопреемник – проверьте правильность кода реорганизации (они различны в зависимости от формы – это было присоединение, ликвидация или что-то другое).

- Суммарные значения (доходов и вычетов) указываются с точностью до сотых (два знака после запятой, до одной копейки).

- Если за отчетный год у работника в одном месяце было несколько видов поступлений денежных средств (имеется в виду у одного работодателя), это может быть зарплата и отпускные, то в приложении, где указывается помесячные данные, отдельно указываются суммы по каждому виду начисления за месяц. То же касается и указания налоговых вычетов.