Номинальный счет в сбербанке при продаже квартиры

Содержание:

- Для безопасной сделки юристы банка проводят комплексную экспертизу на предмет:

- Затраты для получения выгодного процента по ипотеке

- Возможные проблемы

- Особенности работы сервиса при неполной стоимости в договоре

- Преимущества аккредитивной формы расчетов

- Как не остаться без денег при сделках с недвижимостью? Сервис безопасных расчетов от Сбербанка

- Онлайн-регистрация права собственности

- Подготовка выписки из БКИ

- Как оформить сервис безопасных расчетов

- Сопутствующий сервис банка

- Номинальный счет Центра недвижимости в Сбербанке

- Для безопасной сделки юристы банка проводят комплексную экспертизу на предмет:

- Номинальный счет ЦНС в Сбербанке

- Схема покупки квартиры через аккредитив Сбербанк

- Как работает сервис

Для безопасной сделки юристы банка проводят комплексную экспертизу на предмет:

— прав и полномочий у продавца на совершение сделки; — соблюдения закона в части защиты прав несовершеннолетних; — соблюдения закона в части защиты прав третьих лиц, не участвующих в сделке; — обременений на жилплощадь, судебных споров и исполнительных производств; — налоговой задолженности по объекту; — информации о банкротстве владельца; — сведений о принадлежности здания к объектам культурного наследия; — сведений о плановом сносе здания или его признании аварийным; — информации об изъятии жилплощади для муниципальных или государственных нужд; — информации о госрегистрации сделки, права или ограничения права на жилплощадь без согласия третьего лица или органа в соответствии с законом; — иных фактов исходя из статуса объекта и особенностей совершения сделки.

Затраты для получения выгодного процента по ипотеке

Расходы: Сколько заплатит клиент по ипотеке, полностью зависит от выбранного банка, программы, размера кредитной линии.

Иногда удается снизить итоговую процентную переплату, если при оформлении договора заемщик вносит дополнительный платеж. Экономия достигает 1,5 % от начальной ставки. Подобное предложение поначалу кажется выгодным, однако перед согласием стоит провести математически расчеты и определить реальную экономию. Иногда внесенная сумма оказывается сопоставимой с экономией по ипотеке с пониженной ставкой. Возможно, проще впоследствии обратиться за рефинансированием и снизить ставку через некоторое время после получения займа, но уже в другом банке.

Такой платеж выгоден только при планировании выплат ипотеки строго по графику, но вся экономическая выгода теряется, если клиент собирается гасить долг банку досрочно. Чтобы определить обоснованность платежа, рекомендуется проконсультироваться с риелтором или юристом.

Возможные проблемы

В случае приостановки регистрации или отказа от сделки покупателю и продавцу нужно сообща обратиться к ипотечному менеджеру, оформлявшему договор, за инструкциями по дальнейшим действиям. В нестандартных ситуациях, когда, например, одна из сторон сделки не готова явиться в банк, другой стороне стоит подать в Сбербанк письменное заявление с изложением возникших сложностей.

Ещё одна возможная проблема – отсутствие уведомлений. В этом случае пригодится личный кабинет на «ДомКлик». Через личный кабинет можно списаться или созвониться с менеджером. Других способов связи просто нет.

Особенности работы сервиса при неполной стоимости в договоре

Занижение стоимости квартиры в договоре при ее продаже актуально, в первую очередь, для продавцов, если те владеют ей менее трех лет. Не желая платить в бюджет сумму подоходного налога, многие продавцы стремятся указать в ДКП неполную стоимость недвижимости.

Суть заключается в том, что в договоре прописывается меньшая по сравнению с реальной стоимостью квартиры. Именно эту сумму заемщик передает продавцу, а остаток выплачивается под расписку. Подобные ситуации не являются редкостью и часто не встречают сопротивления со стороны банков-кредиторов, однако сопряжены с серьезными рисками, связанными с потенциальной возможностью расторжения сделки.

Сервис безопасных расчетов предполагает перечисление исключительно той суммы, которая была указана в договоре купли-продажи. Поэтому если в нем стоит неполная стоимость, то в случае признания сделки недействительной или незаключенной покупателю вернутся только те средства, которые были обозначены в ДКП.

Поэтому рекомендуется внимательно ознакомиться с историей приобретаемого жилья (например, каким образом настоящий владелец получил его в собственность) и при каких обстоятельствах можно развернуть сделку.

Наличие расписки роль, конечно, играет. Но с ней придется идти в суд. А это чревато немалыми затратами нервов и сил с учетом сорвавшейся сделки по покупке недвижимости.

Преимущества аккредитивной формы расчетов

- безналичная форма расчетов, позволяющая покупателю и продавцу определить условия расчетов по аккредитиву в соответствии со своими пожеланиями, т. е. составить свой перечень документов, подтверждающих выполнение обязательств продавцом.

- существенное снижение рисков для обеих сторон по сделке.

- соблюдение условий договора контролируется третьими лицами — банками.

- при расчетах с использованием аккредитивов банк переводит денежные средства в пользу продавца только по представлении документов, правильно оформленных и полностью отвечающих требованиям аккредитива (согласно законодательству, банки несут ответственность за соблюдение всех условий договора купли-продажи, указанных в условиях аккредитива).

- возможность изменения условий сделки, при этом изменение условий или отказ от сделки может быть только обоюдный, с согласия и покупателя и продавца.

- надежность расчетов по сделке вне зависимости от финансового состояния покупателя на дату расчетов: денежные средства заемщика (покупателя) депонируются на специальном счете банка для последующего перевода продавцу только при соблюдении всех условий аккредитива. После открытия аккредитива покупатель не имеет доступа к этим деньгам.

- продавец получает деньги только после перехода прав собственности на недвижимость в собственность покупателя.

- отсутствие необходимости иметь на руках большие суммы наличных денег и беспокоиться за их транспортировку и сохранность на время сделки.

- если сделка по каким-то причинам не состоялась, денежные средства будут в полном объеме возвращены покупателю.

- аккредитив может быть открыт на любой срок, который может быть пролонгирован/продлен.

- если срок действия аккредитива истек, а право собственности на объект недвижимости не перешло к заемщику, то денежные средства возвращаются на счет покупателя автоматически.

Применительно к сделке купли-продажи квартиры схема расчетов выглядит следующим образом:

- Покупатель и продавец заключают между собой договор о том, что рассчитываться по сделке они будут посредством аккредитива (необходимо предварительно согласовать с банком, открывающим аккредитив, условия расчетов указанные в договоре купли продажи).

- Покупатель обращается в кредитную организацию с заявлением на оформление аккредитива (наличие текущего счета в банке, открывающим аккредитив, обязательно).

- Банк открывает аккредитив и передает оригинал аккредитива продавцу напрямую или через банк-продавца.

- При получении зарегистрированного в Управлении Федеральной службы государственной регистрации, кадастра и картографии договора купли-продажи Продавец передает его в банк вместе с другими необходимыми по договору и аккредитиву документами. Если в их достоверности, правильности и законности оформления не возникает сомнений, то банк оплачивает документы, путем перевода денежных средств на счет продавца.

Внимание: схема расчета значительно упрощается, если текущие счета покупателя и продавца открыты в одном банке и расчеты по аккредитиву проводит один банк. Подобная схема расчетов уместна не только при сделках с недвижимостью

Она возможна при любых операциях, связанных с приобретением товаров или оказанием различных услуг, при условии, что они не связаны с предпринимательской деятельностью частного лица. Подобным образом можно расплатиться за автомобиль, получить дорогостоящие медицинские услуги и т.д. Главное здесь — согласие обеих сторон на проведение расчетов подобным образом

Подобная схема расчетов уместна не только при сделках с недвижимостью. Она возможна при любых операциях, связанных с приобретением товаров или оказанием различных услуг, при условии, что они не связаны с предпринимательской деятельностью частного лица. Подобным образом можно расплатиться за автомобиль, получить дорогостоящие медицинские услуги и т.д. Главное здесь — согласие обеих сторон на проведение расчетов подобным образом.

Преимущество открытия документарных аккредитивов в Банке МФК:

- Индивидуальный подход к каждому клиенту, ориентированность на его потребности, возможность учёта особенностей сделки и пожеланий бенефициара;

- Финансирование сделок за счет собственных средств;

- Помощь в оформлении документов по аккредитиву;

- Рекомендации по минимизации рисков клиентов с целью защиты их интересов;

- Консультации и разъяснения по оформлению платежных условий договора купли-продажи и особенностей внутрироссийского права при расчетах аккредитивами.

Высокая квалификация и длительный опыт работы сотрудников Банка МФК в сфере документарных операций и торгового финансирования гарантируют качественное и оперативное обслуживание клиентов Банка в сфере документарных операций.

Как не остаться без денег при сделках с недвижимостью? Сервис безопасных расчетов от Сбербанка

В апреле 2021 года Сбербанк запустил новую услугу – Сервис безопасных расчетов.

Для чего нужен сервис

Как следует из названия, этот сервис обеспечивает безопасность при расчете между сторонами договора при купле-продаже недвижимости. Оплата по сделке проходит в безналичной форме.

В первый год работы Сервиса не все сотрудники банка понимали нюансы процедуры, следовательно, не могли их объяснить своим клиентам. Кроме этого, затягивались сроки выплаты и проверки документов. Но на данный момент почти во всех отделениях «Сбербанка» этот сервис работает в нормальном режиме.

Принцип работы сервиса

Принцип работы Сервиса безопасных расчетов заключается в следующем:

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- покупатель и продавец обращаются в «Центр ипотечного кредитования Сбербанка»;

- стороны сделки предоставляют документы и заключают договор оказания услуг «Сервис безопасных расчетов»;

- покупатель переводит денежную сумму на отдельный счет;

- при поступлении в Центр недвижимости Сбербанка сведений о регистрации сделки деньги перечисляются продавцу.

Преимущества для сторон сделки

Этот способ расчета поможет избежать негативных последствий заключения договора с недобросовестной стороной. Воспользовавшись таким способом, продавец не сможет забрать себе деньги и уклониться от регистрации перехода права, а покупатель будет лишен возможности не выплатить стоимость объекта.

Другой вопрос безопасности – большое количество наличных средств. Нужно один раз внести деньги на счет в безналичной или наличной форме. Дальнейший расчет с продавцом будет произведен переводом средств по реквизитам.

Посетить банк нужно один раз – для подписания договора. Центр недвижимости Сбербанка запрашивает сведения о регистрации права на недвижимость из Росреестра самостоятельно. По желанию сторон Росреестр сам может предоставить в банк сведения о регистрации.

Преимущества для продавца:

- Не нужно использовать наличные средства. Деньги будут переведены по указанным в договоре реквизитам.

- Покупатель не сможет в одностороннем порядке снять деньги со счета. Таким образом, продавец не будет беспокоиться о том, что в период регистрации сделки в Росреестре покупатель сможет забрать деньги и получить зарегистрированный объект недвижимости.

Преимущества для покупателя:

- Покупатель вносит деньги на специальный счет и не беспокоится об их сохранности.

- Деньги не будут перечислены на счет продавца, пока не будет зарегистрирован переход права.

- Если сделка все-таки не состоится, деньги будут возвращены покупателю в полном объеме.

Особенности использования сервиса при неполной сумме в договоре

На указании неполной суммы в договоре купли-продажи недвижимости могут настаивать обе стороны. В первом случае продавец предложит такой вариант, если хочет сэкономить на оплате налогов.

Во втором случае покупатель хочет избежать “лишних вопросов” к себе. То есть его доход, отражаемый в справках, не позволяет приобрести дорогую недвижимость.

А в случае приобретения появится вопрос, на какие средства была приобретена такая недвижимость.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

В целом эксперты не рекомендуют занижать стоимость недвижимости. Потому что при обращении в суд будет сложно доказать реальную стоимость объекта. Такой вариант возможен, если стороны уверены в добросовестности друг друга.

Сервис безопасных расчетов Сбербанка позволяет провести сделку при указании неполной стоимости объекта недвижимости. Главное, указать эту стоимость в договоре. Тогда и вся сделка с использованием этого Сервиса пройдет в “общем порядке”.

Стоимость

Банк берет за свои услуги 2 тысячи рублей. Кто именно оплатит стоимость этих услуг, стороны должны обговорить самостоятельно. Можно поделить эти расходы пополам либо какая-то из сторон возьмет оплату полностью на себя.

Онлайн-регистрация права собственности

Для удобства участников безопасной сделки специалисты Сбербанка разработали систему, позволяющую зарегистрировать право собственности на приобретенную жилплощадь в режиме онлайн. Посещать Росреестр или МФЦ не понадобится. Достаточно подготовить заявление, предоставить необходимую информацию и документы.

Электронная регистрация предусмотрена для сделок купли-продажи вторичного жилья. Услуга включает в себя:

— быструю дистанционную оплату госпошлины; — оформление УКЭП — усиленной квалифицированной электронной подписи для участников сделки; — направление документов в Росреестр в электронном виде; — взаимодействие с сотрудниками Росреестра по возникающим вопросам.

При выборе электронного способа регистрации сделку сопровождает персональный менеджер. Пакет документов направляется в Росреестр в срок не более 14 рабочих дней с момента предоставления бумаг и оплаты услуги.

Процесс регистрации проходит следующим образом:

— Предоставленные Вами документы менеджер банка отправляет электронным письмом в Росреестр. — Сотрудники Росреестра регистрируют право собственности. Это занимает пять рабочих дней при покупке вторичного жилья в ипотеку, семь — без ипотеки. — По истечении срока Вы получаете по электронной почте договор купли-продажи и выписку из ЕГРН с пометкой о госрегистрации.

Согласно правилам системы, электронная регистрация возможна не во всех случаях. Услуга не оказывается:

— при покупке/продаже доли жилплощади; — при наличии более двух продавцов и двух покупателей; — при совершении сделки не лично участниками, а их представителями.

Принцип действия сервиса максимально прост:

— Покупатель выполняет перевод денег на счет, открытый в ООО «Центр недвижимости от Сбербанка». — Специалисты Центра запрашивают сведения о регистрации сделки купли-продажи объекта в Росреестре. — После того, как регистрация состоялась, покупатель получает об этом уведомление. Средства поступают на счет продавца.

Преимущества такой системы очевидны. Новый владелец недвижимости избавлен от необходимости снимать в кассе наличные и помещать их в банковскую ячейку. До момента регистрации сделки средства находятся в Росреестре под гарантированной защитой.

Продавец со своей стороны может быть абсолютно уверен в получении денег за жилплощадь. Покупатель не вправе забрать их с номинального счета и расторгнуть договор в одностороннем порядке. Кроме того, за оплатой никуда не надо приезжать: достаточно указать реквизиты счета, на который будет отправлен перевод.

Если в процедуре задействованы только счета, открытые в Сбербанке, никаких дополнительных комиссий за перечисление и снятие средств не взимается.

Подготовка выписки из БКИ

Расходы: Запрос кредитной истории через банк платный. Затраты каждый банк определяет самостоятельно, это не менее 500 рублей.

Сам банк вряд ли потребует от клиента предъявить выписку из БКИ, поскольку инициирует проверку самостоятельно, отдельно от заемщика. Она помогает определить степень надежности будущего заемщика, спрогнозировать вероятность проблем с выплатой ипотеки на основании истории погашения предыдущих займов. Но клиенту такая выписка также пригодится, чтобы заранее проверить свои шансы на согласование заявки по ипотеке. Если в записях обнаружатся ошибки или серьезные нарекания к кандидату, есть время исправить историю до того, как обращаться в банк за ипотекой.

В РФ нет единой базы, а всего в стране действует 13 бюро, отслеживающих кредитную активность граждан. Может так случиться, что в выбранном БКИ записей о клиенте не окажется либо они будут сразу во всех базах. Дело в том, что банки подают информацию о своих клиентах только в некоторые БКИ.

Каждый гражданин РФ вправе самостоятельно подавать письменный запрос о предоставлении КИ бесплатно, но не чаще раза в год. Однако удобнее использовать банковский сервис, заплатив банку около 0,5 тысячи рублей.

Регулярное получение выписок — целесообразная мера профилактики, помогающая выявить несуществующие кредиты, оформленные мошенниками по паспортным данным заемщика, либо обнаружить ошибки в записях и исправить их до того, как банк откажется предоставить ипотеку. Для исправления рекомендуется в Центробанк напрямую. В заявлении указывают конкретные обстоятельства, побудившие требовать корректировки записей.

Как оформить сервис безопасных расчетов

Оформление услуги производится в Центрах ипотечного кредитования, расположенных в филиалах Сбербанка. Для оформления нужно иметь при себе следующие документы:

Покупателю:

- Паспорт гражданина РФ или другой документ, удостоверяющий личность.

- ИНН.

Продавцу:

- паспорт гражданина РФ или другой документ, удостоверяющий личность для физического лица;

- свидетельство о регистрации для юридического лица;

- номер счета для перевода средств.

Важно! Для оформления сделок через сервис Центра недвижимости, правилами предусматривается необходимость в договор купли-продажи включить определенные пункты о порядке расчетов. О них расскажут при оформлении соглашения менеджеры Сбербанка.

Сопутствующий сервис банка

Расходы: Какие услуги предложит или потребует банк, узнают уже по факту обращения к конкретному кредитору.

Заранее узнать, во сколько обойдется помощь юриста при ипотеке, нельзя. Это зависит от расценок, установленных конкретным банком. Например, проверка недвижимости в «Сбербанке» стоит 15 тысяч рублей, а подготовка купчей в ВТБ банке обходится в 2 тысячи рублей. Необходимо понимать, что гарантии на результаты проверки банк не дает.

Услуги юриста помогут выявить в договоре на ипотеку неясности и пункты, написанные не в интересах заемщика. По неопытности и незнанию клиент рискует пропустить важные моменты сделки с ипотекой, которые впоследствии негативно отразятся на заемщике.

Номинальный счет Центра недвижимости в Сбербанке

Разобраться на практике, как это работает и какие имеются особенности, можно на примере ЦНС в Сбербанке. Рассмотрим в деталях, что такое ЦНС, сервис безопасных расчетов Сбербанка, а также какова стоимость услуг и схема продажи с использованием номинального счета.

ЦНС Сбербанка

В 2015 году с целью обособления, минимизации временных затрат и развития блока операций с недвижимостью Сбербанком было создана отдельная структура – ООО «Центр недвижимости Сбербанка» (ЦНС). Свою деятельность ЦНС осуществляется через главную платформу Сбербанка по оформлению ипотеки и подаче онлайн-заявок – ДомКлик.

Клиентам в рамках данного портала предлагается целый спектр дополнительных услуг, использование которых позволит получить требуемый кредит без длительного ожидания в очередях и частых посещений офиса банка.

В частности, доступны следующие допсервисы:

- сервис безопасных расчетов;

- оценка стоимости приобретаемого жилья;

- электронная (удаленная) регистрация сделки;

- правовая экспертиза (юридическая чистота);

- услуги страхования;

- анализ цен.

Все услуги оказываются за дополнительную плату.

Сервис безопасных расчетов Сбербанка

Именно сервис безопасных расчетов позволяет клиенту отказаться от использования традиционной банковской ячейки с целью передачи наличных денег продавцу, а перечислить конкретную сумму на номинальный счет. Безопасность расчетов и сохранность переведенных денег гарантируется Сбербанком. После того, как сделка пройдет госрегистрацию, деньги автоматически переведутся продавцу.

В системе безопасного расчета участвует 4 стороны:

- Сбербанк (направляет договор ипотеки на регистрацию и подтверждает факт перерегистрации жилья на нового владельца);

- продавец (получает деньги по окончанию процедуры регистрации сделки);

- покупатель (пополняет номинальный кошелек на сумму, обозначенную в подписанном договоре, со своего личного банковского счета);

- регистрирующий орган (проверяет предоставленные документы по ипотеке и регистрирует сделку, по итогам которой банк получает электронную выписку из ЕГРН).

Схема купли-продажи квартиры с помощью номинального счета в Сбербанке

Процедура купли-продажи квартиры с использованием номинального счета по ипотеке в Сбербанке включает в себя следующие этапы:

- Покупатель жилья на своем счете в Сбербанке размещает требуемую сумму первоначального взноса по ипотеке.

- Между продавцом, ЦНС и покупателем заключается договор на осуществление безопасных расчетов по ипотеке через одноименный сервис Сбербанка.

- ЦНС получает плату за оказание услуги и открывает в банке номинальный счет для реализации недвижимости.

- Средства покупателя с его личного переводятся на открытый номинальный счет.

- При успешной регистрации прав и ипотеки в Росреестре деньги перечисляются продавцу на его счет.

Сбербанк занимается непосредственно оформлением кредита и открывает счет клиенту, но формально за все несет ответственность ЦНС.

Стоимость услуги и комиссии

За использование сервиса безопасных расчетов по ипотеке Сбербанка через ЦНС ипотечный заемщик должен будет внести единовременную плату в размере 2 тысяч рублей. Она включает в себя открытие номинального счета и полный контроль за ходом сделки после наложения обременения в пользу банка.

Никакие дополнительные комиссии в указанную сумму не входят. Исключением может стать ситуация, когда счет покупателя пополняется путем перевода из стороннего банка. Тогда может взиматься плата за межбанковский перевод. Аналогично и в отношении продавца, если его счет, на который перечисляется сумма первого взноса по ипотеке, открыт в другой кредитной организации.

Сроки проведения расчетов с помощью номинального счета

Заявленные сроки оформления ипотеки с использованием номинального счета в Сбербанке минимальны. Так, на процедуру оформления документов и заключения договора с ЦНС отводится не более 15 минут. Длительность самой сделки до момента получения всей суммы продавцом не должна превышать неделю (7 календарных дней).

После того, как в системе появится отметка об успешном обременении недвижимости в пользу Сбербанка, деньги должны быть перечислены продавцу в течение одного-пяти рабочих дней.

Практика показывает, что обозначенные сроки практически нигде не соблюдаются. Все операции совершаются, как правило, намного дольше.

Для безопасной сделки юристы банка проводят комплексную экспертизу на предмет:

- прав и полномочий у продавца на совершение сделки;

- соблюдения закона в части защиты прав несовершеннолетних;

- соблюдения закона в части защиты прав третьих лиц, не участвующих в сделке;

- обременений на жилплощадь, судебных споров и исполнительных производств;

- налоговой задолженности по объекту;

- информации о банкротстве владельца;

- сведений о принадлежности здания к объектам культурного наследия;

- сведений о плановом сносе здания или его признании аварийным;

- информации об изъятии жилплощади для муниципальных или государственных нужд;

- информации о госрегистрации сделки, права или ограничения права на жилплощадь без согласия третьего лица или органа в соответствии с законом;

- иных фактов исходя из статуса объекта и особенностей совершения сделки.

Порядок проведения правовой экспертизы

Экспертная проверка объекта недвижимости через сервис безопасных сделок осуществляется в течение 3 рабочих дней. За этот период юристы ООО «Центр недвижимости от Сбербанка»:

- Собирают информацию и анализируют документы по квартире или дому.

- Изучают историю переходов права собственности на объект начиная с 1998 года.

- Проверяют финансовое состояние продавца и его надежность (наличие налоговой задолженности, судебных споров, исполнительных производств, банкротство).

- Выясняют правовые последствия сделки и готовят экспертные выводы.

Как россияне копят на ипотеку

В материале расскажем, какому проценту россиян под силу купить квартиру за накопленные деньги, а кто вынужден брать ипотеку, а также как наши соотечественники копят на первый взнос.

Безопасная сделка от Сбербанка

Вторичный рынок недвижимости таит много опасностей для неискушённого продавца, большая их часть исходит от мошенников. Лучший способ минимизации риска обмана – использование для расчётов аккредитива. Про одну из его самых популярных разновидностей и пойдёт речь.

Ипотечный trade-in: как купить квартиру по трейд-ин и не прогадать

В сделках по схеме трейд-ин покупатель в качестве оплаты за новую квартиру предлагает имеющуюся недвижимость, а на недостающую сумму оформляет ипотечный кредит. В чём плюсы, минусы и риски, читайте в статье.

Упрощают ли банки выплату ипотеки на пенсии

Часть срока выплаты ипотеки может приходиться на пенсию. Учитывают ли это банки и подстраиваются ли под заёмщиков пенсионного возраста, читайте в статье.

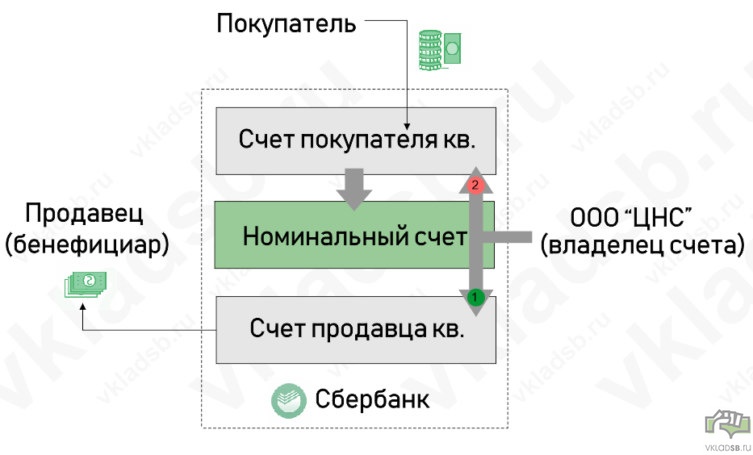

Номинальный счет ЦНС в Сбербанке

Вообще понятие «номинального счета» вводится в ГК РФ ст.860.1 — 860.6.

Схематично взаимодействие участников, по описанным в гражданском кодексе правилам, можно представить так:

Номинальный счет — специальный банковский счет, деньги на котором принадлежат одной стороне, но тратить их может только другая сторона, а банк может осуществлять контроль.

Договор — в нем помимо основания участия сторон, указания условий и правил расходования средств владельцем счета, обязательно указывается бенефициар.

Бенефициар (выгодоприобретатель) — это тот, кому принадлежат все средства на счете и те, которые попадут на него в будущем.

Владелец счета — это тот, кто открыл номинальный счет на свое имя в банке, и может снимать с него деньги в рамках условий договора.

Данная схема хорошо работает, выглядит логичной и понятной в случае с Номинальным счетом на ребенка в Сбербанке.

Но давайте попробуем разобраться, как она реализована в Центре Недвижимости Сбербанка.

Схема купли-продажи в ЦНС через номинальный счет

А вот как видоизменилась классическая схема для клиентов центра:

Бенефициар — продавец недвижимости.

Владелец счета — ООО «Центр недвижимости от Сбербанка».

Номинальный счет ЦНС — открывается в Сбербанке.

Покупатель — связывается договорными отношениями с ЦНС и продавцом.

Сроки

Время оформления пакета документов в банке: 15 минут.

Срок от момента оформления сделки до получения денег продавцом: 7 дней.

Сколько ждать после получения подтверждения из Росреестра до поступления денег на счет продавца квартиры: 1 день.

Но это заявленные сроки, в отзывах есть другая информация.

Комиссии

Комиссия отсутствует для обоих сторон сделки — если личные счета покупателя и продавца открыты в Сбербанке.

Комиссия есть для покупателя — если он переводит деньги из другого банка, тарифы на такие перечисления необходимо уточнять в конкретном банке.

Комиссия есть для продавца — если он получает денежные средства с номинального на свой личный счет, открытый в другом банке.

Важно: Для продавца, желающего получить деньги на свой счет не в Сбербанке, платеж за квартиру будет от ООО «Центр недвижимости от Сбербанка». Имейте это ввиду при выяснении размера комиссионных за данную транзакцию

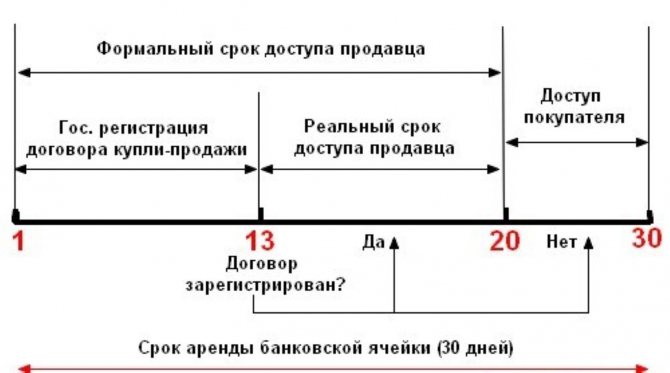

Схема покупки квартиры через аккредитив Сбербанк

Чтобы открыть аккредитивный счет, Покупателю понадобится посетить любое отделение «Сбербанка». Покупатель должен быть гражданином РФ, а также числиться клиентом данного банка и иметь здесь персональный счет. Продавец может иметь счет как в этом, так и в другом банке.

В отделении «Сбербанка» Покупатель составляет Заявление о намерении открыть аккредитивный счет для финансовых расчетов по сделке купли-продажи квартиры. Здесь указывается следующая информация:

- регистрационный номер (проставляется работником);

- сумма счета (цифрами и прописью);

- реквизиты Плательщика и Получателя (их ФИО, ИНН, персональные счета);

- наименование и БИК банка, обслуживающего Плательщика;

- наименование и БИК банка, обслуживающего Получателя;

- наименование и БИК банка-эмитента, предоставляющего аккредитивный счет;

- наименование и БИК исполняющего банка;

- срок действия аккредитива (здесь необходимо указать достаточный временной отрезок, т.к. процедура купли-продажи квартиры может неожиданно затянуться);

- вид аккредитива;

- назначение аккредитива (в качестве назначения указывается «оплата», а далее приводятся реквизиты основного договора купли-продажи квартиры + адрес расположения самой квартиры);

- список документов, которые требуются для перевода денег Получателю;

- дополнительные условия;

- просьба Плательщика списать средства со своего счета № …;

- дата составления и подпись Плательщика;

- регистрационные отметки банка.

Комиссия за обслуживание аккредитива может быть либо оплачена наличными при подаче заявления, либо списана с персонального счета Покупателя. Если впоследствии стороны решат пролонгировать аккредитивный счет, то комиссию за обслуживание понадобится уплатить повторно.

Пролонгировать аккредитив в одностороннем порядке нельзя, – на это требуется согласие и Продавца, и Покупателя. Также в одностороннем порядке нельзя изменить и условия аккредитивных отношений.

Для открытия аккредитива Покупателю понадобится принести всего 2 документа:

- свой паспорт;

- договор купли-продажи квартиры.

Далее исполняющий банк начнет обработку заявления и открытие аккредитива. Среднее время открытия аккредитивного счета в «Сбербанке» составляет всего от 10 минут. После зачисления денег со счета Покупателя (Плательщика) аккредитивный счет считается созданным.

После того, как переход права собственности регистрируется в Росреестре, Продавец приносит в исполняющий банк следующие документы:

- свой паспорт;

- оригинал или нотариально заверенную копию договора купли-продажи квартиры с отметкой о регистрации в Росреестре;

- желательно – свежую выписку из ЕГРН (дополнительное подтверждение того, что Покупатель стал новым собственником жилого помещения);

- другие документы, которые могут запрашиваться исполняющим банком в каждом отдельно взятом случае.

Проверка предоставленной документации осуществляется исполняющим банком в течение 5 дней. Если все условия основного договора купли-продажи оказываются выполнены, банк выносит положительное решение о переводе денег на счет Продавца. На транзакцию уходит еще до 3 дней. После этого временный аккредитивный счет закрывается, а сделка считается завершенной.

Как работает сервис

Сервис безопасных расчетов от Сбербанка упрощает взаиморасчеты сторон в сделках с недвижимостью. Надежный гарант в лице Центра ипотечной недвижимости Сбербанка учитывает интересы всех участников договора: продавцу он гарантирует получение денежных средств после регистрации сделки, а покупателю – сохраняет средства до момента оформления всех документов. Банковская услуга стала очень популярной, потому что исключила массу трудностей при покупке или продаже недвижимости.

Принцип работы сервиса прост:

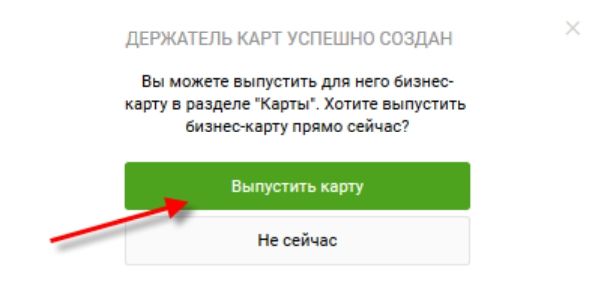

- Участники договора обращаются в Центр недвижимости Сбербанка и оформляют соглашение на получение услуги. Весь процесс занимает не более 15 минут и не требует долгой проверки бумаг.

- Деньги за оплату объекта недвижимости покупатель переводит на безопасный счет, который принадлежит ЦНС.

- Специалист Центра делает запрос в Росреестр и переводит деньги продавцу только после официального подтверждения о завершении регистрации сделки. Участникам сделки поступают электронные письма с платежными поручениями, отражающими взаиморасчеты.

- Продавец получает перевод всей суммы на счет, открытый в любом банке РФ.

Таким образом, Центр ипотечной недвижимости выступает в роли гаранта чистоты проведения сделки и защищает интересы обеих сторон от различных форс-мажорных обстоятельств. Схема максимально проста и прозрачна, поэтому к данной услуге часто прибегают не только частные покупатели и продавцы, но и риелторы по сопровождению ипотеки.

Преимущества для продавца, это:

- Отсутствие наличных денег. Все расчеты производятся безналичным способом, средства зачисляются на счет, открытый в любом банковском учреждении.

- Гарантия оплаты. Покупатель не имеет права в одностороннем порядке распоряжаться деньгами, внесенными на счет ЦНС и изменять согласованную цену. После регистрации сделки специалисты центра совершают перевод, отозвать который покупатель не может.

Для покупателя также есть ряд важных плюсов:

- Оплата покупки производится только после регистрации сделки в Росреестре. Ситуации, когда деньги отданы, а завершение купли-продажи приостановлено, невозможны.

- Если сделка прервалась и отменилась, покупателю возвращают полную сумму без удержаний.