Формулы аннуитетного и дифференцированного платежа по кредиту

Содержание:

- Минусы дифференцированных платежей

- Формула и примеры расчета

- Начисление процентов

- Что означает дифференцированный платёж и когда он используется

- Достоинства и недостатки двух методов расчета

- Сравним в чем разница между аннуитетными и дифференцированными платежами

- С каким типом платежей дадут больше денег?

- С какими платежами быстрее будет погашаться основной долг?

- Можно сокращать на выбор размер платежей или срок кредита

- В каком случае больше вычет за проценты по ипотеке?

- С какими платежами будет меньше переплата?

- Миф о аннуитетных платежах

- Когда решите сравнивать, то возьмите в расчет еще и инфляцию

- Что такое дифференцированный платеж

- Пример расчета

- Как рассчитать платеж?

- Где приобрести аннуитет?

- Преимущества кредитного калькулятора

- Аннуитетный и дифференцированный платежи — разница

Минусы дифференцированных платежей

- Высокие первые взносы. В течение нескольких месяцев они будут максимальными, поэтому с внесением могут возникнуть проблемы.

- Неопределенность суммы платежа. Если при аннуитетных платежах достаточно запомнить одну цифру, то при дифференцированных нужно будет постоянно сверяться с графиком, чтобы не допустить просрочек.

- Невозможность автоматического перевода денег. Допустим, заемщик получает зарплату на карту банка-кредитора. Будь платеж аннуитетным, можно было бы оформить платежное поручение, чтобы каждый месяц определенная сумма списывалась в счет погашения кредита. Но поскольку величина взноса все время изменяется, задать ее будет невозможно.

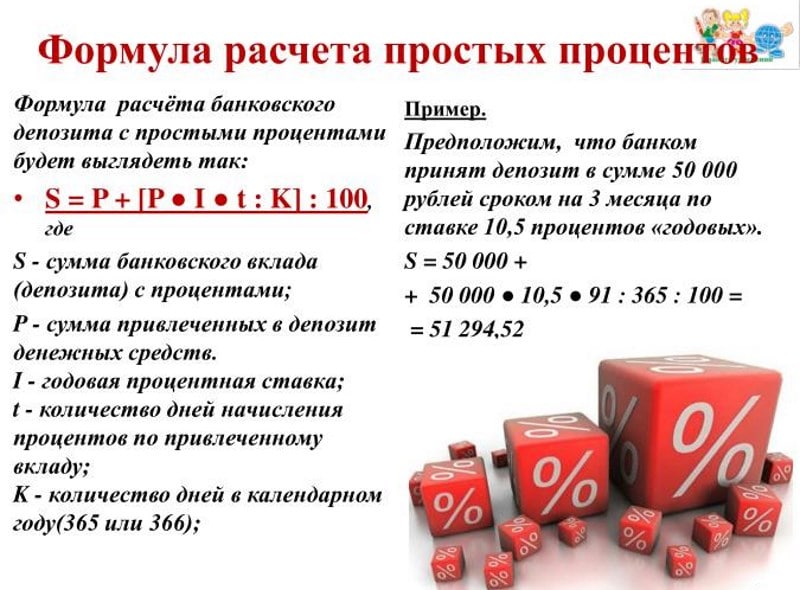

Формула и примеры расчета

Показать отличия аннуитетного и дифференцированного платежей можно не только на графиках, но и на математических формулах:

ДП – дифференцированный платеж,

- К – сумма кредита,

- ОК – остаток кредита,

- % ст. – процентная ставка по кредиту,

- n – количество месяцев кредитования.

Рассмотрим пример. Кредит 500 000 руб. взят под 10 % годовых на 1 год.

Взнос в 1-й месяц составит:

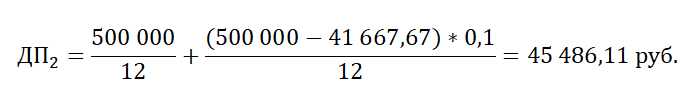

Взнос во 2-й месяц составит:

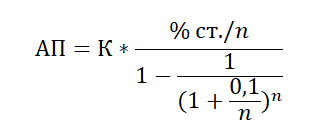

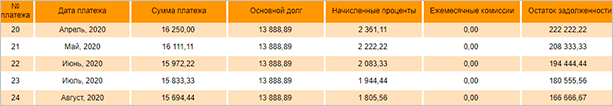

Формула аннуитета сложнее:

Оставим условия предыдущего примера. Сумма взноса рассчитывается один раз на весь срок кредитования:

Совсем не обязательно запоминать формулы и применять их на практике. В интернете достаточно удобных онлайн-калькуляторов, с помощью которых любой человек может самостоятельно рассчитать размер погашения и переплаты по займу для двух способов.

Кредитный калькулятор дает нам такие же результаты, как по формулам, но значительно быстрее. Для дифференцированных взносов:

| Месяц | Ежемесячный платеж, руб. | Погашение основного долга, руб. | Оплата %, руб. | Остаток долга, руб. |

|---|---|---|---|---|

| 1 | 45 833,33 | 41 666,67 | 4 166,67 | 458 333,33 |

| 2 | 45 486,11 | 41 666,67 | 3 819,44 | 416 666,67 |

| 3 | 45 138,89 | 41 666,67 | 3 472,22 | 375 000,00 |

| 4 | 44 791,67 | 41 666,67 | 3 125,00 | 333 333,33 |

| 5 | 44 444,44 | 41 666,67 | 2 777,78 | 291 666,67 |

| 6 | 44 097,22 | 41 666,67 | 2 430,56 | 250 000,00 |

| 7 | 43 750,00 | 41 666,67 | 2 083,33 | 208 333,33 |

| 8 | 43 402,78 | 41 666,67 | 1 736,11 | 166 666,67 |

| 9 | 43 055,56 | 41 666,67 | 1 388,89 | 125 000,00 |

| 10 | 42 708,33 | 41 666,67 | 1 041,67 | 83 333,33 |

| 11 | 42 361,11 | 41 666,67 | 694,44 | 41 666,67 |

| 12 | 2 013,89 | 41 666,67 | 347,22 | 0,00 |

| Итого: | 527 083,33 | 500 000,00 | 27 083,33 |

Для аннуитетных взносов:

| Месяц | Ежемесячный платеж, руб. | Погашение основного долга, руб. | Оплата %, руб. | Остаток долга, руб. |

|---|---|---|---|---|

| 1 | 43 957,94 | 39 791,27 | 4 166,67 | 460 208,73 |

| 2 | 43 957,94 | 40 122,87 | 3 835,07 | 420 085,86 |

| 3 | 43 957,94 | 40 457,22 | 3 500,72 | 379 628,64 |

| 4 | 43 957,94 | 40 794,37 | 3 163,57 | 338 834,27 |

| 5 | 43 957,94 | 41 134,32 | 2 823,62 | 297 699,95 |

| 6 | 43 957,94 | 41 477,11 | 2 480,83 | 256 222,84 |

| 7 | 43 957,94 | 41 822,75 | 2 135,19 | 214 400,09 |

| 8 | 43 957,94 | 42 171,27 | 1 786,67 | 172 228,82 |

| 9 | 43 957,94 | 42 522,70 | 1 435,24 | 129 706,12 |

| 10 | 43 957,94 | 42 877,06 | 1 080,88 | 86 829,06 |

| 11 | 43 957,94 | 43 234,36 | 723,58 | 43 594,70 |

| 12 | 43 957,94 | 43 594,65 | 363,29 | 0,05 |

| Итого: | 527 495,28 | 499 999,95 | 27 495,33 |

Разница в переплате по двум способам из нашего примера незначительная – всего 412 руб. в пользу дифференцированной схемы. Но она будет ощутимее на длительном сроке кредитования. При длительном сроке остаток долга по Аннуитету убывает еще слабее, поэтому процентов будет начислено еще больше.

Оставим условия рассмотренного примера, но определим переплату через 5, 10, 15 и 20 лет:

| Вид платежа | Переплата, руб. | |||

|---|---|---|---|---|

| 5 лет | 10 лет | 15 лет | 20 лет | |

| Аннуитетный | 137 411,2 | 292 904,8 | 467 145,4 | 658 026,4 |

| Дифференцированный | 127 083,33 | 252 083,33 | 377 083,33 | 502 053,33 |

| Разница | 10 327,87 | 40 821,47 | 90 062,07 | 155 973,07 |

Рассмотрим еще один пример на более крупную сумму, чтобы лучше понять, как способ расчета влияет на размер переплаты. Ипотека 2 000 000 руб. взята на 20 лет под 10 % годовых.

При дифференцированных взносах переплата составит 2 008 333,33 руб.:

При аннуитете переплата – 2 632 103,2 руб., на 623 769,87 руб. больше, чем при первом способе:

Начисление процентов

При дифференцированном способе возврата кредита, в отличие от аннуитетного, сумма заплаченных в месяц процентов напрямую зависит от остатка долга.

В первый месяц после кредитования, когда человек еще ничего не отдал банку, он платит проценты, начисленные на полную сумму кредита. В середине срока действия договора проценты начисляются на половину взятого в банке. А в последний месяц, когда клиент вносит завершающий платеж, он платит проценты только на эту сумму.

Следовательно, чем дальше, тем ежемесячно уплачиваемые проценты становятся меньше. А вместе с ними снижается и платеж в целом.

Что означает дифференцированный платёж и когда он используется

В большинстве случаев клиенту предлагают выбор системы погашения кредита, и одним из вариантов будет дифференцированная система платежей. Что же такое дифференцированный платёж?

Дело в том, что вся сумма кредита будет состоять из основной суммы (тела кредита), которую клиент занял у банка и суммы процентов, которую он согласился платить за пользование средствами банка.

Внимание! Могут существовать ещё и другие платежи, например, страховка на случай утери работы. Которые в сумму основного долга входить не будут, но обязательны к оплате.. Так вот, при выборе схемы дифференцированного платежа необходимо ежемесячно платить одинаковую сумму от основного кредита и проценты, которые насчитываются на остаток долга

Так вот, при выборе схемы дифференцированного платежа необходимо ежемесячно платить одинаковую сумму от основного кредита и проценты, которые насчитываются на остаток долга.

Эта система оплаты долга предполагает постепенное уменьшение выплат. Так, самые большие суммы придутся на первое время, так как размер тела кредита будет большой, а значит и проценты, насчитанные на него тоже немалыми. Нередко сумма процентов в это время значительно превышает сумму погашаемого кредита.

В дальнейшем по мере погашения долга соотношение процентов и основного долга будет изменяться и в конце выплат составляющая процентов будет незначительной.

Хотя считается, что такая система выплат более выгодна для заёмщика, следует помнить, что значительные выплаты могут оказаться слишком высокими.

Важно! При расчёте суммы ежемесячных платежей будет обязательно учтён суммарный доход заёмщика, так как законодательно предусмотрено, что платёж не может превышать 50% ежемесячного дохода.

Это требование делает возможность получения выплат по дифференцированной системе сложными, так как требуют значительных официальных доходов.

Достоинства и недостатки двух методов расчета

Что выгоднее заемщику, аннуитетная или дифференцированная плата за кредит? Ответ на этот вопрос неоднозначный. Он зависит от самого заемщика, его финансовых возможностей, суммы и срока займа. Посмотрим на этот вопрос с разных сторон и выявим плюсы и минусы обоих способов.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Достоинства АП:

- Одинаковая ежемесячная сумма более удобная для тех, кто не хочет каждый раз заглядывать в график погашения. Можно настроить автоплатеж и вообще не вспоминать о долге.

- При долгосрочном кредитовании, например ипотеке, вы на несколько лет вперед можете планировать семейный бюджет. Учитывая, что с годами доход семьи может вырасти, кредитное бремя будет уже не таким тяжелым.

- Вы можете рассчитывать на большую сумму займа, чем при дифференцированных взносах. Банк ориентируется на ваш доход и ежемесячную нагрузку по кредиту. При АП она одинаковая, а при ДП в первые годы выше, чем в последующие.

Недостатки АП:

- Значительная переплата по сравнению с ДП. Особенно это заметно при долгосрочном кредитовании.

- При досрочном погашении вы можете быть сильно удивлены, что сумма долга изменилась незначительно. Это связано с тем, что при АП основной долг уменьшается меньшими темпами, чем проценты.

Достоинства ДП:

- Ежемесячная плата меньше с каждым месяцем. При долгосрочном кредитовании эта разница становится ощутима. Например, по нашему последнему примеру с ипотекой в первое время вы будете платить более 27 000 рублей, а в последние – только около 12 000 руб. Тогда как при АП ежемесячный взнос составит 21 492 руб. до конца срока.

- Переплата значительно ниже, чем при АП. Это существенный фактор. Ведь всем нам известна поговорка, что берем в долг чужие деньги, а возвращаем свои. А делать это очень не хочется.

- Экономия на ежегодной страховке, т. к. сумма основного долга уменьшается быстрее, чем при АП. А страховой взнос рассчитывается именно от остатка долга. Напоминаю, что страхование объекта залога при ипотеке обязательно.

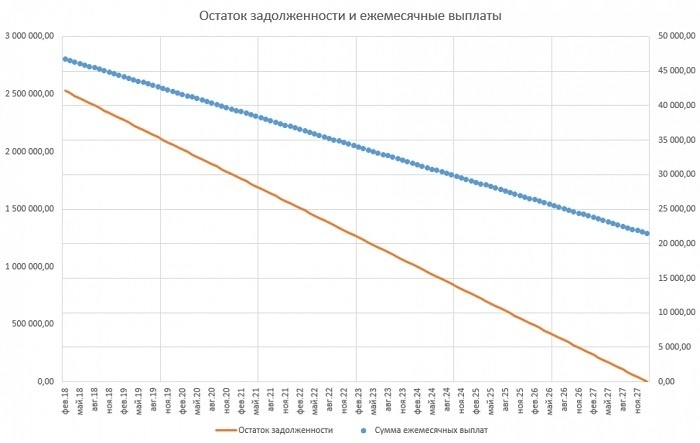

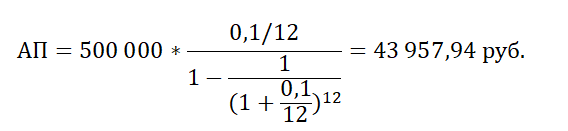

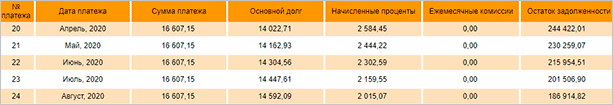

- Остаток задолженности сокращается быстрее, чем при АП. Например, по нашему условному примеру через 24 месяца осталось погасить 166 666,67 руб. при ДП и 186 914,82 руб. при АП. Почти на 20 000 руб. меньше. Поэтому при досрочном погашении вы внесете меньшую сумму, чем при оплате по аннуитету.

Фрагмент графика при ДП.

Фрагмент графика при АП.

Недостатки ДП:

- Значительная финансовая нагрузка на заемщика в начале срока кредитования. Иногда случается переоценка своих возможностей и вытекающие отсюда проблемы. В этом случае полезно знать, что будет, если не платить кредит.

- Рассеянных или недисциплинированных заемщиков может не устроить разная сумма оплаты. Они рискуют ее пропустить или внести не совсем ту, что прописана в графике расчетов с банком.

- Из-за повышенной нагрузки на начальном периоде банк может одобрить заем в меньшем размере, чем вы рассчитывали.

Сравним в чем разница между аннуитетными и дифференцированными платежами

С каким типом платежей дадут больше денег?

Дифференцированные платежи в месяц больше на 25-30% чем аннуитетные!

Отсюда вытекает следующая закономерность.

Учитывайте данный момент, если вам потребуется большая сумма.

С какими платежами быстрее будет погашаться основной долг?

При диф. платежах большая часть основного долга будет погашена быстрее.

Простой пример.

Если взять на 10 лет ипотеку, то половина основного долга будет выплачена через 5 лет, а при аннуитетном платеже только через 7-8 лет.

Это наглядно видно на графиках выше.

Можно сокращать на выбор размер платежей или срок кредита

Что дает уменьшение размера платежей при досрочном погашении?

- С диф. платежами при досрочном погашении сокращается их размер.

- С аннуитетными платежами можно сократить размер или срок выплат.

Допустим у вас есть какая-то сумма, вы вносите ее досрочно. Тем самым размер платежей станет меньше, соответственно и нагрузка на семейный бюджет также уменьшится.

В случае временных затруднений, платить по графику станет легче. Если же уменьшается срок, то в трудную минуту легче вам не станет от осознания того что осталось платить не 15, а 10 лет. Платеж как был большим, так большим и остался.

В каком случае больше вычет за проценты по ипотеке?

При получении вычета за проценты по ипотеке, с аннуитетными платежами вернуть можно большую сумму.

Хотя можно ли считать это плюсом, если в итоге заплатите больше. Достаточно спорный вопрос. Нужно считать для каждой ситуации отдельно.

С какими платежами будет меньше переплата?

Если брать небольшой кредит на пару лет, то эта разница может показаться не существенной, но если у вас ипотека на 15-20 лет и должны вы банку 3 000 000 рублей, то невольно задумаетесь.

Миф о аннуитетных платежах

С аннуитетом проще планировать семейный бюджет при ипотеке.

Мне сразу хочется задать вопрос тем, кто это придумал.

– Что сложного в учете дифференцированных платежей?

Вы знаете, что максимальный платеж допустим 12 тыс. рублей в месяц (самый первый), а дальше он уменьшается.

Если не хочется каждый раз заглядывать в график платежей, то платите максимальную сумму, а остаток пусть лежит на счете. Со временем там накопится небольшой запас, который в случае чего вас подстрахует.

Когда решите сравнивать, то возьмите в расчет еще и инфляцию

К примеру, если взяли ипотеку в 2014 году на 20 лет, то через 10 лет дифференцированные платежи уменьшатся и не будут казаться большими, а вот аннуитетные останутся без изменений.

Хотя через десять лет с большой вероятностью вы просто погасите ипотеку досрочно.

Что такое дифференцированный платеж

График платежа, сформированный по дифференцированной схеме платежей, подразумевает уменьшение суммы регулярного платежа каждый месяц. Это связано с тем, что при такой схеме погашения кредита проценты начисляются на остаток долга, который сокращается с каждым взносом. Вносимые платежи также состоят из двух частей:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Основного долга.

- Начисленных процентов.

Но в данном случае клиент в первую очередь погашает тело кредита и только небольшую часть начисленных процентов. Обычно банк при заключении кредитного договора выдает график платежей со всеми расчетами. Но если по каким-то причинам вам нужно самостоятельно рассчитать сумму следующего платежа, сделать это можно следующим способом по формуле: Сумма платежа = остаток основного долга/количество процентных периодов + остаток основного долга*% ставку/100*12.

Разъяснение формулы:

- Под остатком основного долга подразумевается сумма основного долга (тела кредита) к дате платежа.

- Процентные периоды – это количество оставшихся месяцев.

- 100*12 нужно для получения в результате суммы процентов, начисленных за 1 месяц.

Формула состоит из двух частей: первая рассчитывает сумму для погашения части основного долга, вторая – сумму начисленных процентов за 1 месяц.

В данном случае при погашении основная часть ежемесячных внесенных средств идет на покрытие тела кредита, а проценты рассчитываются каждый месяц и прибавляются.

Пример. При оформлении займа суммой в 50 000 рублей на 7 месяцев под 29%, график платежей будет выглядеть следующим образом.

| Дата платежа | Размер платежа, руб. | Основной долг, руб. | Начисленные проценты, руб. |

| 25 апреля | 8351,19 | 7142,86 | 1208,33 |

| 25 мая | 8178,57 | 7142,86 | 1035,71 |

| 25 июня | 8005,95 | 7142,86 | 863,10 |

| 25 июля | 7833,33 | 7142,86 | 690,48 |

| 25 августа | 7660,71 | 7142,86 | 517,86 |

| 25 сентября | 7488,10 | 7142,86 | 345,24 |

| 25 октября | 7315,48 | 7142,86 | 172,62 |

| Итого: | 54833,33 | 50 000 | 4833,33 |

Итоговая переплата по кредиту составит 4833,33 рубля. Как видно из таблицы, из суммы ежемесячного платежа большая часть покрывает сумму основного долга, который не меняется на протяжении всего периода. Сумма начисленных процентов заметно уменьшается к концу срока, но размер ежемесячного платежа не претерпевает больших изменений, хоть немного и уменьшается. Таким образом, такая схема позволяет очень хорошо сэкономить на переплате, так как при начислении процентов в расчет берется не весь долг, как при аннуитете, а оставшаяся сумма к погашению.

Положительные и отрицательные стороны дифференцированной схемы погашения кредита

Экономия на переплате не означает, что дифференцированные платежи – идеальный вариант для погашения кредита. Здесь также есть свои преимущества и недостатки.

Плюсы:

- Общая сумма переплаты по займу меньше, так как проценты начисляются только на фактический остаток задолженности.

- Сумма ежемесячных взносов постепенно уменьшается, поэтому ближе к окончанию срока снижается нагрузка на клиента.

- Сниженный риск невыплаты кредита. Если даже со временем возникнут финансовые проблемы и снизится доход, долг отдать будет несложно, так как размер платежей уменьшился.

- В случае нарушения договора со стороны заемщика, размер начисленной неустойки будет небольшим, так как в течение периода исправного погашения основной долг равномерно уменьшался.

- Есть определенная выгода при досрочной выплате долга.

Минусы:

- Большая сумма платежей в первые месяцы погашения кредита. Не каждый заемщик может позволить себе.

- Ежемесячное изменение суммы к внесению, что неудобно для забывчивых клиентов. Постоянно нужно обращаться к графику, чтобы уточнить сумму к оплате в конкретном периоде.

- Нужно показывать высокие доходы, чтобы банк одобрил такой кредит, так как в расчет принимаются суммы увеличенных первых ежемесячных платежей.

Пример расчета

Предположим, что нужно провести расчёт ежемесячного платежа по кредиту с аннуитетным графиком погашения под процентную ставку 48% годовых сроком на 4 года на сумму 20 000 000 рублей. Используя приведённую выше формулу расчёта ежемесячного платежа (A = K • S) и коэффициента К, рассчитаем аннуитетный платёж.

Имеем:

- i= 48%/12 месяцев = 4% или 0,04

- n = 4 года* 12 месяцев = 48 (месяцев)

- S = 20 000 000

https://youtube.com/watch?v=q-0FnhZN_5E

А = 0,0472 * 20 000 000 = 943 613 рублей.

Таким образом, в течение 4 лет (или 48 месяцев) необходимо будет вносить в банк платёж в сумме 943 613 рублей. Переплата по кредиту за 4 года составит 25 293 422 ( = 943 613 * 48 – 20 000 000).

В первую очередь аннуитетный способ погашения выгоден банку.

Объясняется это тем, что в течение всего срока погашения кредита проценты начисляются на первоначальную сумму кредита. При дифференцированной графике уплата процентов за 100% суммы кредита происходит только в первом месяце (в случае отсутствия отсрочки уплаты основного долга), далее проценты начисляются на остаток, из-за чего итоговая переплата по кредиту окажется меньше.

Для примера, рассчитаем переплату по кредиту, рассмотренному выше, но теперь с дифференцированным графиком погашения. Она составит 19 600 000 рублей. Это на 5 693 422 рубля меньше, чем при аннуитетной схеме.

С другой стороны, погашение задолженности и процентов равными долями удобно кредитополучателю.

Так как ежемесячный платёж является постоянным и не требует уточнения в банке необходимой суммы взноса.

Применение аннуитетного способа погашения, таким образом, обойдётся дороже, но при этом гораздо удобнее.

Теперь давайте попробуем рассчитать ипотеку. Для примера возьмем займ со следующими параметрами

| Параметры рассчитываемого кредита | |

|---|---|

| Сумма | 1 млн рублей. |

| Ставка | 12% |

| Срок | 60 месяцев |

| Дата первого платежа | 1 сентября 2011. |

где Погашение ОД — сумма в погашение тела займаПроценты — сумма процентов по ссуде за месяц.Где сумма ОД — сумма основного долга на дату расчета.Ставка — процентная ставка в текущем периоде. Если было изменение процентной ставки, берется новая ставка.Число дней между датами — разность в днях между датами «Дата текущего платежа» и дата предыдущего платежа.

В нашем примере при первом платеже это делать не нужно.Рассчитаем первый платеж в уплату процентов по указанному выше займу за сентябрь месяц(разнца между датами 31 день).Как видно сумма ОД на первый месяц составляет 1 млн. рублей. Подставим даты, ставки и число дней в году.

Как видно, в счет уплаты процентов должно пойти 10191.78Произведем расчет суммы в погашение тела займа

Теперь рассчитаем сумму основного долга после оплаты первого взноса по ипотеке

Теперь допустим, мы погасили 100000 рублей в августе 2012. Тип погашения — в уменьшение суммы займа. Т.е срок останется тем же, а ежемесячный платеж уменьшится.Попробуем посчитать, сколько будет составлять платеж после учета досрочных погашений. В октябре будет уже новый платеж по займу с учетом досрочки.

Воспользуемся формулой для расчета аннуитетных платежей. Из всех параметров у нас изменилась только сумма основного долга после досрочного погашения в августе она равна

Вычисленная выше сумма и будет сумма кредита после досрочного погашения.Именно исходя из этой суммы и будет рассчитываться ежемесячный аннуитетный платеж после досрочного погашения.

Очевидно срок кредита также изменится, нужно отнять от общего срока число месяцев, прошедшее до досрочного погашения с момента выдачи займа.

Подставим новую сумму в формулу аннуитетного платежа получим новый платеж по займу.

Итоговый расчет

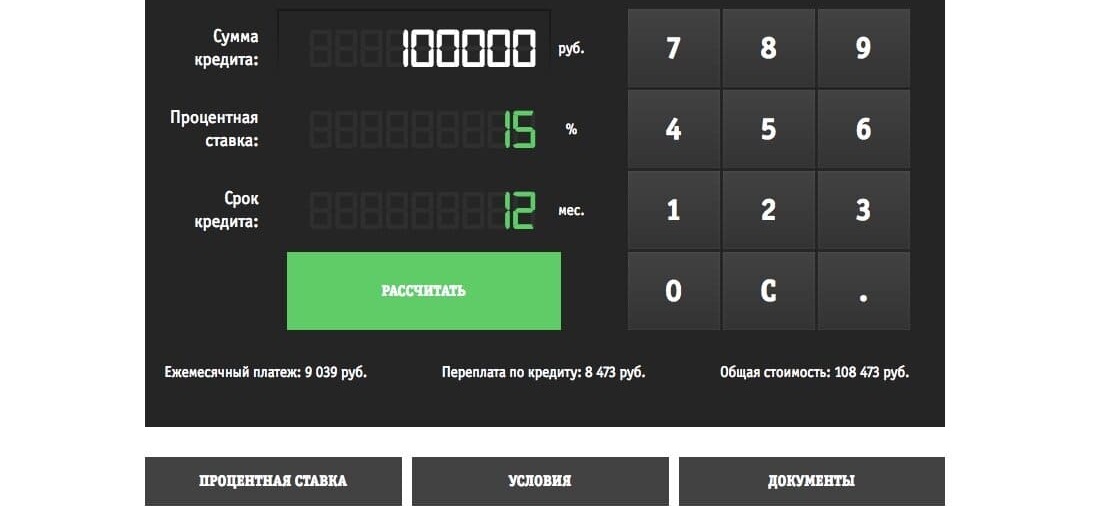

Проверим это с помощью программы кредитный калькулятор

Как видно результат полностью совпадает. Также можно воспользоваться онлайн версией кредитного калькулятора. Там используется указанная выше формула аннуитетного платежа. График кредитного калькулятора может быть использован для сверки расчетов вашего кредита с расчетом банка. Иногда данные могут не совпасть.

Вот к примеру форумла аннуитета в банке ЛевобережныйПо формулеФормула немного другая. Она взята из стандартного ипотечного договора.Вы должны понимать, что досрочное погашение с финансовой точки зрения не всегда выгодно. Предлагаю попробовать калькулятор, определяющий выгодность досрочного погашения.

Как рассчитать платеж?

Сделаем это для конкретного случая. Допустим, человек берет 100000 рублей на 2 года (24 месяца) под 20% годовых 1 июля 2016 года. Сделать первый взнос необходимо будет 1 августа.

В первую очередь определяется величина основного долга, которую заемщик будет возвращать каждый месяц. Для этого сумму кредита (100000) нужно разделить на срок кредита в месяцах (24). В результате получим 4166,66 рубля.

Данная величина изменяться не будет.

Кредитный калькулятор с расчётом ежемесячного платежа

Вторая часть платежа — проценты. Формула для их расчета представлена ниже.

С% — часть ежемесячного платежа, идущая на погашение процентов.

S — остаток основного долга.

% — ставка процента, указанная в долях (деленная на 100).

P — количество дней в месяце, за который рассчитывается платеж.

D — количество дней в текущем году.

В нашем случае S=100000, %=0,2, P=31, D=366. Подставляем в формулу и считаем результат.

Полную сумму платежа получим путем сложения двух величин. Она составит 5860,65 рубля.

Где приобрести аннуитет?

Российские компании не предоставляют услуги аннуитетного страхования, однако подобные программы есть у зарубежных страховщиков: AIG, New York Life, Fidelity и др. Некоторые из них доступны и россиянам, хотя при этом стоит учитывать, что данные компании расположены за пределами РФ и не подчиняются российскому законодательству.

В Республике Казахстан граждане могут выйти на пенсию раньше положенного срока благодаря пенсионному аннуитету. Для этого необходимо заключить договор страхования, а в счет оплаты перевести страховщику часть пенсионных накоплений. Сразу после этого, страховая фирма начинает производить пожизненные ежемесячные выплаты. Однако в РФ такого механизма выхода на пенсию законодательство не предусматривает.

Плюсы аннуитетного страхования

Несомненно, у аннуитетных платежей есть ряд достоинств: они могут превратить накопления получателя в постоянный доход. К плюсам аннуитетов можно отнести:

- Простота инструмента. Договор с зарубежной страховой компанией обычно заключается через финансового посредника, который говорит на русском языке и занимается оформлением всех бумаг

- Получение гарантированного дохода. Риск может взять на себя страховщик. При этом в договоре иногда указывается минимальное значение доходности, которую гарантирует страховщик — это зависит от типа компании и от выбираемого клиентом продукта. В этом случае он может не беспокоиться насчет падения стоимости акций, изменений курса валют и прочих неприятностей на фондовых рынках

- Налоги. При инвестировании через зарубежного страховщика не нужно платить налог до конца срока договора

- Особый статус. Взносы по таким договорам не являются имуществом и не подлежат конфискации, разделу или аресту

Минусы аннуитетного страхования

Большинство статей про аннуитеты как альтернативы пенсии хвалебные, что неудивительно — их пишут финансовые посредники. Но реальность для инвестора не так привлекательна, как кажется на первый взгляд. Минусы программы:

- Высокие комиссии. И финансовые посредники, и страховые компании получают свою прибыль из взносов клиента. Это кажется логичным, но дело в том, что инвестируя самостоятельно через брокера комиссии будут гораздо ниже. В совокупности у страховщиков клиент теряет заметную часть своего инвестиционного дохода и накапливает меньше, чем мог бы. При доходности 5-6% годовых потери могут составить 1-2%

- Условия договора. Просто так расторгнуть договор на стадии накопления средств не всегда возможно, особенно, если он был заключен недавно. Как правило, договор подразумевает ежемесячные взносы не менее многих месяцев подряд. При невозможности их платить или при срочной потребности в деньгах, клиенту придется пойти на потерю инвестиционного дохода, а в крайнем случае и основной суммы. В то же время на брокерском счету деньги всегда в распоряжении клиента без обязательств по пополнению

- Ограниченное число фондов. В рамках стандартной программы у инвестора страховой компании инвестиционного типа будет в распоряжении ограниченное число фондов, причем большинство с относительно высокими комиссиями, которые добавятся к первому пункту. У зарубежного брокера вы без проблем найдете доступ к дешевым фондам, например от Vanguard

- Инвестиционный риск. Если речь не идет о продукте с гарантированной доходностью, то клиент несет инвестиционные риски независимо от того, формирует ли он портфель из имеющихся у страховщика инструментов сам или это делает финансовый консультант. Наградой за риск может стать повышенная доходность, однако риск подразумевает периодические просадки счета, вплоть до большого минуса

- Проблемы с компанией. При долгосрочном инвестировании встает вопрос о рисках самого страховщика, который к тому же находится за пределами РФ. Даже если средства будут целиком переданы к другому страховщику, может произойти простой с потерей доходности или просрочка выплат

Основной риск для самой страховой компании это продолжительность жизни получателя платежей, если в договоре не прописан срок окончания выплат. Это означает, что страховщик обязан производить выплаты на протяжении всей жизни клиента. Однако доходность по гарантированным продуктам просчитывается так, что компания перекроет фиксированный процент с очень большой вероятностью, самостоятельно инвестируя деньги клиента. Длительные сроки увеличивают доходность — в том числе поэтому условия договора очень строго регламентируют досрочный разрыв.

Преимущества кредитного калькулятора

Теперь рассмотрим, какие именно платежи мы можем посчитать самостоятельно при помощи калькулятора:

Произвести расчет графика платежей по кредиту – т.е. получить таблицу ежемесячных платежей исходя из заданных параметров. Это поможет Вам распланировать свой бюджет и по желанию внести коррективы (уменьшение или увеличение ежемесячного взноса);

Получить информацию об общей сумме процентов – «переплате» по кредиту за весь срок пользования;

Скорректировать под ваш бюджет срок и сумму потенциального займа (не конкретный платёж, а общую задолженность);

Выбрать наиболее удобный тип погашения ссуды: аннуитетный (равными платежами), или дифференцированный (процент начисляется на остаток «тела» кредита). Каждый из этих способов имеет свои плюсы и минусы, но от выбора одного из них будет зависеть Ваше платежное планирование

Важно: при дифференцированном типе, общая переплата по кредиту будет меньше, особенно это заметно при долгосрочных займах на большие суммы.

В целом, любой банковский сотрудник строит график платежей по кредиту по калькулятору со сходным принципом расчетов, так что Вы можете не тратить свое время лишними походами в банк и произвести расчет график платежей по кредиту не выходя из дома. Еще одним важным преимуществом является то, что Вы изначально уже будете видеть рамки переплаты и ежемесячные взносы. Вам станет намного удобнее ориентироваться при посещении банка в предложенных ими условиях.

Постараемся кратко описать, какие нюансы могут возникнуть:

- Изменение первоначального платежа. Например, изначально для себя Вы посчитали обычный ежемесячный платёж, а банк оставил возможность оплаты первого месяца – только проценты. График в этом случае подлежит пересмотру;

- Скрытая комиссия. Сейчас, в отличие от условий 10-ти летней давности, наблюдается тенденция «прозрачности» комиссионных сборов, но не следует забывать, что не всегда все дополнительные расходы видны из графиков (все зависит от банка-кредитора). Банк может пойти на хитрость и не вносить комиссии в график платежей по кредиту, калькулятор в некоторых банках настроен со специальной погрешностью;

- Принудительное страхование залогового имущества. Зачастую оформление этой услуги обязательно при выдаче ссуды (может достигать +10% к сумме). Не всегда банк вносит данный пункт в сам договор, иногда приходится дополнительно оплачивать разовый страховой взнос при оформлении;

- «Плавающая процентная ставка». Иногда банки предлагают займы при условии корректировки процентной ставки, но все подобные нюансы указываются в самом договоре и обсуждаются на этапе согласования условий;

- «Досрочное погашение». Сегодня штраф в этом случае достаточно редкое явление, но, тем не менее, иногда встречается при оформлении залога. Смысл сводится к тому, что заемщику невыгодно погашать кредит заранее, так как пересчет процентов в данном случае не производится. Совет: старайтесь брать кредитный займ с возможностью досрочного погашения, это полностью избавит Вас от проблем с ранней оплатой.

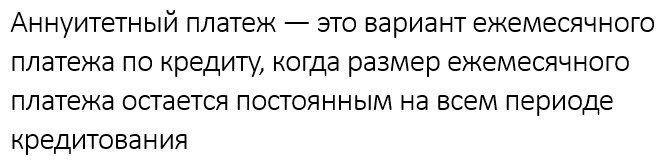

Аннуитетный и дифференцированный платежи — разница

Ещё несколько лет назад в РФ была распространена только дифференцированная система выплат. Её суть в том, что ближе к окончанию срока кредитования объём регулярных выплат существенно сокращался.

Сначала заёмщик выплачивал свой основной долг, то есть «тело кредита». Выплаты делались регулярно равными частями. Тогда в первые несколько месяцев, а то и лет, ежемесячные платежи оказывались большими, это понятно, ведь проценты начислялись на всю сумму, а она пока еще мало уменьшилась.

Но время шло, и основной долг сокращался, параллельно уменьшались процентные выплаты. Следовательно, ближе к окончанию срока размер выплат уменьшался тоже.

То есть если заёмщик взял кредит, и регулярный платёж был определён, допустим, в 100 руб., эту сумму заёмщик будет выплачивать весь срок кредитования, несмотря на то, что остаток долга постепенно уменьшается.

В российскую практику кредитования система аннуитетных платежей пришла из Европы, где банкиры давно оценили её удобство.

Действительно, аннуитетные выплаты делать намного проще психологически: всегда равная сумма даёт возможность грамотно планировать собственный бюджет. Заранее снимаются также вопросы и претензии к банку, относительно расчёта выплат, так как сумма всегда неизменна.

Банк тоже не в убытке. Заёмщик выплачивает очень большую долю процентов по кредиту сразу, до того как начались изменений в «теле кредита».