Функции банковского кредита

Содержание:

- Виды кредитов

- Основные принципы кредитования

- Категории процентных кредитов

- Функции государственного кредита, суть и международные экономические отношения

- Понятие кредита

- Сущность и функции кредита

- Потребительское кредитование на товар

- Что это такое

- Понятие кредита

- Виды кредита

- Понятие кредита и его принципы

- Принципы и функции кредита

- Типы коммерческого кредита

- Наличная функция кредита

- Какие факторы влияют на одобрение заявки

- Какая роль кредита, который предназначен для юридических лиц?

- Экономия издержек

Виды кредитов

Обеспечение кредита — условия, делающие кредитора более уверенным в том, что заемщик выполнит свои обязательства.

Виды кредитов по обеспеченности:

- Необеспеченные. Ими являются займы без обеспечения – беззалоговые ссуды без поручителей и гарантов.

- Частично обеспеченные. Например, если залог покрывает только часть средств, необходимых для погашения, либо поручитель (гарант) ручается за выплату только части долга.

- Обеспеченные. Исключающий потерю средств кредитором залог, банковские гарантии или поручительство одного, или нескольких человек – делают условия кредитования более доступными.

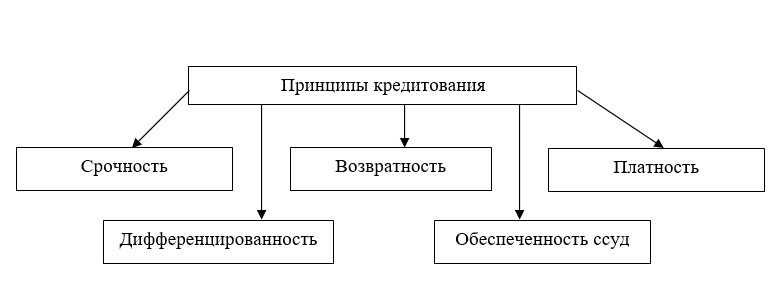

Основные принципы кредитования

Предоставление займов сопровождается следованием определенным принципам:

- Срочность. Она заключается в том, что кредитные средства выдаются строго на определенный срок, до окончания которого должна возвращаться не только полностью заемная сумма, но и проценты, начисленные на нее.

- Возвратность. Предполагает, что все полученные деньги от кредитной организации заемщик должен непременно вернуть. Если этого не сделать, то будут применяться разные меры взыскания, к которым относится даже конфискация личного имущества.

- Платность. За использование средств банков приходится уплачивать определенные проценты, причем они зависят от ценовой политики учреждения, имеющейся ставки рефинансирования, вида займа и других параметров.

-

Целевой характер.

Обычно выдаются кредиты для определенных целей, например, приобретения автомобиля или квартиры. Хотя потребительские займы могут применяться получателями для любых целей, но при составлении заявки надо указать, куда будут направлены средства. - Материальная обеспеченность. Это обусловлено тем, что выданные средства должны быть сопоставимы с целями их получения. Например, если требуется приобрести квартиру за заемные деньги, то количество средств, выдаваемых банком, должно быть достаточным для покупки.

Вышеуказанным принципам следует каждое кредитное учреждение. Нарушение этих принципов со стороны заемщиков считается отступлением от условий договора, что может привести к начислению штрафов и пеней, а также к досрочному расторжению контракта.

Формы

Займы могут быть представлены в разных формах, причем они отличаются различным признаками, к которым относится объем сделки, количество участников, цель выдачи денег и другое. К основным формам причисляются:

| Классификация | Формы кредита |

| В зависимости от способа выдачи | Товарный, денежный или товарно-денежный |

| С учетом целей выдачи | Потребительский, ипотечный, лизинговый, государственный, банковский, коммерческий или факторинговый |

| Предназначение | Потребительский или производственный |

| Способ выдачи | Прямой или косвенный |

| Сфера работы банка | Международный или национальный |

Каждая форма обладает своими особенностями, поэтому любой человек или компания, нуждающаяся в заемных средствах, должна хорошо разбираться во всех особенностях вариантов.

Виды

Классифицируются займы по разным признакам, поэтому существует достаточно много их разновидностей. По обеспеченности бывают:

- обеспеченные, при которых заемщики привлекают поручителей или передают какие-либо ценности в залог банку за заемную сумму;

- недостаточно обеспеченные – передается банку определенное имущество в залог, но оно не отвечает всем требованиям данной организации;

- необеспеченные – отсутствует залог и поручители, а такой вариант допускается в отношении только небольших по размеру займов.

По сроку кредитования могут быть:

- экспресс кредиты;

- краткосрочными – до 1 года;

- среднесрочными – от 1 до 5 лет;

- долгосрочными – свыше 5 лет.

По способу начисления процентов кредиты могут быть:

- с постоянной процентной ставкой;

- с изменением ставки процента.

Платежи по займу могут быть аннуитетными или дифференцированными. В первом случае вся сумма займа совместно с процентами разбивается на несколько совершенно одинаковых платежей. Поэтому на протяжении всего срока кредитования платежи в месяц остаются неизменными.

При дифференцированном способе первоначально перечисляются крупные суммы средств, которые с течением времени уменьшаются, причем при таком варианте наблюдаются незначительные переплаты.

Кто может взять кредит? Фото:myshared.ru

Кто может взять кредит? Фото:myshared.ru

По целям выдачи средств бывают:

- целевыми, используемыми строго на определенные цели, причем сюда относится ипотека или автокредит;

- общими, а наиболее востребованным считается потребительский кредит, так как полученные от банка деньги могут использоваться для совершенно любых целей заемщика.

Таким образом, имеется достаточно много разновидностей кредитов, имеющих собственные уникальные параметры и особенности.

Категории процентных кредитов

Получение любого кредита предполагает выплату банку основной суммы и процентов за пользование банковскими средствами. Размер процентов зависит от способа, которым определяется плата банку за распоряжения его денежными средствами.

Существующие виды кредитов с процентами делятся на:

- Ролловерный. Обычно назначается банками при выдаче долгосрочных кредитов, когда невозможно предугадать, каким будет финансовый рынок в течение следующих лет. Процент определяется в зависимости от рыночных колебаний. В этом случае для сокращения рисков до минимума банками применяется плавающая ставка.

- С фиксированной ставкой. Это самый популярный вид кредитования, так как на весь период его действия процент остаётся неизменным.

- Смешанный. Имеет признаки 2-х вышеперечисленных видов кредита. Применяются 2 ставки – основная (фиксированный процент) и динамичная (процент меняется согласно колебаниям на рынке).

- С фиксированным размером оплаты. В договоре сразу устанавливается определённая сумма, которую заёмщик обязан уплатить банку за ссуду.

Автор статьи:

Функции государственного кредита, суть и международные экономические отношения

В принципе, нижеуказанные функции чем-то похожи на те, которые были описаны ранее.

Беря во внимания все возможные виды кредитных отношений, можно выделить следующие функции кредита на глобальном международном уровне:

- Финансовая помощь. Наблюдая современную ситуацию в Греции, можно лучше понять эту функцию. Действительно, порой без дополнительных финансовых вливаний кредиторов извне нельзя спасти экономику государства от краха. Учитывая функции государственного кредита и то, что они выдаются в основном на длительные сроки (десятилетия) и под низкие проценты, которые находятся на уровне 1-5%, можно считать такие деньги реальной помощью от международных организаций.

- Надзорные функции банковского кредита. К примеру, возьмём МВФ. Когда эта организация выдает кредит любой стране, её специалисты тщательно изучают экономику будущего заёмщика и разрабатывают различные программы для поддержания платежеспособности. И в тот момент, когда становится ясным, что страна идёт не в том направлении, что её экономическая деятельность не способствует улучшению деловой активности, то МВФ прекращает любое финансирование до тех пор, пока страна не одумается. Это помогает мировому сообществу стимулировать страны к развитию и улучшению экономического сектора.

- Инвестиционные функции международного кредита. Такие кредиты позволяют странам и международным организациям зарабатывать как деньги, так и авторитет и партнёров. Ведь для того чтобы наладить политические отношения с любой страной, необходимо связаться с ней, используя финансовые инструменты. А помощь в виде кредита для развития определённого сектора экономики под низкий процент — отличный способ обзавестись новым другом.

Если проанализировать мировую экономику, то подобные действия всегда встречались тепло со стороны стран заёмщиков и окупались вдвойне.

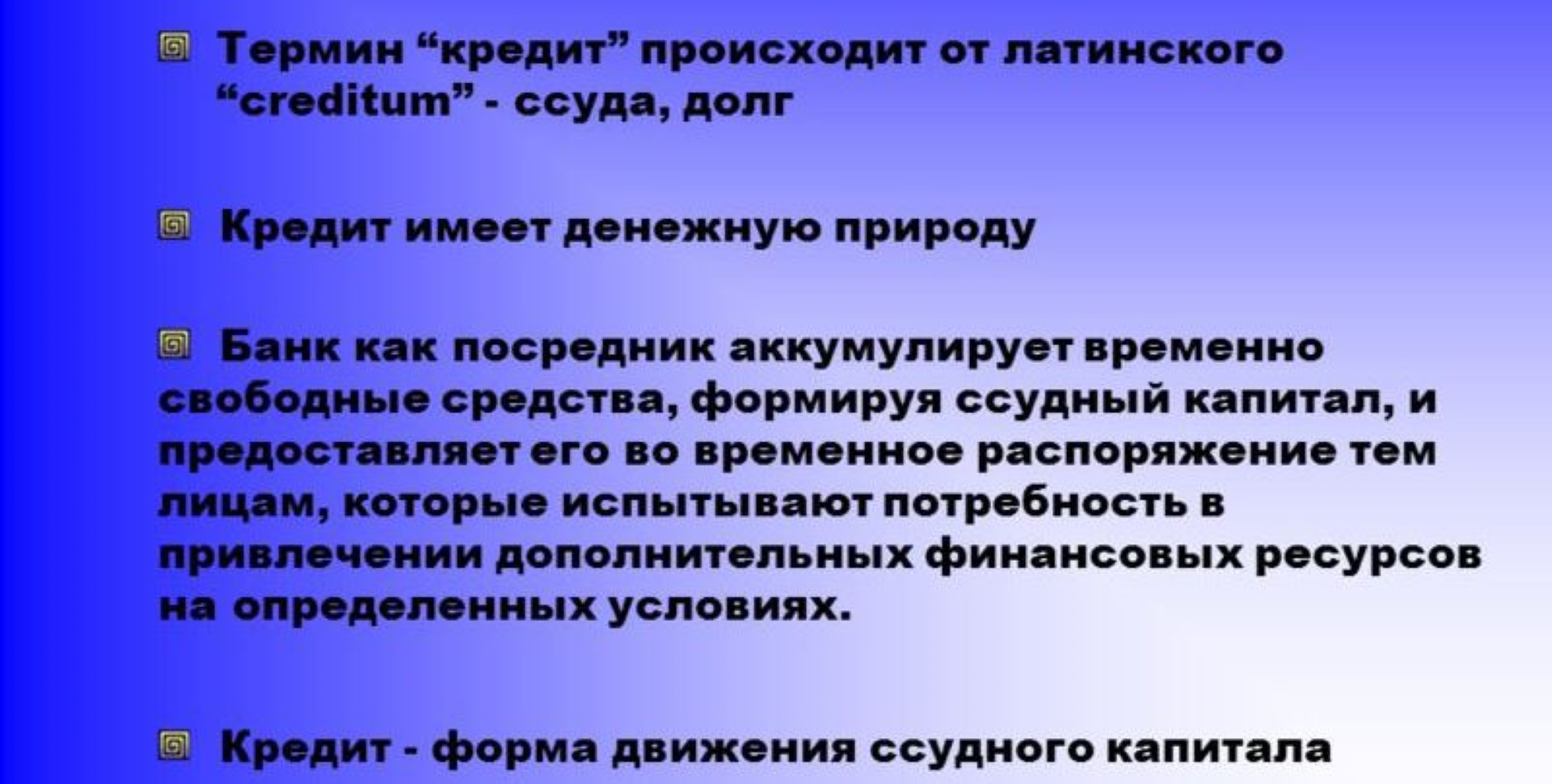

Понятие кредита

Он представлен специальным банковским продуктом, предполагающим передачу заемщику суммы денег, которая должна возвращаться на протяжении конкретного периода времени совместно с процентами. За счет займов каждый человек может платно пользоваться свободной суммой денег для любой цели.

Существует на рынке множество разных организаций, предлагающих деньги в долг, поэтому практически у каждого гражданина независимо от материального положения и иных факторов имеется возможность оформить кредит.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать,

Особенности кредита. Фото:myshared.ru

Особенности кредита. Фото:myshared.ru

Все они предлагают собственные условия, которые обычно значительно отличаются друг от друга. Основной целью работы каждого кредитного учреждения выступает получение значительной прибыли за счет предоставления средств в долг за конкретные проценты.

В чем сущность

Кредит предполагает передачу денег заемщику на основании платности и возвратности. При этом составляется непременно кредитный договор.

Сущность разных займов является стойкой и не изменяемой со временем, поэтому заключается она в возникновении экономических отношений между банком и гражданином, обращающимся за заемными средствами. Эти отношения приводят к возвратному движению денег.

Структура

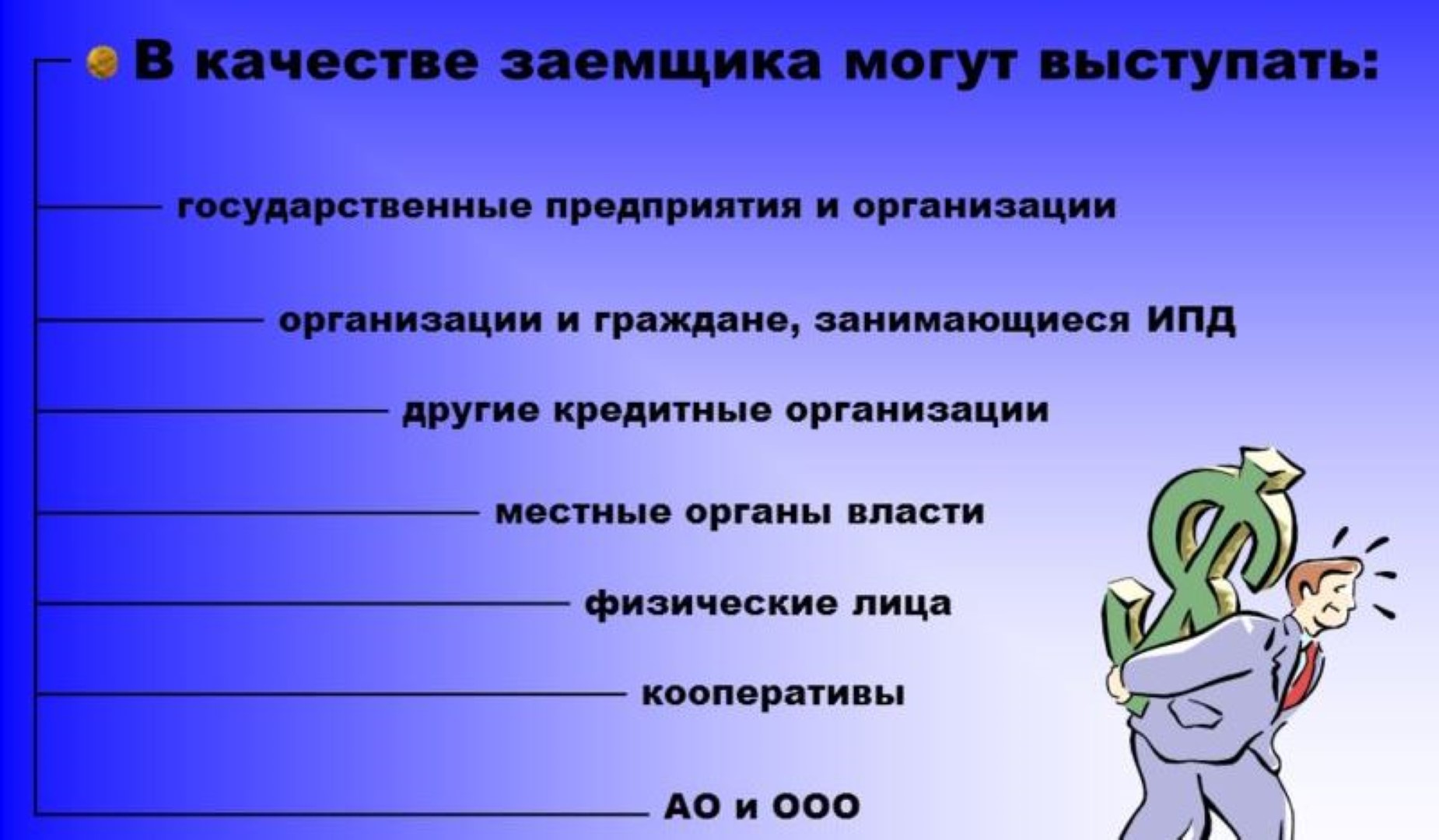

Субъектами кредитных отношений выступают:

- кредитор, причем им может быть не только банк, но и ломбарды, МФО и многие другие аналогичные учреждения;

- заемщики, представленные частными лицами или организациями, причем они должны быть платежеспособными, с хорошей кредитной историей и отвечающие требованиям выбранного кредитного предприятия.

Объектом считается непосредственная сумма денег, передающаяся в кредит, причем допускается, чтобы она была представлена не только деньгами, но и товарами.

Функции

Займы выполняют несколько функций, но наиболее значимыми являются:

- Перераспределительная. Она заключается в том, что деньги, являющиеся свободными и принадлежащими определенной компании, передаются другому лицу для временного использования. При этом они непременно должны возвращаться в строго установленный срок.

- Функция замещения. Она предполагает, что на основе кредита формируются платежные средства, при применении которых обеспечивается экономия издержек обращения. Обусловлено это тем, что в современных отношениях между кредиторами и заемщиками преобладают безналичные расчеты.

Таким образом, кредиты важны не только для самих кредитных учреждений или заемщиков, но и для всего государства в целом.

Стоит ли брать кредит, расскажет это видео:

Сущность и функции кредита

Сущность и функции кредита являются неотъемлемыми понятиями, характеризующими частные, государственные и международные кредитные отношения.

Кредит – это займ, выраженный в денежном или товарном эквиваленте, предоставляемый на условиях обязательной возвратности, срочности и платности. Благодаря кредиту возникает возможность приобретения товара не за наличные деньги, а при помощи рассрочки платежа.

Как и во всех экономических категориях, функции кредита выражают его сущность, имеют объективный характер и показывают взаимодействие экономических субъектов с внешним окружением (международный кредит или государственный).

Потребительское кредитование на товар

Кредит на товар в магазине является одним из самых распространенных видов займов. Наверняка каждый хотя бы раз испытал на себе такое кредитование.

Самые популярные товары, для покупки которых берут кредит, — это смартфоны, телевизоры и другая бытовая техника.

Учитывая рост курса доллара, популярность кредита на покупку подобной продукции является весьма обоснованной. Потому что почти вся цифровая техника завозится к нам из-за рубежа, и рассчитываются продавцы с поставщиками в основном в иностранной валюте. Это прямопропорционально влияет на стоимость товаров в пределах внутреннего рынка.

Ведь тот же айфон как стоил, к примеру, 500 долларов США, так и остался столько же стоить. Но из-за падения курса рубля приходится выкладывать больше «бумажек», чтобы рассчитаться за товар.

Ввиду этого, способных купить наличными дорогую цифровую, бытовую технику, становится все меньше. И те, кому надо, берут такой кредит, возможно, через банкоматы «Хоум кредит» с функцией выдачи средств.

То есть при использовании такого кредита у человека нет необходимости ежемесячно откладывать какую-то сумму под подушку и ждать того времени, когда он накопит необходимые средства.

Что это такое

Беспроцентная ссуда – займ, предоставленный на условиях возврата без платы дополнительных процентов за услугу. Основным отличием от остальных банковских предложений является отсутствие оплаты продукта.

Кредитор при этом не взимает стоимость за предоставленный продукт. Кредитором вправе быть как банковская компания, так и микрофинансовая организация или любое юридическое лицо.

Если ссуду выдает юридическое лицо, то получить прибыль оно не желает, а цель заключается в приобретении квалифицированных кадров. Как правило, это разовая акция для привлечения работника или поддержания партнерских отношений между компаньонами.

Если ссуду выдает банк, то продукт сопровождается небольшой процентной ставкой, но выделенной в качестве обслуживания расчетного счета. Для них это прибыль.

В некоторых случаях, когда банковский продукт реально является беспроцентным, гарантом прибыли выступает государство, финансирующее его действия.

За счет целевых программ правительство оплачивает утраченную прибыль кредитному учреждению.

Название «беспроцентная ссуда» создано для привлечения потенциальных заемщиков. Маркетинговый ход позволяет кредитным учреждениям выдавать ежегодно несколько тысяч кредитов по всей России. Человек в этом случае либо оплачивает все в течение предоставленного беспроцентного периода, либо платит ежемесячно, но уже с начислением стоимости продукта.

Если же человеку предлагается рассрочка без взимания процентов в магазине, то не стоит на это соглашаться просто так. Дело в том, что магазин-партнер банка стоимость кредита закладывает в цену товара. Поэтому переплата будет уже в цене приобретения.

Понятие кредита

Современная жизнь приучила обращаться каждого человека с кредитами на «ты». Так, практически каждый третий имел опыт получения кредита, каждый пятый использует банковскую карту с кредитным лимитом. Ипотека в этом отношении опередила все иные программы, ведь жилищный вопрос до сих пор является настоящей проблемой для большего числа населения страны.

При таких взаимоотношениях с банками не плохо бы еще уяснить сущность и основные функции кредита. Сейчас разберем это более детально.

Кредит предоставляется нам как деньги, полученные от банка под процент. При этом между заемщиком и кредитором заключается договор, прописанный на бумаге, где четко указаны все условия и обязанности каждой из сторон, сроки их исполнения и штрафы в случае невыполнения условий. Такой договор вступает в силу лишь в случае соглашения каждой из сторон с его условиями, свое согласие участники традиционно выражают подписями. Без них договор не имеет юридической силы, не считается действующим.

В экономической сфере существует две основных функции кредита. Это перераспределительная функция и функция замещения.

Виды кредита

Существует несколько разновидностей кредитования. Основные виды кредита.

| Виды кредита | Описание |

|---|---|

| Коммерческий | Предоставление одной организацией другой организации различных товаров (с отсрочкой платежа). Это дает возможность кредитору ускорить темпы сбыта продукции и получить больше прибыли в итоге. |

| Банковский | Данный кредит в настоящее время является самым распространенным. Банки и финансовые организации предоставляют заемщикам денежные суммы в качестве ссуд. Подобный вид кредита дает множество возможностей, так как не ограничивается определенными суммами и сроками. |

| Потребительский | Возможность покупателей приобрести товары с отсрочкой (коммерческая форма), либо при помощи ссуды (банковская форма). |

| Ипотечный | Кредиты с длительным сроком действия, которые выдаются под залог личной недвижимости, земли, производственного помещения и т.д. |

| Государственный | Заемщиком выступает государство. Оно берет денежные средства у населения, юридических лиц, иных государств. Делается это при дефиците бюджета (для покрытия основных государственных расходов). |

| Международный | В международном кредитовании принимают участие государства и различные финансовые организации. Кредиторы из какой-либо страны предоставляют денежные средства заемщикам, находящимся в другой стране. |

| Сельскохозяйственный кредит | Кредиты, предоставляемые на большие промежутки времени представителям сельского хозяйства. |

| Лизинговый кредит | Кредитные отношения между двумя субъектами, которые основываются на передаче имущества, недвижимости, оборудования в лизинг. |

| Ломбардный кредит | Кредит на небольшой срок под залог недорогого имущества, которое легко реализовать при необходимости. |

| Ростовщический кредит | Подобный вид кредита почти не встречается в наше время. Он сохранился только в слабо развитых странах, где кредитная система почти не развита. Кредитором является конкретный человек, банк, меняльная контора. |

Таким образом, кредитование – это получение во временное пользование различных ценностей при условии возврата предоставленных средств, уплаты процентов, соблюдения графика выплат. В кредитных отношениях принимают участие заемщик и кредитор. Объект — ссудный капитал. В зависимости от формы, целей предоставления кредита выделяют несколько разновидностей кредитования.

Виды кредита

Понятие кредита и его принципы

Займы, ссуды, транши, одалживание – все эти понятия можно объединить в общеизвестный термин кредита, который выступает как:

- товар, который продавец отдает по специфической цене (процент) и на оговоренных условиях (период пользования, дата возврата);

- форма экономических отношений, базирующаяся на передаче от собственника к заемщику определенных материальных благ и ценностей, с четкими условиями погашения, оплаты и соблюдением сроков.

Основных принципов насчитывается шесть – это:

- платность;

- возвратность;

- срочность;

- обеспеченность;

- направленность;

- дифференцированность.

Платность является ничем иным, как ежемесячными платежами, которые заемщик обязуется выплачивать на протяжении всего действия кредитных соглашений.

Возвратность представляет собой соблюдения всех пунктов подписанного договора кредитования и выполнение клиентом основного правила – отдать кредитору всю сумму выданных в пользование денежных средств.

Поскольку нарушение этого принципа может привести к сильному финансовому ущербу стороны-занимателя, то нынешние сделки практически каждого банка не обходятся без сопровождения страховки.

Оформляя ее, финансовые институты получают желаемые гарантии и ограждают себя от кредитных рисков, а дебиторы, в свою очередь, имеют определенную страховку в случае наступления форс-мажорных ситуаций (болезнь, потеря работы и пр.).

Срочность выступает в естественной форме, отвечающей за обеспечение возврата денег и говорит о том, что взятый займ должен быть не просто отдан назад и причислен к общей сумме капитала банка, главный упор делается на погашение точно в срок.

Для того, чтобы организация, предоставляющая ссуду, могла оценивать положение финансов у заемщика, было введено правило о целях, на которые берутся деньги.

Последний и очень выгодный для обоих сторон, принцип дифференцированности заключается в поиске оптимальных решений по выдаче денег в зависимости от индивидуальных потребностей и возможностей клиентов.

С помощью данного принципа, банк имеет возможность внутреннего деления заемщиков на типы, каждому из которых присваиваются рейтинги, обозначаются граничные суммы денежных средств и прочие нюансы.

Принципы и функции кредита

Кредитные отношения развиваются не обособленно. Этому способствуют определенные принципы, представленные на следующей схеме.

Кредитом выполняются такие важные функции:

- аккумулирует и мобилизует денежные средства;

- осуществляет перераспределение денежных средств;

- способствует экономии затрат;

- ускоряет концентрацию и централизацию капиталов;

- регулирует экономику.

Выполнение указанных функций позволят повысить ликвидные средства кредитных организаций заменяя наличные деньги на безналичные, развивать новые формы услуг и минимизировать риски банков в процессе проведения операций с наличными.

Типы коммерческого кредита

Распространённые виды кредитования коммерческой направленности таковы:

- Коммерческая ипотека. По принципу взаимодействия сторон (банк и заёмщик) аналогична обычной ипотеке. Различие лишь в том, что приобретается не жильё, а коммерческая недвижимость (офисные и производственные помещения, склады и другие объекты).

- Лизинг. Это кредитование имеет второе название – финансовая аренда. Услуга заключается в получении заёмщиком от лизингодателя определённого товара (оборудование, недвижимое имущество). Им можно распоряжаться по своему усмотрению и постепенно за него расплачиваться.В собственность заёмщика объект лизинга перейдёт только после выплаты всей суммы договора. Преимущество данного кредитования состоит в наличии налоговых льгот, предусмотренных законом.

- Овердрафт. Кредитная линия для физических и юридических лиц. Имеет определённый лимит с размером, зависимым от оборотов по счёту. При этой форме кредитования заёмщик должен погашать овердрафт в полном объёме, а затем он сможет вновь использовать выделенные средства.

- Товарный кредит. Его особенность – получение от кредитной организации необходимого товара с последующей выплатой заёмных денег и начисленных процентов.

Помимо вышеперечисленных видов, на практике встречаются и менее распространённые, например, ломбардный кредит. Он выдаётся на короткий срок (до 2-х недель) при наличии у заёмщика ликвидного имущества, которое он может предложить в качестве залога. Такой кредит более выгоден кредитору. Ведь в случае его непогашения в заявленный срок имущество реализуется по большой стоимости, чем выданная на руки заёмщику сумма (обычно до 60% от реальной цены).

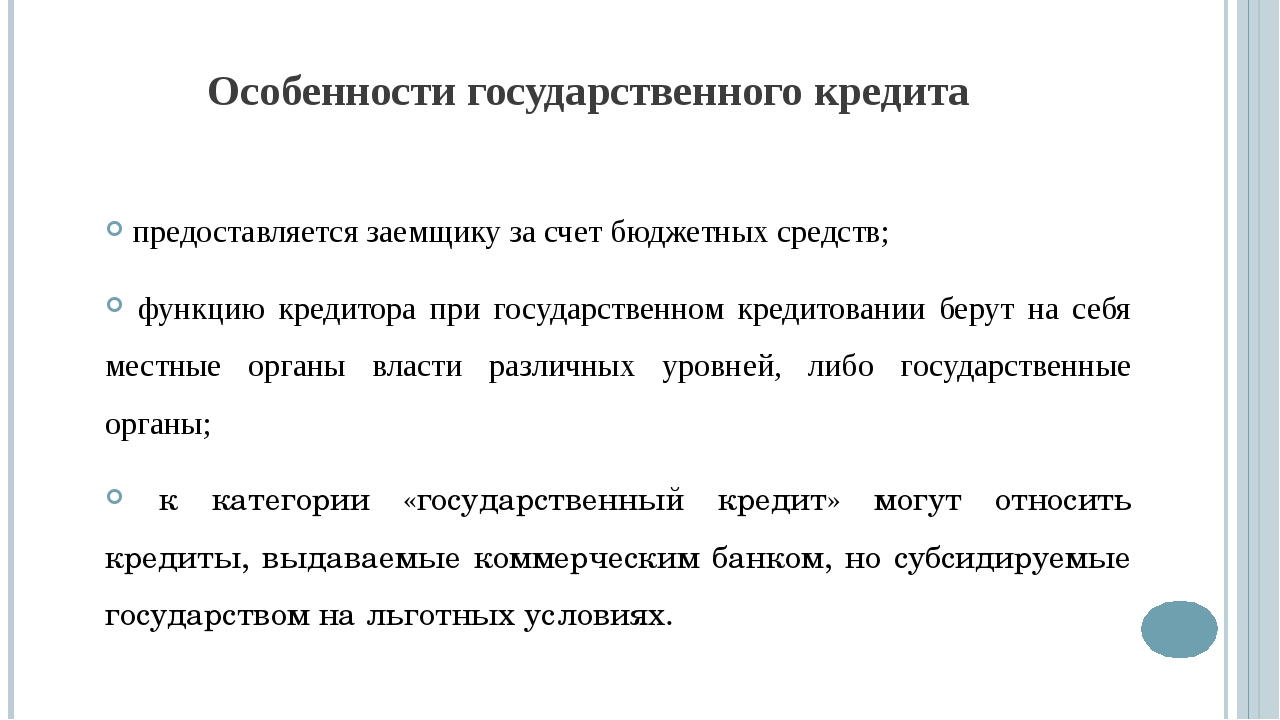

Государственные кредиты

Эти виды банковских кредитов – бюджетные средства, которые централизованно выделяются отдельным субъектам в своей стране (регионам, фондам, организациям различного типа) или другим государствам. Для их выдачи получатели должны согласиться на выполнение определённых условий, выдвигаемых кредитором.

Госкредиты могут выдаваться в формате:

- дотаций (пособия физическим и юридическим лицам на покрытие убытков или другие цели);

- субвенция (денежное пособие муниципалитетам от государства на определённые цели и сроки);

- инвестиционных налоговых кредитов (предоставление средств организациям по региональным, местным налогам на прибыль на срок от 1 года до 10 лет).

Иностранные и международные займы

Под иностранными кредитами подразумеваются заимствованные средства, которые зарубежные государства или их банковские и другие учреждения выдают бюджету России или хозяйствующим субъектам, действующим на её территории.

Международный кредиты – это займы, участниками договора по которым являются представители разных стран.

Наличная функция кредита

Наличная функция кредита определяет это во время кредитования, что есть замена золотых денег с кредитом или любые обязательства участников рынка или государства. Но в отличие от золотых денег, которые, поскольку золото полезное (и очень дорогое с точки зрения стоимости) для человека вещь, у кредитных денег нет естественной полноценности для человека, и их проблема стоит намного больше более дешевый, и поэтому их использование позволяет сокращать общие затраты расходы, которые общество должно понести, чтобы обеспечить обращение товаров и другие платежи (для услуг, к государству, и т.д.).

Какие факторы влияют на одобрение заявки

На одобрение заявки влияет ряд факторов. Некоторые из них поддаются коррекции, другие — нет. Банком рассматривается благонадежность клиента и его платежеспособность. То есть в этом ключе для кредитора главное — возможность погашения займа. Денежная ссуда выдается на разные суммы. Чаще — пропорционально доходу желающего ее получить.

Окончательный размер кредита, процентной ставки и пени за неуплату можно узнать уже непосредственно при подписании договора. Функция понижения процентной ставки благонадежным клиентам тоже существует не просто так. Так что хорошая кредитная история и высокий доход — это те два кита, с которыми вы можете рассчитывать не только на сам ссуду, но и на выгодные для себя условия.

Какая роль кредита, который предназначен для юридических лиц?

Выделим основные функции кредита:

- Развитие экономики. За счёт того что предприятия имеют возможность работать с заёмным капиталом, у них есть возможность переходить на более высокие объёмы производства, а это, в свою очередь, увеличивает внутренний валовой продукт страны.

- Совершенствование рынка. Предприятие, которое взяло кредит, просто-таки обязано снижать свои затраты и увеличивать доходы. Для этого должно произойти уменьшение себестоимости производимой продукции или оказываемых услуг. А если это происходит, то предприятие начинает увеличивать свою конкурентную способность, что может повлиять на структуру рынка сбыта. В свою очередь, другие производители в этом же секторе, должны будут также развиваться, если захотят сохранить свои позиции и свою долю рынка.

- Контрольные функции кредита. К примеру, когда банки предоставляют кредит юридическому лицу, то начинают постоянно проводить мониторинг и анализ финансовой отчётности заёмщика. Это делается для того, чтобы кредитор вовремя увидел кризисные ситуации на предприятии, если таковые будут. Ведь он заинтересован, чтобы должник мог выполнять взятые на себя обязательства.

Экономия издержек

Банкноты со временем теряют свой первоначальный внешний вид, истираются, приходят в негодность. И возникает необходимость в выпуске новых банкнот в обращение, а значит, создаются затраты на их производство. Безналичные денежные средства позволяют эти затраты минимизировать или вовсе свести к нулю, так как для их пользования не нужно печатать новые банкноты.

По сути, это экономия не только средств на изготовление новых денежных знаков, но и времени: процесс печати с использованием современных средств защиты банкнот довольно трудоемкий. Он начинается с подготовки специальной основы – бумага определенного состава изготавливается на предприятиях из хлопкового волокна, в нее закладываются защитные нити, после чего она отправляется на пресс и должна высушиться. Далее уже производится печать в несколько этапов, нанесение водяных знаков, тиснение, делается голографическое изображение и прочее.