Прозрачность рефинансирования кредитов в райффайзенбанке

Содержание:

- Условия перекредитования

- Условия

- Основные условия и ставка рефинансирования

- Кто может перевести ипотеку в Raiffeisen?

- Преимущества и недостатки рефинансирования

- Как физическому лицу рефинансировать кредит другого банка

- Рефинансирование кредита в Райффайзенбанке: условия

- Условия программы рефинансирования в «Райффайзенбанке»

- На каких условиях можно переоформить кредит в Райффайзенбанке?

- Отделения и банкоматы Райффайзенбанка в Москве

- Условия и тарифы перекредитования в Райффайзен Банке

- Оформить заявку на кредит в Райффайзенбанке

- Что нужно, чтобы рефинанировать кредит?

- Что делать если нет возможности заплатить

Условия перекредитования

Сущность любого рефинансирования — переманивание клиентов из других банков «под свое крыло». Для того, чтобы это стало возможным, условия нового кредитования должны быть для клиента более привлекательными, чем условия в прежнем банке или банках. Рефинансирование кредитов в Райффайзен не стало исключением — оно тоже подчиняется этому правилу.

В 2020 году условия рефинансирования значительно зависят от типа кредита. Так, например, по потребительскому кредиту условия жестче, а по ипотечному займу, напротив, мягче. Главным критерием является величина займа, срок кредитования и благонадежность самого заемщика.

Потребительские кредиты

Условия рефинансирования кредитов других банков в Райффайзенбанке следующие:

- Объединить можно до 6 потребительских займов;

- Минимальная сумма нового кредита — 90 000 рублей. Максимальная сумма — 2 млн рублей;

- Срок кредитования не может быть меньше года и больше пяти лет;

- Банк взимает крайне маленький процент — всего 10,99% годовых на новый кредит, а со второго года и вовсе 9,99% годовых. Однако, такие условия выдаются лишь при выполнении всех требований банка. Так, например, за отказ оформить страхование жизни (участие в программе финансовой защиты) к ставке добавляется 6%, если заемщик оказался недобросовестным, а выданные ему деньги на погашение рефинансируемых кредитов он потратил на другие цели, добавляется еще 8% сверху.

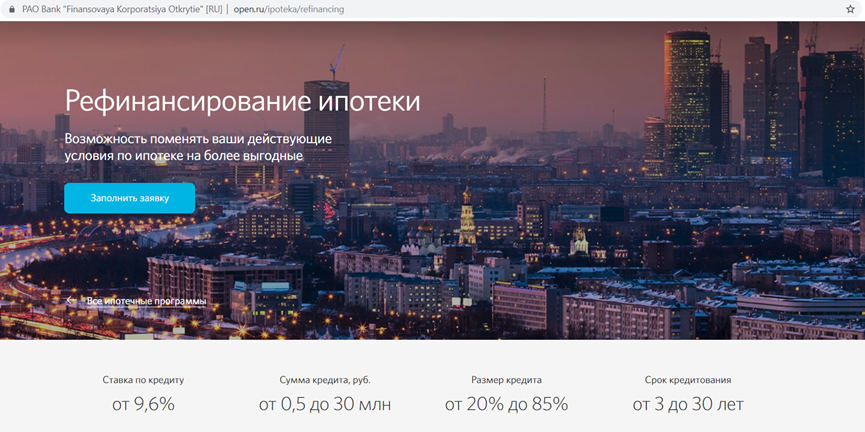

Ипотека

Рефинансирование ипотеки в Райффайзенбанке отличается от перекредитования потребительских займов в первую очередь тем, что требования предъявляются не только к заемщику, но и к самой недвижимости. Однако, в плане условий кредитования каких-либо критических отличий нет:

- Минимальная сумма нового кредита — 90 000 рублей. Максимальная сумма — 2 млн рублей;

- Вместе с ипотечным можно также объединить в один кредит потребительский и автокредит;

- Срок кредитования от 1-го года до пяти лет;

- Процентная ставка составляет 10,99% годовых для ипотек, которые были взяты в иностранной валюте, и 9,99% для рублевых ипотечных кредитов.

Кредитные карты

Теперь ясно, на каких условиях происходит в Райффайзен рефинансирование ипотеки. Ясна ситуация и с потребительскими займами. Осталось только уточнить про кредитки. Всего в одном займе можно рефинансировать 4 кредитные карточки, можно комбинировать с потребительскими займами или даже с ипотекой. Процентная ставка более чем демократична — 11,9% годовых , если клиент согласился оформить комплексное страхование, и 17,9% в обратном случае.

Справка: рефинансирование кредиток, а не открытие новой карточки — действительно выгодное предприятие. Ведь даже в Райффайзенбанке кредитки «съедают» по 29-39% годовых, а вот кредит по результатам рефинансирования можно будет погашать по ставке меньше 13% годовых. Выгода очевидна.

Условия

Если люди встречают объявления о том, что финансовая организация выдает наличные средства, без подтверждения дохода, то это не относится в Райффайзенбанку. Исключением может стать поручительство, когда потенциальный клиент может привлечь к оформлению человека, который готов минимизировать риски невозврата средств. Условия в цифрах, которые меняются по ситуации:

| Позиция | Описание |

|---|---|

| Обслуживание счета | Без комиссии |

| Сумма | Максимум можно рефинансировать на сумму в 2 миллиона руб |

| Проценты по акции | 7.99% |

| Пеня за просрочку | 0,02% ежедневно |

| Срок | От 1 года до 5 лет |

Постоянным клиентам гарантирована данная процентная ставка. Для новых заемщиков формирование условий будет проводиться в индивидуальном порядке, после анализа анкетных данных.

Основные условия и ставка рефинансирования

В Райффайзенбанке возможно рефинансировать только находящуюся в ипотеке квартиру и являющуюся собственностью заемщика. При этом недвижимость не должна быть обременена (за исключением залога другого банка), находиться в пользовании третьих лиц (договор аренды) и не может прирбретаться у родственников.

Базовые условия рефинансирования:

- Процентная ставка — от 7,99% годовых под залог строящегося объекта(при соблюдении всех требования Райффайзенбанка).

- Процентная ставка — от 9,99% годовых при перекредитовании ипотеки с возможностью получения дополнительных средств на другие цели.

- Максимальная сумма кредитования — 26 млн ₽, но не более 85% оценочной стоимости квартиры и 9 млн ₽ при объединении ипотеки и дополнительно других кредитов.

- Срок ипотеки — до 30 лет , но при при получении дополнительной суммы на другие цели срок уменьшится до 20 лет.

Главным условием предоставления такой процентной ставки при рефинансировании — комплексное страхование, включающее обязательное от рисков повреждения объекта ипотеки, и добровольное страхование жизни и здоровье заемщика, а также риска потери права собственности (титула).

На размер ставки рефинансирования в Райффайзенбанке могут влиять:

- +1% до момента переоформления ипотеки в пользу Райффайзенбанка;

- +0,5% при отказе от личного и/или титульного страхования и возрасте заемщика на момент подачи заявки менее 45 лет;

- +3,2% при отказе от личного и/или титульного страхования и возрасте заемщика на момент подачи заявки более 45 лет.

Вы можете воспользоваться онлайн калькулятором на нашем сайте и просчитать расходы при условии отказа от страховки. Для людей младше 45 лет это будет более выгодным, так как титульное и личное страхование будет стоить более 0,5% (в большинстве страховых компаний).

Кто может перевести ипотеку в Raiffeisen?

Ипотечное перекредитование доступно физическим лицам с любым гражданством. По возрасту ограничения следующие: с договором страхования — 21-65 лет, без страховки — 21-60 лет. Фактическое место проживания, трудоустройства заемщика должно быть в пределах региона обслуживания представительства банка, оформляющего рефинансирование.

Клиентам с плохой кредитной историей рефинансирование ипотеки не доступно. Для москвичей, жителей Санкт-Петербурга, Тюмени, Магадана, Сургута, Екатеринбурга, Московской, Ленинградской областей уровень доходов должен превышать 25000 рублей (после налогообложения). Для жителей остальных регионов — не менее 10000 рублей.

Документы для рефинансирования кредита в Райффайзенбанк

Для перекредитования заемщику понадобится собрать следующий пакет документов:

- анкета;

- паспорт;

- справка о доходах;

- заверенная копия трудовой книжки (не понадобится, если сумма кредита меньше 500 000 рублей);

- кредитный договор по рефинансируемому кредиту;

- документация по объекту залога (для ипотечных займов).

Кредитный калькулятор

На сайте raiffeisen.ru потенциальные заемщики могут рассчитать условия кредитования. Предварительный расчет производится на основании внесенных данных: региона кредитования, программы рефинансирования, суммы дохода за последний месяц, срока кредита и внесения первого платежа.

По ипотечным кредитам требуется внести сумму займа и первоначального взноса. Полученный результат помогает проанализировать собственные финансовые возможности, вероятность своевременного внесения платежей.

4.994444444

Преимущества и недостатки рефинансирования

Прежде чем оформлять перекредитование в Райффайзенбанке, необходимо взвесить плюсы и минусы данного мероприятия. Среди преимуществ рефинансирования выделяют следующие:

- Снижение переплаты по кредиту. Новый заём оформляется под более низкую процентную ставку, поэтому снижается сумма процентов за весь срок кредитования, что значительно экономит деньги заёмщика.

- Снижение суммы ежемесячной платы за счёт расширения заёмного срока. Особенно существенно данный нюанс отражается на семьях, где неожиданно произошло увеличение расходов, а доходы остались прежними.

- Объединение нескольких займов в единый кредит. Как показывают статистические данные, граждане с большей ответственностью относятся к погашению одного долга перед банком, нежели нескольких. Объединение нескольких кредитов в один с понижением процента оставляет заёмщика в плюсе.

- Велика возможность снять обременение. При выплате ипотеки рекомендуется постараться взять потребительский кредит, чтобы вывести жильё из-под залога. Но следует предварительно просчитать плюсы данного мероприятия, поскольку ипотеку оформляют под более выгодную ставку, нежели потребительский заём.

Недостатки перекредитования по большей части связаны с денежным вопросом и временными рамками:

- На сбор дополнительных документов требуется время и силы. Помимо стандартных бумаг, для получения кредита потребуются справки о непогашенном займе.

- Для рефинансирования необходимо соответствующее банковское разрешение. Для этого клиент пишет заявление о желании перекредитования.

- В один кредит возможно объединить до пяти займов.

- Обычно при перекредитовании приходится заново проводить оценку имущества, что связано с дополнительными финансовыми расходами.

Преимуществ и недостатков рефинансирования одинаковое количество, поэтому данный процесс должен быть чётко и тщательно продуман

Важно оценить риски и просчитать выгоду, чтобы остаться в плюсе

Как физическому лицу рефинансировать кредит другого банка

В Райффайзенбанке перекредитование проходит стандартные этапы:

Райффайзенбанк: рефинансирование кредитовКредит

- Предварительный расчет выгоды на кредитном калькуляторе и подбор условий.

- Подача заявления и документов.

- Принятие решения банком.

- Перечисление денег.

- Погашение первоначальной задолженности (клиентом самостоятельно).

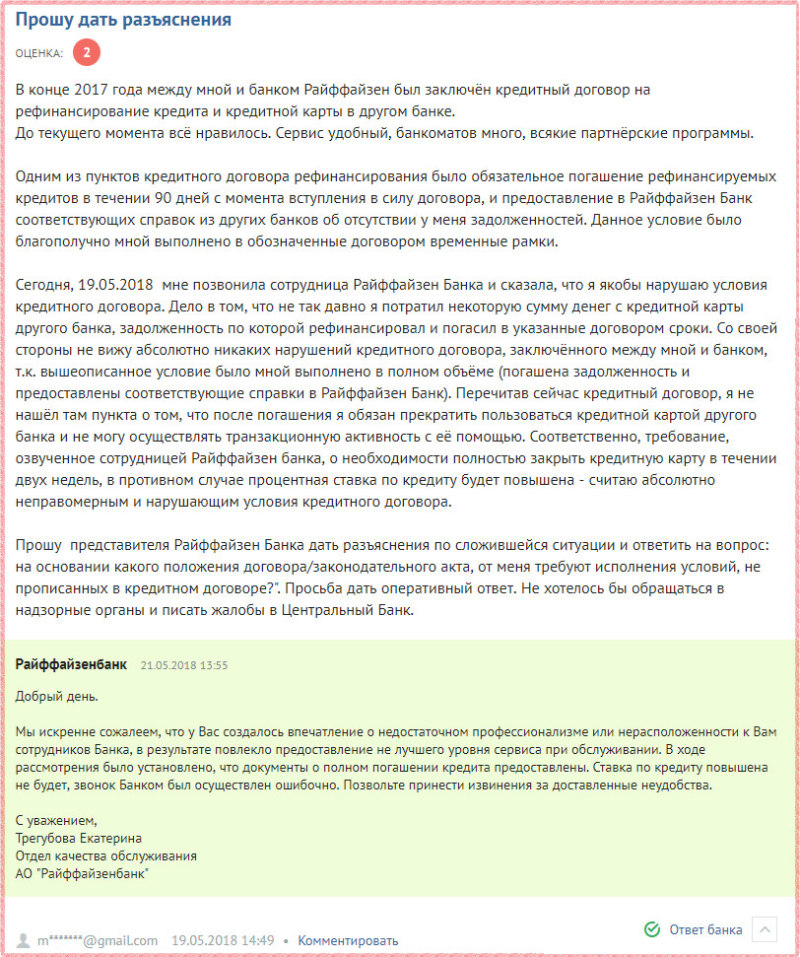

Через три месяца после выдачи денег, Райффайзенбанк проверяет целевое расходование средств. Происходит это через запрос данных в БКИ. По отзывам, эта процедура в банке может затянуться и ее стоит контролировать отдельно.

Если информации относительно погашения в бюро нет, клиент должен получить справку у первичного кредитора самостоятельно.

По условиям, она передается в Райффайзенбанк, чтобы последний не изменил процентную ставку.

Рекомендуется после погашения долгов, сразу запросить документ во избежание неприятных последствий, т.к. не все кредиторы своевременно подают данные в БКИ.

Рефинансирование кредита в Райффайзенбанке: условия

Физические лица, обратившиеся за перекредитованием, могут рассчитывать на сумму до 2 млн. рублей и срок до 5 лет.

Требования к кредитам других банков

Заемщик вправе рефинансировать:

- До 3 займов любого типа: потребительский, ипотечный, автокредит;

- До 4 кредиток.

Определенных требований к кредитам других учреждений для рефинансирования Райффайзенбанк не выдвигает, кроме одного условия — отсутствие просрочек в платежах в течение последнего года.

Клиент вправе запросить некоторую сумму сверх имеющихся обязательств в стороннем учреждении, что по отзывам большой плюс. При согласовании, клиент кроме погашения имеющихся долгов, получает дополнительный заем для личных нужд. Прикинуть параметры и условия займа, в зависимости от процентной ставки, можно на калькуляторе рефинансирования (см. ниже).

Кстати, обязательным условием при рефинансировании потребительского кредита через Райффайзенбанк выступает целевое использование средств, т.е. физическому лицу необходимо будет в течение 3 месяцев полностью погасить все задолженности перед другими кредиторами, чтобы избежать повышения процентной ставки.

При этом, если вы рефинансируете кредитную карту, после погашения задолженности, вы не обязаны ее закрывать, а можете продолжать пользоваться.

Здесь и далее — по отзывам с портала банки.ру:

Процентная ставка

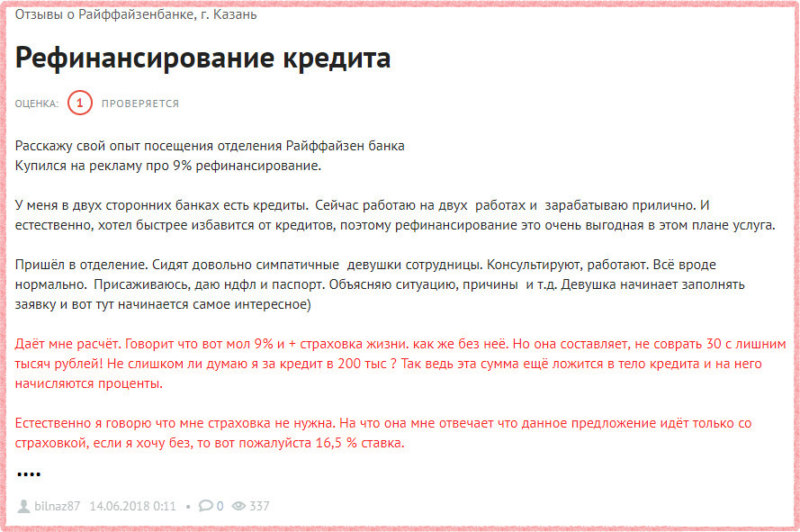

Данные проценты применимы, если заемщик участвует в страховой программе. Она предусматривает риски ухода из жизни, приобретения инвалидности и потери рабочего места.

По условиям рефинансирования в Райффайзенбанке, если физическое лицо не подключается к финансовой защите, тариф устанавливается выше на 5%.

Если заявитель отказывается от полиса во время действия программы или на стадии оформления, происходит аналогичное увеличение — обращайте особе внимание на этот факт. По отзывам заемщиков:

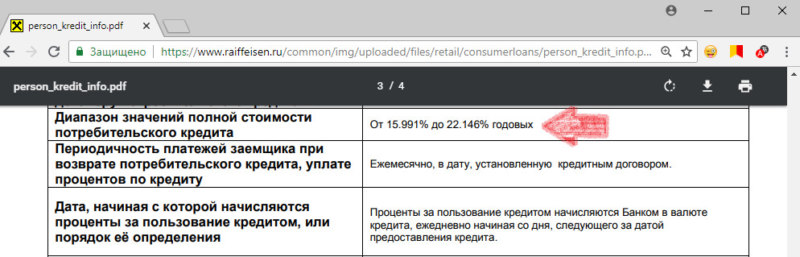

Полная стоимость кредита, даже если вы оформляете страховку, не будет соответствовать заявленным в рекламации процентам. Это легко объяснимо, по условиям, в полную стоимость входят все издержки клиента, в том числе — страховые платежи. Таким образом, минимальная ставка с их учетом будет выше:

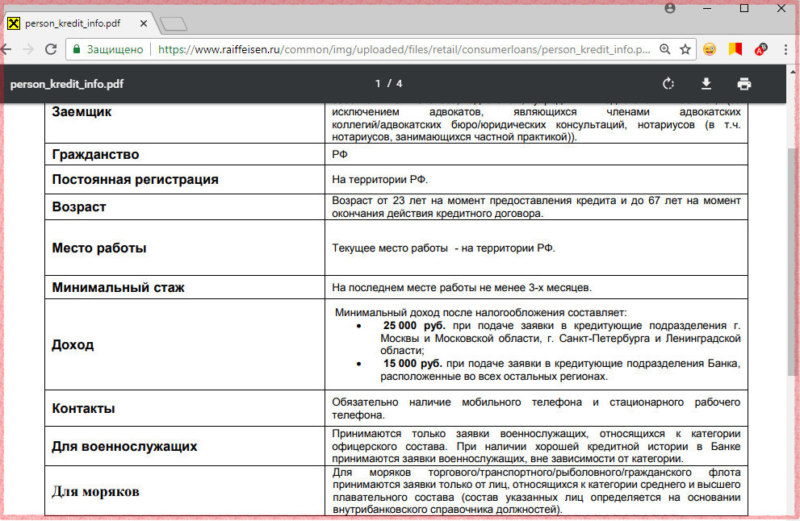

Требования к заемщику

Обратиться за перекредитованием могут физические лица, отвечающие следующим требованиям:

- Гражданин РФ;

- Не является ИП, собственником бизнеса, частным адвокатом и т.п.;

- Возраст: 23-67 лет;

- Наличие стационарного рабочего и личного сотового телефона.

Дополнительно:

Калькулятор рефинансирования

Прежде чем обратиться за рефинансированием, следует рассчитать выгоду, которую вы получите. Проще всего это сделать на онлайн калькуляторе не Райффайзенбанка, а со свободными условиями. Он позволяет выявить уменьшение ежемесячной оплаты, изменение общей суммы переплаты при изменении условий кредитования, а также подобрать оптимальные параметры.

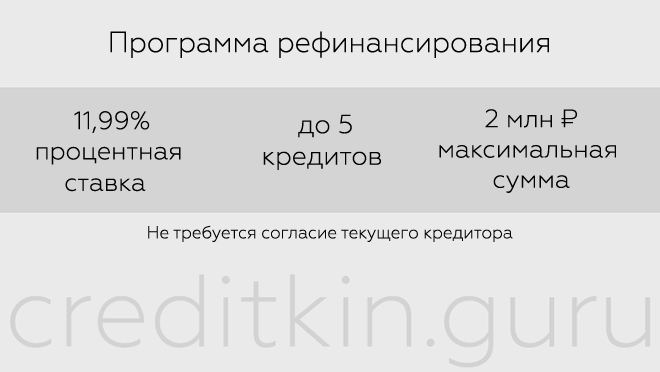

Условия программы рефинансирования в «Райффайзенбанке»

На сегодняшний день продукт «рефинансирование» набирает обороты по популярности у заемщиков. Интересная программа у «Райффайзенбанка.

Условия: процентная ставка 11,99% для максимальной суммы 2 000 000 руб. на срок до 60 месяцев, с возможностью объединения в одном до 5 кредитов. Подробнее о каждом пункте:

На данный момент, процентная ставка 11,99% — одна из самых низких на рынке. Она действует при условии оформления программы финансовой защиты от страховой компании «Райффайзен Лайф». Без страховки – ставка выше на 5 процентных пунктов.

В случае несоответствия индивидуальным условиям кредитного договора, ставка «вырастает» на 8%.

Если «Райффайзенбанк» по окончании третьего месяца (на 90-ый календарный день) с момента рефинансирования выявляет незакрытые действующие кредиты в других банках, которые были указаны при оформлении, то ставка автоматически повышается до 19,99%. Заемщику необходимо предоставить в «Райффайзенбанк» справки о закрытии рефинансированных кредитов. В противном случае банк сочтет это за нарушение условий договора и повысит ставку на 8%.

При наступлении просроченной задолженности по ежемесячному платежу банк начисляет пеню ежедневно в размере 0,1% от суммы просрочки.

Воспользовавшись данной программой кредитования, рационально сократить ежемесячную нагрузку по погашению кредитов примерно на 50%.

Данные условия актуальны с 1 сентября 2017 г.

- Максимальная сумма по программе рефинансирования составляет 2 000 000 рублей, минимальная – 90 000. При подаче заявки от 500 000 рублей потребуется предоставление документа, подтверждающего трудоустройство. При оформлении кредита на сумму до 500 000 рублей – достаточно предоставить только паспорт и документ, подтверждающий доход.

- Рефинансировать можно до 5 кредитов. При объединении нескольких ежемесячных выплат в один платеж, можно существенно сэкономить – кредитная нагрузка может сократиться до 50%.

Под данную программу подходят как потребительские кредиты, так и кредитные карты. При предварительном расчете, клиент может самостоятельно подобрать размер комфортного для него, ежемесячного платежа.

Нередко именно по кредитным картам приходится платить самые большие проценты по причине выхода за рамки льготного периода. Ставки в таком случае могут превышать 30%.

При рефинансировании, помимо погашения действующих кредитов в других банках, часть средств возможно получить наличными в кассе банка.

Срок возврата кредитных средств не превышает 60 месяцев. Минимальный срок оформления – 1 год.

На каких условиях можно переоформить кредит в Райффайзенбанке?

В зависимости от того, какие условия установлены по выплачиваемому вами кредиту, воспользовавшись услугой Райффайзенбанка, есть шанс снизить общую переплату и уменьшить размер ежемесячного платежа за счет невысокой ставки. Удобным является и то, что банк готов выдать сумму на погашение сразу нескольких кредитов, включая задолженности по кредитным картам. Рефинансируемые займы могут быть выданными в разных организациях, главное, чтобы по ним не числилось текущих просрочек. Решение по выдаче клиент получит уже в день подачи заявки. К преимуществам программы можно отнести и следующие факторы:

- не нужно привлекать поручителей;

- не нужно оформлять залог в качестве обеспечения;

- отсутствует комиссия за выдачу рефинансирования;

- представитель банка сам осуществит выезд к клиенту, чтобы принять документы, а также привезти карту, на которую будут перечислены средства;

- банк открывает заемщику бесплатную дебетовую карту;

- клиент может подтвердить неофициальный доход, используя банковскую форму;

- с первых дней рефинансирования, предусмотрена возможность досрочной выплаты кредита без ограничений и комиссий;

- заемщик вправе взять дополнительную сумму для личного использования, не увеличивая при этом ежемесячный платеж.

Помимо этого, к клиентам с хорошей историей кредитов, банк предъявляет более лояльные требования, к примеру, они могут получить до 300 тысяч рублей, не передавая банку справку о своих доходах. Но чтобы запросить кредит в размере от 300 тысяч потребуются дополнительные документы.

Тарифы рефинансирования

9450

Одобрено:

6615

+ Дополнительные деньги!

Лимит: до 5 000 000 руб.

Ставка: от 5,4%

Решение: от 2 мин.

Лицензия ЦБ РФ: №1000

7554

Одобрено:

5288

До 100% одобрений!

Лимит: до 1 500 000 руб.

Ставка: от 9%

Решение: от 30 мин.

Лицензия ЦБ РФ: №1460

29984

Одобрено:

20989

От 5%

Лимит: до 5 000 000 руб.

Ставка: от 5%

Решение: от 10 мин.

Лицензия ЦБ РФ: №354

Рефинансирование кредитов других банков Райффайзенбанк оформляет сроком от 13 месяцев с максимальной продолжительностью в 5 лет. Для того чтобы погашать займ по минимальной ставке, заемщику необходимо подключить финансовую защиту. Это потребует дополнительных расходов, но сэкономив на страховке, ставка вырастет с 10,99% до 15,99%. Количество кредитов, которые можно объединить за один раз – не больше 5-ти. Нельзя не упомянуть о неустойке, которая будет начислена в случае, если клиент просрочит платеж. Она составляет 0,1% в день от суммы платежа, который не был внесен.

Перед подачей заявки на рефинансирование кредита как в Райффайзенбанк, так и в любой другой банк, желательно произвести расчет кредита. Так, заемщик сможет объективно оценить свои силы в погашении конкретной суммы. Также не стоит забывать, что при несвоевременном погашении, банк, как правило, насчитывает неустойку за каждый день просрочки. При оформлении любого кредита читайте внимательно условия, указанные в договоре с банком

Отделения и банкоматы Райффайзенбанка в Москве

|

Отделение «Смоленская 28» |

Отделение Банкомат |

г. Москва, пл. Смоленская-Сенная, д. 28 На карте |

Обслуживание физических лиц: пн.-пт. с 09.00 до 21.00 сб. с 10.00 до 17.00 Обслуживание юридических лиц: пн.-пт. с 09.00 до 18.00 банкомат: пн.-пт. с 09.00 до 20.00 сб. с 10.00 до 17.00 |

+7 (495) 721-91-00 |

|

Самообслуживание |

Банкомат |

г. Москва, проезд Автомобильный, д. 3, стр. 1 На карте |

круглосуточно | |

|

Самообслуживание |

Банкомат |

г. Москва, ул. Ильинка, д. 4 На карте |

пн.-вс. с 10.00 до 20.00 |

Условия и тарифы перекредитования в Райффайзен Банке

Заемщики могут перевести в Райффайзенбанк до пяти кредитов из категории ипотечных, потребительских, автозаймов, а также долгов по кредитным картам. Их суммарная стоимость не должна превышать 2 млн руб. Начисленные штрафные санкции и просроченные платежи — веские причины для отказа в банковском финансировании.

Условия по рефинансированию потребительского кредита:

- Годовая ставка от 8,99% годовых.

- Сумма от 90 тыс. до 2 млн р.

- Срок от 1 года до 5 лет.

- Залоги, поручители, гарантии не требуются.

- Комиссии за выдачу денег отсутствуют.

Цель рефинансирования — погашение долгов предыдущему кредитору. Если клиент в течение 3 месяцев со дня получения нового займа не выполнит эту обязанность, то, по условиям Райффайзенбанка, стандартная ставка для него увеличится на 8%.

При необходимости, заемщик, сверх суммы, необходимой на покрытие долгов, может запросить дополнительные деньги. Ежемесячный платеж при этом не увеличится. Отчитываться за использование дополнительных денег не нужно.

За нарушение срока оплаты начисляется ежедневная пеня 0,1% от суммы просроченного платежа.

Перезайм кредитной карты и автокредитов производится на аналогичных условиях. Банк может выдать деньги на погашение задолженности по 4 кредитным карточкам.

Условия по рефинансированию ипотечных займов:

- Годовая ставка от 8,99% годовых.

- Сумма от 500 тыс. до 26 млн р.

- Срок от 1 года до 30 лет.

- Комиссии за выдачу займа не взыскиваются.

Подробнее

Размер займа, выдаваемого на рефинансирование жилищных кредитов других банков физическим лицам, не превышает 90% от рыночной цены недвижимости.

Райффайзен кредитует не только основной долг по действующей ипотеке, но и комиссию за досрочное погашение. Согласие предыдущего банка на перезайм не запрашивается.

Нужно отметить, что низкие ставки рефинансирования применяются, если заемщик участвует в специальной программе финансовой защиты. Она представляет собой комплексное страхование заемщика от риска неплатежей в случаях смерти, болезни, потери работы. Райффайзен обещает выплатить до 100% страховой суммы при наступлении этих и других неблагоприятных последствий.

Заемщик получает деньги наличными в кассе финансового учреждения или на счет в банке. Вносить ежемесячные платежи можно следующими способами:

- Отделения и банкоматы Райффайзенбанка.

- Банкоматы и терминалы Газпромбанка и МКБ.

- Отделения и карты других банковских учреждений.

- Терминалы Qiwi.

- Салоны связи МТС, Билайн, Евросети.

Райффайзенбанку должен прийти платеж в полном объеме и в оговоренные сроки согласно графику. Перед тем как сделать перевод, стоит ознакомиться с комиссиями оператора и временем, в течение которого деньги поступят кредитору, чтобы не допустить просрочки.

Допускается частичное или полное погашение займа в любое время. В первом случае, по желанию клиента, снижается размер ежемесячного платежа или сокращается срок займа. Во втором случае, договор завершается и банк высвобождает залоговое имущество из-под обременения, если оно предоставлялось.

Условия и тарифы в других банках

|

Сравнить |

ГПС(%)* |

Максимальная сумма |

Минимальная сумма |

Возрастное ограничение |

Возможные сроки |

|---|---|---|---|---|---|

| 5.5 % | 5 000 000 ₽Заявка | 50 000 ₽ | 18–65 | 1–5 г. | |

| 5.9 % | 1 600 000 ₽Заявка | 30 000 ₽ | 19–75 | 2–7 г. | |

| 6.5 % | 5 000 000 ₽Заявка | 50 000 ₽ | 21–70 | 1–7 г. | |

| 5.9 % | 5 000 000 ₽Заявка | 10 000 ₽ | 20–70 | 1–5 г. | |

| 5.9 % | 3 000 000 ₽Заявка | 50 000 ₽ | 22–65 | 1–7 г. | |

| 8.5 % | 2 500 000 ₽Заявка | 100 000 ₽ | 22–60 | 2–5 г. | |

| 5.5 % | 3 000 000 ₽Заявка | 50 000 ₽ | 23–65 | 1–7 г. | |

| 4.99 % | 2 000 000 ₽Заявка | 90 000 ₽ | 20–70 | 1–5 г. | |

| 7.9 % | 1 000 000 ₽Заявка | 10 000 ₽ | 22–70 | 1–5 г. | |

| 5 % | 2 000 000 ₽Заявка | 35 000 ₽ | 23–70 | 1–7 г. |

* ГПС – годовая процентная ставка (минимальная).

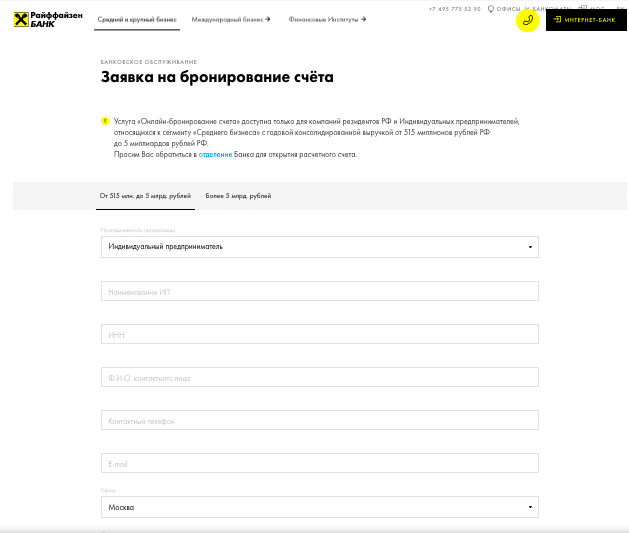

Оформить заявку на кредит в Райффайзенбанке

Ирина Волкова

Автор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Вопросы и ответы

Что значит рефинансировать кредит?

Процедура рефинансирования подразумевает оформление нового займа с целью погашения действующего. Клиент может обратиться как в ту организацию, которая ранее выдала кредит, так и в другой банк

Для рефинансирования важно подобрать программу с более выгодной процентной ставкой. Только в этом случае процедура будет выгодной для заемщика

Чтобы подобрать такой вариант, рассмотрите предложения Райффайзенбанка в Зеленограде за 2021 год, опубликованные на странице финансового портала Выберу.ру.

Какие требования к получателю?

Каждая банковская организация устанавливает свои требования к заемщику. Они могут меняться в зависимости от того, рефинансируется потребительский или целевой кредит. Список наиболее часто встречающихся требований выглядит следующим образом:

- возраст от 21 года до 70 лет;

- российское гражданство;

- трудовой стаж не менее 3 месяцев;

- постоянная регистрация на территории России;

- наличие источника заработка.

Еще одно условие — чтобы в рамках действующего кредита был совершен хотя бы один платеж (в том числе и наличными).

Если вы хотите ознакомиться с требованиями Райффайзенбанка в Зеленограде, перейдите во вкладку интересующего вас предложения. Для этого нажмите «Подробнее» в карточке с названием программы.

Какие документы нужны?

В рамках рефинансирования могут потребоваться различные документы, состав которых во многом зависит не только от требований банка, но и от того, перекредитование какого займа необходимо. Наиболее распространенным остается следующий пакет бумаг:

- заявление-анкета от клиента;

- справка об уровне дохода (2-НДФЛ или по форме банка);

- российский паспорт;

- договор действующего займа.

Чтобы определить, какие бумаги потребуется взять с собой в Райффайзенбанк для рефинансирования, перейдите во вкладку нужного займа. Нажмите «Подробнее» и откройте раздел «Документы».

Как погашать кредит, взятый как рефинансирование?

Порядок выплаты зависит от аннуитетного или дифференцированного типа погашения, а также от условий банка, в который вы обратились. Ежемесячно потребуется вносить наличными или по безналичному переводу определенную сумму в рамках нового договора. Какой она будет, зависит от следующих условий:

- процентная ставка;

- срок выплаты;

- сумма долга.

Узнать возможный график платежей в рамках рефинансирования за 2021 год в Райффайзенбанке вы можете с помощью кредитного онлайн-калькулятора Выберу.ру.

Можно ли объединить два кредита в Райффайзенбанке?

Отдельные банки предусматривают такую возможность. Во многом она зависит от особенностей кредита, который нужно рефинансировать. Чтобы узнать эту возможность в Райффайзенбанке, позвоните менеджеру на горячую линию. Другой вариант — оформить заявку на рефинансирование в Зеленограде.

Что нужно, чтобы рефинанировать кредит?

Рефинансирование займов в Райффайзенбанке доступно на следующих условиях:

- сумма варьируется в пределах 90 000 – 2 000 000 рублей;

- срок составляет 1-5 лет.

Банк выдвигает и определённые условия для клиентов:

- возрастной диапазон 23-67 лет;

- российское гражданство;

- официальное и постоянное трудоустройство;

- минимальный стаж — полгода;

- доход в месяц не ниже 25 000 рублей;

- постоянный номер телефона.

Клиентам, участвующим в зарплатном проекте, банковская компания выдвигает более лояльные требования. Им не нужно предоставлять справку о доходах, а минимальный стаж должен составлять 3 месяца вместо 6.

Требования к заемщикам

Чтобы взять кредит для погашения предыдущих займов, клиент должен соответствовать следующим требованиям:

- минимальный возраст 23 года (но если заемщик получает заработную плату на карту Райффайзенбанка ― 21 года), максимальный ― 67 лет;

- наличие российского гражданства;

- наличие мобильного, а также стационарного рабочего телефона.

- отсутствие текущих просрочек по предыдущим займам.

Заемщику следует предоставить документы:

- паспорт гражданина Российской Федерации;

- справку 2-НДФЛ за три предыдущих месяца;

- документ для подтверждения дохода с места работы.

Если заемщик адвокат, он должен предоставить адвокатское удостоверение, в котором содержатся сведения о государственном номере в реестре. Нотариусу следует предоставить лицензию на осуществление деятельности, а также приказ из министерства юстиции о назначении на должность.

Документы и процесс подачи заявки

Чтобы оформить рефинансирование займа, клиенту придётся предоставить пакет бумаг:

- российский паспорт;

- справка о доходах;

- копия трудовой;

- договор прошлого незакрытого кредита.

Подать заявку на перекредитование можно на сайте компании или посетив отделение Райффайзенбанка. В офисе сотрудник поможет заполнить анкету и отправит её на рассмотрение. После одобрения кредита происходит заключение договора и подписание бумаг.

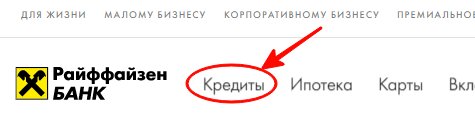

Если Вы решили оформить заявку на сайте, на главной странице выберите пункт меню «Кредиты».

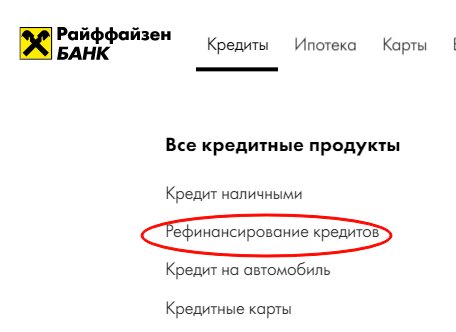

В возникшем окне кликните «Рефинансирование кредитов».

Для ознакомления с дополнительной информацией среди пунктов меню выберите нужный: описание, тарифы или список документов.

Чтобы оформить кредит, кликните «Оставить заявку».

Далее заполните анкету и нажмите «Отправить».

После рассмотрения банком заявки и вынесения решения сотрудник компании перезвонит на указанный в анкете номер. Также может прийти СМС. Далее ждите указаний банковского работника.

Клиенту нужно будет посетить отделение с пакетом бумаг для заключения договора.

Подтверждение дополнительного дохода

Для подтверждения дохода по совместительству

- справка по форме 2-НДФЛ В случае, если клиент получает заработную плату на счет в банке в рамках соглашения компании-работодателя о перечислении заработной платы не менее трех последних полных месяцев (в случае, если перечислений заработной платы не было за последние 45 дней, либо клиент хочет подтвердить часть дохода иным способом, то клиент к данной категории не относится). не менее чем за 3 последних месяца

- справка о доходах по форме банка.

- выписка из Пенсионного Фонда РФ

Для подтверждения дохода от сдачи собственности в аренду

- оригинал или нотариально заверенная копия договора аренды и свидетельства о праве собственности на сдаваемое в аренду имущество. Срок договора аренды должен быть не менее срока предоставляемого кредита. Исключения составляют договоры с условием автоматического продления и бессрочные договоры, а также договоры, которые уже продлевались хотя бы один раз

- справка по форме 3-НДФЛ или налоговая декларация по упрощенной системе налогообложения или выписка со счета из банка/стороннего банка, заверенная круглой печатью, в которой отражено регулярное поступление соответствующих сумм

Для подтверждения дополнительного дохода в виде пенсии

справка о размере пенсии из Пенсионного фонда Российской Федерации или из пенсионного органа силовых ведомств Российской Федерации (Министерство обороны Российской Федерации, Министерство внутренних дел Российской Федерации, Федеральная служба исполнения наказаний, Федеральная служба Российской Федерации по контролю за оборотом наркотических средств и психотропных веществ, Федеральная служба безопасности Российской Федерации и т.д.) / выписка со счета клиента в банке/стороннем банке, заверенная круглой печатью, с информацией о зачислении пенсии

Что делать если нет возможности заплатить

Если нет возможности оплатить обязательный ежемесячный взнос, необходимо связаться с сотрудниками банка и информировать их о непредвиденных обстоятельствах. Если задержка небольшая — уведомить банк о сроках погашения. Также можно написать заявление на рефинансирование уже существующего кредита, тем самым снизив размер платежа.

Для связи со специалистами можно использовать горячую линию банка или личный кабинет. Эти же каналы коммуникации клиент может использовать, чтобы оставить отзыв о работе сотрудников и поставить оценку работе банка в целом.

Справка! Если платеж просрочен без информирования банка, на всю сумму могут начислить пеню в размере 0,01% в день.