Ипотека 2021

Содержание:

- Требования к возрасту по специальным программам кредитования

- Кто может получить ипотеку для сельской местности

- Суть программы и условия предоставления займа

- На какой срок дадут кредит?

- Отделения и филиалы банков, предоставляющих услугу в Чехове

- Условия получения сельской ипотеки в Сбербанке в 2021 году

- Варианты погашения и снижения процентной ставки

- Что потребуется при оформлении ипотеки

- Общие условия программы

- Кто может получить кредит?

- Оформление ипотеки

- Льготные программы 2021 года:

- Рекомендуемые ипотечные продукты других банков

Требования к возрасту по специальным программам кредитования

Существуют специальные программы, которые предусматривают получение ипотечного займа на максимально выгодных условиях. Они разработаны для наиболее уязвимых категорий граждан, которые остро нуждаются в собственном жилище. Выгодно оформить ипотеку могут молодые семьи, военные и пенсионеры. Эти программы работают в больших банках, которые предоставляют кредитные займы на покупку первичного или вторичного жилья.

Для молодых семей

На выгодное ипотечное кредитование могут рассчитывать семьи, в которых возраст жены или мужа не превышает 35 лет. Со скольки лет можно взять ипотеку, зависит от требований конкретного банка. Зачастую заем доступен с 21 года. Сроки погашения колеблются от 10 до 30 лет.

Наиболее выгодные условия для молодых семей предлагает Сбербанк. Кредит на десять лет выдается с доплатой от 12,5 до 13%. За пользование займом от десяти до двадцати лет придется рассчитывать на процентную ставку в размере от 12,75% до 13,25%.

Ипотека на тридцать лет выдается с годовой ставкой от 13% до 13,5%. Среди дополнительных льгот — отсрочка платежа при рождении ребенка, возможность досрочно погасить кредит без доплат, а также дополнительные бонусы тем семьям, которые получают зарплату в Сбербанке.

Для военных

В России разработаны особые условия ипотечного займа для военнослужащих. Они прописаны в программе «Военная ипотека», воспользоваться которой может любой служащий Вооруженных Сил. Данная ипотека предусматривает ежемесячные выплаты, которые могут быть направлены сугубо на погашение кредита. Подписав договор, заемщик не имеет права покидать службу в российских войсках. В противном случае придется погасить заем досрочно.

Еще одним обязательным условием считается стаж. Заемщик на момент заключения договора должен прослужить в Вооруженных силах минимум три года. На сколько лет выдается ипотека, решает банк. Главное, чтобы кредит был выплачен до достижения клиентом 45 лет. Именно в этом возрасте военнослужащие зачастую уходят на пенсию. Поэтому не стоит рассчитывать выплачивать ипотеку тридцать лет и более.

Для пенсионеров

Получить ипотеку на жилье могут россияне, которые достигли пенсионного возраста. Пенсионерам доступны кредиты на покупку квартиры, частного дома, земельного участка или недвижимости, которая находится в процессе застройки. Кредитозаемщик должен иметь стабильный доход, который бы позволял погашать не только ежемесячные оплаты, но и процентную ставку. Также у пенсионера должны оставаться средства на проживание. Если этой суммы будет недостаточно, банк имеет право отказать в кредите.

Часто банки идут на уступки пенсионерам, снижая процентную ставку по кредиту. Это возможно, если заемщик получает пенсию на карту банка-кредитора. Гораздо легче получить заем пенсионерам, которые продолжают работать

Во время рассмотрения заявки банк обращает внимание не только на доход, кредитное досье и возраст, но и на семейный статус. Получить ипотеку заемщику, который состоит в браке, легче. Ведь семейный бюджет двоих пенсионеров больше, нежели одинокого кандидата

Ведь семейный бюджет двоих пенсионеров больше, нежели одинокого кандидата.

Возраст является одним из главных критериев, которые кредитор оценивает во время рассмотрения заявки по займу

Прежде чем подавать документы, важно уточнить возрастные ограничения в интересующем вас банке. Внимательный подход к деталям и грамотно заполненная анкета повысят шансы на получение ипотеки

Кто может получить ипотеку для сельской местности

Воспользоваться программой могут лица, соответствующие таким требованиям:

- гражданство РФ;

- возраст 21-65 (в некоторых случаях 75) лет;

- постоянный источник дохода;

- официальное трудоустройство общий стаж работы не меньше 6-12 месяцев, из них 3 и более на текущем месте.

Требования к покупаемому объекту:

- Можно покупать как квартиру, так и дом, но недвижимость должна быть пригодна для проживания на протяжении всего года.

- Обязательным является подключение к электроснабжению. При его отсутствии жилье будет признано непригодным для проживания.

- Также нужно наличие водоснабжения и канализации, но они могут быть индивидуальными. Это же касается отопления. А вот газ должен быть подключен в обязательном порядке.

- Площадь не должна быть меньше той, что установлена местными органами власти для 1 человека.

- Действует стандартное требование – отсутствие залога и прочих ограничений.

На средства, полученные по программе, можно купить одно жилое помещение: дом, квартиру либо участок. Уровень готовности значения не имеет – объект может быть как готовым, так и строящимся. Также можно использовать средства для достройки незаконченного здания

Самое важное – чтобы объект имел жилое назначение и располагался в сельской местности

Какие нужны документы для оформления сельской ипотеки

Обязательные документы, которые должен предоставить заемщик и другие участники сделки:

- паспорт;

- заполненная анкета на получение кредита;

- справка о доходах по форме банка или 2-НДФЛ;

- копия трудовой книжки.

В зависимости от конкретного банка могут запрашивать СНИЛС, военный билет, пенсионное удостоверение и так далее. Если заемщик находится в браке, нужно предоставить свидетельство о браке и о рождении детей, если они есть. При использовании материнского капитала для первого взноса нужно предоставить банку сертификат и справку об остатке.

Эти документы нужны для первичной заявки. После ее одобрения также нужно собрать пакет бумаг на покупаемое жилье. В него входит:

- выписка из реестра прав на недвижимость;

- паспорт продавца;

- отчет об оценке;

- кадастровый и технический паспорт;

- проект договора, который будет заключаться (купли-продажи, долевого участия);

- справка о лицах, прописанных в помещении и т.д. в зависимости от ситуации.

Если средства будут использоваться для строительства дома, необходимо сделать заказ сметы и проект договора с подрядчиком. Нужно будет также подтвердить право собственности на участок либо аренды при заключении контракта с муниципалитетом. Предоставляется кадастровый паспорт и отчет об оценке участка, поскольку он будет выступать в качестве залога.

Если рыночная цена земли меньше той суммы, которая нужна для строительства, банк может запросить дополнительный залог либо поручительство на время строительства. После того как строительные работы будут завершены, а коммуникации подключены, необходимо будет получить на него право собственности и зарегистрировать закладную. Промежуточное обеспечение, которое было оформлено ранее, с этого момента не нужно. Этот залог будет выведен из договора ипотеки.

Суть программы и условия предоставления займа

СÃÂàÿÃÂþóÃÂðüüàëáõûÃÂÃÂúðàøÿþÃÂõúðû â ÃÂÃÂðòøÃÂõûÃÂÃÂÃÂòþ àþÃÂÃÂøø öõûðõàÿÃÂøòûõÃÂàñþûÃÂÃÂõ óÃÂðöôðý ò ÃÂõûÃÂÃÂúÃÂàüõÃÂÃÂýþÃÂÃÂàôûàòõôõýøàûøÃÂýþóþ ÃÂþ÷ÃÂùÃÂÃÂòð ø ÿþÃÂÃÂþÃÂýýþóþ ÿÃÂþöøòðýøÃÂ. ÃÂûàÃÂÃÂþóþ ÿÃÂõôûðóðõÃÂÃÂàûÃÂóþÃÂýþõ úÃÂõôøÃÂþòðýøõ, ÿÃÂõôÃÂÃÂüðÃÂÃÂøòðÃÂÃÂõõ:

- ÃÂÃÂøþñÃÂõÃÂõýøõ óþÃÂþòþóþ öøûÃÂàâ ôþü øûø úòðÃÂÃÂøÃÂð ò üýþóþúòðÃÂÃÂøÃÂýþü ôþüõ. ÃÂðöýþõ ÃÂÃÂûþòøõ â þñÃÂõúàôþûöõý ÿÃÂøýðôûõöðÃÂàÃÂõûÃÂÃÂúþù üõÃÂÃÂýþÃÂÃÂø.

- ÃÂþúÃÂÿúð ÷õüõûÃÂýþóþ ÃÂÃÂðÃÂÃÂúð ÿÃÂø öõûðýøø ÿþÃÂÃÂÃÂþøÃÂàôþü ÃÂðüþÃÂÃÂþÃÂÃÂõûÃÂýþ.

- ÃÂÃÂøþñÃÂõÃÂõýøõ ýõôþÃÂÃÂÃÂþõýýþóþ ôþüð â ÿÃÂþòõÃÂÃÂÃÂÃÂÃÂàÿûðý ø úðÃÂõÃÂÃÂòþ òÃÂÿþûýõýýÃÂàÃÂðñþàýð ÃÂþþÃÂòõÃÂÃÂÃÂòøõ ýþÃÂüðÃÂøòðü ø ÃÂÃÂðýôðÃÂÃÂðü. âþûÃÂúþ ÿþÃÂûõ úþüÿûõúÃÂýþù ÿÃÂþòõÃÂúø ÿÃÂøýøüðõÃÂÃÂàÃÂõÃÂõýøõ ôûàòÃÂôðÃÂø ÷ðùüð.

- ÃÂþúÃÂÿúð úòðÃÂÃÂøÃÂàò ÃÂÃÂÃÂþÃÂÃÂõüÃÂàôþüõ â òðöýþ õóþ üõÃÂÃÂþýðÃÂþöôõýøõ ýð ÃÂõûÃÂÃÂúþù üõÃÂÃÂýþÃÂÃÂø.

ÃÂÃÂõôþÃÂÃÂðòûÃÂÃÂÃÂÃÂà÷ðùüàÃÂõü ÿÃÂõÃÂõýôõýÃÂðü, úþÃÂþÃÂÃÂõ üþóÃÂàòýõÃÂÃÂø 10% þàÃÂÃÂþøüþÃÂÃÂø òÃÂñÃÂðýýþóþ öøûÃÂàøûø ÷õüõûÃÂýþóþ ÃÂÃÂðÃÂÃÂúð ò úðÃÂõÃÂÃÂòõ ÿõÃÂòþýðÃÂðûÃÂýþóþ ò÷ýþÃÂð. áõûÃÂÃÂúðàøÿþÃÂõúð þÃÂþÃÂüûÃÂõÃÂÃÂàÿþô 0,1-3%, ÃÂÃÂþ ÷ðòøÃÂøàþàÃÂõóøþýð ÿÃÂõñÃÂòðýøà÷ðõüÃÂøúð. à2021 óþôàÃÂÃÂþú òþ÷òÃÂðÃÂð ôþûóð ÃÂÃÂÃÂðýðòûøòðõÃÂÃÂàüðúÃÂøüðûÃÂýÃÂüø 15 óþôðüø, ÃÂÃÂþ ÿþôÃÂòõÃÂöôðõÃÂÃÂàÃÂÃÂøûþöõýøõü âÂÂ1 ÃÂþÃÂÃÂðýþòûõýøàÃÂÃÂðòøÃÂõûÃÂÃÂÃÂòð âÂÂ696 þà31 üðà2019 óþôð. áñõÃÂñðýú ëþñÃÂþôøàÃÂÃÂþÃÂþýþùû ÿþôÿøÃÂðýýÃÂù ÷ðúþýþôðÃÂõûÃÂýÃÂù ðúàø üþöõàòÃÂôðÃÂà÷ðùü ÃÂÃÂþúþü ÿþóðÃÂõýøàýð 25 ûõÃÂ.

ÃÂõòþ÷üþöýþ ÿõÃÂõÃÂüþÃÂÃÂõÃÂàÃÂðýõõ òÃÂôðýýÃÂàøÿþÃÂõúÃÂ, ôðöõ õÃÂûø ýð ôõýõöýÃÂõ ÃÂÃÂõôÃÂÃÂòð ñÃÂûð ÿÃÂøþñÃÂõÃÂõýð ýõôòøöøüþÃÂÃÂàò ÃÂõûÃÂÃÂúþù üõÃÂÃÂýþÃÂÃÂø. ÃÂþöýþ ÿþôðÃÂà÷ðÃÂòúàýð ÿþûÃÂÃÂõýøõ ýþòþóþ ÷ðùüð øûø ÿþóðÃÂøÃÂàÿÃÂõöýøù.

На какой срок дадут кредит?

Деньги предоставляются на 1 год.

Первые 6 месяцев проценты начисляются, но заёмщик не должен ничего платить.

В оставшиеся полгода необходимо погашать задолженность ежемесячно равными частями. В эту сумму включаются и основной долг, и отложенные проценты за первые 6 месяцев. Новые проценты начисляются на весь пересчитанный размер задолженности.

Например:предприниматель получил в кредит 300 000 рублей.За первые 6 месяцев «набежали» проценты: 300 000 * 3%/2 (делим на 2, так как % за полгода) = 4 500 рублей.

По итогу первого полугодия сумма основного долга составляет:300 000 + 4 500 = 304 500 рублей.

Во втором полугодии каждый месяц нужно вносить:304 500 : 6 = 50 750 рублей плюс новые проценты на сумму долга.

Отделения и филиалы банков, предоставляющих услугу в Чехове

-

- Дополнительный офис «Чеховский» Филиала «Центральный» Банка ВТБ (ПАО)

- Чехов, улица Чехова, 4стр1

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00, технический перерыв в кассе: 14.15-15.00Сб.: 10:00—17:00, технический перерыв в кассе: 13.00-13.45

-

- Доп.офис №9040/01829

- Чехов, улица Гагарина, 31

- 8 800 555-55-50

- Время работы:

- Вт.:с 09:00 до 18:00Ср.:с 09:00 до 18:00Чт.:с 09:00 до 18:00Пт.:с 09:00 до 18:00Сб.:с 09:00 до 16:00

-

- Доп.офис №9040/01849

- Московская область, Чехов, 4А

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 18:00Вт.:с 09:00 до 18:00Ср.:с 09:00 до 18:00Чт.:с 09:00 до 18:00Пт.:с 09:00 до 18:00

-

- Клиентский центр «Почта банк»

- Чехов, улица Московская, 79

- 8 800 550-07-70

- Время работы:

- Пн—Пт: 08:00-13:00 14:00-20:00Сб: 09:00-13:00 14:00-17:00Вс: выходной день

-

- Доп.офис №9040/01828

- Чехов, улица Чехова, 79к2

- 8 800 555-55-50

- Время работы:

- Пн.:с 08:30 до 19:00Вт.:с 08:30 до 19:00Ср.:с 08:30 до 19:00Чт.:с 08:30 до 19:00Пт.:с 08:30 до 19:00Сб.:с 09:30 до 16:30

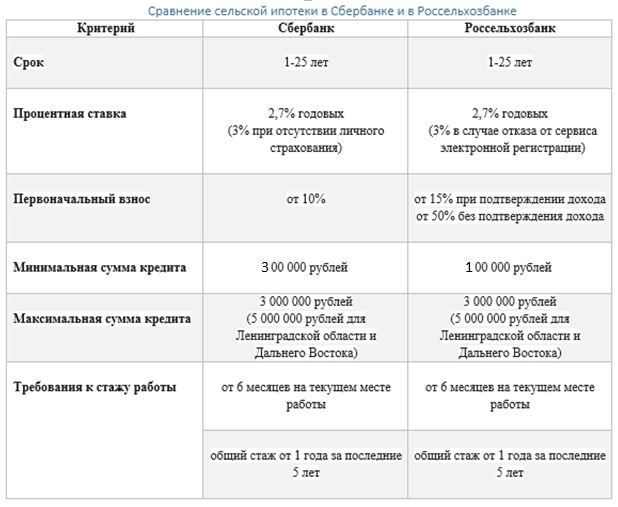

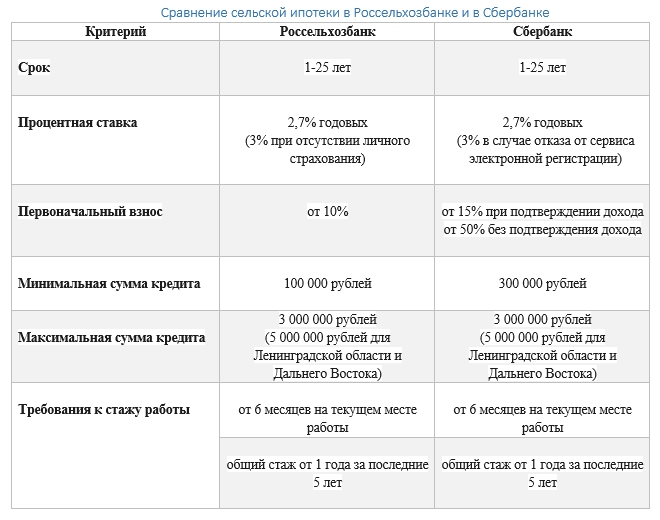

Условия получения сельской ипотеки в Сбербанке в 2021 году

Кредит по программе «Сельская ипотека» доступен до 31 декабря 2022 года

Валюта кредита — Рубли

Минимальная сумма кредита — 300 000 рублей

Максимальная сумма кредита:

- 3 000 000 рублей — для объектов недвижимости, расположенных на сельских территориях (сельских агломерациях) субъектов РФ, за исключением Ленинградской области, Ямало-Ненецкого автономного округа и субъектов РФ, входящих в состав Дальневосточного федерального округа.

- 5 000 000 рублей — для объектов недвижимости, расположенных на сельских территориях (сельских агломерациях) Ленинградской области, Ямало-Ненецкого автономного округа и субъектов РФ, входящих в состав Дальневосточного федерального округа.

Кредит по программе Сельской ипотеки предоставляется на срок от 1 года до 25 лет.

Первоначальный взнос

- От 15%

- От 50% — для клиентов, не предоставивших подтверждение дохода и занятости

Комиссия за выдачу кредита отсутствует

В рамках программы «Приобретение готового жилья»:

Квартира / жилой дом/ таун-хаус, в том числе с одновременным приобретением земельного участка, у физического или юридического лица (за исключением инвестиционного фонда, в том числе его управляющей компании), расположенных на сельских территориях (сельских агломерациях), входящих в состав субъектов РФ, за исключением Москвы, Санкт-Петербурга и Московской области.

В рамках программы «Приобретение строящегося жилья»:

Квартира / жилой дом / таун-хаус, в том числе с одновременным приобретением земельного участка, у юридического лица (за исключением инвестиционного фонда, в том числе его управляющей компании), расположенных на сельских территориях (сельских агломерациях), входящих в состав субъектов РФ, за исключением Москвы, Санкт-Петербурга и Московской области.

Обеспечение по кредиту

Залог кредитуемого объекта недвижимости.

Страхование

Обязательное страхование передаваемого в залог имущества (за исключением земельного участка) от рисков утраты/гибели, повреждения в пользу банка на весь срок действия кредитного договора.

Наличие дополнительных ограничений

- Заемщику и каждому из созаемщиков может быть предоставлено не более 3 жилищных кредитов в течение последнего годового интервала. При определении количества предоставленных кредитов в расчет принимаются кредиты, выданные (в том числе частично) по кредитным договорам, заключенным в течение указанного периода).

- Заемщику и каждому из созаемщиков может быть предоставлено не более одного кредита в рамках государственной программы «Сельская ипотека», в соответствии с Постановлением Правительства № 1567 от 30.11.2019.

- Заемщик и созаемщики не вправе использовать в качестве первоначального взноса средства социальной выплаты, полученной в рамках реализации мероприятий государственной программы РФ «Комплексное развитие сельских территорий», утвержденной Постановлением Правительства РФ от 31.05.2019 №696.

- Кредит предоставляется на приобретение одного жилого помещения.

- Процентная ставка 2,7% годовых

- Надбавка 0,3% — при отказе от использования «Сервиса электронной регистрации»

Требования к заемщикам

- Возраст на момент предоставления кредита — Не менее 21 года

- Возраст на момент возврата кредита по договору — 75 лет

- Стаж работы Не менее 3 месяцев на текущем месте работы. Для зарплатных клиентов Сбербанка достаточно 2 зачислений в течение 3 последних месяцев.

Привлечение созаемщиков

Созаемщиками по кредиту может выступать не более 3-х физических лиц, доход которых учитывается при расчете максимального размера кредита. Супруг(а) титульного созаемщика является созаемщиком в обязательном порядке вне зависимости от платежеспособности и возраста.** Требования к созаемщикам аналогичны требованиям, предъявляемым к заемщику.

Супруг(а) титульного созаемщика не включается в состав созаемщиков в двух случаях:

- если действует брачный договор с режимом раздельной собственности на имущество супругов, в том числе в отношении недвижимости,

- если у супруга или супруги титульного созаемщика нет гражданства РФ.

Остальные требования к созаемщику аналогичны требованиям, предъявляемым к заёмщику или титульному созаемщику.

Гражданство Российская Федерация

Варианты погашения и снижения процентной ставки

Сегодня существует несколько способов снизить процент переплаты или уменьшить размер платежа по кредиту. Рассмотрим, какие из них наиболее доступны:

- Рефинансирование ипотеки. Заемщик может обратиться в свой банк или другую финансовую организацию, чтобы переоформить жилищный кредит на более выгодных условиях. Рекомендуется подавать заявку на рефинансирование только в том случае, если разница процента переплаты по старому и новому договорам составляет не менее 2 п. п. В противном случае сопутствующие расходы на переоформление ипотеки превысят возможную выгоду.

- Материнский капитал. С 1 января 2020 года расширен список получателей сертификата. Теперь получить МСК могут также семьи, в которых первый ребенок родился или был усыновлен после 1 января 2020 года. Им полагается сертификат на 466 617 рублей. Семьи, в которых в 2020 году родился второй или последующие дети, имеют право на 616 617 рублей — если право на МСК ранее не было реализовано. Если и первый, и второй ребенок появятся после 1 января 2020 года, то к сумме на первенца добавляется 150 000 рублей. Тратить средства материнского капитала разрешается, в том числе, на погашение основного долга по ипотеке. Некоторые программы допускают использование МСК в качестве первоначального взноса. Распоряжаться средствами можно по достижении ребенком трехлетнего возраста, хотя есть и исключения — например, при погашении действующего ипотечного кредита. Условия лучше уточнять непосредственно у сотрудников организации-кредитора.

- Субсидия на погашение для многодетных семей. На этот вид поддержки могут рассчитывать родители троих и более детей, из которых третий или последующий ребенок появился в период с 2019 по 2022 год. Ипотека может быть оформлена для покупки квартиры на первичном или вторичном рынке, а также — земельного участка под строительство дома.

- Досрочное погашение. Различают полное и частичное досрочное погашение. В первом случае заемщик вносит всю сумму задолженности, не дожидаясь окончания срока кредитования. Это позволяет значительно сократить переплату по процентам. При частично-досрочном погашении заемщик вправе выбрать уменьшение срока выплат или сокращение размера ежемесячного платежа. Погашать ипотечный кредит досрочно выгодно в том случае, если предстоит выплачивать задолженность в течение долгого времени.

Что потребуется при оформлении ипотеки

Чтобы оформить кредит на жильё, заемщик должен соответствовать требованиям банка и собрать внушительный пакет документов. Условия выдачи отличаются в зависимости от выбранного банка. Например, одни выдают денежные средства только при наличии российского гражданства, а в других взять ипотеку могут и иностранные граждане.

В целом перечень требований к заемщику сводится к следующим характеристикам:

-

Возраст клиента – от 21 года до 75 лет на момент погашения. Некоторые банки могут снизить нижнюю границу до 18 лет.

-

Наличие постоянной регистрации на территории РФ. При этом приобретаемый объект может находиться в другом регионе.

-

Платежеспособность. Обязательно наличие официального дохода в достаточном размере для погашения ипотеки и других обязательств клиента. Платежеспособность подтверждается справкой по форме 2-НДФЛ или выпиской по счету, если вы получаете заработную плату на карту того банка, где оформляется ипотека. Общая сумма ежемесячных платежей не должна превышать 40% от дохода. При необходимости повышения уровня платежеспособности можно привлечь созаемщиков.

-

Трудовой стаж. Как правило, чтобы получить кредит на жильё, заемщик должен отработать на текущем месте не менее 6 месяцев и иметь общий стаж не менее 1 года за последние 5 лет. Срок занятости подтверждается копией трудовой книжки, заверенной работодателем. Если клиент получает заработную плату на карту банка-кредитора, то в этом случае достаточно 3-х зачислений, то есть нужно отработать всего 3 полных месяца (подтверждающие документы не потребуются).

-

Кредитная история. Клиенты с положительной репутацией могут рассчитывать на одобрение заявки под сниженные процентные ставки. Если кредитная история испорчена, то вам придется столкнуться с отказом банка. В этом случае помощь в получении ипотеки могут оказать ипотечные брокеры, которые подберут кредитора с максимально лояльными условиями.

-

Наличие первоначального взноса. С учетом выбранной ипотечной программы он может составлять от 10 до 50% от стоимости жилья.

Если в сделке участвуют созаемщики, то к каждому из них предъявляются аналогичные требования. Супруги выступают созаемщиками в обязательном порядке даже при отсутствии дохода и постоянного места работы.

Для получения ипотеки определенные требования касаются и приобретаемого имущества. Жилье оценивается с точки зрения материалов, при помощи которых выполнялось его строительство, наличия инфраструктуры, коммуникаций, подъездных путей, территориального расположения. На основании всех этих факторов определяется степень ликвидности объекта недвижимости и возможность передачи его в залог. Также оформление ипотечного кредита потребует предоставления документов на приобретаемую недвижимость, а именно:

-

проект договора купли-продажи;

-

кадастровый паспорт;

-

документы, подтверждающие право собственности на готовое жилье;

-

отчет об оценке.

Если приобретается недвижимость на этапе строительства, то необходимо собрать пакет разрешительных документов от застройщика.

Общие условия программы

Согласно тексту постановления льготная сельская ипотека будет выдаваться только на покупку жилых помещений на определенных территориях. Сюда войдут:

- сельские поселения и территории;

- малые поселения и межсельные территории, имеющие совместные площади в черте муниципального района;

- небольшие населенные пункты;

- поселки: рабочие и городского типа, которые входят в состав городских округов;

- города с небольшой численностью населения (до 30 тысяч человек) и объединенные с соседствующими сельскими местностями тесными связями: общим использованием инфраструктурных объектов, совместными экономическими факторами (в том числе трудовыми и социальными).

Кроме того, имеются и иные ограничения:

- Касаются они срока заключения кредитного договора (после 01.01.2020 года),

- Суммы предоставляемого займа от 100 000 до (5 млн. рублей на покупку недвижимости на Дальнем Востоке или Ленинградской области и 3 млн. рублей – для остальных местностей),

- Процентная ставка от 0,1 до 3% (снижение ставки по ипотеке менее трех процентов возможно за счет дополнительных субсидий со стороны региональных властей),

- Срок ипотеки до 25 лет,

- Размера первоначального взноса (от 10% от стоимости ссуды).

Кто может получить кредит?

Необходимо соответствовать всем перечисленным требованиям.

Заёмщики, получившие кредит под 2%

Кредитование под 3% — это продолжение прошлогодней программы поддержки. Новый кредит выдадут предпринимателям и компаниям, которые в 2020 году получили льготное финансирование под 2% на восстановление деятельности.

Невосстановившиеся отрасли

Необходимо работать как минимум в одной из отраслей, которые считаются не восстановившимися после пандемии. Пока в список включены 11 сфер бизнеса.

| Вид деятельности | Код ОКВЭД |

| Гостиницы | 55 |

| Бизнес по предоставлению продуктов питания и напитков | 56 |

| Кинотеатры | 59.14 |

| Туристические агентства и другие организации из сферы туризма | 79 |

| Организаторы конференций и выставок | 82.3 |

| Санатории | 86.90.4 |

| Предприниматели из творческой сферы, связанные с искусством и организацией развлечений | 90 |

| Музеи | 91.02 |

| Зоопарки | 91.04.1 |

| Предприниматели из области спорта, отдыха и развлечений | 93 |

| Физкультурно-оздоровительные организации | 96.04 |

Подходящие виды деятельности должны быть зарегистрированы в ЕГРЮЛ/ЕГРИП по состоянию на 1 января 2021 года.

Необходимый код ОКВЭД может быть или основным, или дополнительным:

для малого бизнеса. Относится ли ваше дело к этой категории, можно проверить в реестре на сайте ФНС.

Код ОКВЭД должен быть только основным:

- для среднего и крупного бизнеса;

- если заёмщик входит в группу лиц по федеральному закону «О защите конкуренции», и его выручка составляет более 30% от выручки группы.

Ещё кредит могут получить социально ориентированные некоммерческие организации и некоммерческие организации из реестра наиболее пострадавших от пандемии.

С сохранением работников

У заёмщика должны быть работники. ИП без сотрудников получить финансирование не сможет.

В течение срока кредитования штат нельзя уменьшить более чем на 10%. Количество работников прописывается в договоре с банком, изменить эту цифру в документе не разрешается.

Если заёмщик не выполнит требование о численности сотрудников, банк увеличит процентную ставку с льготной до рыночной.

Работающий бизнес

Это значит, что:

- заёмщик-ИП не прекратил деятельность;

- бизнес не находится в процессе банкротства;

- работа предпринимателя или компании не приостановлена в порядке, предусмотренном законодательством РФ.

Банки не могут отказать в кредите по причине, что у заёмщика:

- нет имущества, которое можно передать в залог;

- нет счёта в кредитной организации, куда он обратился.

Если на момент подачи заявки у бизнеса нет расчётного счёта в банке-кредиторе, его необходимо открыть.

Оформление ипотеки

Все просто: человек находит жилье (в том числе и в новостройке), подает заявку на ипотеку. Если банк устраивает платежеспособность клиента, то он одобряет сумму. И после первого взноса заемщик уже получает кредит на приобретение недвижимости. Жилье будет в залоге у банка до полного погашения займа.

Далеко не у всех есть деньги для первого взноса. Поэтому они могут попробовать найти специальную программу, где первый взнос не предусматривается. Однако тут не все так просто. Скорее всего, потребуется предоставить дорогостоящее имущество в залог, к примеру, другую недвижимость в собственности. Также в большинстве случаев условия кредитования здесь менее выгодные.

Проблемы с погашением кредитов в прошлом отразятся в кредитной истории человека. Если такие «пятна» имеются, то с получением ипотеки могут возникнуть проблемы, так как для банка такой заемщик априори неплатежеспособен.

Однако оформить кредит с плохой КИ вполне реально. В данном случае придется внести крупный первый взнос или предоставить обеспечение (поручители, залог). Возможная повышенная процентная ставка.

Льготные программы 2021 года:

1. Ипотека под маткапитал

Сегодня материнский капитал дают уже за первого ребенка. Сумма довольно крупная, и ее можно направить на первый взнос по ипотеке, либо на досрочное погашение имеющего кредита, в том числе и частичное досрочное.

Большой плюс в том, что для использования материнского капитала при оформлении ипотеки нет необходимости ждать, пока ребенку исполнится 3 года.

2. «Молодая семья»

Это еще одна льготная программа. Здесь к заемщику будут жесткие требования. А именно:

• Максимальный возраст супругов не более 35 лет (либо какому-то из супругов, если семья является неполной).

• Семья должна быть в браке (либо наличие детей, если семья неполная).

• Заявители должны быть признаны официально нуждающимися в улучшении жилищных условий.

Сложность заключается не в том, чтобы доказать, что семья на самом деле является нуждающейся. А в том, чтобы потом дождаться сертификат, так как существует очередь. Иногда ждать приходится несколько лет. Если семья все же дождалась своей очереди, то получит от 30% от средней стоимости минимального положенного по площади жилья в конкретном регионе.

3. Ипотека под 6%

Это еще одна программа государственной поддержки. Семья имеет право оформить ипотеку под 6%, если после 1 января 2018 года появился второй ребенок

Важное условие в том, что кредит выдается только гражданам РФ на приобретение жилья в новостройке

4. Ипотека на Дальнем Востоке

Ипотеку под такой низкий процент могут оформить молодые семьи (где обоим супругам меньше 35 лет) и владельцы дальневосточного гектара. Условия:

• Процентная ставка – от 2%.

• Срок – до 20 лет.

• Сумма займа – до 6 млн рублей.

Есть возможность купить жилье в новостройке, либо на вторичном рынке, но только в сельской местности. Основное условие в том, что жилье можно купить только в одном из регионов на Дальнем Востоке. При этом заемщик обязан быть прописан в купленном жилье.

5. Деньги от государства на погашение ипотеки.

После появления в семье третьего ребенка семья может получить от государства на безвозмездной основе 450 000 р., если у нее уже имеется ипотека. Эти деньги разрешается направить только на частичное или полное досрочное погашения займа.

Рекомендуемые ипотечные продукты других банков

Господдержка

Лицензия №1000

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 12 000 000 руб.

- Ставка: от 5.6%

- Срок: до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Лицензия №2210

Ипотека «Господдержка 2020» 8,9

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 12 000 000 руб.

- Ставка: от 4.84%

- Срок: от 36 до 300 месяцев

- Первоначальный взнос: от 20%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Залог: обязательный залог приобретаемого имущества

Лицензия №3292

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 6 000 000 руб.

- Ставка: от 5.69%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Залог: обязательный залог приобретаемого имущества

Лицензия №1000

Ипотека «Вторичное жилье» 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 60 000 000 руб.

- Ставка: от 7.4%

- Срок: до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Лицензия №1000

Ипотека «Новостройка» 8,4

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 60 000 000 руб.

- Ставка: от 7.4%

- Срок: до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества