Как узнать свои пенсионные накопления

Содержание:

- Получение информации через Госуслуги

- Как узнать сумму накопительной части пенсии?

- О некоторых особенностях накопления

- Из каких частей состоит пенсия

- Как можно получить информацию о своем пенсионном фонде без обращения на сайт Госуслуг

- Как перевести свои накопления в другой пенсионный фонд

- Что делать, если средства не поступают?

- Как самостоятельно рассчитать пенсию

- Выплата накопительной части пенсии

- Виды пенсионных сбережений

- Как быть, если нужно узнать о пенсионных накоплениях умершего родственника?

- Что делать, если средства не поступают?

Получение информации через Госуслуги

Вне зависимости от выбранного фонда, каждый держатель пенсионного накопительного счета вправе обратиться через личный аккаунт Госуслуги для проверки пенсионных накоплений онлайн по СНИЛС.

Поскольку при регистрации аккаунта требуются данные о СНИЛС, владельцы кабинета используют следующий алгоритм, как проверить пенсионные накопления через Госуслуги:

Заполняем данные и жмем кнопку «Получить услугу».

Далее видим уведомление о том, что выписка будет сформированна в течение дя Пенсионным фондом и направлена в ваш личный кабинет.

Владелец личного кабинета может самостоятельно скачать сформированную выписку. Чтобы система переслала готовый электронный бланк по почте, в запросе сразу указывают почтовый адрес для пересылки электронного документа.

Распечатанный документ не имеет юридической силы, а несет информационной характер.

Как узнать сумму накопительной части пенсии?

Ранее Пенсионный фонд (ПФР) обязательно должен был посылать гражданам информацию о состоянии пенсионного счета. Сейчас все кардинально поменялось: гражданин сам должен проявить инициативу для получения указанной информации. Он может реализовать такое право любым удобным способом совершенно бесплатно.

На сегодняшний день существует несколько способов получения информации:

- через интернет (по СНИЛСу);

- при личном обращении в органы Пенсионного фонда;

- в определенных банках: Сбербанк, Уралсиб, Газ-промбанк, Банк Москвы, ВТБ: путем обращения к операционистам либо в банкоматах.

Можно ли узнать дистанционно по СНИЛС?

Страховой номер индивидуального лицевого счета (СНИЛС) представляет собой небольшую карточку, на которой указан идентификационный страховой номер. В нем собирается вся информация о пенсионных правах конкретного лица. Следовательно, любой гражданин, имеющий такую карточку, может получить информацию о пенсионных правах.

СНИЛС необходим работодателю при оформлении на работе для перечисления взносов на будущую пенсию, для сокращения документов при получении услуг в государственных организациях.

Любой гражданин может узнать о размере пенсионных накоплений дистанционно по СНИЛС. Это можно сделать как на Едином портале государственных услуг, так и в электронных сервисах официального сайта Пенсионного фонда России (ПФР).

- Для этого необходимо зайти на портал госуслуг и зарегистрироваться.

- Заполнить анкету, в которой надо будет указать данные паспорта и СНИЛС.

- После получения доступа к личному кабинету войдите в раздел «Пенсионный фонд РФ» и выберите вкладку, в которой есть данная информация.

В случае, если у вас возникнут трудности с получением необходимой информации на этом портале, можно позвонить по телефону бесплатной горячей линии. Он указан сверху страницы портала.

Как узнать размер накопительной пенсии через интернет?

Самый быстрый и эффективный способ получить интересующую информацию — это интернет. Не нужно простаивать очереди и тратить время впустую. Доступ к данным открыт всегда.

Cамым удобным способом получения информации является портал государственных услуг или сайт ПФР. Чтобы получить необходимые данные необходимо предварительно зарегистрироваться на сайте, подтвердить регистрацию, а после того, как получен доступ к личному кабинету, можно получать любую информацию в режиме онлайн. На портале модно получить сведения:

- о размере накоплений;

- о сумме страховых взносов, перечисленных за гражданина за всю трудовую деятельность.

Для того, чтобы узнать сумму через интернет, необходимо авторизоваться на выбранном сайте (ПФР или госуслуги) и выбрать раздел «Получить информацию о страховщике по формированию пенсионных накоплений» после чего в виде таблицы будут представлены необходимые данные.

Как узнать о своих накоплениях в пенсионном фонде?

У гражданина есть законное право получить информацию о своих накоплениях непосредственно в органах ПФР. Необходимо пройти в свое территориальное отделение и написать заявление, предоставив паспорт и «зеленую карточку» (СНИЛС).

В течение десяти дней со дня обращения в ПФР они обязаны будут подготовить специальную выписку из вашего пенсионного счета. Получить выписку можно лично или по почте заказным письмом, о чем нужно указать в заявлении.

О некоторых особенностях накопления

Как выбирать подходящий пенсионный фонд

Следует учитывать несколько важных показателей, когда выбирается подходящий пенсионный фонд.

- Рейтинг.

Его подсчитывают самостоятельно, но можно довериться и мнению специализированных агентств.

- Эксперт РА. Здесь уровень рейтинга НПФ обозначается при помощи символов вроде А+, А++, А+++.

- НРА. Это национальное рейтинговое агентство. Здесь идут просто буквы, одна или две, три.

Главное – смотреть на то, какую стабильность имеет показатель. Если рейтинг вообще отзывается, то от услуг организации рекомендуется отказываться.

- Уровень доходности.

Это говорит о том, насколько были успешны финансовые операции, совершённые той или иной компанией. По сравнению с инфляцией, данный показатель должен быть выше на несколько пунктов. Данные по показателю легко получить, если внимательно изучить:

- Сведения Федеральной службы по Финансовым рынкам.

- Сайт рейтинговых агентств.

- Официальную страницу НПФ.

Когда эти данные изучаются, надо смотреть на них на протяжении нескольких лет. Чем стабильнее прибыль – тем больше следует доверить тому или иному фонду.

- Временные периоды работы.

Лучше выбирать компании, которые были созданы ещё до 1998 года. Чем больше времени открыта компания – тем больше у неё набирается опыта.

- Состав учредителей.

Обычно это фирмы, которые занимаются транспортировкой полезных ископаемых либо металлургией. Это так же говорит в пользу надёжности фонда.

- Репутация.

Стоит изучать отзывы клиентов, которые уже пользуются услугами, либо воспользовались ранее. Если никакой информации вообще нет – значит, и доверие компания пока не заслужила.

- Открытость.

Из каких частей состоит пенсия

Страховая пенсия, выплачиваемая по старости, потере кормильца или инвалидности, состоит из нескольких частей, которые учитываются при расчете в совокупности.

- Страховая часть. Собственно, основная часть выплаты. Ее размер зависит непосредственно от объема накопленных пенсионных прав, выраженных в форме индивидуального пенсионного коэффициента (ИПК). Размер страховой части непосредственно зависит от объема перечислений страховых взносов и, косвенно, стажа трудовой или предпринимательской деятельности.

- Фиксированная часть. По сути, представляет собой базовый доход, который гарантируется государством вне зависимости от размера страховой части.

- Надбавки к фиксированной выплате. В подавляющем большинстве случаев размер пенсионной выплаты формируется за счет страховой части и фиксированной выплаты. Однако в отдельных ситуациях к пенсии полагаются надбавки. Одним из частных оснований для установления дополнительных начислений является низкий размер материального обеспечения (ниже прожиточного минимума в регионе проживания).

Индивидуальный пенсионный коэффициент

Действующее законодательство Российской Федерации устанавливает обязательное пенсионное страхование граждан страны (в отдельных случаях участниками системы могут быть и иностранцы). В соответствии с этим все работодатели выступают страхователями в отношениях с Пенсионным фондом России и своими работниками, выплачивая особые страховые взносы в ПФР за своих сотрудников, которые направляются на цели ОПС.

Важно! Размер страховых взносов зависит от суммы заработной платы, составляя 22% от этого значения. Именно поэтому критически важно, чтобы работодатель указывал полную, белую зарплату, не используя для ее начисления «серые» схемы.. Соответственно, взносы, уплачиваемые в Пенсионный фонд России, конвертируются в баллы, которые в совокупности и являют собой ИПК

Иными словами, значение коэффициента равно значению количества накопленных баллов

Соответственно, взносы, уплачиваемые в Пенсионный фонд России, конвертируются в баллы, которые в совокупности и являют собой ИПК. Иными словами, значение коэффициента равно значению количества накопленных баллов.

Пенсионные баллы

Размер страховой пенсии непосредственно зависит от количества пенсионных баллов. Оно же зависит от объема перечислений страховых взносов. Однако следует отметить, что баллы могут быть начислены и за те периоды, когда работник фактически не исполнял трудовой функции. К примеру, за время нахождения в отпусках по беременности и родам, а также по уходу за ребенком до полутора лет.

При расчете пенсии используются показатели как количества баллов, так и стоимость одного из них. Установлено, что в 2021 году одна пенсионная единица стоит 98,86 рубля.

Стоимость балла будет расти ежегодно вплоть до 2024 года. Известно, что к тому моменту она составит 116,63 рубля. Объем увеличения стоимости в последующие годы на данный момент неизвестен.

Кроме этого, установлено, что существует минимальный предел количеств баллов, необходимый для установления пенсии. В текущем году значение ИПК составляет 21. Если оно меньше, то лицо не имеет оснований для назначения ему выплат.

Фиксированная выплата

Фиксированная выплата отличается тем, что ее размер одинаков для всех пенсионеров. Он не привязан к страховой части, поэтому для его определения не применяются такие показатели, как страховой стаж и количество накопленных баллов.

Внимание! В 2021 году размер выплаты составляет 6044,48 рубля.

Следует отметить, что в соответствии с действующим законодательством размер выплаты должен ежегодно индексироваться. Изначально планировалось, что индексация производится раз год в феврале. Однако в период с 2016 по 2018 годы ее увеличение не было предусмотрено, что связывают со сложной экономической ситуаций стране и дефицитом средств пенсионного фонда, устранить который была призвана начавшаяся в 2019 году реформа системы пенсионного обеспечения.

Однако на данный момент индексация производится в объемах, превышающих показатели инфляции. Большинство пенсионеров получает базовую фиксированную выплату в размере, установленном Правительством РФ. Однако отдельные категории получателей пенсии могут рассчитывать на повышенный размер обеспечения. К примеру, увеличенная фиксированная выплата положена гражданам, достигшим возраста 80 лет, а также пенсионерам, имеющим иждивенцев.

Как можно получить информацию о своем пенсионном фонде без обращения на сайт Госуслуг

Помимо портала государственных услуг, данные о пенсионных отчислениях можно узнавать в МФЦ, банке, пенсионном фонде, а также у работодателя. Каждый из этих вариантов стоит рассмотреть детально.

По личному запросу в МФЦ

Получить данные о состоянии собственного пенсионного счета можно в МФЦ. Для этого следует:

- Обратиться в ближайший МФЦ с паспортом.

- Составить и подать заявление на получение выписки по пенсионному счету.

- Документ будет готов в течение 10 дней. Его можно забрать лично или получить рекомендованным письмом.

По месту работы

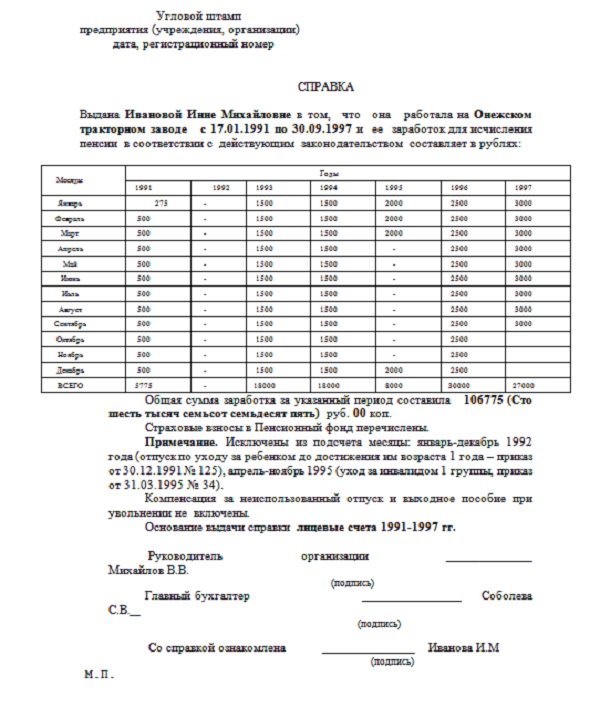

Проверить пенсионные начисления можно на предприятии, на котором работает гражданин. Достаточно подать запрос в бухгалтерию о предоставлении такой справки. В ней должно быть указано, какой объем средств отчисляется работодателем и в какой пенсионный фонд.

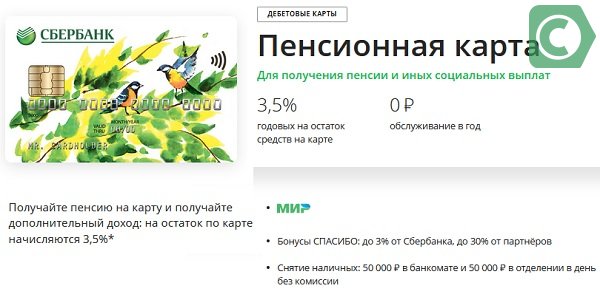

В банке

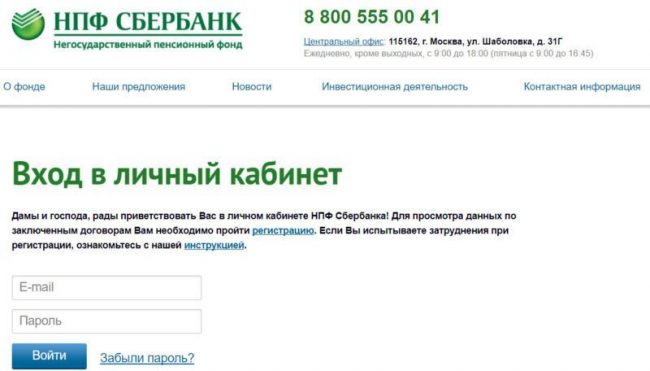

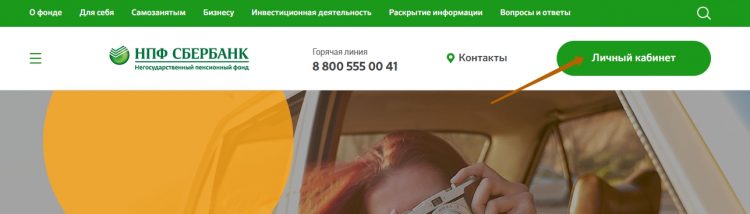

Если у гражданина нет времени регистрироваться на общем портале и искать ответ на вопрос, «как узнать, в каком пенсионном фонде я состою» через Госуслуги, он может воспользоваться сервисом Сбербанка, если у него есть карточка в этой кредитной организации. Для этого достаточно зайти на сайт или в приложение кредитной организации, перейти в меню, расположенное с правой стороны личного кабинета, выбрать тип пенсионного фонда и ввести данные СНИЛС. Система выдаст необходимые данные.

Как перевести свои накопления в другой пенсионный фонд

Иногда выясняют местонахождение своего пенсионного фонда для того, чтобы перевести накопления в другой фонд. Перед тем как переводить сбережения, определите, где именно вы хотите хранить накопительную часть пенсии. Пенсионный Фонд России работает только с одной компанией, в то время как НПФ могут делить средства между несколькими.

Если вы выбрали в качестве страховщика ПФР, то вам придется назначать управляющую компанию и инвестиционный портфель. В НПФ вам ничего делать не придется, управляющую компанию и инвестиционный портфель выберут вместо вас. Если вы не разбираетесь в инвестициях, доверьте это дело профессионалам НПФ.

Негосударственные ПФ работают по лицензии Центробанка, регулярно проходят проверки и действуют только по правилам, установленным в федеральном законодательстве

Но все-таки обратите внимание при выборе НПФ на такие критерии:

Надежность. Проверьте, предлагает ли НПФ гарантию прав застрахованных лиц. Это обеспечивает сохранность вложенных средств при разорении фонда. Также проверяйте рейтинг НПФ, он также указывает на степень надежности организации. НПФ с рейтингом класса А – самые надежные

Обращайте внимание также на срок работы фонда и количество клиентов. Чем дольше функционирует НПФ и чем больше у него застрахованных лиц, тем более высокая надежность организации

При этом количество клиентов до миллиона считается небольшим, скорее всего, этот фонд – новичок.

Доходность. Обязательно проверяйте доходность НПФ, в который хотите вложить свои деньги. Уточняйте, за какой период предоставляют данные о доходности. Если данные предоставляют за 5 лет и более, а в среднем прибыль составляет 10% в год, это хороший показатель.

Чтобы перевести накопления в выбранный НПФ, посетите его отделение с паспортом и СНИЛС. При переводе внимательно изучите и подпишите:

- договор об обязательном пенсионном страховании;

- заявление о переводе средств;

- согласие на анализ ваших персональных данных.

При смене НПФ учитывайте то, что переход можно оформлять только единожды в год. Чтобы сохранять высокую инвестиционную прибыль, некоторые предпочитают менять НПФ 1 раз в 5 лет, другим удобнее оставлять накопления в одном и том же фонде. Решение каждый принимает для себя сам.

Об авторе

Эта статья полезная? ДаНет

Что делать, если средства не поступают?

Каждый трудящийся подлежит пенсионному страхованию. Прямые отчисления ПФР, из которых складываются выплаты, возлагаются на плечи руководства компании. Возникновение обязанности по перечислению взносов не зависит от формы бизнес-деятельности. Отчисления производят ИП, самозанятые физические лица или граждане, сотрудничающие по контракту или соглашению.

Размер отчислений ПФ зависит от зарплаты сотрудников. Стандартная ставка равна 22 % от дохода. Льготная пенсия предоставляется определенным категориям населения.

Стереотипное желание экономии побуждает наемного работника игнорировать свои трудовые обязанности. Когда сразу заключается договоренность с сотрудником о выплате ему дохода «В черную», то сделать отчисления невозможно.

Наниматель оплачивает страховые взносы, если работник ведет непостоянную деятельность в фирме, а по совместительству. После получения выписки по лицевому счету пользователь видит основную информацию о его потенциальных выплатах по старости. При обнаружении ошибок, недобросовестного отношения руководства компании к своему работнику, физическое лицо вправе обратиться в судебные инстанции для защиты личных прав и интересов. Заявление составляется от первого лица,с указанием,что Я, Попов И.В. не получаю на лицевой счет пенсионные отчисления.

К исковому заявлению прилагается копия трудовой книжки, трудового договора, расчетных документов оплаты. При всеобъемлющей доказательной базе, суд принудительно обяжет руководство фирмы возместить установленные законодательством отчисления. Предусматривается штраф.

Надеяться на положительный исход возможно, если имеются подлинные подтверждения факта трудовых отношений с фирмой: запись в трудовой книге, договор и прочие документы.

Согласно ФЗ 167, статье 15, работники обладают безусловным правом настаивать и отстаивать защиту личных интересов, посредством обращения в судебную коллегию. Когда сотрудник узнал, что его обманывают и не производят отчисления в счет будущих пенсионных выплат, необходимо выйти на честный разговор с руководством фирмы. Если проблему не удалось решить мирным путем, приступают к решительным мерам.

При положительном исходе, руководств перечисляет скрытые суммы на счет сотрудника за весь период неофициальной работы. Проблема очень серьезная, поэтому требует решительных мер и пристального внимания.

С 2020 г взносы отправляются на реквизиты федеральной налоговой службы, и похожие дела входят в компетенцию структуры, уклонение считается налоговым правонарушением.

Ответственность руководства:

- Штраф 20% от удержанных сумм по причине неправильного расчета.

- Пеня 1/300 ставки за каждый день просрочки.

- Уголовная ответственность. Наступает при длительном несоблюдении злонамерного правонарушения с целью собственной выгоды или экономии средств.

Нарушения ФЗ No167 влекут серьезную ответственность. Сотрудник должен быть грамотным, финансово-подкованным человеком. Когда работодатель отказывается перевести или не перечислять страховые взносы в фонд на наемного рабочего, физическое лицо подготавливает документацию в суд. Это копии кадрового учета, «фишки» по получению заработной платы, реестры выписки по кассе и другие.

Работник жалуется в инспекцию по охране труда, сообщает о сокрытии доходов юридическим лицом, а также пишет заявление в прокуратуру.

Фирме-работодателю обеспечены выездные проверки. Для гражданина при наличии полноценной базы документации, подтверждающей факт выплат, осуществляется положительный результат. На сайте ПФР имеется телефон горячей линии, по которому специалисты дадут адекватную консультацию, а также помогут решить различные вопросы, посоветовав обращение к их юристу.

Как самостоятельно рассчитать пенсию

Можно лично попробовать определить сумму полагающихся пенсионных выплат по возрасту, если считаете, что вам неправильно насчитали пенсию. Для этого потребуется калькулятор.

Важно понимать, что расчет будет носить лишь приблизительный характер. Точную сумму пенсионного обеспечения по старости вам сможет сказать лишь специалист ПФР после изучения выплатного дела

Точную сумму пенсионного обеспечения по старости вам сможет сказать лишь специалист ПФР после изучения выплатного дела.

Выплаты насчитываются по возрасту с учетом следующих данных:

- Данные о размере заработной платы. Получить их можно у работодателя. Если предприятие ликвидировано, следует заказать справку из архива. Для этого нужно лично обратиться в соответствующую организацию. Получить по интернету такие сведения невозможно.

- Продолжительность официальной трудовой деятельности. Проверить информацию можно по трудовой книжке.

- Наличие нестраховых периодов – времени, когда вы не работали по объективным причинам. Например, находились в отпуске по уходу за ребенком или служили в армии.

- Возраст выхода на пенсию.

Формула трудовой пенсии по старости

При расчете пенсии по возрасту используется формула:

СПС = ФВ х ПК1 + ИПКобщ. х СПБ х ПК2 + НЧП, где:

- СПС – сумма начисленной страховой пенсии по старости.

- ФВ – размер фиксированной выплаты на момент осуществления расчета пенсии (в 2021 году – 5 334,19 рубля).

- ПК1 и ПК2 – повышающие коэффициенты. Полагаются за более поздний выход на заслуженный отдых. Посмотреть их можно в законе № 400-ФЗ «О страховых пенсиях» (28.12.2013). При назначении пенсии в общеустановленном возрасте они равны 1.

- ИПКобщ. – количество пенсионных баллов за все время работы.

- СПБ – стоимость одного ПБ на момент пересчета пенсии по старости (в 2021 году – 87,24 рубля).

- НЧП – накопительная часть пенсии, если вы формировали ее.

Для того чтобы рассчитать пенсию по ИПК, необходимо знать, что в разные периоды для определения числа ПБ применялись свои формулы. Связано это с проводимыми пенсионными реформами. Условно время трудовой деятельности делится на 3 периода:

- до 2002 года;

- с 2002 по 2015 год;

- после 2015 года.

Исходя из этого, ИПКобщ. можно определить как:

ИПКобщ. = ИПК2001 + ИПК2002–2014 + ИПК2015 + ИПКнестраховой, где:

- ИПК2001 – количество ПБ, заработанных в советское время и вплоть до 31 января 2001 года включительно;

- ИПК2002–2015 – число баллов с 1 января 2002 по 31 декабря 2014 года включительно;

- ИПК2015 – количество ПБ, начисленных, начиная с 2015 года.

- ИПКнестраховой – число пенсионных баллов за нестраховые периоды.

Расчет баллов для начисления пенсии

Посмотреть пенсионные баллы можно по интернету. Для начала стоит зайти на сайт ПФР. Там можно воспользоваться специальным калькулятором. Для самостоятельного определения размера пенсии по возрасту придерживаются следующих формул:

- До 2002 года. Величина пенсионного капитала делится на стоимость 1ПБ на январь 2015 года (64,10 рубля).

- С 2002 по 2015 год. Страховая часть пенсии делится на стоимость 1ПБ на январь 2015 года (64,10 рубля).

- С 2015 года. Все страховые взносы с вашей заработной платы автоматически преобразуются в баллы. Для этого поступившая сумма делится на нормативный размер взносов на страховую пенсию. Он составляет 16% от максимального взносооблагаемого заработка, который определяется Правительством РФ ежегодно). Итоговое значение умножается на 10.

Обратите внимание, что законодательно ограничивается максимальный ИПК. Вне зависимости от начисленной зарплаты вам полагается не более:

- 7,39 ПБ за 2015 г.;

- 7,83 за 2021 г.;

- 8,26 за 2021 г.;

- 8,70 за 2021 г.;

- 9,13 за 2021 г.

За каждый полный год, относящийся к нестраховым периодам, должно быть начислено 1,8 ПБ по следующим обстоятельствам:

- срочная военная служба;

- уход за инвалидом I группы, пенсионером старше 80 лет или ребенком-инвалидом;

- содержание под стражей, если впоследствии гражданин реабилитирован;

- нахождение с супругом-военнослужащим в местности, где нельзя устроиться на работу по специальности (максимум 5 лет);

- проживание за границами России, если супруг являются представителем посольств, дипломатических миссий (не больше 5 лет).

- Льготы ветерану военной службы после 60 лет — список преференций и доплат, порядок оформления

- 10 научно обоснованных методов похудения

- Как на Билайне посмотреть свой номер

Количество ПБ, начисленных за каждый год ухода за малышом до исполнения последнему 1,5 лет, зависит от очередности рождения ребенка:

- за первого – 1,8;

- за второго – 3,6;

- за третьего и четвертого – 5,2.

Выплата накопительной части пенсии

В 2017 году любой гражданин Российской Федерации, который достиг пенсионного возраста, вне зависимости от его трудоустройства, имеет полное право получить полагающиеся ему выплаты, при условии своевременного формирования накопительного счета в прошлом. Этот факт регламентируется и регулируется Федеральным законом под номером 360, а именно второй его статьей. Давайте разберемся, как выплачивается накопительная пенсия и каким образом ее можно получить, ведь существует три основных варианта, о которых не помешает узнать все более подробно.

Срочная

Такое понятие, как срочная выплата, существует не первый день. Система показала себя с наилучшей стороны, так как начисления производятся исключительно в тот период, на который человек и страховался, но не менее, чем на десять лет. Это означает, что вся собранная в трудовой период сумма, будет поделена и равными частями выплачиваться ежемесячно на протяжении этого времени (120 месяцев и больше). Получить такое обеспечение имеет право тот, кто доработал до требуемого возрастного рубежа (60 лет для мужчин и 55 – для женщин), а также вышедшие на заслуженный отдых досрочно.

Может быть начислена срочная выплата тем, кто принимал участие в программе софинансирования, причем не только в государственной, но и в частной. Взносы при этом не обязательно должны были поступать от стандартных отчислений. Человек мог вносить их добровольно, за него мог это делать работодатель, накопления могли формироваться за счет материнского капитала или прибыли от разнообразных финансовых проектов и инвестиций.

Выплаты срочного типа можно получить раньше времени, но для этого требуются особые условия, к примеру, потеря единственного кормильца, инвалидность и прочее. Эти выплаты могут иметь определенный срок, а могут быть и бессрочными, до самой кончины пенсионера. Выплата накопительной части пенсии умершего по данной схеме ранее была возможной, сегодня она полностью упразднена и получить наследник может только всю сумму разом.

Единовременная

Любой гражданин нашей страны имеет право рассчитывать на получение страховых выплат после выхода на заслуженный отдых, но не всегда этих средств хватает на обеспечение достойной жизни, потому они продолжают трудиться и в дальнейшем. Потому многих интересует вопрос, как выплачивается накопительная часть работающим пенсионерам. Такие выплаты можно получить единовременно, то есть одним платежом, существенно поправив свое материальное положение.

Важно

Единовременную выплату накопительной части пенсии могут получить не все. Она полагается исключительно тем, кто не сумел накопить больше, чем пять процентов от общепринятой страховой пенсии, из расчета на один месяц содержания.

Специалисты высчитывают сумму особым образом, исходя из возраста дожития в 234 месяца (19 лет). Именно на эту цифру будут разделены все средства, что удалось скопить на специальных счетах. Узнав общее количество накоплений, разделите его на указанное выше число, потом полученный результат умножьте на сто.

Если в итоге получился показатель, который не превышает пяти процентов, то есть смысл пытаться получить деньги сразу одним платежом. Если же нет, придется искать иные возможности. Более подробно о том, что такое единовременная выплата и как ее лучше реализовать уже имеется материал на нашем сайте, не помешает ознакомиться с ним более детально.

Прибавка

Исходя из принятого государством возраста дожития, рассчитывается и еще один, популярный способ получения средств с накопительных пенсионных счетов. Такая прибавка к основной пенсии поможет сделать ее уровень выше, чем улучшит материальное положение пожилого человека. Такие выплаты будут производиться бессрочно, до самой смерти получателя, вопреки расхожему заблуждению.

Общую сумму накоплений сотрудники государственного или негосударственного ПФ, а может быть и управляющей компании, поделят на помесячные выплаты из расчета 234 месяцев или 19 лет. Полученный результат и будет размером средств, выплачиваемых в качестве прибавки. После завершения данного периода выплата прекращена не будет, однако может быть произведен перерасчет и назначен новый порядок начисления.

Документы и оформление

- Заявление о единовременной выплате средств с накопительного счета.

- Заявление о назначении срочной накопительной пенсии.

- Заявление о начислении прибавки к пенсии.

Записав все данные в соответствующие графы, можно обращаться в ту организацию или компанию, где и размещены ваши накопленные за время плодотворного труда средства. Подавать документацию можно лично, по почте или же, воспользовавшись удобными сервисами в сети интернет.

Виды пенсионных сбережений

К настоящему времени в сфере пенсионного обеспечения существуют правила, согласно которой накапливаемые сбережения на пенсию, подразделяются на 3 слагаемых:

- Фиксированная часть – представляет собой государственное денежное пособие, получаемое каждым гражданином страны, чей возраст является пенсионным. Сумма выплаты может варьироваться в зависимости от возрастной категории, числа лиц, находящихся на иждивении, субъекта пребывания и наличия серьезных патологий (№ 16-ФЗ ст. 16).

- Страховая часть – выплата, размер которой определяется взносами, отчисляемыми лицом, имеющим трудовые отношения с работником. Сумма денежного пособия зависит от стажа гражданина.

- Накопительная часть – дополнительная выплата к пенсии.

Как быть, если нужно узнать о пенсионных накоплениях умершего родственника?

Иногда бывает необходимость выяснить информацию о средствах на пенсию человека, который уже умер. С этой целью вам нужно проделать такие шаги.

Посетите ближайшее отделение Пенсионного фонда и составьте заявление, в котором напишите о своем желании выяснить сумму средств, накопленных на счете умершего родственника. Это обязательно даже тогда, когда фонд был уведомлен о смерти конкретного человека. Ведь организация должна быть поставлена в известность о причинах выплат частей пенсии законным наследникам.

Какие документы взять с собой:

- удостоверение личности – паспорт;

- свидетельство о смерти родственника;

- документы, свидетельствующие о родственных связях, то есть свидетельство о рождении или о заключении брака;

- СНИЛС умершего родственника;

- желаемый способ получения денег – указывают в заявлении;

- списки ближайших родственников умершего гражданина, известных заявителю, чтобы выявить, кто может выступать в роли потенциального наследника.

При смерти родственника необходимо обратиться в отделение ПФ с соответствующими документами

В некоторых случаях по необходимости сотрудники Пенсионного фонда просят предоставить дополнительную документацию.

Если вы не можете самостоятельно обратиться в ПФ, можно отправить все необходимые бумаги по почте, однако все копии должны быть заверены нотариально.

Затем необходимо подождать, пока предоставленные документы будут изучены Пенсионным фондом. Обычно этот процесс занимает неделю-полторы. Какими могут быть решения?

- Документы возвращают для внесения корректив. Затем вы сможете заново предоставить ПФ эти бумаги. Не забывайте, нужно написать, в какой форме должны выплачиваться денежные средства: на счет или с помощью почты.

- Возврат бумаг в том случае, когда деньги хранятся в НПФ – список этих бумаг направляется в конкретный ПФ страхователя. Денежные средства будут предоставлены спустя полгода с момента смерти гражданина, однако не позже последнего рабочего дня того месяца, когда окончился срок.

- Прием заявления – в таком случае деньги вам отдадут не позднее двадцатого числа следующего месяца с момента согласия ПФ на выплату.

- Отправка предоставленной документации в орган регистрации умершего человека. Организация проверит все полученные бумаги снова, а затем сообщит о своем решении заявителю.

Если заявление будет принято, гражданин имеет право на получение пенсионных накоплений умершего родственника

Что делать, если средства не поступают?

Если из полученной выписки о перечислениях организации в ПФР гражданин понимает, что его работодатель относится к данному вопросу недобросовестно и перечислений не делает, чтобы отстоять свои права, гражданин может обратиться в суд.

К исковому заявлению в данном случае обязательно следует приложить трудовую книжку и ее копию, трудовой договор с копиями, расчетные по оплате. Если доказательная база будет достаточной, суд обяжет недобросовестного работодателя компенсировать положенные выплаты, а также обяжет заплатить штраф за нарушение законодательства Российской Федерации.