Как проверить пенсионные накопления и посмотреть свою пенсию через госуслуги

Содержание:

- Как самостоятельно рассчитать пенсию

- 3 способа узнать пенсию будущим пенсионерам

- Что делать, если средства не поступают?

- В Пенсионном фонде РФ

- Узнать размер пенсии по номеру СНИЛС

- Как по СНИЛС узнать свои пенсионные накопления

- Как узнать о пенсионных отчислениях по номеру СНИЛС?

- Как формируется накопительная часть

- Где проверить правильность начисления

- Если мои накопления в НПФ

- Преимущества портала «Госуслуг»

Как самостоятельно рассчитать пенсию

Можно лично попробовать определить сумму полагающихся пенсионных выплат по возрасту, если считаете, что вам неправильно насчитали пенсию. Для этого потребуется калькулятор.

Важно понимать, что расчет будет носить лишь приблизительный характер.

Точную сумму пенсионного обеспечения по старости вам сможет сказать лишь специалист ПФР после изучения выплатного дела.

Выплаты насчитываются по возрасту с учетом следующих данных:

- Данные о размере заработной платы. Получить их можно у работодателя. Если предприятие ликвидировано, следует заказать справку из архива. Для этого нужно лично обратиться в соответствующую организацию. Получить по интернету такие сведения невозможно.

- Продолжительность официальной трудовой деятельности. Проверить информацию можно по трудовой книжке.

- Наличие нестраховых периодов – времени, когда вы не работали по объективным причинам. Например, находились в отпуске по уходу за ребенком или служили в армии.

- Возраст выхода на пенсию.

Формула трудовой пенсии по старости

При расчете пенсии по возрасту используется формула:

СПС = ФВ х ПК1 + ИПКобщ. х СПБ х ПК2 + НЧП, где:

- СПС – сумма начисленной страховой пенсии по старости.

- ФВ – размер фиксированной выплаты на момент осуществления расчета пенсии (в 2019 году – 5 334,19 рубля).

- ПК1 и ПК2 – повышающие коэффициенты. Полагаются за более поздний выход на заслуженный отдых. Посмотреть их можно в законе № 400-ФЗ «О страховых пенсиях» (28.12.2013). При назначении пенсии в общеустановленном возрасте они равны 1.

- ИПКобщ. – количество пенсионных баллов за все время работы.

- СПБ – стоимость одного ПБ на момент пересчета пенсии по старости (в 2019 году – 87,24 рубля).

- НЧП – накопительная часть пенсии, если вы формировали ее.

Для того чтобы рассчитать пенсию по ИПК, необходимо знать, что в разные периоды для определения числа ПБ применялись свои формулы. Связано это с проводимыми пенсионными реформами. Условно время трудовой деятельности делится на 3 периода:

- до 2002 года;

- с 2002 по 2015 год;

- после 2015 года.

Исходя из этого, ИПКобщ. можно определить как:

ИПКобщ. = ИПК2001 + ИПК2002–2014 + ИПК2015 + ИПКнестраховой, где:

- ИПК2001 – количество ПБ, заработанных в советское время и вплоть до 31 января 2001 года включительно;

- ИПК2002–2015 – число баллов с 1 января 2002 по 31 декабря 2014 года включительно;

- ИПК2015 – количество ПБ, начисленных, начиная с 2015 года.

- ИПКнестраховой – число пенсионных баллов за нестраховые периоды.

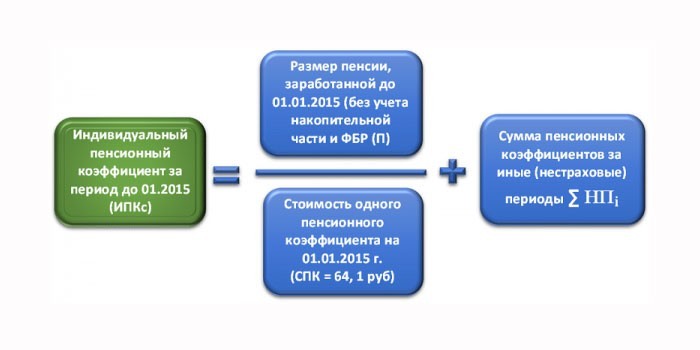

Расчет баллов для начисления пенсии

Посмотреть пенсионные баллы можно по интернету. Для начала стоит зайти на сайт ПФР. Там можно воспользоваться специальным калькулятором. Для самостоятельного определения размера пенсии по возрасту придерживаются следующих формул:

- До 2002 года. Величина пенсионного капитала делится на стоимость 1ПБ на январь 2015 года (64,10 рубля).

- С 2002 по 2015 год. Страховая часть пенсии делится на стоимость 1ПБ на январь 2015 года (64,10 рубля).

- С 2015 года. Все страховые взносы с вашей заработной платы автоматически преобразуются в баллы. Для этого поступившая сумма делится на нормативный размер взносов на страховую пенсию. Он составляет 16% от максимального взносооблагаемого заработка, который определяется Правительством РФ ежегодно). Итоговое значение умножается на 10.

Обратите внимание, что законодательно ограничивается максимальный ИПК. Вне зависимости от начисленной зарплаты вам полагается не более:

- 7,39 ПБ за 2015 г.;

- 7,83 за 2016 г.;

- 8,26 за 2017 г.;

- 8,70 за 2018 г.;

- 9,13 за 2019 г.

За каждый полный год, относящийся к нестраховым периодам, должно быть начислено 1,8 ПБ по следующим обстоятельствам:

- срочная военная служба;

- уход за инвалидом I группы, пенсионером старше 80 лет или ребенком-инвалидом;

- содержание под стражей, если впоследствии гражданин реабилитирован;

- нахождение с супругом-военнослужащим в местности, где нельзя устроиться на работу по специальности (максимум 5 лет);

- проживание за границами России, если супруг являются представителем посольств, дипломатических миссий (не больше 5 лет).

Количество ПБ, начисленных за каждый год ухода за малышом до исполнения последнему 1,5 лет, зависит от очередности рождения ребенка:

- за первого – 1,8;

- за второго – 3,6;

- за третьего и четвертого – 5,2.

3 способа узнать пенсию будущим пенсионерам

- Написать заявление в ПФР.

- Открыть свой кабинет на сайте Пенсионного фонда.

- Отправить запрос через портал госуслуг.

Учтите, что такими способами нельзя запросить информацию о средствах, инвестированных в негосударственные фонды до 2016 года. Чтобы получить эти сведения, необходимо написать заявление в соответствующий НПФ.

Личное обращение в ПФР

Такой способ узнать будущую пенсию по СНИЛС подойдет пожилым людям, недостаточно владеющим компьютером. Чтобы получить информацию:

- Подготовьте заявление, указав дату рождения и номер СНИЛС (форма свободная).

- Подойдите в территориальное управление, взяв с собой паспорт и страховое свидетельство.

- Подайте заявление и предъявите документы.

- Получите от сотрудника ПФР распечатку с указанием страхового стажа и количества накопленных индивидуальных пенсионных коэффициентов.

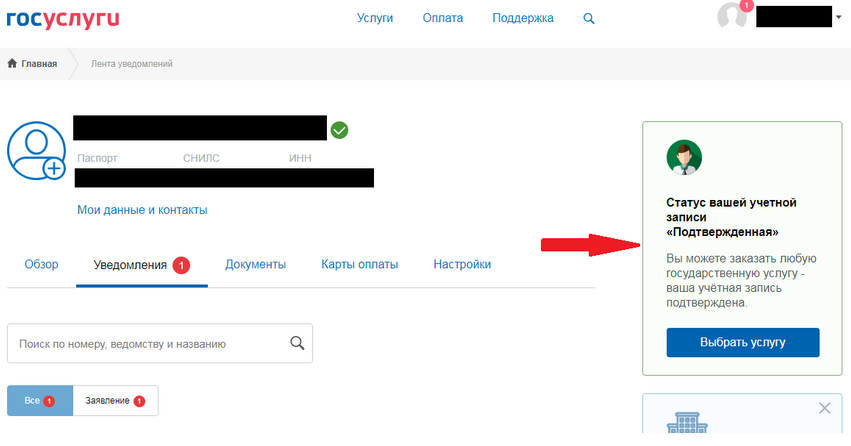

На портале Госуслуг

Для получения нужной информации необходимо зарегистрироваться на соответствующем сайте с подтверждением паспортных данных. Проще всего это сделать в Многофункциональном центре.

Процедура занимает 5-10 минут и по завершении пользователь сразу получит логин и пароль для верификации.

Далее требуется:

- Войти в личный кабинет, используя предоставленные данные.

- Выбрать меню «Каталог услуг». Найти раздел «Пенсия, пособия и льготы» и зайти. Если нажать кнопку «Весь каталог» в нижней части экрана, список развернется полностью.

- На раскрывшейся странице выбрать ссылку «Извещение о состоянии лицевого счета в ПФР» и кликнуть по ней.

- На новой странице найти кнопку «Получить услугу» и нажать на нее.

- При необходимости внести нужные данные в форму личного раздела: фамилию, имя, отчество, дату рождения и др. (часто эта информация уже скопирована с базы данных ПФР). Внимательно проверьте страховой номер индивидуального лицевого счета (СНИЛС). Если текущая информация содержит ошибки, исправьте их.

- Выбрать из предложенных вариантов удобный для получения данных о состоянии индивидуального лицевого счета – по электронной почте или с сохранением в системе госуслуг.

- Дождаться ответа на поданный запрос. Это может занять до 3-х дней. Информация о стадиях выполнения будет доступна в личном кабинете.

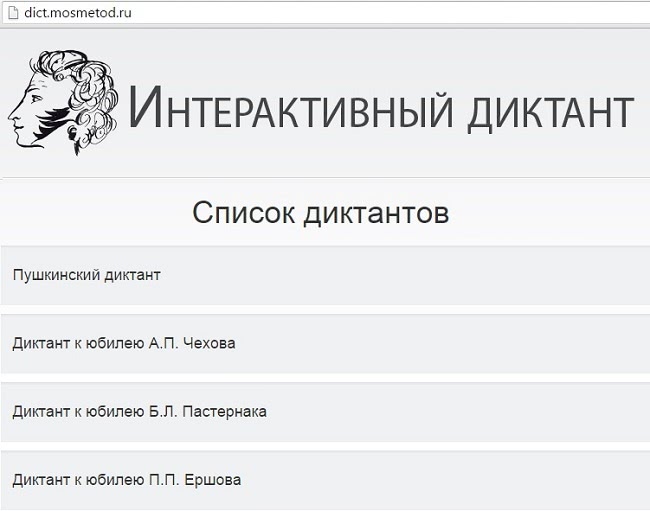

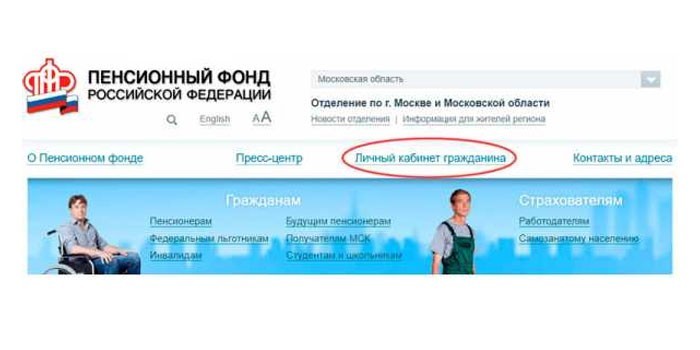

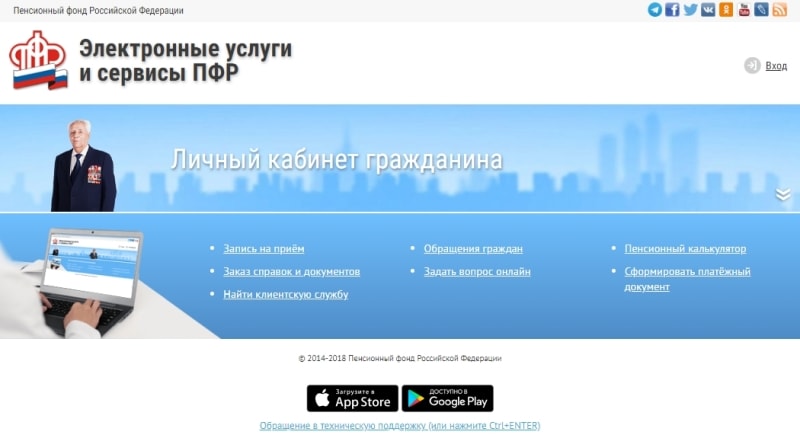

На официальном сайте Пенсионного фонда

Интернет-ресурс ПФР помогает гражданам узнать величину текущих накоплений на пенсию. Инструкция, как получить такую информацию:

- Зайти на сайт Пенсионного фонда России.

- Ввести логин и пароль (единый с сайтом Госуслуги).

- Выбрать в меню раздел «Личный кабинет гражданина».

- На открывшейся странице нажать на ссылку «Получить информацию о сформированных пенсионных правах».

- На экране будет отображен страховой стаж гражданина к текущему моменту и количество накопленных пенсионных баллов. С помощью бокового меню можно получить подробную выписку о формировании страховых периодов, индивидуального лицевого счета или рассчитать свою пенсию с помощью онлайн-приложения.

Данные на сайте ПФР являются официальными и будут использованы при расчете пенсии.

Если вы увидели неточность в информации о стаже или других данных:

- Обратитесь в бухгалтерию на работе и уточните корректность переданных сведений.

- Напишите заявление в региональное отделение Пенсионного фонда России;

- Заполните и отправьте онлайн-заявку на сайте ПФР.

Что делать, если средства не поступают?

Каждый трудящийся подлежит пенсионному страхованию. Прямые отчисления ПФР, из которых складываются выплаты, возлагаются на плечи руководства компании. Возникновение обязанности по перечислению взносов не зависит от формы бизнес-деятельности. Отчисления производят ИП, самозанятые физические лица или граждане, сотрудничающие по контракту или соглашению.

Размер отчислений ПФ зависит от зарплаты сотрудников. Стандартная ставка равна 22 % от дохода. Льготная пенсия предоставляется определенным категориям населения.

Стереотипное желание экономии побуждает наемного работника игнорировать свои трудовые обязанности. Когда сразу заключается договоренность с сотрудником о выплате ему дохода «В черную», то сделать отчисления невозможно.

Наниматель оплачивает страховые взносы, если работник ведет непостоянную деятельность в фирме, а по совместительству. После получения выписки по лицевому счету пользователь видит основную информацию о его потенциальных выплатах по старости. При обнаружении ошибок, недобросовестного отношения руководства компании к своему работнику, физическое лицо вправе обратиться в судебные инстанции для защиты личных прав и интересов. Заявление составляется от первого лица,с указанием,что Я, Попов И.В. не получаю на лицевой счет пенсионные отчисления.

К исковому заявлению прилагается копия трудовой книжки, трудового договора, расчетных документов оплаты. При всеобъемлющей доказательной базе, суд принудительно обяжет руководство фирмы возместить установленные законодательством отчисления. Предусматривается штраф.

Надеяться на положительный исход возможно, если имеются подлинные подтверждения факта трудовых отношений с фирмой: запись в трудовой книге, договор и прочие документы.

Согласно ФЗ 167, статье 15, работники обладают безусловным правом настаивать и отстаивать защиту личных интересов, посредством обращения в судебную коллегию. Когда сотрудник узнал, что его обманывают и не производят отчисления в счет будущих пенсионных выплат, необходимо выйти на честный разговор с руководством фирмы. Если проблему не удалось решить мирным путем, приступают к решительным мерам.

При положительном исходе, руководств перечисляет скрытые суммы на счет сотрудника за весь период неофициальной работы. Проблема очень серьезная, поэтому требует решительных мер и пристального внимания.

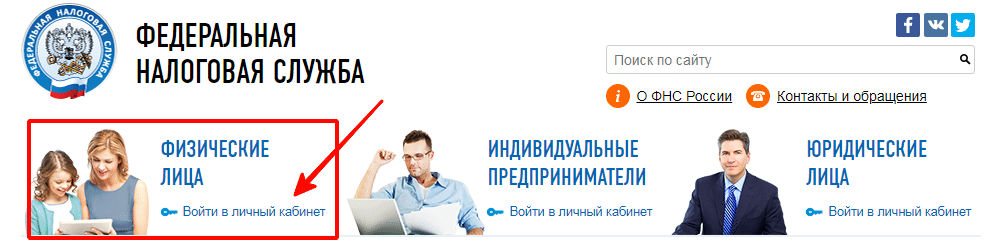

С 2020 г взносы отправляются на реквизиты федеральной налоговой службы, и похожие дела входят в компетенцию структуры, уклонение считается налоговым правонарушением.

Ответственность руководства:

- Штраф 20% от удержанных сумм по причине неправильного расчета.

- Пеня 1/300 ставки за каждый день просрочки.

- Уголовная ответственность. Наступает при длительном несоблюдении злонамерного правонарушения с целью собственной выгоды или экономии средств.

Нарушения ФЗ No167 влекут серьезную ответственность. Сотрудник должен быть грамотным, финансово-подкованным человеком. Когда работодатель отказывается перевести или не перечислять страховые взносы в фонд на наемного рабочего, физическое лицо подготавливает документацию в суд. Это копии кадрового учета, «фишки» по получению заработной платы, реестры выписки по кассе и другие.

Работник жалуется в инспекцию по охране труда, сообщает о сокрытии доходов юридическим лицом, а также пишет заявление в прокуратуру.

Фирме-работодателю обеспечены выездные проверки. Для гражданина при наличии полноценной базы документации, подтверждающей факт выплат, осуществляется положительный результат. На сайте ПФР имеется телефон горячей линии, по которому специалисты дадут адекватную консультацию, а также помогут решить различные вопросы, посоветовав обращение к их юристу.

В Пенсионном фонде РФ

Обратиться нужно в территориальное отделение Пенсионного фонда по месту жительства, подав при этом заявление.

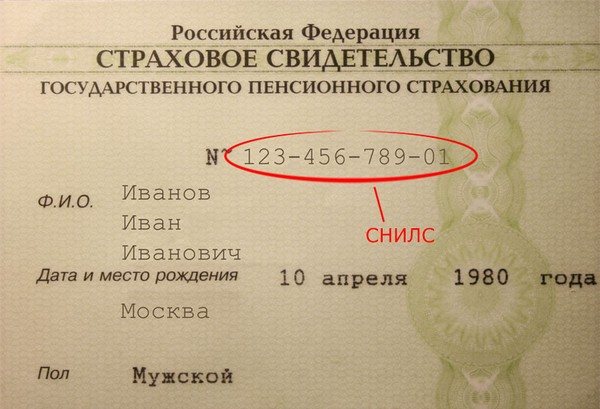

При себе в обязательном порядке нужно иметь:

— документ, который удостоверит вашу личность (паспорт гражданина либо заменяющий его документ);

— СНИЛС (страховой номер индивидуального лицевого счёта).

Сотрудники Пенсионного фонда РФ проверят по базе нахождение ваших пенсионных накоплений и в течение 10 дней выдадут вам информацию.

Если у вас есть личный кабинет на сайте Пенсионного фонда РФ, то получить информацию относительно вашего негосударственного пенсионного фонда вы можете по интернету. Узнать всю интересующую вас информацию можно в разделе «Личный кабинет застрахованного лица».

Статья по теме

Охотники за пенсиями. Что могут сделать мошенники, зная номер СНИЛС?

Узнать размер пенсии по номеру СНИЛС

С помощью СНИЛС и информационных технологий процесс контроля над накопительными средствами будущей пенсии стал более доступен для простых граждан. В настоящее время существует 2 варианта прояснить для себя данный вопрос: обратиться в любое отделение ПФР с предоставлением СНИЛС и паспорта или воспользоваться официальными интернет – ресурсами ПФР, НПФ и сайтом Госуслуг.

Алгоритм получения сведений через сайт ПФР

- Зайти на портал pfrf.ru и выбрать в нижнем меню «Личный кабинет гражданина».

- Найти раздел «Формирование пенсионных прав», нажав на «получить информацию».

- Ввести эл. почту и пароль, ранее зарегистрированные на портале Госуслуг, где и потребовался СНИЛС. Если таковых нет, то необходимо пройти процедуру регистрации.

Алгоритм действий на сайте Госуслуг

- Войти на сайт gosusligi.ru или зарегистрироваться, введя свои ФИО, № телефона или эл. адрес по № СНИЛС.

- Получить пароль и войти в систему.

- На главной странице ресурса выбрать раздел «Популярное на портале» и найти пункт «Узнать состояние лицевого счета».

- Или в «Категории услуг» кликнуть на раздел «Пенсия, пособия и льготы», «извещение о состоянии лицевого счета в ПФР».

- В появившемся окне нажать на кнопку «Получить услугу».

По завершении формирования сведений (это может занять несколько минут) откроется нужная страница, которую можно раскрыть, сохранить на компьютере или распечатать, нажав на пункт меню «Сведения о состоянии индивидуального лицевого счета».

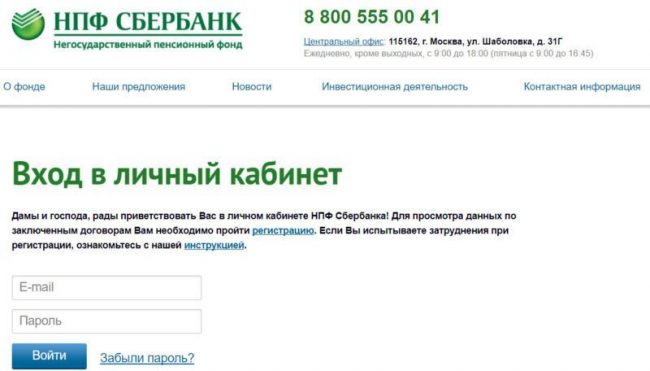

Через сайт НПФ (Негосударственный Пенсионный Фонд)

Что касается негосударственной структуры начислений и выплат пенсий, то информацию по накопительной части можно получить только на сайтах этих фондов. Через ПФР и портал госуслуг это сделать будет невозможно, поскольку они не информируются негосударственными пенсионными фондами о размерах накоплений.

Ранее распространенным примером удобного расчета пенсии в НПФ была УК Капитал, на главной странице сайта которой позволялось выбрать «Управление накопительной частью пенсии», где подробно просматривались все вопросы, касаемые этого сегмента, а посредством личного кабинета легко было узнать более подробную информацию по этому вопросу. С осени 2019 года согласно объявлению на сайте ПФР эта компания прекратила свою деятельность. Поэтому ее клиенты должны обратиться в ПФР с заявлением о выборе новой управляющей компании или переходе на сотрудничество с государственным фондом.

Актуальным примером действующего сегодня НПФ является “Первый промышленный альянс”. Для получения здесь информации о пенсионных накоплениях необходимо зайти в личный кабинет и запросить данные по своему счету. Сделать это следует, используя заявление о выдаче выписки, образец которого размещен на этой странице с типовыми документами для частных клиентов.

Посредством он-лайн системы можно не только увидеть период работы, взносы, начисления, изменения и размер пенсии, но и воспользоваться калькулятором для расчета приблизительных ИПК (индивидуальный пенсионный коэффициент) для выбранного года. А также распечатать извещение о состоянии счета, записаться на прием в ПФ или обратиться с интересующим вопросом к специалистам.

Умея заранее продумывать будущие шаги человек, пользуясь возможностями, которые предоставляет ему государство, может обеспечить свою старость уже сейчас, в молодом возрасте. Это вполне допустимо, когда у гражданина трудовая деятельность совмещается с контролируемым процессом начислений пенсионных взносов и возможностью управления ими посредством СНИЛС и современных технологий.

Как по СНИЛС узнать свои пенсионные накопления

Один из источников информации о ваших пенсионных накоплениях – это карточка СНИЛС*, которая есть у каждого работающего человека. СНИЛС – это страховое свидетельство, подтверждающее регистрацию в Пенсионном фонде Российской Федерации. Оно имеет зеленый цвет и индивидуальный номер из 11 цифр. Информация о состоянии личного пенсионного счета конфиденциальна и доступна только самому владельцу счета. Этот номер является своего рода кодом доступа к информации о состоянии вашего пенсионного счета.

СНИЛС – страховой номер индивидуального лицевого счёта (указан в страховом свидетельстве обязательного пенсионного страхования).

Как узнать о пенсионных отчислениях по номеру СНИЛС?

Помните: человек, на которого вы работаете, должен делать отчисления в ПФРФ – это прописано в Трудовом Кодексе РФ. До 2013 года люди не особо интересовались проверкой пенсионных накоплений, поскольку все получали официальную бумагу из фонда, где была указана конкретная цифра, скопленная на пенсию за прошлый год. Однако после указанного года данное правило вышло из обихода, поэтому документ можно получить после запроса – просто так их уже не отсылают.

Сейчас вполне реально выяснить нужные сведения о своей пенсии при использовании СНИЛС, просто сходите в удобное для вас заведение ПФ. Достаточно показать работникам заведения страховое свидетельство и паспорт.

Данные о пенсии можно узнать с помощью СНИЛС

Как формируется накопительная часть

По действующему закону лицо имеет возможность само определить, в каком виде он получит свои накопления при наступлении соответствующего права:

- В виде единовременной выплаты. Такой вариант возможен лишь в тех случаях, когда процентное отношение накопительной части в общей пенсии по старости (вместе со страховой частью) составляет менее 5%.

- Срочная выплата, которая выплачивается из накопленных средств ежемесячно в течение того периода времени, который определило само застрахованное лицо, законодатель лишь установил минимальный порог – 120 месяцев.

- Накопительная пенсия, которая схожа с предыдущей выплатой, но предоставляется пожизненно, а ее размер зависит от скопленных сумм и установленного на законодательном уровне периодом дожития граждан соответствующего пола.

Ниже рассмотрим некоторые особенности данного вида обеспечения.

С какого времени введена

Первоначально на законодательном уровне возможность накопления гражданами собственных будущих пенсий была установлена еще в 2002 году. Тогда на эти цели перечисляли от 2 до 6 % (цифра менялась в разные годы) от дохода гражданина (заработной платы работника или доходов индивидуального предпринимателя). Нововведения касались всех мужчин не старше 1953 года рождения и женщин с 1957 года рождения и моложе.

Уже в 2005 году, когда стало очевидным, что уже немолодые российские граждане не смогут накопить сколько-нибудь весомой суммы на свою будущую пенсию, возрастная планка была снижена. С этого времени взносы на этот вид обеспечения перечислялись только за мужчин и женщин не старше 1967 года рождения.

В последние годы все активнее обсуждается новый этап «пенсионной реформы», которая, в числе прочего, может вовсе отменить накопительные пенсии в действующем виде и заменить их так называемым индивидуальным пенсионным планом. По состоянию 2021 год, несмотря на «заморозку» отчислений на накопительную часть, этот вид обеспечения действует и предполагает возможность дальнейших накоплений после отмены моратория.

Условия назначения

Для получения такого вида обеспечения российскому гражданину необходимо соблюсти ряд условий:

- Выбор в качестве способа формирования дохода после выхода на заслуженный отдых накопительную пенсию наряду со страховой частью. До 2015 года гражданам в течение определенного периода времени было разрешено полностью отказаться от формирования накоплений и перейти полностью на страховые пенсии.

- Достижение возраста, предоставляющего право на данные выплаты. Ранее он полностью совпадал с возрастом выхода на пенсию по старости, но после повышения пенсионного возраста эти показатели разминулись. В качестве своеобразной льготы законодатель наделил граждан правом получать этот вид пособия по достижении 60 и 55 лет мужчинами и женщинами соответственно.

- Наличие минимально необходимого страхового стажа, который законом установлен на уровне 15 лет. Но данное требование в полном объеме вступит в силу лишь в 2024 году, до тех пор эта цифра будет повышаться на 1 в течение каждого календарного года (при выходе на пенсию в 2021 году необходимо иметь 12 лет стажа).

- Достижение установленной величины индивидуального пенсионного коэффициента, который в 2025 году будет равен 30, а до это времени будет постепенно повышаться с 18,6 в 2021 году.

Соблюдение данных требований в совокупности предоставляет лицу право обратиться за назначением накопительной пенсии.

Куда отчислять: в НПФ или ПФР

Невозможно дать однозначный ответ на этот вопрос, ибо любой и них судеб субъективен. Нельзя сказать, какой вариант приносит больше инвестиций, поскольку в разные периоды времени доходность различных фондов и управляющих организаций может быть разной. Невозможно и сказать, что какой-то из способов более надежный, поскольку все пенсионные накопления застрахованы государством (Агентство по страхования вкладов).

В связи с этим только сам гражданин в силах решить, какой вариант представляется наиболее приемлемым для него в какой НПФ направить средства, либо оставить их в ПФР. Но для этого необходимо изучить множество информации об истории конкретного фонда, его доходности и надежности, статистические данные и т.д.

Где проверить правильность начисления

Узнать, правильно ли начислена пенсия по старости, вы можете несколькими способами:

- обратиться в соответствующие органы лично либо через доверенное лицо;

- по интернету;

- подать письменное заявление (ходатайство) заказным письмом.

Куда обратиться

Проверка начисления пенсии по старости возможна в следующих организациях:

Территориальное отделение ПФР. Вам нужно прийти в клиентскую службу и написать соответствующее заявление. Из документов с собой необходимо иметь паспорт и СНИЛС.

Многофункциональный центр (МФЦ). Здесь вам будет предложено составить заявление, к которому нужно будет приложить паспорт и СНИЛС.

Банк, на счет в котором зачисляется ваша пенсия. Нужно явиться в ближайшее отделение по месту регистрации. Там вам будет предложено написать заявление для получения доступа к данной услуге в личном кабинете. При себе следует иметь паспорт и СНИЛС

Обратите внимание, что такой способ подходит, если у банка заключен договор с ПФР. К таким учреждениям относятся Сбербанк, ВТБ, Уралсиб.

Место работы

Для получения правильной информации вам необходимо обращаться в бухгалтерию.

Негосударственные пенсионные фонды. Здесь при обращении вам предоставят исключительно сведения по накопительной пенсии, которую вы формируете самостоятельно или за вас это делает наниматель.

Заявление о проверке правильности начисления пенсии

При обращении в ПФР или МФЦ вам будет выдан бланк заявления. В нем нужно правильно указать личные данные. Далее попросить проверить корректность произведенных расчетов пенсии. Специалист должен сделать отметку о приеме заявления, после чего оно отправляется на рассмотрение.

На это отводится 5 дней. Вас обязаны уведомить о результатах проверки способом, указанным в заявлении. Пересмотр суммы при выявленных несоответствиях происходит автоматически.

- 3 вопроса на которые нельзя отвечать, когда звонят незнакомцы

- 8 советов для улучшения здоровья глаз

- Как правильно кормить кошек

Если мои накопления в НПФ

Если ваша накопительная пенсия хранится в НПФ, то получить информацию по ней вы можете в Сбербанке и в «Лукойл Гарант». Нелишним будет узнать, как рассчитывается накопительная часть пенсионного обеспечения. Соответственно со ст. 7 федерального закона номер 424, накопительная часть рассчитывается при учете:

- взносов нанимателя;

- дополнительных страховых взносов;

- взносов на софинансирование пенсионного обеспечения;

- средств материнского капитала;

- инвестированных средств.

Величина пенсионных накоплений делится на период выплат, который каждый год определяется законодательно. Сегодня он равняется 246 месяцам. При подсчете накопительной пенсии период выплаты должен равняться минимум 168 месяцам. При срочной выплате минимальный период сокращается до 10 лет.

Изменение величины срочной выплаты осуществляется 1 августа каждого года путем суммирования текущей суммы выплаты и частного, полученного в результате деления величины пенсионных накоплений (по состоянию на 1 июля) на период выплаты.

Величина пенсионного обеспечения будет больше, если гражданин подаст заявление на назначение выплат спустя несколько лет после возникновения права на них. В таком случае период выплаты уменьшиться на год за каждые 12 месяцев, которые прошли с даты ухода на пенсию.

Справка! Плюс накопительной пенсии состоит в том, что ее возможно перевести в НПФ. При этом она не индексируется раз в год, следовательно, граждане могут не рассчитывать на ее увеличение при хранении в ПФР.

В Сбербанке и в Лукойл Гарант

Для того чтобы проверить размер пенсионных накоплений через Сбербанк, требуется посетить любое учреждение банка с паспортом и СНИЛС. Сотрудник банка предоставит вам всю необходимую информацию в течение 15 мин. Другой вариант — контролировать свои накопления через личный кабинет.

НПФ «Лукойл Гарант» не так давно был переименован в НПФ «Открытие». Если ваша накопительная пенсия хранится в этом фонде, то информацию по ней вы можете получить на сайте НПФ.

Для этого следуйте такому алгоритму:

- Переход на сайт НПФ «Открытие»

- Нажатие на клавишу «Запросить копии документов онлайн».

- Авторизация в личном кабинете. Допускается авторизация через портал государственных услуг.

После авторизации подайте заявку. Данные будут предоставлены вам в течение минуты.

Клиентам НПФ «Открытие» доступно еще 2 способа проверки накопительной пенсии. Они могут написать письмо с запросом информации и отправить его по адресу: 300013, Тульская область, город Тула, улица Радищева, дом 8. Также можно позвонить по телефонному номеру +7-800-200-59-99 и задать вопрос оператору.

Преимущества портала «Госуслуг»

Знание, как оформить пенсию через «Госуслуги», полезно и при других вариантах установления выплат. Изменяется только механизм подачи заявки. В бумажном или электронном заявлении пункты будут такими же, как ни на госпортале:

- Бумажный бланк можно принести в отделение ПФР по месту жительства или МФЦ. С собой взять паспорт.

- Дистанционный сервис доступен на официальном веб-ресурсе Пенсионного фонда.

Найти нужную услугу не сложно. В каталоге они распределены по категориям. Также удобно искать через кнопку «Поиска» или страницы ведомства.

Чтобы пройти предварительную регистрацию нужно заполнить обязательные поля и отправить запрос. На указанный вами контакт (это может быть электронная почта или номер телефона) придет сообщение с кодом. Полученный код водят в разделе активации. Если ваш аккаунт успешно активирован откроются большие возможности по использованию сайта.

Контролировать сумму уже начисленных пенсионных накоплений, а также ежемесячных отчислений в пенсионный фонд «Росгосстрах» в «Личном кабинете» может каждый желающий. Помимо этого, сервис предоставляет возможность использования следующих услуг:

- просматривание данных, отфильтрованных за определенный промежуток времени;

- скачивание образцов необходимых документов;

- ознакомление с условиями договора;

- отслеживание любой информации, касающейся лицевого счета клиента.