Кредитный рейтинг

Содержание:

- Частые вопросы по работе с личным кабинетом

- Нюансы использования кредитной истории и кредитного рейтинга

- Что такое кредитный рейтинг

- Какие факторы учитываются при анализе рейтинга для компании или физического лица?

- Где ещё можно узнать свой кредитный рейтинг

- Как узнать КР при помощи Госуслуг

- Национальная (российская) рейтинговая шкала АО «Эксперт РА» по рейтингам кредитоспособности банков

- Как узнать свою кредитную историю и рейтинг

- Как формируется кредитный рейтинг

- Предложения для вас

- Что такое скоринговая оценка

- Как рассчитывается кредитный рейтинг

- Функции кредитного рейтинга.

- Как формируется кредитный рейтинг

Частые вопросы по работе с личным кабинетом

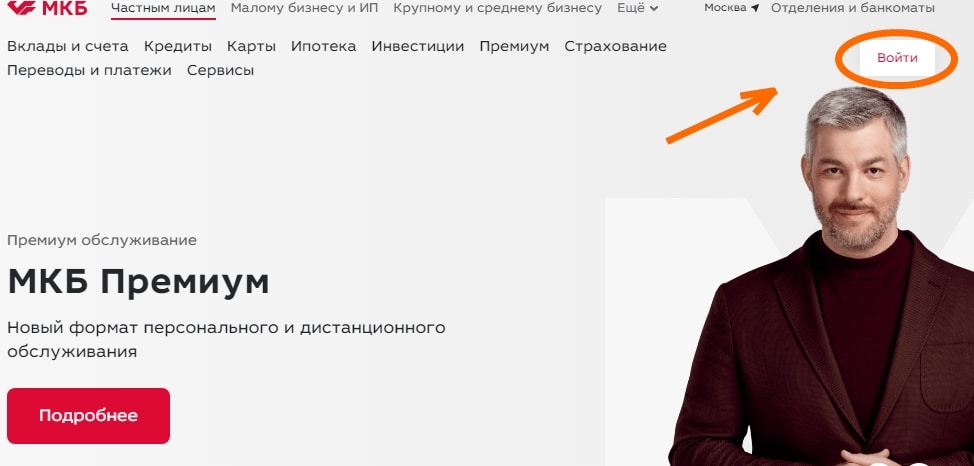

Как войти в личный кабинет?

Чтобы войти в личный кабинет, нажмите кнопку «Вход/Регистрация» в шапке сайта. Далее нажмите на ссылку «Вход» под кнопкой «Зарегистрироваться». Введите логин (адрес электронной почты) и пароль. Поставьте галочку в поле «Я не робот» и нажмите кнопку «Войти».

Как восстановить пароль от личного кабинета?

Если вы забыли пароль от личного кабинета, то нажмите ссылку «Восстановить пароль». Введите адрес электронной почты, который вы указывали при регистрации или в заявке на кредитный рейтинг, и нажмите кнопку «Сбросить». Сервис отправит на электронную почту письмо с подробной инструкцией по восстановлению пароля.

Как изменить паспортные данные?

Перейдите в раздел «Настройки» в личном кабинете. Там укажите новые паспортные данные и нажмите кнопку «Обновить». Новые данные добавятся в систему автоматически. Регистрировать новый личный кабинет не надо — вы все еще можете войти в старый по своим логину и паролю.

Как изменить пароль от личного кабинета?

Задать новый пароль можно в разделе «Настройки» — для этого нажмите кнопку «Изменить пароль». Введите старый пароль и задайте новый, после чего нажмите кнопку «Обновить».

У меня нет отчества. Что вводить в поле «Отчество»?

В таком случае оставьте это поле пустым — так система поймет, что у вас нет отчества.

Я потерял паспорт или не имею его на руках. Могу ли я подать повторную заявку на кредитный рейтинг?

Если все данные в личном кабинете указаны верно, то вы можете подать заявку на проверку рейтинга, даже если паспорта у вас нет на руках. Но если документ был утерян, то желательно сначала восстановить его, чтобы потом вписать новые паспортные данные в форму заявки.

Почему я не могу отправить заявку на кредитный рейтинг?

Заявка на кредитный рейтинг в личном кабинете может быть недоступна по двум причинам:

— Вы указали не все данные — перейдите в раздел «Настройки» и укажите недостающие сведения

— Вы исчерпали лимит заявок — попробуйте отправить новую завтра или через несколько дней

Как часто можно отправлять заявки на кредитный рейтинг?

Отправлять запросы можно один раз в день. Но мы не советуем делать это слишком часто, иначе кредитный рейтинг может испортиться.

Как подать повторную заявку на кредитный рейтинг?

Войдите в личный кабинет и нажмите кнопку «Отправить» в разделе «Бесплатный кредитный рейтинг. Если все необходимые данные в разделе «Настройки» указаны верно, то вы получите новый отчет в течение нескольких минут.

Как скачать готовый отчет кредитного рейтинга?

Скачать отчет можно только сразу после отправки и обработки заявки. Загрузка отчета из личного кабинета пока недоступна.

Как удалить личные данные?

Удалить отдельные личные данные нельзя — для этого потребуется полностью удалить аккаунт. Чтобы это сделать, перейдите в раздел «Настройки» и нажмите кнопку «Удалить аккаунт». При желании вы сможете зарегистрироваться заново — это можно сделать как на странице входа, так и через новую заявку на кредитный рейтинг.

Нюансы использования кредитной истории и кредитного рейтинга

Знакомство с информационным «досье» по займам и кредитам может вызвать ряд вопросов. Мы ответили на самые распространенные из них.

Можно ли вносить в кредитную историю свои дополнения? Кредитная история, как и рейтинг — это сухая математика на основе фактов от кредитных организаций. Там нет возможности дополнить информацию или указать причины сложившейся ситуации.

Можно узнать кредитную историю и рейтинг другого человека? Это возможно только в двух случаях: если есть нотариальное разрешение, например, при опеке другого человека, и в случае наследства по нотариальному свидетельству.

Существует ли идеальная кредитная история или рейтинг? У каждого банка или кредитной организации есть свои критерии для оценки надежности заемщика. С отказами или невыгодными условиями займа иногда сталкиваются даже самые аккуратные плательщики

Но для банка важно наличие кредитной истории будет лучшим показателем, чем ее отсутствие. Небольшие кредиты, которые регулярно гасятся, могут убедить кредитора быстрее, чем одна долгосрочная ипотека.

Важно: при получении любого займа нужно быть максимально внимательным. Стоит заранее продумать о страховке крупной ипотеки, или о том, сколько процентов начислят при просрочке платежа. . Обновляется ли кредитная история? Федеральный закон № 218 «О кредитных историях» гласит, что данные должны обновляться каждые пять дней

История хранится 10 лет с последнего займа, но банк интересует период за последние два-три года

Обновляется ли кредитная история? Федеральный закон № 218 «О кредитных историях» гласит, что данные должны обновляться каждые пять дней. История хранится 10 лет с последнего займа, но банк интересует период за последние два-три года.

Почему кредитный рейтинг низкий, если заемщик ответственный? Иногда кредитный рейтинг может быть низким без очевидных причин. В случае когда заемщик уверен, что все делал правильно, стоит проверить несколько факторов:

- в БКИ банк еще не сообщил новую информацию;

- при погашенном кредите осталась действующая карта. За обслуживание кредитной карты списывают деньги и образуется долг;

- кредит был погашен, но осталась просрочка за услуги. Иногда банк с запозданием отправляет счет на оплату услуг за ведение кредита;

- по ошибке начислен чужой долг.

Можно исправить кредитную историю или рейтинг при ошибке? Можно, но сложно: нужно обратиться в банк и в БКИ, чтобы оспорить сложившуюся ситуацию. Для этого взять подтверждение из банка и прийти в БКИ, где нужно заполнить заявление. Если к компромиссу прийти не удалось, оспорить ситуацию можно через мировой суд.

Кредитная история может находиться в нескольких бюро? Информация про заемщика может находиться в нескольких БКИ. Данные не обновляются одновременно: необходимо запросить текущий статус у каждого БКИ в отдельности.

Можно исправить плохую кредитную историю? Подобный вопрос может возникнуть у тех, кто, например, готовится к получению ипотеки по выгодным условиям. НБКИ рекомендует брать небольшие кредиты и аккуратно их закрывать в течение года. Также вовремя оплачивать ЖКХ: эта задолженность отражается в истории и влияет на рейтинг.

Подытожим основную информацию, которую мы разобрали.

Кредитная история — это основной документ, с помощью которого можно проверить финансовую надежность заемщика.

Кредитный рейтинг — средняя математическая оценка надежности в баллах, основанная на кредитной истории.

Узнать про кредитную историю и рейтинг можно два раза в год через Бюро кредитных историй, Банк России и портал «Госуслуги». Это бесплатная услуга.

Следить за своей кредитной историей и рейтингом заемщику необходимо самостоятельно.

Кредитная история и кредитный рейтинг помогут:

- оценить шансы получить заем на выгодных условиях;

- узнать причину отказов в займах от банков и причину завышенных тарифов от страховой компании или сервиса каршеринга.

- при утере документов узнать, не оформили ли мошенники кредит.

- проверить историю на ошибки и неточности.

Что такое кредитный рейтинг

Кредитная история и кредитный рейтинг – не одно и то же. КИ дает представление о том, как заемщик относится к своим долговым обязательствам. С учетом этой информации банки и другие финансовые организации могут сделать вывод о том, стоит ли давать кредит клиенту. Рейтинг – это готовый показатель благонадежности клиента. Чем выше скоринговый балл, тем с большей вероятностью банк или МФО одобрит заявку заемщика.

Важно! Некоторые микрофинансовые организации не обращают внимания на кредитный рейтинг клиента. Риск невозврата компенсируется высокой процентной ставкой

Банки также могут одобрить кредит неблагонадежному клиенту. Но в этом случае речь, как правило, идет об обеспечении в виде залога или поручительства.

Отчет на основе данных, которые содержатся в кредитной истории, включает следующую информацию:

ФИО, дата рождения, ИНН, СНИЛС, серия и номер паспорта, когда и кем он выдан, адрес прописки. Эти сведения составляют титульную часть кредитной истории;

данные о действующих кредитах, решениях суда о взыскании денег в случае просрочек и невозможности погасить долг. Также в этом пункте содержатся сведения о банкротстве

И – внимание! – скоринговый балл заемщика, который рассчитывает БКИ. Эта информация ложится в основу кредитного рейтинга гражданина;

сведения о заявках на получение займов в банки или МФО

Здесь же содержатся результаты рассмотрения – был ли выдан кредит или нет;

данные о запросах КИ – когда и кто запрашивал информацию, кто передавал ее банку или МФО. Это закрытая часть, ее видит только сам субъект кредитной истории.

На основе этих данных банки или МФО делают вывод о благонадежности клиента, который хочет получить заемные деньги.

Обратите внимание! Такие понятия, как кредитный рейтинг и скоринговый балл, нередко смешивают. Делать этого не стоит, т

к. это не совсем синонимы. Скоринговый балл – это результат оценки заемщика. Кредитный рейтинг – значение, которое выводится на основе анализа КИ. Он влияет не только на решение банка о выдаче займа. Некоторые работодатели также узнают онлайн КИ своего потенциального сотрудника, чтобы удостовериться в его ответственности и благонадежности. Скоринговый балл интересует страховые компании, также сервисные службы и каршеринговые салоны.

Какие факторы учитываются при анализе рейтинга для компании или физического лица?

Проводит анализ рейтинговое агентство или внутренний отдел аналитики компании. Для этого используется информация, полученная не только от самого клиента, но и из разных достоверных источников, которые должны быть надежными. Если кредитоспособность изменяется, то информация, которая используется для установления кредитного рейтинга, считается уже недействительной. Также изменяется рейтинг в том случае, если сам заемщик отказывается предоставлять нужные сведения.

В процессе анализа используются следующие важнейшие факторы:

- вероятность полного погашения долговых обязательств заемщиком, причем в строго установленный срок, который оговаривается заемщиком и кредитором заранее;

- защитные факторы, к которым относится стабильность обязательств компании или прочное финансовое и социальное положение клиента, наличие какого-либо обеспечения или иных параметров, положительно влияющих на платежеспособность.

Где ещё можно узнать свой кредитный рейтинг

По Закону существуют и другие проверенные способы, благодаря которым можно найти информацию о рейтинге. Сюда относится обращение в следующие инстанции:

В бюро КИ — лично в центральный офис, через звонок или онлайн на e-mail сотрудникам.

К местному нотариусу, который может оформить справку для БКИ.

В областное отделению почты России для заполнения кредитного запроса-телеграммы.

В проверенный на личном опыте банк с кредитным скорингом.

В другие биржи или компании, но этот способ требует предельной осторожности во избежание мошенничества.

И все же стоит познакомиться ближе с наиболее популярными альтернативами.

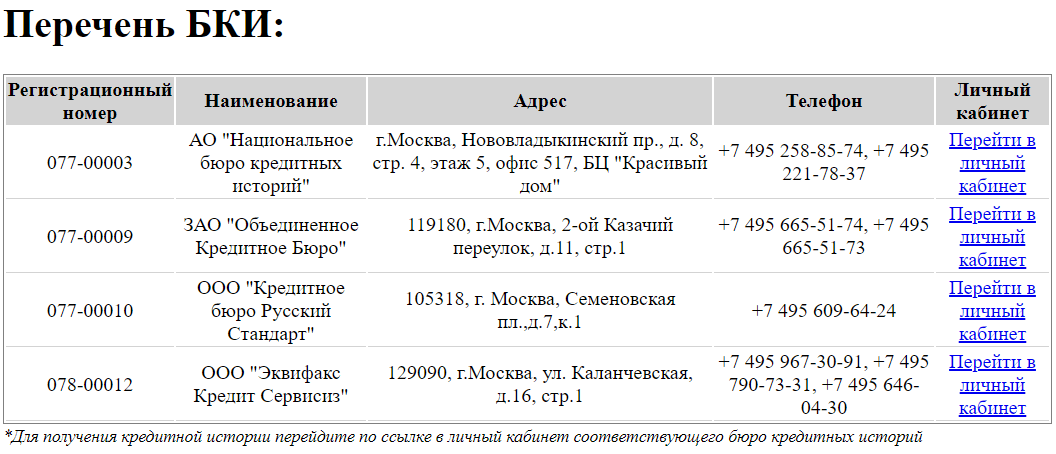

Национальное бюро кредитных историй

НБКИ — это одно из самых больших бюро на территории России. Там гарантированно есть нужный кредитный рейтинг или другие данные о получении и использовании кредитных карт или определенных финансовых продуктов. В национальном бюро КИ хранится информация о компаниях, не использующих кредиты.

Полную информацию обо всех своих займах, а также кредитный рейтинг можно узнать, обратившись в БКИ лично. Когда человек получает список организаций, которые хранят сведения о его займах, в нем указаны адреса, телефоны и электронные почты компаний. Можно прийти в ближайшее представительство Бюро и подать запрос на предоставление данных о состоянии кредитов физического лица.

Это можно сделать следующим образом:

- Посетить офис организации, имея с собой документ, подтверждающий личность.

- Написать заявление на предоставление информации о своей КИ.

- Указать способ, которым клиент желает получить сведения (письменная или электронная форма).

Информацию предоставляют на фирменном бланке с мокрой печатью и подписью руководителя, если клиент выбрал письменную форму. Данные могут отправить на электронную почту клиента, которую он указал в заявлении. В случае когда физическое лицо обращается лично, сведения о КИ организация обязывается предоставить в тот же день, если выбран другой способ — не дольше, чем через три рабочих дня информация должна поступить на электронную почту.

Узнать свой кредитный рейтинг в БКИ просто и через интернет. Схема получения сведений практически идентична той, что применяется при личном посещении офиса:

- Проходим регистрацию и формируем свой запрос на получение КИ.

- Вносим данные в форму, признаем подлинность кода субъекта кредитной истории.

- В течение пары минут выписка из БКИ будет получена, остается только скачать ее и сохранить.

Каждое БКИ имеет свою анкету, которую можно заполнить на сайте организации онлайн, но все они выглядят схоже. Клиенту необходимо зайти на сайт, выбрать в меню услугу, которая позволяет узнать КИ бесплатно, заполнить форму, в которой понадобится указать ФИО, место регистрации, код субъекта, телефон, электронную почту.

До отправки запроса стоит внимательно ознакомиться с правилами работы Бюро и дать согласие на проведение операции. Если все заполнено правильно, а человек внимательно изучил условия, нужно нажать кнопку «Получить данные». Через несколько минут ожидаемые сведения попадут в раздел «Мои заказы», также файл легко сохранить на личном ПК.

Единая система идентификации и аутентификации

ЕСИА — это система по хранению информации в РФ, которая из года в год предоставляет доступ всем заявителям и гражданам, структурам, входящим в состав органов исполнительной власти. При этом выдаются данные, хранящиеся не только в дочерних системах, но и в прочих, куда тоже отправляют любую информацию.

Иначе единую систему идентификации и аутентификации принято называть среди сотрудников банков «онлайн-паспортом» человека. Для поиска и получения информации достаточно предъявить паспорт, идентификационный код и СНИЛС. Используется бесплатно, в зоне «ру», через электронные порталы бюро КИ.

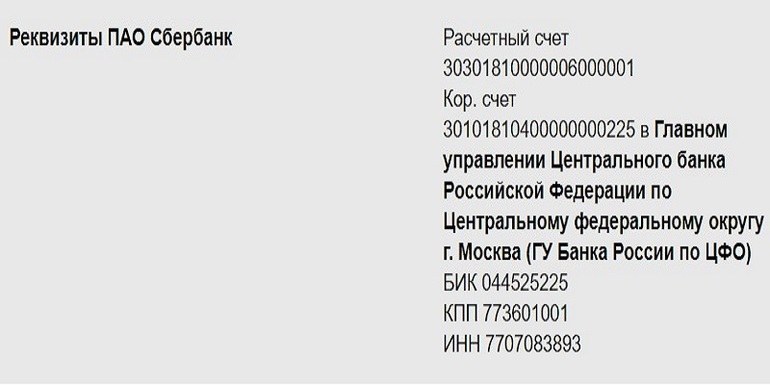

Сбербанк

У Сбербанка в совместной работе с Объединенным Кредитным Бюро (ОКБ) обслуживается специальная услуга «КИ». С помощью продукта в любое время можно сделать многофункциональный запрос на подробный кредитный отчет, в который входит КР и все запросы финансовых компаний на проверку КИ заемщика. Но информация все равно будет более обобщенной, хоть и масштабной.

Есть один нюанс — данные физического лица можно получить только в случае, если они хранятся в центре ОКБ. Иначе можно не взять ничего.

Каждому заемщику время от времени может понадобиться не только кредитная история, но и рейтинг. Оба отчета дают бесплатную возможность контролировать ситуацию по обязательствам заемщика. Но чтобы воспользоваться услугой в полной мере, следует ознакомиться с основными нюансами заранее.

Как узнать КР при помощи Госуслуг

Многие думают, что есть установленная процедура, благодаря которой можно узнать личный КР через Госуслуги. Но это давнее заблуждение, которое появляется из-за огромного количества вариантов возможных услуг. Благодаря порталу Госуслуг можно без проблем посмотреть перечень компаний, которые хранят КИ и КР, поэтому сайт перенаправляет нас к ним.

Чтобы узнать об основных БКИ через Госуслуги:

- Переходим в «Налоги и финансы», нажимаем кнопку «Сведения о бюро КИ».

- Запрашиваем «Доступ физических лиц».

- Останавливаем выбор на бесплатной услуге и нажимаем «Получение услуги».

- Ожидаем получения в Личном кабинете полного приложения БКИ.

Вполне возможно просмотреть личный кредитный рейтинг и на официальном сайте банка через личный профиль.

Для кого услуга

Кредитная история через Госуслуги узнается для каждого, кто хоть раз пользовался кредитованием. Даже если вы никогда не брали ссуду, полученная информация будет, но в качестве «нулевки». Узнать ее легко по собственному номеру пользователя.

Круглосуточный доступ есть для всех физических лиц, проживающих на территории Российской Федерации, которые зарегистрированы на портале Госуслуг и оформили личный кабинет. Запросить информацию через бюро по кредитной истории бесплатно никому не составит труда, особенно с учетом списка нововведений с февраля 2019 года.

Но стоит помнить о том, что с помощью портала удастся получить только перечень Бюро, которые имеют сведения о займе физического лица. Сам портал Госуслуг не владеет данными о том, сколько у человека займов, действующие они или закрытые, имеется ли задолженность, какова ее сумма, и он не составляет кредитного рейтинга.

Одно и то же финансовое учреждение может сотрудничать с несколькими Бюро. В таком случае человек выбирает сам, в какой организации будет запрашивать сведения о КИ и КР. Рейтинг заемщика может отличаться в разных бюро. Это связано с тем, что каждое из них пользуется собственной формулой для его подсчета.

Необходимые документы

Если интересуетесь, как получить КИ, для начала определяем основной пакет требуемой документации. Везде он практически одинаковый. Бесплатную услугу предоставят конкретно в центральном офисе, а обработанный отчет выдается через несколько дней.

Чтобы получить кредитную историю, понадобится:

- Первая, вторая страница паспортных данных, и та, где указана прописка с регистрацией.

- Копия ИНН.

- Оформленное заявление для предоставления отчета по кредитам в БКИ.

Каждая копия заявлений и данных заверяется физическим лицом лично собственной подписью. На официальном сайте через Личный кабинет предоставлены примеры заявок

Обратите внимание, что при этом не должно быть множества просрочек

Стоимость

Два раза на 12 месяцев можно заказать и посмотреть свой КР через один и тот же МФЦ или БКИ абсолютно бесплатно согласно Законам Российской Федерации. Доступ через интернет к такой возможности появился совсем недавно — с началом 2019 года. Раньше такой способ мог быть использован всего раз на год.

Если же отчетность понадобится для статуса чаще 2 раз на год, есть фиксированная стоимость, которая может немного отличаться в зависимости от выбранной компании и ее индивидуального подхода — 500-1000 руб.

Пошаговая инструкция

После проверки можно получить полный пакет услуг всего через час. Но для этого нужно воспользоваться пошаговой инструкцией, в которой подробно расписано, как узнать персональный кредитный рейтинг. Давайте разберемся с использованием Госуслуг для получения кредитного рейтинга бесплатно:

- Для начала следует пройти процедуру авторизации. Это делается на сайте Личного кабинета через написание личных данных — электронной почты, номера мобильного телефона и электронной подписи.

- В разделе о «Налогах и финансах» находим услугу «Сведения о бюро КИ».

- Выбираем нужную онлайн-услугу. Останавливаем выбор на «Доступе физических лиц к списку организаций, в которых хранится КИ». И делаем клик на «Получении услуги».

- Тут уже переходим непосредственно к заявлению и проверке данных. Необходимо проверить правильность автоматически заполненных данных в предлагаемой форме и нажать «Отправить».

- Проверяем наличие статуса. В Личном кабинете должна быть проверенная информация о том, что заявка подана и ждет рассмотрения. Параллельно можно настроить способ, через который вы будете проинформированы.

- Получаем запрашиваемую информацию с баллами в выбранном бюро КИ.

Национальная (российская) рейтинговая шкала АО «Эксперт РА» по рейтингам кредитоспособности банков

| Категория | Уровень | Определение |

| AAA | ruAAA | Объект рейтинга характеризуется максимальным уровнем кредитоспособности/финансовой надежности/финансовой устойчивости. Наивысший уровень кредитоспособности/финансовой надежности/финансовой устойчивости по национальной шкале для Российской Федерации, по мнению Агентства. |

| AA | ruAA+ | Высокий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, который лишь незначительно ниже, чем у объектов рейтинга в рейтинговой категории AAA. |

| ruAA | ||

| ruAA- | ||

| A | ruA+ | Умеренно высокий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, однако присутствует некоторая чувствительность к воздействию негативных изменений экономической конъюнктуры. |

| ruA | ||

| ruA- | ||

| BBB | ruBBB+ | Умеренный уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, при этом присутствует более высокая чувствительность к воздействию негативных изменений экономической конъюнктуры, чем у объектов рейтинга в рейтинговой категории A. |

| ruBBB | ||

| ruBBB- | ||

| BB | ruBB+ | Умеренно низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Присутствует высокая чувствительность к воздействию негативных изменений экономической конъюнктуры. |

| ruBB | ||

| ruBB- | ||

| B | ruB+ | Низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. В настоящее время сохраняется возможность исполнения финансовых обязательств в срок и в полном объеме, однако при этом запас прочности ограничен. Способность выполнять обязательства является уязвимой в случае ухудшения экономической конъюнктуры. |

| ruB | ||

| ruB- | ||

| CCC | ruCCC | Очень низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Существует значительная вероятность невыполнения объектом рейтинга своих финансовых обязательств уже в краткосрочной перспективе. |

| CC | ruCC | Очень низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Существует повышенная вероятность невыполнения объектом рейтинга своих финансовых обязательств уже в краткосрочной перспективе. |

| C | ruC | Очень низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Существует очень высокая вероятность невыполнения объектом рейтинга своих финансовых обязательств уже в краткосрочной перспективе. Своевременное выполнение финансовых обязательств крайне маловероятно. |

| RD | ruRD | Объект рейтинга находится под надзором органов государственного регулирования, которые могут определять приоритетность одних обязательств перед другими. При этом дефолт Агентством не зафиксирован. |

| D | ruD | Объект рейтинга находится в состоянии дефолта. |

Как узнать свою кредитную историю и рейтинг

Хранением кредитных историй занимаются Бюро Кредитных Историй (БКИ). БКИ аккредитованы ЦБ РФ и подключены к общему каталогу, но информация в них может иногда отличаться.

Первый шаг: узнать БКИ, где находятся данные

Чтобы выяснить, в каких конкретно БКИ имеется кредитная история и рейтинг, нужно обратиться в Центральный каталог кредитных историй, на портал «Госуслуги», или в ЦБ РФ. Сделать это можно как онлайн, так и обратившись лично или через почту.

Способ №1: Портал «Госуслуги». На сайте портала необходимо зайти на страницу «Услуги», где есть раздел «Налоги и финансы». Потребуются СНИЛС и паспорт. В ответ на почту придет информация от Центрального Банка России, какие кредитные бюро имеют доступ к истории.

Как выглядит окошко для получения услуги на сайте «Госуслуги»

Способ №2: Сайт Центрального банка России. Данный способ немного сложнее: нужен код субъекта кредитной истории. Он есть в кредитном договоре, либо его могут сообщить в компании, где был взят кредит. Его можно также оформить заново — можно обратиться в любой банк или бюро и создать новый. На сайте ЦБ РФ нужно указать в запросе, и на следующий день должно прийти письмо с указанием всех бюро.

Второй шаг: запросить данные у БКИ

Получить данную информацию можно как платно, так и бесплатно. Бесплатно ее можно получить лишь два раза в год, а платно — чаще.

два раза в год БКИ обязано предоставить заемщику сведения о нем по запросу. Можно выбрать либо отчет на электронную почту, либо в бумаге. Проще всего сделать запрос на сайте БКИ. Для этого нужна регистрация на портале «Госуслуги».

Можно отправить письмо или телеграмму на официальный адрес. Обязательно нужно указать Ф.И.О., паспорт, адрес электронный почты, письмо или телеграмму нужно заверить у нотариуса (телеграмму можно заверить у сотрудника почты).

Также можно посетить офис БКИ, с паспортом и СНИЛС. Документы обычно предоставляют в тот же день.

Платно: для этого можно использовать все перечисленные способы связи, но оплатив предварительно услугу.

Как исключение, некоторые банки предоставляют доступ к кредитной истории из личного кабинета. Эта функция не является обязательной, потому узнавать про такую возможность необходимо напрямую банке.

Как формируется кредитный рейтинг

Показатель финансового благополучия человека рассчитывается в базе БКИ (бюро кредитных историй). Стандартизированная оценка формируется с помощью скоринговых программ крупнейших банков.

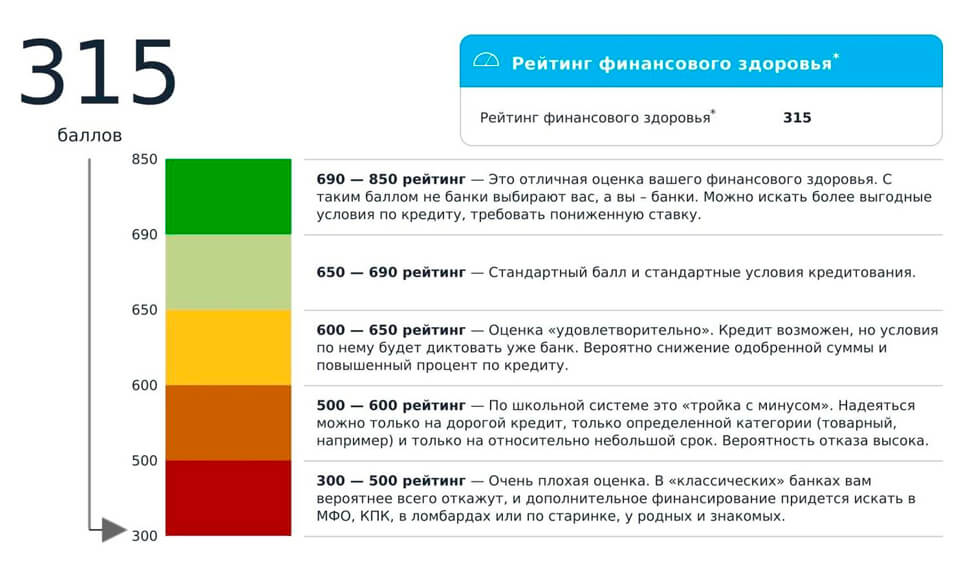

Кредитный рейтинг клиента исчисляется цифровым показателем от 300 до 850 баллов.

Факторы, влияющие на формирование кредитного рейтинга:

- Стаж кредитной истории. Например, если человек начал пользоваться кредитными продуктами менее года назад – это может негативно отразиться на рейтинге.

- Количество запросов в БКИ. Например, если за короткий промежуток времени на физическое лицо поступило много запросов, но кредит так и не одобрили – этот фактор дает очередной минус к баллам рейтинга.

- Просрочки по платежам. Влияет их количество, частота и длительность. При этом снижает рейтинг как задержка в 2-3 дня, так и в несколько месяцев.

- Белая кредитная история. Если в БКИ отсутствуют данные о заемщике, то балл может вообще отсутствовать или быть низким.

- Кредитная нагрузка. Чем больше у человека долговых обязательств на текущий момент, тем ниже балл.

Помимо цифровой оценки, банк берет во внимание официальные доходы клиента, наличие движимого и недвижимого имущества и прочие нюансы. У каждой финансовой организации свои аналитические инструменты и требования к заемщику

Наиболее выгодные условия кредитования без учета кредитного рейтинга можно получить под залог недвижимости в компании «Финанс-Кредит».

Предложения для вас

Ставка:

От 1

%

500 — 30000

₽

Срок:

6 — 60

дн.

Получить деньги

Подробнее

Ставка:

От 0

%

1500 — 30000

₽

Срок:

5 — 21

дн.

Получить деньги

Подробнее

Ставка:

От 0

%

1000 — 30000

₽

Срок:

1 — 16

дн.

Получить деньги

Подробнее

Ставка:

От 1

%

500 — 30000

₽

Срок:

6 — 31

дн.

Получить деньги

Подробнее

Ставка:

От 0

%

3000 — 30000

₽

Срок:

5 — 30

дн.

Получить деньги

Подробнее

Ставка:

От 0

%

1500 — 30000

₽

Срок:

5 — 21

дн.

Получить деньги

Подробнее

Ставка:

От 0

%

1000 — 10000

₽

Срок:

1 — 15

дн.

Получить деньги

Подробнее

Ставка:

От 0,8

%

10000 — 20000

₽

Срок:

20 — 33

дн.

Получить деньги

Подробнее

Ставка:

От 0.5

%

3000 — 50000

₽

Срок:

42 — 168

дн.

Получить деньги

Подробнее

Ставка:

От 1

%

2000 — 20000

₽

Срок:

10 — 40

дн.

Получить деньги

Подробнее

Что такое скоринговая оценка

В банковских учреждениях часто упоминают о необходимости оценки сведений в кредитной истории заемщика. Однако не все понимают, что такое кредитная история. Термин означает информацию о получателе займа и дальнейшем выполнении обязанностей заемщика по соглашению с банком. Кредитные отношения между банком и клиентом регулирует законодательный регламент РБ «О кредитных историях». При этом вся информация о заемщиках накапливаются в Кредитном регистре и сохраняются на протяжении 15 лет после завершении сделки.

Кредитные данные о выплатах существует у каждого человека, который заключает соглашение с банком либо МФО.

Для скоринговой оценки используется кредитный отчет, в котором есть такие сведения:

- личные данные: ФИО, ИНН, гражданская принадлежность, дата рождения, сведения о месте регистрации;

- сведения о подписанных соглашениях: банковское учреждение, МФО, с которым подписано соглашение, номер и дата документа, общая сумма, валюта, период действия;

- данные о выполнении обязательств перед финансовой организацией по соглашению, сведения о просроченных выплатах, овердрафте и займе, период выплаты просроченных платежей, данные о выполнении поручительских обязательств, гарантиях и залогах;

- данные о прекращении соглашения;

- скоринговая оценка.

Этот показатель, фактически система присвоения баллов заемщику. Сумма по баллам говорит о клиентской кредитоспособности по погашению предоставляемых кредитов.

Скоринговая оценка прогнозирует потенциальное поведение заемщика по погашению вновь полученного займа в срок следующего года. Прогноз составляется на основе анализа истории по предыдущим заемным соглашениям.

Как рассчитывается кредитный рейтинг

Сотрудником банка или МФО забиваются в программу полученные от потенциального заемщика сведения. Расчет производится в автоматическом режиме. Если заявка на займ заполняется в онлайн-режиме – процесс полностью автоматизируется. После обработки проверяется КИ клиента и системой присваивается определенный балл. Если он выше порогового значения – кредит одобряется, если скоринговый балл ниже – в займе отказывают.

Однако в любом правиле есть свои исключения:

- окончательное решение остается за банком, поэтому последний может отказать без объяснения каких-либо причин, даже при подходящем кредитном рейтинге;

- в некоторых случаях заявки рассматриваются в индивидуальном порядке, а решение принимается комитетом банка.

Более полный анализ заемщиков проводится банками. МФО рассматривают минимум показателей клиента, во многих случаях даже не проверяется КИ. Для микрокредитования хватает лишь соблюдения возрастных требований (старше 18-ти лет), гражданства РФ и предоставления актуальных паспортных данных

Функции кредитного рейтинга.

Основными функциями рейтингов являются оценка и классификация кредитного риска, а, следовательно, и его контроль. В свою очередь, этот список включает в себя:

Функция рационализации — состоящая в оказании помощи в повышении эффективности процессов принятия решений за счет оптимизации информационных процессов и рационализации ситуаций принятия решений (для профессиональных и непрофессиональных получателей рейтинга за счет сокращения числа переменных решений);

Функция заказа — устранение информационного шума на рынке путем устранения ненужной информации и обнаружения неверной и неверной информации, информационная функция — состоит в предоставлении достоверной информации о принятых управленческих решениях, в том числе финансовых, и как можно более полной и исчерпывающей информации о конкретной организации при сохранении высокого уровня прозрачности,

Функция распространения — состоящая в распространении информации о субъектах, подвергаемых рейтинговому анализу, и знаний о том, как они работают, функция «выравнивания возможностей», заключающаяся в содействии принятию решений как институциональными, так и индивидуальными получателями путем публикации результатов рейтингового анализа в общедоступных информационных каналах.

Как формируется кредитный рейтинг

Универсальной формулы вычисления кредитного рейтинга нет. Каждое БКИ рассчитывает его на основе тех критериев, которые считает важными.

Для удобства восприятия в КИ используются данные в виде шкалы или таблицы, пункты которых заполнены цветом по принципу светофора:

- зеленый означает, что заемщик не допускал просрочек и все платежи по кредитам вносил в соответствии с графиком;

- желтый используется, когда платеж не последовал в течение 5−30 дней;

- если цвет красный – просрочка по кредиту составила более месяца.

Между этими основными цветами встречаются категории оранжевого (негативный рейтинг), салатового цвета (хороший показатель). Серым, как правило, показан скоринг клиента, который ни разу не обращался за кредитом.

Кредитный рейтинг – это количественный показатель, который высчитывается по определенной формуле на основе отчета о кредитной истории. В России работает несколько БКИ, у каждого из них своя шкала оценки. Так, в бюро «Эквифакс», максимальный балл — 999, «Русский стандарт» оценивает максимальную благонадежность заемщика в 620 баллов, в НБКИ лучший результат — 850 и т. п.

Банки и МФО по закону обязаны передавать информацию о клиенте хотя бы одному БКИ. Некоторые кредиторы отправляют данные онлайн сразу в несколько бюро. Выбор БКИ – на усмотрение банка.

При этом оценка в разных бюро, с которыми сотрудничает финансовая организация, может отличаться.

Чтобы узнать кредитный рейтинг, банк или МФО отправляет запрос в БКИ, в котором хранятся сведения о клиенте.

Величина кредитного рейтинга зависит от следующих условий:

- есть ли у потенциального заемщика непогашенные задолженности, каковы их сумма и срок;

- имеются ли параллельные заявки (в том числе и отправленные онлайн) на выдачу займа в других банках или МФО;

- были ли судебные разбирательства по вопросу просроченных долгов, выносились ли решения о взыскании, описи имущества и пр.;

- сталкивался ли клиент с отказами в банках и микрофинансовых организациях.

Если на все эти вопросы можно ответить да, кредитный рейтинг клиента будет негативным. И наоборот.